2019年9月13日に行われた、日本再生可能エネルギーインフラ投資法人2019年7月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:アールジェイ・インベストメント株式会社 代表取締役社長 三原淳一郎 氏

第5期(2019年7月期)決算について

三原淳一郎氏:本日はご参集いただきまして、どうもありがとうございます。日本再生可能エネルギーインフラ投資法人の運用会社であるアールジェイ・インベストメント株式会社の三原と申します。本日はよろしくお願いいたします。

本日は2部構成になっております。私どもの決算期は1月期・7月期ですが、今回は第5期(2019年7月期)の決算説明になります。加えて、本年(2019年)8月に第4回目の公募増資(PO)をさせていただいておりますので、それを第2部としてご説明させていただければと思っております。

まず、第5期(2019年7月期)の決算をご説明申し上げます。ポイントは、スライドに書いてあるとおりです。私どもは約2年半前に上場いたしまして、上場来5期目の決算になりますが、5期連続で予想を上回る分配をさせていただいております。トラックレコードとしては、それなりに分配金を回収できているのかなと考えております。

また、今回は7月期の決算ですが、本年(2019年)2月に3回目の公募増資を行い、追加資産取得を実施しております。

本年1月から7月までの業界のトピックとしては、九州の出力制御の話がありましたので、これも今回の決算ポイントとしてご説明させていただければと思います。そして、毎度繰り返しになりますが、弊投資法人の賃貸スキームについて、再度ご説明いたします。

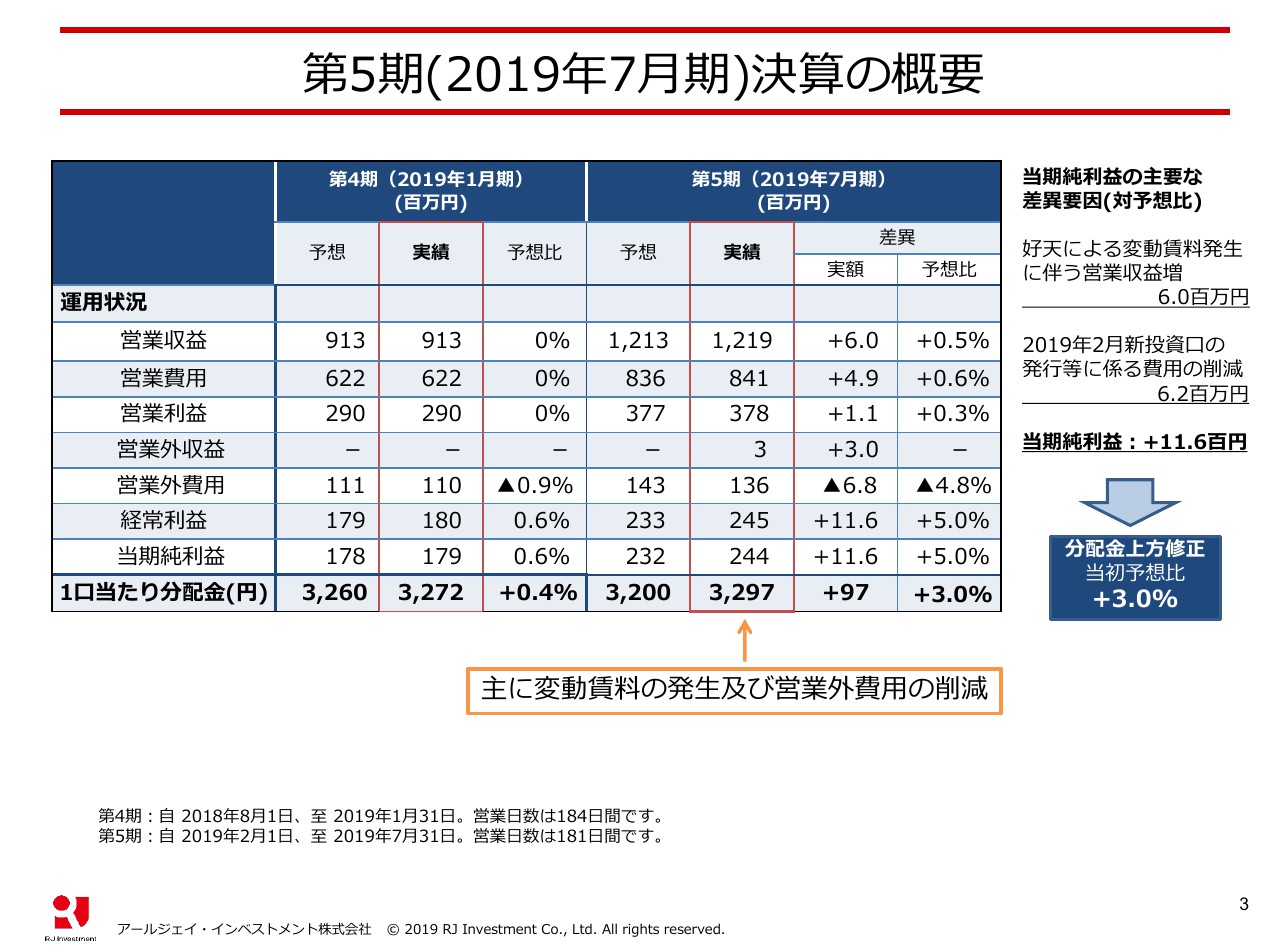

第5期(2019年7月期)決算の概要

まず、私どもの第5期の決算概要です。スライドに書いてあるように、予想分配は3,200円でしたが、実績は3,297円で、97円と若干の上振れです。

要因としては、この期における好天による変動賃料が約600万円。加えて、2月の公募増資(PO)で見込んでいた費用が、予想と実績で600万円程度削減できておりましたので、そちらも配当に回しております。

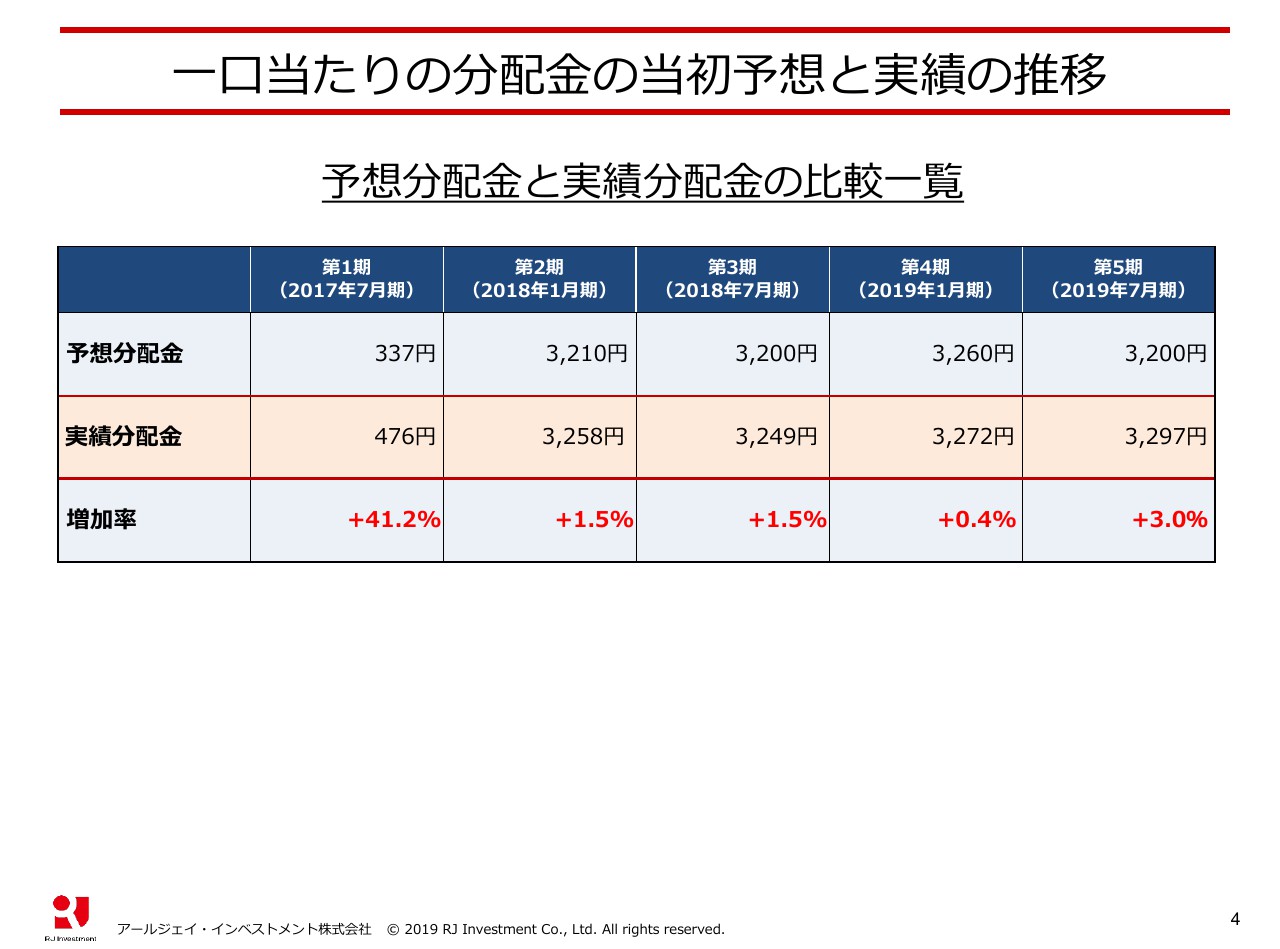

一口当たりの分配金の当初予想と実績の推移

こちらが分配金の予想と実績です。第1期は上場間際だったので、このようなかたちになっておりますが、順行としては第2期以降になります。

だいたい3,200円を1つの目処にしておりまして、3,200円の予想分配に比して、毎期プラスで増配させていただいているというトラックレコードになっております。

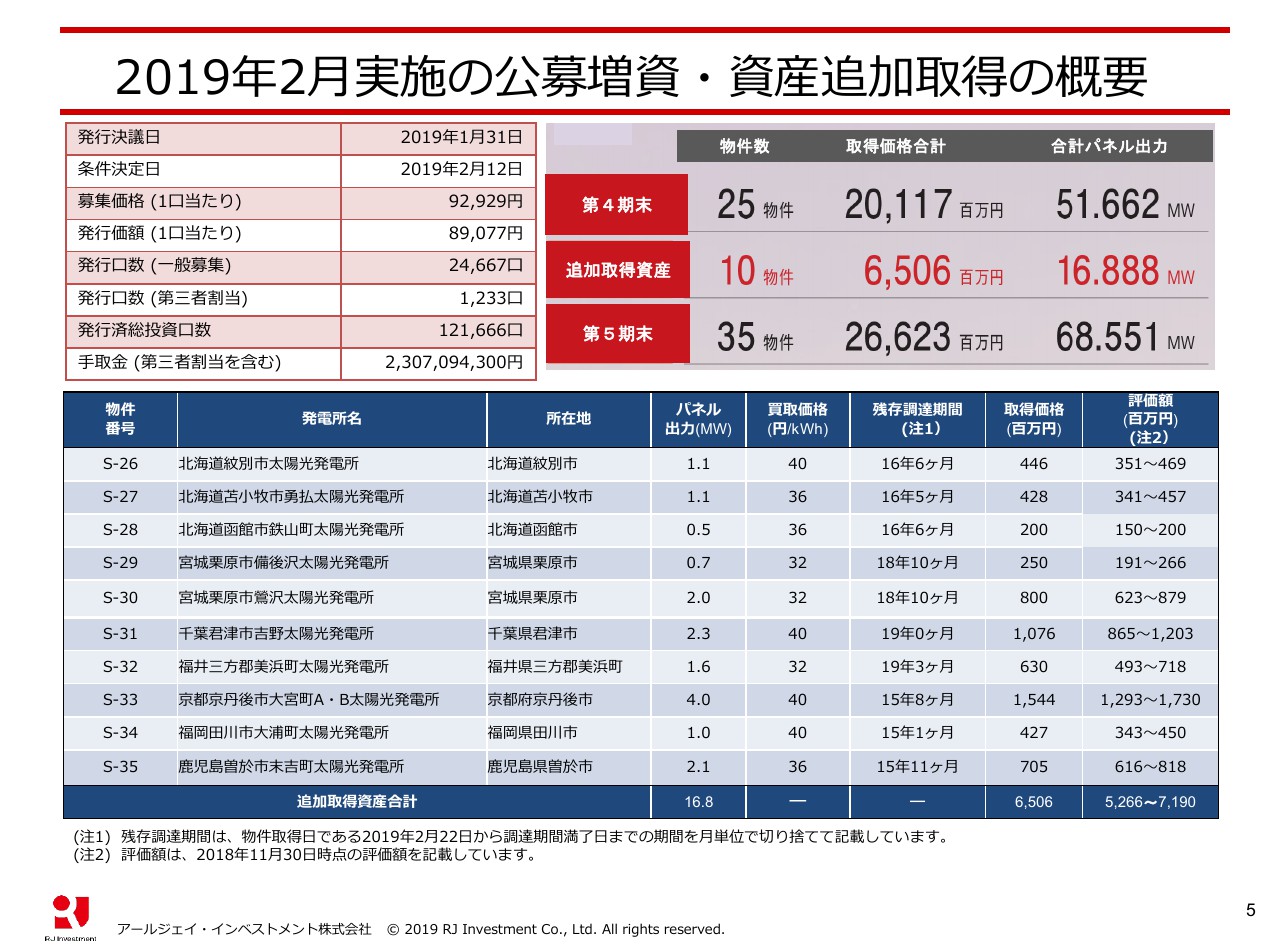

2019年2月実施の公募増資・資産追加取得の概要

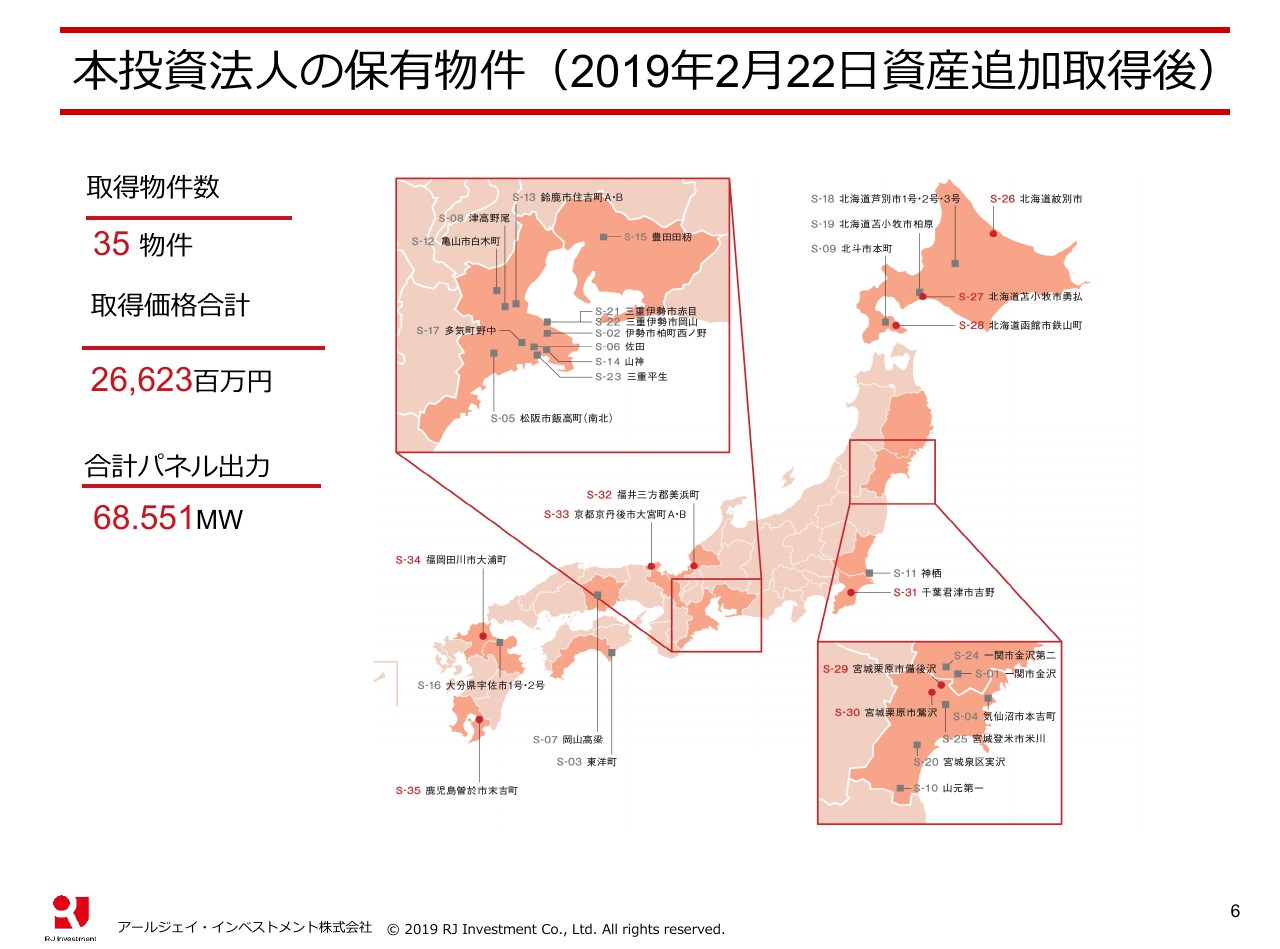

3回目の公募増資の内容です。8月にも増資したのですが、今年(2019年)2月の時点では10物件、都合65億円程度追加取得しており、今年7月末時点においては35物件、270億円弱という構成になっております。

本投資法人の保有物件(2019年2月22日資産追加取得後)

7月末時点での弊投資法人保有物件です。現在上場している投資法人は全部で6社ございますが、私どもが一番のポイントとしているのは、分散を意識したポートフォリオの構築です。

スライドを見ていただければ分かるとおり、東西に分散して保有させていただいています。天候による影響の平準化に加え、昨今のいろいろな出力制御等のインパクトも、状況としては無視できないものがございますので、そういったものも分散によってできるだけ低減していく運用スタンスでおります。

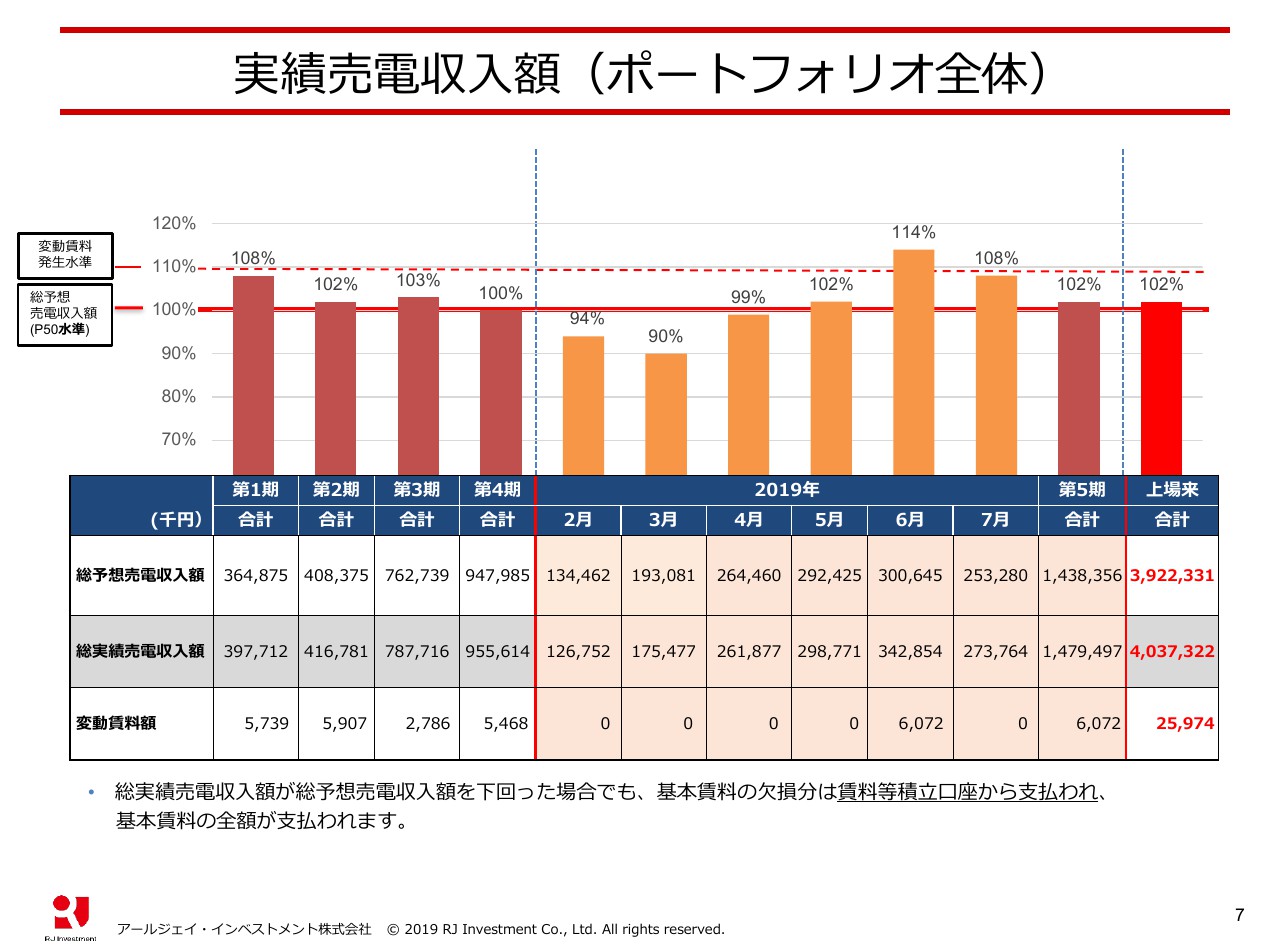

実績売電収入額(ポートフォリオ全体)

実績売電収入額の推移です。2019年2月から7月までの第5期の実績です。6月に110パーセントを超える実績値を出させていただいております。ここで一度変動賃料が発生しておりまして、これを配当に回しています。

こちらのスライドには、私どもの上場来のトラックレコードを示しています。上場来、予実で102パーセントの実績値を出しておりますので、予実としては投資主さまの期待に応えられているのかなと感じております。

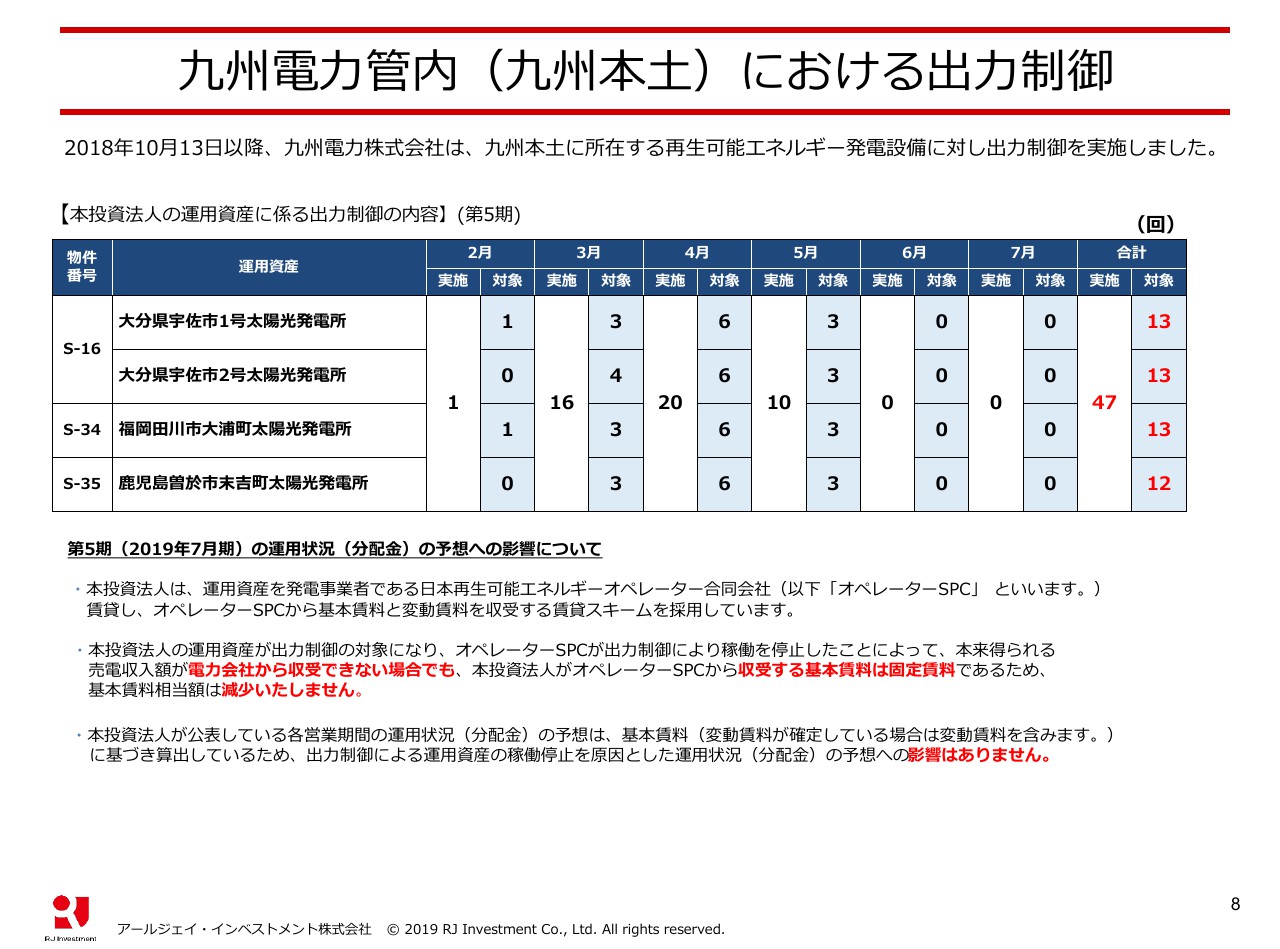

九州電力管内(九州本土)における出力制御

第5期のトピックとして、出力制御について簡単にご説明いたします。8月の公募増資(PO)前、第5期の時点では、九州に3ヶ所、宇佐は発電所が2つに分かれておりますので、実質4ヶ所の発電所を九州地区に保有しております。

こちらのスライドの表に書いてあるように、第5期の期内で47回の出力制御が起きています。我々が当初想定していたよりも、かなり多いかたちです。

基本的には、九州に点在している発電所で輪番に当てていくということですので、ランダムといえばランダムですが、とくに3月・4月に集中して出力制御が起きているという実績がございます。

ただ、1点強調したいのは、私どもの投資法人は、仕組み上、中間法人であるオペレーターSPCを間に置いておりまして、基本的にオペレーターSPCが賃料を保証する建て付けになっています。

したがって、いわゆる投資主さまへの賃料のインパクトは、極力軽減する仕組みになっており、私どもとしては、これに対するインパクトはあまり大きいものとは感じておりません。

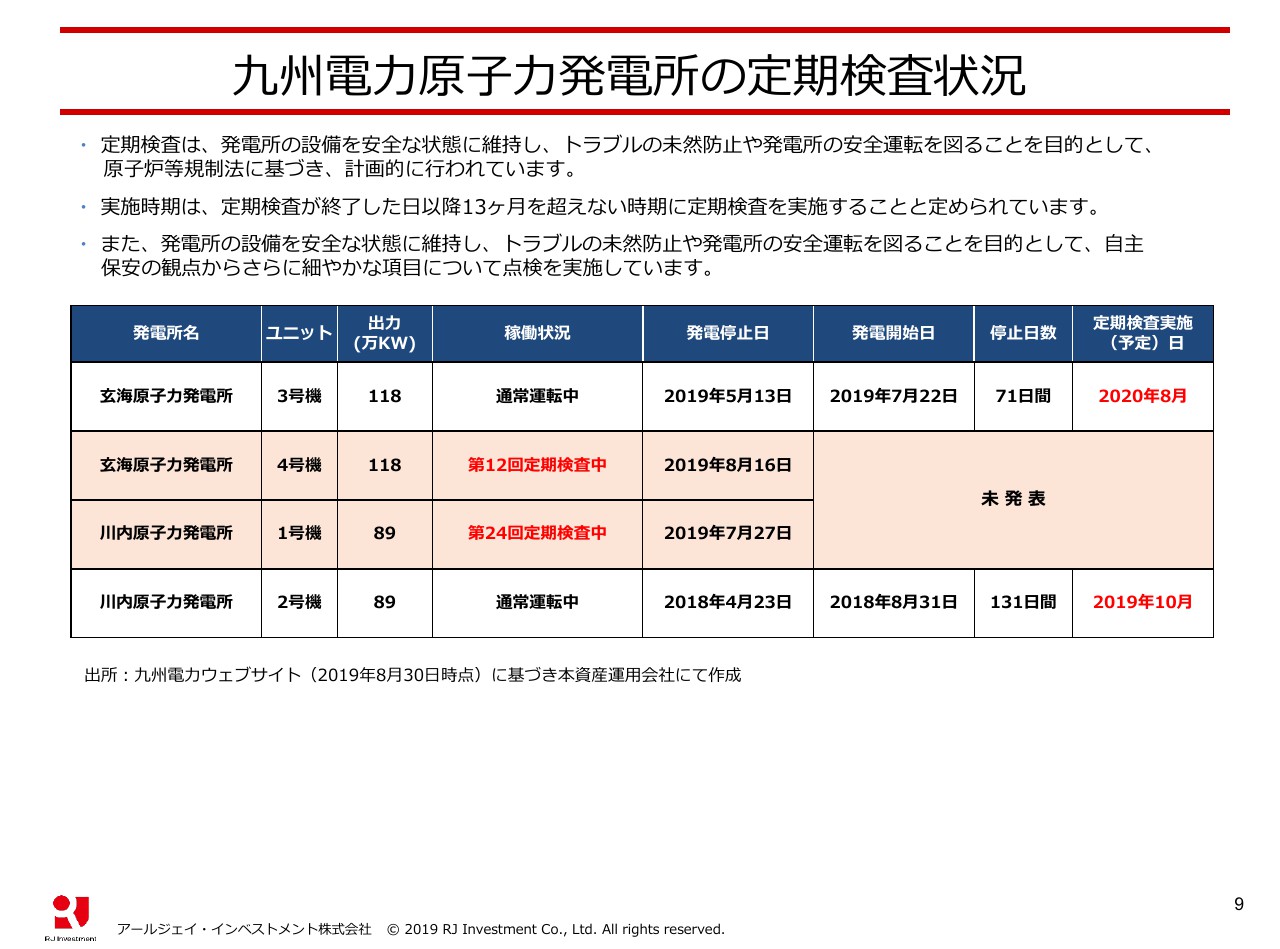

九州電力原子力発電所の定期検査状況

5月を境に出力制御が終わっておりますが、この要因は、玄海原子力発電所が定期点検のために(2019年)5月13日に一旦停止したことです。これにより、基本的には需給のバランス的に、いわゆる供給過多が解消されているのかなと考えております。

こういった原発の稼働状況に応じて、かなり電力の需給が変わってきますので、こうした動きも見ながら、いろいろ策を講じていこうと考えております。

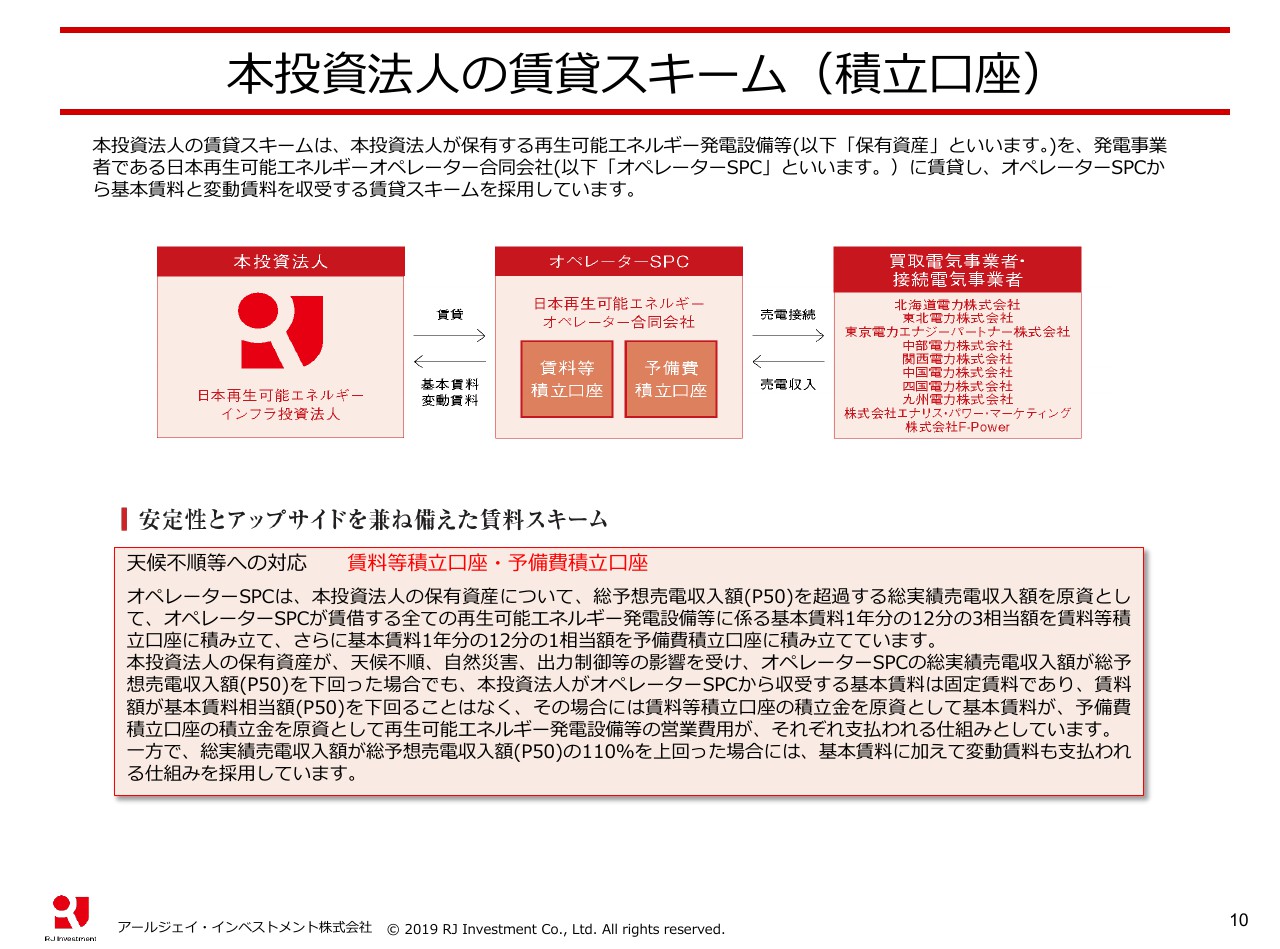

本投資法人の賃貸スキーム(積立口座)

賃貸スキームについてはおさらいになりますが、私どもはかなり厳しく倒産隔離のスキームを図っております。いわゆるスポンサーによる信用供与、スポンサーのクレジットを極力排除するようなスキームにしておりまして、オペレーターSPCは賃料の積立口座および予備費積立口座に全体に係る賃料の4ヶ月分を積立金としてプールしております。

それをベースに、オペレーターとしては、賃料をしっかり保証してくれるというスキームになっています。

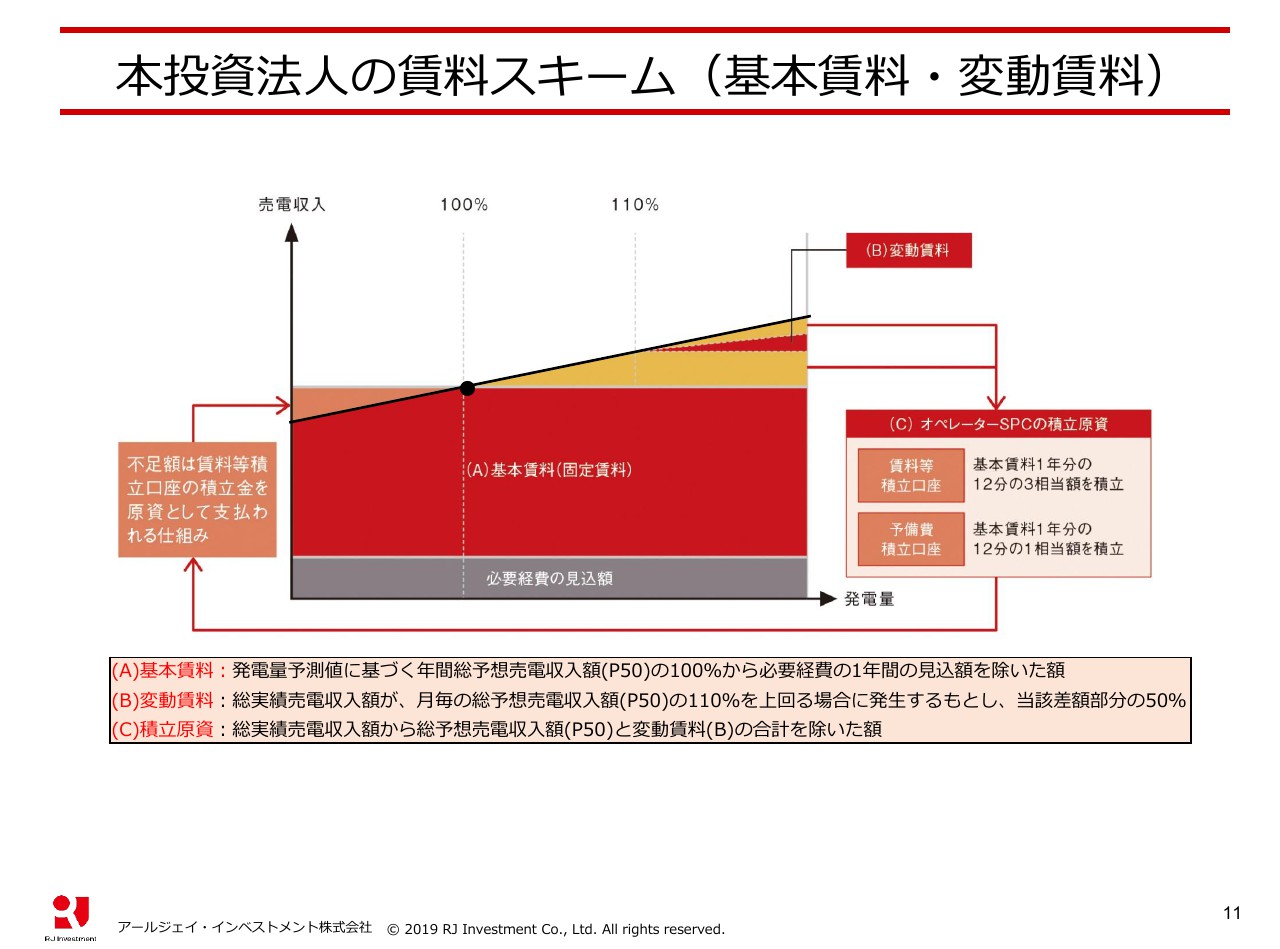

本投資法人の賃料スキーム(基本賃料・変動賃料)

賃料スキームのあらましです。110パーセントを超えた部分は、オペレーターと投資主さまで折半するスキームで、100パーセント予実を切ってしまった場合は、オペレーターがしっかりそこを補填するスキームです。

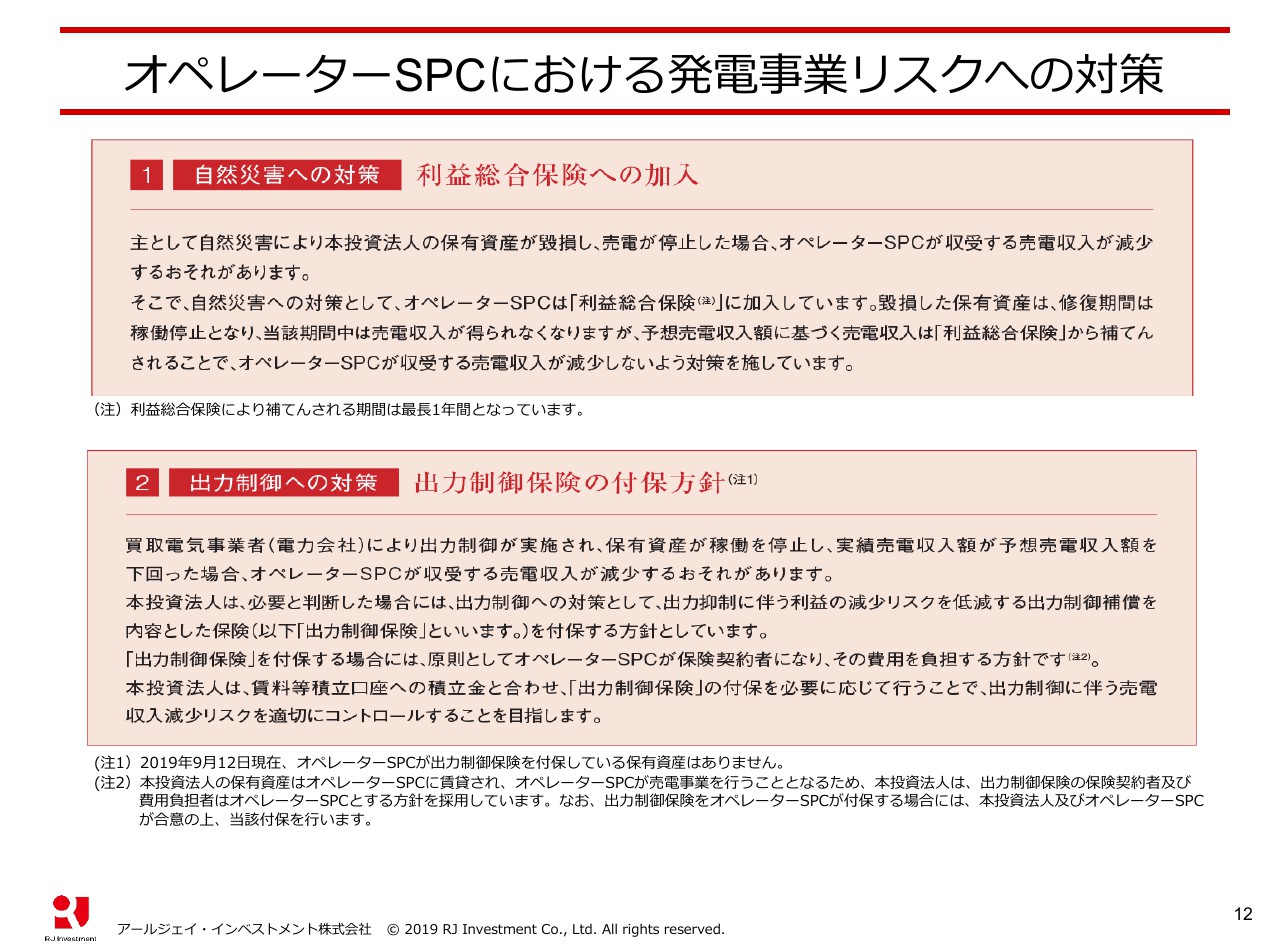

オペレーターSPCにおける発電事業リスクへの対策

出力制御に係るリスクの、いわゆる運用会社としての対応です。先日も台風15号により、千葉で大きな被害がありましたが、基本的にはそういった自然災害に対してしっかり損害保険を付保しており、ダメージはすべて保険でカバーする対応をしております。

それ以外に、こういった出力制御に関していえば、当然我々も原発の稼働状況等々を踏まえてモニタリングはするのですが、保険会社といろいろな会話をしている中で、出力制御保険もオプションとしてございます。

基本的には、現状我々がかけている自然災害に関する保険に対する、追加の付保にはなりますが、場合によってはこれに入ることも検討するかたちで準備しております。

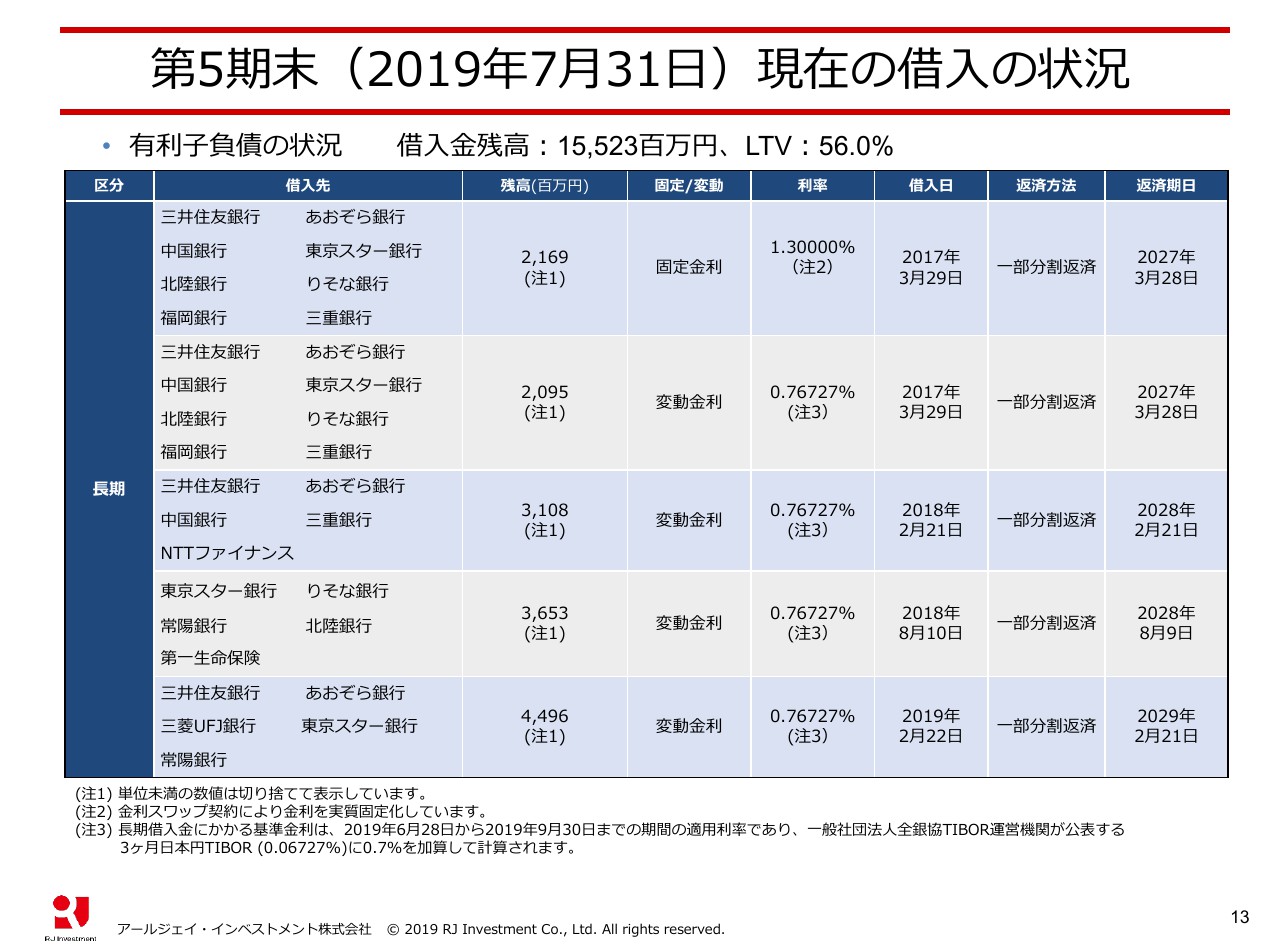

第5期末(2019年7月31日)現在の借入の状況

今回の第5期末(2019年7月末)時点における借入状況です。ハイライトとしては、メインバンクである三井住友銀行さま以外に、前回のPOから三菱UFJ銀行さまにレンダーとして入ってきていただいております。

私どもといたしましては、メガバンクをできるだけ大きく招聘させていただいて、借入の状況はできるだけ盤石にしていくような仕組みを考えております。7月末時点においては、借入残高でいうと約155億円、借入比率(LTV)でいうと56.0パーセント程度の状況になっております。

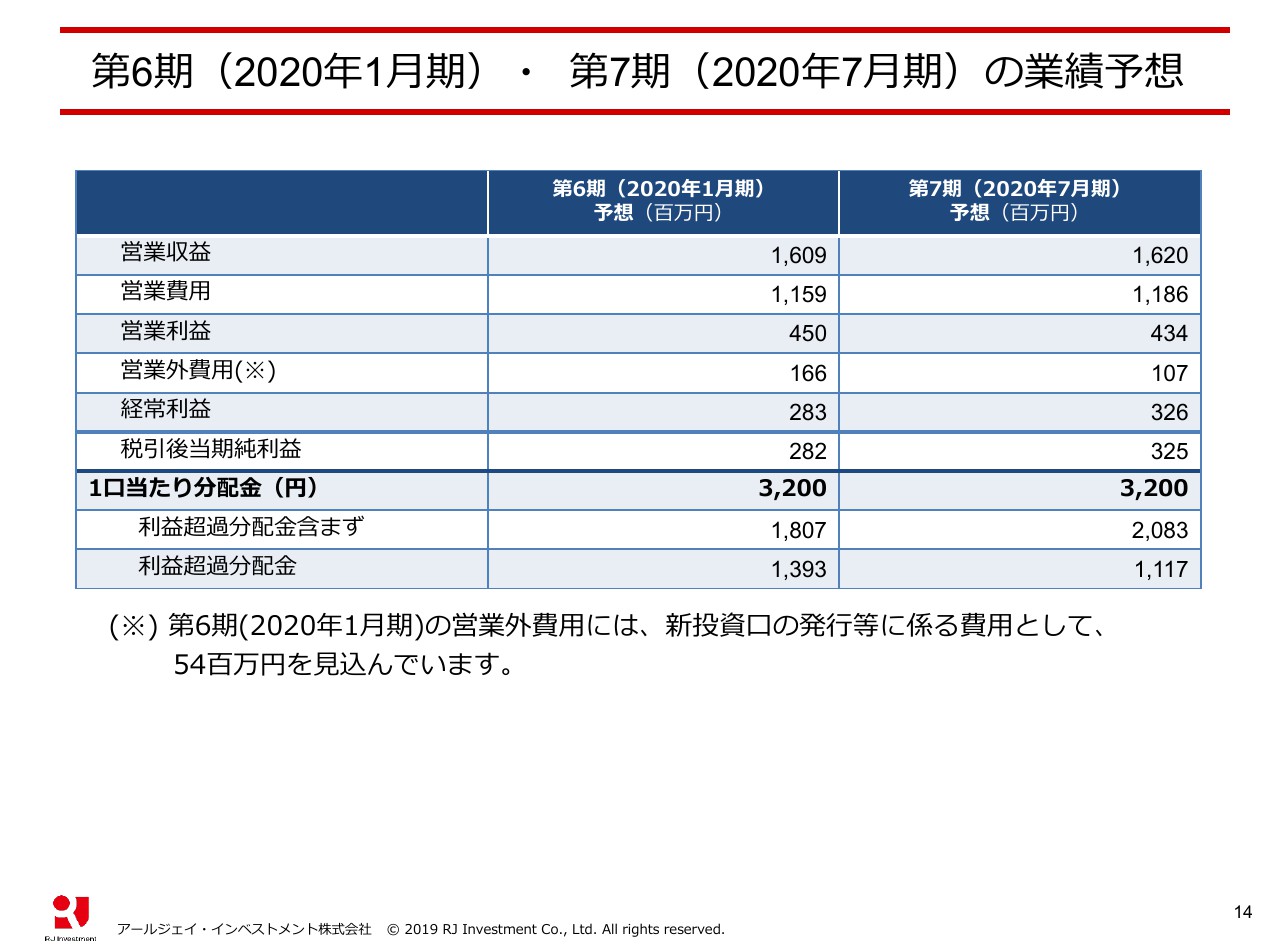

第6期(2020年1月期)・ 第7期(2020年7月期)の業績予想

第6期(2020年1月期)および第7期(2020年7月期)の予想です。基本的に、当面は3,200円の予想分配をキープするような仕組みを考えております。

上場して2年半経ちましたので、我々としても、できる限り分配金は徐々に上げていく方向で努力していく所存ですが、現時点で投資家さまにご開示させていただく予想分配としては、とにかく3,200円をキープしようとの予想を立てております。

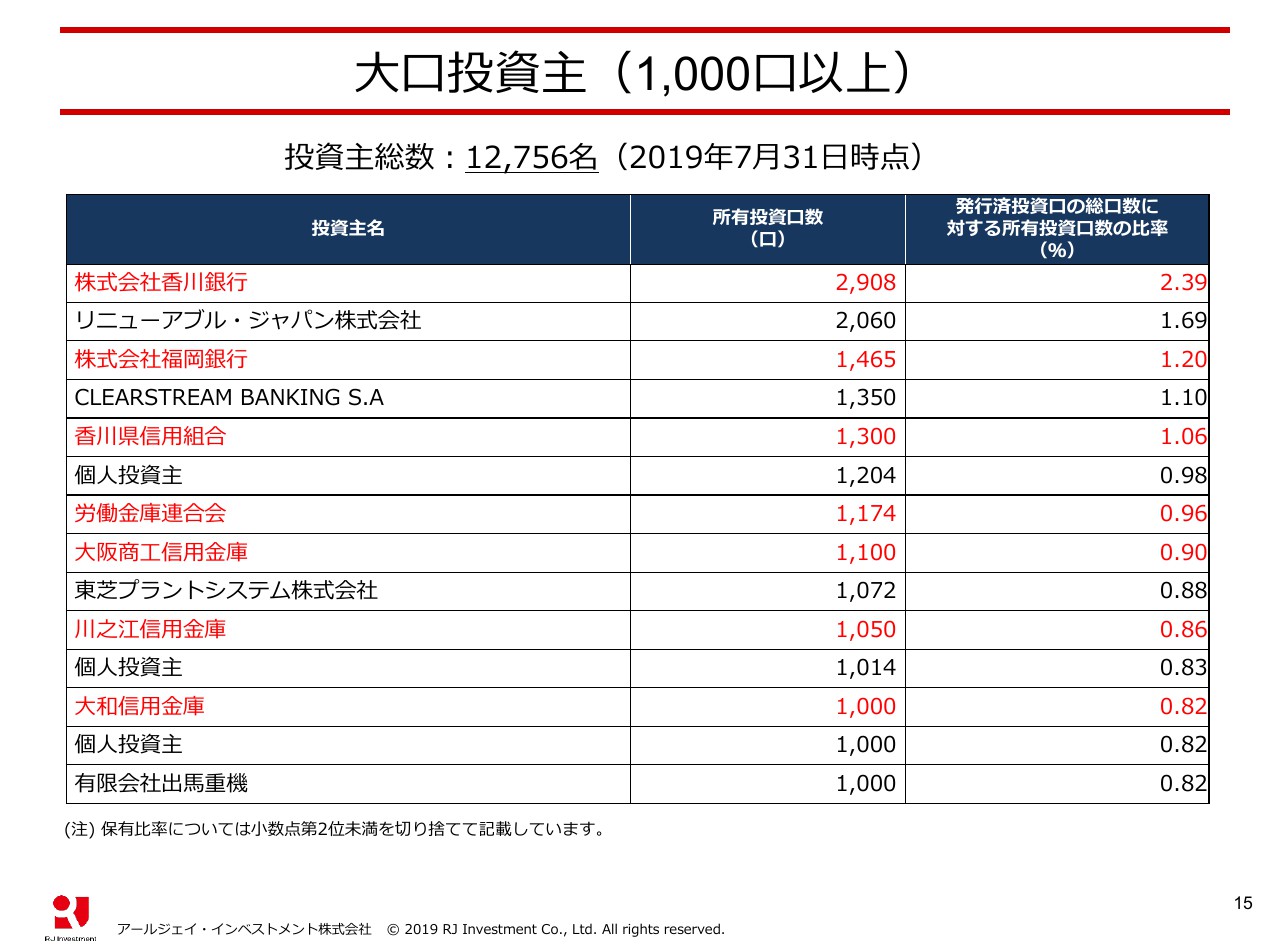

大口投資主(1,000口以上)

7月末時点における大口投資主さまの一覧です。赤でハイライトさせていただいているのが、いわゆる機関投資家さまです。

私どもといたしましては、当然、機関投資家さまは安定株主さまになり得ますので、極力IR活動を強化しつつ、大口の機関投資家さまをできるだけ呼び入れるかたちで、がんばっております。

こちらは公開情報ですので、スライドを見ていただければお分かりのとおりですが、香川銀行さまや福岡銀行さまといった地銀さまが上位におりますほか、系統の大手の労金連さまに入っていただいたり、あとは昨今の運用難もございますが、信金さまも積極的に借り入れていただいている状況です。

REITの業界は、最近話題になっているさくら総合リートの、いわゆる敵対的買収など、いろいろな新しい動きも出てきております。私どもといたしましては、そういった買収防衛も含めて、今後はいろいろと考えていく必要があるのかなと思っております。

基本的には、今後も私どもをサポートしていただける大口の投資家さまを確保していくことに継続して努めていきたいと考えております。投資主の総数は1万人を超えたということで、今回で大台を超えました。

2019年8月(第6期)に実施した公募増資について

続きまして、第6期における公募増資ということで、(2019年)8月にクローズさせていただいたPOについて、簡単に述べさせていただきます。

私どもは半期ごとの決算ですので、公募増資の機会が半年に1回あります。大変忙しかったのですが、4期連続公募増資をさせていただいております。

投資主のみなさまもご承知のとおり、こういったインフラREITは、内部成長がほとんど見込まれません。REITの成長は、基本的に外部成長に依拠しているところがございますので、私どもとしても、ある程度のクリティカルマスに至るまでは、歯を食いしばって増資をして、追加資産を積み上げていくスタンスでおりました。

そこで、4期連続の公募増資をさせていただき、結果として保有資産は全部で46物件まで増えております。46物件というのは、私どもが上場インフラファンドの中で一番多い数を取得しているかたちになります。

保有資産は上場時の4倍まで拡大することに成功しておりますし、ポートフォリオも分散がさらに図られたといえるかと思います。

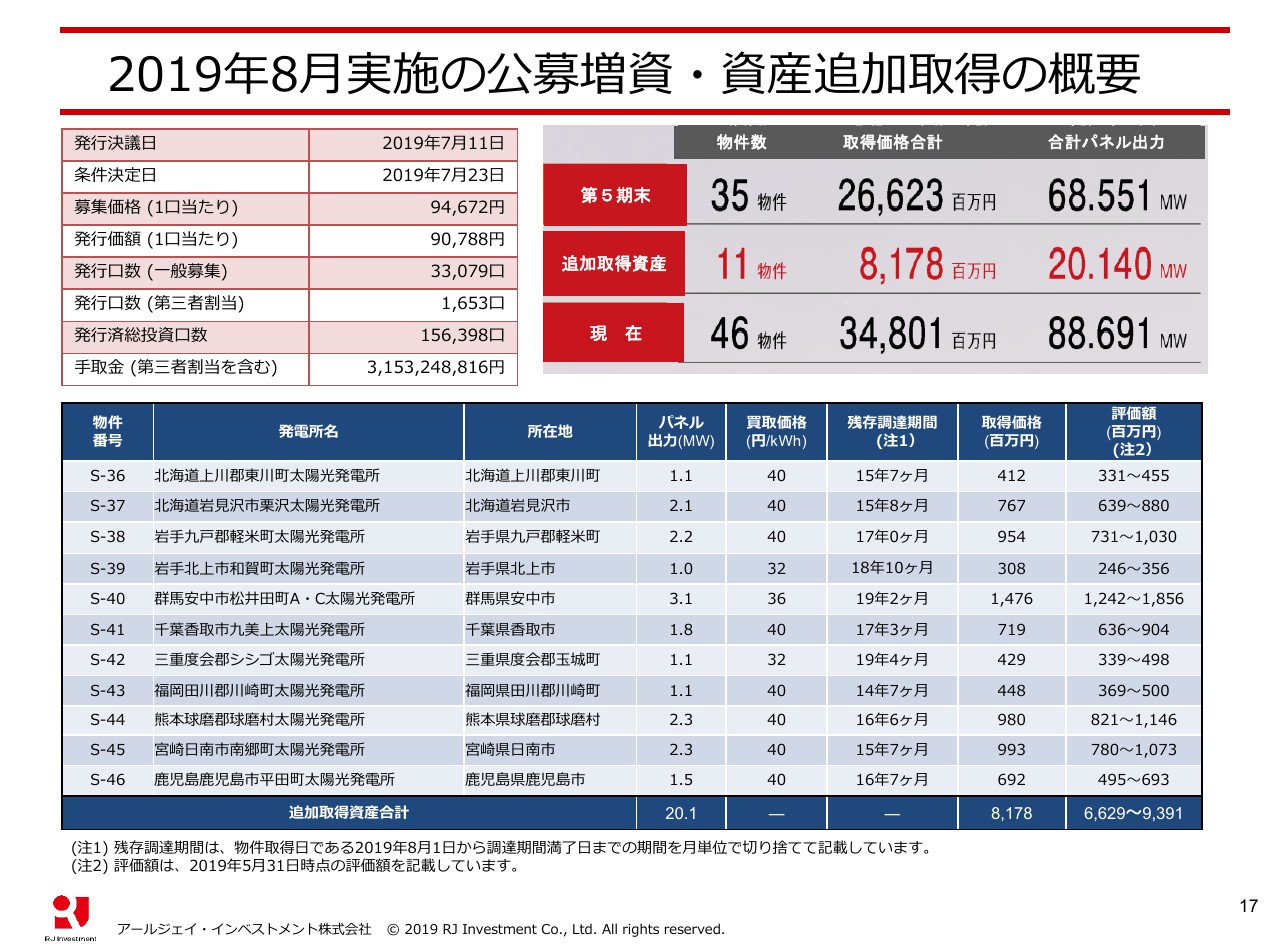

2019年8月実施の公募増資・資産追加取得の概要

8月実施後の現状の姿です。先ほど申し上げたとおり、全部で46物件で、保有資産でいうと350億円程度まで積み上がっております。

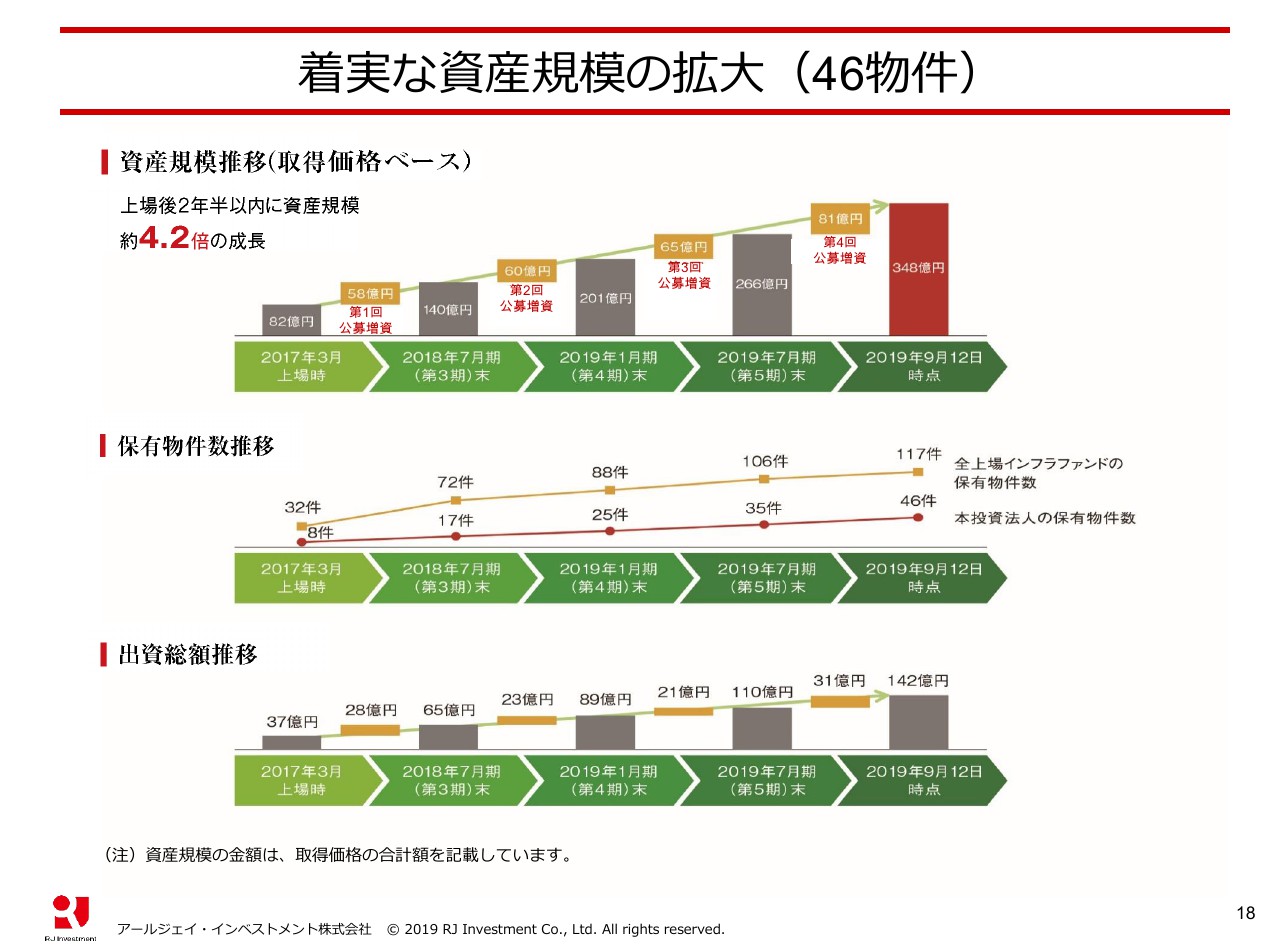

着実な資産規模の拡大(46物件)

こちらは上場来の成長ペースです。80億円強から始めて、最終的には350億円弱まで積み上がっております。

保有物件も、全インフラファンド6社合計で117件のうち、私どもが保有しているものが46件と、約4割が私どもが保有している物件になります。

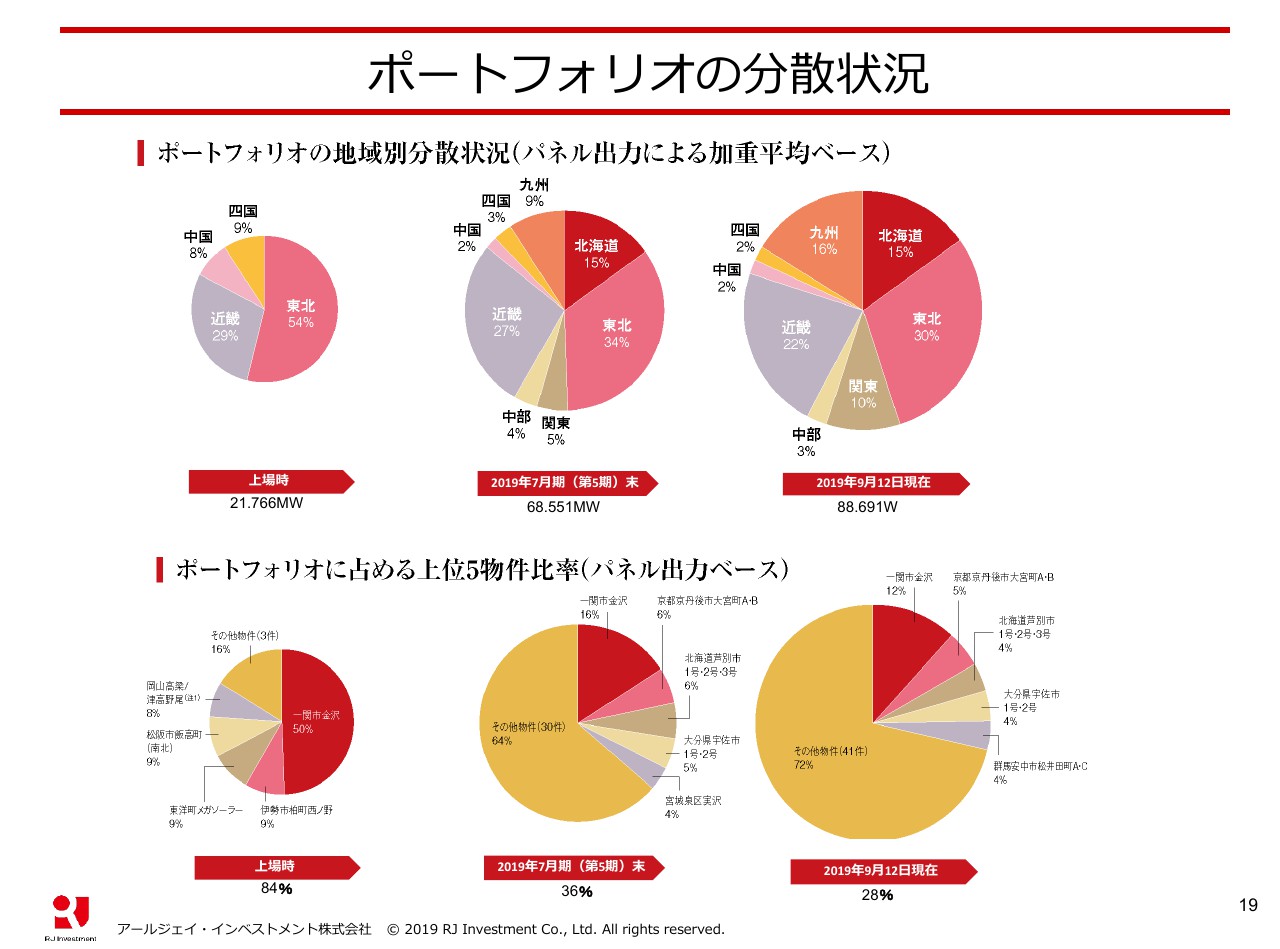

ポートフォリオの分散状況

ポートフォリオ分散に関しても、上場時の分散に比して、足元の分散は、北海道から九州まで、全国に満遍なく分散できているのかなと思っております。

本投資法人の成長戦略

弊投資法人の成長戦略です。私どものスポンサーであるリニューアブル・ジャパンが主な物件の供給元になると、私どもは思っております。

スポンサーの開発物件は、現在513メガワットの規模感です。1メガワットが仮に4億円とすると、だいたい2,000億円強といったパイプラインはあります。中期的に申し上げているとおり、できるだけ早い段階で資産規模1,000億円を目指したいと考えています。

また、私どもといたしましては、スポンサーのリニューアブル・ジャパン等を協業しながら、できるだけ地域に根差した事業展開を考えております。

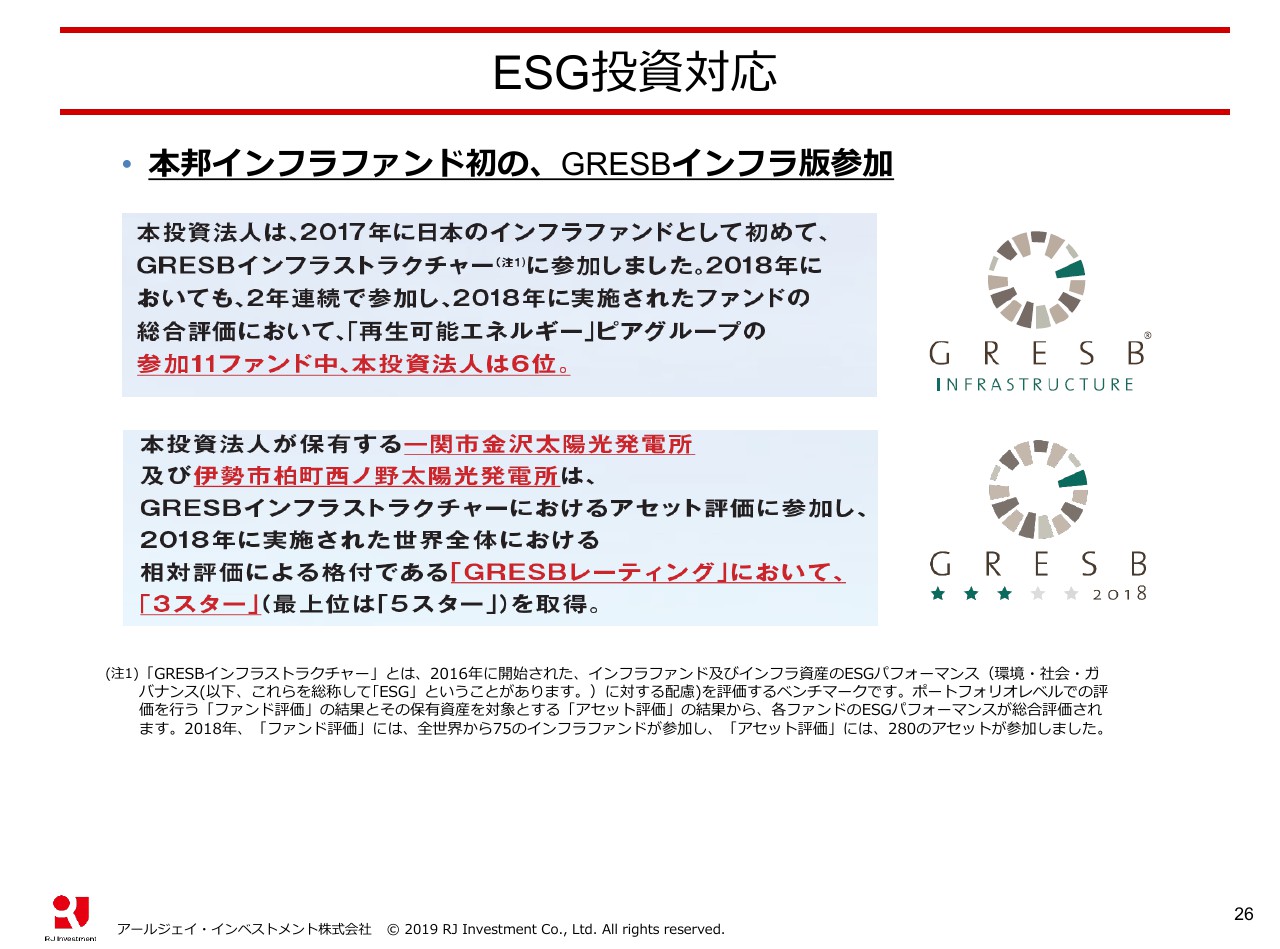

ESGは、本当に上場来から意識しておりまして、私どもは、いわゆる公募上場ファンドで唯一、ESGの国際的な指標であるGRESBの認定を受けています。わかりやすいかたちでESGに貢献しています。

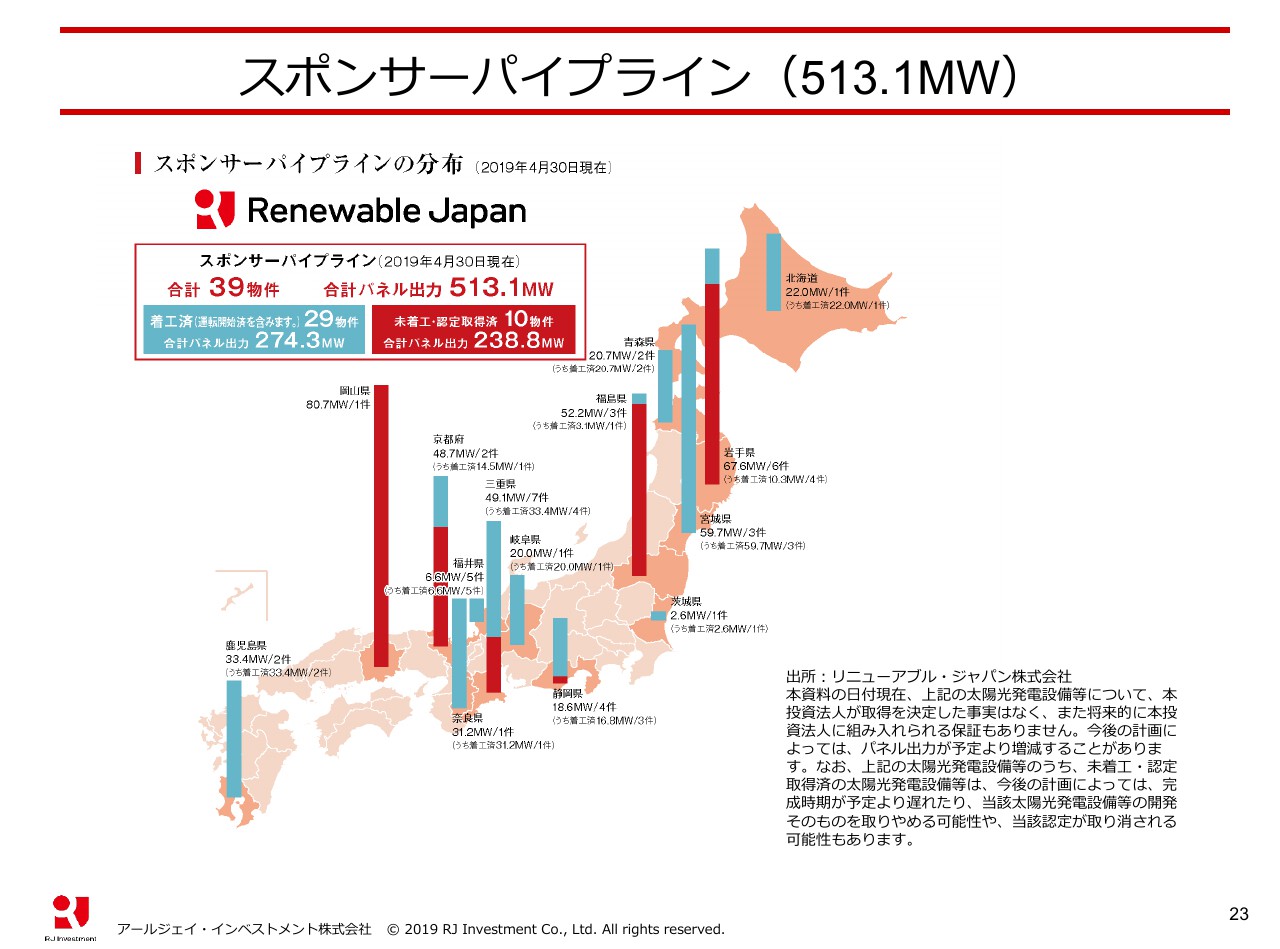

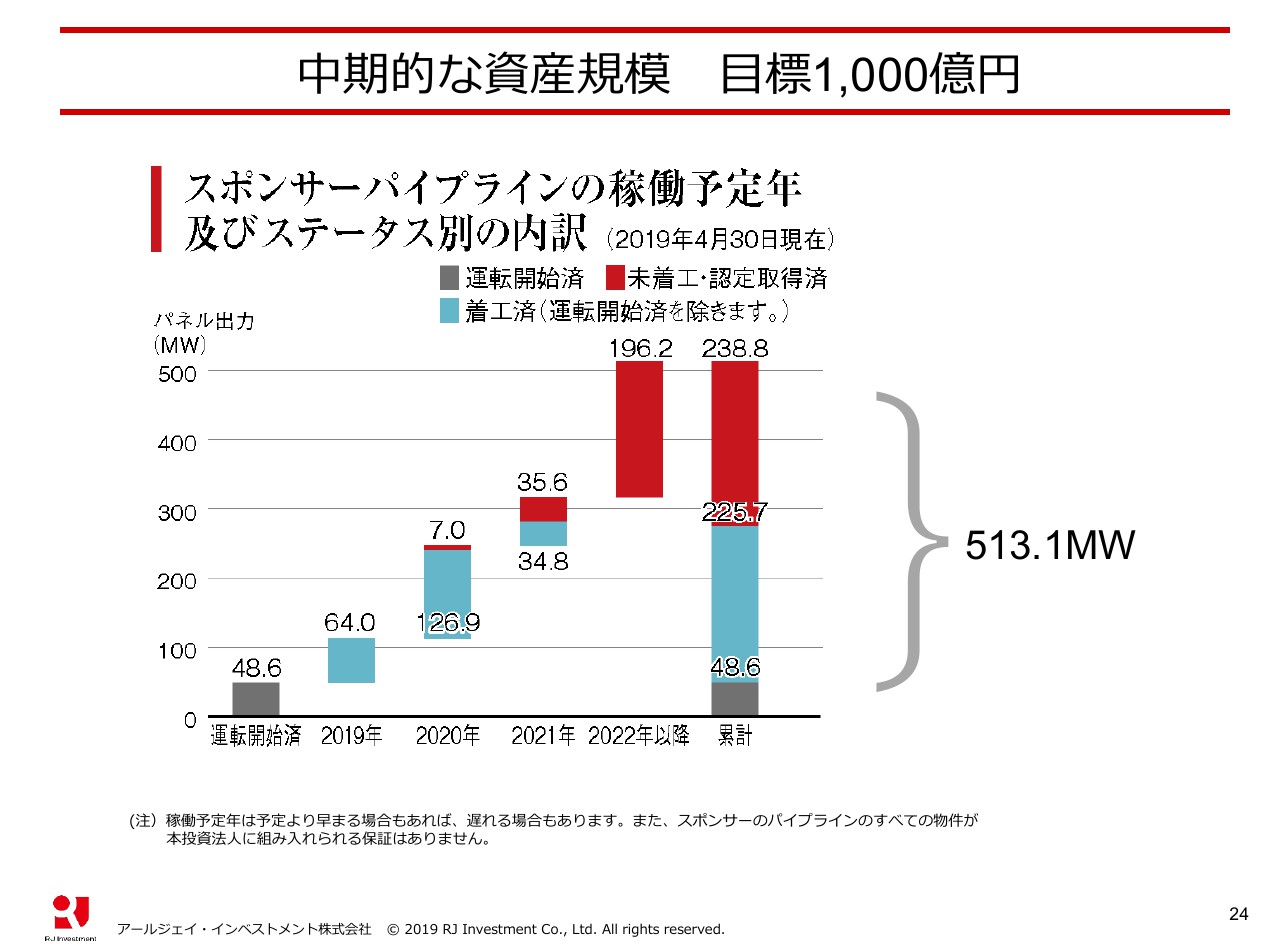

スポンサーパイプライン(513.1MW)

スポンサーのパイプラインは、スライドの図を見ていただければお分かりのとおりです。すでに開発が始まっているものが青色、これから開発するものが赤色で示されています。私どもとしては、スポンサーサポート契約をベースに、青色の部分をどんどん積み上げられればよいなと考えております。

中期的な資産規模 目標1,000億円

来年2020年になりますと、かなり大きなパイプラインが完成してきますので、来年8月あるいは再来年のPOでは、スポンサーのパイプラインも大きく出来上がってきます。こういったものが、私どもの取得対象になるといいなと考えております。

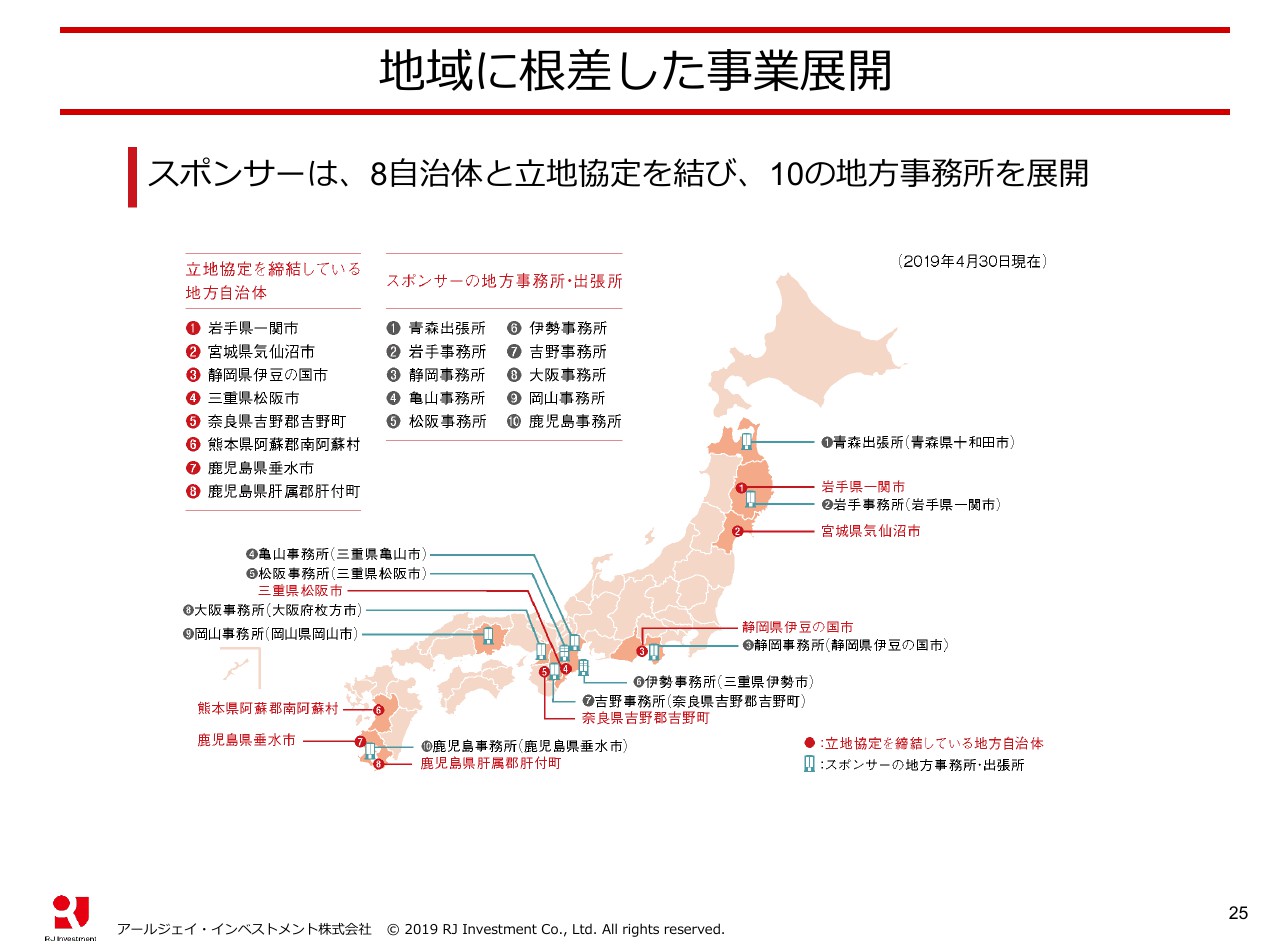

地域に根差した事業展開

こちらは、スポンサーが展開している地方事務所およびそのカバレッジです。こういったかたちで、かなり地域に根差したものになっています。

再生エネルギー事業は、地域の方々と協業しながら、できるだけフリクションがないかたちで運営していくことが大事なので、協力しながらやっている状況で、当初から変わっておりません。

ESG投資対応

先ほど申し上げたとおり、GRESBという認定を受けております。GRESBの認定を受けるためには、かなり細かいESGのチェックポイントがありまして、先ほどの地域との協業関係なども含めて、チェックポイントをすべて満たすことが認定の前提になります。

そういった意味でいうと、ESGをしっかりやっていることの証明になるのかなと考えております。

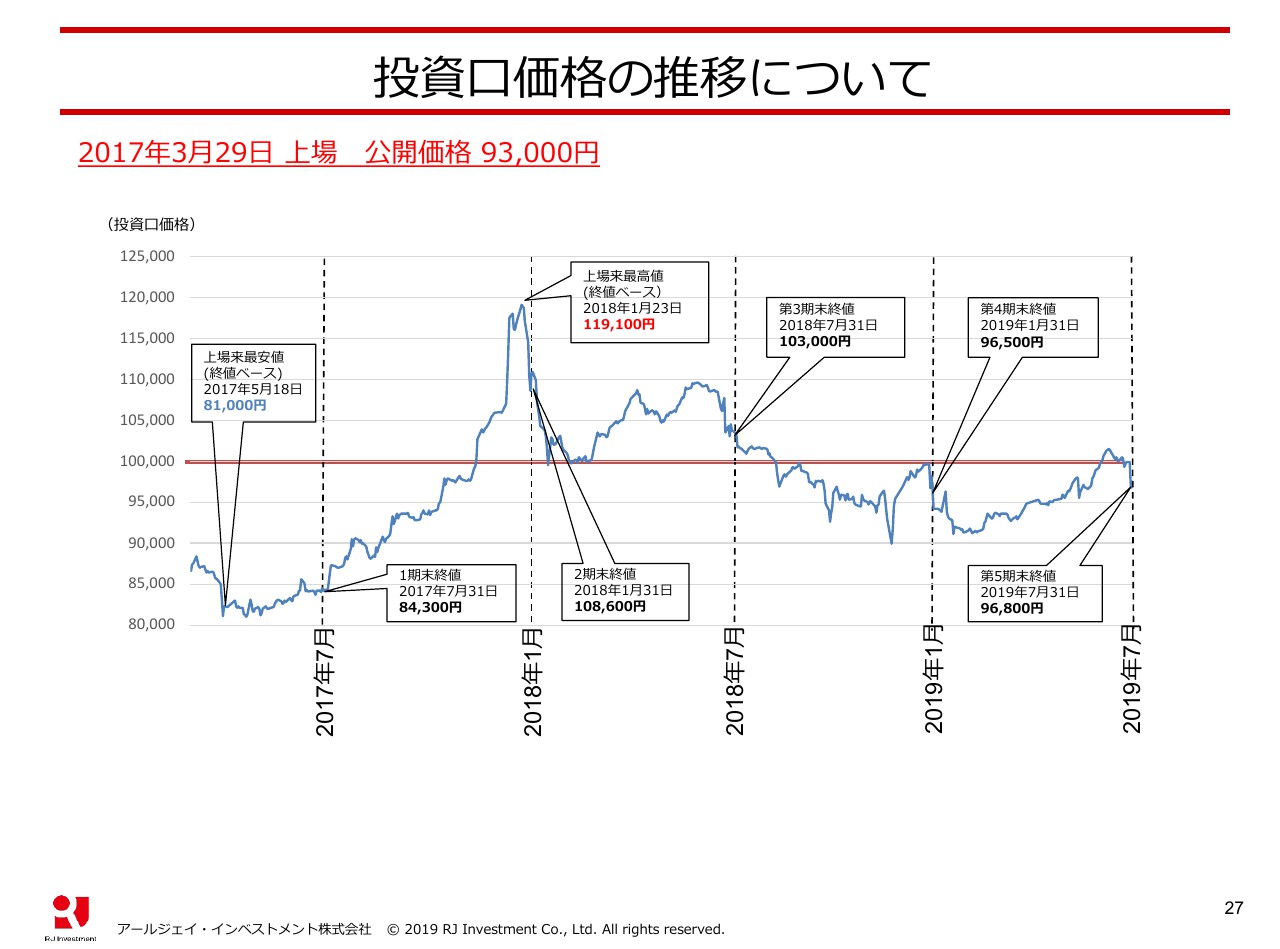

投資口価格の推移について

投資口価格の推移は、こちらのスライドのとおりです。

出資額(純額)・ 発行済投資口数

発行済投資口数の推移も、こちらのスライドのとおりです。

以上をもちまして、決算説明を終了いたします。