2019年8月28日に行われた、株式会社ヒノキヤグループ2019年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社ヒノキヤグループ 代表取締役社長 近藤昭 氏

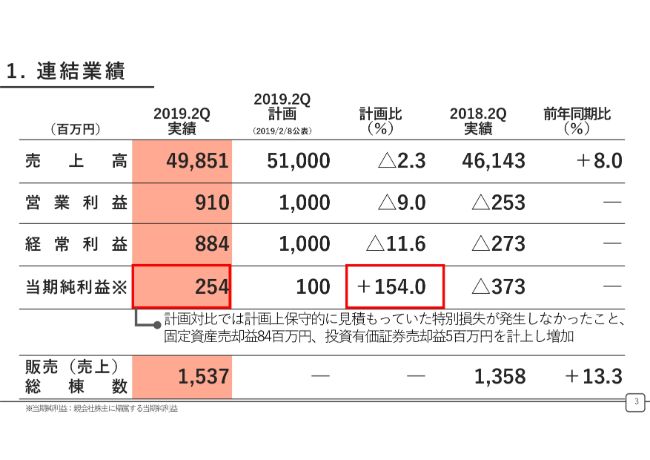

1.連結業績

近藤昭氏:みなさま本日はお忙しいなかお集まりいただきまして、誠にありがとうございます。それではさっそく、2019年12月期第2四半期の決算説明をさせていただきます。

まず、連結の業績でございます。売上高は498億5,100万円、営業利益は9億1,000万円、経常利益は8億8,400万円、当期純利益は2億5,400万円、販売総棟数は1,537棟という結果でございました。計画比はご覧の(スライドの)とおりでございます。

当期純利益が計画を少し上回っています。これは(スライドにある)コメントのとおり、計画上保守的に見積もっていた特別損失が発生しなかったこと、固定資産売却益8,400万円と投資有価証券売却益500万円を計上し増加したという結果でございました。

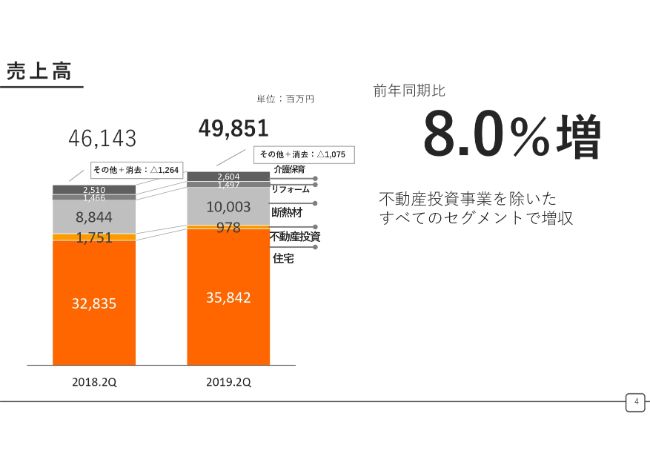

売上⾼

では、細かく内訳をご覧いただきます。売上高は前年同期比で8パーセント増でございました。セグメントごとに見ていきますと、不動産投資事業を除いたすべてのセグメントで増収しています。セグメント別の状況は、またのちほど細かくご説明いたします。

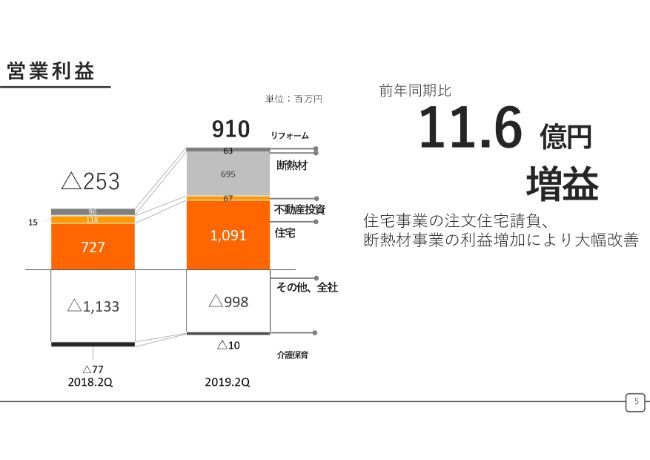

営業利益

営業利益は前年同期比で11億6,000万円の増益でございました。前年同期はおよそマイナス2億5,000万円だったため、今回は大幅に増えたという状況です。その内訳ですが、住宅事業の注文住宅の請負が増えました。また、断熱材事業の利益も大幅に増えたことが大きく影響しています。

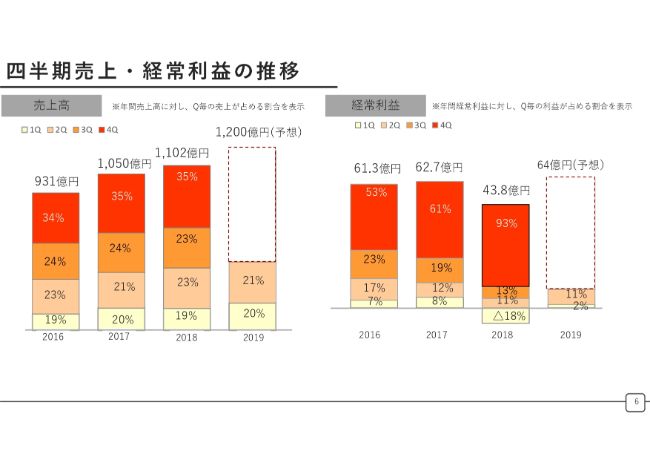

四半期売上・経常利益の推移

四半期の売上・経常利益の推移でございます。過去との比較でご覧いただきますと、売上高の進捗はほぼ例年どおりという状況だと思います。当社の場合は売上高、利益もとくにそうなのですが、第4四半期にかなり集中して出てくる傾向があります。これは今期も変わらないということで、売上はほぼ従来どおりだと思います。

一方(スライドの)右側の利益についてです。前期はマイナスだったためあまり比較にならないのですが、前々期・2016年と比較しますと少し遅れぎみというところがあります。後半はこのあたりをしっかり巻き返していかなければいけない状況だと思います。今年の予定は売上高1,200億円、経常利益64億円としています。

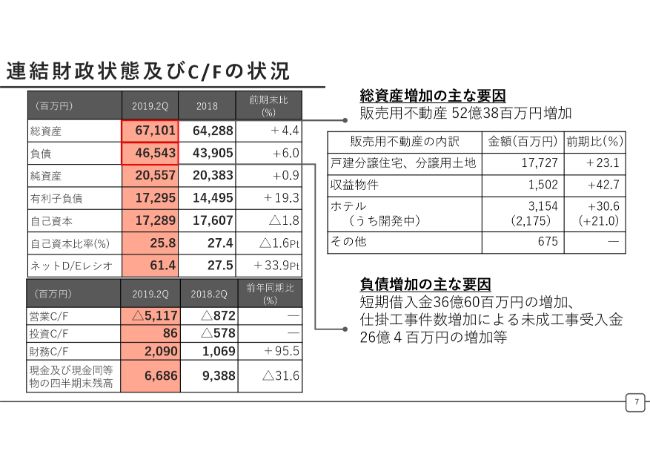

連結財政状態及びC/Fの状況

連結の財政状態およびキャッシュフローの状況です。まずバランスシートですが、総資産が671億100万円、負債が465億4,300万円、純資産が205億5,700万円、有利子負債が172億9,500万円、自己資本が172億8,900万円、自己資本比率が25.8パーセント、ネットD/Eレシオが61.4パーセントとなっています。その項目のおもな内容ですが、まず総資産の増加の一番大きな要因は、販売用不動産52億3,800万円の増加です。

販売用不動産の内訳が(スライド右の)表にまとめられています。戸建の分譲住宅または分譲用の土地が177億2,700万円で、前期比で23.1パーセント増となっています。また収益物件が15億200万円で前期比42.7パーセント増、ホテルが31億5,400万円で前期比30.6パーセント増です。これらの販売用不動産が増加しているのが(総資産増加の)要因です。

負債の増加の主な要因は、短期借入金が36億6,000万円増加したこと、仕掛工事件数増加による未成工事受入金が26億400万円増加したことなどです。

(スライド下の)キャッシュフローですが、営業キャッシュフローはマイナス51億1,700万円、投資キャッシュフローは8,600万円、財務キャッシュフローは20億9,000万円、現金および現金同等物の四半期末残高は66億8,600万円という状況でございました。

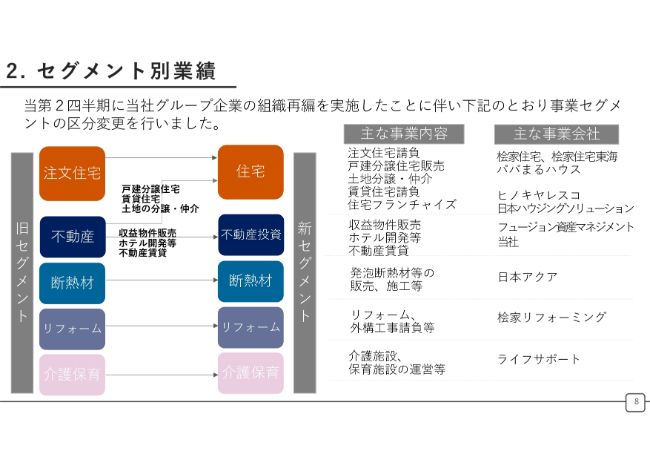

2.セグメント別業績

当四半期から当社グループの子会社等の組織再編を行ったことにより、セグメントの変更をさせていただいています。従来は注文住宅の請負のみを1つのセグメントとしており、それ以外の例えば建売住宅や賃貸住宅の請負、土地の分譲・仲介といった事業は、すべて不動産セグメントに含めていました。

それを今回、住宅に関わるものすべてを住宅セグメントに統一いたしました。これが一番のポイントです。逆に不動産は収益物件の販売やホテル・不動産賃貸に限定して、不動産投資というセグメントに変更いたしました。断熱材・リフォーム・介護保育は、従来どおりでございます。

主な事業会社はこちら(のスライド)に書いてあります。注文系の桧家住宅やパパまるハウスといった会社は、いまは注文住宅だけではなく分譲住宅や土地の販売・分譲・仲介等も行っています。そのため今回は、会社単位でセグメントを分けるかたちに変更したということでございます。

よって不動産投資セグメントはシンプルに、フュージョン資産マネジメントという会社が大半となっています。今回の変更の状況は、それぞれのセグメントにグループ会社が分かれているイメージでございます。

売上⾼ セグメント利益

セグメントごとの売上と利益です。住宅は売上358億4,200万円となり前年同期比で9.2パーセントの伸び、利益は10億9,100万円で前年同期比で50.1パーセントの伸びとなっています。不動産投資は売上9億7,800万円となり前年同期比でマイナス44.2パーセント、利益は6,700万円でこれも前年同期比でマイナス43.3パーセントです。

断熱材は売上が100億300万円となり前年同期比でプラス13.1パーセント、利益は6億9,500万円で(前年同期から)大幅に増えたということです。

リフォームは売上14億9,700万円で、前年同期比でプラス2.1パーセント、利益は6,300万円で前年同期比でマイナス33.5パーセントという状況です。介護(保育)は売上26億400万円で前年同期比でプラス3.7パーセント、利益はマイナス1,000万円ですが前年同期はマイナス7,700万円だったため改善しています。合計いたしまして、売上は498億5,100万円、利益は9億1,000万円でございました。

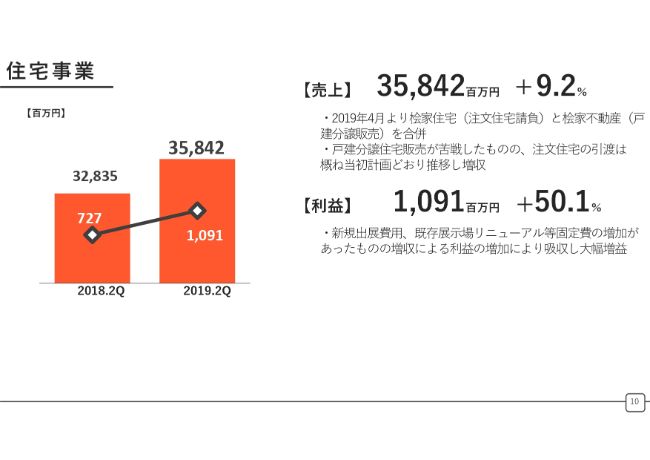

住宅事業

細かくセグメントごとの状況をお話しいたします。住宅は、売上が(前年同期から)9.2パーセント増えています。2019年4月から、桧家住宅と桧家不動産という戸建分譲を行っていた会社が合併いたしました。戸建分譲住宅の販売は苦戦したものの、注文住宅の引渡はおおむね当初の計画どおり推移し、増収いたしました。

利益も前年同期に比べれば増えています。新規出展費用や既存展示場のリニューアル等、固定費の増加があったものの、増収による利益の増加により吸収し増益いたしました。

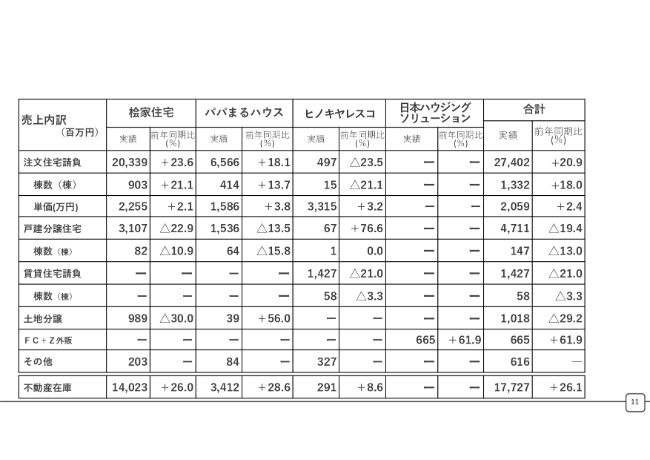

売上内訳

それぞれの子会社ごとの状況です。まず、(スライドの表)左の桧家住宅は注文が203億3,900万円で前年同期比23.6パーセント増です。ただ、戸建の分譲住宅は31億700万円で前年同期比マイナス22.9パーセントとなり、こちらが若干足を引っ張っている状況にあります。

パパまるハウスは、注文が65億6,600万円となり前年同期比で18.1パーセントの伸びです。ただ、分譲が15億3,600万円で前年同期比マイナス13.5パーセントとなり、こちらも分譲が少しマイナスになっている状況です。ヒノキヤレスコ(レスコハウス)は、注文が前年同期比マイナス23.5パーセント、分譲は数が少ないので全体的にはマイナス基調です。

のちほどご説明いたしますが、日本ハウジングソリューションというフランチャイズと「Z空調」の外販を行うために新たに作られた子会社が6億6,500万円という状況です。これが、おもな各子会社の状況でございました。

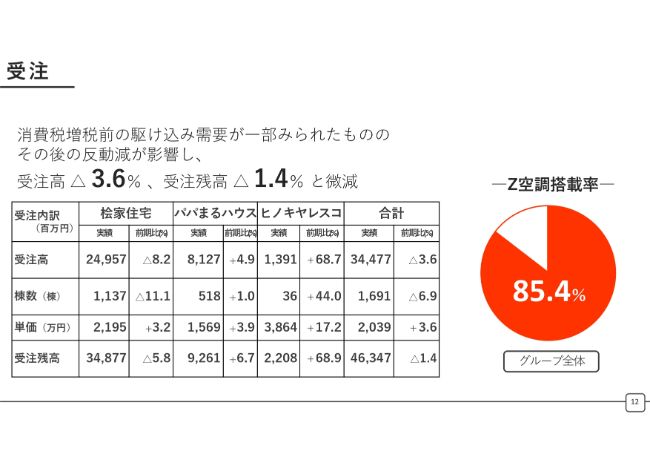

受注

受注状況は消費税増税前の駆け込み需要が一部見られたものの、その後の反動減が影響し、受注高は前期比でマイナス3.6パーセント、受注残高は前期比でマイナス1.4パーセントと微減しました。

受注高を各社別に見ていきますと、桧家住宅が前期比でマイナス8.2パーセントの249億5,700万円、パパまるハウスは81億2,700万円となり前期比でプラス4.9パーセントです。ヒノキヤレスコは13億9,100万円となり前期比で68.7パーセントでした。こちらは前期が少し悪かったため大きく増えているということです。トータルいたしますと344億7,700万円となり前期比でマイナス3.6パーセントという状況でした。

増税の影響は、請負は3月末が従来の8パーセント契約の最終月で当社は1月から6月が上半期のため、そのちょうど半分の1月から3月までが8パーセントで、もう半分の4月から6月までが10パーセントとなります。そんなタイミングでの増税の影響が、こういった(受注の)状況に表れていると思います。

増税の影響については、業界全体もだいたい同様の状況、受け止め方をしていると思うのですが、前回の増税のときほど山谷がない状況です。今回も1月から3月あたりは少しの駆け込みがありました。ただ、それ以降の反動減ももちろん多少はあるのですが、いまは前回ほど大きくないという感触です。それがこの(2019年)7月以降も続いている状況のため、全体として見れば前回に比べてフラットな印象できていると受け止めています。

結果として、第2四半期の受注残高は463億4,700万円となり前期比でマイナス1.4パーセントという状況でございました。「Z空調」の搭載率は、グループ全体では85.4パーセントという状況になっています。

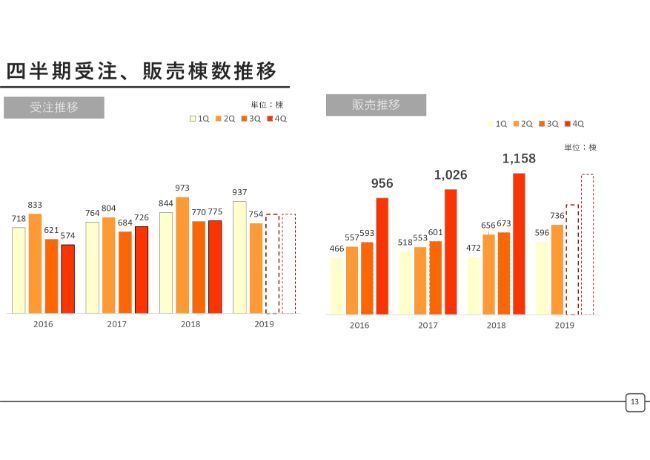

四半期受注、販売棟数推移

こちら(のスライド)で数字をご覧いただきますと、いまの受注状況もおわかりいただけるかと思います。受注推移は四半期別になっていて、(スライド左のグラフで)4本の縦棒が立っていますが、これは第1四半期、第2四半期、第3四半期、第4四半期の受注状況と受注推移です。

2019年の第1四半期は薄いクリーム色のところで937棟です。前期が844棟ですから、少し増えていました。ただ第2四半期は、前期は973棟と非常によかったのが今期は754棟となり、(グラフが)少しへこんでいます。ここは少し(増税の)影響を受けている状況です。

販売棟数は(スライドの)右側です。こちらは第1四半期、第2四半期とも前期を上回って推移しています。

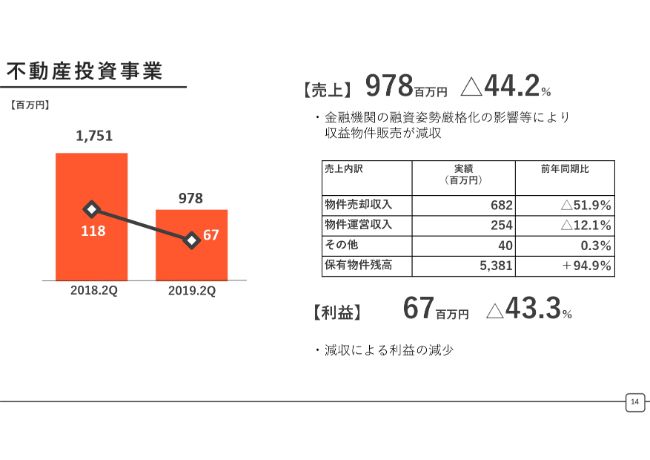

不動産投資事業

不動産投資事業は、収益不動産の販売やホテルといったビジネスのセグメントです。売上高が前年同期よりも44.2パーセント減っています。この要因は収益不動産の販売が前期よりも減少したことです。これは、2018年または2017年等は当社の主力を占めていた、サラリーマンの大家さんみたいな方々などへの金融機関の融資が非常に厳しくなり、そういう物件の売れ行きが減ったことが影響しています。

現在はそうしたターゲットから、事業法人や融資が問題にならないおもに法人を対象とした物件に入れ替えを進めています。

物件の内訳としては、売却収入が6億8,200万円、運営収入が2億5,400万円、保有残高が53億8,100万円で、保有は増えています。のちほどご説明しますが、これはホテルの増加の影響によるものです。利益は、売上の減少にともなって減少したという結果でございました。

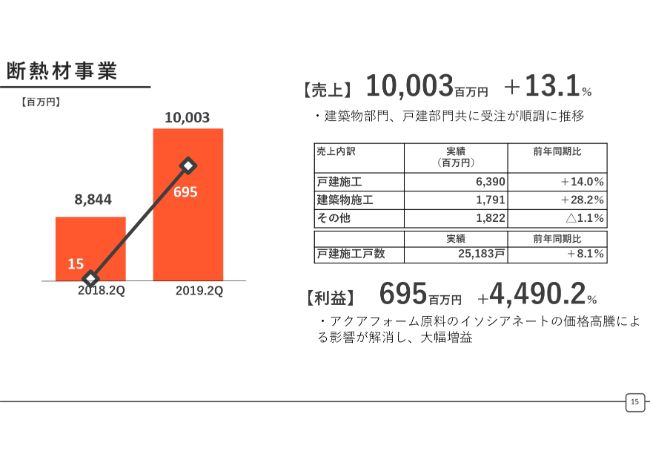

断熱材事業

断熱材事業は売上が100億300万円で、半期ではじめて100億円を突破いたしました。建築物部門、戸建部門ともに受注が順調に推移いたしました。

その内訳が(スライドの表に)書いてあります。戸建が63億9,000万円で、前年同期比で14パーセントの伸びです。建築物はビル、ホテルや公共建築物など、いまだとオリンピック施設もありますが、こういった住宅以外のものをいっています。こちらが17億9,100万円で、前年同期比で28.2パーセントの伸びです。戸建の施工戸数は2万5,183戸となり、件数も伸びています。

利益面は、2018年が原料費の高騰という影響を受け非常に厳しかったです。それが一服し、アクアフォームの原料のイソシアネートという原料がある程度、2017年並みくらいまで戻ってきたことで結果的には大幅に利益が増えました。いまの状況は、こちらは足元も非常に安定しているため、今期から来期の前半くらいまではたぶんこの調子で進むと見込んでいます。

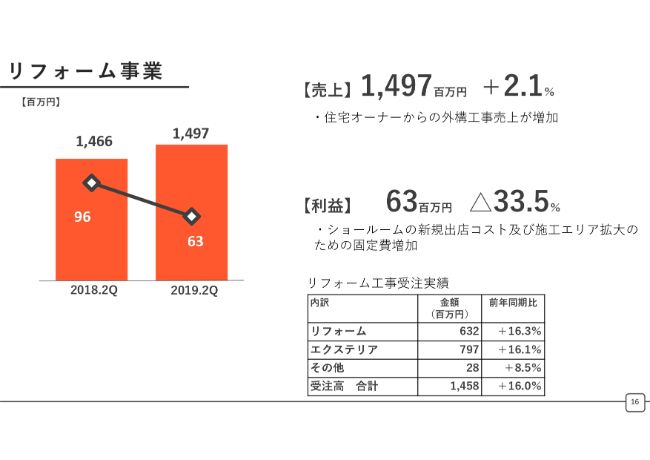

リフォーム事業

リフォーム事業は売上14億9,700万円、前年同期比で2.1パーセント増です。住宅オーナーからの外構工事売上が増加しました。リフォーム事業という名前ですが、内訳としてはリフォームと外構、エクステリアがあります。利益は6,300万円で前年同期から33.5パーセント減っています。ショールームの出店コストおよび施工エリア拡大のための固定費が増加しました。営業拠点を増やしているため、先に経費が少し出ている状況です。

(スライドの)下の表が、リフォーム工事の受注実績です。リフォームは6億3,200万円、前年同期比で16.3パーセント増です。エクステリアは7億9,700万円、前年同期比で16.1パーセント増となり、(受注高の)合計は前年同期比で16パーセント増です。受注状況は好調のため、年の後半には売上にしっかり結びついていくと考えています。

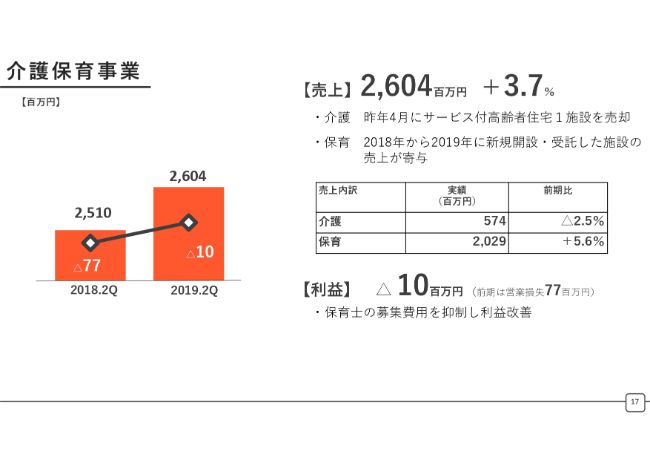

介護保育事業

介護保育事業は売上26億400万円、前年同期比でプラス3.7パーセントとなりました。介護は、2018年4月にサービス付高齢者住宅の1施設を売却いたしました。また保育は、2018年から2019年に新規開設・受託した施設の売上が寄与しているということです。

(スライドの表は)介護保育の内訳です。売上高は介護が5億7,400万円、前期比でマイナス2.5パーセントとなり、保育は20億2,900万円、前期比でプラス5.6パーセントとなりました。介護で1施設を売却したのですが、ほかの施設でなんとかそこを補って、売上微減で収められたと考えています。

利益はマイナス1,000万円でしたが、前期はマイナス7,700万円だったため改善しています。保育では保育士の確保がどこも非常に大変ですが、保育士の採用コストを大幅に短縮できたのが主な要因です。

なぜ短縮できたかというと、当たり前の話なのですが辞めなければ採用しなくていいわけなので、まずは離職を減らしたということです。また採用の仕方も従来の人材紹介会社等、多額の費用を払って確保したものを見直しをかけたことが、少し功を奏してきたという状況があります。

また、来期にかけては新卒採用を増やそうと考えています。採用コストや単価を考えれば、中途よりも新卒のほうが安く採用できるため、新卒採用を増やすことでいま申し上げた離職を減らし、また中途もいろいろな手法を講じて減らすということです。全体的な募集コストや採用コストを下げていくことは、来期に向けても継続的に取り組んでいる状況であります。

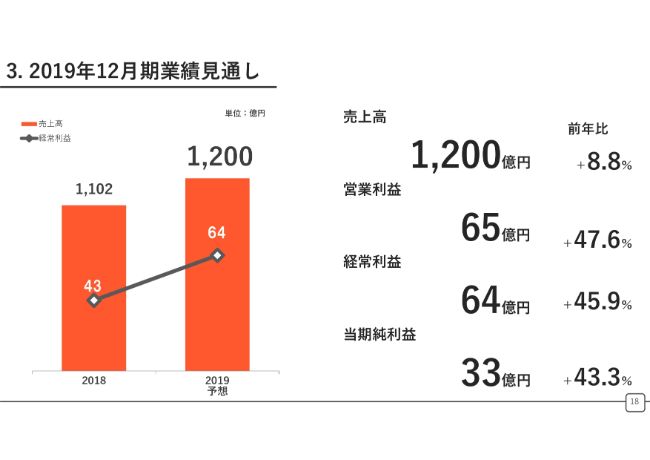

3.2019年12⽉期業績⾒通し

12月期の見通しは変えていません。売上高1,200億円、営業利益65億円、経常利益64億円、当期純利益33億円で、こちらを目指して年度後半しっかり取り組んでいきたいと考えています。

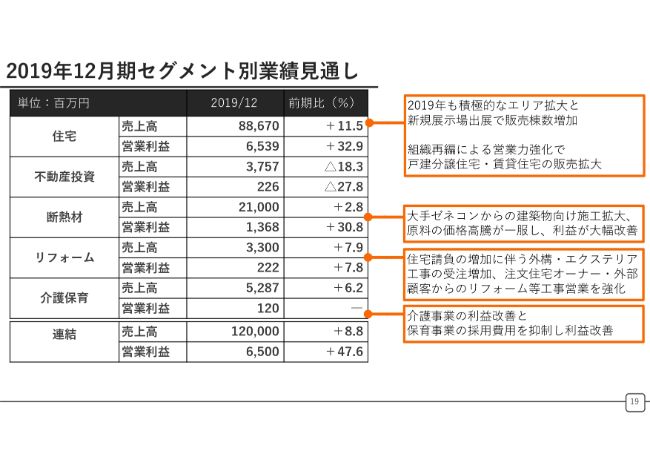

2019年12⽉期セグメント別業績⾒通し

セグメント別の今期の見通しです。住宅は売上が前期比で11.5パーセント増の886億7,000万円です。営業利益は65億3,900万円、前期比で32.9パーセント増で積極的なエリア拡大・新規展示場出展により、販売棟数の増加が見込まれています。また、組織再編による営業力の強化で、戸建分譲住宅・賃貸住宅の販売も拡大していきたいと考えています。

不動産投資は、前期より少しマイナスの見通しですが、売上高が37億5,700万円、営業利益が2億2,600万円です。

断熱材は売上高が210億円、営業利益が13億6,800万円で、こちらは堅調に伸びることが見込まれています。大手ゼネコンからの建築物向けの施工が拡大とありますが、当然オリンピックの効果も含まれています。また先ほど申し上げたとおり、原料の価格高騰が一服し利益が大幅に改善しました。

リフォームは売上高が33億円、営業利益が2億2,200万円でこちらはともに増加の予定です。住宅請負の増加にともなう外構・エクステリア工事の受注増加や注文住宅オーナー・外部顧客からのリフォーム等、工事営業を強化しています。

介護保育は売上52億8,700万円、営業利益は1億2,000万円で、介護事業の利益改善と保育事業の採用費用の抑制による利益の改善が見込まれているところでございます。のちほど細かく事業別に状況をお話しいたします。

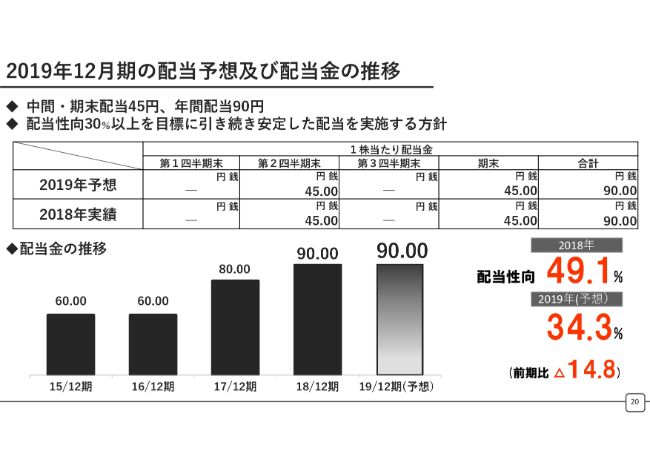

2019年12⽉期の配当予想及び配当⾦の推移

今期の配当の推移です。2019年は前期と同じで第2四半期末で45円、期末で45円の合計90円でございます。配当性向は、2018年は49.1パーセントでしたが、今期は34.3パーセントです。だいたい30パーセントくらいを1つの目安としているため、今期はそれに見合ったかたちになると考えています。過去の推移は、ご覧の(スライドの表の)ような状況です。