2019年5月10日に行われた、ダイキン工業株式会社2019年3月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:ダイキン工業株式会社 執行役員 コーポレートコミュニケーション担当 澤井克行 氏

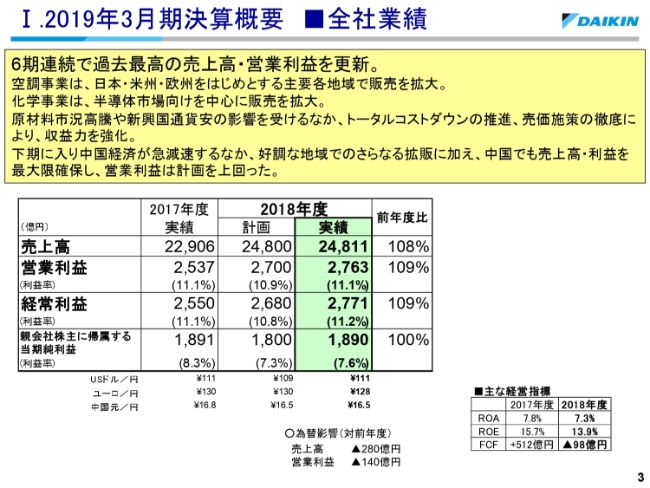

Ⅰ.2019年3月期決算概要 ■全社業績

澤井克行氏:みなさま、おはようございます、澤井でございます。本日は本当にお忙しいなか、この説明会にお越しいただき誠にありがとうございます。私から2019年3月期の決算概要および2020年3月期の業績見通しにつきまして、ポイントを説明させていただきます。

(スライド)3ページをご覧ください。2019年3月期の業績は空調事業が主要各地域で販売を拡大したこと、また化学事業では半導体市場向けに販売を拡大したことから、売上高は前年を上回り、為替影響を除く実質ベースでも対前年比で10パーセントの増収となりました。

利益につきましては、原材料市況の高騰や新興国通貨の通貨安、米中貿易摩擦などの影響を受けましたが、トータルコストダウンの推進と売価施策を徹底したことで、営業利益は為替を除く実質ベースで前年比で14パーセントの増益となりました。

経常利益につきましては、前年比で9パーセントの増益となり、当期純利益は前年並みとなっておりますが、これについて少し説明させていただきます。

前期に、米国の税制改正を受け、主にグッドマン社の繰延税金負債を取り崩して、税金費用の戻り益を計上していました。その影響を除くと、実質的にはプラス12パーセントとなっております。

下期以降、中国経済が急減速して経営環境の厳しさが増すなかで、中国地域での収益確保に努めたことに加えまして、好調地域でのさらなる拡販により、計画を上回る利益を確保し、9期連続の増収増益と6期連続での最高業績を達成することができました。

為替レートの実績はドル111円、ユーロ128円、人民元16.5円となり、対前年での為替影響額は売上高でマイナス280億円、営業利益でマイナス140億円となりました。

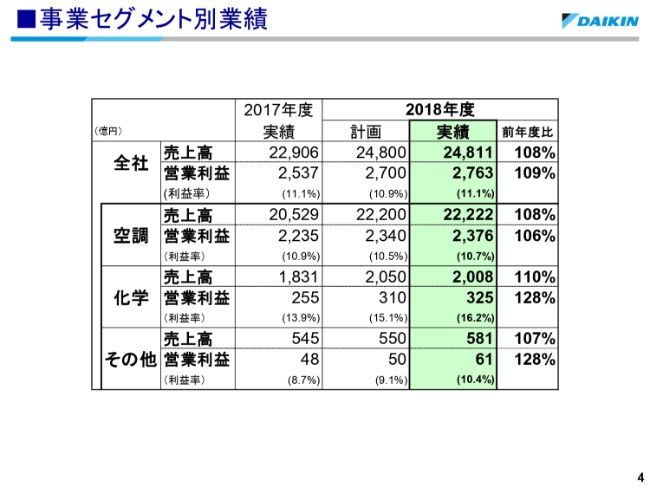

■事業セグメント別業績

4ページはセグメント別の業績でございます。「空調」「化学」「その他」のいずれの事業も増収増益となりました。

空調事業では、市況の高騰や米国による追加関税の影響を受けましたが、各地域での販売拡大やコストダウンに取り組んだことから、増収増益を確保いたしました。為替を除く実質ベースでは、売上高は前年比で10パーセントの増収となり、営業利益は12パーセントの増益となりました。

化学事業は、好調な半導体や自動車関連の需要拡大で順調に販売を伸ばしたこと、またコストダウンや売価施策を実行したことで、大幅な増収増益となりました。その他事業では、油機事業が日本と米州において産業機械、建設機械ともに販売が堅調に推移し、増収増益となりました。

空調事業と化学事業の地域別の状況につきましては、後ほど説明させていただきます。

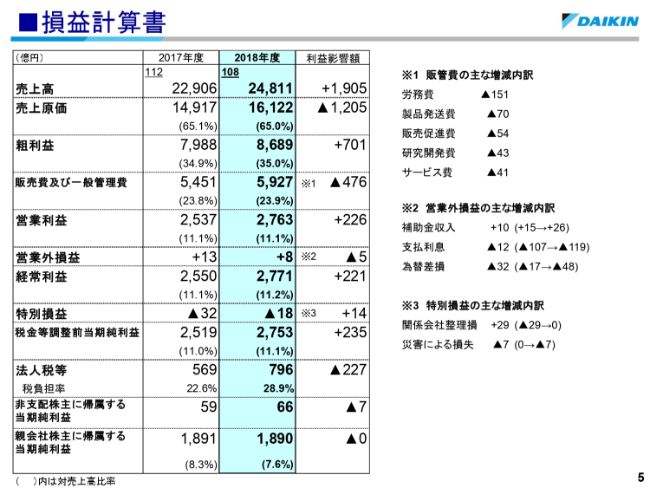

■損益計算書

5ページは、損益計算書でございます。

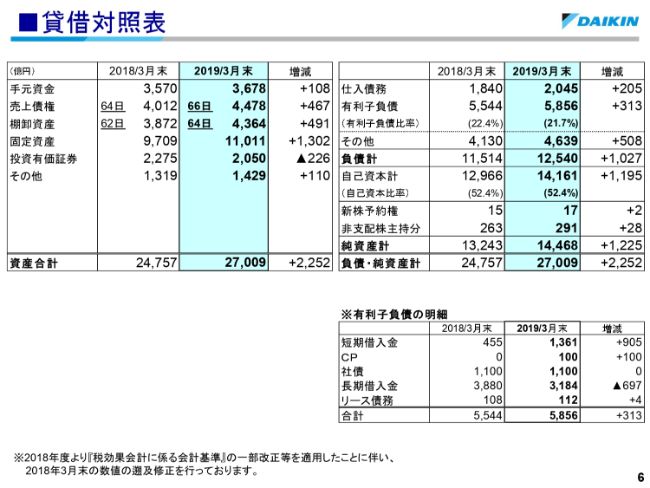

■貸借対照表

6ページは、貸借対照表の主要項目の増減内容について記載しております。詳細説明は割愛させていただきますが、ご参照ください。

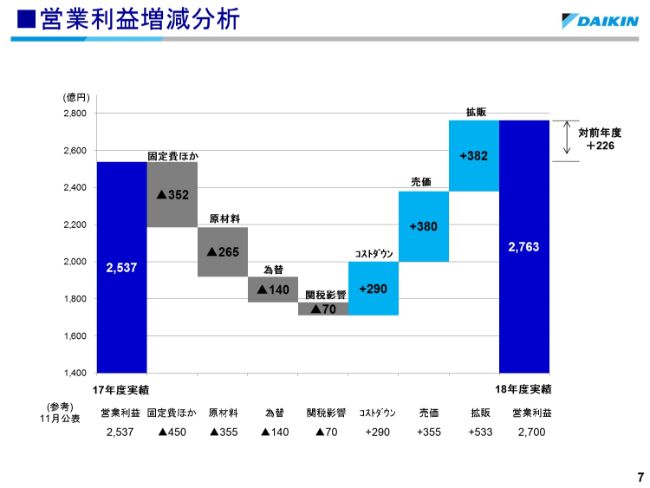

■営業利益増減分析

7ページは、2018年度営業利益の対前年度増減分析でございます。前年から増加した226億円の内訳でございますが、マイナス影響としては、為替でマイナス140億円、原材料市況でマイナス265億円、米国の追加関税による負担増でマイナス70億円、固定費等の増加でマイナス352億円などです。

対して、プラス効果としては、拡販効果でプラス382億円、売価でプラス380億円、コストダウンでプラス290億円でございます。

原材料市況につきましては、銅・アルミの市況は軟化しておりますが、鉄鋼などがアメリカを中心に価額の上昇基調が続いていること、加えて米国の追加関税がコストアップ要因となりました。

当社は販売拡大に加えまして、売価アップ、コストダウン、固定費増加の抑制などの施策を徹底して大幅な増益を実現しました。

なお、増減分析のうち空調セグメントの数字を申し上げると、為替で137億円、原材料市況で231億円、関税影響で70億円、固定費ほかで293億円のマイナスでした。また(プラスの要素としては)拡販で327億円、売価で280億円、コストダウンによって266億円のプラスがありました。残りは化学セグメント(の数字)でございます。

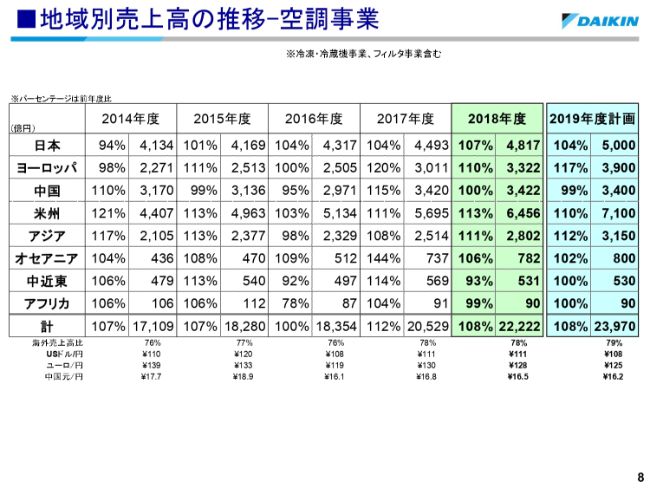

■地域別売上高の推移-空調事業

8ページは、空調事業の地域別売上高でございます。2018年度の実績は、中近東、アフリカを除く主要各地域で前年を上回りました。

為替影響を除く実質の売上高の伸び率は、ヨーロッパは111パーセント、中国は101パーセント、米州は113パーセント、アジアは114パーセントとなりました。オセアニアは、買収したエアマスター社の新規連結効果を除く実質伸び率は102パーセントとなっております。

次に、2019年度の計画でございますが、中国については事業環境の先行きが不透明ななかでも、前年並みの売上高を確保することに努めます。それに加え、日本、米国、アジアなど好調地域で(売上を)大きく伸ばす計画でございます。

また、2019年2月に買収手続きを完了したヨーロッパのショーケースメーカーであるAHT Cooling Systems GmbH(AHT社)については、2019年度から連結し、ヨーロッパを中心に売上高に大きく貢献させる予定でございます。

為替影響を除く実質の売上高伸び率では、ヨーロッパは121パーセント、中国は101パーセント、米州は113パーセント、アジアは114パーセントを計画しております。

地域ごとの営業率の状況について、2018年度の実績は、日本が8パーセント、ヨーロッパが11パーセント、中国が25パーセント、米州が6パーセント、アジアが13パーセント、オセアニア・中近東が5パーセントとなりました。中国の利益率は低下しましたが、対前年で1ポイントのダウンに留めました。

2019年度の計画につきましては、各地域とも前年並みを計画しており、米州は対前年で1ポイント引き上げる計画でございます。

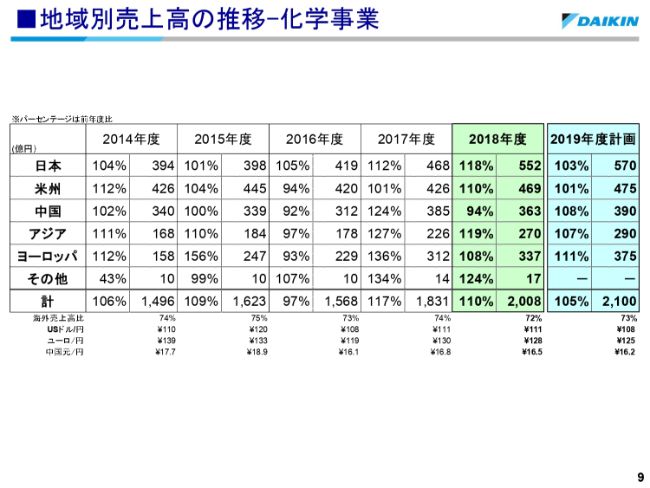

■地域別売上高の推移-化学事業

9ページは化学事業の地域別売上高についてです。2018年度の実績は、中国を除く各地域で前年を上回りました。為替影響を除く実質の売上高伸び率は、米州は110パーセント、中国は95パーセント、ヨーロッパは109パーセントとなりました。

2019年度の計画では半導体関連の需要の減速が見込まれますが、中国、米国、アジアを中心に電池、電線などの空調用途での販売拡大に加えまして、欧州では買収したHeroflon S.p.A.(ヘロフロン社)とのシナジーにより、大きな売上拡大を見込みます。

為替影響を除く実質の売上高伸び率では米州は104パーセント、中国は110パーセント、ヨーロッパは114パーセントを計画しております。

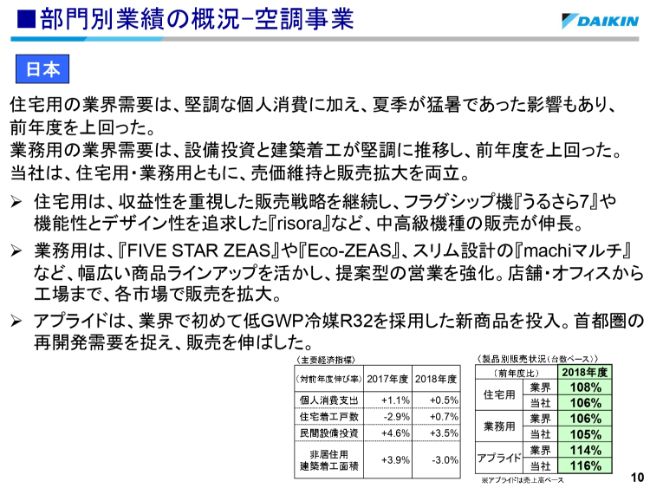

■部門別業績の概況-空調事業①

10ページをご覧ください。空調事業の地域別の状況についてご説明いたします。国内の空調事業ですが、業界需要は住宅用、業務用ともに前年を上回るなかで、当社は住宅用の中高級機種の販売を伸ばしました。

加えて、業務用では主力の「Eco-ZEAS」や「machiマルチ」など幅広い商品ラインアップを活かし、店舗やオフィスから工場設備まで、各市場で販売を伸ばしました。

アプライドでも、首都圏の再開発需要を取り込み、販売を伸ばしましたが、それに加えまして、売価施策を徹底することで収益力を向上させました。台数ベースでは業界の伸びを下回っておりますが、金額ベースでは業界の伸び以上に伸長させることができたと考えています。

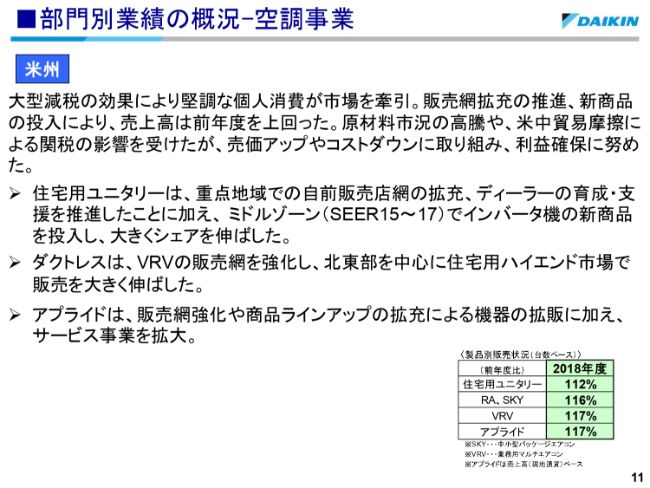

■部門別業績の概況-空調事業②

11ページをご覧ください。米州における空調事業でございます。市場が堅調に推移するなかにあって、販売網拡充の推進と新商品の投入により、売上高は前年を上回りました。

原材料市況の高騰や、米中貿易摩擦による関税の影響を受けましたが、売価アップやコスト抑制策に取り組み、利益確保に努めました。

主力の住宅用ユニタリーの販売は、重点地域で自前販売店網を拡大したこと、ディーラーの育成に取り組んだこと、SEER15~17のミドルゾーンにインバータ機の新商品を投入したことで、大きくシェアを伸ばしました。またダクトレスは、住宅用ハイエンド市場での販売を伸ばしました。

グッドマン社全体の売上高は現地通貨ベースで前年比で114パーセントとなりました。またアプライドでも、機器の販売拡大に加えて、アフターサービス事業を拡大いたしました。

グッドマン社の新工場への移管につきましては、製品供給を優先し、最後の工場の移管を遅らせておりましたが、2019年中の完了を予定しております。

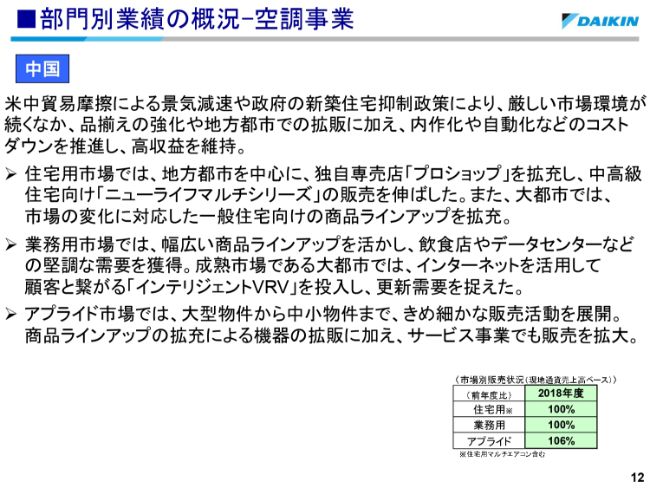

■部門別業績の概況-空調事業③

12ページをご覧ください。中国の空調事業は第3四半期以降、米中貿易摩擦による景気減速に加えて、政府の新築住宅抑制政策、住宅価額規制により、厳しい市場環境となりました。

そのようななかにあって、当社は大都市での更新需要の獲得、地方都市での販売拡大、市場の変化に対応した新商品の投入、サービス力の強化に加え、内作化や自動化による生産性向上などのコストダウンに取り組み、収益確保に努めました。

その結果、年間の売上高は現地ベースで前年同期比が101パーセントとなり、高マージンも維持することができました。

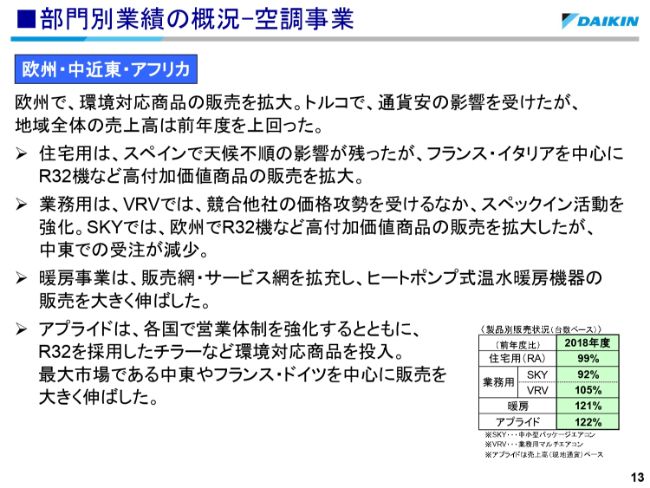

■部門別業績の概況-空調事業④

13ページは欧州空調事業についてです。トルコでは政情不安や通貨安の影響を受けましたが、イタリアやフランスを中心にEU域での販売は好調に推移し、地域全体の売上高は前年を上回りました。

引き続き、環境規制強化に対応した商品の販売が拡大しており、住宅用、業務用、アプライド事業ではR32機をはじめとする高付加価値商品の販売が拡大しました。

暖房商品につきましても、環境性能が評価されて、ヒートポンプ式温水暖房機器の販売が大きく拡大いたしました。

商業用の冷凍・冷蔵事業についても、ザノッティ社の販売網、商品ラインアップの相互活用により、順調に販売を拡大しているほか、ショーケースメーカーのAHT社の買収につきましては2月に手続きが完了し、今後のシナジー創出に向けたワーキングを立ち上げ、事業拡大に向けて取り組んでいきます。

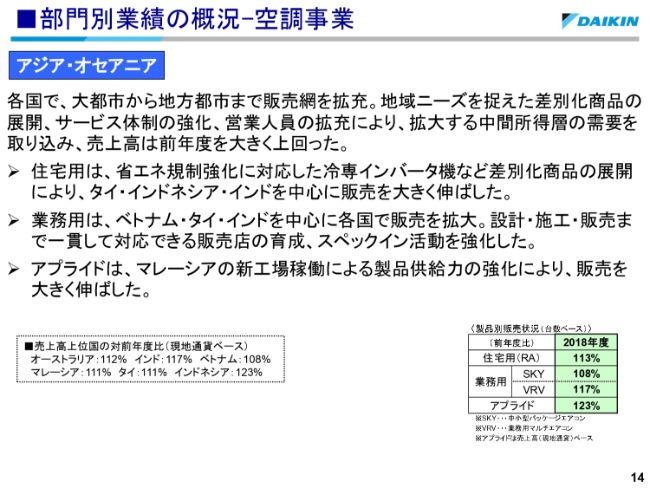

■部門別業績の概況-空調事業⑤

14ページをご覧ください。アジア・オセアニアの空調事業でございます。各国において、大都市から地方都市まで販売網を拡充しました。

地域ニーズを捉えた差別化商品の展開、サービス体制の強化、営業人員の拡充により、拡大する中間所得層の需要を取り込み、売上高は前年を大きく上回りました。

住宅用については、省エネ規制強化に対応した冷房専用インバータ機の展開によりまして、タイ・インドネシア・インドを中心に販売を大きく伸ばしました。業務用では、営業強化や販売店の育成、スペックイン活動を強化したことで、ベトナム・タイ・インドを中心に各国で販売を伸ばしました。

アプライドにつきましては、マレーシアの新工場稼働によって製品供給力が増したことで、販売を大きく伸ばしました。

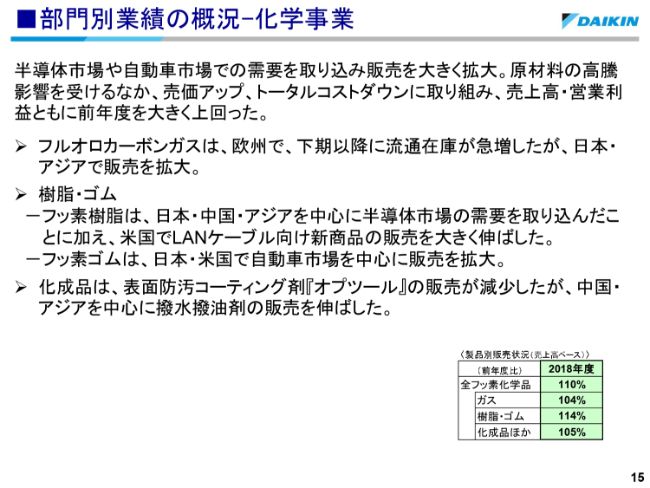

■部門別業績の概況-化学事業①

15ページからは化学事業についてご説明します。原材料の高騰影響を受けるなかで需要が好調な半導体市場向けの販売を伸ばしたこと、またトータルコストダウンや売価アップに取り組んだことにより、大幅な増収増益となりました。

商品別には、ガスは欧州で下期以降に流通在庫が増加したため販売が減速いたしましたが、日本・アジアで販売を拡大いたしました。

樹脂については、日本・中国・アジアを中心に半導体関連市場の需要を取り込んだこ

とに加え、米国でLANケーブルの新商品が販売を拡大いたしました。

ゴムについては、日本・米国を中心に自動車分野で販売を伸ばしました。化成品はオプツールの販売が減少しましたが、中国・アジアで撥水撥油剤の販売が伸長しました。

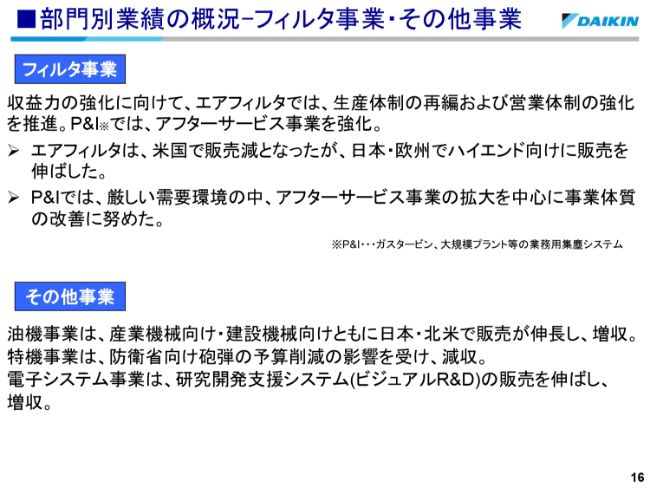

■部門別業績の概況-フィルタ事業・その他事業

16ページをご覧ください。フィルタ事業に関しては、エアフィルタが日本や欧州においてハイエンド市場向けの販売を伸ばしましたが、米国での販売が減少したこと、またP&I事業も厳しい事業環境のなかで販売減少したことなどから、売上高は前年を下回りました。

2018年度は収益力強化に向けて生産体制の再編や、営業体制の強化に取り組んで、営業利益のブレークイーブンを目指してまいりましたが、米国での販売回復が遅れたことで若干の営業赤字となっております。

ただし、事業の構造改革に向けて着実に手を打ってきており、2019年3月は単月で黒字となっております。

油機事業は、日本や北米で産業機械、建設機械向けの販売を伸ばしたことから、売上高は前年を上回りました。特機事業は、防衛省向け砲弾の予算削減により、売上高は前年を下回りました。電子システム事業は、製造業向けの研究開発支援システムの販売を伸ばして、売上高は前年を上回りました。

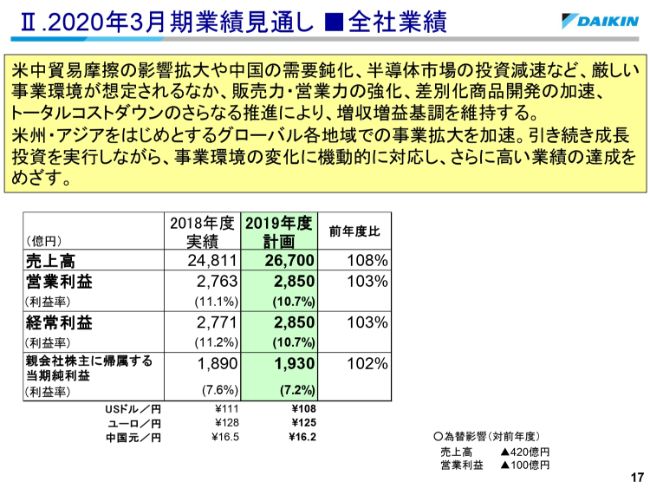

Ⅱ.2020年3月期業績見通し ■全社業績

17ページをご覧ください。2020年3月期の業績見通しでございます。売上高は2兆6,700億円、営業利益は2,850億円と増収増益を計画しております。

為替レートはドル108円、ユーロ125円、中国元16.2円を前提としており、業績見通しへの対前年の為替影響は売上高でマイナス420億円、営業利益でマイナス100億円を見込んでおります。

為替影響を除く実質ベースでの対前年の伸び率は、売上高が9パーセント増を、営業利益は7パーセント増を計画しております。

米中貿易摩擦の影響拡大や中国の市場悪化、半導体市場の投資減速など、事業環境の厳しさが増すものと想定されていますが、収益力のさらなる強化を図ることで営業利益2,850億円をコミットメントとして必達し、さらに社内の挑戦目標として営業利益2,950億円、営業利益率11パーセントを掲げて取り組みを進めております。

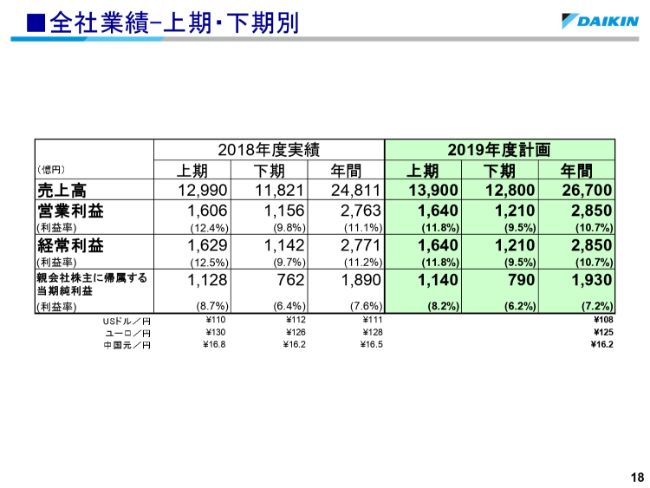

■全社業績-上期・下期別

18ページは、上期・下期の業績見通しの内訳です。

世界経済の動向の先行きは大変不透明で、なかでも中国の住宅市場、また半導体関連の需要動向を見極めながら、引き続き堅調な地域、分野での拡販に加えて、収益力の強化を加速することで上期・下期ともに増加基調を維持してまいります。

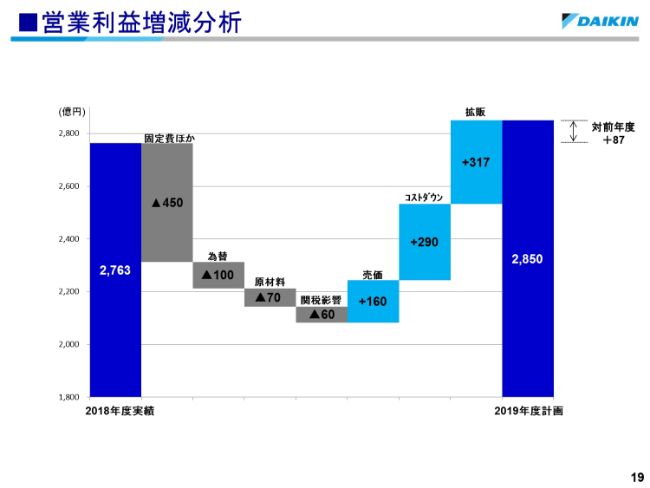

■営業利益増減分析

19ページは、2019年度計画の営業利益の対前年増減分析についてです。為替のマイナス影響に加えまして、米国の関税影響が引き続き見込まれるなか、空調事業、化学事業における販売拡大、売価施策の徹底、コストダウンを推進することで将来に向けた先行投資を実行しながらも、着実に利益を確保していく計画としております。

原材料市況については、銅、アルミの市況は軟化しておりますが、鉄鋼など価格アップのリスクを見ております。

増減分析のうち、空調セグメントの数字を申し上げますと、マイナス要因として為替が96億円、原材料市況が45億円、関税影響が60億円、固定費ほかが395億円と見ております。

プラス側としては、拡販で269億円、売価で135億円、コストダウンで276億円と見ております。残りは化学セグメントとなります。

また関税影響につきましては、2018年は主に影響が下期以降に出たこと、また2020年3月期はリスト3への関税率が10パーセントから25パーセントへ引き上げられることを前提に増加を見込んでおります。

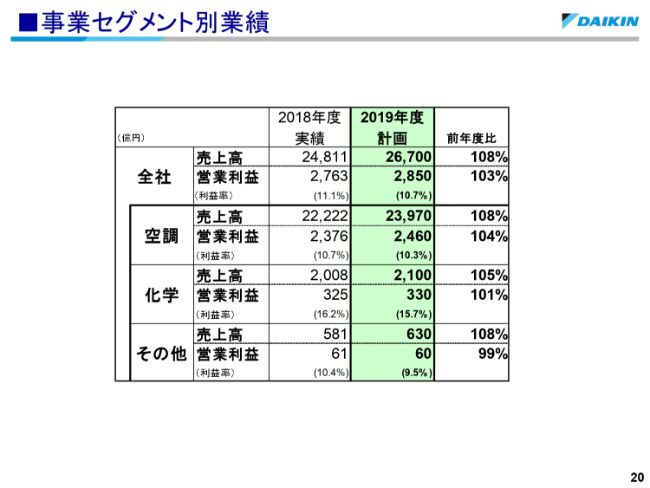

■事業セグメント別業績

20ページでは、部門別の業績見通しをご説明します。空調事業は売上高が2兆3,970億円、営業利益が2,460億円の見通しです。化学事業は売上高が2,100億円、営業利益が330億円の見通しです。その他事業は売上高が630億円、営業利益は60億円を計画しております。

部門別の対前年の為替影響は、空調では売上高が380億円のマイナス、営業利益が96億円のマイナスを見込んでおります。化学では売上高が40億円のマイナス、営業利益が4億円のマイナスを見込んでおります。

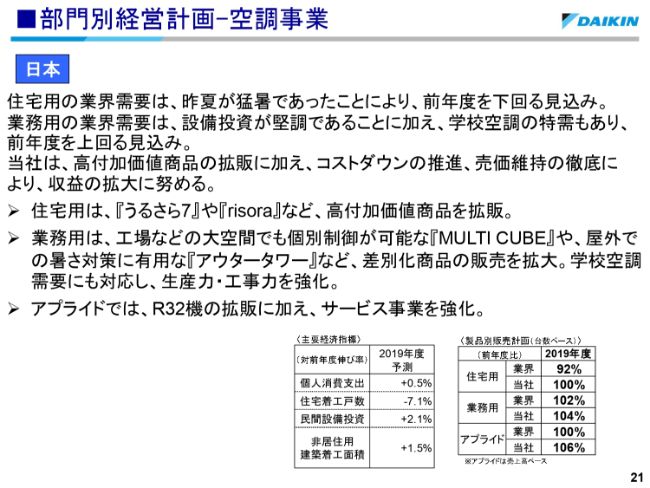

■部門別経営計画-空調事業

21ページから27ページは空調事業・化学事業の地域ごとの計画の詳細でございます。後ほどご参照いただければと思います。

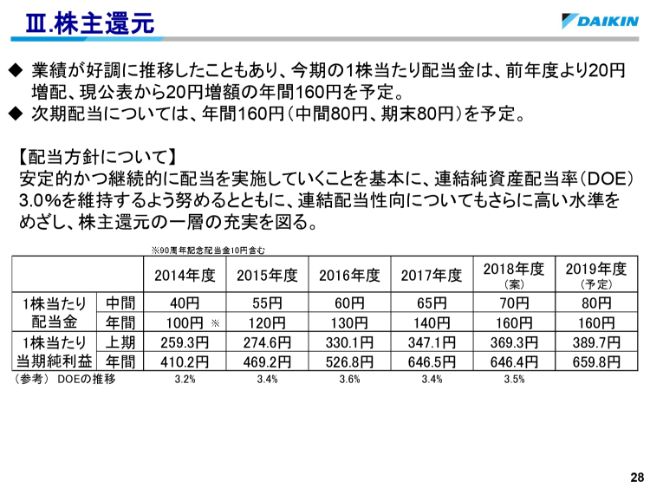

Ⅲ.株主還元

株主還元につきましては、業績が好調に推移しているため、期末配当金を現公表から20円増額して年間160円といたします。また次期配当につきましては、年間160円を予定しております。

当社はさらなる成長発展に向けまして、戦略的投資を実行しながら事業を拡大し、強靭な企業体質を構築してまいります。

企業価値を向上させて時価総額を高めることとあわせまして、株主のみなさまへの利益還元についても一層の充実を図ってまいりたいと考えています。

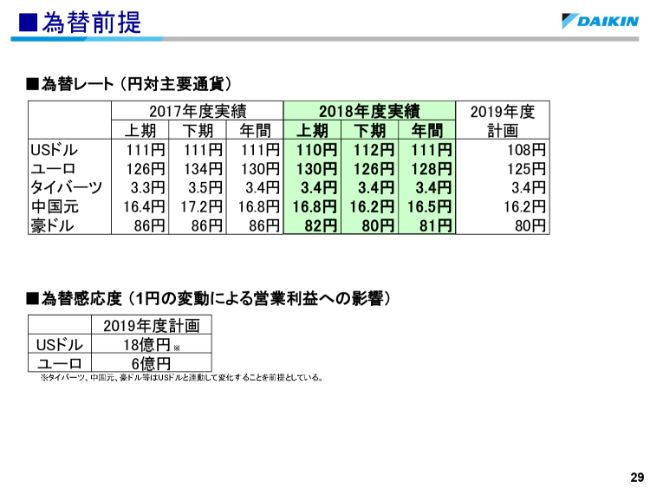

■為替前提

為替の実績および2019年度の前提レートについては、スライド29ページのとおりでございます。

為替感応度は対ドル1円の変動で18億円、対ユーロ1円の変動で6億円と試算しております。なお、タイバーツ・中国元・豪州ドルはUSドルと連動して変動することを前提としております。

USドル対タイバーツ、ユーロ対トルコリラなど、いわゆるクロス通貨の影響はこの感応度の影響額に含めておりません。

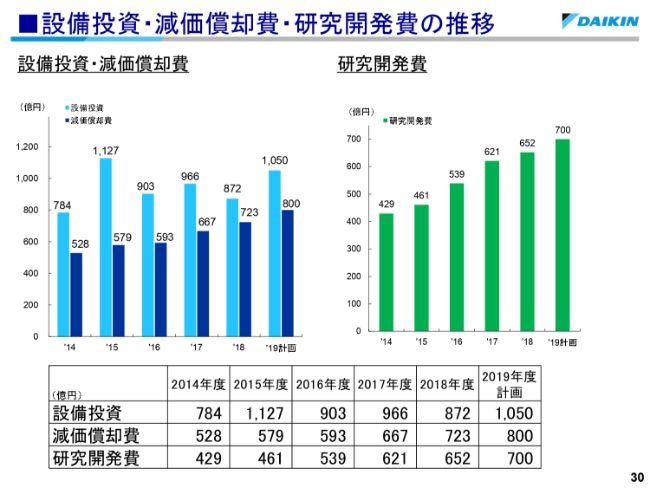

■設備投資・減価償却費・研究開発費の推移

30ページをご覧ください。2018年度の設備投資の実績は872億円、減価償却費は723億円、研究開発費は652億円となりました。

設備投資の実績は1,000億円の計画から乖離が大きくなりましたが、グッドマン社の最終の工場移管を2019年度に後ろ倒したことに加え、市場環境を鑑みて経営投資の内容を精査・抑制したためでございます。

空調事業では東南アジアの生産能力増強、国内工場の生産性向上、米国での商品開発強化などへの投資、化学事業では半導体向け材料の生産能力増強などへの投資を計画どおりに実行いたしました。

2019年度の計画につきましては、設備投資が1,050億円、減価償却費は800億円、研究開発費は700億円を計画しております。

引き続き、東南アジアの空調事業や化学事業を中心に、成長地域、成長分野における生産能力増強への投資を行います。

加えて、米国グッドマン社の工場移管、各拠点での新機種投入のための設備投資、IoT関連への投資も引き続き重点的に行う予定であります。

私からの説明は以上でございます。ありがとうございました。