2019年5月27日に行われた、アイカ工業株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:アイカ工業株式会社 代表取締役社長 小野勇治 氏

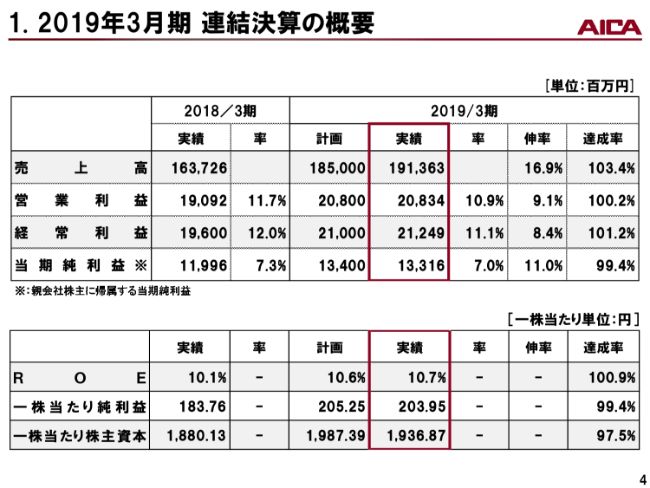

1.2019年3月期 連結決算の概要①

小野勇治氏:本日は、当社の2019年3月期決算説明会にご参加賜りまして、誠にありがとうございます。それではこれより、当社の決算の概況と今後の事業展開につきまして、ご説明いたします。

2019年3月期の連結業績の概要は、(スライドの表を)ご覧のとおりです。売上高が1,913億6,300万円、営業利益が208億3,400万円、経常利益が212億4,900万円、親会社株主に帰属する当期純利益が133億1,600万円となり、売上高・営業利益・経常利益は、ともに計画を上回ることができました。

なお、親会社株主に帰属する当期純利益につきましては、以後当期純利益と省略させていただきます。

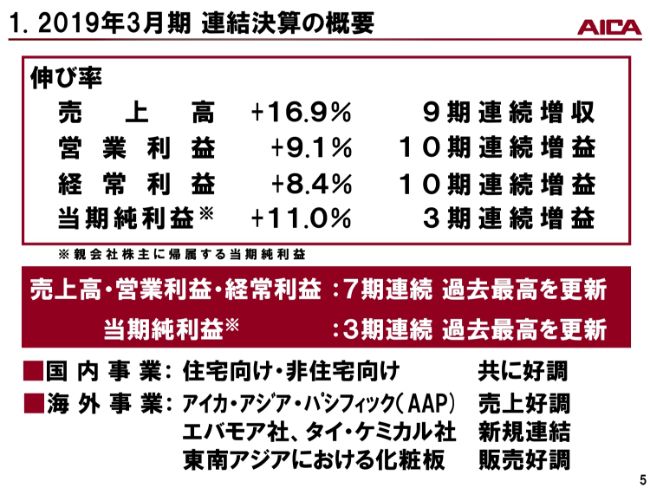

1.2019年3月期 連結決算の概要②

売上高は9期連続の増収、営業利益・経常利益は10期連続の増益、当期純利益は3期連続の増益となりました。また、売上高・営業利益・経常利益は7期連続、当期純利益は3期連続で、過去最高を更新いたしました。

国内建設事業におきましては、住宅向け・非住宅向けがともに好調に推移しました。海外事業では、アイカ・アジア・パシフィック(AAP)を中心に、売上が好調に推移いたしました。

また、エバモア社、タイ・ケミカル社の新規連結を開始いたしました。加えて、東南アジア地域における化粧板販売も、順調に売上を伸ばすことができました。

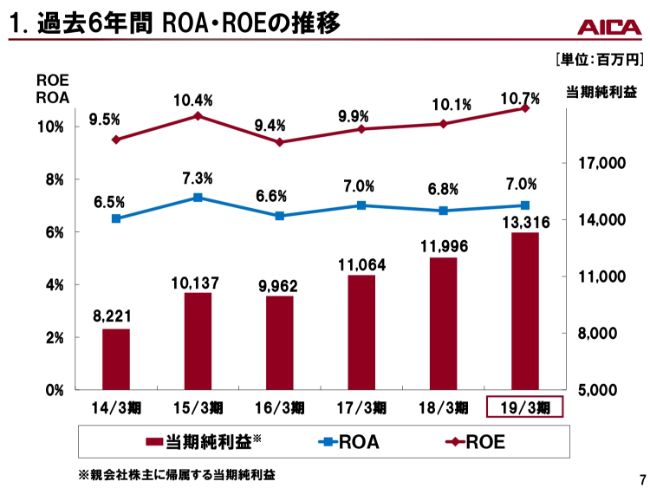

1.過去6年間 ROA・ROEの推移

このスライドは、ROA・ROEの推移です。ROEは、10.7パーセントとなりました。

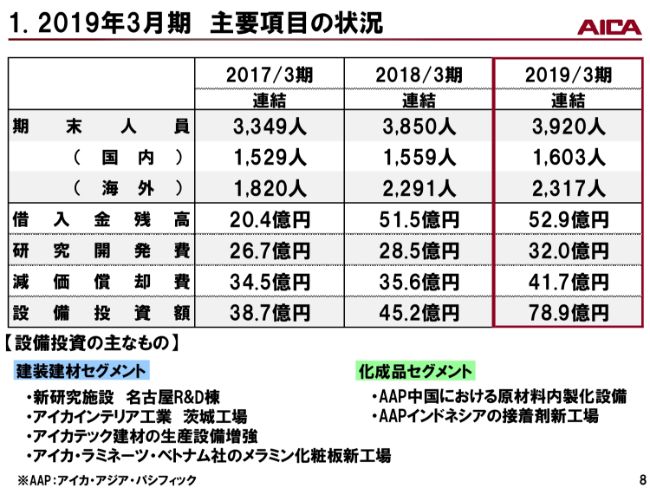

1.2019年3月期 主要項目の状況

続きまして、人員・借入金・研究開発費・減価償却費・設備投資額等の状況です。

2019年3月期の設備投資額は、当初の計画どおり約80億円でした。主なものは、建装建材セグメントでは、新研究施設の名古屋R&Dセンター棟に約5億円、アイカインテリア工業の茨城工場に約10億円、アイカテック建材の生産設備増強に約9億円、アイカ・ラミネーツ・ベトナム社のメラミン化粧板新工場建設に約24億円等がありました。

一方の化成品セグメントでは、中国における原材料の内製化を目的とした設備投資に約3億円、インドネシアの接着剤新工場建設に約5億円など、AAPで約15億円を投資いたしました。

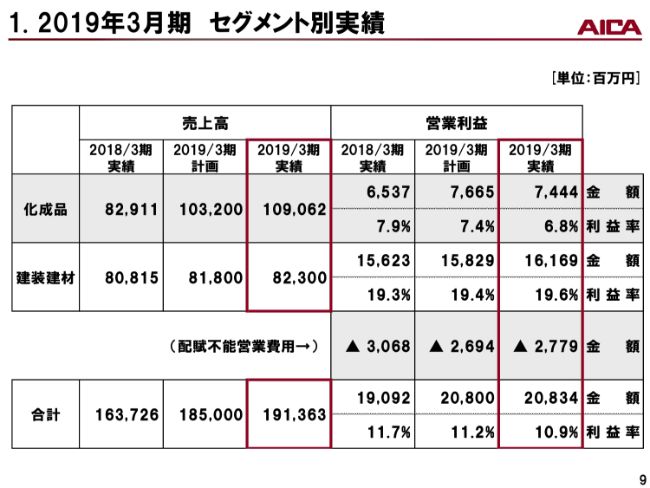

1.2019年3月期 セグメント別実績

2019年3月期のセグメント別の売上高と営業利益は、スライドのとおりです。ここでは、営業利益の増減を中心にご説明いたします。

化成品セグメントの営業利益は74億4,400万円と、計画の76億6,500万円を下回りました。営業利益率も6.8パーセントと、計画の7.4パーセントを0.6ポイント下回りました。これは、原材料価格の高騰が主な要因でした。

建装建材セグメントの営業利益は161億6,900万円と、計画の158億2,900万円を上回りました。営業利益率も19.6パーセントと、計画の19.4パーセントを上回りました。これは、メラミン化粧板やセラール、カウンター、不燃建材などの主力製品の売価差と、海外グループ会社の増益が主な要因でした。

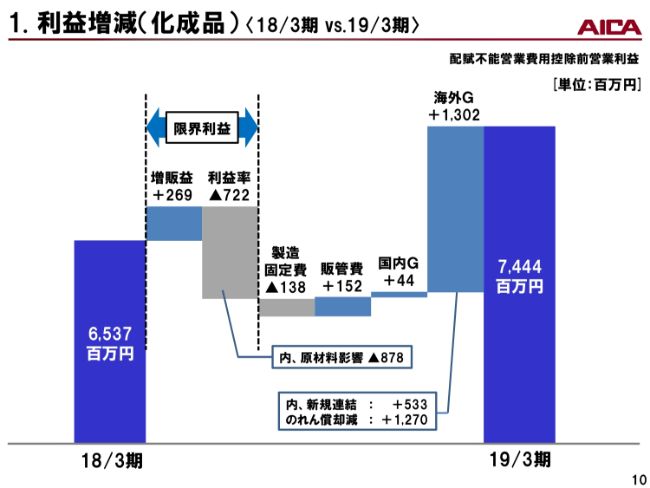

1.利益増減(化成品) <18/3期 vs.19/3期>

このスライドは、化成品セグメントにおける、2018年3月期と2019年3月期の営業利益の差異について、要因別に分析したものです。

利益の改善要因は、増販益や新規連結効果に加え、のれん償却減が寄与した海外グループ会社の増益等で、17億6,700万円となりました。

一方、利益の減少要因は、原材料価格高騰による利益率の低下、人件費増による製造固定費の増加等で、8億6,000万円となりました。この結果、差し引きで9億700万円、利益が増加いたしました。

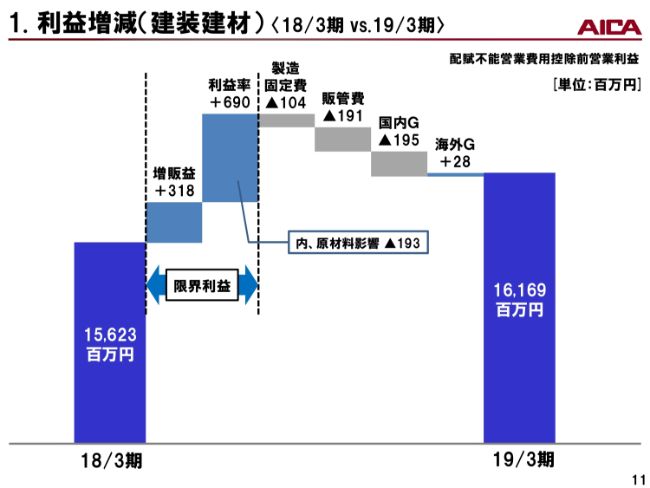

1.利益増減(建装建材) <18/3期 vs.19/3期>

続きまして、建装建材セグメントです。利益の改善要因は、販売増、売価差による利益率の改善、海外グループ会社の増益等で、10億3,600万円となりました。

一方、利益の減少要因は、製造固定費・販管費の増加、国内グループ会社の減益等で、4億9,000万円となりました。この結果、差し引きで5億4,600万円、利益が増加いたしました。

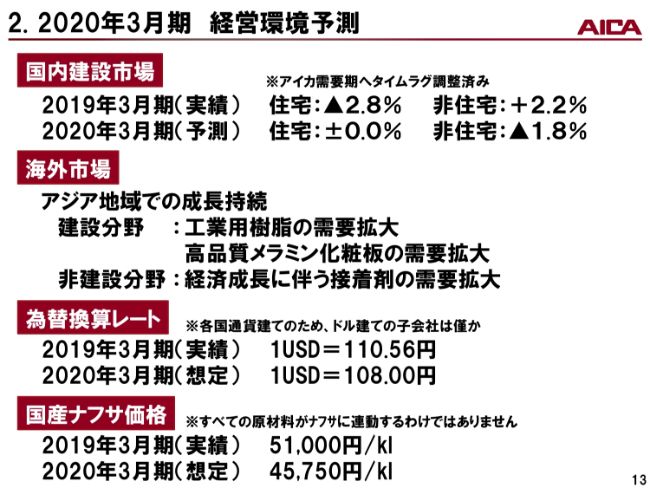

2.2020年3月期 経営環境予測

今期の通期業績計画についてご説明いたします。

今期の経営環境は、当社の主力市場である国内建設市場において、住宅は、消費増税の影響から上期に需要増が予想されるものの、下期の反動減で、通期ではほぼ横ばいで推移すると想定しています。一方の非住宅市場は、五輪特需やオフィスの供給に一服感が見られ、(前年比で)1.8パーセントの縮小を予想しています。

海外市場については、引き続き、アジア各国の成長持続に伴い、接着剤のほか、高品質メラミン化粧板の需要が拡大すると見込んでおります。

なお、為替・国産ナフサ価格の前提はご覧のとおりです。

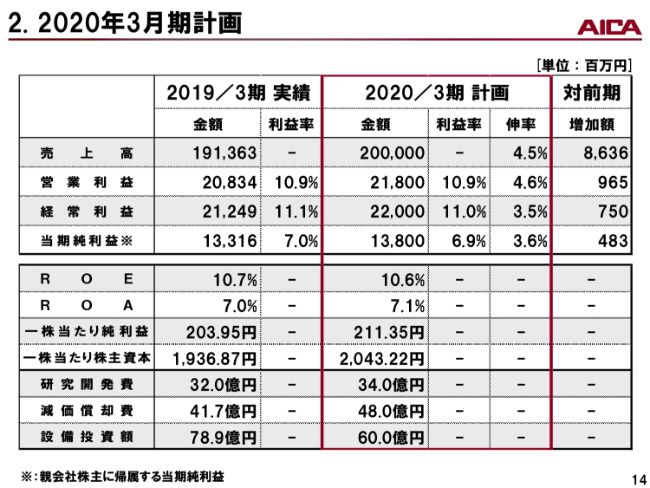

2.2020年3月期計画

2020年3月期の連結業績計画は、ご覧のとおりです。

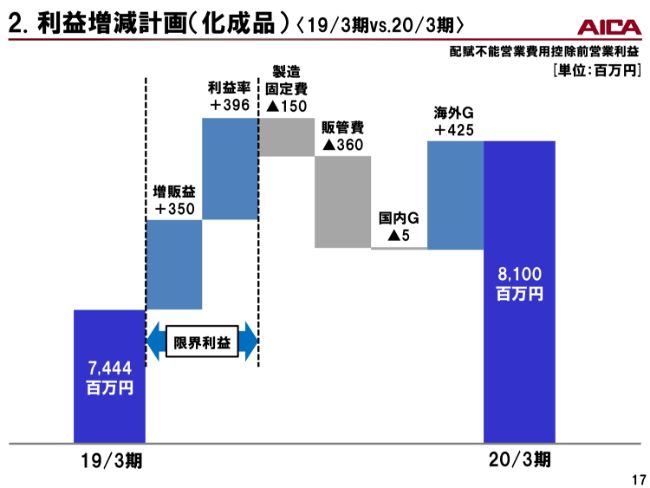

2. 利益増減計画(化成品) <19/3期 vs. 20/3期>

このスライドは、化成品セグメントにおける、2019年3月期と2020年3月期の営業利益見通しの差異を、要因別に分析したものです。

増販益や原材料価格の低下、海外子会社の増益等により、11億7,100万円の利益増となる一方、人件費増による固定費・販管費の増加等により、5億1,500万円の利益減が見込まれます。しかしながら、前期と比較すると6億5,600万円増の、営業利益81億円を確保する計画です。

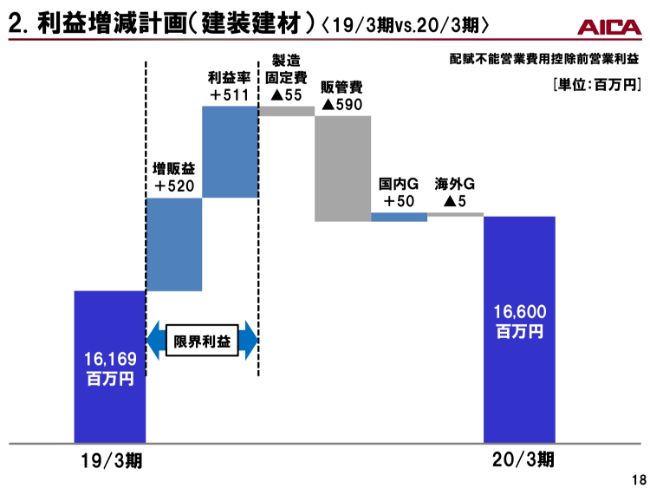

2.利益増減計画(建装建材) <19/3期 vs. 20/3期>

続きまして、建装建材セグメントです。増販益やコストダウン等により、10億8,100万円の利益増となる一方、人件費増による固定費の増加や、物流費・人件費による販管費の増加等により、6億5,000万円の利益減が見込まれます。しかしながら、前期と比較すると4億3,100万円増の、営業利益166億円を確保する計画です。

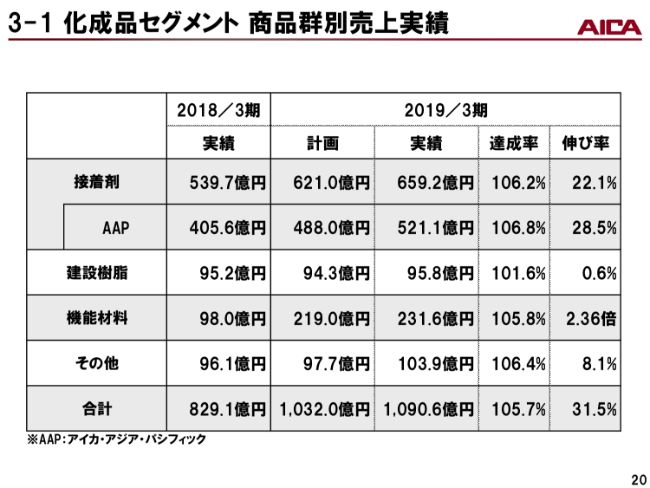

3-1 化成品セグメント 商品群別売上実績

続きまして、セグメント別の現況と方策をご説明いたします。まず、化成品セグメントです。このセグメントは、接着剤事業、建設樹脂事業、そして非建設分野として注力している機能材料事業で構成されています。

2019年3月期の実績は、ご覧のとおりです。

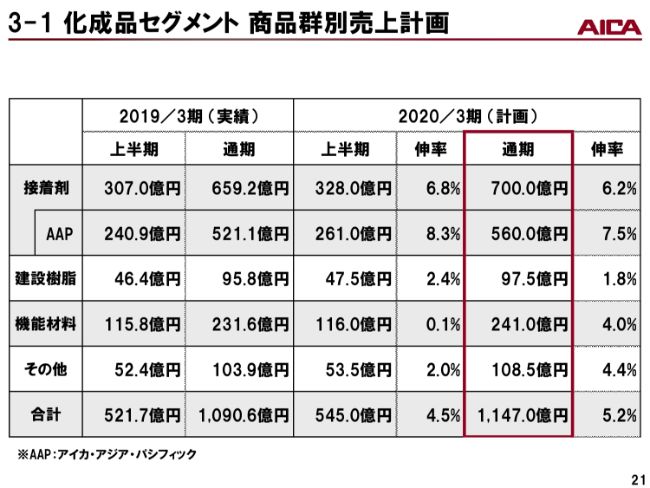

3-1 化成品セグメント 商品群別売上計画

続きまして、2020年3月期の売上計画です。接着剤は、AAPの既存ビジネスの成長と、タイ・ケミカル社の新規連結効果により、(前年比で)6.2パーセント伸ばす計画です。また、機能材料は、自動車・化粧品向けの伸長により(前年比で)4.0パーセント伸ばし、全体としては(前年比で)5.2パーセントの伸びを計画しております。

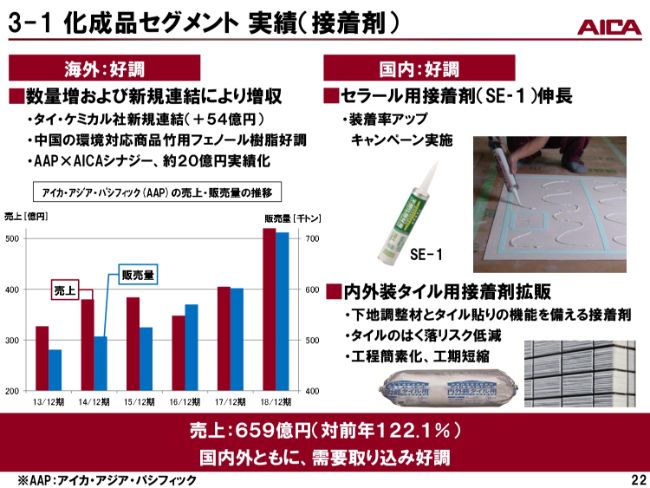

3-1 化成品セグメント 実績(接着剤)

2019年3月期の化成品セグメントの実績を振り返りますと、接着剤につきましては、海外のAAPで、中国・インドネシアにおける産業用樹脂が順調に伸びました。また、タイ・ケミカル社の新規連結も寄与し、売上を伸ばしました。原材料価格高騰の影響を受け、利益面では苦戦したものの、販売量は想定どおりで推移いたしました。

一方の国内においては、セラール用接着剤(SE-1)が、セラールの販売増に伴い好調に推移しました。また、下地調整材とタイル貼りの機能を兼ね備えた接着剤が、工期短縮やタイルはく落のリスク軽減の効果において好評を博し、モルタルの代替品として新規市場を開拓しました。

3-1 化成品セグメント 実績(建設樹脂)

次に、建設樹脂です。住宅市場向けにおいては、塗り壁材「ジョリパット」が、新築住宅向けで低迷し、リフォーム向けも横ばいだったことから、前年を下回る結果となりました。また、「ジョリエース」の住宅ベランダ向け防水材も、着工減の影響を受けて低迷しました。

一方、非住宅市場向けにおいては、倉庫・工場向けの塗床材「ジョリシール」や、公共施設向けのタイルはく落防止剤「ダイナミックレジン クリアガード工法」が好調で、前年を上回りました。

これらの結果、建設樹脂全体としては、ほぼ前年並みで推移しました。

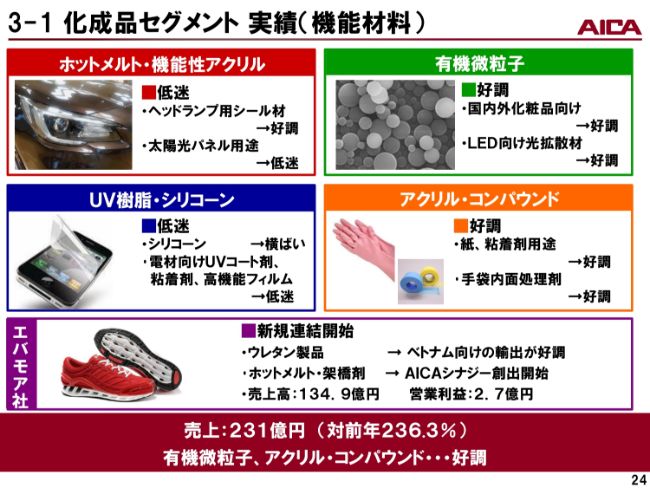

3-1 化成品セグメント 実績(機能材料)

次に、機能材料です。自動車向けのヘッドランプ用シール材を含むホットメルト・機能性アクリルにおいては、ヘッドランプ用シール材は好調でしたが、太陽光パネル向けシール材が低迷し、前年を下回りました。

有機微粒子は、国内・欧米・韓国・東南アジアで化粧品関連が好調に推移しました。LED向け光拡散材も好調で、前年を上回りました。

UV樹脂・シリコーンは、スマートフォンやLED向けのシリコーンは横ばいでしたが、電子材料向けのUVコート剤や粘着剤、高機能フィルムが苦戦し、前年を下回りました。

アクリル・コンパウンドは、手袋用途、紙・粘着剤用途などが好調で、前年を上回りました。

また、2018年1月から新規連結となった台湾のエバモア社の売上134億9,000万円が加わり、機能材料事業全体では前年を大きく上回りました。

3-1 化成品セグメント 方策(接着剤)

続きまして、今後の重点方策についてご説明いたします。接着剤では、今期は新生産設備が相次いで稼働いたします。その垂直立ち上げを行い、早期に実績につなげてまいります。

1つ目は、AAPのインドネシア子会社の第4工場です。インドネシアの経済発展に伴い、靴や木工用の溶剤ゴム系接着剤の生産能力が不足していたことから、経済成長著しいジャワ島東部のパスルアンに、第4工場を建設いたしました。

また、2018年4月より連結化したタイ・ケミカル社(TCC)においても、新反応釜を増設中です。日本のフェノール樹脂事業部の技術を移管した設備で、自動車工場の一大集積地であるタイにおいて、これまでAAPでは製造できなかった、新規のフェノール樹脂を供給してまいります。

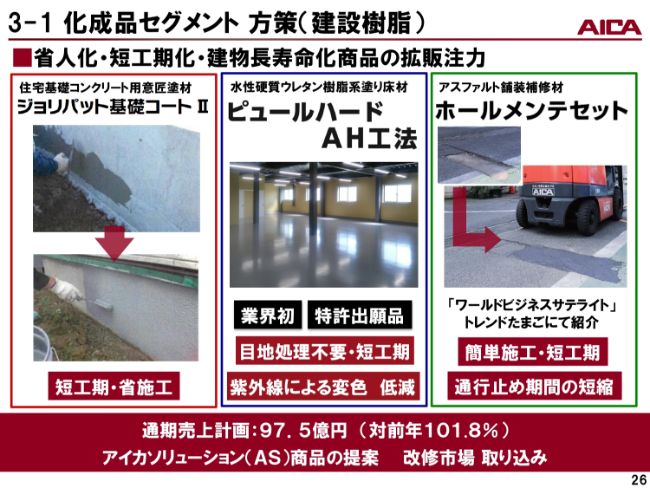

3-1 化成品セグメント 方策(建設樹脂)

建設樹脂につきましては、省人化・短工期化・建物の長寿命化に対応し、社会課題解決をキーワードとした、アイカソリューション(AS)商品の拡販に注力してまいります。

外装・内装仕上げ塗材「ジョリパット」では、住宅基礎コンクリート用の「基礎コートⅡ」を発売し、住宅改修市場を獲得してまいります。

塗床材では、目地処理不要で工期が短縮できる「ピュールハードAH工法」に注力し、シェアを拡大してまいります。

補修・補強分野では、職人でなくとも簡単に施工できて、短時間で乾燥する、アスファルト舗装補修材「ホールメンテセット」を提案してまいります。

3-1 化成品セグメント 方策(機能材料)

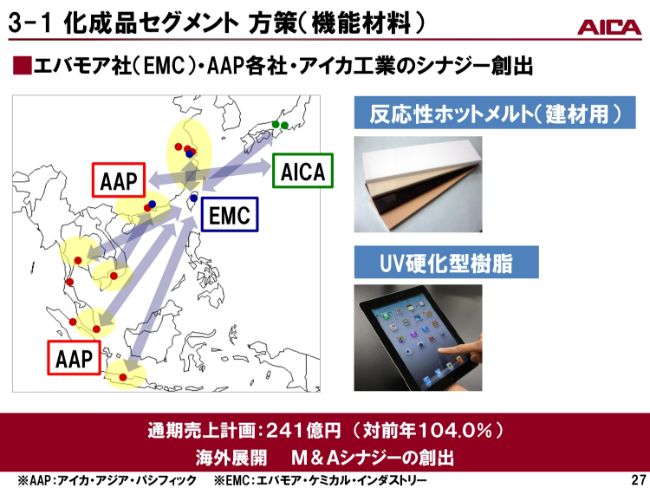

機能材料事業におきましては、台湾のエバモア社・AAP各社・アイカ工業の技術力・生産拠点・原材料供給体制を活用し、お客さまにとって最適なスキームを提案してまいります。

現在、建材用の反応性ホットメルトの製造を、台湾のエバモア社に移管しつつあります。ウレタン原料からの一貫生産により、価格競争力が上がり、開発スピードも向上しております。

また、UV硬化型樹脂につきましては、日本・中国・台湾の3拠点を活用し、変化の激しい市場ニーズに即応できる開発・生産体制を構築してまいります。

3-2 建装建材セグメント 商品群別売上実績

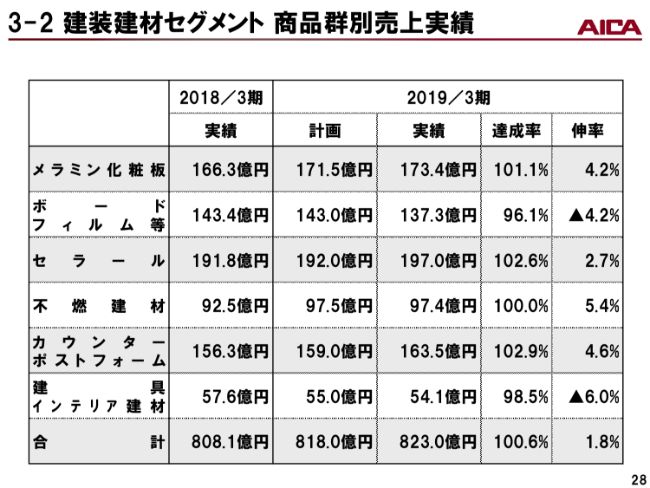

続いて、建装建材セグメントです。このセグメントは、メラミン化粧板・ボードフィルム等・セラール・不燃建材・カウンターポストフォーム・建具インテリア建材で構成されています。

2019年3月期の実績は、ご覧のとおりです。

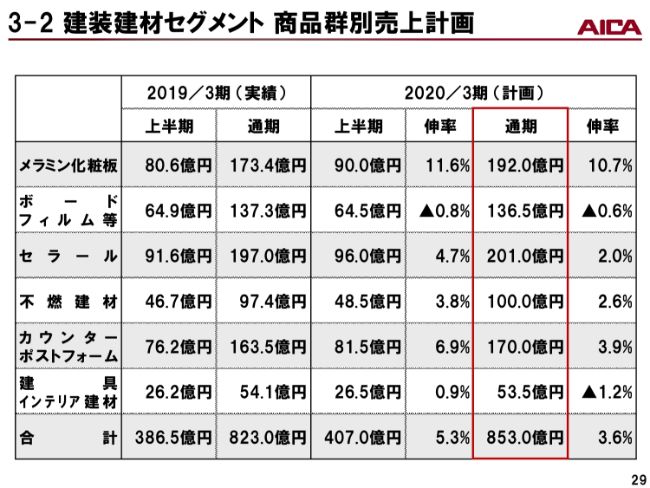

3-2 建装建材セグメント 商品群別売上計画

2020年3月期の売上計画です。ベトナム新工場の稼働や、中国のソイス社の連結化に伴い、メラミン化粧板を(前年比で)10.7パーセント伸ばします。さらに、茨城の新工場が稼働したカウンターポストフォームを(前年比で)3.9パーセント伸ばし、全体としては(前年比で)3.6パーセントの伸びを計画をしております。

3-2 建装建材セグメント 実績

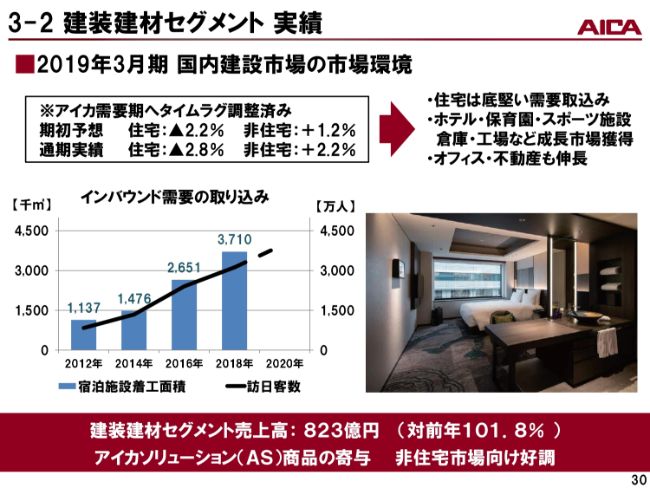

2019年3月期の建装建材セグメントの実績を振り返りますと、アイカ需要期にタイムラグを調整した国内の建設市場は、住宅市場が(前年比で)2.8パーセント減少し、非住宅市場が(前年比で)2.2パーセント伸長しました。

ホテル・育児施設・倉庫・工場・オフィスなどが伸長している非住宅市場向けにおいて、社会課題の解決を提案するアイカソリューション(AS)商品が好評です。また、住宅向け商品も底堅く推移し、全体としては好調に推移いたしました。

3-2 建装建材セグメント 方策①

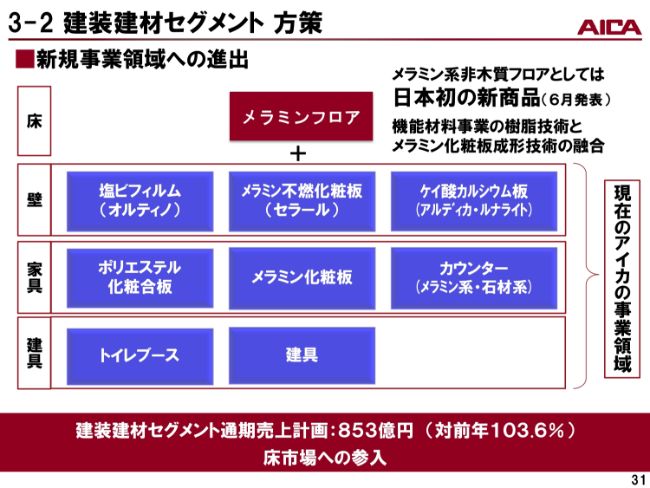

建装建材セグメントの今後の重点方策としては、一物件に対して提案できる商材を増やし、着工面積の増減に左右されにくい体質を構築するために、新規事業領域への進出を推進してまいります。その対象事業は、床でございます。

これまでアイカは、国内ナンバーワンのメラミン化粧板を中心に、木工家具ルート向けに強い商品を揃えてまいりました。また、1996年から2000年代にかけてのセラールの大ヒット、2007年のオルティノ発売による塩ビ市場への進出、そして2015年には不燃建材拡充を狙ってアイカテック建材の連結化などの施策を打って、壁市場を伸ばし、建装建材事業を成長させてまいりました。

次に狙うのは、床の市場です。当社の強みである機能材料事業の樹脂技術を、メラミン化粧板に応用することにより、いままでにない、まったく新しい床材の開発に成功しております。(2019年)6月に正式に発売する予定です。

3-2 建装建材セグメント 方策②

また、2019年3月に、10億円を投資し、アイカインテリア工業の茨城工場を新設いたしました。需要地である首都圏に近いことから、物流費の抑制や納期の短縮を実現し、ストーン事業全体の売上を、現在の44億円から、2020年までに70億円へ高める計画です。

キッチンや洗面の天板、造作のカウンターにおいて、近年、天然石からの置き換えで急成長している人造石やセラミックタイルの市場で、圧倒的なシェアを獲得してまいります。

3-3 海外市場 実績および計画

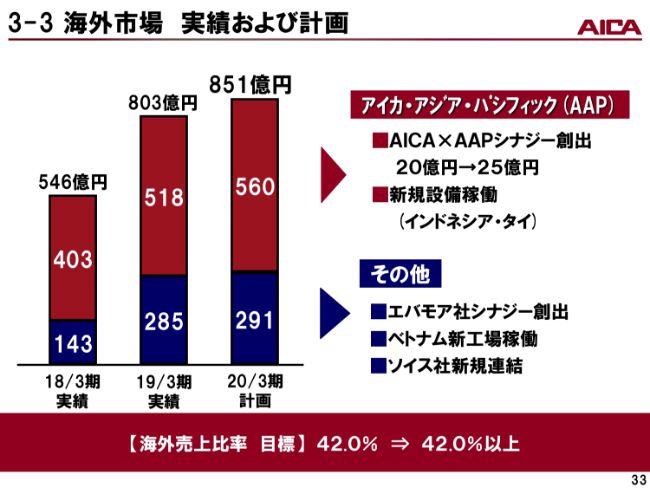

2019年3月期の海外事業は、タイ・ケミカル社とエバモア社の新規連結の寄与に加え、既存のAAPも順調に成長し、東南アジアにおけるメラミン化粧板の販売数量も伸ばすことができたこと等から、売上高は803億円と大幅に伸長しました。

2020年3月期につきましては、新設備が稼働するインドネシア・タイ・ベトナムの早期実績化、新規連結となる中国のソイス社の経営統合を中心に、さらなる売上拡大を図ってまいります。海外売上高は(前年比で)6パーセント増の851億円、海外売上比率は42パーセント以上を計画をしております。

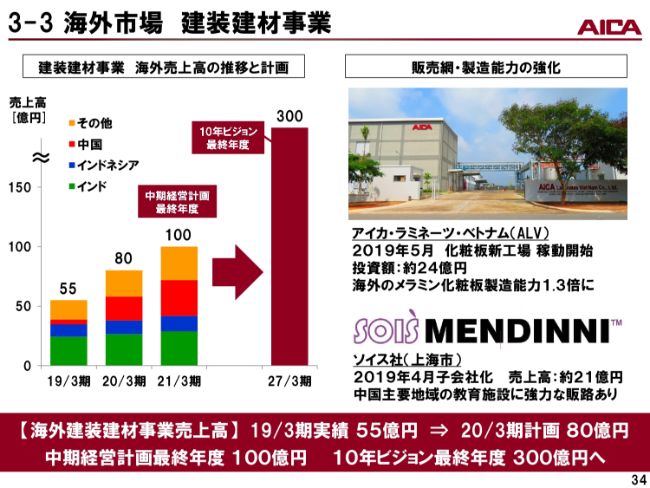

3-3 海外市場 建装建材事業①

海外における建装建材事業は、東南アジア地域を中心に、着実に売上を伸ばしております。(2019年)5月22日には、アイカ・ラミネーツ・ベトナムの新工場が竣工いたしました。これは、ベトナム初のメラミン化粧板製造工場となります。まずは、ベトナムにおいてトップシェアを獲得し、将来的に狙うアジアナンバーワンのメラミン化粧板メーカーとしての礎を築いてまいります。

また、(2019年)4月には、海外の建装建材事業の統括会社であるアイカ・アジア・ラミネーツ・ホールディング社を通じて、中国のソイス社へ出資し、子会社化いたしております。

今後も海外の建装建材事業に注力し、中期経営計画最終年度にあたる2021年3月期には100億円、10年ビジョン最終年度の2027年3月期には300億円の売上を目指してまいります。

3-3 海外市場 建装建材事業②

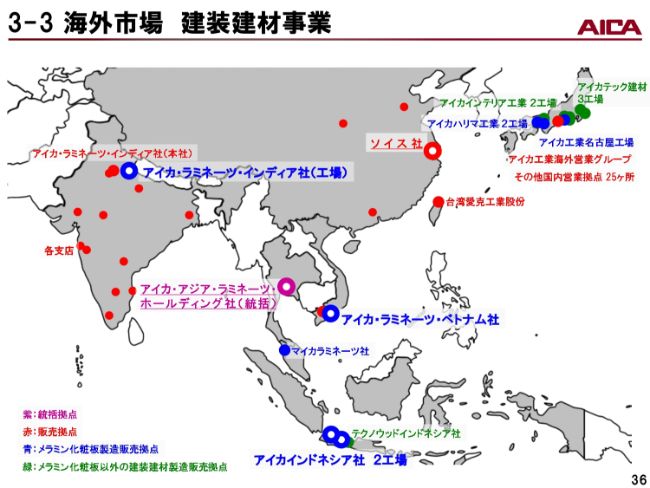

ソイス社の概要は、スライドのとおりです。ソイス社は、中国の主要地域を網羅する販売網を有しており、とくに教育施設・医療施設に強みを持つことから、今後、不燃ニーズの高まりが予想される中国市場において、不燃パネル・セラールなどの高機能化粧材の拡販が見込めると考えております。

3-3 海外市場 建装建材事業③

これを受けて、海外における建装建材の拠点はご覧のとおり拡大し、7ヶ国8社25拠点となりました。

4. 中期経営計画(2018/3期‐2021/3期)の進捗①

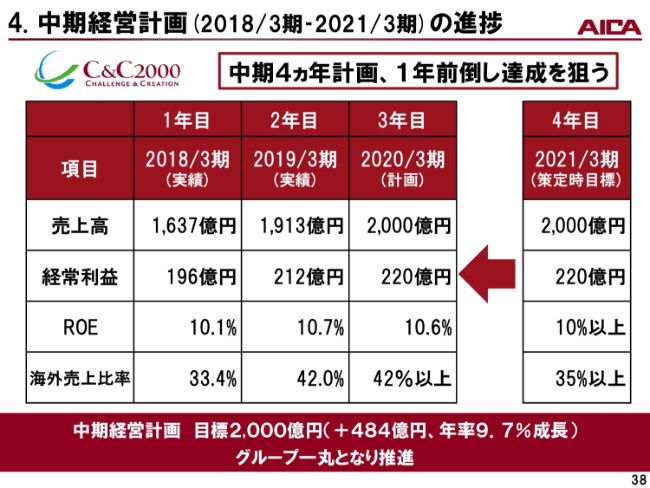

続きまして、中期経営計画の進捗をご報告いたします。中期経営計画の進捗は、スライドのとおりです。

東京オリンピックが行われる2021年3月期には、売上高2,000億円、経常利益220億円を達成するという目標でしたが、こちらを1年前倒しで達成することを目指してまいります。目標の必達に向けて、グループ一丸となって邁進する所存です。

4. 中期経営計画(2018/3期‐2021/3期)の進捗②

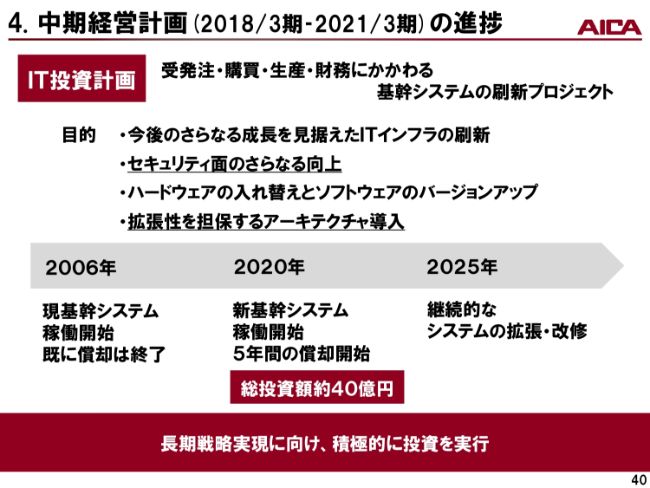

中期経営計画における投資計画の進捗は、スライドのとおりです。長期戦略の実現に向けて、引き続き積極的に成長投資を実行していく計画となっております。

4. 中期経営計画(2018/3期‐2021/3期)の進捗③

その中で、受発注・購買・生産・財務にかかわるITインフラシステムの刷新にも着手しております。新たな基幹システムの稼働は、2020年8月を目標としており、これまでの準備フェーズや、周辺システムを含めた総投資額は40億円程度を見込んでおります。

5.配当について

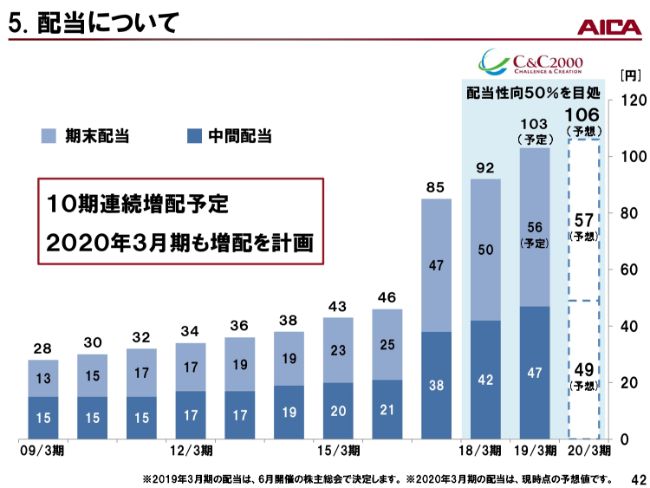

続いて、配当についてです。当社は、株主のみなさまへの利益還元と、会社の持続的な成長を実現するため、各期の連結業績、配当性向および内部留保を総合的に勘案した上で、配当を行ってまいります。

今中期経営計画「C&C2000」においては、配当性向50パーセントを目処に、連結業績に連動した株主還元を実施しており、2020年3月期の配当は3円増配の106円を予想しております。

6-1 TOPICS アイカのCSR活動の原点①

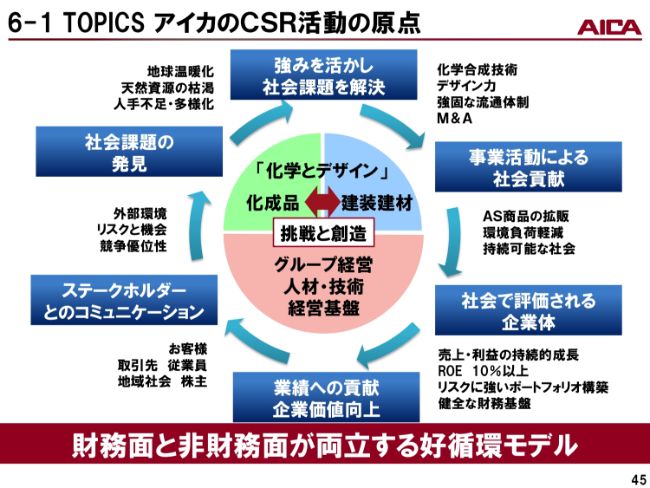

最後に、当社の経済価値と社会価値の両立について、簡単にご説明いたします。化成品事業・建装建材事業の主力商品の開発背景そのものが、当社のCSR活動の原点といえます。

例えば、接着剤や樹脂製品は、人工的に木質ボードを生産する材料として使われております。スギやヒノキのような樹種は、伐採できるまでに40~50年かかるといわれております。これに対して、合板用の原木は5~15年、竹やファルカタ材といわれる材料は4~5年で伐採ができます。こうした早生樹と当社の樹脂製品を用いて、人工的な木材を生産することは、森林資源を守ることにつながっております。

また、メラミン化粧板や不燃化粧板は、希少材の木目柄や石目柄をリアルに再現することで、代替材料となり、希少材種を目的とした違法伐採や、石材採掘による環境破壊を抑制できます。

6-1 TOPICS アイカのCSR活動の原点②

そうした成り立ちを持つ当社は、科学とデザインの力を用いて、社会課題を解決する商品を開発・拡販することで、事業の持続的成長と社会貢献を果たす、好循環モデルを構築してまいりました。

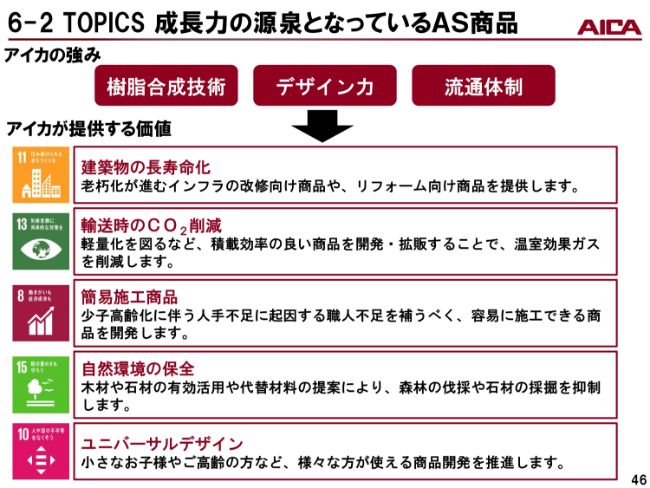

6-2 TOPICS 成長力の源泉となっているAS商品

CSR活動を競争力の源泉として、さらに活用するために、高次元の環境負荷低減工法や、社会課題の解決に貢献する商品を、アイカソリューション(AS)として位置づけ、当社のグループ業績の成長ドライブ、高い利益率の源泉とする活動として注力してまいります。

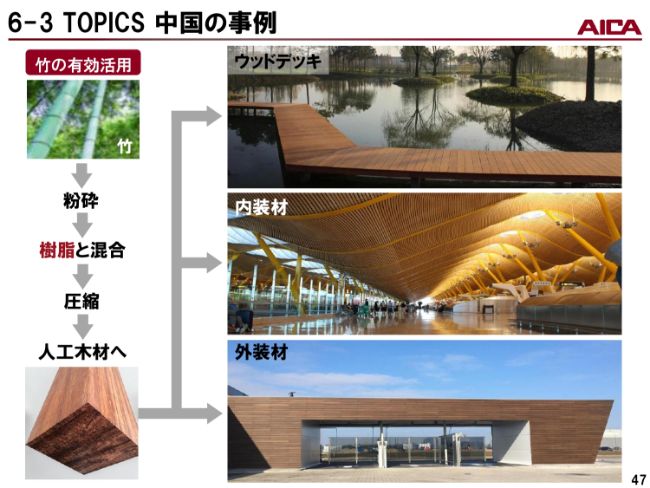

6-3 TOPICS 中国の事例

この(スライドの)写真は、中国の一事例です。中国でも、環境汚染の問題から、森林伐採に対する規制が年々厳しくなっております。成長の遅い木と比較し、短期間で成長する竹は、環境に優しいことから、その活用が盛んになってきています。

竹から人工木材を製造する際に、AAPのフェノール樹脂が、バインダー剤として、中国でほぼ独占的に使用されております。この人工木材が、木の代替え材料として、ウッドデッキ等の建材や木工製品に採用されるビジネスが、近年増加しております。

AAPの広東拠点は、竹向けのフェノール樹脂を、竹の生産の主要産地である福建省地域に供給しており、同省でのAAPのシェアは約80パーセント以上と、環境規制の高まりとともに出荷量も急成長しております。

当社では、このような事業活動を通じた環境保全活動を推進し、持続可能な社会を支えていきたいと考えておりおます。

以上で、私からの説明を終わります。今後とも、継続的に情報開示に努めてまいりますので、何卒ご指導・ご鞭撻のほど、よろしくお願い申し上げます。ご清聴、ありがとうございました。