2019年5月13日に行われた、コニカミノルタ株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:コニカミノルタ株式会社 代表取締役社長兼CEO 山名昌衛 氏

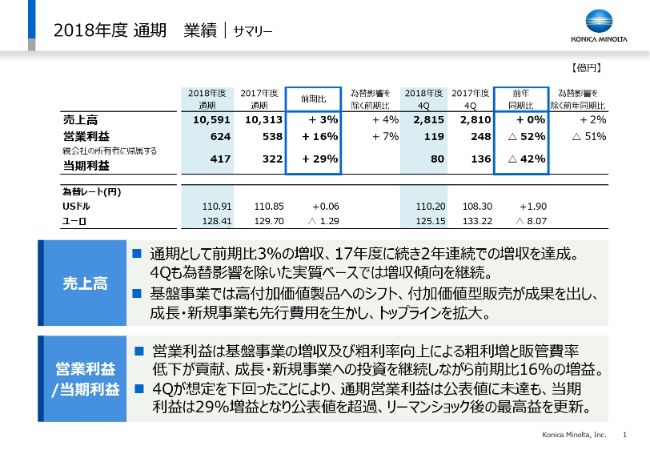

サマリー

山名昌衛氏:それでは、2019年3月期の決算説明会に入らせていただきます。

まず、通期の業績のサマリーでございます。売上高は前期比3パーセントの増収となります。第4四半期も、基盤事業での高付加価値販売へのシフト、成長・新規事業の売上が加わったかたちになり、為替を除いた実質ベースでは2パーセントの増収となりました。

営業利益につきましては、基盤事業がけん引し、成長・新規事業は投資モードの継続となっていますが、全体としては前期比16パーセントの増益となりました。

ただし、640億円と上方修正いたしました通期の見通しに対しては、第4四半期での未達を起こしており、これにつきましては重く受け止めています。当期利益は29パーセント増益の417億円になります。業績見通しをクリアし、リーマンショック以降の当期利益としては最高益となっています。

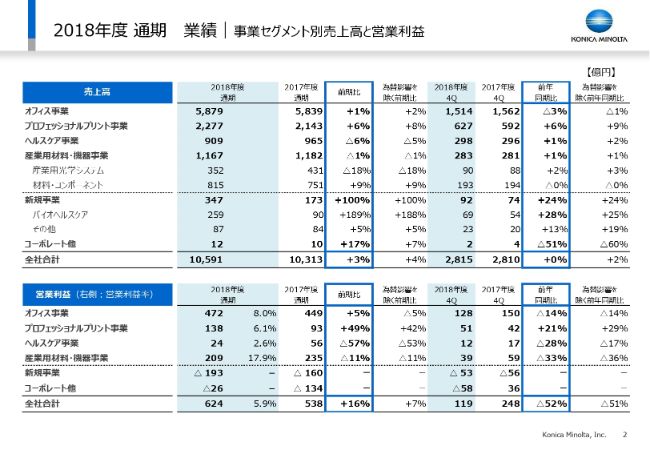

事業セグメント別売上高と営業利益

事業セグメント別につきましては、このスライドで記載しています。この後、特殊要因を説明いたします。続いて、為替影響を除いた実質ベースについても説明を行います。

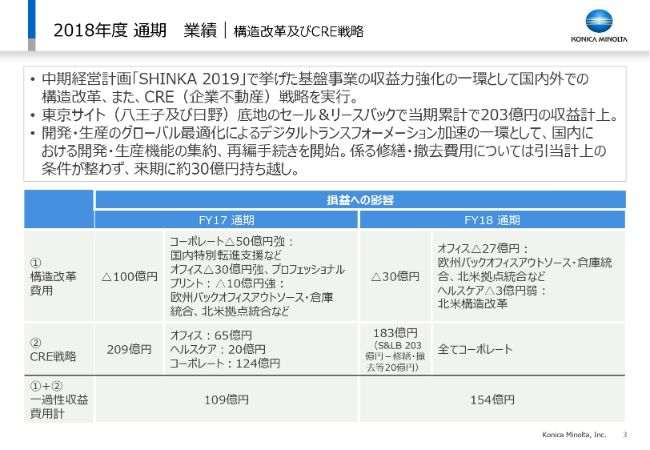

構造改革及びCRE戦略

特殊要因について説明いたします。まず、構造改革費用を1番、CRE戦略による効果を2番とし、詳細をこのスライドに記載しています。結論としましては、2018年度の構造改革においては70億円の費用が低減されました。これがプラスの効果になります。

一方、CREでございますが、2017年度はトータルで209億円の効果が出ました。これは、コーポレート以外にも他の事業の利益に区分していたものも含まれます。

2017年度のCRE効果は209億円になりますが、2018年度も引き続き(施策を実行し)、203億円という効果が出ました。一方、修繕・撤去費用で20億円の費用が発生しましたので、CREでは前期比で26億円のマイナスになっています。

なお、今申し上げました修繕・撤去費用でございますが、新築ラッシュ、売却交渉等による工期の遅れにより、引当計上の条件が整わず、約30億円を2019年度に持ち越すかたちになります。

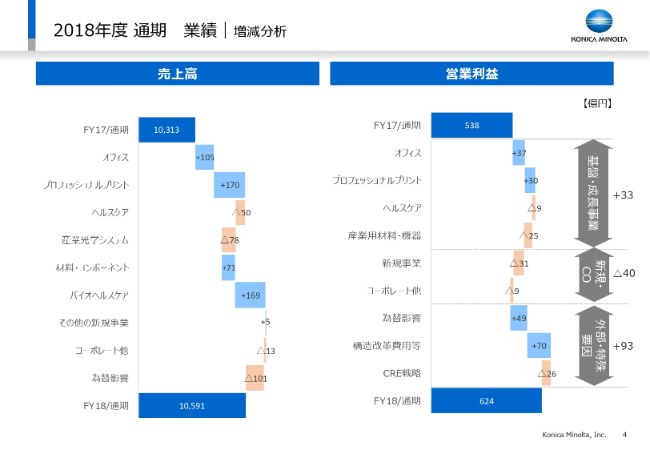

増減分析

実質的な事業別増減の分析について説明いたします。スライドのチャートで示しているとおり、当社の基盤事業である「オフィス」と「プロフェッショナルプリント」が、為替の影響を除いた実質的な増収増益を牽引したかたちになっています。

オフィス事業は105億円の増収に対して、37億円の増益となりました。これは高付加価値へのシフト、製造原価の低減、サービス原価そのものの低減、販売管理費の削減が功を奏しています。

プロフェッショナルプリント事業は170億円の増収となります。前年度と比較して実質で8パーセントの増収が増益に寄与しました。プロフェッショナルプリントに含まれている、成長領域である産業印刷が現在の先行投資になります。この分を補ったかたちで、2018年度は約30億円の増益という結果になりました。

産業印刷という部分を除いたプロダクションプリントについては、実質営業利益率が10パーセントを超えた状況であります。2019年度も引き続き、基盤事業の強化にプロフェッショナルプリントを生かしていきます。

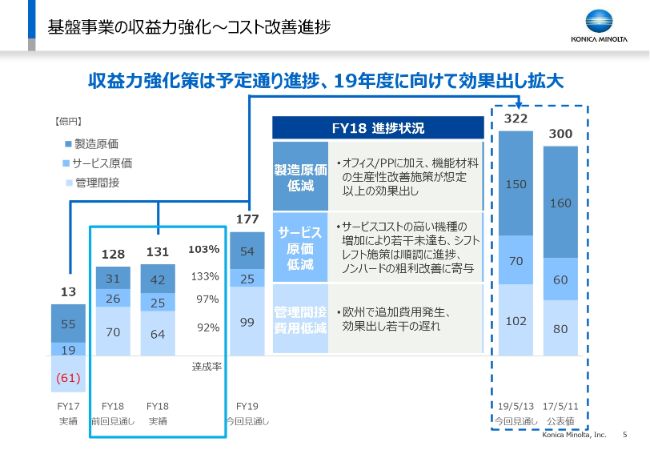

基盤事業の収益力強化〜コスト改善進捗

先ほど基盤事業の増益と申し上げましたが、このスライドでは中期計画で取り組む、「製造原価低減」「サービス原価低減」「管理間接費用低減」という3つの要因によるコスト改善を表しました。このスライドで示しているとおり、計画どおりの推移となっています。

スライドの左側にある2018年度の実績に、42億円の「製造原価低減」の実績がありますが、そのなかでの23億円がオフィス事業に関わるものです。25億円の「サービス原価低減」の実績も、情報機器中心であります。

「サービス原価低減」としては、オフィスのノンハードの粗利増……後ほど説明しますが、売上は若干対前年比減でしたが、粗利増につながったのは、このサービス費用の低減の効果です。

スライドには2019年度の見通しも記載しています。この3つの要因をトータルすると、2018年度では131億円が実績となりますが、2019年度の見通しは177億円になり、中期計画の3年累計では322億円になります。

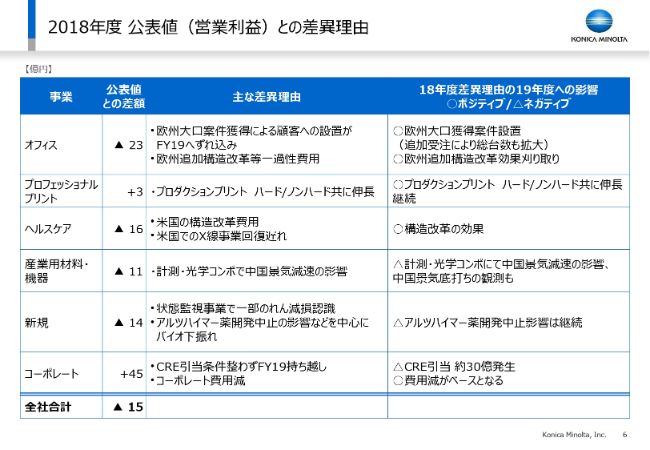

2018年度 公表値(営業利益)との差異理由

先ほど申し上げましたように、2018年度の業績見通しは(公表値の)営業利益である640億円に対して約15億円の乖離があり、未達であります。その差異について、このスライドに詳しく記載しています。

大きなポイントで申し上げますと、主力のオフィス事業で、欧州での数千台から1万台に近い大口案件の実際の設置が、2019年度にずれ込んだ影響もありました。

それから、「ヘルスケア」(の差異理由につきましては)アメリカ(での事業に原因が)ございます。当社では「カセッテ型」と言うことがありますが、DRを病院に設置する事業を行っています。当社では「回診市場」とも呼んでいますが、アメリカの病院市場におけるDRの設置枚数が、前年比でマーケット全体で減少しました。そこを十分読み切れず、結果として、ヘルスケア事業の構造改革に追い込まれるかたちになったのが、差異の要因になります。

「産業用材料・機器」におきましては、計測・光学コンポで中国景気の減速の影響が、とくにスマートフォンに関わる分野でありました。

最後に「新規」の領域です。後ほど申し上げますが、2018年度はお客さまへ提供している価値の手応えを十分に感じましたが、第4四半期に状態監視事業、具体的には「MOBOTIX」事業の、のれんの4パーセント相当の減損認識を行ったことが理由になります。

加えて、バイオヘルスではアメリカのInvicroで進めていた、中枢神経系のアルツハイマー型認知症の治療薬開発の治験が途中で中止になった影響等があったことも理由となります。

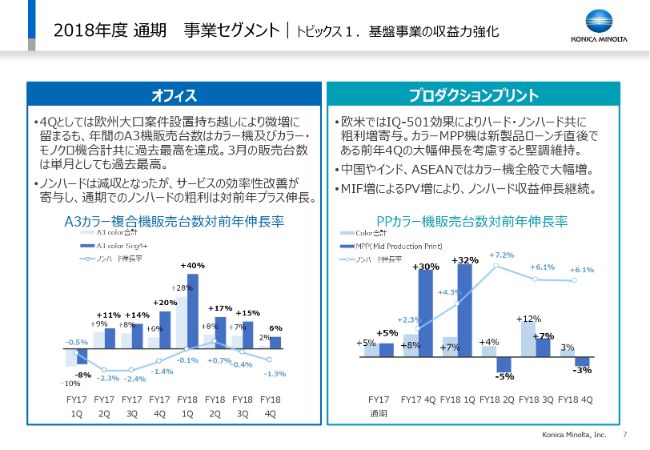

トピックス1.基盤事業の収益力強化

「オフィス」と「プロダクションプリント」の事業内容について、もう少しこのスライドで説明していきます。

先ほど申し上げたように、「オフィス」は欧州での大口案件の設置持ち越しはありましたが、2018年度におけるA3カラー複合機販売台数は9.8パーセント増になりました。具体的な数字に関しては(スライド資料の)Appendix(の45ページ)に記載しています。市場全体では4.5パーセントの増でした。

「ノンハード」につきましては、2018年度後半から対前年マイナスになりましたが、先ほど説明申し上げたとおり、サービス原価低減によって、粗利額については増加となっています。

「プロフェッショナルプリント」は、新製品の大型ローンチがあった前年の第4四半期との比較になりますが、通期で我々が注力しているMid Production Printでは、市場の2パーセントの販売台数伸長に対して、当社は4パーセントほど販売台数を伸ばしております。

その結果、「プロダクションプリント」についてはノンハードの増収が、(対前年伸長率でみると)金額ベースで6パーセントを超す水準で維持することができています。これにつきましては、他社にはない業務ワークフローの改善・自動化と、これに効果のあるIQ-501の影響がハードとPVの両方に効いておりますので、2019年も継続的にこれを進めてまいります。

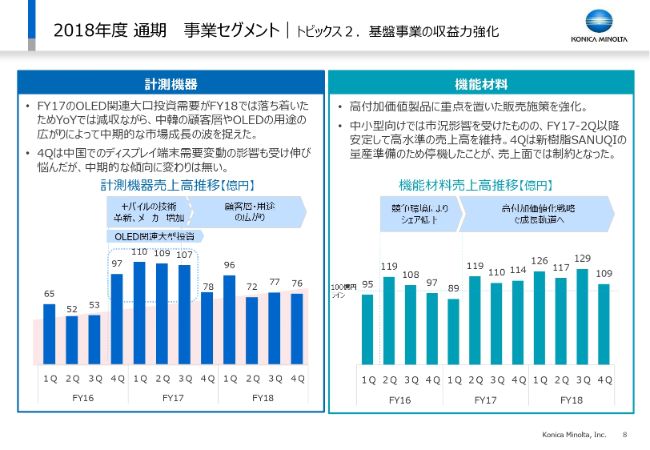

トピックス2.基盤事業の収益力強化

「計測機器」の領域について説明します。2016年からの売上の推移をスライドに記載しております。

第4四半期の売上高推移は、2016年から約1年間続いたOLED関連の投資需要が、いったんここで落ち着いたかたちでありますが、その後、中国・韓国のお客さまやOLEDの用途の拡大により、基本的には計測機器は持続的な成長のトレンドに持ち込めています。第4四半期は中国景気の影響が、ここで少し起こってきました。

「機能材料」につきましても、スライドで経緯を示しています。2017年度の第2四半期から、高付加価値戦略に舵を切ったおかげで、再び機能材料の売上・利益とも、成長軌道に持ち込むことができています。

ただし第4四半期におきましては、中小型向けでは若干の市況影響を受けましたが(高水準の売上高を維持しております)。当社は今、新樹脂への切り替えを行っています。第4四半期の状況ですが、今の工場の停機をこの第4四半期に行い、2019年に向けて準備を完了いたしました。

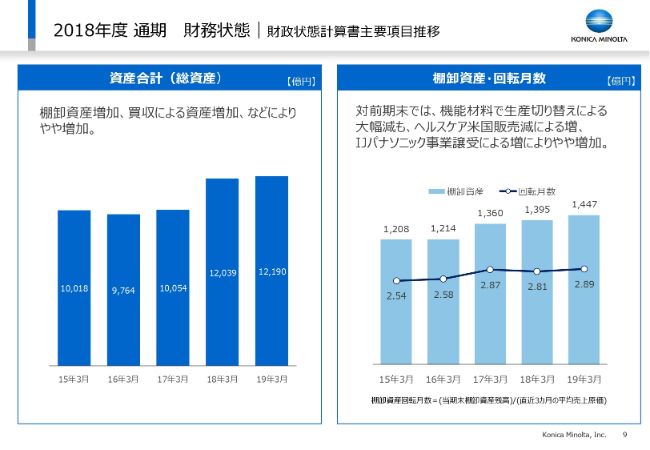

財政状態計算書主要項目推移①

バランスシートに関しましては、買収による資産増加が数字として見られるということです。棚卸資産・回転数についても表に記載しています。

実際は、2019年3月末時点でのヘルスケア米国販売減による在庫の増加や、パナソニック社より事業譲渡を受けたインクジェットのMEMSヘッドの増加という内容になります。2019年度以降、ここの管理をしっかりと強めてまいります。

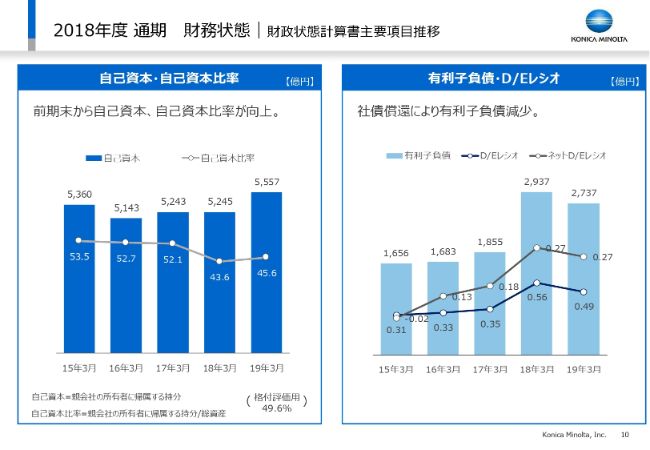

財政状態計算書主要項目推移②

自己資本比率は、目標としている50パーセントに近づける方向で進めてまいります。それに加えまして、社債返済により有利子負債を約200億円削減いたしました。

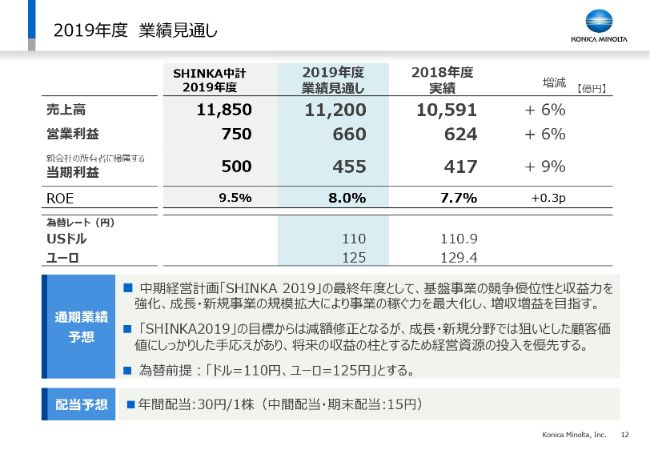

2019年度 業績見通し

2019年度の業績見通しにおける売上高は1兆1,200億円で、2018年度と比較して6パーセントの増収です。

営業利益につきましては660億円で、6パーセントの増益です。当期利益は455億円で、9パーセントの増益。ROEは8.0パーセントです。為替レートはUSドルが110円です。ユーロについては、為替相場は軟調に進んでおりますが、実勢レートを鑑みて、当期の相場と比較して5円ほど円高の125円をベースにした見通しにいたしました。

一方、中計「SHINKA2019」の最終年度ですが、経営目標として示していた売上・営業利益については到達していません。2018年度は好調でしたが、2019年度は基盤事業(の競争優位性と収益力を強化し)、もう一段、収益の拡大を確実に実行します。

また、成長・新規(分野)が約1年遅れ、ずれているということが現実であります。ただ、ずれてはいますが、個々で進めていることについて、お客さまから当社の提供価値について、確実な手応えを感じています。

中期の経営目標からは乖離を生ずることになりましたが、2019年度は売上を上げるためのリソースを縮小することなく、もう1年しっかり拡充し、将来の高付加価値事業の柱を作ることを(中心に)位置付けたいと考えています。

為替については今申し上げたのが前提であり、配当につきましては、期初の予想として年間30円、中間配当15円を計画として進めていきます。

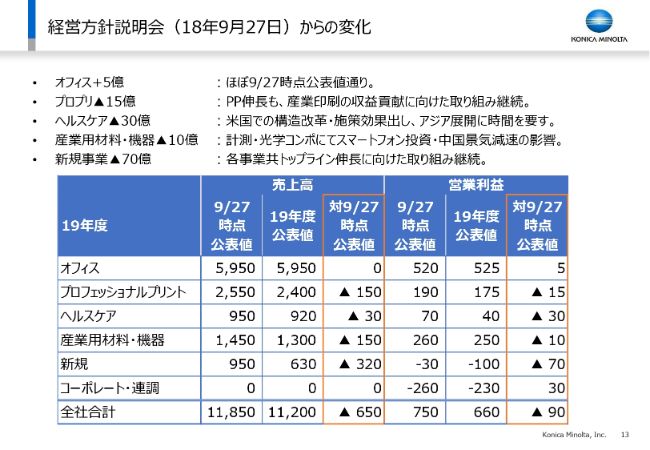

経営方針説明会(18年9月27日)からの変化

6ヶ月前の2018年9月末に、私が経営方針説明会で、「2019年度目標について、(営業利益は)当初の750億円に向けて進めていきたい」と申し上げました。ここからの乖離を事業別に、このスライドで示しています。

主なところを説明申し上げますが、「プロフェッショナルプリント」の業務については、ここでお示しした2018年9月の時点の数字からは変わらない強さを感じておりますが、産業印刷の将来に向けて、もう1年しっかり、必要な投資をするということで、15億円の乖離となります。

「ヘルスケア」におきましては、2018年度の利益水準による数字でございます。「産業用材料・機器」の10億円の乖離につきましては、下期以降の中国経済等の影響が、上期にも少し残ることを前提としたものであり、下期に向けて注視していきたいと考えています。

「新規」におきましては、先ほど申し上げましたように手応えは感じていますが、スケールアップのための必要なリソースを注入するということで、数字としては1年の遅れがギャップとなりました。

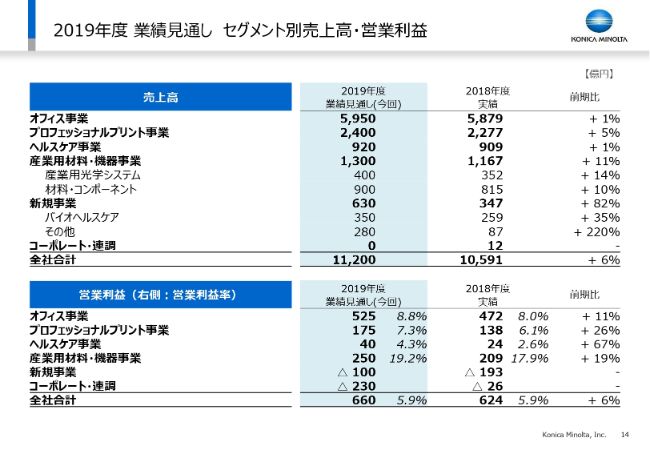

2019年度 業績見通し セグメント別売上高・営業利益

このスライドは、具体的なセグメント別(の売上高・営業利益)についての説明になります。