株や金価格の高騰により、資産運用への関心が高まっています。

人気の投資信託である「eMAXIS Slim 全世界株式(オール・カントリー)」、通称「オルカン」と、「eMAXIS Slim 米国株式(S&P500)」は、どちらを選ぶべきか悩む方も多いのではないでしょうか。

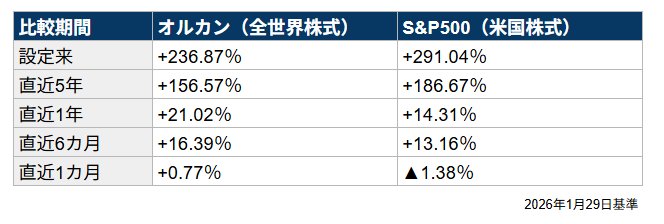

この記事では、2026年1月29日時点の最新データに基づき、両ファンドの運用実績を期間別に徹底比較します。さらに、リターンに差が生まれる理由を、投資対象や構成銘柄の違いから分かりやすく解説していきます。

1. 「オルカン」と「S&P500」の運用実績を比較

まずは、2026年1月29日基準の運用パフォーマンスを比較してみましょう。

2026年1月29日時点での「eMAXIS Slim 全世界株式(オール・カントリー)」の運用実績は以下の通りです。

- 設定日:2018年10月31日

- 設定来のトータルリターン:+236.87%

- 過去5年間のリターン:+156.57%

- 過去1年間のリターン:+21.02%

- 過去6カ月間のリターン:+16.39%

- 過去1カ月間のリターン:+0.77%

1.1 S&P500連動ファンドの基準価額と純資産総額の推移

続いて、2026年1月29日時点の「eMAXIS Slim 米国株式(S&P500)」の運用実績を見ていきましょう。

- 設定日:2018年7月3日

- 設定来のトータルリターン:+291.04%

- 過去5年間のリターン:+186.67%

- 過去1年間のリターン:+14.31%

- 過去6カ月間のリターン:+13.16%

- 過去1カ月間のリターン:▲1.38%

1.2 オルカンとS&P500の期間別リターンを比較

リターン比較3/4

出所:三菱UFJアセットマネジメント「eMAXIS Slim 全世界株式(オール・カントリー)」、三菱UFJアセットマネジメント「eMAXIS Slim 米国株式(S&P500)」

設定来リターンでは「S&P500」が優勢

両ファンドは設定日が約3カ月違うため単純な比較は難しいものの、設定来のトータルリターンではS&P500がオルカンを上回る結果となっています。

- オルカン:+236.87%

- S&P500:+291.04%

直近1年のリターンでは「オルカン」が上回る

一方で、直近1年間のリターンに注目すると、オルカンがS&P500を上回っています。

- オルカン:+21.02%

- S&P500:+14.31%

直近6カ月のリターンも「オルカン」が優位

同様に、直近6カ月のリターンでもオルカンがS&P500に対して優位性を示しています。

- オルカン:+16.39%

- S&P500:+13.16%

5年以上の長期的な視点では、米国市場の堅調な成長を背景にS&P500が大きなリードを保っています。しかし、直近1年間ではオルカンがS&P500を約7ポイント上回るパフォーマンスを見せました。特に、S&P500がマイナスリターンとなった直近1カ月においてもオルカンがプラスを確保した点は、グローバルな分散投資がもたらす安定性を示していると言えるでしょう。