2019年5月17日に行われた、住友金属鉱山株式会社2018年度決算・経営戦略進捗状況説明会の内容を書き起こしでお伝えします。

スピーカー:住友金属鉱山株式会社 代表取締役社長 野崎明 氏

2018年度決算・経営戦略進捗状況説明会

野崎 明 氏(以下、野崎):皆さま、おはようございます。本日はご多用の中、私ども住友金属鉱山の2018年度決算・経営戦略進捗状況説明会に足をお運びいただきまして、誠にありがとうございます。

皆さまには平素、当社事業に対し、格別のご理解ならびにご高配を賜り、厚く御礼を申し上げます。2018年度決算ならびに2019年度の業績予想につきましては、すでに発表済みでございますが、本日は事業を取り巻く状況なども含めまして、私からご説明したいと思います。ご質問は、後ほど一括してお受けいたします。どうぞよろしくお願いいたします。

それでは資料に沿ってご説明します。本日の説明内容は、こちらの1~4までとなっております。

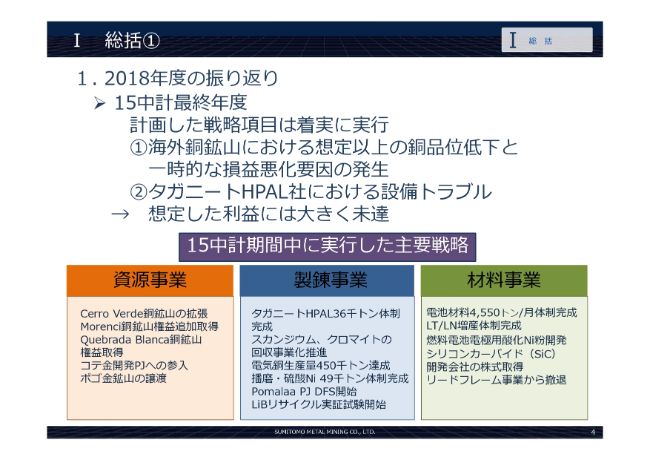

Ⅰ 総括①

まず総括的に、2018年度の振り返りと2019年度の計画について述べます。4ページをご覧ください。

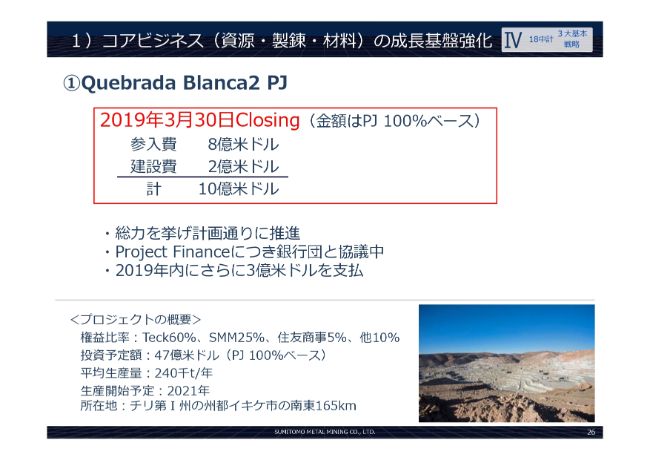

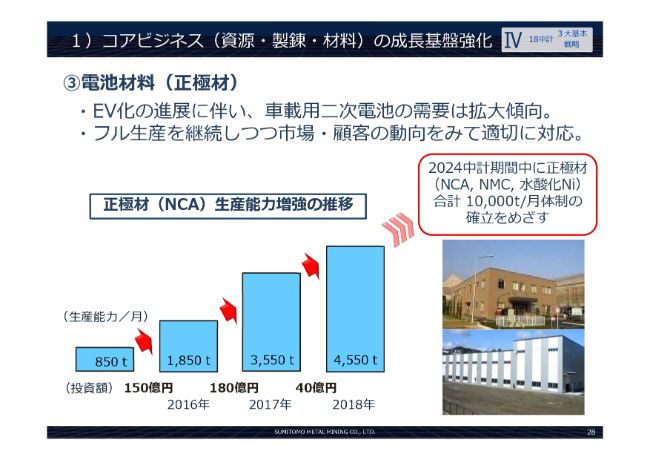

2018年度は、先の15中計の最終年度で仕上げの年でもありました。15中計で掲げた戦略面での進捗状況は記載の通りでございますが、このうち2018年度では、ケブラダブランカの権益の獲得、スカンジウムの商業化、ポマラプロジェクトにおけるDFS(Definitive Feasibility Study)、DFSは事業化調査ですが、これの開始、さらには電池材料で、正極材4,550トン体制の完成をみました。

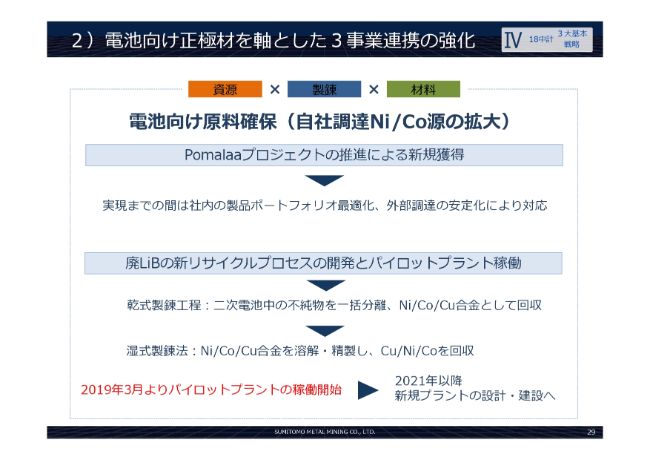

また、かねてよりラボ試験でプロセスを検討しておりましたリチウムイオンバッテリーのリサイクル実証試験を、テストプラントを設置の上、開始いたしました。すでに処理プロセスの実証化試験を行っております。

当社では廃バッテリーから銅とニッケルを回収しておりますが、新プロセスではこれに加えてコバルトも回収することを期待しております。回収したニッケルとコバルトは、当社の電池正極材の原料の一部に使われることになります。

当社はバッテリーリサイクルだけではなく、廃バッテリーから正極材を生産するバッテリー・トゥ・バッテリー。このような社会的な要請にも応えることが可能になります。

業績面につきましては、海外の銅鉱山あるいはタガニートHPALを起因とする減益要因もありまして、目標に対して大きく未達となっております。

戦略面での課題を含め、後ほど改めてご説明いたします。

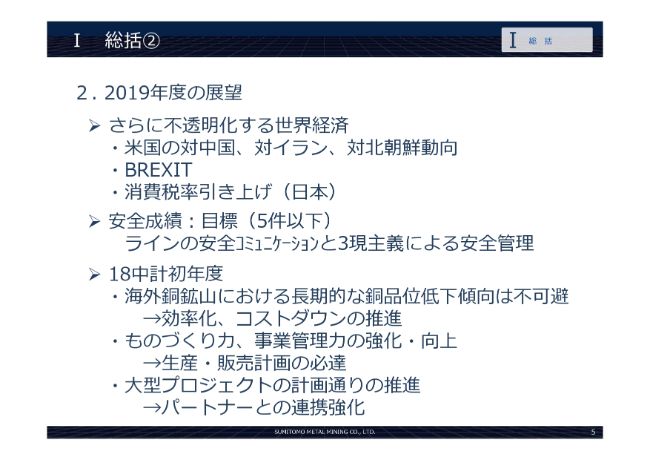

Ⅰ 総括②

5ページをご覧ください。2019年度の展望です。

事業環境としましては、2018年度後半の弱含んだセンチメントを引きずったムードを勘案して計画を作っております。2019年度が始まったばかりでございますが、足元の状況は一層不透明感を増していると懸念しておりますし、こちらにあります通り、注視すべきイベントも控えております。

現在ヒートアップしております米中貿易摩擦・高率関税が、直接・間接に当社事業へ影響することが懸念されています。現在中国経済の減速、その世界への波及を警戒し、商品市場では需給の実態、ファンダメンタルズと言いますが、こちらよりもセンチメント優勢の相場が形成されているように見受けられます。

非鉄価格につきましては、2019年に入って回復基調を見せておりましたが、この貿易摩擦問題のエスカレートを受け、銅・ニッケルなどは4月のピークから比べると、おおむね7~8パーセント下落しております。

コモディティでは、より大きな原油のマーケットを見ますと、私はWTIをよく見ているのですが、こちらも4月のピークからは5~6パーセント下げているということですので、これも非鉄に限った現象ではないと理解しております。

2つ目に安全目標と書いておりますが、事業基盤の重要項目であります安全は、設備の本質安全化とライン管理を中心に地道な活動を展開してまいります。特に「現場」「現物」「現実」を直視する3現主義に基づいた、ライン管理と円滑な現場コミュニケーションに注力していきたいと考えております。

また、2019年度は18中計の初年度になります。企業価値の最大化は常々申し上げております。成長戦略の遂行と事業基盤の強化になりますが、戦略を着実に収益化するサイクルを実現するためにも、ものづくり力や事業管理力の強化や向上を一層強く推し進めたいと考えております。

また、18中計で掲げました大型の戦略プロジェクト始動の時期にも当たります。私どもはこれまでのプロジェクトから得た教訓として、プロジェクトはやはり開始直後の取り組みが重要であり、ここでの判断を誤る、あるいは対応が後手に回ることになりますと、計画通りの推進が困難になるばかりではなく、操業に移行する段階でもこれが円滑に進まないことも学んでおります。スタートが非常に重要であると認識しております。

ここには記載してございませんが、2019年度では、4月1日付で元の材料事業本部を二分割しまして、電池材料事業本部・機能性材料事業本部の2つを立ち上げました。製品・事業の特性は量や品種、それからライフサイクルといったものですが、これが異なる点に着目しまして、意思決定スピードを上げる目的で区分をいたしました。

よく「情報量と注意力は相反する」と言われておりますが、カバーする事業領域を定めることで変化への感応度を高め、課題をよりクリアに抽出して、環境変化により敏感かつ機動性のある対応ができる。このような事業経営を執行していきたいと考えております。

2)需給動向(銅、ニッケル)

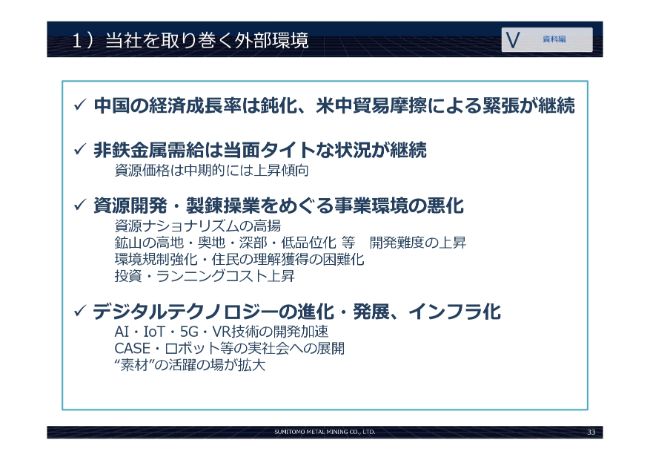

2019年度の外部環境でございますが、資料編の33・34ページです。

ここで概要について少しお話をしたいと思いますが、まず資源・製錬関係でございます。これは34ページに需給動向が出ておりますが、銅の需給は、地金の需給はほぼバランスとみています。ICSGの(2019年5月の)直近の予測でも19万トンのマイナスバランスになっておりますが、全体から見ればほぼウェルバランスだと思います。

それから鉱山の生産は、今年の大型開発案件は、年の後半にコブレパナマ(銅鉱山)が立ち上がるぐらいで、あまり大きなものはないのですが、一方で大きな労使協定の改定もないということですので、年初の見通し通りの状況を予想してございます。

ニッケルにつきましては、下のテーブルにございますが、需要・供給とも対前年で伸びをみせておりますが、全体では若干のマイナスバランスという見方をしております。世界のステンレス用途のニッケル需要の伸び。これは一番大きなポーションですが、これ以上に中国やインドネシアでのNickel Pig Iron(ニッケル銑鉄)の生産が拡大すると予測しております。

その一方、合金とか電池材料等に使われますクラス1ニッケル、いわゆる純ニッケルですが、こちらの年内の新規開発案件は今見当たりません。また、既存の生産者での生産量の伸びも期待できないということで、LMEはクラス1しか在庫がございませんが、これの減少傾向が出ており、継続する可能性があるだろうと見ております。

1)当社を取り巻く外部環境

それから材料関係は、33ページの一番下に書いております。デジタル社会化の流れには、当社が関与できそうな電池、モーター用磁石、制御系部品、あるいは通信・省電力など、いくつかのキーワードがございます。

当社には、二次電池用の正極材、積層セラミックコンデンサ用のニッケル粉、ニッケルペースト、通信のSAW(表面弾性波)フィルタ用の結晶材料。あるいは、まだ研究中ではございますが、パワー半導体向けシリコンカーバイドなど、このようなデジタライゼーションの潮流を支える素材がございます。

足元は、スマホの市場を始め、昨年(2018年)後半からの材料事業関連の需要不振が続いておりますが、これに米中貿易摩擦の帰趨がどのように影響するかに注視するとともに、5Gの需要の動向や在庫調整完了後の立ち上がり、これに俊敏に対応できるよう、準備していきたいと考えております。

1)業績推移

7ページをお願いいたします。これは2013年から2019年の予想まで含めた、当社の業績推移でございます。

ご案内の通り、2015年・2016年は海外鉱山での減損があり、経常損益段階では赤字の決算となっております。IFRSになりましたので少し表示が変わっておりますが、税引前損益につきましては、1,000億円を超すレベルから足元は若干スローダウンしておりますが、このようなところにきております。

2)2018年度業績および2019年度業績予想

これは2018年度の業績と2017年度の実績を比較にしたもの、及び2019年度の業績予想でございます。

価格につきましては、表の下に銅・ニッケル・金、それからコバルトも、最近非常に損益のインパクトがあるということで記載しております。2018年度実績・2017年度実績はあまり大きな変動がございませんが、2019年度の予想は銅は6,300ドル、ニッケルは6ドル、コバルトは18ドルと置いております。

それぞれの損益の差異分析は、次のページ以降でご説明します。

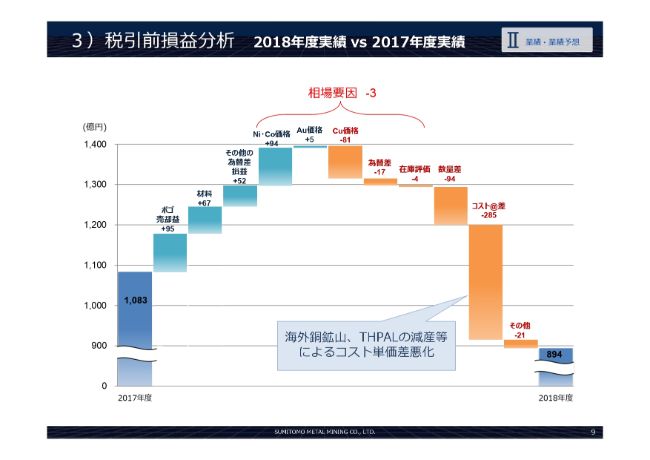

3)税引前損益分析 2018年度実績 vs 2017年度実績

9ページをご覧ください。2018年度実績と2017年度実績の比較でございます。

当社の業績変動要因の大きな1つに相場がございますが、こちらについては、大きな変動はございませんでした。

2018年度は、2017年度で税引前損益がマイナス189億円の894億円となっております。このうち、持分法投資損益の悪化が172億円となっておりますが、海外鉱山の生産減等による損益悪化が影響しております。これの概括的な話は、後ほどさせていただきます。

2018年度につきましては、当社の取り扱いの製品は、非鉄地金・電池材料は堅調、機能性材料につきましてはやや軟調というマーケットの状況でございました。

非鉄金属価格は年度始めから上昇しておりましたが、7月以降は米中貿易摩擦など、先行きを不安視するセンチメントが材料視されて上昇が止まりました。その後、この問題は解決せず、景況感自体に弱気の雰囲気が出始め、非鉄金属価格も年央から年末に向かい、下落に転じました。

2019年に入りまして、主要メタルの価格は持ち直してきましたが、一方で、高騰しておりましたコバルトは急落しました。

販売面では、先ほど申し上げた通り、非鉄金属は年を通じて安定した需要が続きましたが、機能性材料は米中貿易摩擦に端を発した中国マーケットの不振の影響が、徐々に色濃くなりました。

一方、事業環境以外の事業経営面では、操業トラブルによる減産・減益、あるいは海外鉱山の鉱石品位低下による収益低下がございました。

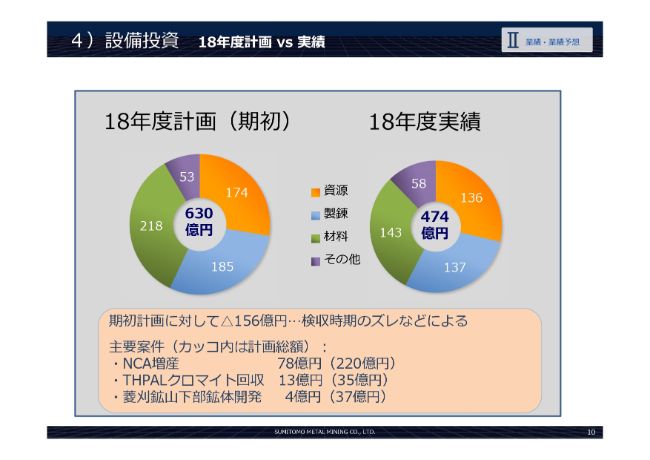

4)設備投資 18年度計画 vs 実績

10ページは、設備投資の内容でございます。

計画と比べますと156億円の減少となっておりますが、実行内容はほとんど変わっておりません。一部投資案件の検収が2019年度にズレ込むという事態がございまして、実績ベースでは少し減っております。主要案件は記載の通りでございます。

5)税引前損益分析 2019年度予想 vs 2018年度実績

11ページをお願いします。2019年度の予想と2018年度の実績を比較してございます。

2019年度は、税引前損益は対前年でマイナス154億円の740億円を計画してございます。このうち、為替・金属価格といった相場要因でマイナス186億円を想定しております。

先ほどのテーブルにございましたが、持分法投資損益は、主に海外銅鉱山の生産の持ち直し・コスト改善などで回復いたしますが、連結子会社になっておりますモレンシー銅鉱山の投資管理子会社の損益でございますが、こちらは鉱石品位のダウンがあるということで減産を見ておりまして、一部打ち消される見込みでございます。

資源セグメントでは、結果として銅価格の下落相当分は78億円ありますが、それ見合いの75億円のマイナスという見込みでございます。

製錬部門につきましても、ニッケルの生産は回復しますが、コバルト価格下落の影響を強く受ける見込みでございます。

昨年(2018年)11月の中間期の決算・経営戦略進捗状況説明会でも申し上げましたが、我々が今もっとも懸念しなければならないのは、事業基盤・収益基盤が脆弱化の兆候を見せてはいないかという点でございます。とりわけ、生産コスト面で実力が低下して、稼ぐ力が落ちているのではないかということだと思います。

大きく2つございますが、1つは資源事業におきます海外銅鉱山の採掘品位の低下傾向、これによる収益力低下の長期的な低迷。もう1つは、製錬事業におけるタガニートHPALの減産は、今後挽回できるのかという点でございます。これまでの説明会等と一部重複しますが、改めてご説明いたします。

まず資源環境ですが、鉱山事業はその事業の性格上、資源減耗の定めからは逃れられません。当社保有のモレンシー、セロベルデといった大型の優良銅鉱山につきましても、長期的には鉱石の銅品位の低下は免れませんし、その結果として単位当たりのコストが漸増することにもなってくるわけです。

この2つの鉱山は、いずれも高レベルの操業を継続できるだけの資源量を保有しておりまして、鉱石の銅品位低下を処理量アップで補う力がございます。ただ、やはり効率化によるコストダウンは永遠の課題であり、今後も取り組んでいくことになります。また、申し上げたように資源は減耗していくからこそ、我々はケブラダブランカのような有望な新規案件に参画を決定したということでございます。

続いてタガニートHPALですが、こちらは2017年に能力を20パーセント増強しました。ニッケル6,000トン相当の増産を、数億円の投資で実行しました。年産3万6,000トンという生産能力を確認できております。

一般には、ニッケル1万トンの生産能力を得るためには、数百ミリオンドル、数百億円、このような投資がかかると言われておりますが、THPALの増強はいわばデボトルネッキングに相当する投資と言ってよろしいかと思います。

新規に付加した設備と、既存設備の潜在的な能力。これをフルにランプアップする段階で、それまでの操業負荷では顕在化しなかった設備トラブルが数箇所で発生したものと理解しております。

当社の製錬事業では、定時の修理工事期間以外、工場設備は24時間、100パーセントで稼働し、稼働しているときは設備能力の100パーセント、時にはそれ以上の負荷をかける計画になっております。従いまして、多少のアローワンスは持っておりますが、予定外の修繕等による減産の発生はなかなか取り戻せないということを、前回ご説明いたしました。

このためTHPALでは、突発的な休転に対してどのようなリカバリーをとるかが課題になるわけでございまして、結論としては、アローワンスとしての稼働日数を増やすという方式を採用することとしました。つまり、定期休転は年に2回ございますが、ここの日数を圧縮する。これにより、トラブルがあったとしてもトラブル後に挽回を可能にするという手立てを検討いたしました。

もちろん、なにもなしで休転日数は圧縮できませんので、少額ではありますが投資も行い、効率的な休転工事ができる体制が整いつつございます。2019年につきましては、タガニートHPALはフルで稼働することを計画してございます。

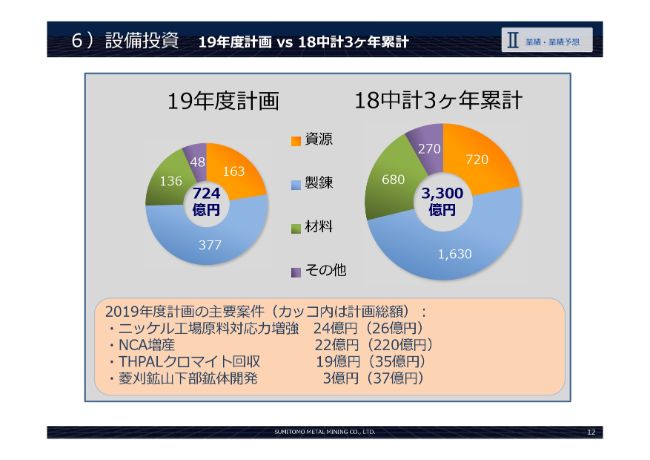

6)設備投資 19年度計画 vs 18中計3ヶ年累計

続きまして、12ページは2019年度の設備投資計画でございます。

18中計3ヶ年累計は3,300億円と多額になっておりますが、これから実施に移るいろいろな計画がございますので、2019年はこのようなレベルでございます。

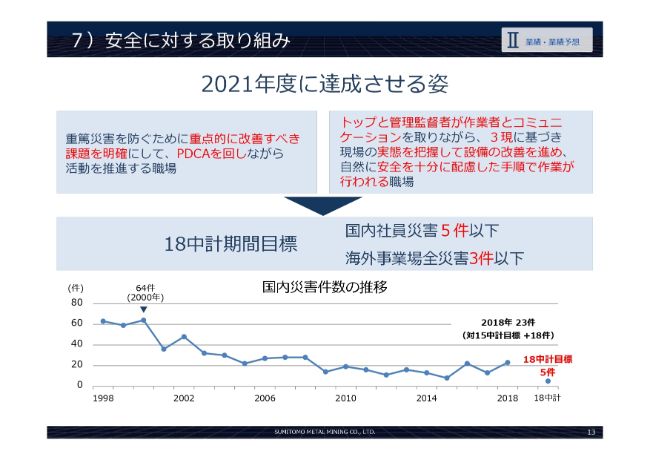

7)安全に対する取り組み

13ページをご覧ください。安全に対する取り組みでございます。

安全成績の推移はご覧の通りでございまして、ここ数年改善が停滞しており、2019年度も目標を大幅に超過する結果となってしまいました。

操業をしている以上、安全、すなわち労働災害の発生とは、なにもしなければ、統計と確率のくびきから逃れることはできません。重篤災害の撲滅が最重要課題ですが、ハインリッヒの法則を引くまでもなく、軽微な災害を含め、全体件数の削減を同時に進めていることが重要と考えております。そのために、こちらの記載されているような対策をとっていきたいと思います。

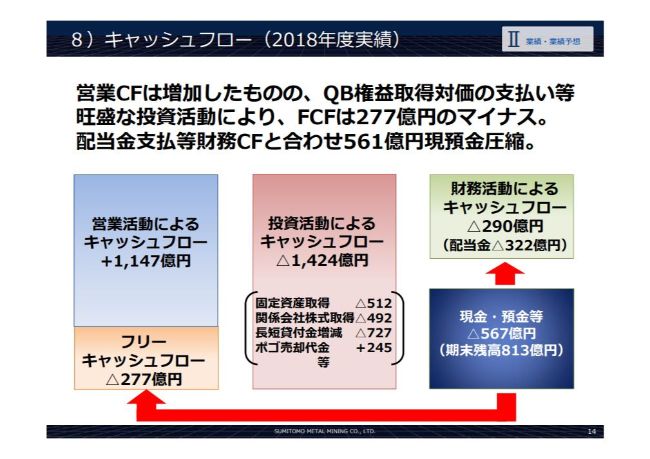

8)キャッシュフロー(2018年度実績)

14ページは、2018年度のキャッシュフローの実績でございます。

後ほどご説明しますが、ケブラダブランカの銅鉱山の権益取得契約が3月30日にクロージングしておりますので、そのための支出が投資活動によるキャッシュフローに含まれております。現預金残高は567億円圧縮されて、期末813億円ということになっております。

9)配当⾦

15ページは、配当でございます。

当社の配当方針は、連結の業績に対しまして業績連動による配当性向で決定しておりますが、2018年度・2019年度の年間配当予想は記載の通りです。

1点申し上げるとすれば、18中計で配当性向につきましては、30パーセント以上という従来の方針から35パーセント以上に変更いたしましたので、2019年度の配当もこのようなかたちになっております。

次は、15中計の振り返りでございます。

1)15中計 最重点事項の進捗と課題①

17ページは、いつもご覧いただいている表でございますので、内容については省略いたしますが、着実に戦略項目は達成してきてございます。

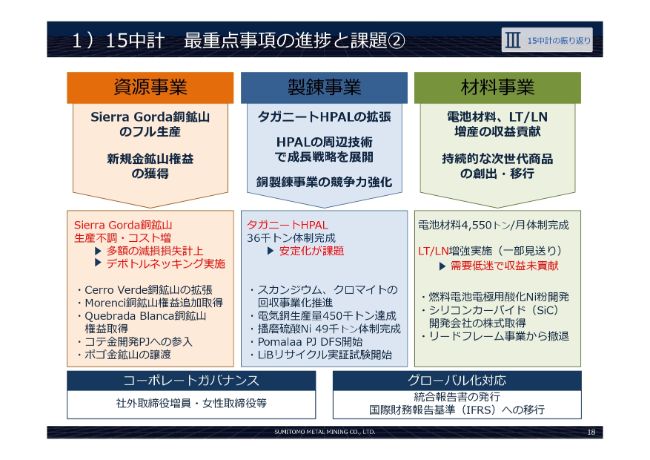

1)15中計 最重点事項の進捗と課題②

18ページは、先ほど出てきた表とほぼ同じものでございますが、当初計画したものが上段でございます。それと比べて実際に取り組んだ内容は、当然具体的になりますので、多岐にわたったことがご覧いただけると思います。

資源事業では、この3年間にモレンシー銅鉱山の追加権益の取得、ケブラダブランカ銅鉱山への参画、それからセロベルデ銅鉱山も大型の増強投資をして収益化しております。金につきましては、ポゴの金鉱山を売却して、コテの金開発プロジェクトに参画を決定いたしました。

製錬では、タガニートの拡張、スカンジウムを計画通り実行いたしました。東予工場では、長年の懸案事項でありました電気銅生産年45万トンを、この期間中についに達成いたしました。

播磨事業所は、かつては乾式の亜鉛製錬の職場でございましたが、ここから事業転換を行い、湿式の硫酸ニッケルの製造工場、さらには、現在電池材料用のプリカーサーの製造工場も並立しておりまして、完全に事業転換をいたしました。当社の歴史の中でも、ここまでのダイナミックな事業転換は、特筆すべきことだと思っております。

この中に赤字で書いてあるものは、課題を残した点でございます。

まず資源事業につきましては、シエラゴルダ銅鉱山の問題がございます。これはフル生産到達に時間を要しまして、2015・2016年度に多額の減損損失を計上しました。現在は採掘量、鉱石の処理量、選鉱実収率は改善されており、安定しております。

2019年に入ってからも計画通りの操業を行っていることは、先般マジョリティパートナーのKGHMがプレスリリースしておりますが、計画通り進捗しております。現在、さらなる改善をめざしてデボトルネッキング工事を推進し、収益力のアップをめざしているところでございます。

製錬事業では、タガニートHPALの収益力アップをめざして、まず20パーセントの増強。それからスカンジウムの回収。あるいは、現在工事中ですが、クロマイトの回収を計画して予定通り実行しております。

材料事業につきましては、LT/LNの増強実施でございます。これは現在需要が低迷して苦戦しておりますが、今後の高度通信化の流れで収益貢献をめざしていきたいと考えております。

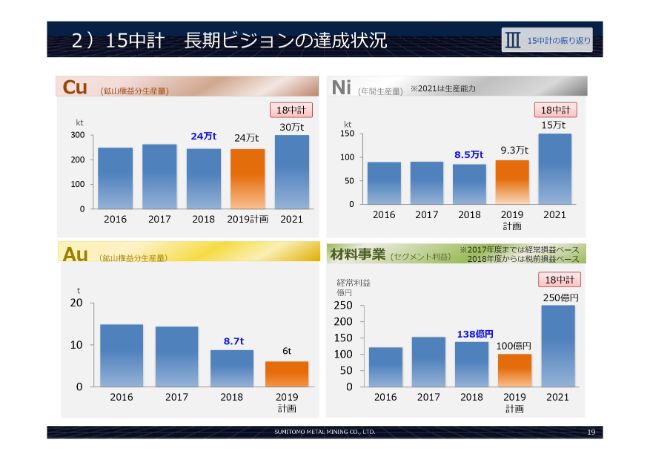

2)15中計 ⻑期ビジョンの達成状況

19ページです。18中計の長期ビジョンの数字が入っていて、若干紛らわしいところもございますが、⻑期ビジョンの達成状況です。

(2021年度で)銅については30万トンと、長期ビジョンは変えてございませんが、これはケブラダブランカ銅鉱山の開発で達成できる見込みです。

ニッケルの15万トンは、これはポマラ・プロジェクトに着手したとしても若干足りないということなので、今後もさらに知恵を絞ってビジネスチャンスを作っていくことをめざしてまいります。

金については、15中計では30トンという目標を掲げておりましたが、この期間中に先ほど申し上げたように、ポゴの売却・コテの参画を決定しました。金鉱山開発は高品位の小規模鉱山から低品位の大規模鉱山まで、非常にキャラクターが多岐にわたっております。

今後は当社の知見・技術力が発揮できる優良案件に取り組むことにプライオリティを置くということで、従来の30トンの計数目標は、18中計の長期ビジョンからは外したということです。

3)業績推移

20ページは、2018年度の実績と15中計で見ていた2018年度の予想でございます。計画値には大きく未達となりました。内容につきましては、次のページでお話しいたします。

4)税引前損益分析(15中計2018計画 vs 2018実績)

2018年度の実績は、中計策定時の計画から税引前損益で約800億円の未達となっております。相場変動要因はマイナス15億円に留まりましたが、海外銅鉱山の鉱石の銅品位低下などによる減産、減産に伴うコスト増などで数量差・コスト差を合わせて660億円の影響が出ております。

戦略の遂行の未達で減益になったという要因はございませんが、先ほど申し上げたように、資源系では海外銅鉱山の操業度が15中計の策定時の予想よりも下落したこと、個別の鉱山をみますと処理量は操業的にはアップしているところもございますので、トラブルではないのですが、品位が落ちたこと。製錬系ではニッケルが減産となったことで、戦略遂行後の事業管理面での課題が残ったということが、先ほどよりご説明している通りでございます。

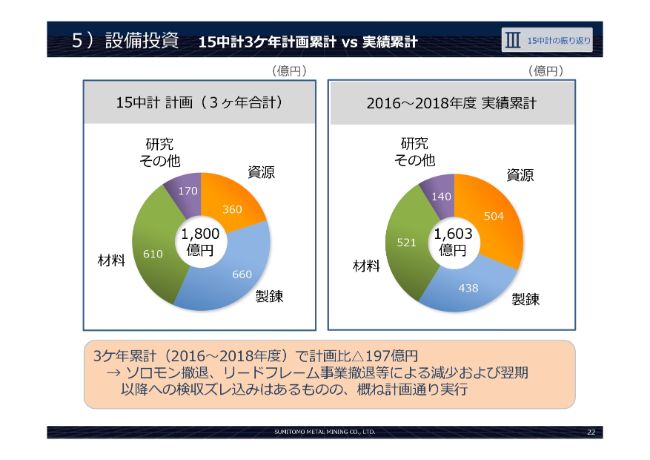

5)設備投資 15中計3ヶ年計画累計 vs 実績累計

投資の結果でございます。1,800億円の計画に対して、実績は1,603億円となっております。約200億円下回りましたが、ソロモン諸島のニッケル案件の撤退、リードフレーム事業撤退もございます。一部翌期以降にズレ込んだ案件が出たことで、このような結果になっております。

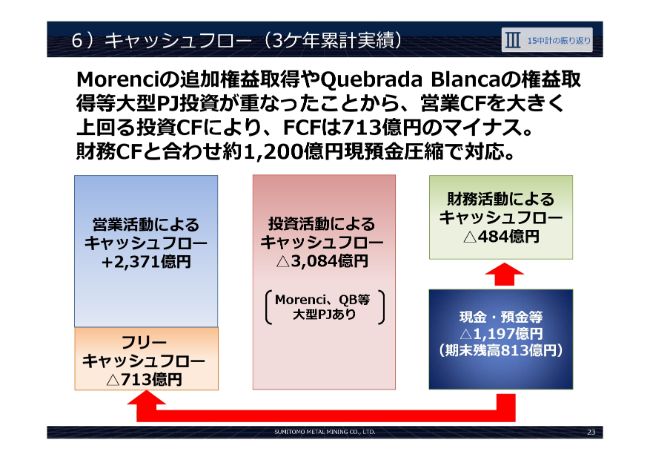

6)キャッシュフロー(3ヶ年累計実績)

23ページは、3年間の累積のキャッシュフローでございます。中計期間中のキャッシュフローはご覧の通りでございますが、モレンシー銅鉱山の追加権益、ケブラダブランカ銅鉱山の権益購入の大きな案件がございました。この2016~2018年の3年間では、現預金残高を約1,200億円圧縮いたしました。

7)配当・⾃⼰資本⽐率の推移

次のページは、配当・自己資本比率の推移です。当社は15中計で財務目標を出しておりましたので、これの検証です。15中計期間中については2016年度の赤字はございましたが、50パーセント以上の自己資本比率は維持されております。言うならば、この自己資本比率あるいは健全な財務体質があったがゆえに新規鉱山権益の取得にも、我々はスピーディーな意思決定ができたと考えております。

上の表の配当でございますが、2016~2018年の今期間中の配当支払額は532億円となっております。先ほどのキャッシュフローの、財務キャッシュフローの数字に近いところでございますが、このような結果になっております。

1)コアビジネス(資源・製錬・材料)の成⻑基盤強化①

ここからは、18中計の3大基本戦略の進捗でございます。

先ほど申し上げたように18中計は今年が初年度でございまして、3大基本戦略のいずれもスタートは今年がほとんどでございます。ケブラダブランカ銅鉱山につきましては、定期的なコミッティー(連絡会)による状況確認作業はもとより、建設状況をきちんとモニタリングして、当社の経験値を有効活用するための専門家チームの派遣準備を進めているところです。

足元、まだ工事が始まったばかりでございますが、粛々と工事は進んでいます。下にプロジェクトの概要が書いてございます。本プロジェクトのマジョリティパートナーでありますTeck社とは、1966年の銅精鉱取引の開始以来50年以上にわたる長い関係にありまして、その間経営トップ同士の交流も連綿と続いてきております。

ちなみに、当社が本邦初の海外銅鉱山権益を取得したのは、1961年のカナダ・ベスレヘム鉱山でございます。その後、この鉱山の持ち主はいろいろ変遷がございましたが、現在旧ベスレヘム鉱山があるところは、Teck社が操業しているという縁もございます。

1)コアビジネス(資源・製錬・材料)の成⻑基盤強化②

ポマラプロジェクトでございます。現在、事業化調査を鋭意進めているところです。私どもは、電池材料の正極材をはじめとするニッケルの機能性材料の需要は、今後も伸びると予想しております。この機能性材料に使用されるニッケルはクラス1と呼ばれる純ニッケル、あるいは不純物の少ない硫酸ニッケルのようなニッケル化成品が中心になると考えております。

クラス1ニッケルの開発案件は、非常に少ないです。豊富に賦存するラテライト鉱床から、クラス1ニッケル製造用の中間原料を作れる当社のHPAL技術は、非常に有意義、あるいは優位性があると考えております。

ここに記載がありますが、ニッケル量で4万トン規模という非常に大きな案件を想定しておりますので、慎重な判断が必要かと思いますが、金属事業本部で鋭意検討を進めているところでございます。

1)コアビジネス(資源・製錬・材料)の成⻑基盤強化③

コアビジネスの3つ目は、電池材料事業でございます。

電池材料の正極材事業は、顧客動向の把握が第一でございまして、事業環境の動きが今非常にダイナミックになっておりますが、的確な状況判断によって適切な対応をとりたいと考えております。現在は、月産4,550トン体制が完成して、この収益化に注力しているところでございます。

xEVのマーケットは急速に拡大しておりますが、この中で自動車会社・電池製造会社、あるいはその他企業の合従連衡が進んでおります。一方で、足元では米中貿易摩擦の高率関税の影響も懸念されるなど、変化が激しく、速くなっていると思います。

申し上げたように、やはり潮流をきちんと見極めて、多くの変数を読み解き、成長に結び付く適切な対応につなげていきたいと思います。

2)電池向け正極材を軸とした3事業連携の強化

これは、電池向け正極材を軸とした3事業連携の強化でございます。いつもご説明している内容でございます。

3事業連携は当社事業の特徴を活かし、いわゆるインテグレーションによって、他社が真似できない競争優位を作り出す鍵だと考えております。

正極材メーカーの当社をお客さま側から見た時には、正極材、プリカーサー、あるいはそのためのニッケル・コバルトの製品、中間品、またその中間品を作るための製錬工程、さらには原料鉱石。ここに至るまでのすべてのサプライチェーンを自社のコア事業と位置付けている会社であるということは、お客さまからは信頼感を得られるキーだと思っております。従いまして、先ほどより申し上げております製錬事業の事業展開等も考えてございます。

これに加えまして、廃LiB(リチウムイオン電池)からのリサイクルプロセスをメニューとして提示することができれば、我々はトータルなサービス提供ができると考えております。

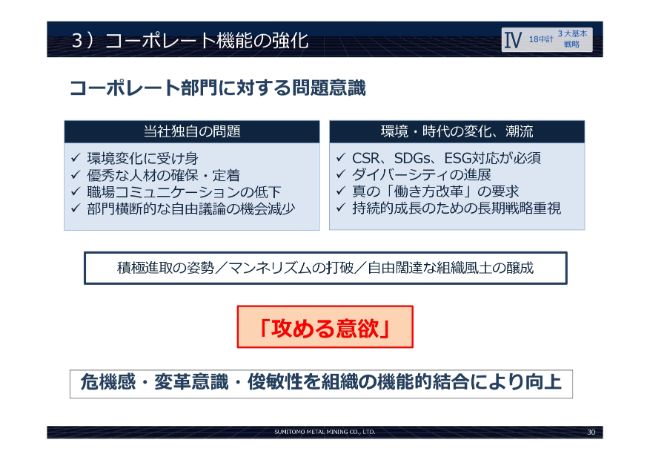

3)コーポレート機能の強化①

次に、少し目先の違う話でございますが、コーポレート機能の強化です。これも中計で打ち出していた内容でございますので、ご紹介いたします。

今日の企業経営では、SDGs・ESG、あるいはデジタライゼーション・脱炭素化といった世界の潮流をきちんと把握するとともに、国内の足元においては人材の確保と育成、働き方改革・ダイバーシティの推進など、多様な対応が求められております。

30ページの左側にある「当社独自の問題」は、当社だけではなく、日本の企業の多くに見られる課題だと考えております。

このような課題を解決するために、コーポレート部門においては、社内外への発信・情報収集などを強化するために、一部体制の見直しをしましたが、私の当社コーポレート部門に対する問題意識は、「攻めが足りないのではないか」というものでございます。

事業部門は外部環境の変化に対し、果敢に成長戦略を遂行しようとしておりますが、この事業部門のスピーディーな動きをバックアップする役割のコーポレート部門が、旧態依然とした仕事の進め方でいいはずがございません。

あるいは、採用や育成を巡る環境は、若い世代の皆さまの就職や働くことへの意識の変化と相まって、大きく変化していっていると感じております。企業側の対応が、今求められていると思います。

それから、ESGやTCFD(気候変動関連財務情報開示タスクフォース)など、投資家サイドも事業成績はもとより、投資先会社が環境や社会の持続的な成長に寄与しているか、コミットしているかを問う時代になっております。

また、IT化や機械化で希薄になっている職場のコミュニケーションの改善や、イノベーションのためのダイバーシティ・コミュニケーションの活性化も課題です。

事業活動とは、現状に満足して、立ち止まった途端に衰退が始まるものです。それと同じように、コーポレート部門にも常に革新が必要であり、とりわけ今日のような変化の激しい状況下では、危機感・変革意識・俊敏性が必要だと考えております。

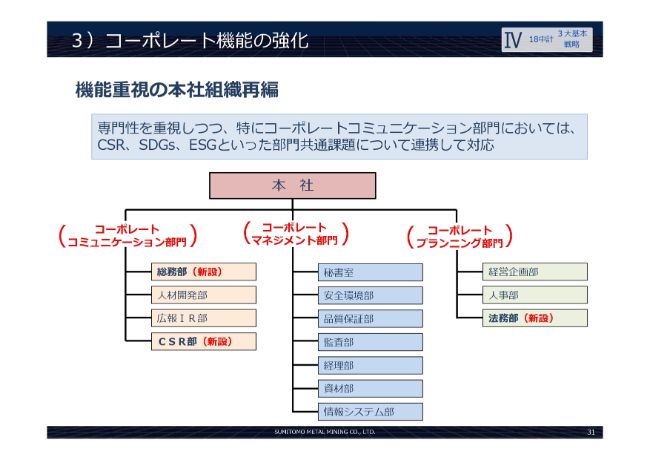

3)コーポレート機能の強化②

当社の本社組織は、実はこれまで、横一列のフラットな構造でございました。もちろん機能的な役割は果たされておりましたが、先ほど申し上げたような社会的要請事項は複雑化・多様化してきておりまして、対応はその部門の所管の区分をまたぐことも多くなってきております。

また、役員が部長を務める部はごく一部でございます。経営の危機感・問題意識が遅滞なく伝達されて、その対応をとるためには経営トップに近い指揮官が必要だと思いました。

このため、今回、業務系統が近い部署を緩やかにグルーピングして、グループ内の部長を兼ねる役員を部門長として機能させることにより、経営との問題意識の共有と諸課題への包括的な取り組みをめざすことといたしました。

このようなことで、事業部門とともにコーポレートの成長を支えていく体制を整えたいということでございます。

私からのご説明は以上でございます。長時間、ご清聴ありがとうございました。

質疑応答

Q:ニッケルについて、インドネシアや中国の動きで、例えば中国だとキルンが8基ほど新たに増設されてニッケル銑鉄の生産能力が増加していたりして、需給バランス全体としては不足気味でも、市況の重荷になってしまっている。

クラス1ニッケルの需要が伸びていって、クラス1ニッケルの需給がひっ迫した場合、例えば、クラス1ニッケルとクラス2ニッケルのマーケットの形成が変わってくる可能性があるのかどうか、株式市場ではまだ半信半疑で見ているところがある。今後需要が伸びていった時にクラス1ニッケルにプレミアムがついていく可能性があるのかどうか?

野崎:資料34ページにニッケルの需給がありますが、当社予測の2019年度は2018年度に比べると供給が13万9千トン増加し、需要が8万5千トン増加するということでマイナスバランスであります。我々の見立てでは、13万9千トンの生産の伸びのうちクラス2ニッケルが約10万トン、残り4万トンくらいがクラス1と見ています。

一方、8万5千トンの需要の伸びのうち、ステンレス用途向けはおそらく5~6万トンとみています。そうするとやはりクラス1ニッケルが足りなくなるのだろうということになりますが、230万トンのうち150~160万トンがステンレスに使われるということを考えると、クラス2の供給力は100~110万トンと考えられるため、クラス1ニッケルの中でステンレスに使われるものが依然としてかなりあるということとなります。

こういうマーケット構造の中でクラス1ニッケルを取引するLME価格がどういう動きをするのかは非常に難しいですし、クラス1ニッケルだからプレミアムがつくということは、おそらく傾向としてはそうなのだろうと思いながらもはっきりとは言い難いところはあります。ニッケルの需給の中からクラス2を排除するということは有り得ないので、クラス2の影響もそれなりに受けることとなりますが、一部の合金向けや電池材料向けのニッケル、カット・カソードやラウンド・ニッケルにはプレミアムがついてくるということは考えられます。品種別の内訳まで今持ち合わせていませんが、傾向としてはおっしゃるようなことはあるかもしれないと思います。

Q:阪和興業も出資したりして中国ではにわかには信じがたい生産能力の拡張計画もあるが、ライバルの状況でクラス1ニッケルの今後の供給の増加のリスクについて知見があれば教えてほしい。

野崎:クラス1ニッケルに使える資源は、北半球極に近いところにある硫化鉱と赤道に近いところにあるラテライト鉱であります。硫化鉱は資源としてかなり以前から開発されているため今後大きな伸びは期待できません。一方、未開発のラテライト鉱床には手の付いていないところがたくさんあります。問題は技術力であります。当社が経営しているHPALという技術は、他社のHPALの操業を見てもおわかりの通り、非常に難度の高いものです。特に鉱石の性状を選びます。どのような鉱石でもHPALができるのかというとそういうものではありませんので、きっちりと見極めていくことが必要だと思います。

我々もいろいろと調査しましたが、クラス1ニッケルの原料となるラテライト鉱床はそうたくさんはないと思っていますので、ご懸念のようなラテライトからのクラス1ニッケルが大量に供給されるということは現時点では考えにくいと思います。もちろん技術のブレイクスルーは当然ありますので、いつまでもこのままではないと思いますが、現状ではそのように考えています。

Q:タガニートHPALの操業について、4Qを年率換算してもフル操業にはかなり開きがある印象があるが、現時点でフル操業に向けての手ごたえについてどのように考えているのか?

野崎:タガニートHPALについては、3月に工事休転があったため、これを4倍しても36千トンにはなりませんが、休転工事ですべてではないものの必要な対策が取れていることから、その後は概ね順調に動いています。まだ紆余曲折はあると思いますが、現場はがんばって対応しているため、フル操業への期待はもっています。

Q:大きなプロジェクトはスタートが大事という話があったが、ケブラダブランカ銅鉱山についてはどういった備えをこれまでと違ってやろうとしているのか?

野崎:まだ詳細な設備のデザインなどを詰めているところであります。採掘はすでに稼行している鉱山であるため問題はありませんが、破砕設備や選鉱設備のデザインが適切かどうか、喧々諤々と議論を進めているところであります。我々に知見のない新しい技術もいくつかあるため、それの実証性について一つひとつ詰めていっています。この過程で我々がシエラゴルダでいろいろなトラブルを当初から抱えたという経験も踏まえて、デザインの最適化を図っているところであります。

Q:28ページの電池材料について、NCAプラスNMCプラス水酸化ニッケルで10,000トン/月という長期ターゲットがあり、これに向けたマーケティング活動のアップデートをお願いします。どういったお客さまとどういうお話になっているのか、どういった進捗があるのか教えてほしい。

野崎:現在当社は、電池材料の正極材についてパナソニックとトヨタ中心に展開しており、今、キャパシティをフルに活用してお客さまに供給するので手一杯というのが実態であります。当然、中国等の新しいマーケットを見れば正極材のマーケットは可能性があると思いますが、マーケティングをしても供給するだけの余力を作り出すのは難しいと思っています。

しかしながら、将来に向けてこれだけマーケットが大きくなるのが期待されているのであれば、サプライチェーンも多様化してくると思っています。今持っているサプライチェーンも非常に大事ですが、今後はそれだけではないものも当然出てくると思いますので、我々の供給能力やマーケットの状況等を見ながらそれを取り込んでいくということであります。

Q:この半年間では大きな進捗はなかったという理解で良いか?

野崎:特にお話しするようなことはありません。

Q:12ページの設備投資について、2019年度も電池材料のNCA増産にも投資すると書かれているが、この投資によりどれくらいキャパシティが増えるのか? 増えた分は既存のお客さまへの供給となるのか?

野崎:NCAの4,550トン/月体制は基本的に完成していますが、一部検収が翌年度にズレ込んでいるというものであり、これによってさらに生産能力が増えるというわけではありません。

Q:日向製錬所の中長期的な戦略をどのように考えているのか? インドネシアにおいて(中国の)青山を中心として安いコストでのニッケル銑鉄、ニッケル鋼材の生産がかなり増えてきている中、日向製錬所の国際的な競争力はそれほど高くないと認識しているため、今後、日向製錬所を続けていくことのメリットはどこにあるのか?

野崎:日向製錬所は、フェロニッケルというニッケルと鉄の合金を作っています。かつては20千トン以上のニッケル量を生産していましたが、海外鉱石の調達が厳しくなったということで、今は約6割程度の12~13千トンを生産しています。私が日向製錬所に対して見ている見方は、ニッケルの世界ではやはりステンレスの動向は無視しえないということです。需要の6~7割はステンレスがニッケルを使っています。

そうなると、ニッケルマーケットへの窓口としてフェロニッケルという商品をもってステンレスのお客さまと話をしていくというのは、ニッケル生産者としてやめてはいけないことだと思っています。もちろん経済的な合理性がないと成り立たないわけではありますが。

現在の日向製錬所は、ニューカレドニアからの鉱石を中心に製錬しています。今のニッケル価格では大きな利益を出せるレベルではありませんが、事業継続に問題があるレベルではありません。もちろん生産の効率化も図っています。

次に、国際的な競争力についての評価は難しいところです。我々のお客さまはほとんど国内であるため、輸送費や諸掛りといった点で比較的マージンの取れるビジネスであると理解しています。一方、ニッケル銑鉄からステンレスまで作ってしまうというビジネスモデルとの比較は、その内容がよくわからないところがありますので非常に難しいです。むしろステンレスミルのほうが、そのようなビジネスモデルに対してより積極的に対応しているのではないかと見ています。大事な拠点・商品として、日向製錬所・フェロニッケルの事業は継続していくと考えています。

Q:2019年度はモレンシー銅鉱山が減産という計画となっている。数年来数量が減る傾向にあるが、今後の見通しについて教えてほしい。

野崎:モレンシー銅鉱山については、ご指摘のとおり中期的に生産量が減少してきています。モレンシー銅鉱山は、銅精鉱を作る硫化鉱の操業とSX-EWにより電気銅を作る酸化鉱の操業と両方を行っています。将来の計画はまだいろいろなピットがありどこを開発するかによって変わってくると思いますが、概して言えばあまり変わりないだろうと思っています。多少は下がってくることがあっても、今までのように大きく下がるということはないと考えています。

Q:直近で銅鉱石の需給のタイト化からスポットの製錬マージンが非常に低水準の状況が続いているが、今後の影響について教えてほしい。

野崎:TC/RCが低水準ということは、裏返せば銅精鉱が足りないということであります。今年新しい銅鉱山の開発は、コブレパナマ1件のみと言われている一方で、中国で40万トン級の新しい銅製錬所が2つ、今年にも立ち上がると言われています。したがって、銅精鉱を前倒しで調達しようという動きもあると聞いているため、その影響を受けてTC/RCが下がってきているものと思われます。

我々のケブラダブランカ銅鉱山や(アングロアメリカン社の)ケジャベコ銅鉱山が操業を開始するのは2021~2022年頃なので、そこではまた銅精鉱需給が緩むとは思いますが、昨年、一昨年くらいの状況は今年、来年は続くものと考えています。スポットのTC/RCは我々も注視しているところであります。

Q:コテ金開発プロジェクトについて、3月にアイアムゴールド社がプロジェクトの遅延・延期についてコメントを出しているが、2019年建設開始、2021年操業開始というプランについて見方がどう変わりうるのか? 総事業費の拡大リスクについては?

野崎:実態としては粛々と計画・作業を進めています。当社からも、かなりの人数のエンジニアを派出してデリスクを行っています。プランについても、今のところ大きく見直すことは考えていません。どのタイミングで意思決定するかを、慎重に見極めているところです。