2019年5月13日に行われた、株式会社セブン銀行2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:株式会社セブン銀行 代表取締役社長 舟竹泰昭 氏

2019年3月期決算説明会

舟竹泰昭氏(以下、舟竹):みなさまこんにちは、セブン銀行の舟竹でございます。本日はお忙しいなか、多数お集まりいただきまして、ありがとうございます。

2019年3月期の決算と2020年3月期の見通しについて、それから中期経営計画の進捗状況についてご説明させていただきます。

決算ダイジェスト

まず、資料に沿いまして、決算の内容でございます。

スクリーンにございますように、2019年度の決算は、連結・単体ともに経常ベースでは増収増益・最高益を達成いたしました。ATM台数も順調に増加し、利用件数も伸長してまいりました。そのような意味では、着実に収益・利益ともに確保することができた状況でございます。

ただ中間期に、海外事業を中心に減損損失を特別損失として計上しております。当期純利益につきましては、単体で145億円・連結で132億円となり、従来に比べますと約半分の水準になっておりますが、経常ベースでは、過去最高益を更新する状況になっています。

配当は年間11円で、昨年より1円増配となっております。

今年度は中期経営計画の最終年度となりますが、計画数値を下方修正しております。2020年3月期は増収減益という見通しを立ててございます。配当につきましては今年度と同様、11円を計画しております。

この2019年度の見通しを中心に、ご説明させていただきたいと思います。

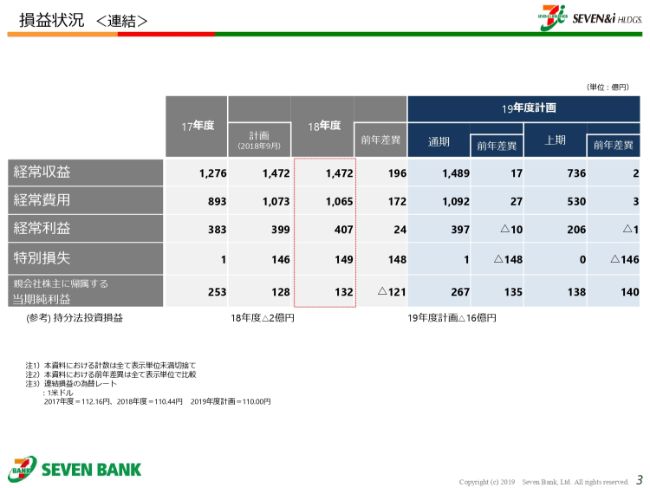

損益状況 <連結>

これは、連結の損益状況でございます。

2018年度(実績)は先ほど申し上げたような数字になっておりますが、2019年度(計画)は経常収益が1,489億円、経常費用が1,092億円、経常利益は397億円となり、昨年に対しまして10億円ほどの減益の計画となっております。

下(の参考欄)にも記載がございますが、今回のトピックス的要素としては、2019年度は持分法投資損益として、16億円の損失を織り込んだかたちになっており、2019年度は経常利益ベースで減益となっております。

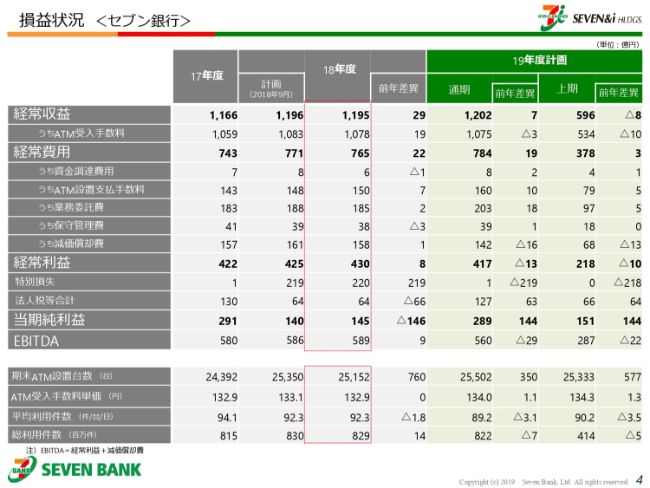

損益状況 <セブン銀行>

セブン銀行単体では、2019年度は増収減益でございます。

収益増加の中身でございますが、経常収益では1,202億円で、対前年比7億円ほど増加しておりますが、その下にありますATM受入手数料では、残念ながら3億円ほどマイナスになっております。

期末ATM設置台数が従来7~800台、多い時では1,000台ぐらいの純増ペースで台数を増やしてきましたが、この2019年度は純増350台となっております。

セブン−イレブンより発表していますが、構造改革に集中するということで、出店ペースを少しスローダウンしました。その影響もあり、ATM純増台数が350台になります。

一方で平均利用件数につきましては、一部、地方銀行のお客さま手数料の有料化等の影響が、まだかなり残っております。また、新たにこれから有料化されるような地域もあり、平均利用件数の低下傾向はいまだに続いております。

従来は、この低下傾向をATM設置台数の増加で補って、総利用件数が増えているという構造でしたが、今年度は台数の純増がそのようなかたちでスローダウンしたことがありまして、総利用件数8億2,200万件と、若干ではございますが、減少する見通しを立てております。

それからもう1つ、単体ベースでの減益の要因になっておりますのは、次世代ATMを(2019年)9月から市場に出していく予定です。この次世代ATMの設置に伴いまして、新たに工事関連費用が付け加わってまいります。

それからもう1つは、次世代ATMの設置開始に伴い、償却費が少しずつ増加してまいります。このようなところがコスト増の要因になり、収益の伸びが低いことに対して、コストが従来より少し上乗せになるものが出てくる状況で、今回の減益計画となっております。

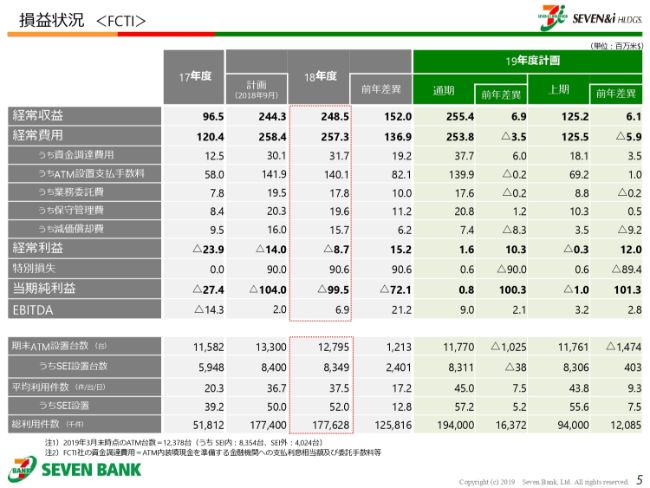

損益状況 <FCTI>

それから、次に米国事業(FCTI)でございます。

2019年度のアメリカにつきましては、2018年度中に減損処理をしたこともありまして、少し経費負担が軽減されております。

それに加え、拠点の統廃合等を含めて、かなり大規模なリストラ策を講じております。これが今順調に進んでおりまして、2019年度につきましては、なんとか黒字化を達成しようと、今会社を挙げて事業を推進しているところでございます。

今年度の計画は、経常利益1.6ミリオンドルということで黒字を確保しようと進めているところでございます。

ATM台数は、1,000台ほどマイナスの計画になっております。これは従来から申し上げておりますが、アメリカのATMマーケットでは設置競争が激しくなっており、設置先に支払う手数料の水準がかなり高くなってきております。

これを支払ってまで設置していきますと、損益的にはとても黒字にはできないというものも、出てまいりました。そのような意味では、そのようなところは無理をせずに、むしろ筋肉質な体制に変えていくことを進めようと低採算のATMを整理していきます。

ただ、1台当たりの利用件数は、セブン−イレブンを中心に順調に増加してきておりますので、それをベースにして、しっかりと増収増益という計画にしていきたいと思っております。

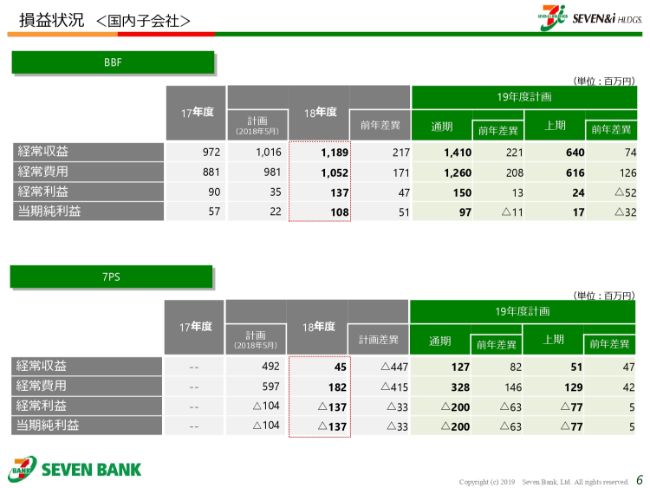

損益状況 <国内子会社>

バンク・ビジネスファクトリー(BBF)では、新しい事業分野としてマネー・ローンダリング等口座の不正利用といったセキュリティ分野の事務受託を中心に進めておりますが、「安全・安心を追求する」ということが1つのビジネス分野として広がってきており、事務の受託先が少しずつ増えてきております。2019年度は、さらに増収増益を増やすことができるという見通しで進めております。

一方、7PSです。これは昨年「ATM受取(現金受取サービス)」を、新しいATMのサービスとしてスタートさせた決済代行会社でございます。当初はすぐにでも大きなビジネスになるだろうという計画を立てておりましたが、2018年度の1年間やってみて、思ったほど甘くはないなと身にしみて感じております。

やはり、今までになかったまったく新しいサービスということもありまして、まずお客さまの認知が広がっていなかった。それから、これを利用しようとする各事業法人のみなさまにもなかなか浸透しなかったこともあり、2018年度は厳しい状況となりました。

ただ、お取引先という面では、すでに2018年度に約150社との提携をしております。2019年度は、200社ぐらいまで提携先を広げていくことができるだろうと考えております。

そのような意味では、「ATM受取を利用したい」という事業者はたくさん出てこられました。あとは、その「利用したい」という事業者と通じて実際に使っていただけるように、このサービスの認知をどう広げていくかが課題であると考えており、2019年度はそこに向けて、さらにアクセルを踏んでいきたいと思っております。ただ、まだ赤字の計画でございまして、残念ながら、連結ベースでは下振れにはたらくかたちになります。

財務の状況<セブン銀行>・株主還元

こちらが財務と株主還元の状況です。

株主還元の基本方針につきましては、従来から大きな変更はございません。ただ今回は、2019年度は年間11円の配当を予定しておりますが、加えて、50億円の自社株式取得枠を設定しました。

当社の株価に対する我々経営陣としての見方を示すことに加えて、この中期経営計画の間、さまざまな新規分野への投資等も実施してまいりました。それから減損処理等をして、生み出してきた利益を有効活用してきたのですが、それでもまだ一定の余裕もございました。

その分、今いろいろ見渡すと、無理な投資よりはむしろ我々の自社株買いが、還元的にも一番効率的が良いという考え方で、今回、自社株買いの枠を設定させていただきました。この自社株買いと配当のトータルとして、株主のみなさまへの還元にも十分配慮したかたちということで、見ていただければ幸いでございます。

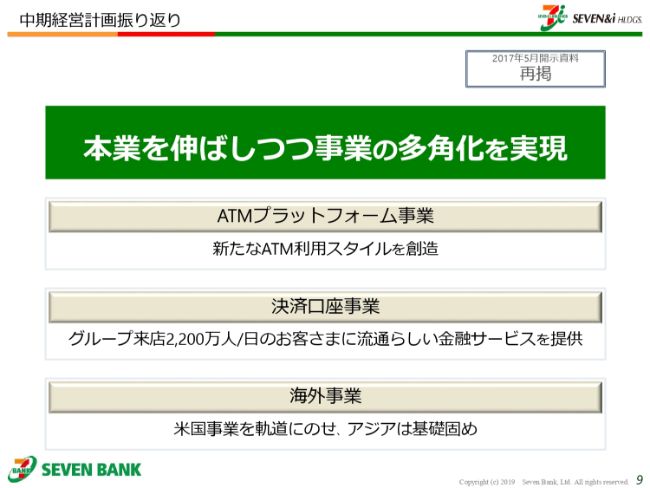

中期経営計画振り返り

次は、中期経営計画の進捗状況でございます。

中期計画は、「本業を伸ばしながら事業の多角化を実現していこう」ということで、2017年からスタートいたしました。

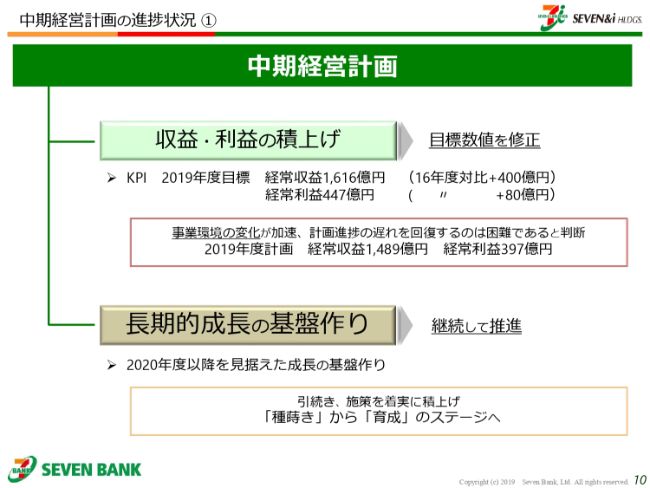

中期経営計画の進捗状況 ①

KPIとして、「この3年間で、経常収益ベースはプラス400億円、経常利益ベースはプラス80億円」と設定して進めてまいりました。

事業環境が大きく変化したこと、それから、正直に申し上げて、やはり少し意欲的な数字だったということもありました。2019年度の最終の見込みといたしましては、経常収益ベースでは130億円ほど計画未達となりますし、経常利益ベースで見ますと50億円前後の未達ということで、中期計画の下方修正を決めております。

しかし一方では、事業の多角化を進めていくという意味で、「中長期的な成長の基盤づくり」のための種蒔きを実施してまいりました。この3年間で生み出す利益の半分程度は成長投資に使っていく方針で臨んでまいりました。こちらにつきましては、少しずつ着実に進捗してきたと考えております。

中期経営計画の進捗状況 ②

次のページでございます。

中期経営計画の進捗状況ならびにKPIです。先ほど申し上げたように、計画としては、3年間での400億円の収益増加については、「ATM」と「決済口座」と「海外」でこのような割り振りを考えておりました。

海外につきましては、米国セブン−イレブンへのATM設置も順調に行われて、ある程度、計画線で推移していきましたが、ATMプラットフォーム事業と決済口座事業は、ここにありますように、かなり下振れの数字になってしまいました。

環境の変化もありますが、一方で、新しく出てくるであろう収益について、新しいマーケットの開拓が思ったほど容易ではなかったこともあり、このような数字に着地しております。

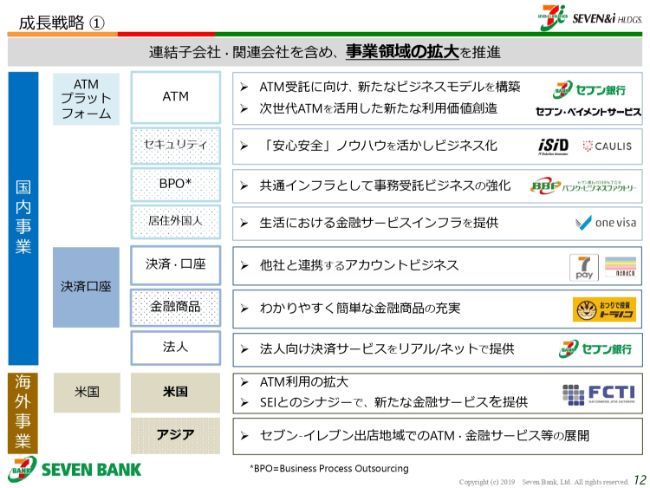

成長戦略 ①

一方で、中長期の戦略でございます。ここは新しい事業領域に挑戦していこうと、いろいろな投資を含めて進めてまいりました。

ATMにつきましては、ATM受託に向けた新たなビジネスモデルを構築しようと、いろいろな検討をしているところでございます。

それから、次世代ATMということで、この(2019年)9月から新しいATM(タイプ4)を設置します。これに向けてATMの新たな利用価値を作っていこうということで、実証実験を含めて、新しいサービスの開拓に取り組んできております。9月に新しいATMが出る頃には、実証実験の段階としてでも、なにかスタートできればと考えております。

それから、もうすでに発表しておりますが、いわゆる「ネット社会」になればなるほど安心安全が求められるということで、セキュリティ分野の新しいビジネスに挑戦してまいります。これはISIDと一緒になって新しい会社を作り、本人確認・本人認証を1つのサービスにしビジネス化を進めているところでございます。

それから、BPO(Business Process Outsourcing)です。これは当社連結子会社のバンク・ビジネスファクトリーで推進している事務委託です。これは、おかげさまで、先ほど申し上げたマネー・ローンダリング対策も含めて、いろいろな分野でニーズが出てきており、順調に増えているところでございます。

それから、居住外国人のみなさまに対する新しいビジネスということで、我々は、海外送金サービスを、もうすでに8年以上にわたり提供してきておりますが、おかげさまで非常に多くの外国人の方々に我々の口座をお持ちいただき、海外送金サービスをご利用いただいております。この方々が、さらにこれから増えてくると考えております。

そのような人たちに対する新しいサービスプラットフォームを作っていこうということです。もともとone visaと、パートナーとしてやってきておりますが、この提携をさらに広げることによって、外国人の方々をターゲットとした新しいサービスを展開していきたいと考えております。

それから、決済・口座でございます。「7pay」という新しいサービスが、7月からグループの中でスタートいたします。

これはお客さま接点を広めていくという意味で、我々にとっても非常に重要な位置づけのサービスであり、ここを今非常にやっております。これがスタートしたあと、ここにサービスを付加していくことを、ぜひ考えていきたいと思っております。

その付加していくサービスの1つとして、わかりやすく簡単な独自の金融商品を展開していこうということで、TORANOTECに出資して持分法適用会社とし、新しい投資の世界を作るということで、今動き始めています。

それから、法人向け決済サービスです。これはリアルタイム振込みということで、すでに動いておりますが、給料の前払いや、あるいはシェアリングエコノミーというかたちで、報酬の受け皿となります。このような、「必ずしも銀行口座を通さなくても、いろいろなことができるように」という世界が広がっていきます。

そのようなことを含めて、BtoC、さらにはCtoCの取り組みになる。このようなところでも、ぜひ新しいビジネスを作っていきたいということで、取り組んでおります。

それから、アメリカは先ほど申し上げたように、黒字化に向けて邁進していきます。それから、アジアにつきましては、セブン−イレブン出店地域(でのATM・金融サービス等の展開を進めます)。東南アジアは成長分野でございます。これは、先ほど申し上げた出店地域を中心に、ぜひとも出店あるいは進出できる地域を、今後とも考えていきたいと思っております。

成長戦略 ②【プラットフォーム】

今申し上げたことを図にしますと、新しいATM利用スタイルということで、このようなところとの提携が進んでおります。

それから、新たな事業領域の拡大ということで、外国人向けの金融サービスインフラの提携やセキュリティ強化も、パートナー企業を選定して、連携を進めているところでございます。

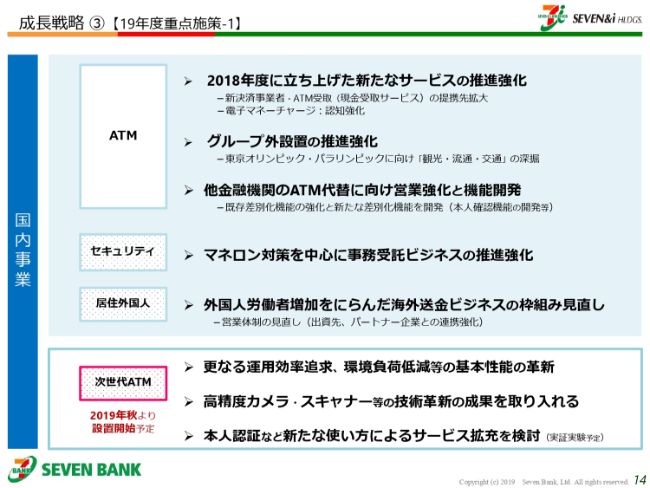

成長戦略 ③【19年度重点施策-1】

それから、2019年度の重点施策をいくつか書いてございます。

このようなことを進めながら、先ほど申し上げたように、ATMの利用件数の減少に伴うATMの受入手数料の収益減がございます。これを、他の収益をとにかく早く立ち上げることでカバーしていくように改善していきたいと思っております。

この中でいくつか(施策があり)、1つがATMです。この中ではやはり他の金融機関のATMの代替に向けて、営業強化と機能開発を進めていくことを、より本格化していく必要があるだろうと考えております。

それからもう1つ、この(2019年)9月にスタートする次世代ATMです。ここでは先ほど申し上げたように、ATMの新しい世界を作っていきたいということで、本人認証なども(機能開発を進め)、プラットフォームとしての活用も含めた新しい実証実験も、みなさまにお伝えできるようにしたいと思っております。

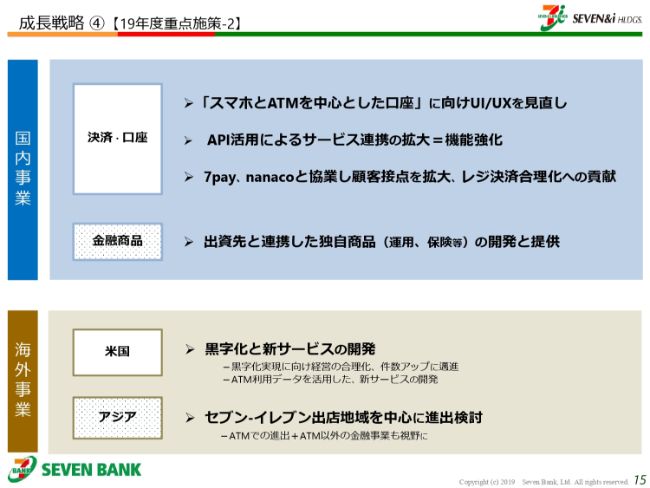

成長戦略 ④【19年度重点施策-2】

それから、決済・口座でございます。

ここは、今までの銀行口座の概念・システムを変えていきたいと考え、スマホを中心とした口座に作り変えていきたいと思います。ノンペーパーで、スマホあるいはATMを使って、瞬時に本人認証確認などができ、そして口座開設ができるような世界(を見据えること)で、日本で一番作りやすい口座にすることを目指して、口座のリストラクチャリングをしていきたいと考えております。

それと同時に、先ほど申し上げた「7pay」、それから「nanaco」といったグループのお客さま、さらにセブン−イレブンアプリ等をご利用いただいているお客さまは増えております。セブンIDを持った会員さまは、今約1,400万人くらいいらっしゃいます。

この1,400万人の方々に対して、本格的にアプローチをすることで、我々のローンや海外送金、あるいはデビッドカードなどを展開していく。そして、収益に結び付けていくような年にしていきたいと思っております。

自己株式の取得

最後に、自己株式取得についてでございます。

これは先ほどもお話ししましたが、今回50億円の自社株買いの枠を設定しております。2017年・2018年・2019年の3年間で(考えておりますが、FY2019で)株主のみなさまへの総還元額を、50億円買い切ればということですが、(3年間の総還元額が)429億円ということで、今の配当の11円を前提にしますと、配当総額では379億円、自社株買いで50億円というかたちで、株主のみなさまへの還元を考えていこうと思っております。

今後も配当等につきましては、従来の方針をしっかりと維持しながら、継続的かつ安定的にお支払いしていきたいと思っております。また、その中で成長資金をしっかり確保し、成長分野への投資もやっていきたいと考えております。

私から簡単に、2018年度の決算、それから2019年度の計画についてご説明いたしました。以上でございます。

質疑応答:有望と考えている成長戦略は?

質問者1:質問が2点ございます。まず、少しおおまかな質問なのですが、2020年3月期の連結経常利益、YoYで10億円と久しぶりの減益ということで、セブン・ペイの先行投資やセブン-イレブン店舗の出店鈍化等の理由はあるとはいえ、従来安定的に成長してきた国内の預貯金金融機関の総利用件数が、おそらく1パーセント強ぐらいの減少を見ていると思います。

そこで2020年3月期というより、もう少し長い目線で、国内のATM総利用件数の見通しを、どのように社長は見られているのか。ずっと減少が続いてしまうのか、リカバリーが可能なのかというところについて、教えてください。

また、12ページ目にたくさん施策が書かれているのですが、この中で中長期的にどこが有望だと考えていらっしゃるのかについても、教えてください。これが1点目です。

2点目が、もう少し細かい質問です。4ページ目の2020年3月期の(セブン銀行)単体の経費が19億円増加で、そのうちATM設置支払手数料が10億円、業務委託費が18億円で、減価償却費が減少しているものの(経費全体としては)上回ってしまったのですが、第4世代(タイプ4)のATMの投入と、それに伴うランニングコストも踏まえて、単体の費用は今後中長期的に見て、いつがピークになりそうなのか。

例えば、2021年第3四半期ぐらいがピークなのか、もう少し増加状態が続くのか。具体的な水準というよりはイメージ感でかまいませんので、教えてください。以上、2点です。

舟竹:それでは、まず国内の総利用件数についてご回答します。従来の総利用件数について、ここ数年間は、各銀行さまの有料化の影響が非常に大きかったです。とくに今年は、新潟地区の利用件数の減少が大きく響いてきており、今年1年はそれが大きく影響してくると思います。

ただ、実は有料化の波はもうすでにかなり広まってきていまして、残されている地域は少なくなってきております。そのような面から1台当たりの平均件数の低下は、もう少しすれば底を打ってくるのではないかと見ております。

一方で、「キャッシュレス化の動きが、どのようにじわじわと広がってくるのかな?」ということもありまして、いわゆる底を打ったからといって、従来のように急激に戻ってくるということは、なかなか見込めないかなと思います。その意味では、ここしばらくは緩やかに平均件数は下がっていきながら、どこかで上がるところに移ってくるのではないかと思っております。

ただ問題は、そうすると「台数をどう増やしていくか?」ということだろうと思いますが、台数を単独でどんどん増やしていくとなると、やはりなかなか難しい面があります。従来ほど増やしていくことは難しいかなと思いますが、セブン-イレブンが構造改革を終えたあと、どのように店を増やしていかれるのかというのが1つございます。

それから、我々独自でやっていけるとすると、先ほどよりお話をしております各金融機関さまが、どのようなATM戦略を打ち出してこられるか。それをもう、少しずつ我々のようなATMの専業事業者に任せていくようになれば、我々のATMの台数は増えてくることになります。そうなると、ATMの総利用件数はもう一度、またそこから少しずつ上がってくるということです。

日本全体としての利用件数はマイナスになるかもしれませんが、その中で我々のシェアが高まってくることによって、利用件数を増やしていくこともできると考えております。

それから、「12ページでいろいろな施策を講じておりますが、この中でどれが有望ですか?」というお話でございました。今伸びているという面では、もちろん利益的には、ATMの1,000億円レベルのものに比べると、桁がやはり1つか2つ違うという意味では、なかなか相対的には小さいものになってきます。しかし、20億円や30億円、あるいは50億円のレベルの収益のものをいくつか積み上げていくことは、すごく大事だろうと思っております。

その意味では、今とりあえず順調に伸びておりますのは、BPOのバンク・ビジネスファクトリーは、しばらくマネロンとかを含めて、いろいろ今手掛けておりますので、ここはしっかりとビジネスとしてとらえていきたいと思っております。

それから、ここ数年間にもしかすると大きくなってくるかもしれないと思っているのは、やはり外国人マーケットになります。

日本に入出される外国人の方々に対する金融機関については、日本の銀行を含めて、リスクあるいはコンプライアンスコストのわりにはリターンが少ないということで、あまりしっかり取り組んできていないところなのですが、ここはこれから大きなマーケットとして、いろいろ考えていけるのではないかと思っていますので、我々としてはこの2つのところは大きく期待していきたいと思っております。

あとは金融商品ですので、これからというところだと思いますが、いわゆるセブンプレミアムの金融版的なものを作れればと思っております。投資と保険とローンといいますか与信分野と、この3つの分野が収益ビジネスとしてはおもしろいかなと思っております。

ただし、いずれももうすでにレッドオーシャンのビジネスですので、やはりその中で、何か違う尖った部分を持った商品ですとか、そのプロセスの上において、UI・UXの面で何かまったく違ったものなどを考えてやっていきたいと思っております。

そのような意味で少し時間がかかるかもしれませんが、ここはブレイクすればおもしろい。あるいは、新しい価値を提供できるのではないかと思って、期待しているところでございます。

それから、これからのコストですが、第4世代のATMはこれからどんどん入ってまいります。新聞等に700億円ぐらいという見通しで書かれておりましたが、700億円からさらに周辺のコストも含めると、それ前後かかると思います。そうなると、当然毎年の償却費が少しずつ積み上がっていきます。

その意味では、その償却費の毎年の純増が、経費としては上乗せになってくることになりますので、このあとしばらくは経費という面では、少し増えてくるという予想があります。

ただ、タイプ4のATMも新しいサービスだけではなく、実はプロセスの合理化・効率化・コスト効率の追求を1つのテーマにしながら開発を進めております。我々の試算ではありますが、全面的にいきわたれば、コストは15~20パーセントぐらい削減できると見込み、今開発を進めております。

これも、全体にいきわたれば(の試算)です。途中の(ATMのタイプが)混在している時はなかなかその効果が出てこないのですが、混在している間はむしろ償却負担が増えてきます。いきわたると今度は償却負担が減ってくる、もしくはコスト効率化が少しずつ効いてくるという経費構造になってくると思っております。以上です。

質疑応答:国内ATM収益を改善させる施策は?

質問者2:2つお願いいたします。1つ目が、国内のATM受入手数料の減少に関してです。今期は社長のご説明のとおりで減少するということなのですが、さらに来期を見渡した場合、セブン−イレブンのコンビニの出店鈍化の影響がフルに効いてくるかたちになりますから、そのような意味では、しばらく国内のATM手数料は減少傾向が続いてしまうと思います。

そのような中で、例えばボリュームディスカウントの幅を値上げするとか、国内ATM収益を改善させるためのなにか抜本的な施策はないのでしょうか? これが1つ目です。

2つ目が、今回自己株式の取得を発表してくださったのですが、この持続可能性について教えてください。自己株取得をしていくと親会社の持分が上がっていくかたちになってしまうと思います。そのようなところで親会社の持分をどの程度気になさるのか、併せて教えてください。

舟竹:まず、国内のATM受入手数料の今後の話です。おっしゃるとおり、「来期以降もATMの台数が急速に回復してくるだろうか?」というのは、短期的にはひとえにセブン−イレブンが構造改革から後に出店攻勢をかけられるかどうかにかかってきているわけですが、もし今のようなペースで出店が続くとすると、残念ながらこのあたりのATMの総利用件数は、なかなか伸びないと思います。

ただ、先ほど申し上げたように、ここのところ平均件数がずっと下がっていますが、もし有料化の波がある程度収まってくると、1台あたりの平均利用件数の低下も少し収まってくるのではないかと思います。

ATMの台数は伸びていないわけではないんですね。300〜350台ぐらい増えていますし、我々も一生懸命グループ外は少しずつ増やそうと思っています。そのような意味で言うと総利用件数は、平均件数が今のままであれば残念ながら少し落ちていきますが、平均件数がどこかで歩留まりしていけば、総利用件数についてはある程度、反転してくることが考えられるのではないかと思います。

それから、「その中でなにかもう少し早めに手を打って、ATM利用収入を増やせないか?」ということでした。実は、ボリュームディスカウントはすでに入れてありますので……これはあまりうれしい話ではないのですが、ボリュームが下がるとボリュームディスカウントの効き具合が弱くなるという制度設計になっていますので、件数が減ればその分単価は逆に上がる設計になっています。残念ながらこれ以上、「もう一度、もっと緩やかにしよう」とか「もっと上がるようにしよう」ということは、銀行さまとの関係を考えると、今持ち出すことはなかなか得策ではないと思います。

それから、自社株買いの件です。我々の株主さまへの還元の基本方針は、ここにも書いてありますが、「基本的には配当をベースとしつつ、最低(年間で)40パーセント以上の連結配当性向を維持して、継続的かつ安定的に配当していく」という基本方針に、とくに変わりはありません。

そのような意味では、自社株買いは継続的という話ではなく、むしろその時々の我々のキャッシュフローと、それからマーケットの状況とかを見ながら、機動的にやっていくかたちになっております。

おっしゃるとおりグループとの関係がありますので、グループ(の持分)を50パーセントにしてまでやろうとは思っておりませんので、今のところ自社株買いは、このままの状態であれば一定のセーブがつきます。ただ、ある時点では、場合によってグループ自体も放出することも考えられるかもしれませんね。

そのような意味では、自社株買いは、いわゆる定例的になにかを行うよりは、むしろその時々の状況を見ながら機動的に(行う)というものでございます。

質疑応答:ATMのグループ外設置の推進強化について

質問者3:質問を1点お願いいたします。14ページでも「グループ外設置の推進強化」とお書きいただいていますが、セブン-イレブンの出店が鈍化する中で、他の金融機関からの受託以外でどこまで出店余地があるとお考えなのか。ATM自体が飽和になってきていないかという中で、グループ外をどこまで伸ばしていけるとお考えなのかを教えてください。お願いいたします。

舟竹:今、グループ外設置のATMは約2,000台弱ありますが、ここ最近で150台から200台ぐらいずつ、ずっと増やしてきています。見ていますと、地域にもよりますが、都心とか大都市圏は新しいビルがどんどん建ったりしてきて、このようなところではかなり大きなニーズがあります。

一方で、地方とかに行きますと、なかなかグループ外設置も限られてくるだろうと思います。都心・首都圏、あるいは関西圏も含めて人の集まる場所は、街自体が日々刻々と変化していますので、我々のATMを設置する場所はそこに合わせて、まだかなりあるのではないかと思っています。そのような意味では、今のレベルのものは、まだ数年続けていけるのではないかと考えています。

質疑応答:「7pay」の黒字化の目途は?

質問者4:質問が3点ございます。1点目がATM設置支払手数料のところなのですが、台数あたりの支払手数料率はやや上昇しているようにも見受けられるのですが、これは同率の回転になるのか、もしくは次のタイプ4の設置に伴うようなものなのか、ご解説いただいてもよろしいでしょうか?

2点目に関しましては、「7pay」の持分法投資損失のところです。当期(2019年度)は16億円のご計画です。競争環境が激しい中で、なかなか予想するのは難しいとは思いますが、来期の目線や黒字化のタイミングですとか、セブンさまの関係もあると思いますが、なにかご説明いただければと思います。

最後の3点目になりますが、FCTIの利益水準の目線です。今期は1,600万米ドルという数字に黒字化されているわけですが、今後の目線として、例えば今は利用件数を57.2件と予想されていらっしゃいますが、ここが60件を超えてくるような施策を打てるのか。もしくは、コストサイドで削減余地があるのか。今後の利益の目線に関して、なにか教えていただければと思います。よろしくお願いいたします。

舟竹:まずATM設置手数料のところです。補足するのを忘れておりましたが、ここで申し上げると、ATM設置手数料のところが少し増えております。これは、最近いろいろなところで設置競争が激しくなっております。

そのような意味では、設置手数料がマーケットレベルでは徐々に上がってきています。その状況の一方で、グループの中の状況もあります。我々は銀行でもありまして、その意味ではマーケット水準に合わせた設置費用を支払っていく必要があるということで、ATM設置手数料について見直しをしております。その分が、ここに少し乗ってきているという状況でございます。

やはり、新しい銀行も含めたみなさまが「ATMを設置を広げていくことで、収益を確保していきたい」というかたちで、少しずつそのようなマーケットになってきている状況だろうというわけです。

それから2つ目が、「7pay」の黒字化の目途です。これは「7pay」の事業のことなので、私からは簡単には言えません。「7pay」も、最初はお客さま接点を広めていくということで、けっこうコスト先行になると考えています。その意味ではそのコスト先行の部分も、我々もある程度甘受しなければいけない状況が続くのではないかと思っております。

それから、FCTIの利益水準です。今回、「黒字にします!」と少し胸を張って言いたかったところなのですが、残念ながら、まだこの状況です。

今回は金利の引き上げも昨年に行われたのですが、実はその金利の引き上げも丸々効いてくるのが今年だということもあります。金利の引き上げはいったん止まりましたので、来年度以降は少し金利の上昇圧力は弱まると思います。

来年度以降はもう少し利益を増やし、5~10百万米$の水準は達成していきたいと思っております。

「その時に、それでは(施策は)なにか?」というと、もちろんATM利用件数をしっかりと維持、あるいは増やすということもありますが、新しい収益をここにくっつけていくことが必要になると思っております。

今は、アメリカのセブン-イレブンともいろいろ話をしておりますが、ATM利用客の行動を分析することで、このATM利用客に合った金融サービスを提供できないかということを、いろいろと研究し始めています。

とくにアメリカのセブン-イレブンの場合には、銀行口座を持たないような人たちも、たくさんご利用されていらっしゃいます。このような人たちが、事前チャージ型のカードからお金を引き出したりされていらっしゃるわけですが、このような方々の購買構造あるいはいろいろな行動を見ながら、このような人たちにフィットする金融商品サービスを提供できないかということで、検討を進めています。

そのようなものを付加することで、さらに桁が1つも2つも違うような収益・利益水準に持っていきたいと考えています。以上です。