物価の上昇が家計を圧迫する昨今、政府からの現金給付などで「住民税非課税世帯」という言葉を耳にする機会が増えました。

2月に入り確定申告の時期が近づくと、税金に関する意識も高まるのではないでしょうか。実は、この制度のメリットは一時的な給付金に限りません。国民健康保険料の減額や高等教育の費用支援など、日々の暮らしを支えるための継続的な優遇措置が多数用意されています。

この記事では、住民税非課税世帯が受けられる主要な5つの優遇制度について、わかりやすく解説します。あわせて「年収いくらから対象になるのか」という具体的な収入のボーダーラインや、特に該当しやすい高齢者世帯の割合についてもご紹介します。

ご自身の世帯が対象かどうかを確認し、利用できる支援を最大限に活用するための一助となれば幸いです。

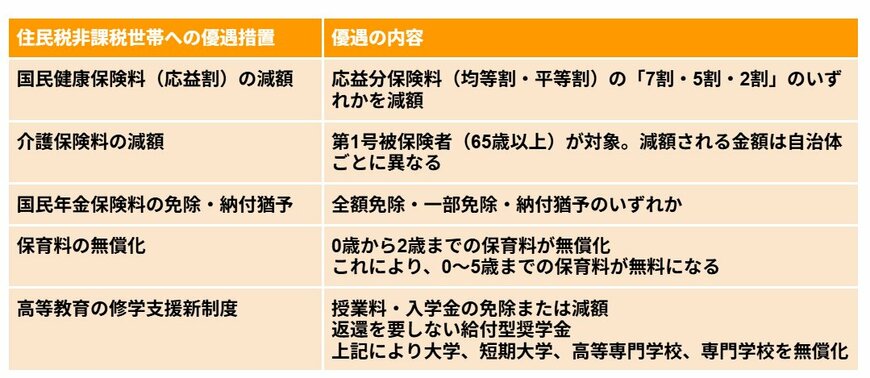

1. 住民税非課税世帯が受けられる5つの優遇措置とは?

新型コロナウイルス対策や物価高騰への対応策として、政府は住民税非課税世帯を主な対象とした現金給付などの支援を実施してきました。

住民税非課税世帯とは、世帯に属する全員の所得が一定基準を下回り、住民税が課されていない世帯を指します。

こうした世帯には、一時的な給付金だけでなく、日々の生活を安定させるための継続的な優遇措置も設けられています。

ここでは、その中でも特に重要な5つの制度を見ていきましょう。

1.1 優遇措置1:国民健康保険料の減額

- 所得水準に応じて、保険料の「均等割」と「平等割」が7割・5割・2割のいずれかの割合で軽減されます。

1.2 優遇措置2:介護保険料の減額

- 65歳以上の第1号被保険者を対象とした制度で、具体的な減額幅は各自治体が定める基準によって変わります。

1.3 優遇措置3:国民年金保険料の免除・納付猶予

- 経済的な状況に応じて、保険料の全額免除、一部免除、あるいは納付猶予といった措置を選択できます。

1.4 優遇措置4:保育料の無償化

- 0歳から2歳までの子どもの保育料が無料となります。

- これにより、すでに実施されている3歳から5歳までの無償化と合わせ、未就学児の保育料負担が実質的になくなります。

1.5 優遇措置5:高等教育の修学支援新制度

- 大学や専門学校などにおける授業料や入学金が、免除または減額されます。

- さらに、返済が不要な給付型奨学金も併用できるため、高等教育を受ける機会が経済的に支えられます。

これらの全国的な制度に加えて、各自治体が独自に提供している支援策も数多くあります。

次の章では、住民税非課税世帯の定義について、さらに詳しく掘り下げていきます。