物価高騰が続く昨今、政府による現金給付の対象として注目される「住民税非課税世帯」。

しかし、この制度のメリットは一時的な給付金だけではありません。実は、国民健康保険料の減額や教育費の無償化など、日々の家計を支える継続的な優遇措置が数多く用意されています。

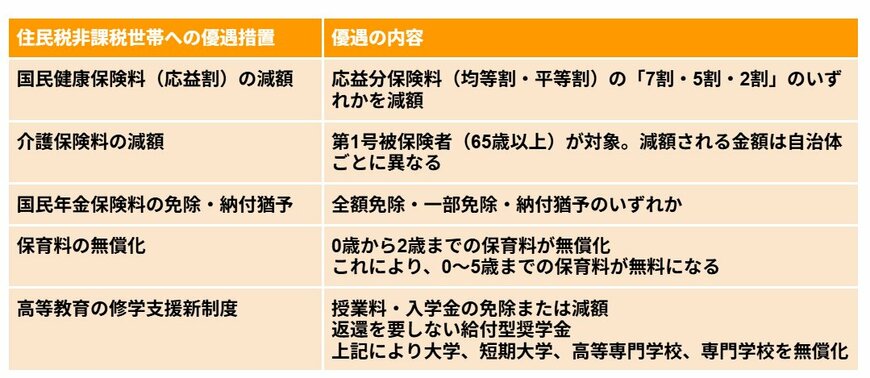

本記事では、住民税非課税世帯が受けられる主要な5つの優遇制度を詳しく解説します。

あわせて、「年収いくらから対象になるのか」という具体的なボーダーラインや、高齢者世帯の該当割合についても紹介。自身の世帯が対象かどうかを確認し、利用可能な支援を漏れなく活用するためのガイドとしてお役立てください。

1. 【住民税非課税世帯】5つの優遇制度を解説

新型コロナウイルス対策や物価高への対応として、政府はこれまで住民税非課税世帯を中心に、現金給付などの支援を行ってきました。

住民税非課税世帯とは、世帯全員の所得が一定の基準より低く、住民税が課税されない世帯のことです。

このような世帯に対しては、一時的な給付金だけでなく、日々の生活を支えるための継続的な優遇措置が用意されています。

ここでは、その中から主要な5つの制度を紹介します。

1.1 優遇措置1:国民健康保険料の減額

- 所得に応じて保険料の一部(均等割・平等割)が7割・5割・2割のいずれかの割合で減額されます。

1.2 優遇措置2:介護保険料の減額

- 65歳以上の第1号被保険者が対象となり、減額幅は各自治体の基準によって異なります。

1.3 優遇措置3:国民年金保険料の免除・納付猶予

- 経済状況に応じて、保険料の全額免除、一部免除、または納付猶予のいずれかの措置を受けられます。

1.4 優遇措置4:保育料の無償化

- 0歳から2歳までの子どもの保育料が無料になります。

- これにより、3歳から5歳までの無償化とあわせて、未就学児の保育料負担がなくなります。

1.5 優遇措置5:高等教育の修学支援新制度

- 大学や専門学校などの授業料・入学金が免除または減額されます。

- 加えて、返済不要の給付型奨学金も利用でき、高等教育の実質的な無償化が図られます。

これら以外にも、各自治体が独自に設けている支援制度も多く存在します。

次の章では、住民税非課税世帯の定義について、より詳しく見ていきましょう。