5. 年金受給者の確定申告は必要?不要?

公的年金は所得税法上「雑所得」に分類されますが、特定の条件を満たす場合は「確定申告不要制度」が適用され、確定申告の手間が省けます。

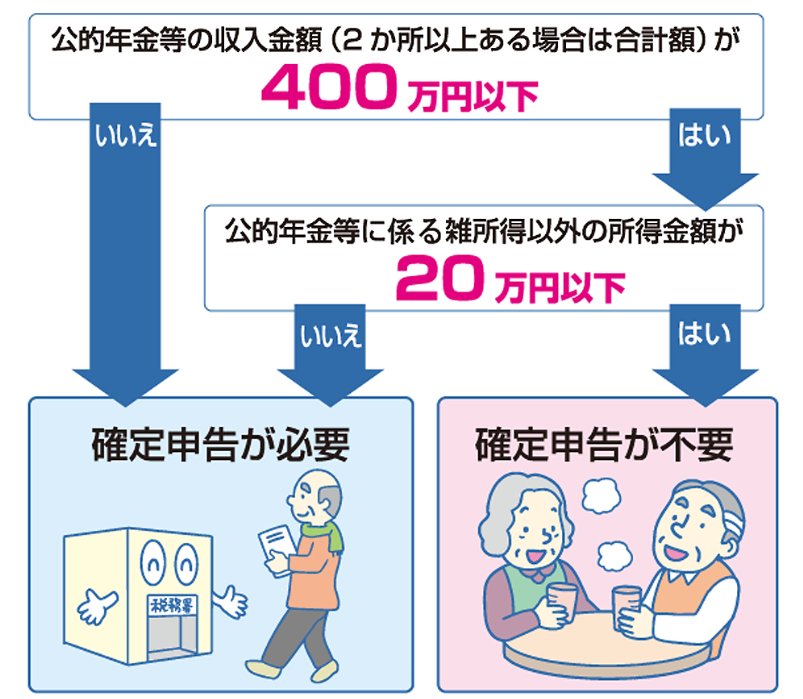

5.1 確定申告が不要になる2つの条件

以下の両方の条件に当てはまる場合、所得税などの確定申告は不要です。

- 公的年金など(※1)の収入合計額が400万円以下で、かつその全額が源泉徴収の対象であること

- 公的年金などに係る雑所得以外の所得金額(※2)が20万円以下であること

※1 国民年金、厚生年金、共済年金などの老齢年金、恩給、確定給付企業年金などが該当します。

※2 生命保険の個人年金、給与所得、生命保険の満期返戻金などが該当します。

ただし、医療費控除などを適用して所得税の還付を受けたい場合(※3)は、確定申告が必要です。

また、所得税の確定申告が不要でも、住民税の申告が必要になるケースがあります。例えば、源泉徴収票に記載されていない生命保険料控除や地震保険料控除などを適用したい場合や、公的年金以外の所得がある場合です(※4)。

ご自身の状況が不明な場合は、お住まいの市区町村に確認することをおすすめします。

※3 公的年金から源泉徴収された所得税を、医療費控除や雑損控除などによって取り戻したい場合。

※4 所得税の確定申告を行えば、その内容が市区町村に共有されるため、別途住民税の申告は不要です。

5.2 スマホで完結する確定申告とマイナンバーカードの活用

2025年分の確定申告からは、スマートフォンとマイナンバーカードの連携がさらに強化され、手続きがより簡単になります。

スマホに搭載されたマイナンバーカード機能を利用すれば、カードを物理的に読み取ることなく、申告書の作成からe-Taxでの送信までを完結できます。

申告書は、国税庁の「確定申告書等作成コーナー」で案内に従って入力するだけで作成でき、自動計算機能により計算ミスも防げます。

さらに、マイナポータル連携機能を使えば、保険料控除証明書や源泉徴収票などの情報を自動で取得し、申告書に反映させることが可能です。これにより、書類の収集や手入力の手間が大幅に削減されるでしょう。

注意点:マイナンバーカードと電子証明書の有効期限

これらの便利なサービスを継続して利用するためには、マイナンバーカードと電子証明書の有効期限に注意が必要です。期限が切れるとe-Taxでの手続きができなくなります。

確定申告シーズンは市区町村の更新窓口が混雑しやすいため、時間に余裕を持って早めに更新手続きを済ませておくと安心です。

6. まとめ

今回は、日本の公的年金制度の仕組みから、具体的な受給額の目安、そして高齢者世帯の家計状況までを詳しく見てきました。

厚生年金と国民年金では受給額に大きな差があり、現役時代の働き方が老後の収入に直結することがお分かりいただけたかと思います。

公的年金は老後の生活を支える基盤ですが、データが示すように、多くの方が年金収入だけではなく、就労による収入などを組み合わせて生活を成り立たせています。

ご自身の年金見込額を「ねんきん定期便」や「ねんきんネット」で確認し、将来の生活費と照らし合わせてみてはいかがでしょうか。

その上で、iDeCoや新NISAといった制度を活用した資産形成を検討することも、ゆとりある老後を迎えるための選択肢の一つとなるでしょう。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 厚生労働省「令和7年度の年金額改定についてお知らせします」

- 厚生労働省「年金制度改正法が成立しました」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」用語の説明

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- 国税庁「令和7年分の確定申告はスマホとマイナポータル連携でもっと便利に!」

石津 大希