皆さま こんにちは。アセットマネジメントOneで、チーフ・グローバル・ストラテジストを務めます柏原延行です。

今週の記事のポイントは以下の通りです。

- 前回、日銀による追加緩和の可能性にも目配りしたい旨をお伝えした。これは、「①海外中銀の政策変更、②物価安定の目標の達成時期が不透明であること、③わが国経済指標の下ぶれ」を理由とするものである。

- 2月19日の衆議院の財務金融委員会では、黒田日銀総裁は、(為替は金融政策運営と直結しないとしつつ)円高が進展し物価安定目標の達成のために必要になれば、追加緩和を実施すると発言したと報道されています。

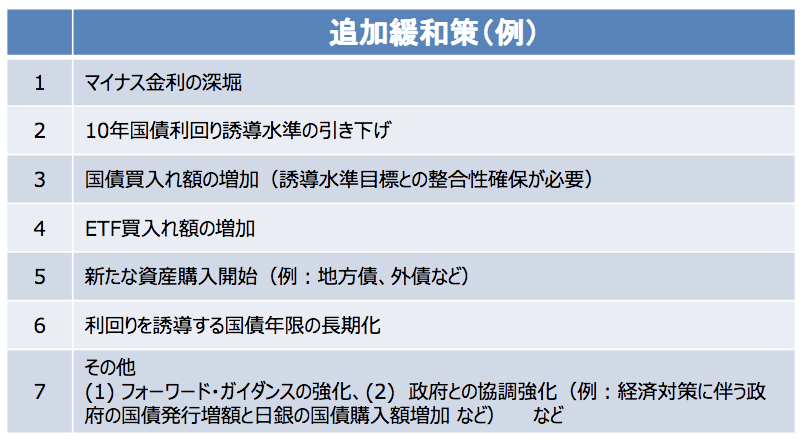

- 実際の日銀の追加緩和策として、実施される可能性のあるものを、図表1に整理した。米連邦準備理事会と違い、日銀は正常化プロセスに踏み出せていない(ただし、国債保有額の増加目標が、80兆円というメドを下回っていることは、正常化の一環という考え方もありうる)。したがって、日銀が選択できる政策は非伝統的な金融政策になると思われる。

- (メインシナリオではないが)市場、経済の動向しだいでは、消費税率引き上げ最終決定の発表に合わせて、追加金融緩和が発表される可能性も。

前回の記事では、日銀による追加金融緩和の可能性に一定の目配りをする必要があることをご説明しました。これは、①ハト派スタンスに転じた海外中銀があること、②物価安定の目標2%がいつまでも視野に入らない状況、③2019年は重要イベント(参議院選挙、消費税率引き上げ)があるため、国内の経済成長や物価の下ぶれが許容しにくい状況であることを考慮したものです。

特に、海外中央銀行がハト派的なスタンス(前回記事ご参照)に転じたことは、海外と日本の金利差の縮小を促すと考えることが自然です。そして、通常は、この金利差縮小は円高要因となります。

そして、ご承知のように、円高は、企業業績の悪影響、設備投資の減額を通じて経済成長のマイナス要因として働きますし、輸入物価の下押し圧力となることから、物価に対してもマイナス要因となると考えます。

日銀の黒田総裁は2月19日、衆院財務金融委員会で、円高進行により経済や物価に影響が及んだ場合「物価安定目標の達成のために必要になれば、追加緩和も検討していくことになると思う」と発言しています。

円高は、日銀が追加緩和に踏み切る有力なきっかけであると思われます。

また、内閣府が3月7日発表した景気動向指数の一致指数(1月、速報値)は97.9と、前月から2.7ポイント低下し、2013年6月(97.0)以来の低水準となりました。指数の基調判断は前月までの「足踏み」から引き下げられ、「下方への局面変化を示している」となり、わが国でも経済成長が下方屈折する可能性が示唆されました。

したがって、わが国においても、追加緩和が行われる可能性を議論すべきと考えますが、問題は緩和の手段です。利上げやバランスシートの縮小を進めてきた米連邦準備理事会などと比較して、日銀の追加緩和手段は非伝統的な政策にならざるを得ないと思われ、これを整理したものが図表1です。

まず、1、2は金融政策の伝搬手段である民間金融機関の体力を阻害するという副作用がありうると思われます。3については、いつまでも国債を購入し続けることが可能であるかについての疑義もあり、かつ量よりも金利を優先する現在のイールドカーブコントロールという金融政策を、再び量に戻すことになるので、採用しにくいと考えます。したがって、4~6のような政策が採用される蓋然性が高いのではないかと考えます。

また、市場や経済の動向しだいでは、消費税率の引き上げの最終発表とタイミングを合わせて、追加緩和が行われる可能性も視野にいれておきたいと思います。

ただし、追加緩和は、株式市場の安定要因になる可能性がある一方、採用された追加緩和策よっては市場を不安定化させる可能性もあることに留意が必要です。

(2019年3月12日 9:30頃執筆)

柏原 延行