2019年2月12日に行われた、栗田工業株式会社2019年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:栗田工業株式会社 経営企画本部 CSR・IR部長 樫本州一郎 氏

業績概況

樫本州一郎氏:栗田工業株式会社、CSR・IR部長の樫本でございます。本日は、ご多忙にもかかわらず、2019年3月期第3四半期決算電話会議にご参加を賜りまして、誠にありがとうございます。

まず、第3四半期累計の実績、続きまして通期の見通しの順でお話いたします。それでは、資料の1ページをご覧ください。

最初に、業績概況です。受注高は、水処理薬品事業において、前期の第4四半期に子会社となった韓国の株式会社韓水を連結(子会社化)したことや、国内水処理装置事業が伸長したことにより増加しました。売上高は、受注高の増加を背景に、水処理薬品事業が増収となったことに加え、水処理装置事業も大型案件の工事進捗により、増加しました。

なお、今年度第1四半期から工事進行基準の適用範囲を拡大しており、この影響によって第3四半期累計において、売上高は101億円増加しています。営業利益についても同様に、約21億円の増加影響がありました。また、特別損益については、政策保有株式の売却益として約84億円を特別利益に計上した一方で、特別損失としてKEG(Kurita Europe GmbH)のアルミナ化合物事業の事業譲渡に伴う損失額28億円、栗田水処理新材料(江陰)有限公司ののれんの減損損失11億円、KEGの事業整理損4億円など、合わせて49億円を計上しています。

セグメント別の実績

2ページをご覧ください。セグメント別の実績は、このスライドのとおりです。受注高および売上高は、水処理薬品事業、水処理装置事業ともに増加しました。営業利益につきましては、両セグメントともに原価率の上昇や販管費の増加があったものの、増収効果がこれを上回ったことにより増益となりました。

水処理装置事業におきましては、工事進行基準の適用範囲拡大による増益影響があった一方で、第1四半期からご報告しているとおり、国内における複数の装置案件で追加原価が発生したことにより、プラス影響の一部を相殺したかたちとなっています。なお、追加原価による損益への影響は第3四半期累計で約25億円です。

水処理薬品事業①

3ページをご覧ください。水処理薬品事業の実績は、このスライドのとおりです。国内の売上高につきましては、冷却水薬品や鉄鋼向けプロセス薬品が増加しました。海外売上高は、アジアを中心に伸長したことに加え、前期の第4四半期から連結子会社となった株式会社韓水の業績が加わったことにより、高い伸びとなりました。

なお、韓水の影響を除く海外売上高の伸び率は、円ベースで8.5パーセントでした。この結果、水処理薬品事業全体の売上高は、前年同期比で約16パーセントの増加となりました。

営業利益につきましては、原価率の上昇と販管費の増加があったものの、増収効果がこれを上回り増益となりました。

水処理装置事業(国内電子産業向け)①

4ページをご覧ください。受注高につきましては、半導体や電子部品で大型の装置案件が継続し、装置の受注高が大幅に増加しました。また、顧客工場の高稼働率を背景とした設備増強需要により、メンテナンスの需要が増加しました。

売上高につきましては、装置の工事進捗や、メンテナンスにおける工事進行基準の適用範囲拡大に伴う増収の影響により増加しました。超純水供給事業は、増設案件の収益計上により増収となりました。

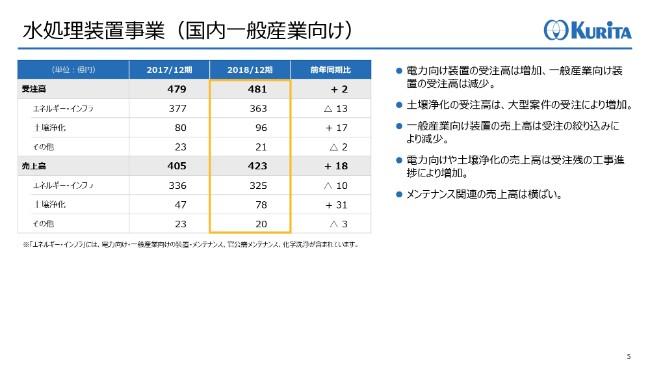

水処理装置事業(国内一般産業向け)①

5ページをご覧ください。国内一般産業向け装置の実績は、このスライドのとおりです。受注高について説明します。電力向け装置は増加しましたが、一般産業向けの装置や官公需工事やメンテナンスは減少しました。土壌浄化は、第2四半期における大型案件の受注により増加しました。

売上高について説明します。一般産業向け装置が受注の絞り込みにより減少していますが、電力向け装置や土壌浄化は、受注残からの工事進捗により増収となりました。メンテナンスにつきましては、一般産業向け、化学洗浄、官公需向けの合計で、ほぼ横ばいでした。

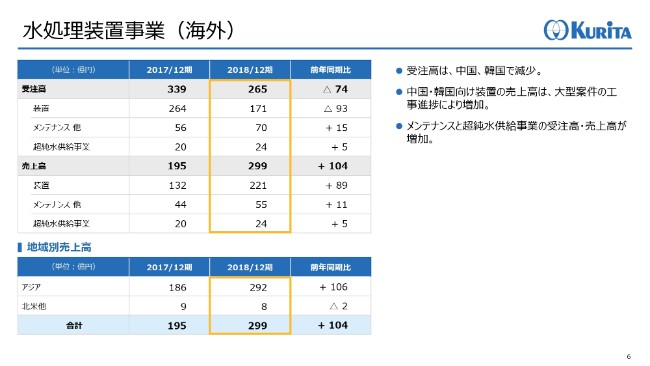

水処理装置事業(海外)①

6ページをご覧ください。海外装置の実績は、このスライドのとおりです。受注高につきましては、韓国向け、中国向け装置の受注高が減少しました。メンテナンスと超純水事業は増加しました。売上高につきましては、中国、韓国向け装置の大型案件の工事進捗により、大幅に増加しました。メンテナンスと超純水供給事業は、受注高同様に増加しました。

サービス事業売上高内訳①

7ページをご覧ください。サービス事業売上高の内訳は、このスライドのとおりです。国内メンテナンスの増加は、工事進行基準の適用範囲拡大の影響を含んでおります。前期までは、年末年始に集中するメンテナンスの売上高の多くは第4四半期に計上されていましたが、今期からは第3四半期にも計上されているためです。土壌浄化は、受注残からの工事進捗により増加しております。

設備投資・減価償却費・研究開発費①

8ページをご覧ください。設備投資・減価償却費・研究開発費の状況です。通期の計画に沿った進捗となっています。

業績見通しの概要

続いて、通期の見通しについてご説明いたします。9ページをご覧ください。通期の見通しは、ご覧のとおりとなっております。受注高、売上高、営業利益、経常利益につきましては、中間時点の見通しを変えていません。特別損益の見通しを、第3四半期までの実績を踏まえて修正しておりますが、欧州子会社における繰延税金資産の取り崩し等による税金負担の増加により、当期純利益の見通しも変えていません。

セグメント別の見通し

10ページをご覧ください。セグメント別の見通しは、このスライドのとおりです。受注高と売上高の見通しについて、全体では書いていませんが、水処理薬品事業は若干下げており、水処理装置事業を若干上げており、業績推移を踏まえた修正となります。営業利益の見通しについては、中間時点の見通しから変えていません。

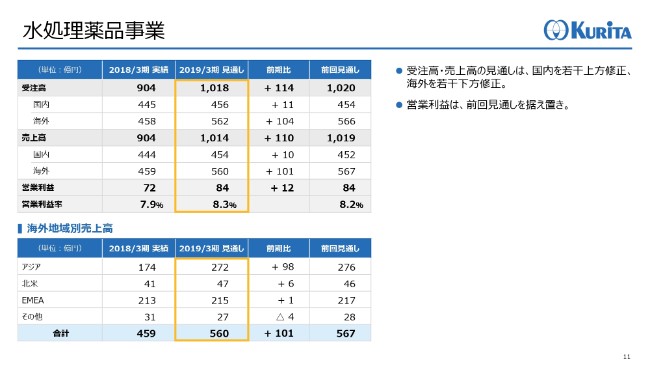

水処理薬品事業②

11ページをご覧ください。水処理薬品事業の見通しは、このスライドのとおりです。受注高と売上高の見通しにつきまして、国内は若干上げており、海外を若干下げています。海外の見通しにつきましては、各地域でわずかに慎重な見方に変えていますけれども、市場環境の大きな変化はないと見ています。

水処理装置事業(国内電子産業向け)②

12ページをご覧ください。国内電子産業向けの見通しは、このスライドのとおりです。装置の受注は、第3四半期までの堅調さを反映させ、若干上方修正しております。

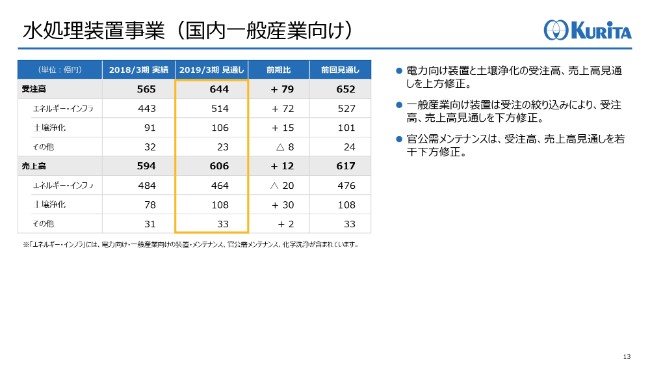

水処理装置事業(国内一般産業向け)②

13ページをご覧ください。国内一般産業向け装置の見通しは、このスライドのとおりです。受注高につきましては、電力向け装置と土壌浄化について、第3四半期までの堅調さを織り込み見通しを上方修正しました。しかし、案件の絞り込みを継続している一般産業向け装置では下方修正し、全体でも見通しを下げました。売上高につきましても、同様の理由から下方修正しています。

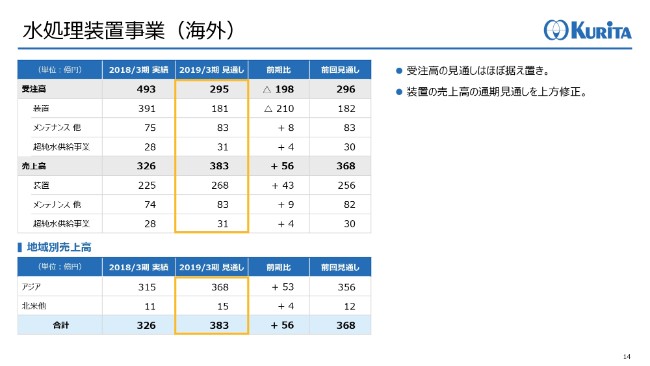

水処理装置事業(海外)②

14ページをご覧ください。海外向け装置の見通しは、このスライドのとおりです。受注の見通しはほとんど変えていませんが、第3四半期までの装置の売上高の進捗を反映して、売上高の見通しを上方修正しています。

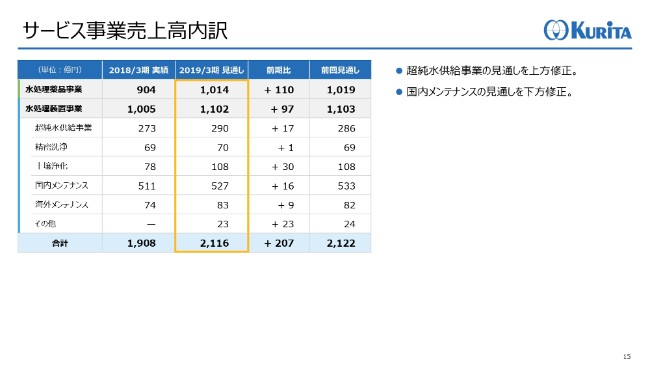

サービス事業売上高内訳②

15ページをご覧ください。サービス事業の売上高の見通しは、このスライドのとおりです。超純水供給事業の見通しを若干上げ、水処理薬品事業と国内メンテナンスの売上高の見通しを下方修正しています。

設備投資・減価償却費・研究開発費②

16ページをご覧ください。設備投資・減価償却費・研究開発費については、前回の見通しを変えておりません。

以上が、通期の見通しに関するご説明です。