秋が深まる11月、今年もあっという間に年末が近づいてきました。ご家族で将来や資産について話す機会が増えるこの時期だからこそ、新しくなったNISAについて一つ、考えておきたいことがあります。それは、非課税で効率的に資産形成ができるNISA口座が、「万が一の時、家族にどう引き継がれるのか?」という疑問です。

今回は、NISAの基本的な仕組みから、もしもの時の具体的な相続ルール、そして相続税の基礎までを解説します。大切な資産を次世代へ円滑につなぐために、ぜひご一読ください。

1. NISA、「非課税のしくみ」と2つの投資枠

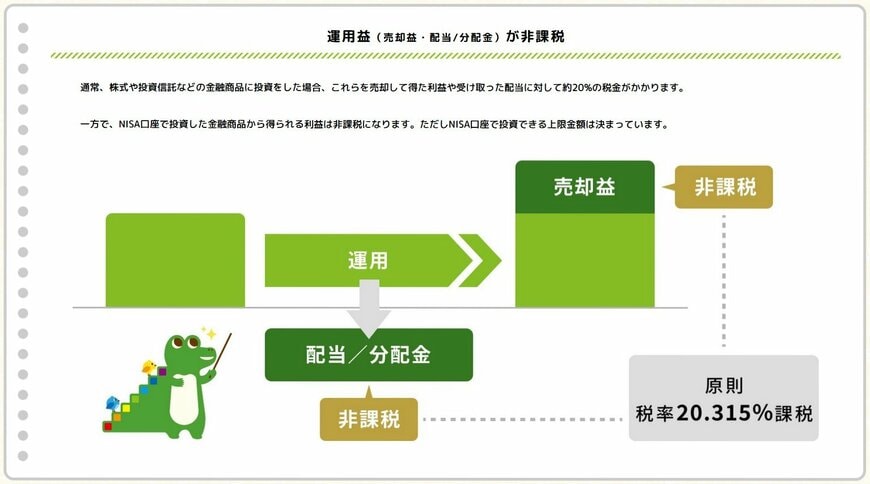

NISA(少額投資非課税制度)は、投資で得た利益(売却益・配当/分配金)が非課税になる制度です。

通常、株式や投資信託などの金融商品を売却して得た利益や配当金・分配金には、原則として20.315%の税金がかかりますが、NISA口座で運用した場合、この税金がかかりません。これがNISAの最大のメリットです。

1.1 つみたて投資枠と成長投資枠の特徴

2024年から始まった新NISAは、非課税保有期間が無期限となり、制度も恒久化されました。つまり、期限を気にせず、生涯にわたって非課税の恩恵を受けられる仕組みになったということです。

■つみたて投資枠

長期・積立・分散投資を目的とした枠で、対象は金融庁が定めた一定の基準を満たす投資信託などに限定されています。安定的に資産を育てることを重視しており、初心者でも始めやすい設計です。年間の投資上限は120万円で、コツコツと時間を味方につける運用が中心です。

■成長投資枠

上場株式やETF(上場投資信託)など、より幅広い商品に投資できる枠です。値動きが大きい分、成長企業などへの投資によってリターンを狙うことが可能です。年間上限は240万円で、つみたて投資枠と併用すれば最大360万円まで非課税投資ができます。

対象年齢は、日本国内に住んでいる18歳以上の方で、口座は1人につき1口座のみ開設できます。では、次に、もしものことが起きた場合、NISA口座は相続できるのか?確認しましょう。