2019年2月7日に行われた、テルモ株式会社2019年3月期第3四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:テルモ株式会社 常務執行役員 北畠一明 氏

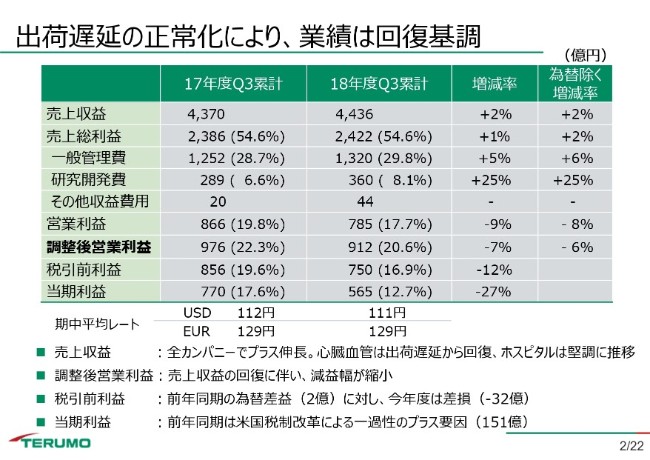

出荷遅延の正常化により、業績は回復基調

北畠一明氏:北畠より、2019年3月期第3四半期の決算概要についてご説明いたします。最初のページをお開きください。まず、決算総括です。愛鷹問題が正常化し、第3四半期は好調なパフォーマンスとなりました。その結果、累計の数字も回復してきています。

まず売上収益ですけれども、上期までは伸長率0パーセントであったものが、第3四半期累計では2パーセントのプラスに転じました。

利益項目ですが、売上総利益がプラスとなり、その他の利益項目も前年比のマイナス幅が大きく縮小しております。唯一の例外が当期利益でして、当期利益だけはマイナス幅が拡大しています。これは昨年の第3四半期に米国税制改革による一過性の大きなプラスがあったためで、それを除けば、ここでもマイナス幅は縮小しています。

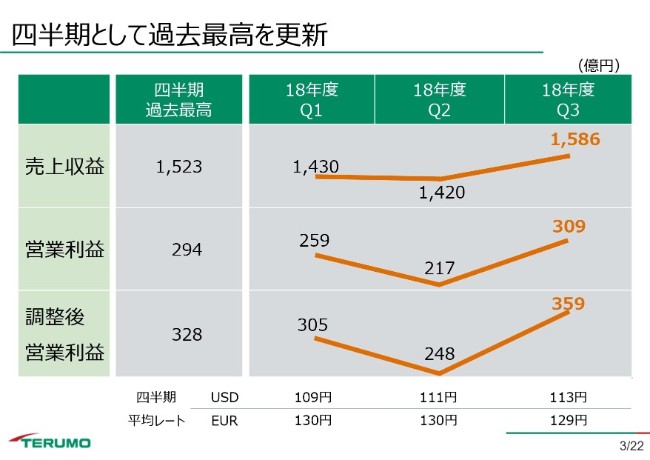

四半期として過去最⾼を更新

次のページをご覧ください。このページは第3四半期の業績を少し詳しく説明するために作成したものです。今年度の業績を四半期ごとにまとめております。出荷遅延の影響で、第2四半期の数字は大きく落ち込みましたが、第3四半期には売上、収益ともに第2四半期に比べて大きく伸びております。

さらに、この出荷遅延の影響がほとんどなかった第1四半期の数字をも大きく上回る数字となりました。また、一番左の端は四半期としての過去最高の数字を示しております。これはいずれも2018年に記録した数字ですけれども、この数字と比べても売上収益で4パーセント、調整後営業利益では10パーセント、それぞれ過去最高を上回り、四半期としては売上収益、営業利益、調整後営業利益のいずれも過去最高を更新いたしました。

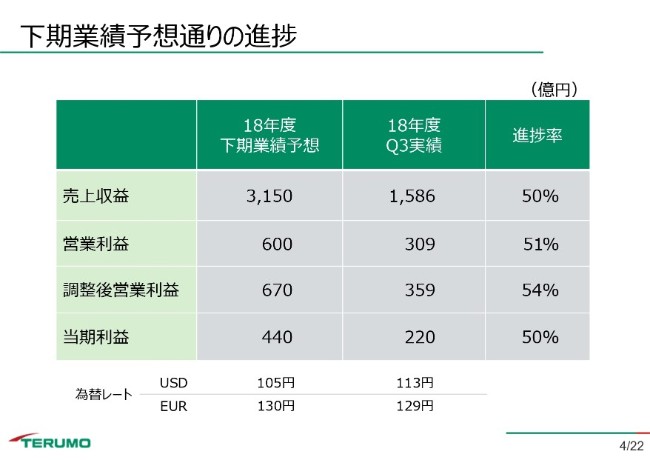

下期業績予想通りの進捗

次のページをご覧ください。このスライドは、下期の業績予想の進捗を示したものです。先ほど第3四半期は過去最高を記録したと申し上げましたけれども、業績予想との比較では、売上収益と当期利益はちょうど半分。営業利益、調整後営業利益は50パーセントを若干上回っている程度となっております。

みなさんご存知のとおり、例年第4四半期は販管費、研究開発費の支出が膨らむ傾向にあります。また、今年はユーロMDRの支出も出てくることから、業績予想の数字の達成は決して楽ではないと考えております。ただ、第3四半期の回復のモメンタムを最大に活用して業績予想の達成を目指したいと考えております。

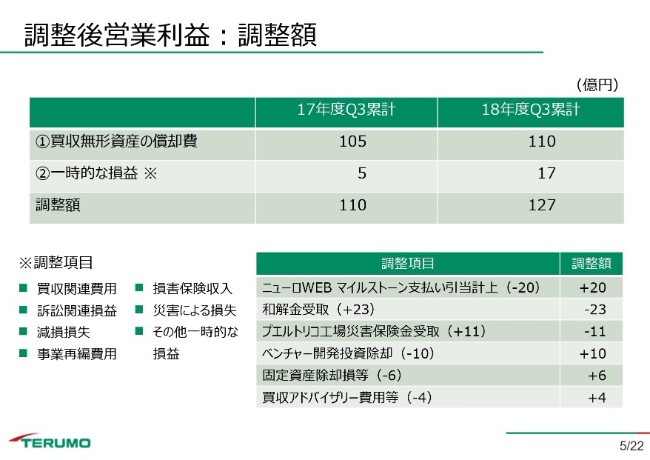

調整後営業利益︓調整額

次のページをお願いします。調整後営業利益の調整額の説明でございます。調整額の主たる要因は、ここ(スライド)に書いてあります①「買収無形資産の償却費」で、これがほとんどを占めております。②「一時的な損益」の明細のうち、右に6つ明細を示しておりますけれども、上の4つは上期決算の時に出てきたものです。

ただし、「WEB」につきましては、FDA承認時期が確定し、12月末で承認されましたことから、さらに引当を3億円積み増しております。この分につきましては、もうすでに1月に支払っておりますので、これ以上の増減はございません。

新しく加わった項目として2つございます。固定資産の除却損については、いくつかありますが、主なものは血液で、ベトナム工場への生産移管に伴う富士宮工場での設備の除却があります。また、買収アドバイザリー費用の主なものはエッセン買収の費用でございます。

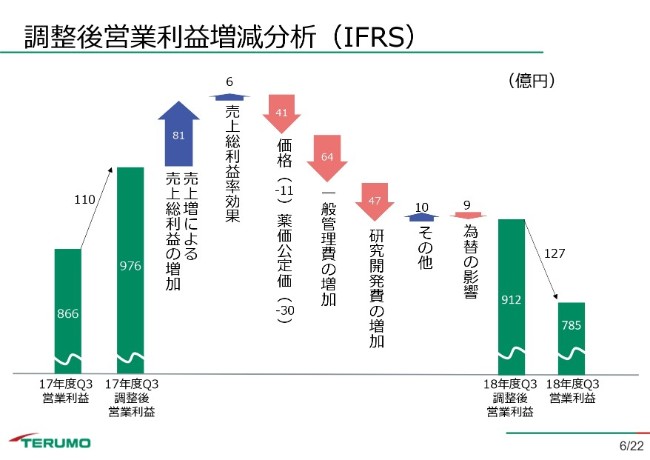

調整後営業利益増減分析(IFRS)

次のページをお願いします。これは調整後営業利益の増減分析でございます。(スライド)一番左が2017年度の営業利益で、それに前ページでお示ししました調整額を調整して、2017年度第3四半期の調整利益(となっています)。一番右端は2018年度の第3四半期の営業利益で、それにまた先ほどの調整額を加えたものが2018年度第3四半期の調整後営業利益です。そして、この調整後営業利益の増減を示したものがこの表でございます。

左の2つ(のグラフ)ですけれども、業績の回復により、この項目が大きく上期より改善しております。売上増のインパクトにつきましては、上期までの14億円から81億円に増えました。また、利益率効果の部分につきましては、上期まではマイナス7億円であったのに対し、プラスの6億円で改善しております。価格ですけれども、薬価公定価は30億円で、従来と同じレベルとなっております。

一方で、価格のところですけれども、上期まではプラスの3億円となっていたものが、第3四半期までではマイナス11億円となっています。これは価格下落の一番の要因を示すTISが、上期まではあまり売上が伸びなかったこともあって、ここでのマイナスがなかったわけですけれども、第3四半期になって売上が順調なレベルに戻ったものですから、この価格が出てきたということで、数字自体は当初予定したとおりのものでございます。

販管費、研究開発費ですけれども、これらは上期、第1四半期、第2四半期には年間計画に比べて大きな数字が出ておりました。しかし、その時にもご説明しましたが、2017年度においては第3四半期、第4四半期で、これらの数字が大きく増えていることもあって、第3四半期ではこの増え方が緩くなっております。

ちなみに、販管費につきましては上期で56億円であったものが64億円ということで、第3四半期だけを見ると8億円の増となっております。研究開発費も同様でございます。

最後に、為替です。為替は上期まではプラスマイナス0でしたけれども、第3四半期に入りまして、欧州、米州、アジア、いずれの地域においても新興国通貨の下落の影響を受けて、マイナスの9億円となっております。以上が調整後営業利益の増減分析の説明です。

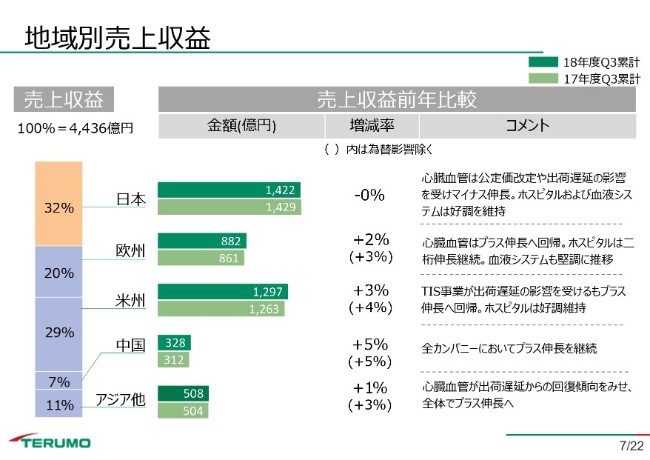

地域別売上収益

次のページをお願いします。地域別の売上収益ですが、日本につきましては、ホスピタル、血液が引き続き好調であることに加えて、心臓血管が回復してきたことから、第3四半期だけを見ると前年比プラスに転じ、累計でも上期までのマイナス2パーセントからほぼフラットとなりました。

海外につきましては、これもTISの回復を受け、いずれの地域もプラス幅が拡大しました。ただ、中国を除いて、いずれの地域でも新興国通貨の影響で、為替がマイナスに作用しております。

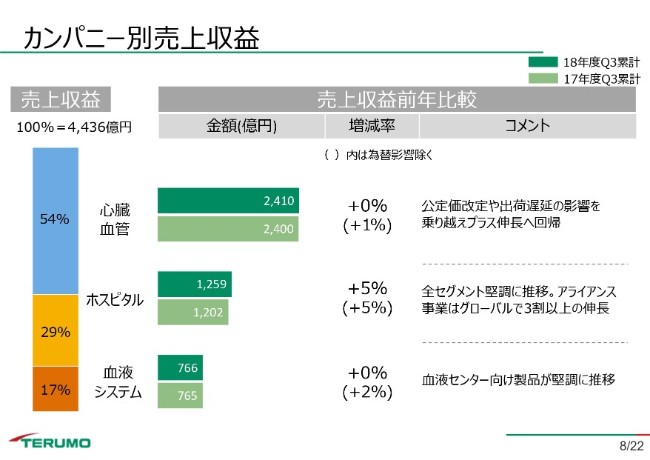

カンパニー別売上収益

次のページをお願いします。次はカンパニー別の売上収益です。心臓血管につきましては、売上の回復により、上期まで前年比マイナス3パーセントだったものがプラスに転じました。ホスピタルは、引き続き好調を続けております。血液システムにつきましては、この為替の影響を3つのカンパニーの中で一番大きく受けております。

これには2つの要因があります。1つは血液バッグ等々で、新興国の売上が多いということで、新興国通貨安の影響を受けやすいからです。それから、デンバーに工場がある関係で、ドル生産、ユーロ販売の部分が多いものですから、ユーロ安の影響も受けている。この2つのことから、血液システムが一番為替の影響が大きくなっております。

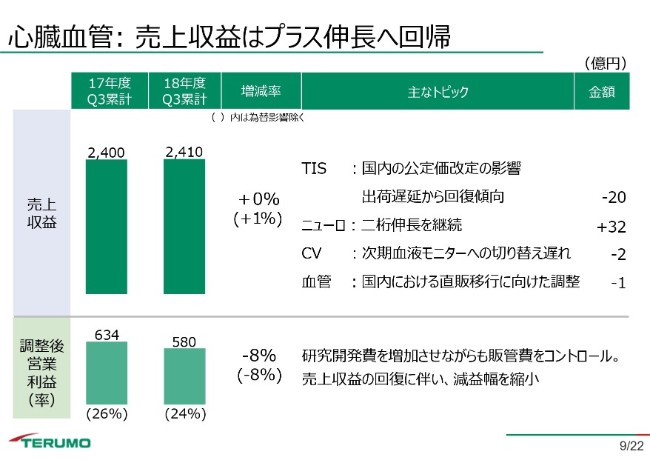

⼼臓⾎管:売上収益はプラス伸⻑へ回帰

次のページです。ここからはカンパニーごとに内容を説明してまいります。まず心臓血管ですけれども、売上収益はプラス伸長に回復しました。各個別の事業を見てみますと、TISにつきましては、前期比のマイナス幅が、上期までは61億円だったものが20億円と、大きく縮小しております。

また、海外だけを見ますと前期比プラスに転じました。ニューロにつきましては、アニュリズム治療におけるハイドロジェル、ストロークにおける吸引カテーテルが牽引して、2桁伸長を継続しております。また、12月末には「WEB」のFDA承認も取得いたしました。

調整後営業利益につきましては、研究開発費は計画どおり支出しておりますけれども、販管費は第2四半期以降コントロールをしておりまして、この効果と売上収益が伸びてきたことから、減益幅も大きく縮小しております。

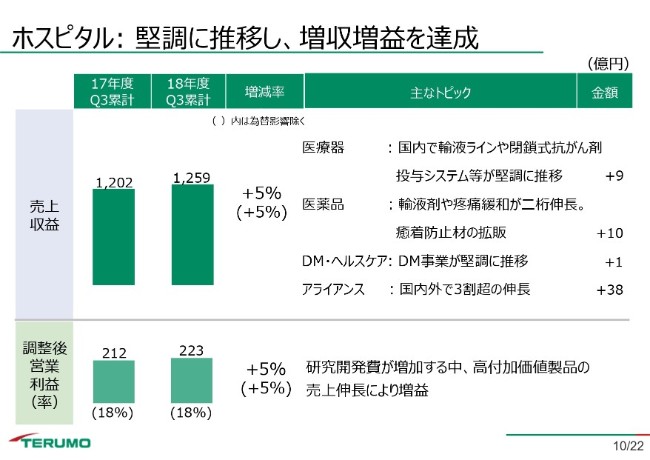

ホスピタル:堅調に推移し、増収増益を達成

ホスピタルは、国内外、また全事業にわたって好調に推移しております。その中でもとくにアライランスビジネスが大きく伸びており、国内外で3割超の伸長となっております。営業利益につきましても、ホスピタルビジネスとしては非常に高いレベルで、営業利益率は18パーセントを維持しております。

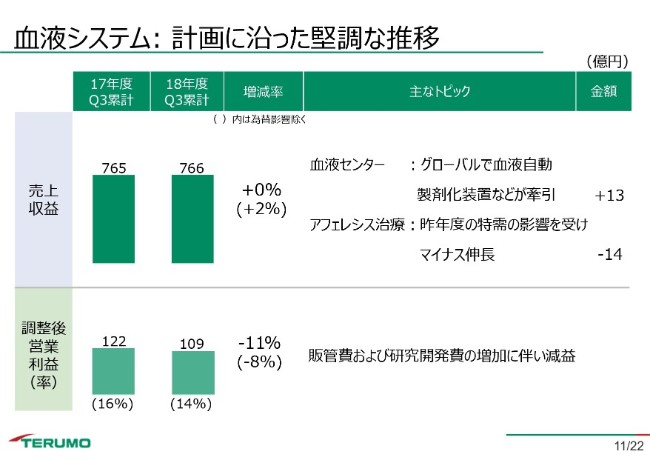

⾎液システム:計画に沿った堅調な推移

次のページをお願いします。血液システムの売上につきましては、アフェレシス治療において、前年の特需の影響を受けている部分……これは年間ベースでいきますと売上で20億円程度でございますけれども、この影響がありますが、そこを血液センターの部分でカバーして、ほぼプラスの伸長となっています。

また、調整後営業利益についてです。販管費におきましては、デンバー工場の効率化プロジェクトで費用が先行している部分と、研究開発費では政府関係のプロジェクトで、これも支払いが先行している部分があります。第4四半期にはかなりの部分が返ってくるということで、営業利益率についても改善を計画しております。

したがって、現在のレベルは前年比マイナスに見えますけれども、計画に沿った堅調な推移ということが言えます。ただ1点、先ほど申し上げました為替の影響はちょっと予定外ですけれども、その部分でマイナス幅が大きくなっているところはございます。

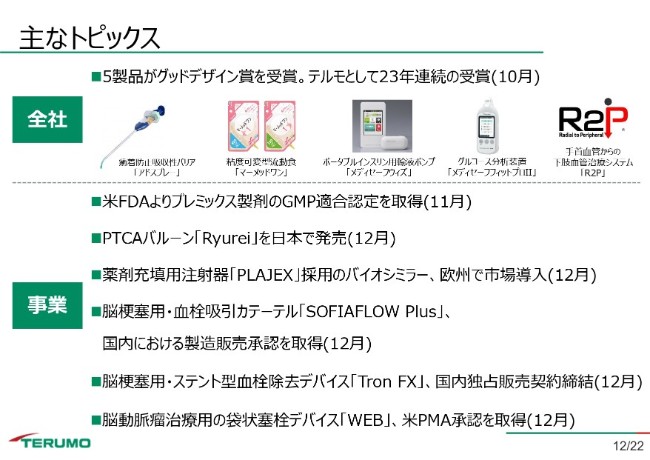

主なトピックス

主なトピックスでございますが、全社的にはグッドデザイン賞の受賞があり、これは23年連続しての受賞ですけれども、今回は5製品が受賞いたしました。一度に5製品は初めてのことでございます。

事業におきましては、いくつかの商品の承認、またはローンチが進んでおりまして、TISにおけるバルーン「Ryurei」の発売により、今後さらなる売上アップを狙っております。また、国内外でニューロの新商品の承認取得が続いておりまして、さらなる売上のアップに貢献してくれると期待しております。

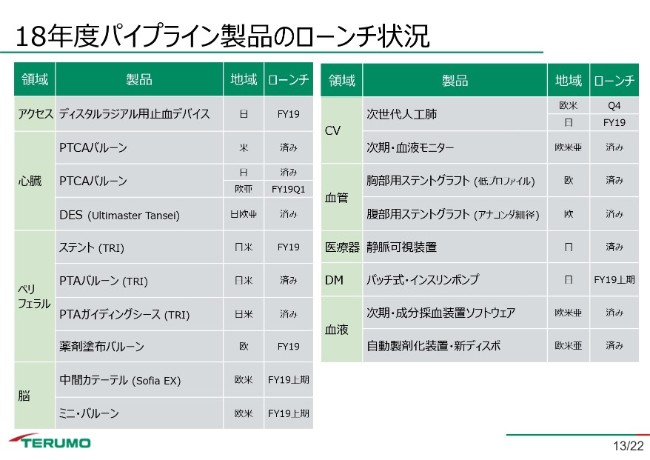

18年度パイプライン製品のローンチ状況

次のページです。これは18年度のパイプラインですが、おおむね予定どおり進捗しています。しかし、一部愛鷹の件で心臓血管のエンジニアのリソースが取られたということもあって、若干来年度にずれ込んだ部分がございます。

説明は以上でございます。ご清聴ありがとうございました。