2019年1月31日に行われた、川崎汽船株式会社2019年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:川崎汽船株式会社 代表取締役/専務執行役員/CFO 二瓶晴郷 氏

2019年3月期第3四半期決算説明会

二瓶晴郷氏:それでは、2018年度第3四半期決算についてご説明いたします。(2018年)10月に第2四半期の決算を発表してから、私どもの会社を取り巻く環境はかなり大きく変化しております。一言でいうと、不透明感が増したということでございます。いま申し上げていることは、パワーポイントには書いてありません。

環境面では、まず中国経済の減速、および中国の環境対策の強化が表面化しました。そして、米中貿易摩擦が依然解決できていないこと。米国経済の先行きに伴って、米国金利の引き上げ予想がシュリンクし始めたこと。さらに、イギリスを中心とした欧州、および中東を含めた地政学リスクが高まったこと等々の環境変化がございました。

それに伴い、例えばドル円は円高方向に振れております。燃料油価格は、一時上がりましたけれども、下落のトレンドです。中国経済だけの要因ではありませんが、足元のドライバルクの市況は下落傾向になっております。

このように、私どもの会社を取り巻く環境は不透明感を増したとともに、変化しています。これから説明する私どもの業績、そして今年度見込みについては、(2018年度)第2四半期の際に大きく下方修正をいたしましたが、基本的にはそこから変更しておりません。

現在は、来年度に向けてやるべきことを着実にこなしている状況でございます。例えば、「川崎汽船株式会社の国内港湾運送事業子会社3社による共同持株会社設立(株式移転)及び同社株式の株式会社上組への一部譲渡に関するお知らせ」を(2018年)12月21日にニュースリリースしておりますが、こういった施策を着実に進めている最中でございます。また、さらなる施策についても検討しており、実施していく予定でございます。

第3四半期 決算概要

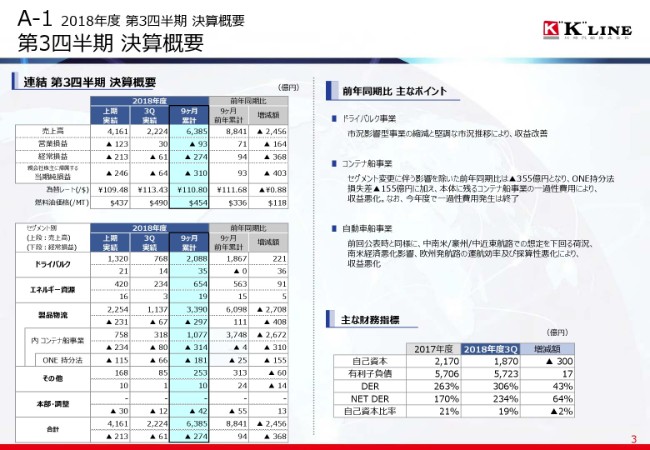

前置きが長くなりましたが、第3四半期の決算概要についてご説明します。3ページをご覧ください。まず、2018年度第3四半期実績です。(スライドの表の)左側の中央の列をご覧ください。売上高で2,224億円、営業損益で30億円、経常損益でマイナス61億円、当期純損益でマイナス64億円を計上いたしました。

その下(の表)に移りまして、セグメント別(の経常損益)です。ドライバルクはプラス14億円、エネルギー資源はプラス3億円、製品物流はマイナス67億円。このうち、ONE社の持分法の部分がマイナス66億円。それを含んだコンテナ船事業はマイナス80億円。合計は、その他と本部・調整を入れてマイナス61億円という結果でございました。後ほど、セグメントごとのご説明をいたします。

(スライドの)右側(下部の表)が主な財務指標でございます。なお、自己資本が第2四半期対比でも減少しておりますが、これは第3四半期の当期純損益がマイナスであったこと、また、有価証券の評価益が株等の下落に伴ってマイナスであったこと、さらに為替の影響等もあり、このような結果になっております。

通期業績予想

4ページをご覧ください。通期の業績予想は、売上高で8,400億円、営業損益でマイナス50億円、経常損益でマイナス280億円、当期純損益でマイナス200億円の予想でございます。第2四半期で公表したものとどう違うかといいますと、売上高だけ若干上方に修正しておりますが、その他の営業損益、経常損益、当期純損益については変更していません。

なお、為替レートについては、(スライドに)表示しているとおりです。通期予想については110円35銭、燃料油価格については429ドルの想定でございます。

ちなみに、(スライドの)下(の表)に今回の予想の前提となる市況の数字が載せてあります。そこには書いてありませんが、第2四半期の下期見込みから大きく変えているのが、ドライバルクのところです。すべての市況について、若干見込みを下げております。それとは反対に、輸送船については、第2四半期の下期見込みから若干プラスに変えております。

(スライドの)右側に記載されている配当は、第2四半期の決算説明の際にご説明しているとおりでございまして、無配を続けさせていただきたいと思っております。

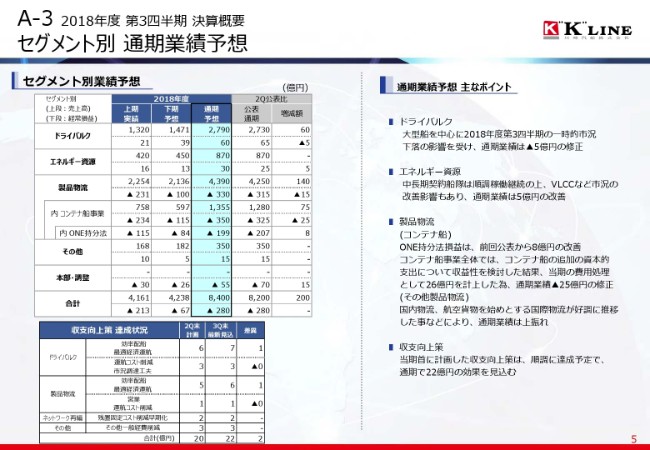

セグメント別 通期業績予想

それでは、5ページをご覧ください。セグメント別の業績予想とコメントを申し上げます。まずドライバルクですが、2018年度は60億円のプラスの経常損益を予想しております。先ほど少し申し上げたように、中国あるいは鉄鉱石の生産地における事故等もありまして、通期予想対比では5億円の下方修正をしております。

一方、エネルギー資源では経常利益で30億円ということで、第2四半期比較でプラス5億円の改善を見込んでおります。これは、VLCC等の市況の改善影響でございます。

その次に、製品物流でございます。セグメントの通期予想は、製品物流全体ではマイナス330億円、コンテナ船事業ではマイナス350億円、うちONE社の持分法は199億円のマイナスでございます。後ほど説明いたしますが、ONE社の業績見込みが若干改善したものですから、その改善幅を反映してプラス8億円となっております。

コンテナ船事業は第2四半期公表比でマイナス25億円ですが、これに関するコメントが(スライドの)右側に書いてあります。コンテナ船事業全体では、コンテナ船の追加の資本的支出について収益性を検討した結果、当期の費用処理として26億円を計上したため、第3四半期に通期業績マイナス25億円の修正を行い、通期予想を変更しております。

そのかわりに、製品物流のコンテナ船事業以外のところ……すなわち国内物流や、航空貨物をはじめとする国際物流が好調だったことに伴って、プラス10億円の上方修正がありました。これにより、製品物流としては、第2四半期公表比でマイナス15億円の修正がありました。

前々からご説明している収支向上策については(スライドに)記載のとおりで、ほぼ予定どおり進捗しております。

通期業績変動のポイント [2018年度 2Q公表との比較]

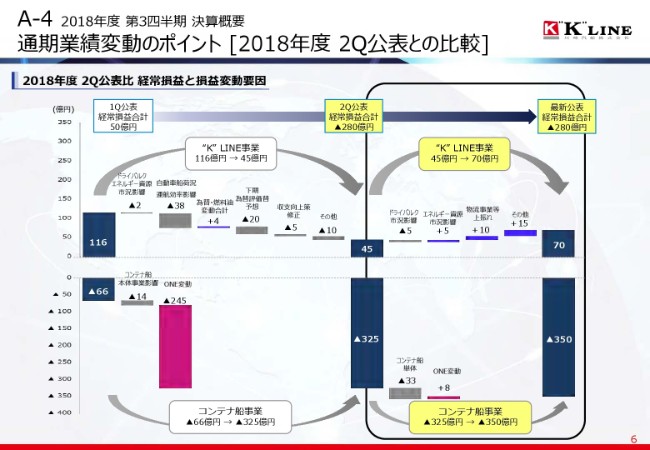

それでは、6ページに移ります。滝グラフをご覧ください。先ほど申し上げたように、第2四半期公表時の今期着地見込みと、今回発表の着地見込みは変わっておりません。

ただ、内訳は、(グラフ中に)黄色で記載されている「“K” LINE事業」で45億円が70億円に良化し、「コンテナ船事業」で25億円悪化しているということで、ネットでプラスマイナス0でございました。コンテナ船事業のマイナス25億円の要因については、先ほどご説明したとおりです。

今後の取組み課題 進捗状況

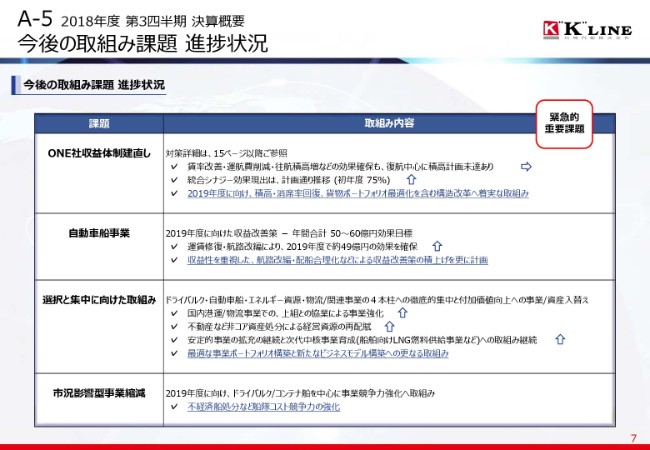

7ページをご覧ください。第2四半期の大幅な下方修正を発表した際に、緊急的重要課題としていくつかの課題をご説明しました。その課題の取組み状況、進捗状況についてご説明申し上げます。

「ONE社の収益体制建直し」は、(スライドに)書いてあるとおりです。3つ目のレ点にありますように、大きな課題として、2019年度に向けて積高・消席率の回復、そして最も重要なこととして、貨物ポートフォリオの最適化を行わなければなりません。欧州のお客さまを手始めに、さまざまなかたちで貨物のポートフォリオの最適化を進めるべく、まさに動いている最中でございます。

ONE社については、今期の着地見込みが、第2四半期の際にご説明した数字とほぼ同じです。そういう意味では、下方修正した見込みの数字について、進捗は予定どおりですが、来年度のONE社の収益改善のための施策として、いま着々と手を打っているというところでございます。

次に、「自動車船事業」でございます。こちらも第2四半期の決算発表時に、来年度に向けて大きく収益改善を行うという発表をしております。ここは黒字を確保できていないセグメントでして、来年度の黒字化に向けて、いま年間で50~60億円の収益改善効果を狙った施策を打っております。

お客さまとのネゴシエーション等を通じて、既にそのうち約49億円の改善効果は目に見えてきております。この金額に満足することなく、さらなる収益改善を目指していきたいと考えております。

次に、「選択と集中に向けた取組み」でございます。先ほど、株式会社上組とのニュースリリースについてご説明しましたが、国内港運/物流事業での株式会社上組との協業による事業強化については、発表のとおりでございます。

そのほか、不動産など非コア資産の処分であったり、あるいはAIやデジタライゼーション等を活用した、新しい時代、次世代の中核事業育成等についても、取組みを始めているところです。

最後に、(スライドの表の)4つ目に「市況影響型事業縮減」という項目を表示しております。こちらについては、(スライドに)書いてあるとおり、ドライバルクやコンテナ船を中心に、2019年度の収益回復やコスト削減を目的として、事業競争力強化への取組みをしていくものでございます。具体的には、不経済船処分など、船隊コスト競争力の強化を図っていきたいと思います。

今期もあと2ヶ月ほどですが、この内容の詳細についてはただいま検討中でして、適切なタイミングをもってみなさまに公表してまいります。

ここ(スライド)には書いてありませんが、今後の取組みの中で、来年度きわめて重要になってくるのが、2020年のSOx規制です。適合油といまの燃料油の値差がいくらになるか、まだ誰にもわかりませんが、大きなコスト増加になるため、私どもの船を使っていただいているお客さまに対して、理解を進めながら交渉していくという仕事が待っています。ここは大きな課題として認識しております。

以上、簡単ではございますが、私ども“K”LINE(ケイライン)の第3四半期の説明でした。次にONE(Ocean Network Express)社について、ご説明申し上げます。

2018年度第3四半期決算(実績・予想)

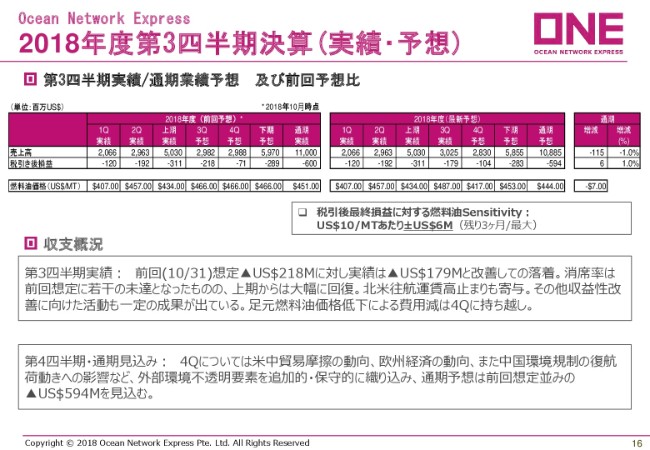

16ページをご覧ください。ONE社の第3四半期決算の実績と、通期予想について表示しています。前回予想は置いておきまして、右側の(表の)「2018年度(最新予想)」をご覧ください。こちらの(表の数値の)単位は100万USドルです。

第3四半期実績については、売上高で30億2,500万USドル、税引き後損益でマイナス1億7,900万USドルでございました。通期予想については、前回予想ではマイナス6億USドルでしたが、若干の修正を行い、今回、マイナス5億9,400万USドルという予想でございます。その前提となる燃料油価格については、(表の下に)表示してあるとおりです。

収支概況については、第3四半期実績のコメント欄をご覧ください。前回想定のマイナス2億1,800万USドルに対して、実績はマイナス1億7,900万USドルと、改善して計上することができました。

また、次ページでご説明しますが、消席率についても、前回想定に若干未達となったものの、上期からは大幅に回復しております。北米往航運賃高止まりも寄与しております。なお、足元の燃料油価格低下による費用減少効果は、結果として第4四半期に持ち越されております。

第4四半期の通期見込みにつきましては、米中の貿易摩擦の動向や、欧州経済の動向、そして中国環境規制の復航荷動きへの影響など、外部環境不透明要素をコンサバティブに織り込み、前回想定並みのマイナス5億9,400万USドルを見込んでおります。

積高・消席率・運賃指数

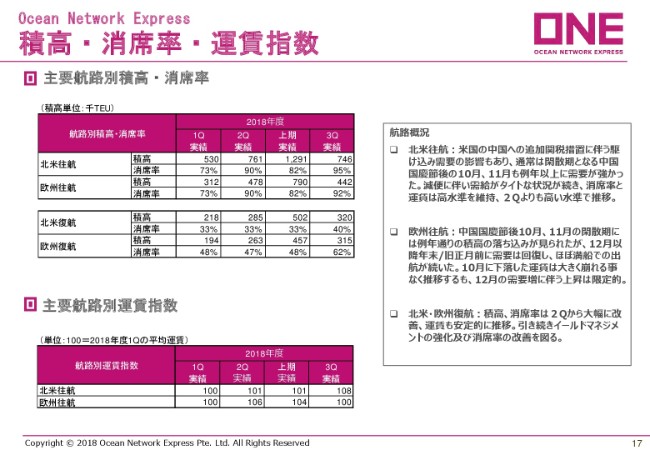

17ページをご覧ください。(上の表に)積高および消席率が記述されております。コメントについては、(スライドの)右側に書いてあるとおりです。北米については、(中国)国慶節後の10月、11月も、例年以上に需要が強かったということです。減便、いわゆるキャパシティの減少に伴って、需給がタイトな状況が続き、消席率と運賃は高水準を維持いたしました。

欧州については、(スライドの右側に)書いてあるとおりです。北米・欧州復航については、積高、消席率ともに第2四半期から大幅に改善して、運賃も安定的に推移しておりますが、引き続きイールドマネジメントの強化および消席率の改善を図ってまいります。

左側の表の積高と消席率を割り返していただければ、キャパシティがどうなっているかは明白です。第3四半期において、北米往航はキャパシティが若干減少しております。また、欧州往航についても、キャパシティは減少しております。そういった戦略的な経営を行っているということでございます。

第3四半期業績差異分析(対前回想定)

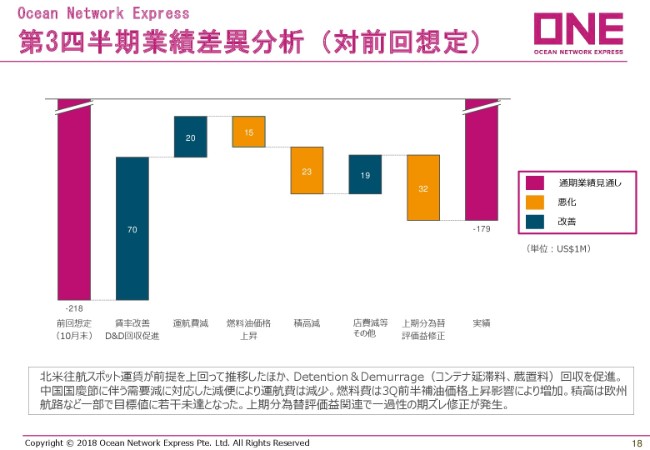

18ページでは、第3四半期の業績差異分析をしております。滝グラフですが、右から2番目に「上期分為替評価益修正」で悪化32億円とあります。

これは、為替の評価益の計上に際して、システムの構築に関わる修正があり、上期にさかのぼってそちらの益を修正したということで、32億円の悪化要因がございました。これがなければ、もう少しプラスだったということです。

このあたりについては、そのようなことが二度と起こらないように、ほかの要因もないか既にチェックしていると聞いております。

通期業績見通し差異分析(対前回想定) ー1/2

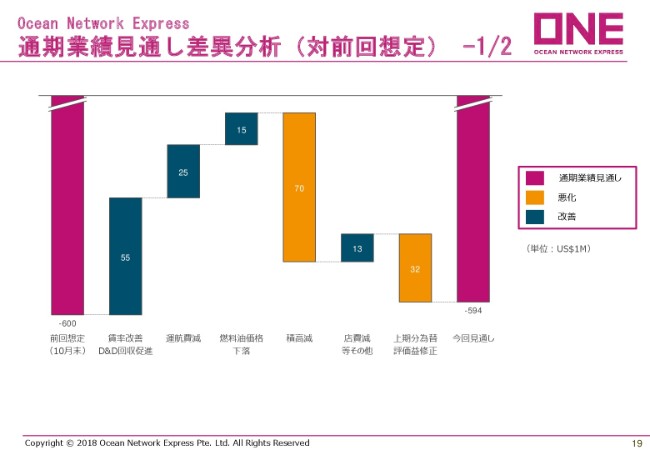

19ページをご覧ください。通期業績見通しの差異の分析がございます。結果としては、大きな変更はありません。

要因ごとに見ると、(スライドに)書いてあるように、積高の減少を(グラフの)左側の55億円のプラス……いわゆる賃率改善やD&Dの回収促進、また、先ほど申し上げたようなキャパシティの減少に伴う運行費の減少によって、ある程度補っているといった構図になっております。

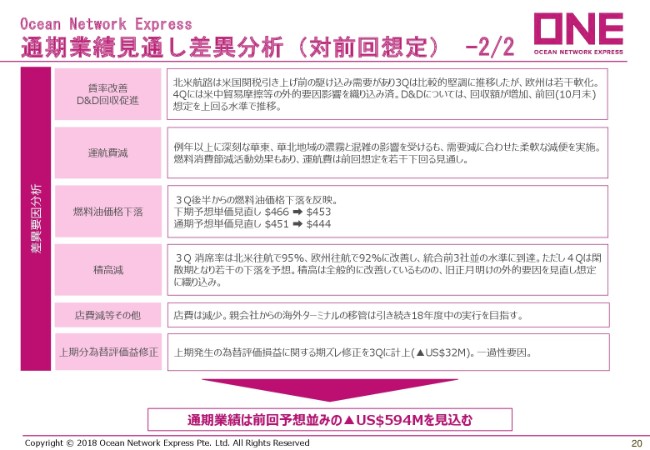

通期業績見通し差異分析(対前回想定) ー2/2

20ページをご覧ください。(スライドの)「差異要因分析」の中の「積高減」のところ(に記載のとおり)で、積高は全般的に改善しているものの、旧正月明けの外的要因を見直し、それなりのコンサバティブな想定を織り込んだところが、1つのポイントでございます。

また、その下の「店費減等その他」のところにコメントがありますが、親会社からの海外ターミナルの移管を予定しております。これについては、引き続き2018年度中の実行を目指して、ONE社と3J(スリージェイ)との間で鋭意交渉を続けているところです。

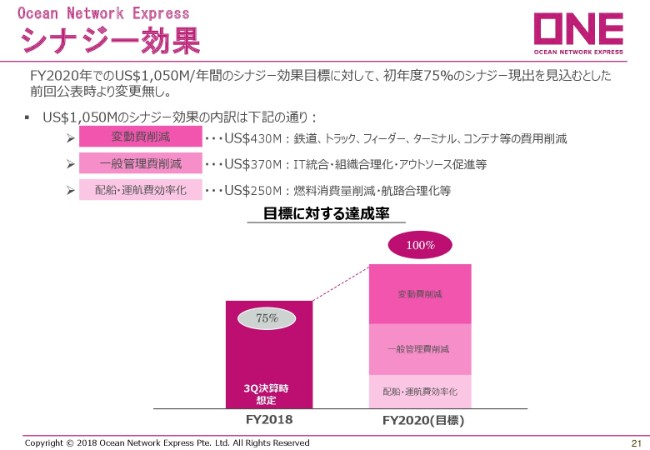

シナジー効果

21ページはシナジー効果です。第2四半期の際に説明したものと変わっておりませんので、(説明は)割愛いたします。

収支改善への取り組み進捗 ー2/2

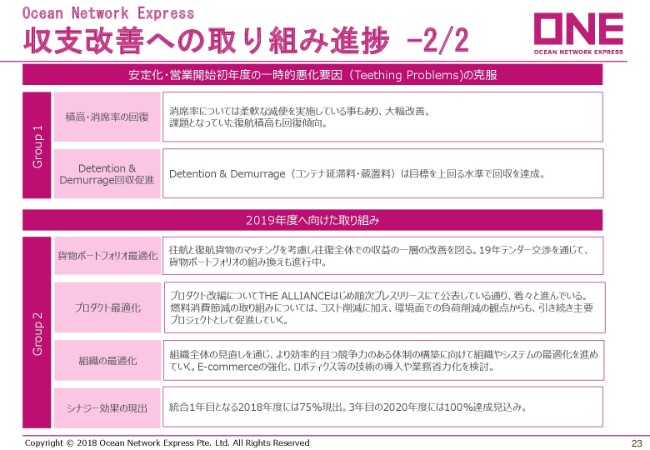

最後に23ページです。(スライドの)「2019年度へ向けた取り組み」というところで、「Group 2」にある「貨物ポートフォリオ最適化」。(この部分のコメントに)「往航と復航貨物のマッチングを考慮し往復全体での収益の一層の改善を図る。19年テンダー交渉を通じて、貨物ポートフォリオの組み換えも進行中」とありますが、まさにここが、来年度の収益を上げられるかどうかのポイントです。欧州のお客さまを中心に、まさにこういった交渉が始まった段階でございます。

ここでみなさまに、「その状況はどうなのか」というご説明をできる段階ではありませんが、そういうタイミングが来れば、また詳細についてご説明したいと思っております。

以上、長くなりましたけれども、私からのご説明を終わりたいと思います。