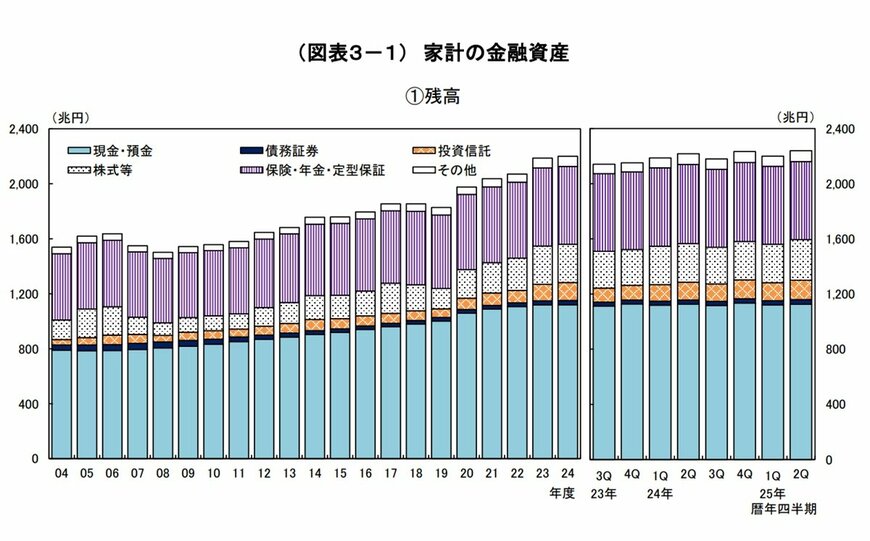

日本銀行が9月18日に発表した資金循環統計(速報)によると、2025年6月末時点で家計部門が保有する金融資産残高は過去最高の2239兆円となりました。

株価上昇を背景に株式や投資信託の残高が増加し、資産形成への関心が一段と高まっている様子がうかがえます。

このように多くの人が新NISAを活用して投資信託を購入していますが、中には、よくわからないまま始めてしまった投資初心者も少なくないようです。

将来の備えとして投資を始めることはとても大切ですが、ポイントを抑えておかないと「もっとよく調べておけばよかった」と後悔することも少なくありません。

そこで今回は、元銀行員として企業型DCやiDeCoの講師を務めた筆者が、実際に受講者から聞いたエピソードを交えながら、新NISAやiDeCoで投資初心者がよく後悔するポイントを3つご紹介します。

1. 個人金融資産、2239兆円 6月末、株高で過去最高

2025年9月18日日本銀行が発表した資金循環統計によると、家計部門が保有する金融資産残高は2023年9月末の2141兆円から、2025年6月末には2239兆円へと増加しました。

およそ2年弱で約100兆円増と、大きな伸びを見せています。背景には、株式市場の好調さや、NISA制度の拡充などを受けた個人の投資意欲の高まりがあるとみられます。

構成比をみると、依然として現金・預金が半分以上を占める一方で、株式や投資信託といったリスク資産の存在感が増しています。主な内訳と動きは次の通りです。

- 現金・預金:1126兆円(構成比50.3%、前年比▲0.1%)

- 株式等:294兆円(構成比13.1%、前年比+4.9%)

- 投資信託:140兆円(構成比6.3%、前年比+9.0%)

- 保険・年金・定型保証:566兆円(構成比25.3%、前年比▲0.6%)

なかでも、投資信託は新NISA制度による非課税枠拡大を背景に大きく伸びており、個人投資家の資産運用志向の高まりがうかがえます。

一方で、保険や年金といった保障性資産はわずかに減少しており、投資に偏りつつある兆しも見えます。今後は、リターンを追う投資と「もしも」に備える保障のバランスをどう取るかが重要になりそうです。

2. 後悔(その1):新NISAとiDeCoを使い分けできていなかった

新NISAのつみたて投資枠やiDeCoは、いずれも投資信託を活用する仕組みで、毎月一定額を積み立てて資産を育てていく制度です。

共通点が多い一方で、制度ごとに特徴や違いもあります。自分の資産運用の目的やライフプランに合わせて使い分けることで、資産設計をよりスムーズに進めることができます。

2.1 非課税枠の違い

非課税枠は、新NISAとiDeCoでは異なります。

新NISAのつみたて投資枠の非課税投資枠は毎年120万円で、すべてつみたて投資枠で行った場合には、合計1800万円まで投資をすることができます。

たとえば、つみたて投資枠で毎年120万円の投資を行った場合に、15年続けると1800万円の枠を使用することができます。

一方、iDeCoは働く職場や働き方によって、月々の掛金上限額が異なります。