4. 住民税の負担を減らすにはどうする?

前述のとおり、各種控除を活用することで課税所得を減らし、結果として所得税や住民税の負担を軽減することが可能です。

まずは、ご自身が適用できる控除がないかを確認しましょう。特に、以下のような控除には要注目です。

- 医療費控除

- 住宅ローン控除(※)

- 小規模企業共済等掛金控除

- 生命保険料控除・地震保険料控除

- ふるさと納税による寄附金控除

これらの控除のうち、一部は確定申告を行わなければ適用されないため、忘れずに申請することが大切です。

※住宅ローン控除は初年度のみ確定申告が必要。2年目以降は年末調整で対応可能です。

4.1 iDeCo(個人型確定拠出年金)への加入も節税手段のひとつ

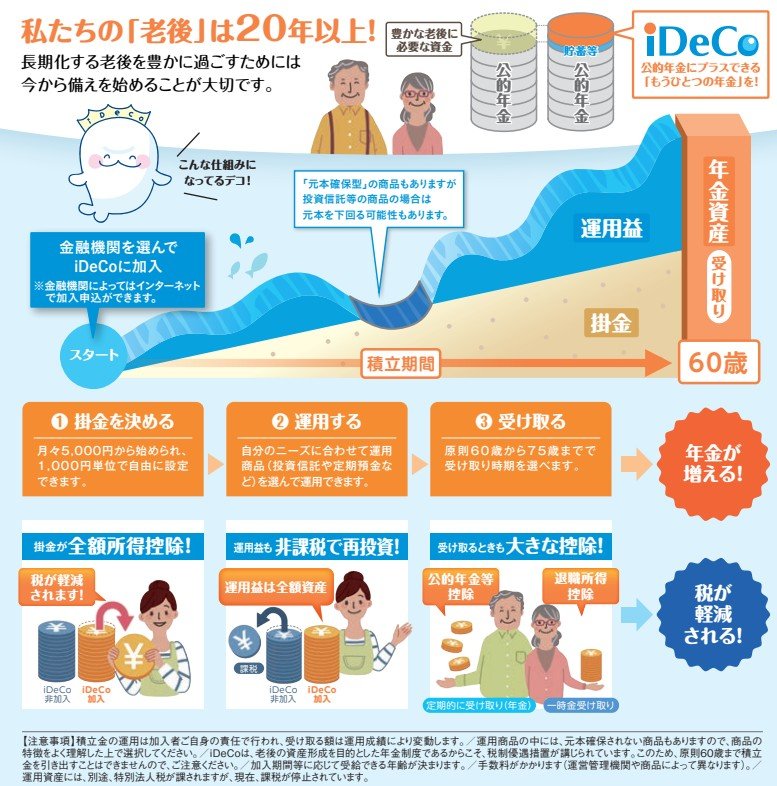

老後資金の準備と節税対策を両立できる制度として、iDeCo(個人型確定拠出年金)の活用も有効です。

iDeCoでは、毎月の掛金全額が所得控除の対象となるため、掛金に応じて所得税と住民税の負担を軽減することができます。

掛金は月額5000円から、1000円単位で自分に合った金額を設定可能です。上限額は、公的年金の加入区分や企業年金の有無により異なります。

また、運用する商品も自分で選べるため、リスク許容度や資産形成の方針に応じて選択が可能です。

- リスクを許容できる方:株式や債券が組み込まれた「投資信託」

- 安全性を重視したい方:「定期預金」や「保険」などの元本確保型商品

このように、iDeCoはライフスタイルに合わせて柔軟に活用できる制度であり、節税と老後の備えを同時に進められる点が大きな魅力です。

さらに、掛金の所得控除だけでなく、「運用益が非課税」「受取時にも税制優遇が適用される」といった多段階での税制メリットがあります。

5. まとめにかえて

住民税決定通知書は、前年の収入や控除をもとに計算された「住民税の金額」を知る大切な書類です。

特に、2024年からは新たに「森林環境税」が加わり、通知書の金額に変化を感じた方もいるかもしれません。

とはいえ、森林環境税は従来の復興特別税に代わるもので、実質的な負担は大きく変わっていません。

各種控除やiDeCoなど、活用できる制度はないか今一度確認してみてはいかがでしょうか。

参考資料

加藤 聖人