本記事の3つのポイント

-

ジャパンディスプレイの7~9月期業績は当初計画に比べて、売上高が大きく下ぶれ。狭額縁液晶ディスプレーの出荷が計画どおりに進まなかったことによるもの

ジャパンディスプレイの7~9月期業績は当初計画に比べて、売上高が大きく下ぶれ。狭額縁液晶ディスプレーの出荷が計画どおりに進まなかったことによるもの -

車載向けに注力しているものの、引き続きスマホ向け液晶に依存する事業構造に変化はない

車載向けに注力しているものの、引き続きスマホ向け液晶に依存する事業構造に変化はない -

有機ELは量産化の検証を進めている最中だが、市場では有機ELに対する将来性を不安視する向きもあり、同社もパートナー企業の選定を含めて、技術の外部展開には慎重な姿勢を示す

有機ELは量産化の検証を進めている最中だが、市場では有機ELに対する将来性を不安視する向きもあり、同社もパートナー企業の選定を含めて、技術の外部展開には慎重な姿勢を示す

㈱ジャパンディスプレイ(JDI)は11月12日に都内で決算説明会を開催し、2018年度(19年3月期)の第2四半期(18年7~9月)売上高は前年同期比40.1%減の1110億円、営業損失は47億円(前年同期は124億円の赤字)となり、赤字幅を縮小したと発表した。

残念なのは、前四半期比で売上高40~50%増を計画していたものの8%増にとどまった点だが、これは一部の部品供給の遅れにより、狭額縁液晶ディスプレー「フルアクティブ」の出荷が後ろ倒しとなったため。具体的な部品名についての公表はサプライヤーが特定されるため避けたが、仮に7~9月に出荷できていれば、赤字は残ったものの300億~400億円が計上できたという。

なお、9月は当初の発表どおりに、実に18カ月ぶりに単月黒字化を達成した。フルアクティブも10月から本格出荷を開始し、10月の売上高は1000億円を超えて2カ月連続の単月黒字となった。10月はおよそ四半期分を1カ月で売り上げたことになり、第3四半期は前期比で大幅な増収を予定している。

下期のフリーキャッシュフローは黒字化可能との見込みで、ブラックフライデーとクリスマスに左右されるものの、下期の売上高は5700億円になる見通し。11月初旬時点で、出荷数量も大幅に上がってきているという。また、利益率は2~3%から1~2%に引き下げたが、当初計画どおり、通期最終利益は黒字化を達成する見通しだ。

ノンモバイル分野は好調、ノートPCに狭額縁展開

ノンモバイル分野は好調に推移している。ノンモバイル分野の高解像度ノートPC向けで狭額縁ディスプレーを展開したことで、売上高は17年度比15倍となった。VR専用高精細ディスプレーの売上高も同6倍増となり、出荷中の650ppiディスプレーのほか、800~1000ppiディスプレーも複数社からの引き合いがあり、量産に向けて製品を開発中だ。

さらに、1月に発表した新製品の静電容量式ガラス指紋センサーは、セキュリティー向けでの引き合いが多く、予定どおり18年内に量産を開始する。ノンモバイル分野の新規ビジネスは拡大傾向にあり、19年以降の業績寄与が期待できるという。

このほか、11月に策定を予定していた新中期経営計画については、「市況を見ながら社内で議論しており、モバイル、車載、ノンモバイルや有機ELも含めて計画中だ。市況が激しく動いているなかで発表しても再度変更があるかもしれず、拙速に公表すべきでないと考えている」(代表取締役社長 月崎義幸氏)と説明した。

車載も引き続き好調、19年から茂原でも生産

車載向けは好調が続いており、参入メーカーのグループ分けが顕著な車載部材としては、異例の高シェアかつトップの地位を堅持している。18年度も上期、下期ともに売上高が伸長する見通しだ。同社は車載分野の売上高目標として22年度に1900億円を掲げ、これに向けて主力の茂原工場でも19年度から車載向けディスプレーの生産を開始する計画だ。

車載向けディスプレーは、①クラスター、②センターインフォメーションディスプレー(CID)、③ヘッドアップディスプレー(HUD)、④ミラー向けを生産し、④は17年末から9.5型の出荷を開始している。

①のクラスターでは、3.5、5、7、10.3、12.3型を生産し、3.5型がボリュームゾーンだ。メーター間にディスプレーを搭載する車種や、クラスター全体にディスプレーを用いるなど、様々な大きさの要求があるという。②のCIDでは、4.2、7、8、10.2、15型を手がけ、4.2、7型がメーンだ。CID市場では、カーナビゲーションを中心にアフターマーケット品が減少して純正品が増加しており、車載ディスプレー台数の底上げ要因となっている。

同社が圧倒的なトップシェアを誇るのが、③のHUDだ。1.2、1.8、3型を手がけている。HUDはセキュリティーや安全面で投影させる情報が増えていく傾向にあるため、3インチへと大型化が進んでいる。

車載ディスプレーのメーン拠点である鳥取工場はフルキャパで稼働しているため、石川工場でも生産し稼働率を上げている。このまま順調に進めば、旗艦工場の茂原工場でも相当数量を手がけると見られる。車載ディスプレーの面積は大型化傾向にあることから、茂原の6Gラインはメリットになるという。

それでもスマホ依存からの脱却はまだ先

車載向けディスプレーの売上高は、17年度に1070億円ほどになった。年10%の成長を継続しているとのことで、同程度の成長が継続すれば、19年度は約1300億円となり、22年度目標の1900億円は達成可能な数字だろう。しかし、19年度の全社売上高目標は8000億円を計画しているが、車載・ノンモバイル分野製品すべての成長を加味しても50~60%はモバイルの売り上げに頼らざるを得ず、現在と変わらない状況だ。

同社としては、モバイル分野をおろそかにして「脱スマホ」事業を目指しているわけではなく、モバイルとノンモバイルの両輪で事業展開を進める計画だが、現状のロードマップでは、顧客の状況に大きく振られるスマホ依存からの脱却はまだ先になりそうである。

有機ELは「安売りしない」姿勢

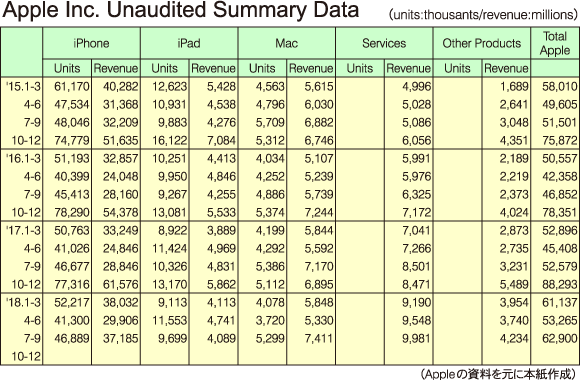

そこで、同社が現在、量産化の検証を進めているフレキシブル有機ELディスプレーに期待がかかるのだが、有機EL市況はブームに沸いた16年、17年に比べ、18年はだいぶトーンダウンしてしまった。アップルのiPhoneの販売台数を見ると(表2)、iPhone全体としては堅調に推移しているが、市場の見積もりに比べて、同社初のフレキシブル有機ELディスプレーを用いた「iPhone X」は価格以外のインパクトが弱く、その後「X」が生産中止になるというニュースもマイナスに響いたようだ。

このためJDIでも、17年度末までを期限としていたグローバルパートナーの選定を延期している。いつまでに、ということも未定で、有機ELディスプレー技術の外部展開には慎重な姿勢を貫いている。

じわじわと有機ELが用途展開増やす

しかし、市場予測は下方修正が相次いだものの、有機ELを採用したスマホ新機種の発売も目立つようになってきた。日本でもソニーの「Xperia」、シャープの「AQUOS」ブランドがフレキシブル有機ELディスプレー搭載の新モデルを発表している。

そして、次世代端末と目されている「フォルダブル」ディスプレーも発表され始めた。フレキシブル有機ELが採用され始めた理由の1つは、ディスプレーの将来の形として、折り曲げられる「フォルダブル」、くるくる巻ける「ローラブル」ディスプレーが業界のロードマップとしてあるからだと言われている。直近では、フォルダブル端末を韓国サムスンや中国ロヨルが発表しており、19年には中国ファーウェイやその他のメーカーがフォルダブル端末を発表すると言われている。

また、印刷式有機ELディスプレーを手がける㈱JOLEDには、8月に材料メーカーの住友化学のほか、豊田通商とデンソーが増資を行った。これは、印刷式有機ELの車載への展開を期待させるものだが、実際に「自動車メーカーが有機ELディスプレーの採用に非常に乗り気」「19年にはクラスターやCIDなどのメーンディスプレーに有機EL採用の発表がある」(業界関係者)という。液晶に比べて圧倒的にコントラストが高い点が、車載では高評価を得ているのだそうだ。またJDIでも、車載ディスプレーの展開において、JOLEDの印刷式有機ELをラインアップの1つとして営業展開している。

車載向け以外では、LGディスプレーがテレビ向けに印刷式有機ELの研究開発を進めており、19年の秋ごろには、8.5Gラインや10.5Gラインでの大規模投資を行うか否かの判断をするという。

アップルはすでにサービス事業へシフト開始

有機ELスマホの勢いが失速しても、やはり時代の目は新しいディスプレーに集まっている。フレキシブル有機ELを用いて、フォルダブルのような新しい端末も出始めている今、JDIの蒸着式有機ELの量産計画が未だ定まっていないことが「遅きに失した」という事態にならないかが懸念される。

先般、販売台数の公表を今後は行わないとしたアップルでは、すでに端末自体は数多くの人々に行き渡ったと判断したのか、20年にサービス分野の売上高を16年比で倍増すると発表しており、端末中心の事業からサービス事業へのシフトを開始しているようだ。となれば、JDIは遅くとも20年には、アップルやモバイル依存の事業体制から脱する必要に迫られているのではないだろうか。

電子デバイス産業新聞 記者 澤登 美英子

まとめにかえて

7~9月期の業績下ぶれはサプライチェーン上の問題によるもので、ジャパンディスプレイ自体に問題があったわけではありません。出荷が遅れた分に関しては期ずれして10~12月期に計上される見通しですが、それ以上にやはり気になるのが主要顧客のアップルの生産計画の見直し。同社製狭額縁液晶パネルが搭載されている「XR」の生産計画が大きく引き下げられており、一連の報道以降、同社の株価も低迷しています。

電子デバイス産業新聞