2018年10月31日に行われた、三井物産株式会社2019年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:三井物産株式会社 代表取締役社長 安永竜夫 氏

三井物産株式会社 執行役員/経理部長 塩谷公朗 氏

2019年3月期第2四半期決算説明会

安永竜夫氏:社長の安永です。本日はお忙しいなかご参加いただき、ありがとうございます。

まず私から、上半期の経営成績概要および通期業績予想についてご説明し、その後、経理部長の塩谷より詳細をご説明します。

当上半期決算を一言で申し上げれば、利益・基礎営業キャッシュ・フローとも順調な進捗となりました。好調なエネルギーに加えて、マルチグレインの処理により、生活産業の業績が回復するなど、非資源分野も予定どおりに強化が進んでおり、中核以外の分野も含めて安定的な収益基盤の構築にめどが立ったと言えます。

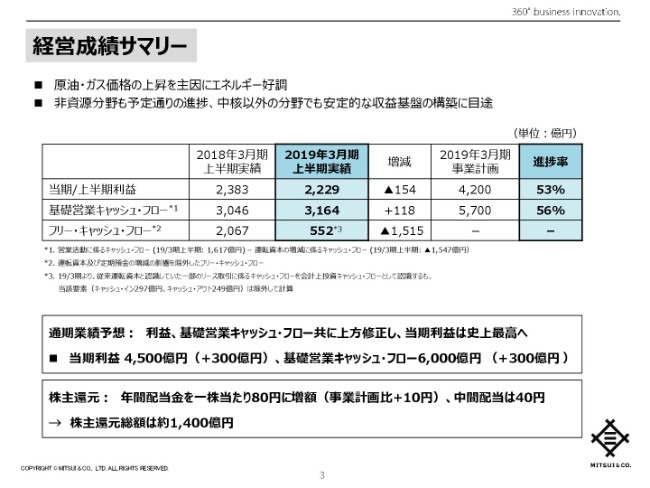

経営成績サマリー

上半期の経営成績サマリーについてご説明します。当社の上半期利益は、前年同期比154億円減益の2,229億円、基礎営業キャッシュ・フローは、前年同期比118億円増加の3,164億円の獲得となりました。事業計画に対する進捗率は、それぞれ53パーセント、56パーセントです。

このように堅調な上半期実績と、下半期における各事業の見通しを踏まえ、通期の業績予想を上方修正します。当期利益は300億円増加の4,500億円、基礎営業キャッシュ・フローも300億円増加の6,000億円とします。なお、修正後の当期利益は史上最高となります。

また、基礎営業キャッシュ・フローの見通しが当期事業計画公表時の想定を上回って増加し、それを支える安定的な収益基盤も拡大していることから、年間配当金を1株当たり10円増額の80円とし、中間配当は40円とします。この結果、本年度の株主還元額は約1,400億円となる見込みです。

当上半期の世界経済は、先進国を中心に堅調に推移し、今後も緩やかな回復基調をたどると見られます。しかし、一部に成熟感が見られる欧米経済の先行きや、FRBの金融引き締めによる新興国経済への影響、さらには米国の通商政策を受けた貿易摩擦の拡大などに注意が必要であり、景況感の変化には十分注意しながら、今後の経営にあたります。

重点施策 強固な収益基盤づくり/新たな成長分野の確立

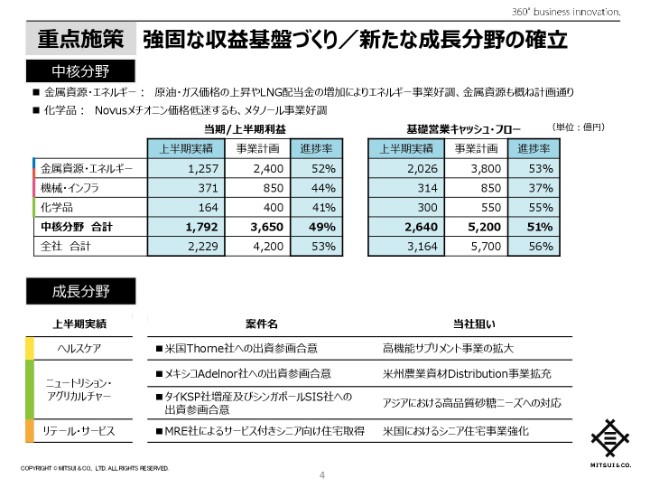

中期経営計画の重点施策である強固な収益基盤づくりの進捗と、新たな成長分野の確立における、おもな取り組みについてご説明します。まず、中核分野ですが、当上半期利益の合計は1,792億円、基礎営業キャッシュ・フローの合計は2,640億円となりました。

中核以外の分野の貢献も徐々に拡大しておりますが、これらは引き続き利益・基礎営業キャッシュ・フローともに、当社全体の8割以上を占めています。

金属資源・エネルギーは、原油・ガス価格の上昇や、LNG配当金の増加を主因にエネルギー事業が好調。また、金属資源もおおむね計画どおりだったことから、当上半期利益は1,257億円、基礎営業キャッシュ・フローは2,026億円と、ともに進捗率は50パーセントを超えています。

機械・インフラの当上半期利益は371億円、基礎営業キャッシュ・フローは314億円。通期計画に対する進捗率は、季節性要因などもあり、それぞれ44パーセント、37パーセントとなっています。

化学品はメチオニンの価格低迷によりNovusが苦戦していますが、好調なメタノール事業がそれをカバーしました。とくに基礎営業キャッシュ・フローは、事業計画に対して55パーセントと順調な進捗率となっています。

一方、成長分野の取り組みも着実に進展しています。ヘルスケアでは、7月には米国の高機能サプリメントの開発・製造・販売事業者であるThorne Research社へ、キリンホールディングスと共同で出資することに合意しました。

サプリメントの市場は、今後世界で年率8~9パーセントで伸びると言われております。三井物産の保有する幅広い事業アセットとのシナジーと、キリングループの保有する機能性素材などの活用を通じて、Thorne Research社の米国事業の価値向上や、日本など他地域への進出による同社事業の拡大を目指します。

ニュートリション・アグリカルチャーでは、三井製糖と共同運営するタイの製糖事業会社、カセポン社の能力増強を決定し、すでに着工するとともに、シンガポールや中東で精製糖の加工販売事業を展開するSIS社の全株式を、三井製糖と共同で取得しました。

高品質な砂糖の提供を通じて、成長するアジア市場の需要を取り込み、日本を含めたアジアでの精糖事業の一層の強化を目指します。

リテール・サービスでは、MBK Real Estate(MRE)社が、米国においてサービス付きシニア向け住宅を取得しました。MRE社は1990年よりシニア住宅事業に参入しており、既存物件を取得したあとの稼働率改善によるバリューアップ機能を強みとしています。現在は、米国西海岸エリアを中心に、6州で事業展開しており、本物件の取得により、保有・運営は合計34物件、約3,800室となります。

米国では、日本と同様に高齢者人口が増加しており、MRE社は今後ますます拡大する米国のシニア住宅へのニーズの受け皿になることを目指していきます。

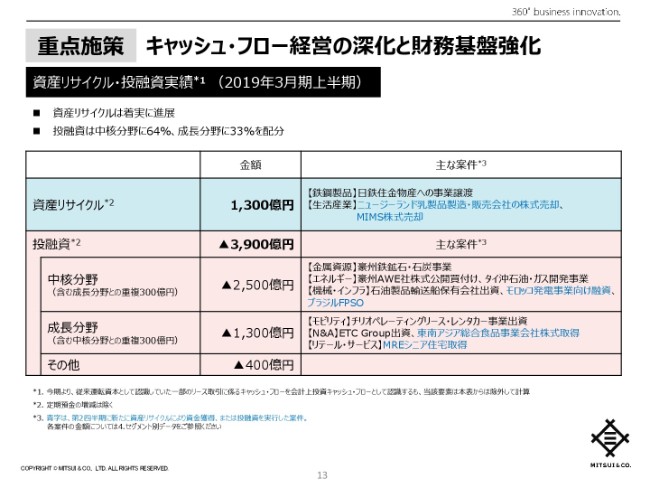

重点施策 キャッシュ・フロー経営の深化と財務基盤強化①

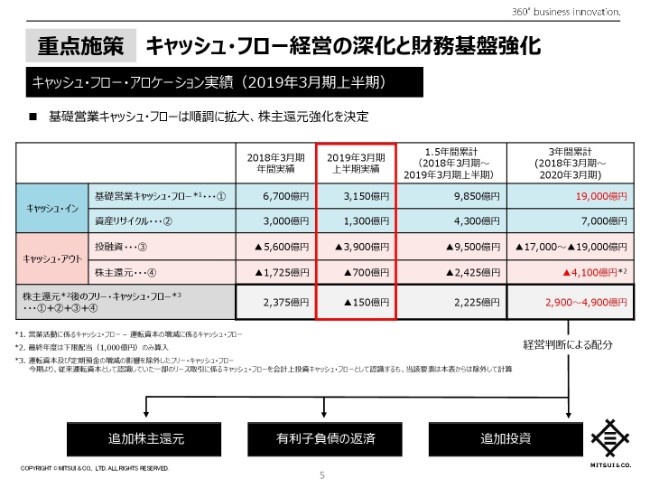

キャッシュ・フロー・アロケーションの実績と見通しについてご説明します。当上半期では、基礎営業キャッシュ・フローの獲得3,150億円に加え、資産リサイクル1,300億円を合わせて、4,450億円のキャッシュインとなりました。

一方、投融資は合計3,900億円を実行し、先ほどご説明した増配により、中間配当額が700億円となりますので、キャッシュアウトの合計は4,600億円となります。

また、3年間累計での株主還元後のフリー・キャッシュ・フローは、基礎営業キャッシュ・フローの拡大もあり、2,900億円から4,900億円のレベルまで増加する見通しです。

重点施策 キャッシュ・フロー経営の深化と財務基盤強化②

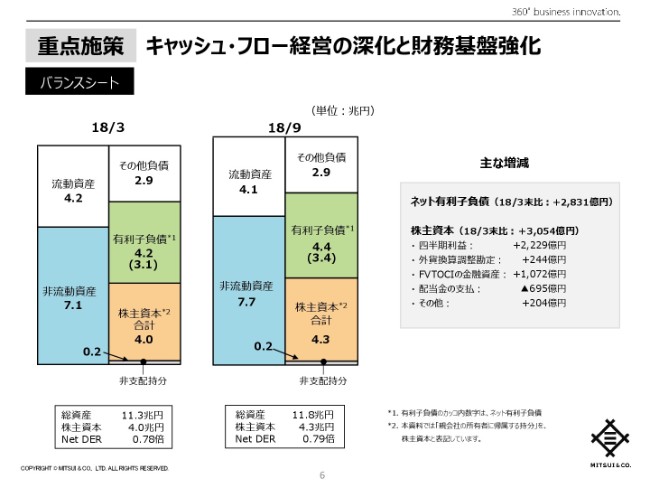

当上半期末のバランスシートについてご説明します。2018年3月末と比較して、ネット有利子負債は約2,800億円増加し、3兆4,000億円となりました。これは運転資本の増加とドル高に伴う有利子負債の為替換算替えの影響によるものです。

一方、株主資本は約3,000億円増加の4兆3,000億円となりましたので、この結果、Net DERは0.79倍となりました。

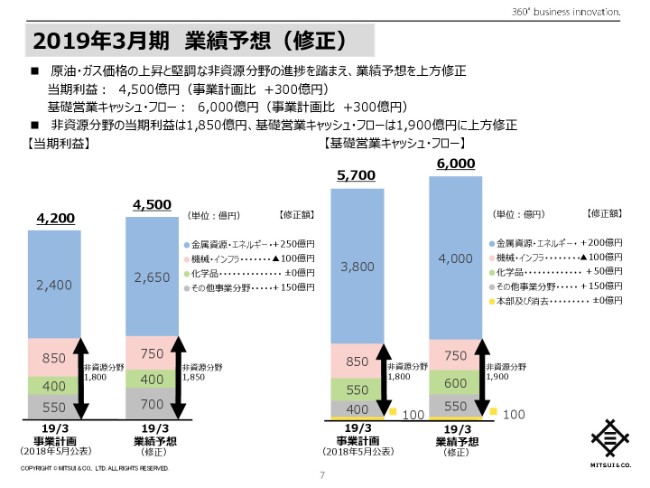

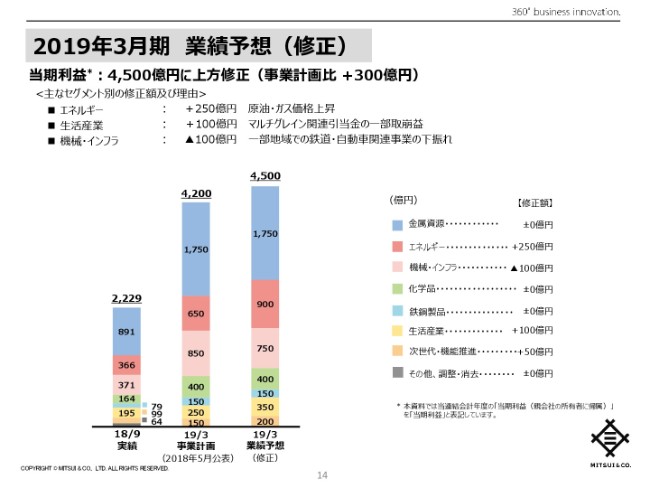

2019年3月期 業績予想(修正)①

冒頭で申し上げましたとおり、原油・ガス価格の上昇と堅調な非資源分野の進捗などを踏まえ、今期の業績予想を上方修正します。当期利益は300億円増加の4,500億円に、基礎営業キャッシュ・フローも300億円増加の6,000億円とします。

非資源分野においても利益・基礎営業キャッシュ・フローともに着実に伸長しており、中期経営計画最終年度の目標達成に向けて、収益基盤のさらなる強化を進めます。

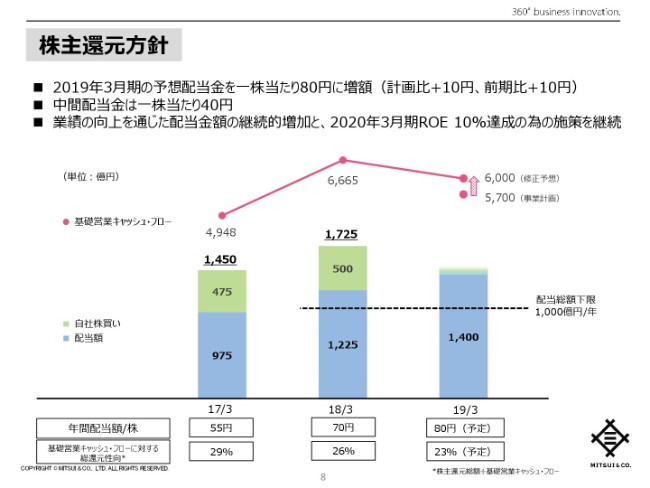

株主還元方針

2019年3月期の年間配当金については、堅調な業績の進展を踏まえて、期首計画において予定した1株当たり70円から10円増額して80円とし、中間配当は40円とします。

この結果、今期の株主還元総額は現時点で約1,400億円となり、総還元性向は基礎営業キャッシュ・フローに対して23パーセント、当期利益に対する配当性向は31パーセントとなります。

今後とも業績の向上を通じた配当金額の継続的増加を目指すと同時に、中期経営計画の定量目標である2020年3月期ROE10パーセントの確実な達成に向けた施策を継続してまいります。

以上で私からの説明を終わり、続いて経理部長の塩谷より、上半期業績の詳細をご説明します。

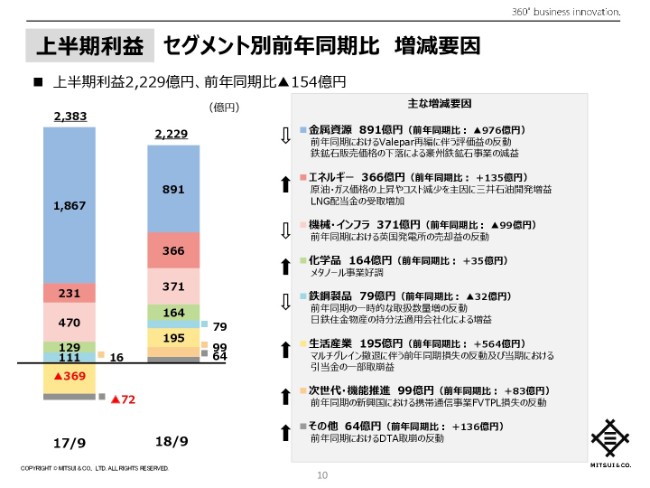

上半期利益 セグメント別前年同期比 増減要因

塩谷公朗氏:経理部長の塩谷です。それでは、当上半期業績の詳細についてご説明いたします。

まず、当上半期利益の増減について、セグメント別にご説明いたします。当上半期利益は、前年同期比154億円減益の2,229億円となりました。金属資源は、976億円減益の891億円の利益となりました。前年同期における、Valeparの再編に伴う評価益の反動や、鉄鉱石販売価格の下落による豪州鉄鉱石事業の減益が、主な要因です。

エネルギーは、135億円増益の366億円の利益となりました。原油・ガス価格の上昇やコスト減少を主因とした、三井石油開発の増益や、LNG配当金の増加が主な要因です。機械・インフラは、99億円減益の371億円の利益となりました。

前年同期における、英国発電所の売却益の反動が主な要因です。化学品は、好調なメタノール事業を主因に、35億円増益の164億円の利益となりました。

鉄鋼製品は、日鉄住金物産の持分法適用会社化に伴う増益貢献がありましたが、前年同期の一時的な取扱数量増の反動を主因に、32億円減益の79億円の利益となりました。生活産業は、564億円増益の195億円の利益となりました。マルチグレイン撤退に伴う、前年同期における損失の反動や、当期における引当金の一部取崩益が主な要因です。

次世代・機能推進は、前年同期の新興国における、携帯通信事業の公正価値評価損の反動を主因に、83億円増益の99億円の利益となりました。

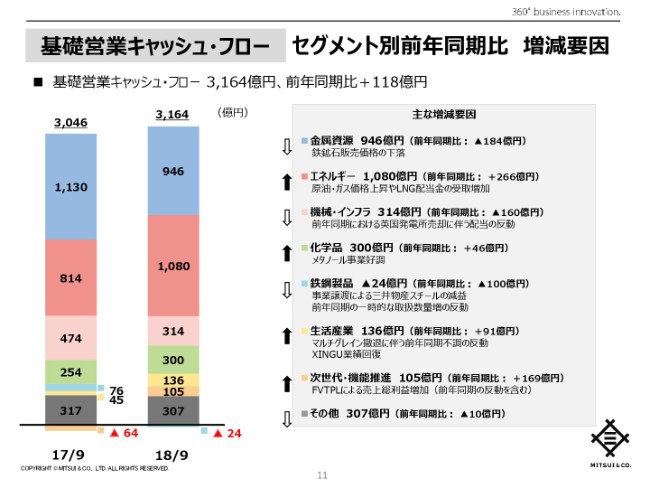

基礎営業キャッシュ・フロー セグメント別前年同期比 増減要因

当上半期利益の基礎営業キャッシュ・フローは、前年同期比118億円増加の3,164億円の獲得となりました。基礎営業キャッシュ・フローの前年同期比増減は、先ほどご説明した利益の増減理由とほとんど同様となるため、ここでの詳細な説明は省略させていただきます。

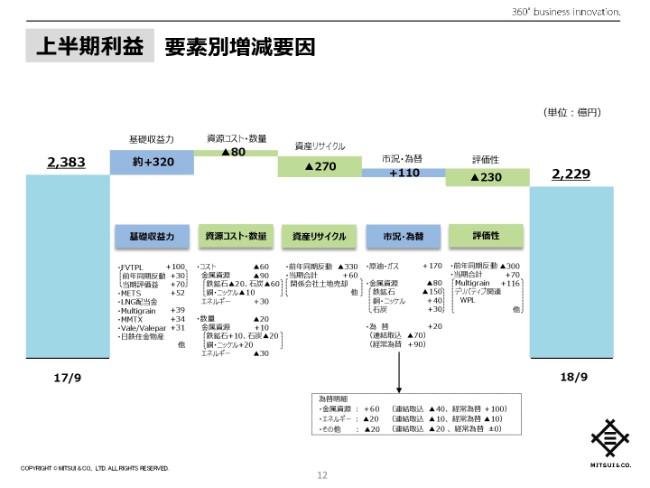

上半期利益 要素別増減要因

ここでは、当上半期利益を前年同期と比較し、その増減を要素別にまとめています。基礎収益力はFVTPLでの増益や、Mitsui & Co. Energy Trading Singaporeの業績回復に加え、LNG配当金の受け取り増加や、マルチグレインの前年同期損失の反動などにより、前年同期比で約320億円の増益要因となりました。

資源コスト・数量は、マイニングプランの変更に伴う石炭のコスト増などに加え、昨年度実施した、マーセラス・シェール権益の一部売却や、本年5月の、ヴィンセント油田の生産停止に伴う数量の減少を主因に、80億円の減益要因となりました。

資産リサイクルは、関係会社の土地売却によるリサイクル益などがありましたが、前年同期における英国発電所の売却益などの反動により、270億円の減益要因となりました。

市況・為替は、鉄鉱石販売価格の下落はありましたが、原油・ガス価格の上昇を主因に、110億円の増益要因となりました。評価性は、マルチグレイン関連引当金の一部取崩益が今期発生しましたが、前年同期の評価益の反動により、230億円の減益要因となりました。

重点施策 キャッシュ・フロー経営の深化と財務基盤強化③

上半期における資産リサイクル、ならびに投融資の実績についてご説明します。資産リサイクルは、第1四半期における実行案件に加えて、生活産業におけるニュージーランドの乳製品製造販売会社の株式売却や、MIMSの株式売却を主因に、1,300億円の獲得となり、着実な進展が見られました。

一方、投融資は合計で3,900億円のキャッシュアウトとなりました。これには一部、昨年度から実行が持ち越された案件も含まれており、ほぼ計画どおりに推移していると言えます。第1四半期からの継続案件に加えて、中核分野においては、モロッコ発電事業向け融資や、ブラジルでのFPSO向けの支出などがありました。また成長分野では、東南アジアで総合食品事業を展開するFKS Food & Agriの株式取得や、米国MREにおける、シニア住宅の取得などがありました。

2019年3月期 業績予想(修正)②

先ほど社長よりご説明しました通期業績予想について、セグメントごとの増減要因をご説明します。まず当期利益の通期予想は、300億円増加の4,500億円に上方修正しました。主な修正セグメントとしては、エネルギーで、原油・ガス価格の上昇を主因に250億円増加しました。生活産業では、マルチグレイン関連の引当金の一部取崩益を主因に、100億円の増加となっています。

一方、機械・インフラでは、一部地域での鉄道・自動車関連事業の下振れを主因に、100億円の減少としています。

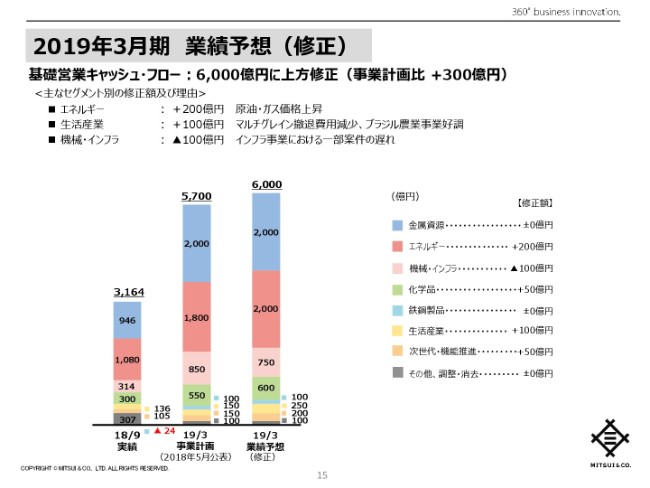

2019年3月期 業績予想(修正)③

基礎営業キャッシュ・フローの通期予想は、300億円増加の6,000億円に上方修正しました。主な修正セグメントとしては、原油・ガス価格の上昇を主因とした、エネルギーでの200億円の増加に加えて、マルチグレイン撤退費用減少や、ブラジル農業の好調を主因に、生活産業でも100億円の増加となっています。

一方、機械・インフラでは、インフラ関連事業の一部案件の遅れを主因に、100億円下方修正しています。以上で説明を終わらせていただきます。