2018年10月19日に行われた、株式会社ビックカメラ2018年8月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社ビックカメラ 代表取締役社長/社長執行役員 宮嶋宏幸 氏

〈連結〉決算概要

宮嶋宏幸氏:おはようございます。ビックカメラの宮嶋でございます。本日はお忙しいところお集まりいただきまして、ありがとうございます。

それでは先ほど木村(一義)社長からご説明させていただきましたコジマの決算概要も踏まえまして、ビックカメラ前期の業績、そして今期の予想、また力を入れている取り組みなどにつきまして、ご説明をさせていただきます。

まず前期2018年8月期の業績から説明をさせていただきます。2018年8月期は通期業績予想を4月の中間決算の発表時に上方修正をいたしました。下期の販売も順調に推移したことから、売上高及び段階利益はすべて公表予想を上回っておりまして、過去最高の業績となりました。

売上高につきましては、ビックカメラの新店の貢献に加え、既存店の販売が順調に推移したことを主な要因として、前期比106.8パーセントと増収となりました。

利益面につきましては粗利率が改善し、経費コントロールに努めた結果、営業利益が前期123.8パーセントと増益となりました。なお好調な業績を背景に、従業員に対し第4四半期に決算賞与を支給したことから、人件費の水準が第3四半期までに比べまして、上昇しております。

また経常利益は前期比120パーセント。親会社株主に帰属する当期純利益は前期比126.8パーセントで共に増益となりました。

〈単体〉決算概要

次にビックカメラ単体の決算概要の説明をいたします。ビックカメラ単体で、まず売上高につきましては、前期比110.1パーセントと増収となりました。2018年8月期の増収要因は多くが新店の開店によるもので、第1四半期に開店したビックカメラ京王調布店やビックカメラ船橋東武店に加え、前期の下期に開店したビックカメラ名古屋JRゲートタワー店や、ビックカメラAKIBAが売上増に大きく貢献しました。

この他、高い伸びが続くインターネット通販においては、当社が運営する本サイトを中心に拡大を進めておりましたが、4月には楽天株式会社との共同出資会社が運営する楽天ビックがスタートし、新たな成長の軸に加わったこともありまして、売上拡大のペースを加速させています。

利益面につきましては、数年来改善が続いていた粗利率が前期比横ばいとなっております。これは今申し上げました楽天ビックに関する収益が当社においては楽天ビックへの卸売で計上されているためです。

卸売は小売りに比べ粗利率の水準が低く、粗利率全体を押し下げることになります。なお、卸売を控除した場合の2018年8月期の粗利率は28.1パーセントと前期を上回っており、粗利率の改善が続いていると言えます。

また販管費は経費コントロールや卸売の影響もありまして、販管費率は前期に比べ低下しております。この結果、営業利益は前期比116.8パーセントと増益となりました。

次に営業外収益が前期に比べ減少しておりますのは、前期にはその年限りのものとして子会社から配当金が計上されていたためです。この結果、経常利益は前期比111パーセント、当期純利益は前期比122.3パーセントと増益になりました。

売上高

2018年8月期のグループの主要会社の業績を説明をいたします。まず連結売上高につきましては、資料のとおりでございます。その他の子会社等のソフマップが前期比減収となっておりますのは、前期2017年8月期の下期に収益力向上のための事業改革の一環で取り組んだ不採算店の閉鎖等が主な要因です。

営業利益

営業利益につきまして、ご説明いたします。連結営業利益はビックカメラとコジマに加え、ソフマップが利益増に貢献しました。ソフマップは営業利益が5億円ということで、前期の6億円の営業赤字から大幅に改善いたしました。事業計画として不採算店の閉鎖と合わせて進めた同社が強みとする中古商品やサポートサービスへの資源の集中は着実に実績を上げ、粗利率は前期に比べ1.7ポイント増と大幅に改善しました。

また不採算店舗の閉鎖に伴い、販管費における固定経費が減少したことなどにより、営業利益は当初の予想以上の結果となりました。

後ほどご説明いたしますが、足元ではeスポーツやVTuberといったソフマップらしい新たな取り組みを始めるなどしており、成長ステージはこの1年で次の段階に突入しております。

経常利益・当期純利益

経常利益・当期純利益につきましてご説明をいたします。連結経常利益・親会社株主に帰属する当期純利益につきましても、予想を上回りました。税金費用につきまして各社収益を改善し、順調に利益を計上できましたことなどから、法人税等の負担率は30パーセント程度と、前期より低下いたしました。

この他、非支配株主に帰属する当期純利益の増加は、コジマの業績改善が主な要因であります。

〈連結〉貸借対照表

連結の貸借対照表です。商品及び製品……いわゆる在庫については、ビックカメラやコジマの出店、インターネット通販の品揃えを大幅に増やしていることなどが主な要因で、1,061億円と前期から増加をしております。しかし、売上も増加していることから、在庫回転率は前期と同水準になっております。

また、本年6月に実施した139億円の自己株式取得の影響で、(短期)有利子負債は前期から約5億円減少しております。

〈連結〉キャッシュフロー計算書

連結キャッシュフロー計算書です。営業キャッシュフロー(の増加)は利益増加に伴う税金等調整前・当期純利益の増加が主な要因です。投資キャッシュフロー(の減少)は物流拠点や出店等の有形固定資産の取得による支出が主な要因です。財務キャッシュフロー(減少)は自己株式の取得が主な要因であります。

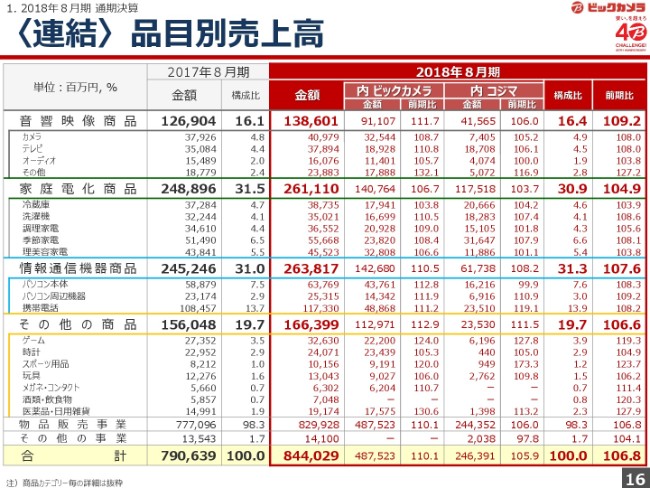

〈連結〉品目別売上高

連結の品目別売上高です。お示ししている各カテゴリー及び主力商品の売上実績はいずれも前期を上回りました。過去からの変化としましては、カメラやパソコンの販売が底打ちしたというのは以前ご説明したとおりです。加えて、この商品が含まれる音響映像商品及び情報通信機器商品の売上高の前期からの伸びは、家庭電化商品カテゴリの前期比104.9パーセントという伸びをそれぞれ上回りました。

このような動きは、地デジ移行前の、テレビの需要が旺盛だった2010年8月期以来のことで、実に8年ぶりに生じた変化です。ここ数年はスマートフォンの多機能化や単価下落、また買い替えサイクルの長期化といった影響を受けまして、カメラ・パソコン・テレビといった、いわゆる黒物家電の販売が伸び悩む一方で、単価上昇、安定した買い替え需要やニーズの変化により、冷蔵庫や洗濯機といった、白物家電の販売が伸びてきました。

当社においては、この変化に対応しつつも、黒物家電は売上構成が相対的に高いことから、販売減が売上全体に与える影響は、小さくありませんでした。今後も、黒物家電の伸びが白物家電を大きく上回ることは想定していませんが、少なくとも、黒物家電の販売だけが大きく減少し続けることは、なくなるのではないかと思っています。

詳細につきまして、音響・映像カテゴリーは、2017年話題の商品として登場した、IOTの中心となる、「Google Home」といったAIスピーカーが、オーディオの売上を底上げしました。また、ケーブルがまったくないフルワイヤレスのイヤホンが非常に好調で、その他の売上増の大半を占めるに至っています。家庭電化商品カテゴリーは、洗濯機が、働き方改革などの影響から時短ニーズが確実に高まっており、ドラム式洗濯機を中心に、大容量・高機能モデルが販売を伸ばしています。

情報通信機器商品カテゴリーは、パソコンが順調で、その中でも、都市部で販売が好調なタブレットパソコンが、売上を牽引しました。その他の商品カテゴリーは、当社が力を入れる非家電商品の多くが、販売を伸ばしました。医薬品や日用雑貨の他、スポーツ用品、お酒、メガネなども好調でした。

〈連結〉新規出店

新規出店についてです。2018年8月期の新規出店は資料のとおりです。ビックカメラにおいては、従来型の店舗の2店舗の他、玩具専門店、薬・化粧品や小型家電を取り揃えます、独自のセレクトショップに加えまして、酒の専門店を8月に出店いたしました。

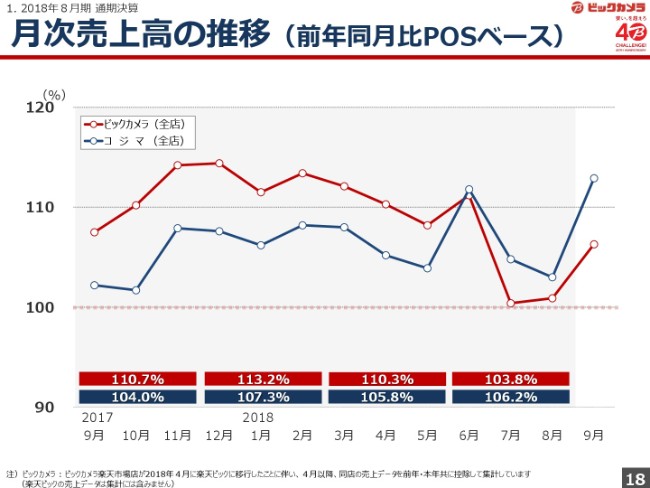

月次売上高の推移(前年同月比POSベース)

月次売上高の推移です。ビックカメラ・コジマともに前年を一度も下回ることなく、一貫して売上を伸ばし、業界平均も上回ったことをご確認いただけるかと思います。なお、ビックカメラにつきましては、2018年5月以降、売上の伸びが低下していますが、2017年4月に開店した名古屋JRゲートタワー店、また6月に開店したビックカメラAKIBAの、新店効果の一巡による影響を受けています。

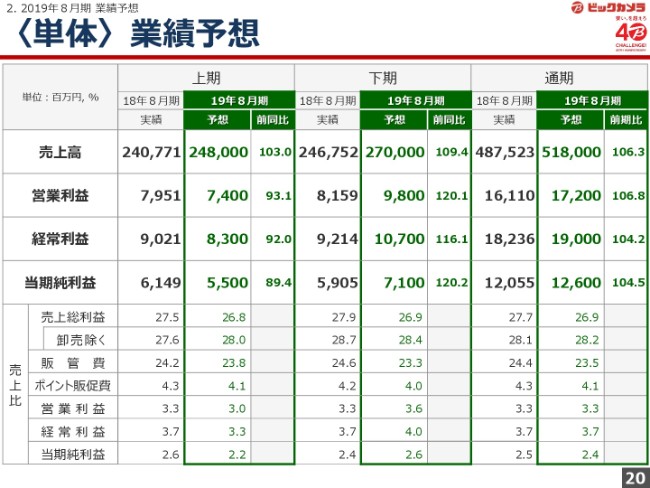

〈単体〉業績予想

今期、2019年8月期の業績予想につきまして、ご説明をいたします。まず、ビックカメラ単体の業績予想からです。国内の家電小売市場の影響に大きな変化はないと考えていますが、来年10月には消費増税が実施されることから、駆け込み消費が生じるのではないかと思われます。

商品の動向につきましては、引き続き、高機能・省エネ・時短に関連する商品が活発に動くと見込まれます。加えて、4K放送の本格開始や、東京オリンピックを1年後に控え、買い替えが見込まれるテレビのほか、Windows7のサポート終了が1年後に迫ったパソコンは、販売が底堅く推移するのではないかと思われます。

今申し上げました市場環境を踏まえ、実店舗は底堅い既存店と新店舗による上乗せを見込む他、インターネット通販は引き続きサービスを充実させ、前期と同様に高い伸びを達成できるものと見込んでいます。なお、消費増税による駆け込みの影響につきましては、2014年の消費増税時には、3ヶ月前から目に見える変化が生じていたことから、今回は7月頃から、駆け込みによる消費があるものと予想しています。

以上のことから、売上高は、前期比106.3パーセントの5,180億円を見込んでいます。次に粗利率については、本年4月にスタートした「楽天ビック」の売上が、当社においては卸売で収益計上されることから、ビックカメラ単体の粗利率にマイナスの影響を与えます。このことから、今期の表面上の粗利率は前期よりも低下しますが、卸売を除いた場合の粗利率は、PB商品の販売拡大等により、前期より向上する見込みです。

また販管費は、成長のためのコストを投じる一方、経費コントロールも併せて行うことから、営業利益は、前期比106.8パーセントの172億円を見込んでいます。なお、上期の営業利益が5億円の減益となるのは、オムニチャネルコマースの強化を目的に、IT・物流関係に対する先行投資を積極的に行う計画でありまして、一部経費が先行することによるものです。

また経常利益は、前期比104.2パーセントの190億円。当期純利益は、前期比104.5パーセントの126億円を見込んでいます。今、申し上げましたように、今期の業績予想を達成すると、ビックカメラ単体としては、初の売上高5,000億円超えで、売上・段階利益はいずれも過去最高を更新することとなります。

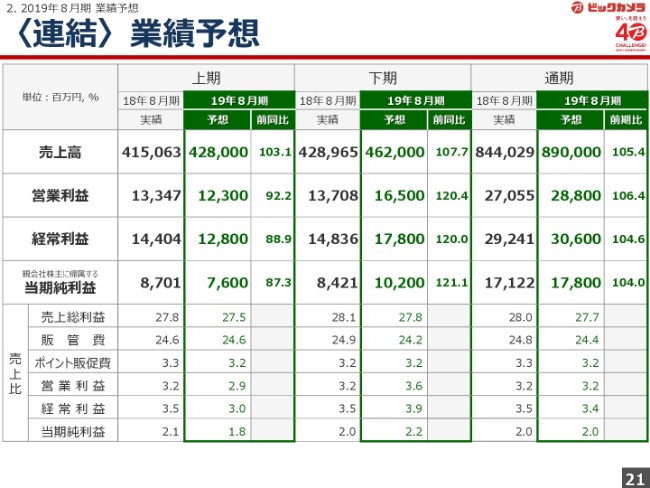

〈連結〉業績予想

連結の業績予想につきまして、ご説明いたします。2019年8月期は、今、ご説明したビックカメラ単体と、先ほどご説明いたしましたコジマを主な要因といたしまして、売上高が、前期比105.4パーセントの8,900億円。営業利益が、前期比106.4パーセントの288億円。経常利益が、前期比104.6パーセントの306億円。親会社株主に帰属する当期純利益が、前期比104パーセントの178億円と、増収増益を見込んでいます。

上期の減益予想につきましては、ビックカメラ単体に加え、日本BS放送が上期で、前年同期比7億円の営業減益を見込んでいることが要因です。日本BS放送が事業を行うBS放送の市場は、本年4月に4K放送がスタートすることから注目が高まっており、今後の視聴者数増加が見込まれることから、成長投資の一環として、魅力のある番組の制作やその宣伝を積極的に行うことによるものであります。

なお、業績予想達成時には、売上高、営業利益、当期純利益は2期連続で過去最高を更新し、経常利益につきましては3期連続で過去最高を更新することになります。

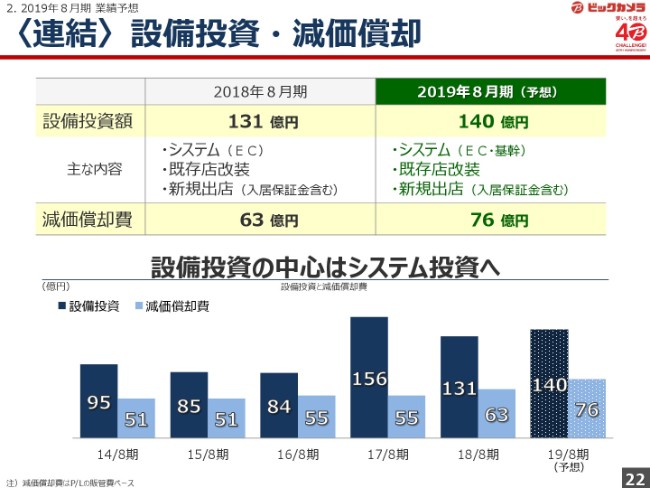

〈連結〉設備投資・減価償却

設備投資と減価償却につきましてご説明いたします。先ほども申し上げましたとおり、今期もオムニチャネルコマースの強化を目的に、IT、物流への投資を拡大させる計画であり、設備投資額、減価償却費とも増加する予想となっております。

配当金

配当金につきましてご説明いたします。当社は、かねて安定した利益配当の継続を利益配分の基本方針としておりましたが、このたび、業績に応じた適正な利益配当に方針を変更いたしました。

この変更を踏まえ、2018年8月期は最高益を更新したこともあり、期末配当の増配を行い、1株当たりの年間配当額を従来の12円から8円増加の20円に変更いたしました。なお、今期2019年8月期の年間配当額は、前期と同じ1株当たり20円を予定しております。

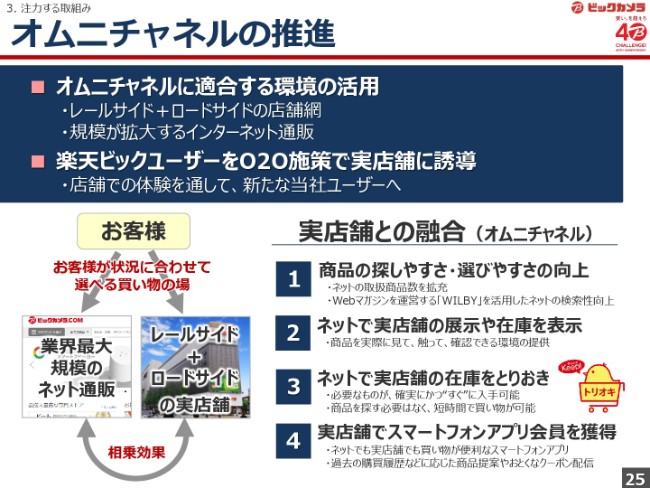

オムニチャネルの推進

続きまして、現在注力しております取り組みにつきましてご説明いたします。まずオムニチャネルです。ネットと実店舗をシームレスに行き来しながら、商品やサービスを購入する動きの高まりを受け、当社はこれまでスライドにある1~4のような施策に取り組んでまいりました。

これからもスマホアプリを充実させる一方、実店舗の魅力も高めながら、オムニチャネルコマースの強化を推進してまいります。

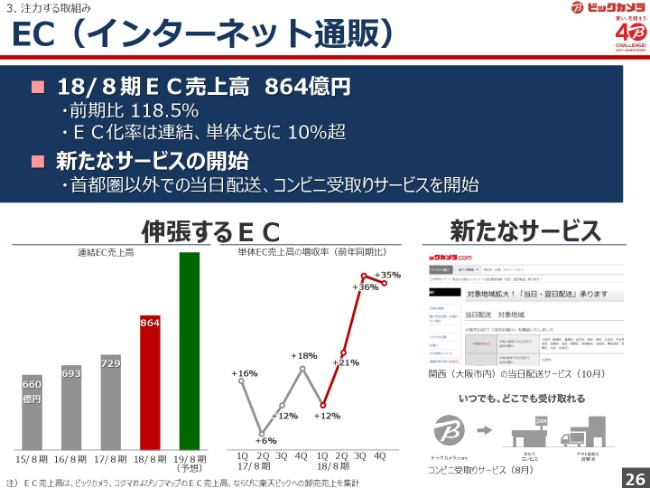

EC(インターネット通販)

EC(インターネット通販)です。ECの売上は、物流の改善に伴い実施した品揃えの強化、ECサイトの利便性向上の結果、高い伸びが続いております。

これらの取り組みは現在も継続しており、今後もプラス影響が発生すること、また、楽天ビッグの売上成長や年間寄与が見込めることから、売上の伸びは前期を上回り、連結EC売上高は1,000億円を超えていくものと考えております。

実店舗

実店舗です。今期も出店を行ってまいります。都市部では人口流入もあり、出店が実現できていない場所も多くあることから、今後においても安定的な出店をしていく予定です。

ただ、消費者のニーズは常に変化をしていることから、ビックカメラグループの豊富な品揃えやサービスを活かした店舗展開が必要だと考えております。

実店舗2

最近行った取り組みをご説明いたします。多機能化が進むイヤホンの質感、装着感、操作性や音が体験できる独自の商品展示、相談や問題解決など、実店舗ならではの提案をしております。

また今年7月に、東京オリンピック・パラリンピックのオフィシャルショップとして初の常設店をビックカメラ新宿西口店内にオープンいたしました。現在3つのオフィシャルショップをビックカメラ店内で営業をしております。

このほか、専門性の高いソフマップにおいては、ニーズが確実に高まっているeスポーツ、また中古ビジネスの拡大に取り組んでおります。

今後EC市場が拡大していくことは間違いなく、合わせて実店舗に求められることは、今とは変化をしていくものと考えております。

当社グループとしては、柔軟な考えで実店舗ならではのサービスや提案、また、業界最大規模のECの2つを合わせ、ベストミックスで事業を拡大していく考えであります。

物流

物流です。2017年11月の東松山センター増床部の稼働をもって、物流拠点の統廃合は終えたとお知らせいたしておりますが、そののちも運営の効率化やコスト低減の取り組みを続けております。

その1つとして、従来からある大阪センターを増床し、EC物流の機能を持たせることで、サービスの向上やコスト削減を実現できると考え、今月より稼働を始めております。

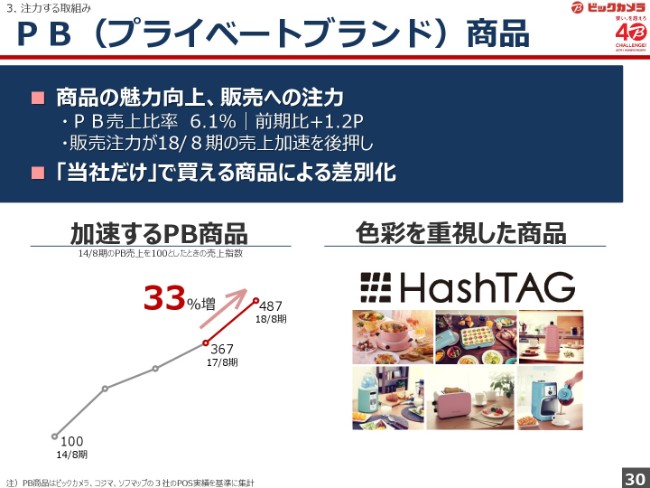

PB(プライベートブランド)商品

PB(プライベートブランド)商品です。PB商品は当社グループの粗利率を改善させるだけでなく、お客さまにとってもナショナルブランド商品にない独自のデザインや、価格以上の性能などによる満足感を得ることができる商品と、最近では強く感じております。

引き続き、お客さまのニーズを汲みながら、当社だけで買うことができるPB商品での差別化を進めてまいります。

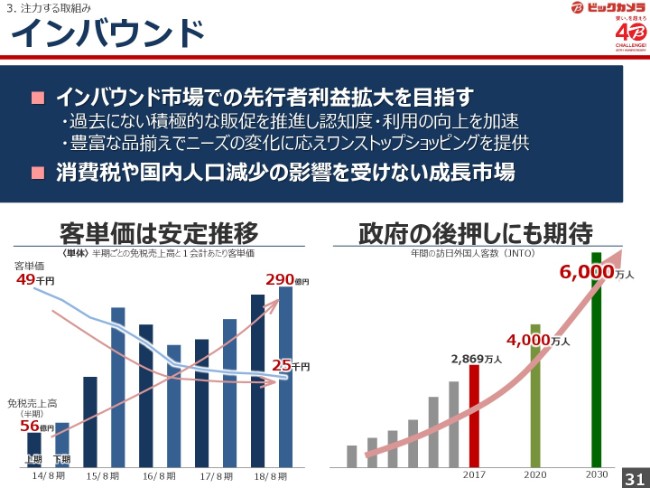

インバウンド

インバウンドです。ビックカメラ単体のインバウンドの売上は、前期は3割近い伸びとなりました。新店による押し上げもありますが、訪日外国人客数の増加が売上の伸びを支えた結果だと思っております。

今後も訪日外国人の客数は増加が見込まれることから、宣伝等を通じた認知度向上の取り組みに力を入れ、すでに一定程度あるシェアをさらに高めていく考えであります。

ESG等

最後に、ビックカメラのESG等についてです。当社としては、ご覧の事項を推進することで、持続的な成長を実現してまいりたいと考えております。

なお、CSRとして、ここ1、2年で「健康経営宣言」(を制定)、事業所内保育所(を開園)、また、優良な子育て支援活動が評価されたことによる「プラチナくるみん認定」(を取得)といった育児支援(行っています)。また、児童養護などを行う奨学金財団への設立から今日にいたるまでの人的・経済的支援、女子ソフトボール高崎や競歩などのスポーツ振興、当社の本社がある豊島区の文化施設の支援などを行っております。

以上をもちまして、私からの説明を終わらせていただきます。ご清聴ありがとうございました。