2018年9月12日に行われた、株式会社鳥貴族2018年7月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社鳥貴族 代表取締役社長 大倉忠司 氏

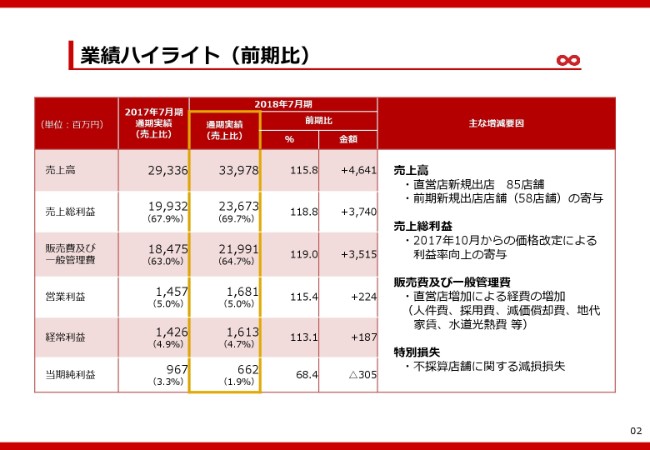

業績ハイライト(前期比)

大倉忠司氏:みなさま、こんにちは。経営者の大倉でございます。本日はお忙しい中、決算説明会にご参加いただき誠にありがとうございます。それでは早速ではございますが、説明会を始めさせていただきます。

業績ハイライト(前期比)です。売上高339億7,800万円、前期比115.8パーセント。売上総利益236億7,300万円、前期比118.8パーセント。販売費及び一般管理費219億9,100万円、前期比119パーセント。営業利益16億8,100万円、前期比115.4パーセント。経常利益16億1,300万円、前期比113.1パーセント。当期純利益6億6,200万円、前期比68.4パーセントになりました。

売上高は直営店新規出店の85店舗が寄与しました。売上総利益は、2017年10月から価格改定しましたので、粗利益率はアップし、利益率向上に寄与しました。販売費及び一般管理費は、直営店増加による経費の増加となりました。そして当期純利益は、特別損失、不採算店舗に関する減損損失が出まして、こういった結果となりました。

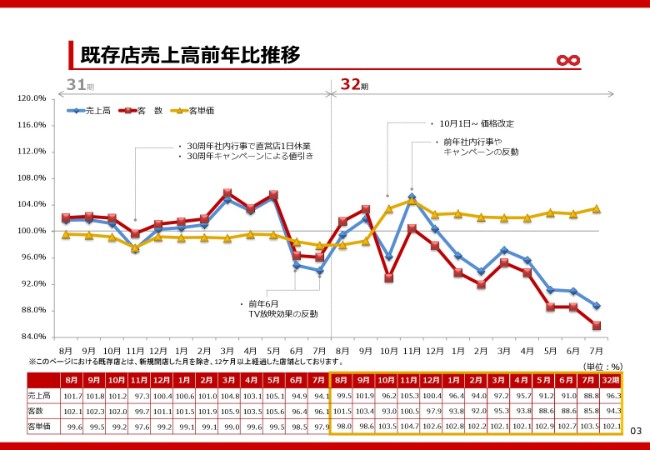

既存店売上高前年比推移

既存店売上高前年比推移でございます。売上高は通期で96.3パーセント。客数が94.3パーセント。客単価が102.1パーセント。第32期の既存店売上高前年比は、価格改定以後、客単価は向上しましたが、客数が前年を下回って推移しました。

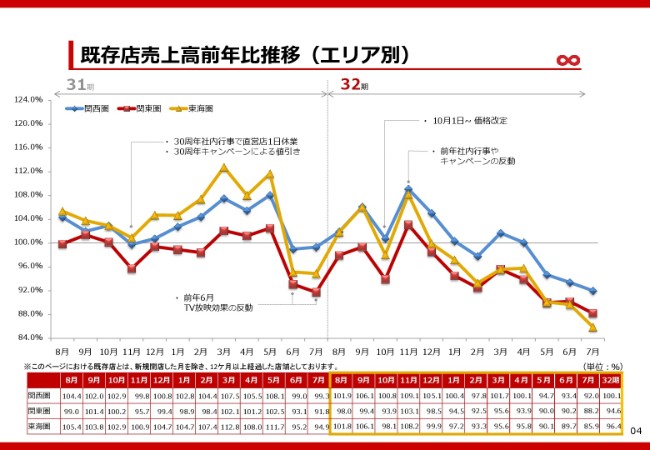

既存店売上高前年比推移(エリア別)

次に、既存店売上高前年比推移のエリア別についてです。まず関西圏は100.1パーセント。そして関東圏は94.6パーセント。東海圏が96.4パーセントとなりました。エリア別での推移を見ますと、関西は関東、東海に比べて堅調に推移しました。この背景としましては、出店数の違いも一因と考えております。

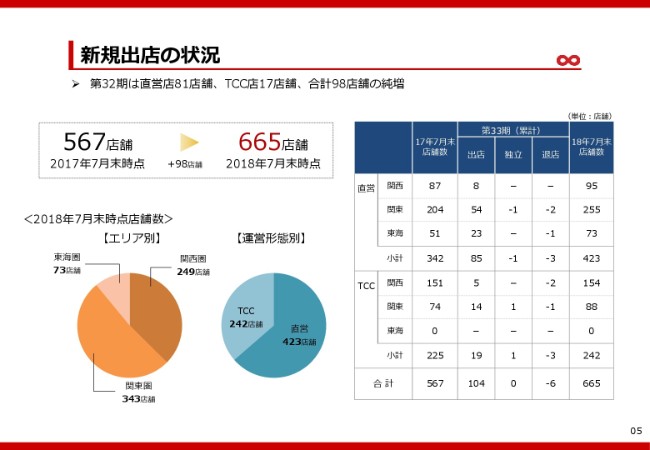

新規出店の状況

続きまして、新規出店の状況ですが、前々期末の567店舗から前期末は665店舗。直営は81店舗の純増、TCCは17店舗の純増となりました。その合計で98店舗の純増です。直営店の出店状況につきましては、エリア別では関西が8店舗の純増、関東が51店舗の純増、東海が22店舗の純増となりました。

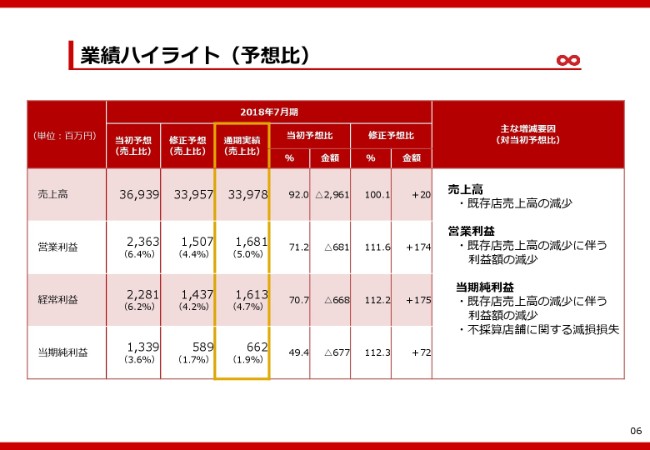

業績ハイライト(予想比)

次に業績ハイライト(予想比)でございます。売上高が92パーセント。営業利益が71.2パーセント。経常利益が70.7パーセント。当期純利益が49.4パーセント。売上高の未達の要因ですが、既存店売上高の減少です。営業利益は、既存店売上高の減少に伴う利益額の減少です。そして当期純利益は、既存店売上高の減少に伴う利益額の減少、そして不採算店舗に関する減損損失です。

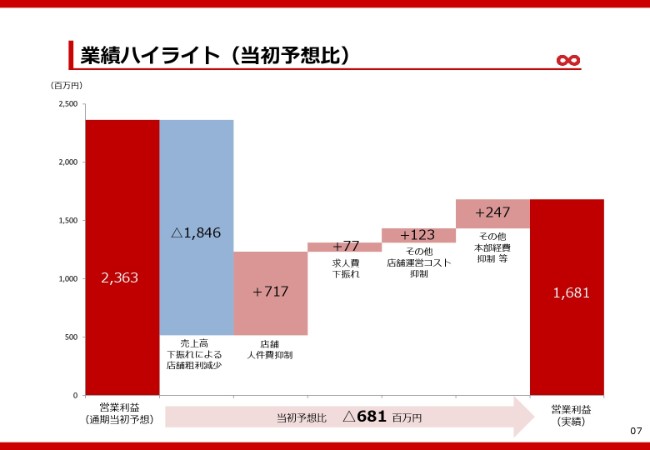

業績ハイライト(当初予想比)

業績ハイライト(当初予想比)は、こちらのグラフです。当期業績予想の営業利益と実績の差異を示しております。新規出店による直営店純増数は概ね計画どおり推移しましたが、既存店売上高が価格改定後前年比で増収に寄与するものと想定していましたが、お客さま数が減少し、前年を下回って推移しました。

これにより、売上高の下振れによる店舗段階での粗利減少額が約18億円。一方で、お客さま数の減少に合わせて、店舗人件費や運営コスト等の経費コントロールに努めましたが、結果として利益段階も当初業績予想を下回る着地となりました。

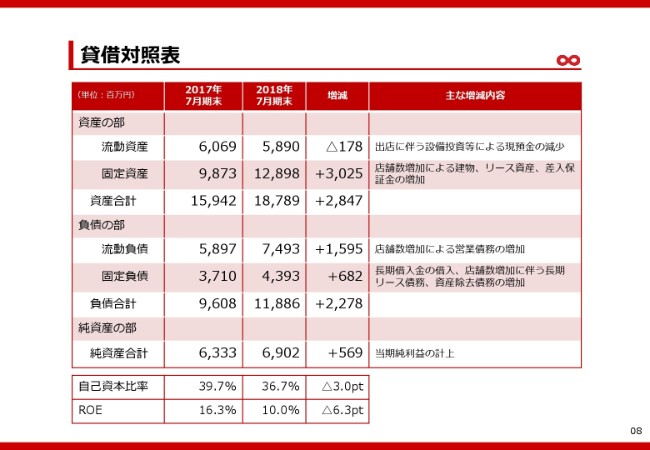

貸借対照表

貸借対照表です。まず資産の部ですが、流動資産58億9,000万円、前期比でマイナス1億7,800万円。これは出店に伴う設備投資等による現預金の減少です。固定資産は128億9,800万円、約30億2,500万円がプラスとなりました。これは店舗数増加による建物、リース資産、差入保証金の増加です。資産合計としまして187億8,900万円、前期比で約28億4,700万円のプラスとなりました。

続いて負債の部ですが、流動負債が74億9,300万円、プラス15億9,500万円です。これは店舗数増加によります営業債務の増加です。固定負債は43億9,300万円、6億8,200万円プラスとなり、長期借入金の借入、店舗数増加に伴う長期リース債務、資産除去債務の増加です。負債合計としまして、118億8,600万円となり、プラス22億7,800万円となりました。

純資産の部ですが、純資産合計が69億200万円で、プラス5億6,900万円となりました。これは、当期純利益計上です。

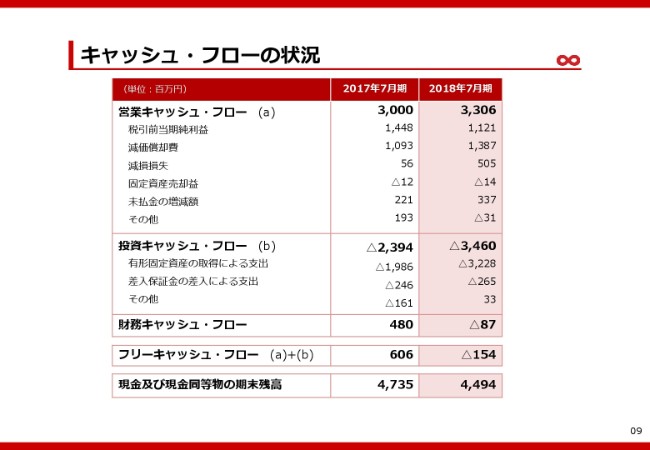

キャッシュ・フローの状況

次にキャッシュ・フローの状況ですが、営業キャッシュ・フローは33億600万円。投資キャッシュ・フローはマイナス34億6,000万円。財務キャッシュ・フローはマイナス8,700万円となりました。フリーキャッシュ・フローが、差し引きマイナス1億5,400万円です。

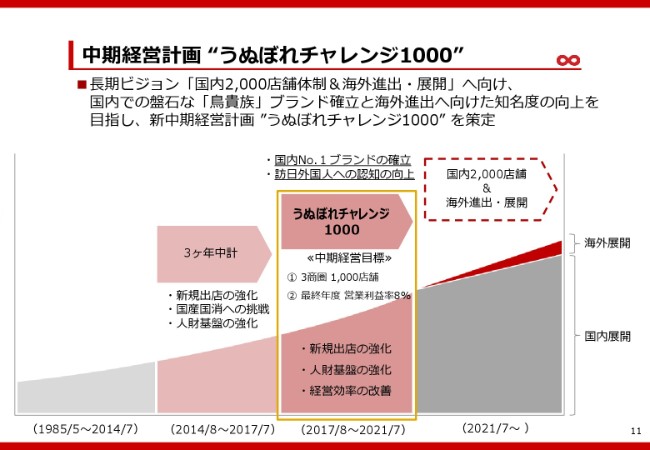

中期経営計画“うぬぼれチャレンジ1000”①

続きまして、中期経営計画の進捗状況を説明させていただきます。当社の長期ビジョン「国内2,000店舗体制&海外進出・展開」へ向けて、国内での盤石な「鳥貴族」ブランド確立と海外進出へ向けた知名度の向上を目指し、新中期経営計画“うぬぼれチャレンジ1000”を策定しました。

中期経営計画“うぬぼれチャレンジ1000”②

中期経営計画におきましては、鳥貴族単一業態によるチェーン展開という経営方針のもと、最終年度時点での目標を3商圏で1,000店舗、営業利益率8パーセントと掲げました。その達成へ向けた重要施策としては、新規出店の強化、人財基盤の強化、経営効率の改善に取り組んでまいります。

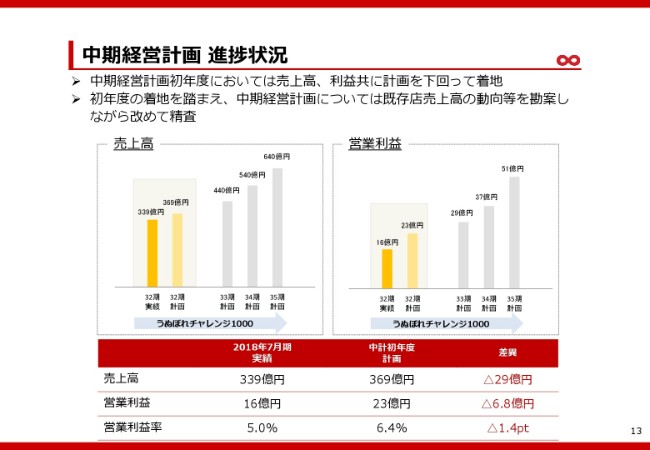

中期経営計画 進捗状況

その進捗状況ですが、先ほどもご説明しましたとおり、初年度におきましては売上高・利益が下回って着地しました。この初年度の着地を踏まえ、中期経営計画については、既存店売上高の動向等を勘案しながら改めて精査していきたいと考えております。

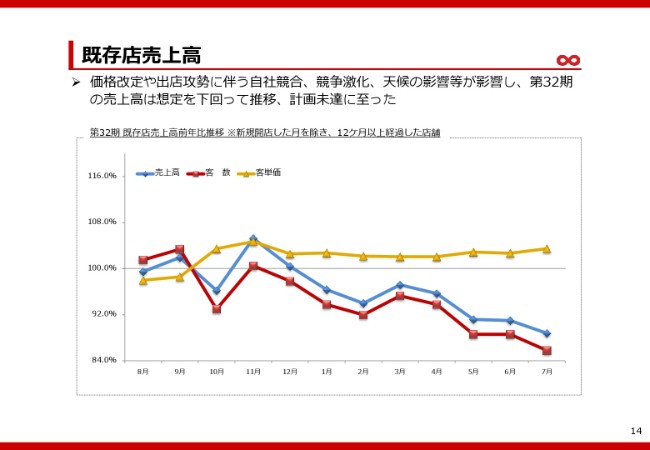

既存店売上高

既存店売上高です。中期経営計画の初年度の計画が未達となりました大きな要因は、既存店売上高の減少です。その背景としては、価格改定や出店攻勢に伴う自社競合、他社競争激化、天候等が影響したものと考えております。

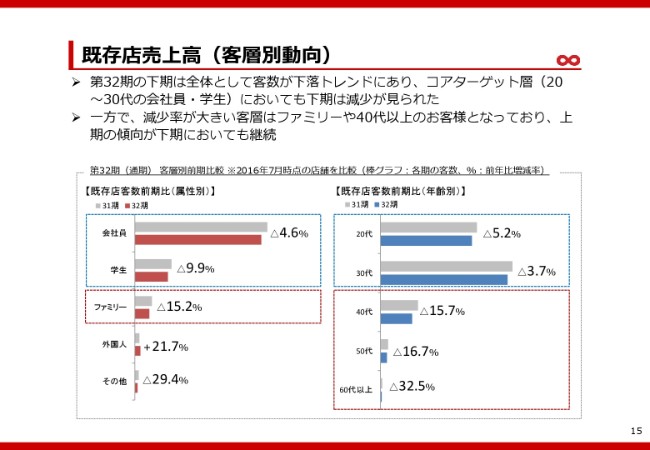

既存店売上高(客層別動向)

これは既存店売上高の客層別動向です。このグラフは第32期の通期における客層別の来客数を示しております。第32期の下期は、全体として客数が下落トレンドにあり、コアターゲット層(20~30代の会社員・学生)においても下期は減少が見られました。一方で、減少率が大きい客層はファミリーや40代以上のお客さまとなっており、上期の傾向が下期においても継続しました。

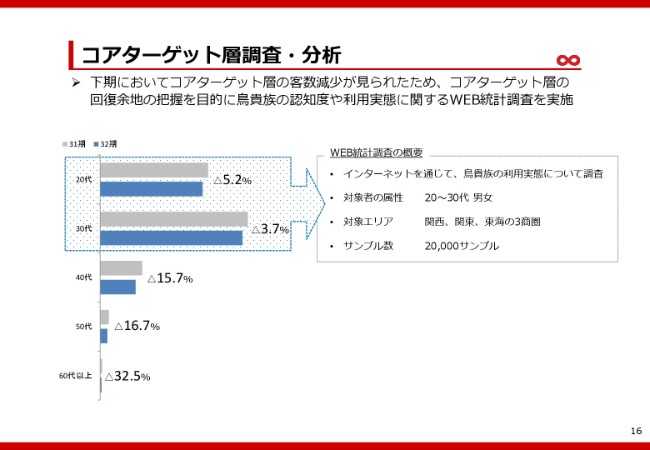

コアターゲット層調査・分析①

次に、コアターゲット層の調査・分析です。下期におきましても、コアターゲット層の客数減少が見られたため、コアターゲット層の回復余地の把握を目的に、鳥貴族の認知度や利用実態に関するWEB統計調査を開始しました。当社が出店しているエリア……東名阪ですが、そのエリアの20~30代の男女を対象に2万サンプルを抽出し、鳥貴族の利用実態について調査しております。

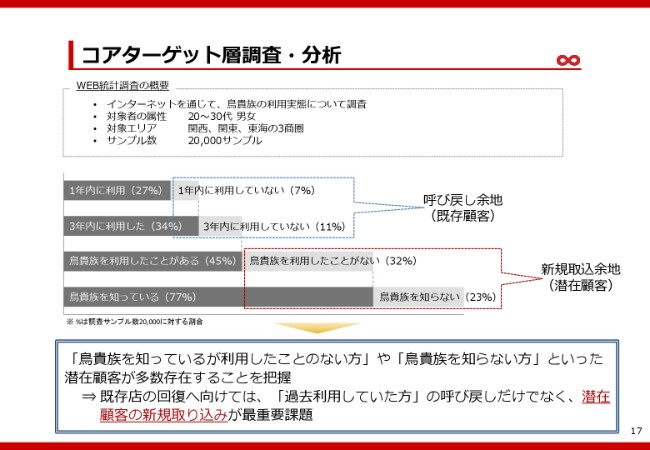

コアターゲット層調査・分析②

その調査・分析は、現在掘り下げて調査中ではありますが、当該調査を通して、「鳥貴族を知っているが利用したことがない方」や、「鳥貴族を知らない方」といった潜在顧客が多数存在することを把握できました。この調査を踏まえ、今後既存店を回復させていくには、過去に利用していた方の呼び戻しだけではなく、潜在顧客の新規取り込みが最重要課題であると認識しました。

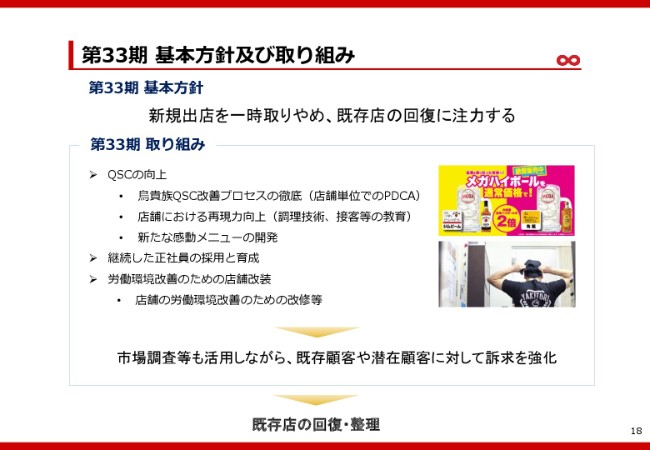

第33期 基本方針及び取り組み

第33期、基本方針及び取り組みです。まず基本方針としては、既存顧客の呼び戻しや潜在顧客の新規取り込みを行い、既存店を回復させていかなければならないことから、第33期におきましては新規出店を一時取りやめます。そして、既存店の回復に注力してまいります。

その取り組み……具体的にはQSCの向上や正社員の採用・育成、労働環境改善のための店舗改装等に取り組むほか、市場調査等も活用しながら、既存顧客や潜在顧客に対しての訴求を強化してまいります。出店再開の条件としては、やはり既存店の売上動向・業績といったものを勘案しながら、再開時期を見ていきたいと考えております。

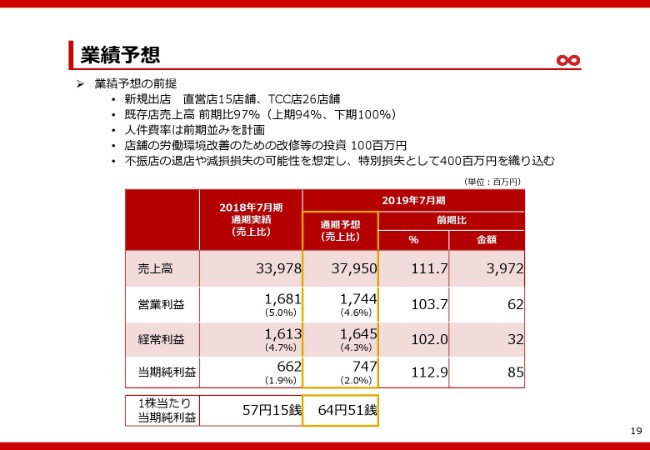

業績予想

続きまして、今期業績予想です。まず新規出店は直営15店舗。TCC、カムレードは26店舗。売上高が379億5,000万円、前期比で111.7パーセント。営業利益は17億4,400万円、前期比で103.7パーセント。経常利益は16億4,500万、前期比で102パーセント。当期純利益は7億4,700万円、112.9パーセントと予想しております。

既存店売上高は、前期比で97パーセント、上期94パーセント、下期100パーセントを予想しております。人件費率は前期並みを計画しています。あと、店舗の労働環境改善のための改修費など、投資は1億円を見ております。不振店の退店や減損損失の可能性を想定して、特別損失として4億円も織り込んでおります。

配当予想及び株主優待

それでは、配当予想及び株主優待でございますが、株主還元基本方針は、成長戦略への内部留保を優先しますが、安定的かつ継続的な配当を実施して、今期も前期並みの中間4円、期末4円の8円を見込んでおります。優待制度も前期と同じです。

以上で説明は終わらせていただきます。