5. 老後資金づくりのポイント

金融庁は「家計管理とライフプランニング」という資料を公表しています。

この資料をもとに〈老後に向けた資金づくりをはじめるポイント〉を考えていきます。

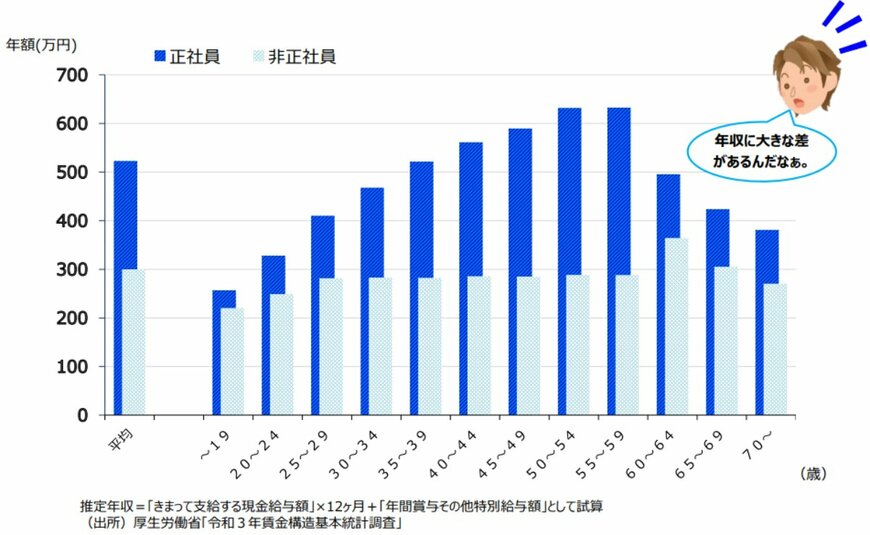

上記のグラフは、雇用形態による年収の違いを年代別で表したものです。正社員のほうが非正社員と比べて年収が高いことがわかります。

また、正社員の年収は10代から59歳まで増加傾向にありますが、60歳からは減少しています。これは、定年退職や定年後の再就職による年収の低下などが主な要因です。

60歳以降は年金を受給し始める方が増えますが、年金や給付金だけで老後を過ごすのは厳しい状況となるでしょう。

特に、物価上昇が家計に与える影響は大きく、貯蓄を取り崩して生活費に充てるとしても、日々貯蓄が減り続ける老後の生活は不安が伴いますね。

物価高は日々の生活費を圧迫するだけではありません。低金利の日本では預貯金の金利が追い付かず、資産価値が目減りしてしまうのです。

そのため、老後に向けて物価高に負けない資産形成を目指して、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)などの制度を利用する方が増加しています。

NISAやiDeCoは、税制優遇を受けながら投資を行うことができる制度です。

これらの制度で投資する「価格変動型」の商品は元本保証ではないため、リスクとリターンのバランスを考慮しながら、余剰資金で資産形成を行うことが大切です。

まずは、日本年金機構から毎年届く「ねんきん定期便」や「ねんきんネット」で年金の見込み額を確認し、日々の家計を見直すことから始めてみてはいかがでしょうか。

6. まとめにかえて

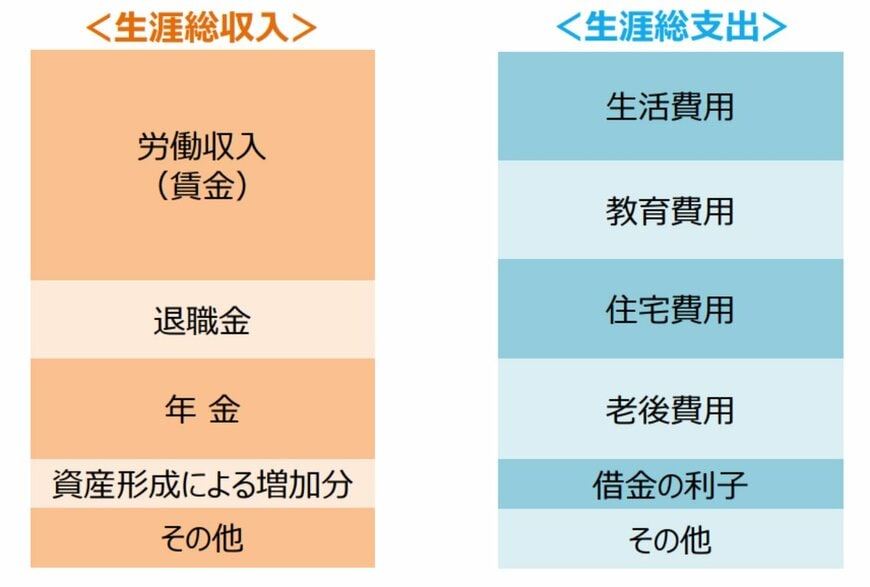

今回は、将来収入の柱となる年金制度の確認をしてきました。理想的な生活費を考えたとき、年金だけでは理想的な生活をすることが難しいという場合、不足する金額が資産形成をする上での目標金額となります。

老後まで何年かけてその資産を準備していくのか、無理なく計画を立てて資産形成をスタートしましょう。

とりあえず資産形成を始めるという方も多いですが、制度や仕組みを理解をしていないと、市場の動きによって資産がマイナスになった際に「よくわからないから一回やめよう。」と途中でやめてしまうケースに繋がります。

資産運用は長く続けるものとして自身の考え方に合った手段・金額で、目的を見失わずに続けていきましょう。