2018年7月26日に行われた、オムロン株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:オムロン株式会社 取締役/執行役員専務/CFO 日戸興史 氏

2019年3月期第1四半期決算説明会

日戸興史氏:みなさんこんにちは。CFOの日戸でございます。本日は大変お忙しいところ、弊社の2018年度第1四半期の決算説明会にお集まりいただきまして、大変ありがとうございます。本日は初めに業績についてお話をし、後ほど私、日戸がCFOとして持続的な企業価値向上に向けた取り組みということでご説明いたします。よろしくお願いいたします。

まずご説明に入る前に、先日(2018年6月26日)の大阪北部地震、および(6月下旬から7月初旬にかけての)西日本豪雨に被災されたすべての方々に、心よりお見舞いを申し上げたいと思います。

大阪北部地震につきましては、幸いなことに弊社に大きな影響はありませんでした。しかしながら、西日本豪雨については、環境事業、太陽光のパワーコンディショナーを扱っている事業で、水害がとくに激しかった愛媛県大洲市にある協力工場が被災をいたしまして、一部出荷停止などの影響が出ております。

現在は生産再開に向けて急ピッチで準備を進めております。ただ、全社に与える影響は軽微と考えておりますが、詳しい状況についてはまだ精査中ということでございます。なお、環境事業以外では特段の影響はありません。

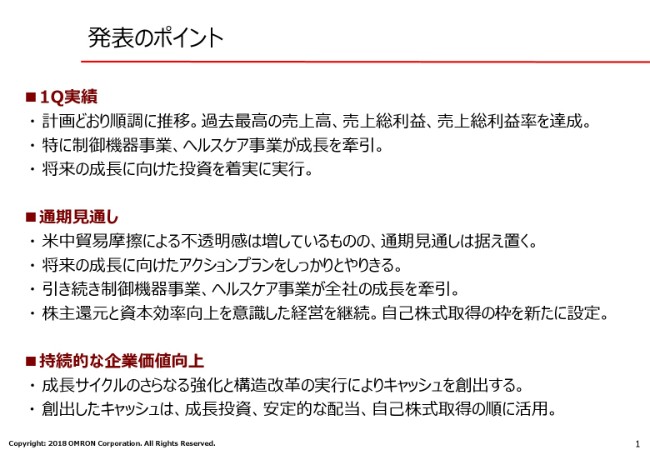

発表のポイント

本日の発表のポイントは3点あります。まず1点目は第1四半期の実績です。計画どおり順調に推移し、前年に引き続き非常に良いかたちでスタートを切ることができました。とくに制御機器事業、ヘルスケア事業が好調で、全社の成長を牽引いたしました。また、将来の成長に向けた投資を着実に実行しております。

2点目は通期の見通しです。米中貿易摩擦による不透明感というのは、日に日に増していると感じております。現時点では通期の見通しは据え置きます。ただし、今後の大きいトレンド、人手不足等々については全く変わっていないと思っておりますので、事業成長に向けて期初に計画したアクションプランをしっかりやり切るということです。

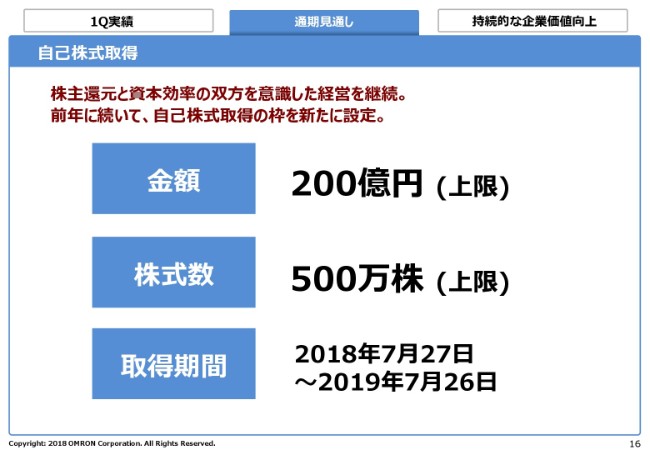

また今回、自己株式取得の枠を新たに設定いたしました。引き続き、株主還元と資本効率向上を意識した経営を継続してまいります。

3点目は持続的な企業価値の向上についてです。成長サイクルのさらなる強化と構造改革、キャッシュフローアロケーションにつきまして、CFOである私の考えを後ほど説明させていただきます。

1Q実績

それでは本日の説明に入ります。4ページをご覧ください。まず第1四半期の実績ですが、社内計画どおり順調に推移し、ご覧のとおり売上高、売上総利益、売上総利益率は過去最高を達成いたしました。とくにこだわっております売上総利益率は41.8パーセントに引き上げ、稼ぐ力を向上させました。稼いだ原資をもとに将来へ投資するという成長サイクルが、さらに力強く回っていることに手応えを感じております。営業利益は、第1四半期では減益となっておりますが、これも社内計画どおりです。詳細については次のページでご説明いたします。

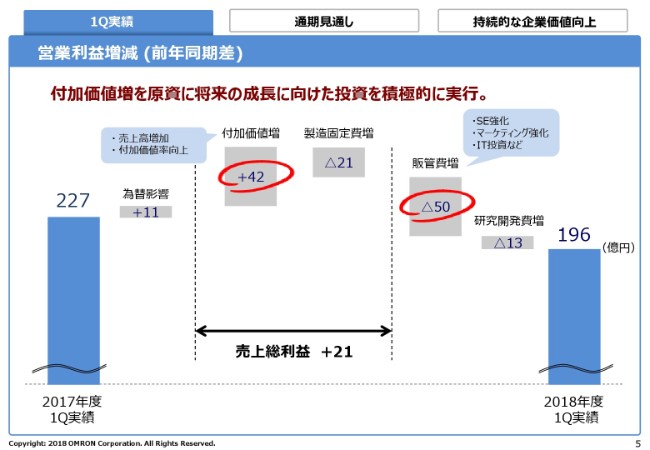

営業利益増減(前年同期差)

2018年度は、前年度から続く旺盛な需要を踏まえた事業機会を確実に捉えるために、第1四半期から投資を加速させました。その詳細について、このグラフの左から右へ順を追ってご説明をいたします。

まず、売上高増加と付加価値率の向上によりまして、付加価値が増加いたしました。稼ぐ力が着実についてきていると考えております。製造固定費は、制御機器事業および電子部品事業を中心に、直近の旺盛な需要への対応に加えて、将来の成長も見越した成長キャパシティの強化に取り組んだ結果、増加いたしました。

販管費と研究開発費は、人材採用、マーケティング強化、コア技術の強化など、将来の成長に向けた投資を継続していることもあり、増加いたしました。販管費と研究開発費の増加の内訳は、制御機器事業が約6割、ヘルスケア事業が約2割、本社技術が約1割を占めます。このように第1四半期は投資を加速させました。第2四半期以降に現れるこれからの投資の成果をきっちりと刈り取っていくということで、通期では計画どおり増益の達成を目指していきます。

事業セグメント別 売上高①

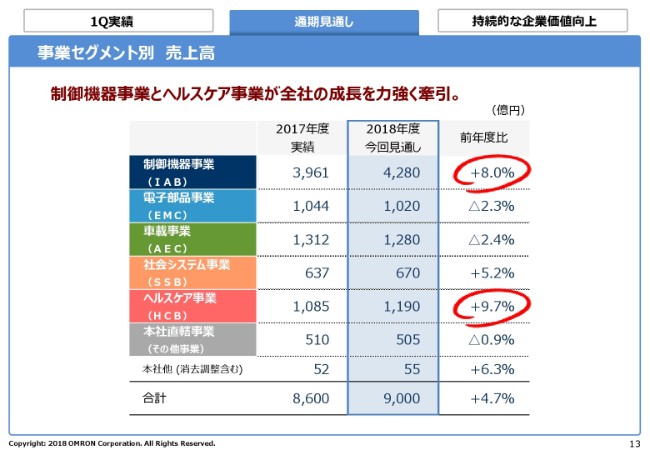

次に事業セグメント別の売上高です。制御機器事業、ヘルスケア事業が全社の成長を力強く牽引しました。主力である制御機器事業は、スマートフォンを中心としたデジタル事業が旺盛だった前年の発射台が高い中でも、注力する4業界でバランスよく成長いたしました。エリア別の状況については、次のページで詳しくご説明いたします。

ヘルスケア事業は、引き続き新興国を中心に売上成長を実現いたしました。なお本社直轄事業は、バックライト事業の最適化などで減収となっておりますが、これも当初の計画どおりの進捗でございます。

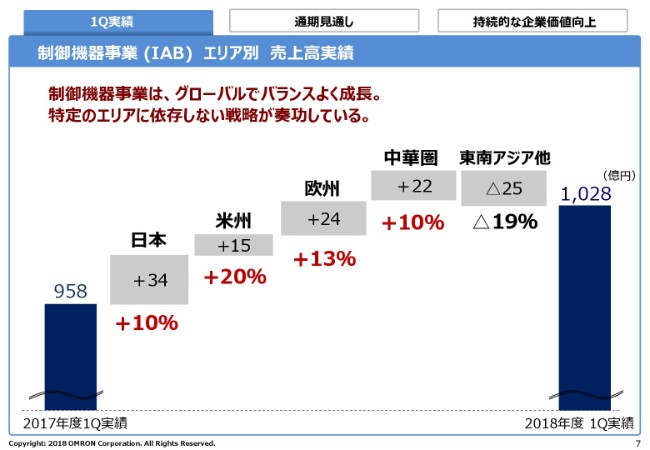

制御機器事業 (IAB) エリア別 売上高実績

このスライドでは、制御機器事業のエリアごとの売上高の、前年からの伸びを表しております。「i-Automation!」の戦略がグローバルで浸透しており、各エリアでバランスよく成長をいたしております。我々の事業基盤がグローバルに拡大、きっちりできていると思っております。

東南アジアほかでは、とくに韓国でスマートフォンとフラットパネルディスプレイを中心とするデジタル関連が、大きなマイナスとなりました。中国もそこの影響……スマートフォンのマイナスという影響は受けておりますが、日本、米国、欧州、そして中華圏の全体で7パーセント伸ばしました。

先ほども述べましたように、顧客の裾野が広がっており、特定のエリア、特定の業界に依存しないという戦略が奏功してきていると考えております。積極投資の効果もあり、自走的な成長構造の構築が着実に進んでいるということに、大きな手応えを感じております。

事業セグメント別 営業利益①

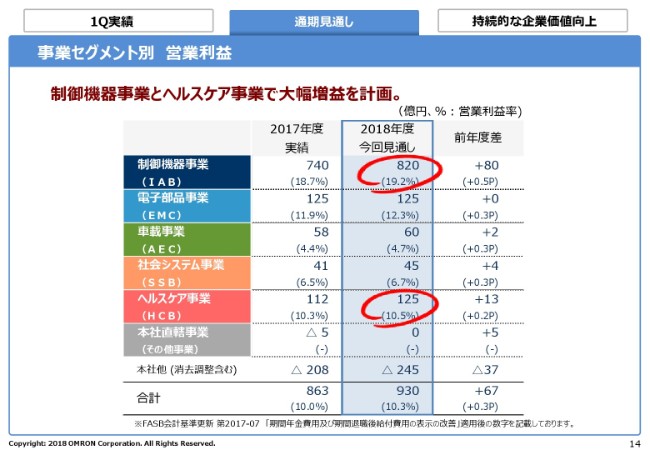

次に、事業セグメント別の営業利益をご覧ください。制御機器事業は、2018年度を、将来の成長に向けた投資をしっかりやり切る年と位置づけており、開発・フロント人材の強化などの投資を第1四半期から加速させております。その結果、減益とはなりましたが、その投資の成果をきっちりと第2四半期以降で刈り取っていくということで、通期では増益を計画しております。当初計画の営業利益820億円、営業利益率19.2パーセントの達成を見込んでおります。制御機器事業の主な成長投資の内容については、次のページでご説明をいたします。

制御機器事業(IAB)成長投資

制御機器事業の「i-Automation!」を加速する成長投資は、計画どおり着実に進んでおります。まず、4月の決算発表で2018年度中に35拠点に拡充するとお伝えいたしましたオートメーションセンターを、今年に入り7月までの間に新たに9拠点開設し、現時点で26拠点に拡充させました。

また、ロボティクスをはじめとする研究開発を強化しております。今後、従来より多くの新商品を、今年度中にリリースする予定であります。さらに、旺盛な需要に応えるために、中国で電子部品事業のもとの旧工場を活用して、制御機器事業の生産ラインを増設いたしました。既に本格稼働しております。2020年時点で、2017年度比で2倍の生産能力を確保する見込みとなっております。

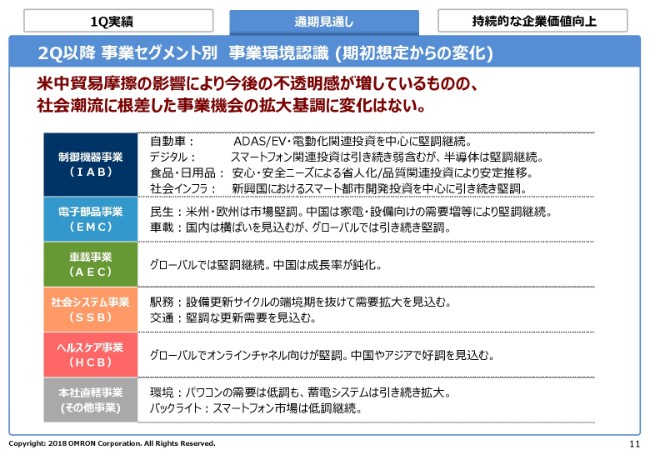

2Q以降 事業セグメント別 事業環境認識(期初想定からの変化)

次は通期の見通しです。11ページをご覧ください。事業セグメント別の事業環境認識ですが、短期的には米中貿易摩擦の影響により、今後の不透明感は7月に入りまして、ますます増してきていると感じております。しかしながら、中長期では制御機器における自動化投資のトレンド、およびヘルスケア事業における健康ニーズといった、社会潮流に根差した事業機会の拡張、拡大基調に変化はないと見ております。中長期の成長に向けた取り組みは継続し、期初に計画したアクションプランをしっかりとやり切るつもりでございます。

しかしながら、事業環境の変化ということはどう起こるか、予断を許しません。事業変化への洞察力を高め、臨機応変に対応できるように準備を備えていきたいと思っております。

なお、第2四半期以降の制御機器事業は、スマートフォン関連投資が継続して弱含みます。それ以外のデジタル業界は、半導体を中心に堅調に推移をすると見ています。また、自動車、食品・日用品、社会インフラ業界は引き続き堅調を見込んでおります。ヘルスケア事業は、オンラインチャネル向けが、新興国を中心に引き続き好調を見込みます。

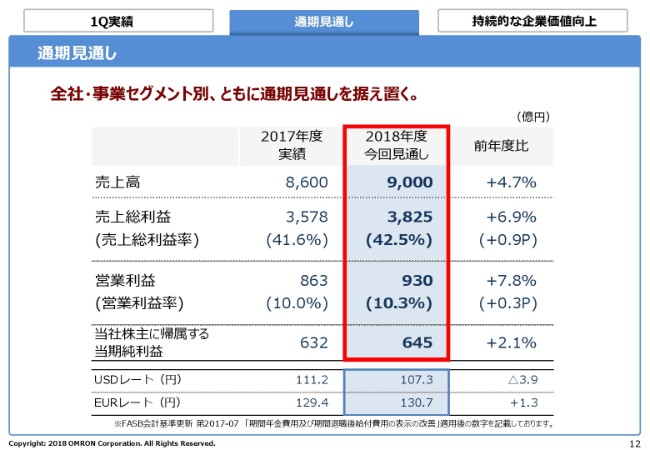

通期見通し

こちらは通期の見通しです。全社、事業セグメント別ともに通期見通しを据え置きます。

事業セグメント別 売上高②

事業セグメント別の売上高です。これも変化はありません。制御機器事業とヘルスケア事業が引き続き全社の成長を力強く牽引する計画でございます。

事業セグメント別 営業利益②

事業セグメント別の営業利益も変更はありません。制御機器事業とヘルスケア事業で大幅増益を計画しています。

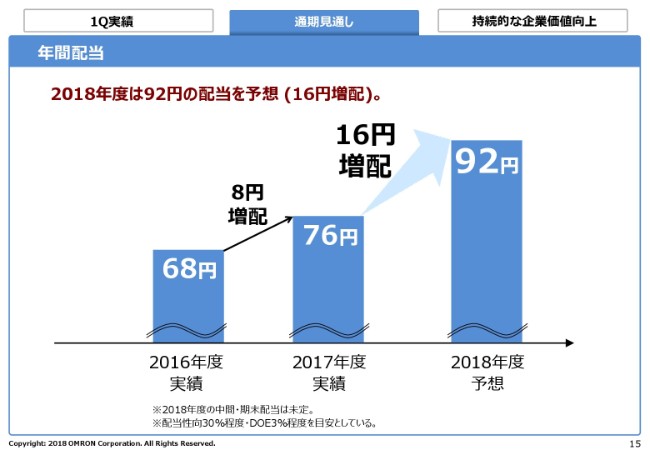

年間配当

年間配当です。配当予想も変更はありません。過去最高の92円としております。成長投資を実行しながらも、安定的かつ継続的な配当を目指していきます。

自己株式取得

私はCFOとして、株主還元と資本効率の双方を意識した経営を継続しております。今回、200億円の自己株式取得の枠を新たに設定いたしました。株式数は最大500万株とし、1年間の取得期間を設けて株式を取得していきます。

なお、昨年度も第1四半期で200億円の自己株式取得の枠を設定いたしました。その枠は5月までにしっかりと200億円を使い切っております。今後も積極的な成長投資を実行しつつ、資本効率を意識し、安定的な株主還元を目指してまいります。第1四半期の実績及び通期見通しに関する説明は以上となります。

キャッシュを生み出す成長サイクルと構造改革

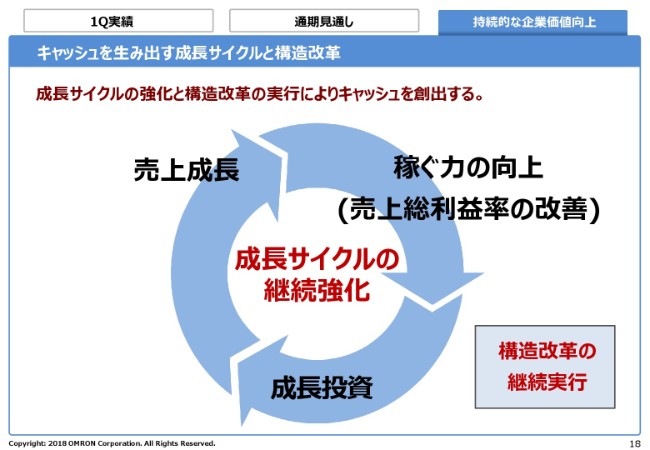

ここからは単年度の業績ではなく、中長期を見据えた持続的な企業価値向上に向けた取り組みとして、CFOである私の考えをみなさまにお伝えしたいと考えております。

オムロンは、この成長サイクルをうまく回すことで、成長を確かなものにしております。具体的には、売上総利益率の改善によって稼ぐ力を向上させ、稼いだ原資をもとに着実に成長投資を実行し、制御機器事業とヘルスケア事業を中心に、売上成長を実現しています。引き続き、成長サイクルの強化と構造改革の実行によって、キャッシュを創出し続けてまいります。

稼ぐ力の向上 (売上総利益率の改善)

個々の取り組みについてご説明をいたします。成長サイクルの強化に向けて、稼ぐ力、つまり売上総利益率を着実に向上させてきました。売上総利益率は、2011年度の36.8パーセントから、VG2.0がスタートいたしました昨年、2017年度は41.6パーセントと、4.8ポイントも大きく向上させました。2018年度はさらにここから0.9ポイント向上させ、過去最高の42.5パーセントを目指しています。

VG2.0の目標は41パーセント以上とさせていただいておりますが、これはすでに達成しております。しかしながら、この41パーセントの目標を達成しているという現状に満足することなく、引き続き稼ぐ力の向上に取り組んでまいります。

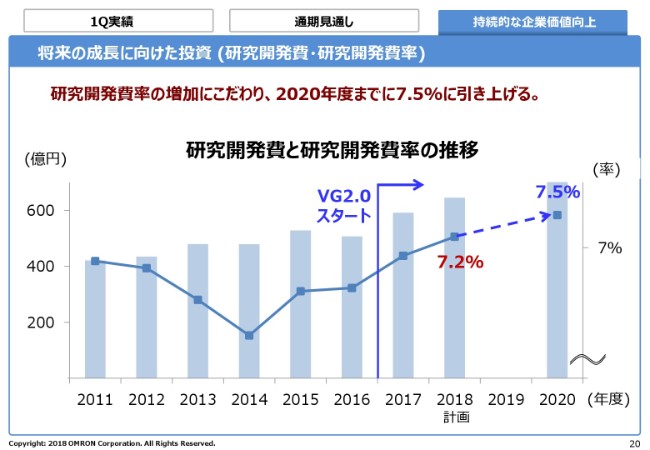

将来の成長に向けた投資 (研究開発費・研究開発費率)

稼いだ原資は、将来の成長に向けた投資に積極的に活用しております。このグラフは、研究開発費と研究開発比率の推移を表したグラフです。技術に投資をしない限り、世の中に貢献する革新的なイノベーションは生み出せないという強い思いのもと、VG2.0がスタートした2017年度から、技術開発投資をギアチェンジして加速させてまいりました。

研究開発費は売上高比で7パーセント程度に増加をさせております。さらにこれを2020年度までに7.5パーセントへ引き上げるということにこだわった運営をしていきます。なお、AIやロボティクス等の技術革新を含むコア技術への投資は、売上高全体の1パーセント程度を目安としております。

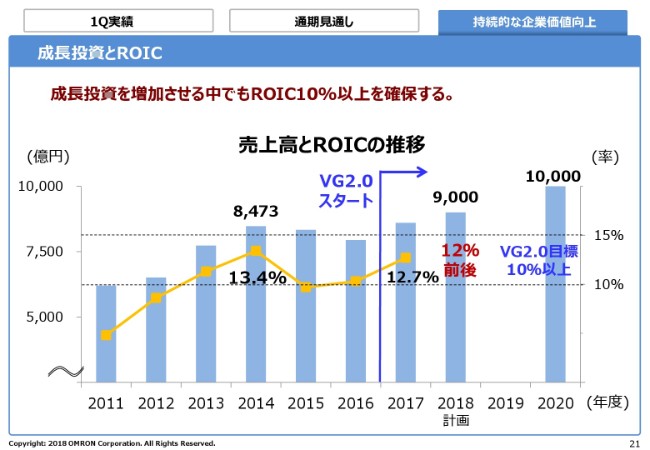

成長投資とROIC

稼ぐ力の向上に取り組み、さらにしっかりと成長投資を増加させながら、ROIC10パーセント以上を確保していきます。2014年度のROICは過去最高の13.4パーセント。また、VG2.0がスタートした昨年度、2017年度は12.7パーセントと、ほぼ同じ水準ではあるものの、この2年間を比べてみますと、事業構造及び収益構造の中身は大きく異なります。

事業構造につきましては、2014年度は、現在最適化を進めておりますバックライト事業、少し苦しんでおります環境事業が売上成長に大きく寄与してきました。しかし2017年度は再注力しております制御機器事業とヘルスケア事業が売上成長を牽引し、事業ポートフォリオが大きく変わってきております。

また、収益構造も進化をしております。2014年度と2017年度では、ROS、売上高営業利益率は10パーセントとほぼ同じ水準ですが、先ほども説明しましたように、稼ぐ力が違っております。そこを向上させながら、研究開発投資を増やしてまいりました。成長への投資をきっちりする中で収益も稼いでいるという構造ができ上がってきております。

なお、VG2.0の期間では、しっかりと成長投資を行い、成長を具体的に実現する中で、ROICの水準につきましては、10~15パーセントが適正水準だと考えております。引き続きROIC経営を推進し、質の高い成長を目指してまいります。

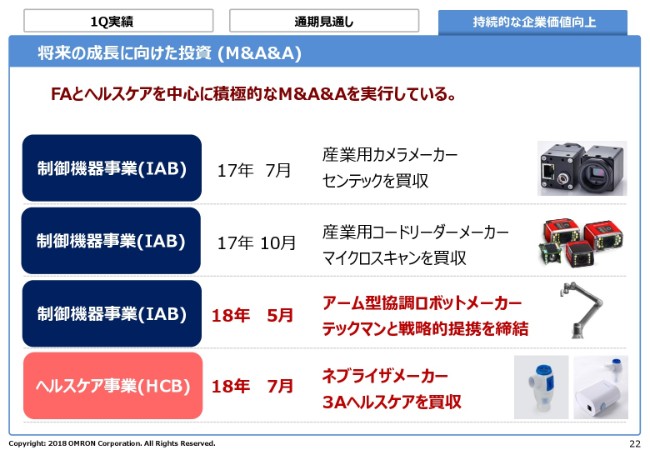

将来の成長に向けた投資(M&A&A)

また、将来の成長に向けて、積極的にM&A&Aを実行しております。2017年度は制御機器事業でカメラのセンテック及びバーコードリーダーのマイクロスキャンを買収いたしました。

2018年度に入ってからは、制御機器事業では5月に台湾のアーム型協調ロボットメーカーのテックマンと戦略的提携を締結いたしました。今後、オムロンの機器と親和性を高めた次世代型の協調ロボットを共同開発し、人と機械が協調する革新的なものづくり現場の実現に取り組んでまいります。

さらに、先日ヘルスケア事業で、イタリアのネブライザメーカー、3Aヘルスケア社の買収を発表いたしました。今後、ネブライザ事業のさらなる成長によって、2022年度までに、現状のグローバルシェアを33パーセントから40パーセントと、拡大を目指してまいります。

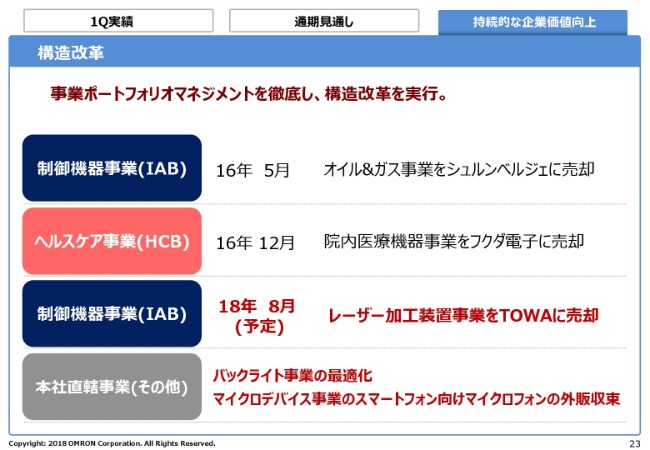

構造改革

積極的なM&A&Aの一方、事業ポートフォリオマネジメントを徹底し、構造改革も実行してきております。2016年度には制御機器事業のオイル&ガス事業、ヘルスケア事業の院内医療機器事業を売却いたしました。

さらに先日(2018年7月5日)、制御機器事業のレーザー加工装置事業を手掛ける連結子会社のオムロンレーザーフロントをTOWAさまに事業売却することを発表いたしました。この株式譲渡は8月に完了する予定でございます。なお、本社直轄事業の構造改革も着実に進めております。

バックライト事業は引き続き最適化を進めており、中国・蘇州にある工場を7月末に閉鎖する予定であります。マイクロデバイス事業は、スマートフォン向けのマイクロフォンの外販を、2018年度中に収束する予定です。今後も全事業でROIC10パーセント以上を意識して、事業ポートフォリオマネジメントを徹底してまいります。

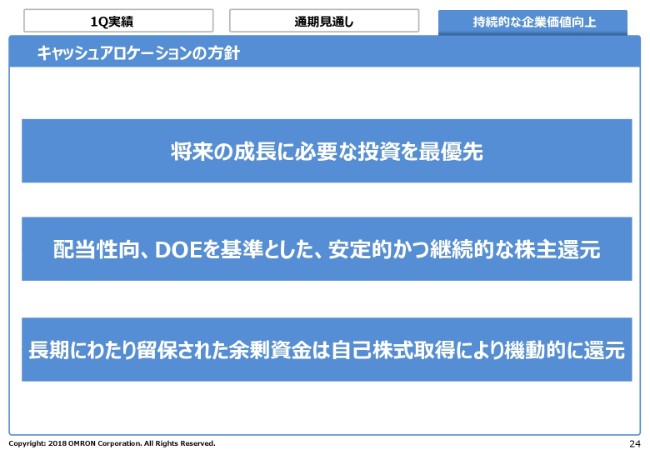

キャッシュアロケーションの方針

これまでご説明してきた取り組みによって創出したキャッシュは、こちらの方針に基づいてアロケーションいたします。まず、もっとも優先しているのが将来の成長に必要な投資です。次に、安定的かつ継続的な株主還元として、配当は配当性向30パーセント程度、DOEは3パーセント程度を目安として、利益還元に努めてまいります。そして、本日もご説明したとおり、機動的に自己株式取得を実行してまいります。

VG2.0の期間は、こちらの方針に基づいて経営をしてまいります。

VG2.0 6つの経営指標

ご覧のスライドは、2018年度の見通しと2020年度の目標です。中期経営計画のVG2.0で目指す売上高1兆円、営業利益1,000億円の達成に向けて、計画どおりに進捗しております。2018年度は好調なスタートを切ることができました。

我々が取り組んできた主力の制御機器事業の戦略や全社での収益構造改革の成果が着実に表れていることに、この目標達成に向けた強い手応えを感じております。足元を見ますと、米中貿易摩擦の影響で不透明感は増しております。しかし、CFOとして今後も成長サイクルの強化と構造改革など、ROIC経営を継続して実行してまいります。

また、株主還元と資本効率を意識した経営の徹底など、企業価値の向上に取り組んでまいります。引き続き、株主、投資家のみなさまのご支援を賜りますよう、今後ともよろしくお願いいたします。

私の説明は以上です。ご清聴ありがとうございました。