2018年8月10日に行われた、SGホールディングス株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:SGホールディングス株式会社 経営企画部 ゼネラルマネジャー 橋爪賢三 氏

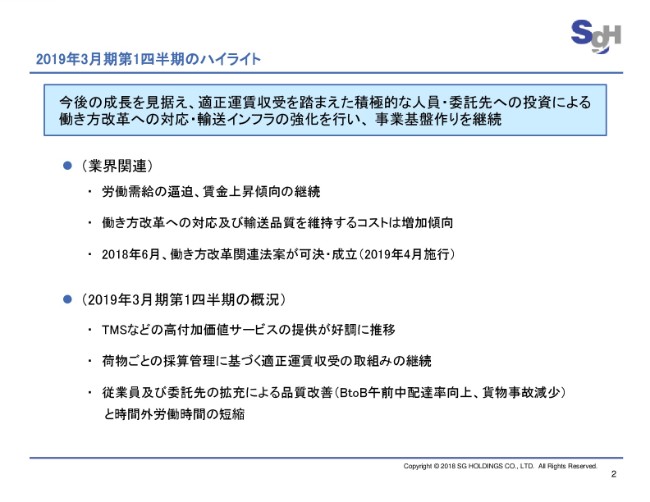

2019年3月期第1四半期のハイライト

橋爪賢三氏:SGホールディングスの橋爪でございます。決算説明会にご参加いただき、ありがとうございます。それでは、第1四半期決算についてご説明いたします。

2ページ目にお進みください。第1四半期の概要についてご説明いたします。

物流業界では、労働需給の逼迫や、賃金上昇傾向が継続しており、働き方改革への対応および輸送品質を維持するコストは、引き続き増加傾向にあります。また、2018年6月、働き方改革関連法案が可決・成立いたしました。

そのような環境の中、当社グループにおきましては、TMSなどの高付加価値サービスの提供、適正運賃収受の取組みを継続し、また働き方改革・輸送インフラ強化の取組みにともなう人員、集荷・配達、委託先の拡充により、品質改善・時間外労働時間の短縮に取組みました。

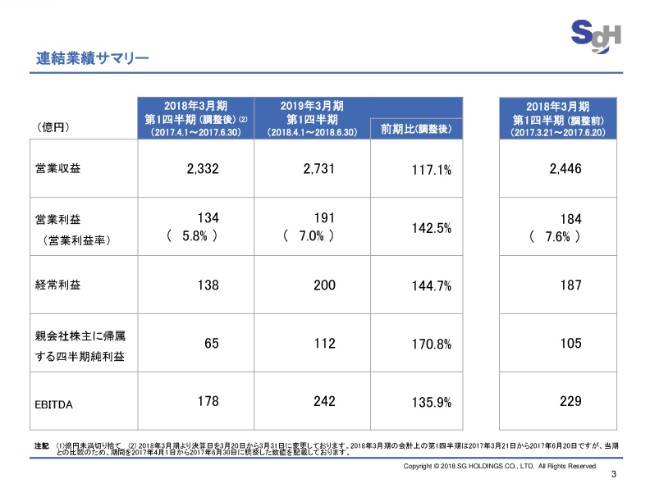

連結業績サマリー

3ページ目にお進みください。まず、本資料の策定方法についてご説明いたします。

昨年度、決算日を変更しておりますので、影響額を調整する機会としております。いちばん右の数値を調整前とし、2017年3月21日から6月20日の業績を記載しております。

次に、左の決算日変更を調整した2017年4月1日から6月30日の数値を記載し、当年度と同期間の決算通知を比較しております。その同期間数値を前提に、ご説明いたします。

当社グループの第1四半期の業績について、営業収益は2,731億円、前年比117.1パーセントでございます。営業利益は191億円、前年比142.5パーセントでございます。経常利益は200億円、前年比144.7パーセントでございます。

親会社株主に帰属する四半期純利益は112億円、前年比170.8パーセントとなり、増収増益の決算となりました。

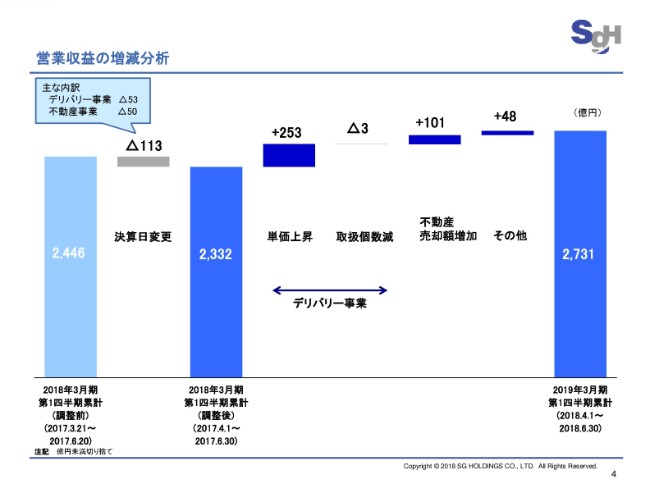

営業収益の増減分析①

4ページ目にお進みください。営業収益の増減についてご説明いたします。

まずは、左から決算日変更による前年数値の影響を調整しております。営業収益で、113億円のマイナスの影響がございます。デリバリー事業で53億円。これは、取扱個数がマイナス800万個の影響でございます。

不動産事業で50億円。こちらは、前年度に2017年度3月21日から3月31日の期間に、不動産を売却したことによる影響でございます。

主な増減についてご説明いたします。デリバリー事業の平均単価は599円と、前年比15.3パーセント上昇し、252億円の増収効果がございました。

また、取扱個数につきましては3億1,800万個と、前年比マイナス0.2パーセントと横ばいで推移いたしました。不動産事業で、不動産の売却額は101億円増加しております。

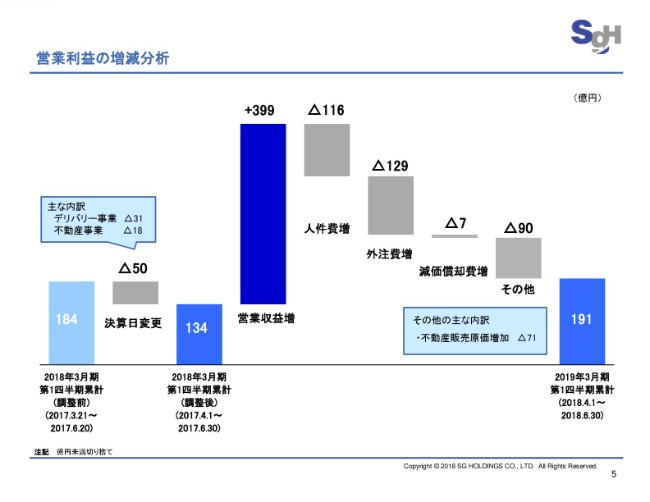

営業収益の増減分析②

5ページ目にお進みください。営業利益の増減要因について、ご説明いたします。

まず、決算日変更による影響は、マイナス50億円でございます。デリバリー事業ではマイナス31億円と、取扱個数が800万個少なくなる影響により、減少しております。

これは、3月末と6月末の荷動きの違いにより、生じているものでございます。3月末は荷動きが大きいため、効率的であり、高い利益が計上されておりましたが、それが6月末の数字を取り込むことによる数値の差異でございます。

また、不動産事業におけるマイナス18億円におきましては、先ほど営業収益の増減でご説明しました、不動産売却による影響でございます。

増減要因の内容についてご説明いたします。営業収益の増加が399億円ある一方、人件費は働き方改革、輸送インフラ強化のための人員増、賞与体系の見直しにより、116億円増加しました。

また、外注費についても、輸送インフラの強化のための集荷・配達委託先の増加、委託単価の上昇により、129億円増加いたしました。

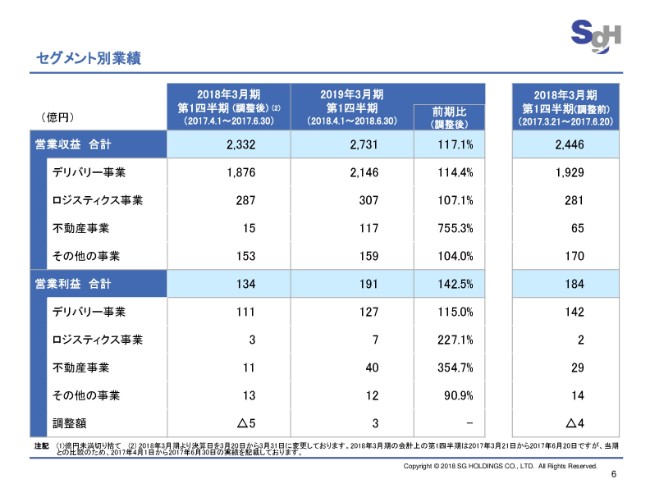

セグメント別業績

6ページ目にお進みください。セグメント別の業績についてお示ししております。

デリバリー事業、ロジスティクス事業、不動産事業は増収増益。その他事業は増収減益となりました。

セグメント別業績概要

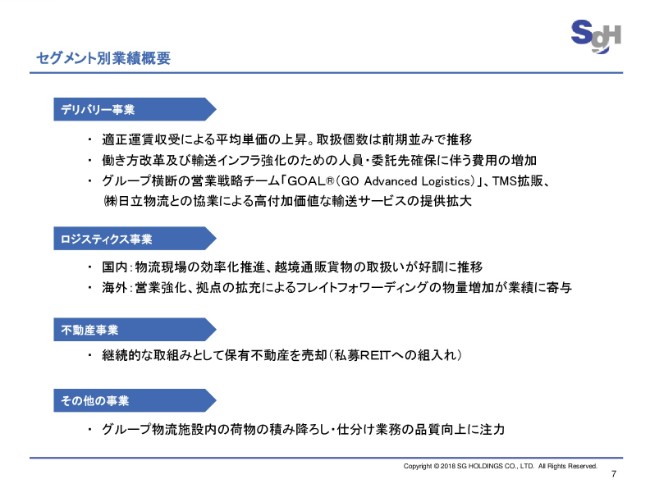

7ページ目にお進みください。セグメント別の業績の概要についてご説明いたします。

デリバリー事業では、人件費や外注費は増加いたしましたが、継続的な適性運賃の収受により、平均単価が上昇し、また「GOAL®(GO Advanced Logistics)」による営業の強化、TMSの強化、日立物流との協業による高付加価値な輸送サービスの拡大が業績に寄与し、増収増益となっております。

ロジスティクス事業におきましては、国内では物流現場の効率化の推進、越境通販貨物が好調に推移いたしました。海外では営業強化、拠点拡充によるフレイトフォワーディングの物量の増加が、業績に寄与いたしました。

不動産事業では、保有不動産の継続的な売却により、増収増益となりました。

その他事業におきましては、グループ物流施設内の荷物の積み降ろし・仕分け業務の品質向上に注力し、コストが増加したことにより、増収減益となりました。

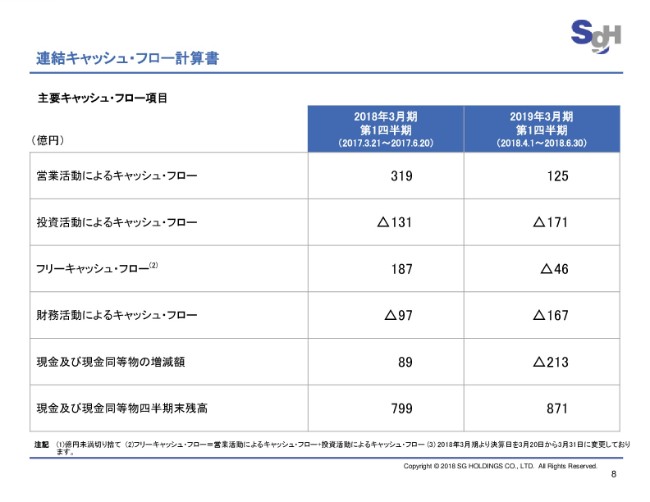

連結キャッシュ・フロー計算書

8ページ目にお進みください。連結キャッシュ・フローの計算書でございます。

営業活動によるキャッシュ・フローはプラス125億円、投資活動によるキャッシュ・フローはマイナス171億円、財務活動によるキャッシュ・フローはマイナス167億円となりました。

連結貸借対照表

9ページ目にお進みください。連結貸借対照表をこちらに記載しております。

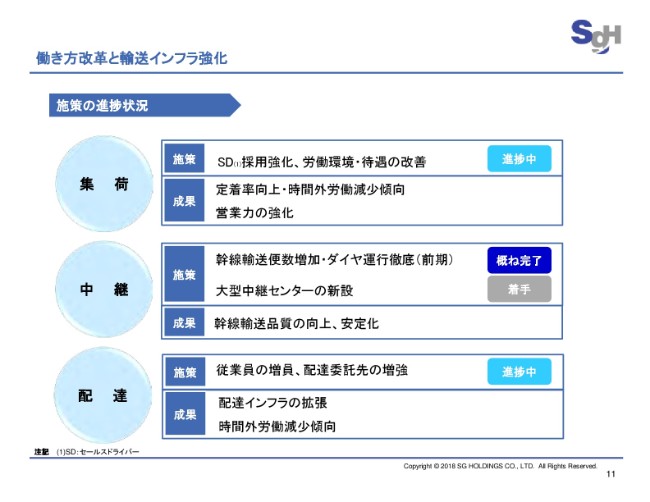

働き方改革と輸送インフラ強化

11ページ目にお進みください。現状の働き方改革と輸送インフラの強化について、こちらに記載しております。

現状の働き方改革と輸送インフラの強化では、集荷ではセールスドライバーの対応の強化、労働環境・待遇の改善。

中継におきましては、幹線輸送便数の継続的な増加、ダイヤ運行の徹底、大型中継センターの新設に着手。

配達につきましては、従業員の増加、配達委託先の増加による配達インフラの拡張に取り組んでおります。

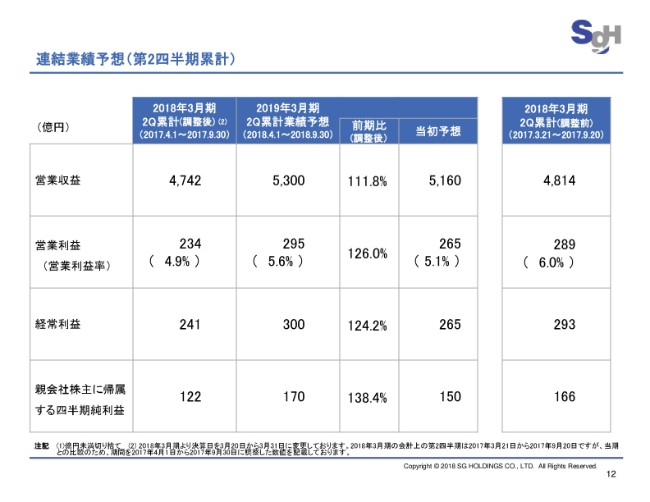

連結業績予想(第2四半期累計)

12ページ目にお進みください。連結業績予想の修正についてご説明いたします。

第1四半期時点での単価の上昇、働き方改革、輸送インフラの強化の取り組みの進捗を考慮し、当初予想から見直しを実施しております。

第2四半期累計でございますが、営業収益は5,300億円、当初予想より140億円上方に修正しております。営業利益は295億円、30億円上方に修正しております。経常利益は300億円、35億円上方に修正しております。親会社株主に帰属する四半期純利益は170億円、20億円上方に修正しております。

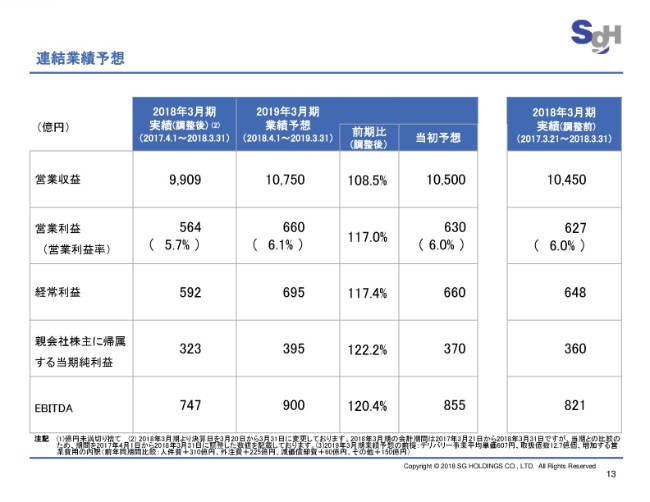

連結業績予想

13ページ目にお進みください。業績予想の修正についてご説明いたします。

営業収益は1兆750億円、250億円上方に修正しております。営業利益は660億円、30億円上方に修正しております。経常利益は695億円、35億円上方に修正しております。親会社株主に帰属する当期純利益は395億円、25億円上方に修正しております。

修正内容についてご説明いたします。想定平均単価を607円とし、当初予想588円に対し、19億円の増加を見込んでおります。取扱個数につきましては、12億7,000万個に据え置いております。

一方、営業費用については、人件費で310億円の増加と、当初予想より112億円増加を見込んでおります。外注費で225億円と、当初予想より46億円の増加を見込んでおります。

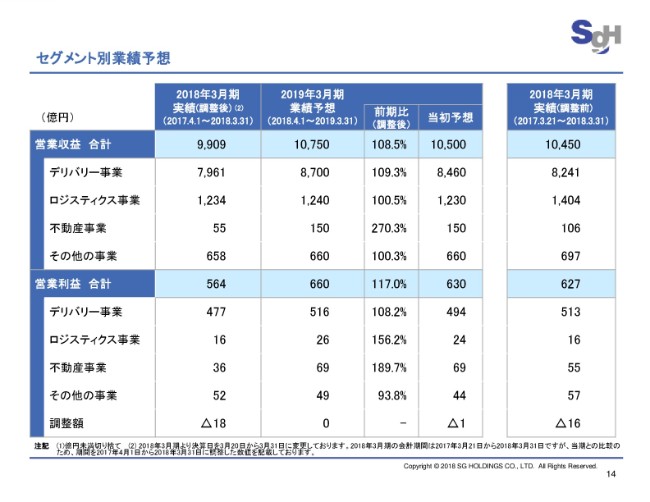

セグメント別業績予想

14ページ目にお進みください。こちらはセグメントの業績予想でございます。

次ページ以降は、参考資料でございます。ご説明は以上でございます。ご清聴ありがとうございました。