今年も一年あっという間に過ぎましたね。

冬のボーナス、クリスマスやお年玉など、12月は何かとお金の話題が尽きません。

筆者はファイナンシャルアドバイザーとしてお金に関する相談を受ける中で、将来の老後不安について多く質問をいただきます。

2019年には「老後2000万円問題」が話題になりましたが、今では2000万円でも十分ではないと言われることが増えています。日本の経済状況や個人の貯蓄状況を鑑みると課題は山積みです。

老後、安定した生活を確保するためには、年金だけでなく貯蓄も重要な役割をはたします。十分な貯蓄がある世帯とそうでない世帯とでは、生活の質に大きな差が生じる可能性があるでしょう。

そこで今回は、貯蓄3000万円超の世帯が60歳代・70歳代でどのくらいいるかを確認し、後半では3000万円の資産形成を目指すために必要な投資方法についても解説します。

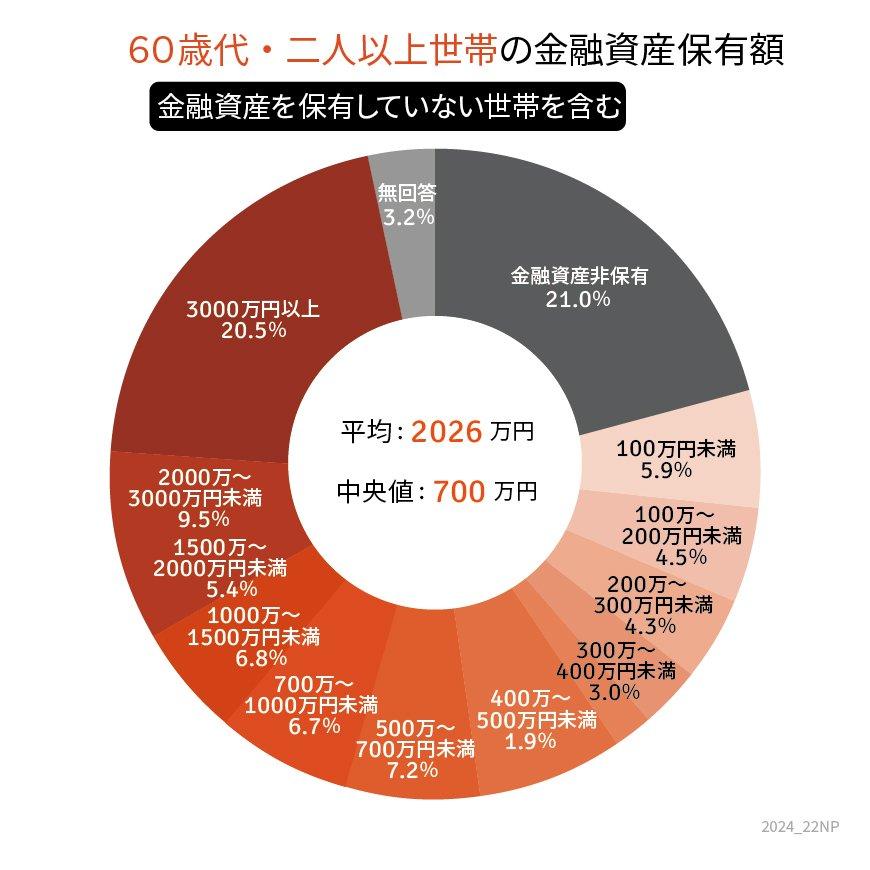

1. 【60歳代・二人以上世帯】貯蓄3000万円以上を保有する世帯の割合は?

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、60歳代・二人以上世帯の貯蓄割合は下記のとおりです。

- 金融資産非保有:21.0%

- 100万円未満:5.9%

- 100~200万円未満:4.5%

- 200~300万円未満:4.3%

- 300~400万円未満:3.0%

- 400~500万円未満:1.9%

- 500~700万円未満:7.2%

- 700~1000万円未満:6.7%

- 1000~1500万円未満:6.8%

- 1500~2000万円未満:5.4%

- 2000~3000万円未満:9.5%

- 3000万円以上:20.5%

60歳代の二人以上世帯では、貯蓄が3000万円以上ある世帯の割合が全体の20.5%を占めています。

一方で、貯蓄がまったくない「金融資産を保有していない世帯」も21.0%にのぼり、ほぼ同じ割合となっています。

60歳代には「すでに現役を引退した人」と「まだ働き続けている人」が含まれるため、この世代で貯蓄額に大きな差が生じている可能性があります。

では、リタイア世帯が多い70歳代の世帯ではどのような貯蓄状況が見られるのか、次章で詳しく確認していきましょう。