2018年8月3日に行われた、三井不動産株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:三井不動産株式会社 IR室長 川端慎剛 氏

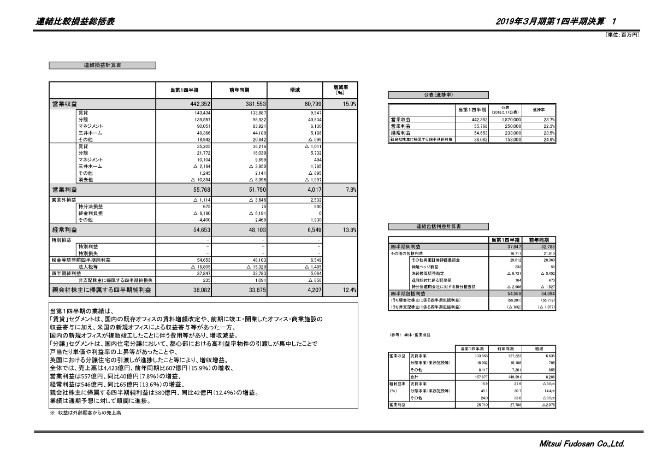

連結比較損益総括表

川端慎剛氏:みなさん、こんにちは。三井不動産、IR室の川端です。

本日はご多忙のところ、当社の2019年3月期第1四半期決算のネットコンファレンスにご参加いただき、誠にありがとうございます。

当第1四半期の業績は、主に国内・海外において、利益率の高い分譲住宅のプロジェクトが複数竣工したことで、その引渡しが始まり、分譲セグメントで増収増益となりました。

これが牽引役となりまして、全体としても増収増益となっています。業績は、通期計画に対して順調に進捗しています。それでは、決算短信補足資料に基づき、説明をさせていただきます。

まず連結損益計算書でございます。当第1四半期の営業収益は4,423億5,200万円。前年同期比607億9,900万円、15.9パーセントの増収です。営業利益は557億6,800万円。40億1,700万円、7.8パーセントの増益。

経常利益は546億5,300万円。65億4,900万円、13.6パーセントの増益。親会社株主に帰属する四半期純利益は380億8,200万円。42億700万円、12.4パーセントの増益でございます。

セグメント別の詳細につきましては、次ページ以降にさせていただきますので、ここでは営業外損益について、簡単に触れさせていただきます。

こちらは前年同期に比べて25億3,200万円、損失が改善されています。内訳は、持分法損益で6億円増益です。こちらは主に、シンガポールやタイをはじめとする海外の持分法会社において、新たに住宅の引渡し等があったことで増益となっています。

また、その他の部分が190億円ほど増益となっていますが、一過性の要素であったり、細かいものの積み上げでございます。また特別損益ですが、この第1四半期では、利益・損失ともに計上はございません。

進捗率については、右上に記載しています。営業収益は23.7パーセント、営業利益は22.3パーセント、四半期純利益は24.9パーセント。例年に比べますと、若干ペースが速いような見え方かと思いますが、順調に進捗しているということです。

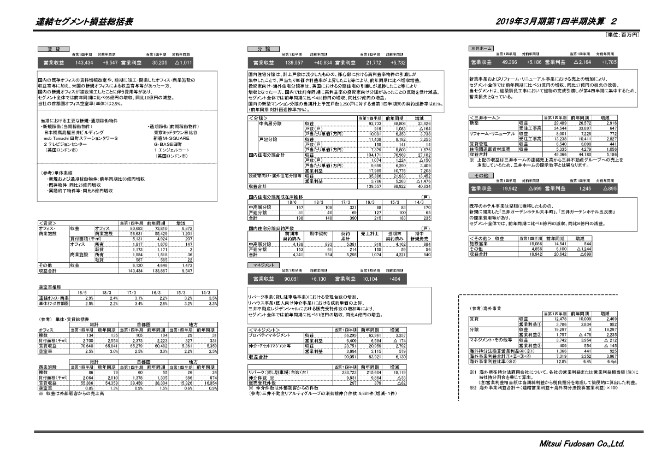

連結セグメント損益総括表

続いて、セグメントごとの詳細について説明いたします。

賃貸セグメントの営業収益は95億4,700万円の増収、利益は10億1,100万円の減益でございました。国内においては、既存オフィスの賃料増額改定が順調に進捗していることや、「東京ミッドタウン日比谷」をはじめとする、前期に竣工・開業しましたオフィスや商業施設が収益に寄与しています。

それに加えまして、アメリカでも新規オフィスによる収益寄与等がございました。また国内においては5月、6月と「msb Tamachi 田町ステーションタワーS」「日本橋髙島屋三井ビルディング」の2つが竣工しましたが、竣工に伴う費用等がございました関係で、増収ながら減益ということでございます。なお、アメリカの新規オフィスですが、こちらは「(仮称)55ハドソンヤード」というものになります。

竣工自体は(2018年)秋を予定していますが、一部テナントの契約がすでに開始していますので、すでに収益、利益が計上されています。ちなみに、この利益の貢献度合いで言いますと、同じページの右下に、「(参考)海外事業」という欄がございます。こちらの賃貸セグメントを見ていただくと、収益で24億6,900万円増収、利益で9億5,200万円増益です。

この「(仮称)55ハドソンヤード」以外にも要因はございますが、増収増益の大きな要素としては、この物件が大きく寄与していると考えていただければと思います。

また国内に戻りまして、当社の首都圏オフィス空室率ですが、こちらは(2018年)6月末で2.5パーセントとなりました。3月末に比べますと0.3ポイント上昇していますが、その要因は、5月に竣工した「msb Tamachi 田町ステーションタワーS」にあります。こちらはすでに契約率100パーセントを達成しているということですが、一部のテナントさんが7月からの入居ということで、6月で区切ると、空室としてカウントされるということです。

また、6月に竣工しました「日本橋髙島屋三井ビルディング」は、すべてのテナントとの契約開始日を7月に設定していますので、この第1四半期での空室の算定には含まれていません。第2四半期以降、この物件は算定に入ってくるとご理解いただければと思います。

次に、分譲セグメントでございます。こちらは営業収益が406億3,400万円の増収。利益は57億3,200万円の増益でございます。

まず、国内住宅分譲ですが、下の箱をご覧ください。戸数については1,074戸。前年同期に比べて、150戸ほど減少しました。しかしながら、その下の戸当たり単価見ていただきますと、中高層・戸建合わせて9,699万円で、前年同期に比べて大幅に上昇しています。

中高層分譲だけを見ますと、戸当たり単価が1億円を超えていますが、都心のハイエンド向けマンションの引渡しが集中した結果です。また、これらは利益率が高い物件のため、戸当たり単価、利益率が上昇しました。よって戸数が減少しながらも増収増益になったということです。

また、在庫を見ていただきますと、下の表、中高層分譲はこの第1四半期は167戸。3月末に比べますと、59戸ほど増加しました。要因としては、この第1四半期に竣工し、竣工後に販売をスタートした物件が複数あることで、必然的に在庫が増えたというところです。

順調な販売状況、この167戸(の在庫)という数字自体も、過去に比べて非常に低い水準ですので、マーケットが好調という状況は、引き続き変わっていません。

次に、投資家向けの海外住宅分譲ですが、こちらは134億5,200万円増収していますが、利益は14億7,600万円の減益です。こちらは海外住宅分譲だけ切り出しますと……先ほどと同様、右下の海外事業の欄をご覧ください。分譲セグメントで192億9,700万円の増収、利益が22億3,500万円の増益となっています。

こちらの要因としては、イギリスの「テレビジョンセンター」の住宅の引渡しが進んでおりまして、海外住宅だけを見れば、増収増益ということです。

国内における投資家向け分譲では、前期、かなり高利益率の物件の売却等ございました。しかし今期はそういうものがないという反動もあり、国内の投資家向け(分譲)は減収減益でございます。

続いて、マネジメントセグメントですが、こちらは61億3,000万円の増収で、利益は4億400万円の増益でございます。コメントに記載のとおりですが、リパーク事業において管理台数が増加し、リハウス事業においては成約単価が上昇。三井不動産レジデンシャル社において販売受託件数の増加等がございまして、増収増益となっています。

そして、三井ホームでございます。こちらは営業収益が51億8,600万円の増収。利益は17億8,500万円の損失改善です。コメントに記載のとおりですが、新築事業およびリフォーム・リニューアル事業において売上が増加したことで、増収・損失改善につながっています。

最後にその他のセグメントですが、こちらは、営業収益は6億9,900万円の減収。利益は8億9,500万円の減益でございます。減益の要因としましては、コメントに記載のとおり、(2018年)6月に竣工しました「三井ガーデンホテル大手町」「三井ガーデンホテル五反田」の開業費用等による減益です。既存のホテル事業は、投資家説明資料にも記載していますが、ADR・稼働率ともに高い水準が続いていまして、堅調に推移しているということです。

一方、収益の減収がございますが、これはホテルとは関係ありません。リフォーム会社において、期首の受注残高が少なかったことで減収になっています。これは期初から想定していたとおりの動きですので、全体としては計画どおりと言えるかと思います。

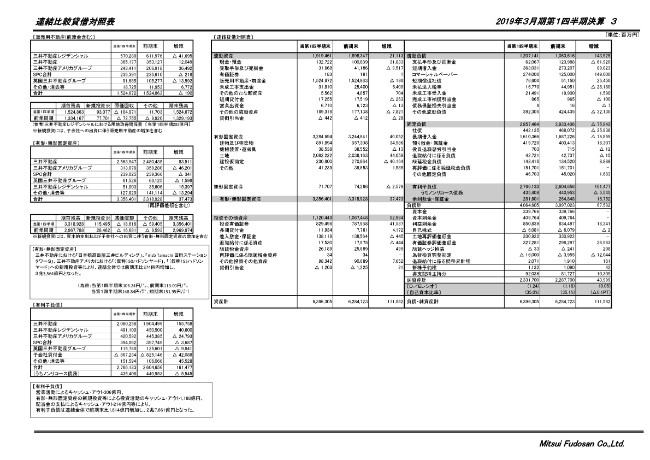

連結比較貸借対照表

次にBSです。1枚めくっていただきまして。当第1四半期末の資産の合計は6兆3,963億500万円で、前期末に比べまして、1,115億8,200万円の増加でございます。主だったものとして、まずは(資料の)左上、販売用不動産です。こちらは当第1四半期末は1兆5,246億7,200万円で、前期末に比べますと約2億円ほど減少しています。

新規投資としては、前年(2017年)を上回って投資をしているということですが、一方で原価回収が進んでいます。先ほども触れましたとおり、国内・海外において住宅の引渡しが進み、回収額が膨らんだことで、全体の残高としては若干の微減でございます。

続いて、有形・無形固定資産ですが、こちらは当第1四半期末が3兆3,564億100万円。前期末に比べて、374億7,300万円の増加でございます。コメントにも記載していますが、国内においては「日本橋髙島屋三井ビルディング」や「msb Tamachi 田町ステーションタワーS」が、またアメリカおいては「(仮称)50ハドソンヤード」や「(仮称)55ハドソンヤード」等への新規投資があったため、残高の増加ということでございます。

そして負債の部です。こちらは有利子負債について触れますが、当第1四半期末の残高は2兆7,661億3,300万円で、前期末に比べて1,614億7,700万円の増加でございます。会社別の主だった内訳、またキャッシュフローで見た増減のコメントは、左下に記載のとおりです。これによりまして、当第1四半期末のD/Eレシオが1.24倍。自己資本比率が35パーセントでございます。

業績の説明は以上となります。