本記事の3つのポイント

-

パナソニックは車載電池への注力姿勢を強めているが、パートナーのテスラの生産遅延などもあり、事業リスクも孕んでいる

パナソニックは車載電池への注力姿勢を強めているが、パートナーのテスラの生産遅延などもあり、事業リスクも孕んでいる -

電池を主軸に車載ティア1への転身を目指す同社だが、ボッシュなどは多額の設備投資負担などを理由に内製化を見送る動きもある

電池を主軸に車載ティア1への転身を目指す同社だが、ボッシュなどは多額の設備投資負担などを理由に内製化を見送る動きもある -

テスラとの協業を強化する一方、一度は疎遠になったトヨタとの連携も再度深めようとしている

テスラとの協業を強化する一方、一度は疎遠になったトヨタとの連携も再度深めようとしている

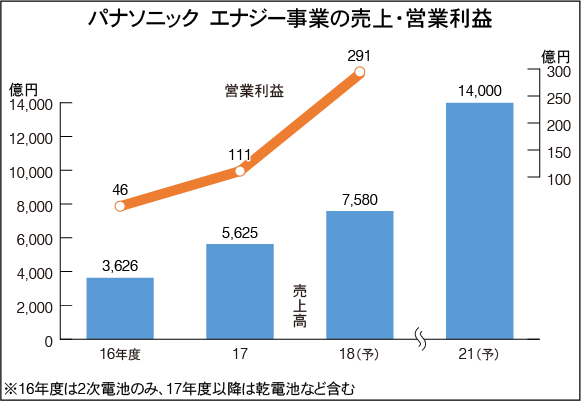

パナソニックで車載機器やデバイス、電池を手がけるオートモーティブ&インダストリアルシステムズ(AIS)社は、6月中旬にメディア向けの事業方針説明会を開催した。AIS社は2021年度に売上高2兆5000億円を目指す方針を掲げているが、このうち車載電池を中心としたエナジー事業の売り上げを17年度比で約2.5倍の約1兆4000億円に拡大させる。

同社は従来、車載製品を主力に成長を目指す方針を打ち出してきたが、電池を主軸に置く姿勢をより鮮明にした格好だ。ただし車載電池をめぐっては、高い市場成長が見込まれている一方で、競争の激化に加えて主要パートナーである米テスラと共同運営している「ギガファクトリー」の立ち上げ遅れなど、リスク要素もある。そこで本稿ではパナソニックの電池事業の概況や周囲を取り巻く状況を整理し、今後の展望を探りたい。

AISの業績牽引役を担うエナジー事業

AIS社はコックピットやADASシステムなどを手がけるオートモーティブ、電子部品・電子材料・半導体などを手がけるインダストリアル、エナジーの3つの事業グループで構成される。エナジー事業は車載用リチウムイオン電池(LiB)を中心に、産業用蓄電システムや民生用電池などを含む。それぞれの17年度の売上高は、オートモーティブが9288億円、インダストリアルが9452億円、エナジーが5625億円と、足元ではエナジー事業の規模はほかの2事業より小さい。

だが、成長見通しに目を転じると状況は一変する。冒頭に紹介したように、エナジーの21年度の売り上げ目標は17年度比で約2.5倍の1兆4000億円で、AIS社全体の過半数となる。同じ期間にオートモーティブは十数%増、インダストリアルは約30%増の成長率が見込まれていることと比較すれば、エナジーの圧倒的な伸び率が実感できるだろう。

パナソニックは21年度に世界の自動車部品メーカートップ10入りを目指すとの目標を掲げているが、その原動力は車載電池だ。AIS社社長の伊藤好生氏は6月の事業方針説明会において、「当社以外のティア1は電池事業を持っておらず、トップ10入りはそう難しくない」と自信を示した。

「高付加価値路線」は競争力を産むか

パナソニックは17年現在、車載電池市場において約3分の1のシェアを持つとしている。18年3月時点では日系および欧米系で12社、58モデルに納入実績があり、16モデル向けに受注済みである。高エネルギー密度に優れた円筒形と高出力・高容量に優れた角形の2形状をラインアップする特徴を強みに、それぞれの性能を向上して受注および販売拡大を目指していく方針だ。

ただ、市場の拡大に伴って車載電池市場における競争は激しさを増している。すでに民生用電池では海外メーカーが主要プレーヤーになっているが、車載電池においてもコモディティー化が進んで価格競争力に優れた海外勢が優位に立つのではないかとの予測も出てきている。

特に近年急速に存在感を増しつつあるのが、中国CATLだ。11年の設立と新興メーカーであるにもかかわらず、中国市場で勢力を拡大して世界トップクラスの車載電池メーカーにのし上がった。18年に入ってからは日本法人を設立して日系自動車メーカーへの攻勢を強めるとともに、欧州での工場建設を発表するなど、ワールドワイドでの存在感を増している。パナソニックにとっては、従来のライバルである韓国のサムスンSDIやLG化学とともに、無視できない存在になっている。

ライバルメーカーの攻勢に対し、パナソニックは高付加価値路線で対峙する。伊藤社長は先の事業方針説明会で「電池は液晶パネルのような設備産業になるのではないか」と問われ、「電池は材料レシピや構造によって性能が変わるので、(決まった材料や設備を使えば同じ性能が出せる)液晶パネルとは違う。顧客には付加価値や技術の優位性を評価してもらう。価格やボリュームが勝敗の決め手ではない」と回答した。

確かに車載電池においては航続距離を伸ばすことによるコストパフォーマンスや高い安全性が求められることに加え、材料組成や製造プロセスが各社各様のため現状では標準ライン化が難しい。性能面で差別化を図れば競争優位性を保てるという見解は誤りではない。

だが、ライバルメーカーは高性能化と生産能力拡張によるコストダウンを両輪で進めており、車載電池市場においても価格競争が激化するという見方が強い。自動車メーカーは搭載部品に高性能と安全性に加え、低価格と長期安定供給を求めている。これらを兼ね備えたメーカーが主導権を握るとすれば、投資能力に優れる海外メーカーの性能面でのキャッチアップは大きな脅威である。海外メーカー同士の能力拡張競争にどう追随していくかは、パナソニックが車載電池市場において勝ち残るための課題になるだろう。

電池内製を見送るボッシュ

電池こそが自動車部品市場において勝つためのカギであると意気込むパナソニックだが、自動車部品業界においては逆に電池から距離を置く流れが強まっている。18年2月末、世界的な大手自動車部品メーカーの一角である独ロバート・ボッシュが、車載電池セルの内製化を見送って今後も外部調達に専念するとの決定を明らかにした。ボッシュはそれまで㈱GSユアサ、三菱商事㈱との合弁会社で次世代LiBの研究開発に取り組むとともに、子会社で全固体LiBの研究開発も行ってきた。しかし内製化の見送りにより、合弁会社を解散して全固体LiB開発会社は売却することを決めた。

なぜ車載電池の内製を見送ったのだろうか。ボッシュは経済性の観点から必要な投資が過大であり、回収時期を見込むことができないためと説明している。ボッシュは市場シェア20%の獲得を想定した場合、初期投資が約200億ユーロ、ランニングコストが数十億ユーロかかると試算している。また、ランニングコストの4分の3は原材料コストであり、競争優位性を築く余地が限られるうえに、市場の急な変化にも対応困難であると結論づけている。LiBの原材料価格は需要の高止まりから高騰を続けており、将来にわたって電池メーカーの収益を圧迫する要因になることは間違いない。

ボッシュは「eモビリティー事業の成功のカギを握るのは、何よりもバッテリーセルに対する理解であって、セルを内製することではない」とコメントする。このボッシュの決断に代表されるように、大手自動車部品メーカーの多くは電池を内製せず、電池メーカーからの外部調達が主流となっている。そうしたなかで、「電池を手がける自動車部品メーカー」として他社との差別化を目指すパナソニックの戦略は吉と出るか、凶と出るか。

燻る「テスラリスク」

目下のパナソニックの車載電池事業における主要パートナーはテスラだが、両社が共同で建設したネバダ州の電池工場「ギガファクトリー」の生産立ち上げは難航した。供給先であるテスラの「モデル3」の生産拡大が遅れたためだ。

テスラは当初、17年内にモデル3の生産を週5000台に引き上げるとしてきたが、実際には半年遅れて18年6月末にようやく目標を達成した。パナソニックは17年7月からギガファクトリーでの電池セル生産を開始したものの、供給量は当初計画を大きく下回る状況が続いた。これによるマイナス影響は、17年度通期で売り上げ900億円にも及んだ。18年度に入って稼働率が上がってきたことから、パナソニックはギガファクトリーにおける生産を拡大して、下期からは売り上げだけでなく収益においても貢献してくると見込んでいる。

ただ、「テスラリスク」がこれで解消されたとは言えない。モデル3の生産拡大は自動化ラインの構築失敗から人海戦術で果たされたと報じられており、今後も安定的に生産台数を伸ばせるかどうかは注視する必要がある。さらには、相次ぐ目標遅延や自動運転車両が起こした死亡事故などによって市場のテスラに対する視線は厳しさを増しており、経営危機懸念までもが浮上している。

パナソニックはモデル3向けの遅延に関わるリスクについてこれまで「あくまで期ズレであり、需要そのものが無くなったわけではない」と説明してきた。それだけにモデル3の今後の生産動向は投資回収性に直結する。目下、パナソニックの円筒形車載LiBはテスラ専用となっており、その浮沈が車載電池事業全体に及ぼす影響は多大だ。パナソニックはほかの自動車メーカーへの供給拡大に注力しているが、当面はテスラを主要パートナーとする状況が継続すると見られ、その動向に神経を尖らせることになりそうだ。

トヨタとの接近は功を奏するか

テスラ以外の車載電池顧客開拓を急ぐパナソニックが打った布石の1つが、トヨタ自動車㈱への接近である。トヨタとパナソニックは17年12月、共同で記者会見を開催して「車載用電池の協業について検討を開始することで合意した」と発表した。トヨタの豊田章夫社長とパナソニックの津賀一宏社長が出席して大々的に提携に向けた動きをアピールしたのは、パナソニック側の強い意向があったと業界関係者は証言する。この関係者によれば、当初トヨタは車載用電池の規格化を目的として協業を持ちかけたが、パナソニックは共同開発や将来の共同生産など、より踏み込んだ提携を求めたのだという。

もともと両社は1996年に設立されたハイブリッド車(HV)用、電気自動車(EV)用電池メーカーのプライムアースEVエナジー㈱(静岡県湖西市)を合弁で運営し、密接な関係を持っていた。ただ、10年にトヨタが出資比率を従来の約60%から約80%に引き上げ、社名をそれまでの「パナソニックEVエナジー」から改めたためにトヨタ傘下の電池メーカーとしての性格が強くなった。

その後、パナソニックがEV用電池の供給先としてテスラと提携した一方、トヨタはEVへの取り組みに慎重な姿勢を続けたため、車載電池における両社の関係はやや疎遠となっていた。ここに来てトヨタが世界的なEV化の流れを背景に接近してきたことは、パナソニックにとっては渡りに船であったと言えよう。

両社は車載用角形LiBを対象に提携に向けた協議を進めており、18年内には何らかの成果を発表する予定だ。共同開発だけでなく電池の共同生産にまで踏み込むことができれば、競合他社と渡り合ううえでも大きなサポートを得られることになる。提携交渉がどう実を結ぶのか、注目したい。

電子デバイス産業新聞 大阪支局 記者 中村剛

まとめにかえて

プラズマテレビ/半導体などエレクトロニクス・デバイス事業を次々と切り離し、事業構造の転換に成功したパナソニック。軸足もコンシューマー分野から車載分野へと移すなかで、成長ドライバーと位置づけているのが電池事業です。しかし、CATLの台頭など中国勢の動きも目立ってきました。記事中の「電池は液晶パネルのような設備産業になるのではないか」との問いに対し、パナソニックは否定していますが、最も気になるのはこの点であるような気がします。ただ、車載電池の市場性に関しては否定する余地はなく、同社が今後どういった高付加価値路線を打ち出してくるのか。興味が尽きることはありません。

電子デバイス産業新聞