2018年8月7日に行われた、オリンパス株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:オリンパス株式会社 取締役副社長執行役員 CFO 竹内康雄 氏

ハイライト

竹内康雄氏:オリンパスの竹内でございます。日頃、大変お世話になっております。ありがとうございます。

本日は、ご多忙の中、オリンパス株式会社2019年3月期第1四半期決算の電話会議にご参加いただきまして、誠にありがとうございます。それではさっそく、決算の概況について、ご説明を申し上げます。

まず、スライドの3ページをご覧ください。

こちらが、2019年3月期第1四半期の決算における、主なポイントの3点になります。

まず、第1四半期の連結実績ですけど、前年同期比では、売上高は5パーセントの増収となっております。各段階利益は、(2018年)7月31日に適時開示でお知らせしましたとおり、機関投資家との証券訴訟の和解が成立しまして、190億円の引当金を計上したこと。

そして、本日(2018年8月7日)適時開示でお知らせしました、中国の生産子会社に対する訴訟の判決に伴う引当金を35億円計上したこと。および、生産拠点の再編費用で54億円を計上したことによりまして減少し、損失となっております。

医療事業についてですけれども、こちらは前年同期比で、売上高は増収となりまして、営業利益は2桁の増益を達成しております。なお、先ほど申し上げました特殊な費用を除きますと、連結営業利益も前年同期比で増益となっております。

また、機関投資家との証券訴訟は、今回の和解によりすべて終了し、過去の損失計上先送りに係るリスクは、大きく軽減してございます。

通期の業績見通しにつきましては、先ほど申し上げました証券訴訟の和解に伴う引当金および、中国の生産子会社に対する訴訟の引当金を計上したため、各段階利益の数字を修正しております。

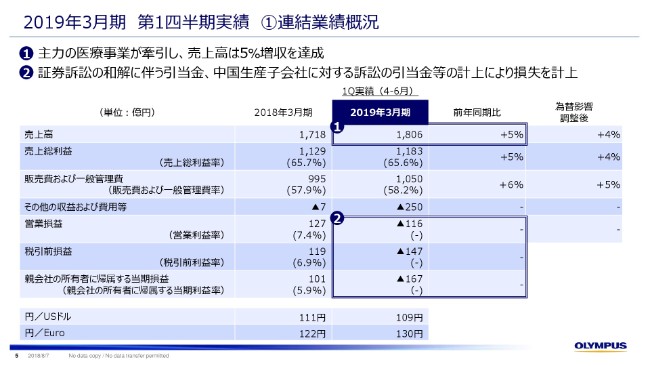

2019年3月期 第1四半期実績 ①連結業績概況

それでは、第1四半期の決算概況について、詳しくご説明申し上げます。スライドの5ページをご覧ください。連結業績概況になります。

売上高は、主力の医療事業が牽引しまして、前年同期比5パーセント増収の1,806億円となりました。

営業損益は、証券訴訟の和解に伴う引当金の190億円、中国生産子会社に対する訴訟の引当金の35億円、および生産拠点の再編費用の54億円を計上したことによりまして、116億円の損失を計上しました。

税引前損益は、為替差損の計上に伴う金融収支の悪化などによりまして、147億円の損失を計上し、当期損益は167億円の損失を計上しました。

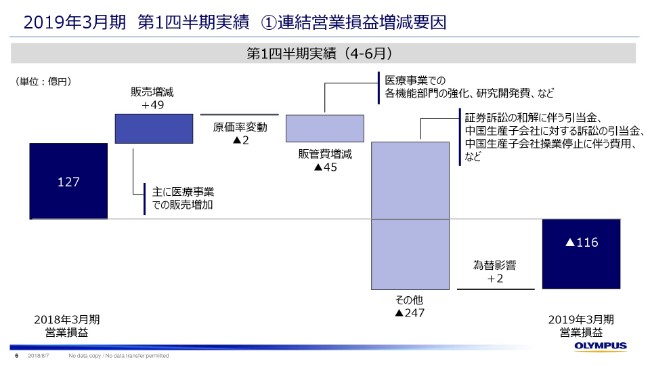

2019年3月期 第1四半期実績 ①連結営業損益増減要因

続きまして、スライド6ページをご覧ください。第1四半期実績の営業利益の主な増減要因について、ご説明します。

左からご覧いただきまして、医療事業および科学事業で増収となりました結果、販売増加により49億円、営業利益全体のプラスに寄与しております。

原価率は、前年同期比で大きな変動はございません。

販管費の増加により45億円、マイナスに影響しております。こちらは、主に医療事業において、各機能部門の強化などにより、人員が増加したこと。そして、次世代消化器内視鏡システムの、研究開発費が増加したことによるものが中心となります。

その他ということで、247億円がマイナスに影響してございます。こちらが、先ほど申し上げました証券訴訟の和解に伴う引当金、中国の生産子会社に対する訴訟の引当金、そして、中国の生産子会社の操業停止に伴う一時的な費用等を計上したことによるものです。

為替の影響を加えた結果、営業利益は116億円の損失でございます。

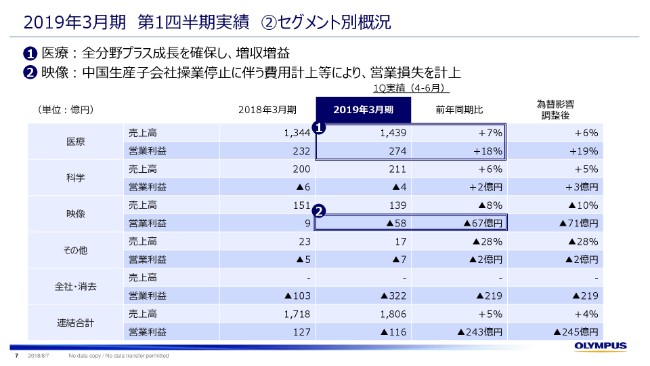

2019年3月期 第1四半期実績 ②セグメント別概況

スライドの7ページをご覧ください。セグメント別の概況です。

まず、医療事業は、内視鏡・外科・処置具の全分野でプラス成長を確保し、増収増益となっております。

科学事業は、とくに、産業製品の好調な市場環境を要因に増収となり、損益は改善しております。

映像事業は、減収となり、営業損益は、中国生産子会社の操業停止に伴う費用計上等により、損失となっております。

その他事業は、コンパクトカメラ向けのレンズユニットの外販の終了などによりまして、減収となっております。

全社・消去には、証券訴訟の和解に伴う引当金および中国生産子会社に対する訴訟の引当金が含まれております。

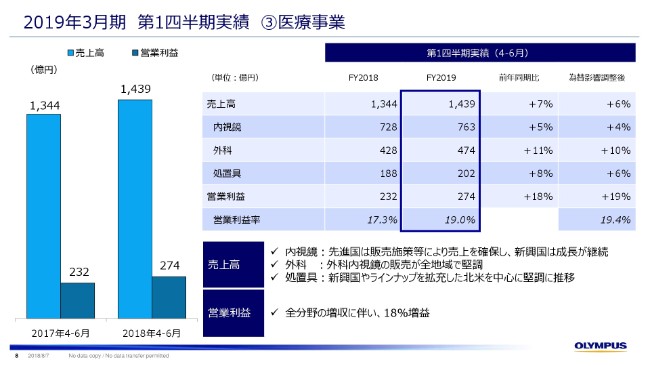

2019年3月期 第1四半期実績 ③医療事業

続きまして、スライドの8ページをご覧ください。セグメント別に、個別にご説明します。まず、医療事業です。

内視鏡・外科・処置具の各分野で増収となりまして、売上高は、前年同期比7パーセント増の1,439億円となりました。為替を除く、実質ベースの地域ごとの状況につきましては、次のスライドでご説明いたします。

営業利益は、全分野での増収により、前年同期比18パーセント増の274億円。営業利益率は、前年同期比で1.7ポイント改善し、19パーセントとなりました。

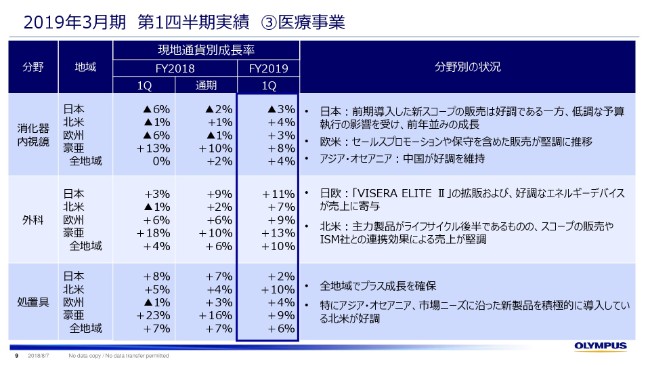

2019年3月期 第1四半期実績 ③医療事業

スライドの9ページになります。こちらで、為替を除く実質ベースの成長率を、医療事業で分野ごとに補足してございます。

消化器内視鏡分野は、日本は、低調な予算執行の影響を受けて厳しい状況が続いておりますが、前期に導入しました経鼻内視鏡や大腸内視鏡は、非常に高い評価をいただいておりまして、第2四半期以降は挽回できる見通しです。

北米と欧州は、セールスプロモーションや保守を含めた販売施策の強化により、堅調に推移しました。

アジア・オセアニアでは、中国の成長が継続しております。

外科分野では、日本と欧州は、好調な「VISERA ELITE Ⅱ」およびエネルギーデバイスの「THUNDERBEAT」が、売上に大きく寄与しております。

北米は、主力製品のライフサイクルが後半であるものの、スコープの販売やISM社との連携効果による売上が増加し、堅調に推移しております。

そして、処置具分野では、全地域でプラス成長を確保しております。とくに北米は、市場ニーズに沿って、積極的に導入している新製品が売上を伸ばしており、非常に好調に推移いたしました。

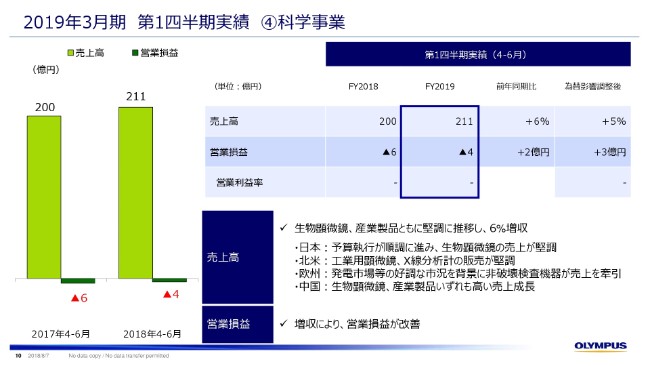

2019年3月期 第1四半期実績 ④科学事業

スライド10ページをご覧ください。科学事業になります。

売上高は、前年同期比6パーセント増収の211億円。営業損益は2億円改善し、4億円の損失となりました。

生物顕微鏡・産業製品ともに堅調に推移したことから、増収となっております。とくに産業製品は、半導体・電子部品・発電市場等の外部環境が良好であり、工業用顕微鏡や非破壊検査機器を中心に、売上を伸ばしました。

営業損益は、売上の増加に伴い、損失額が縮小になっております。

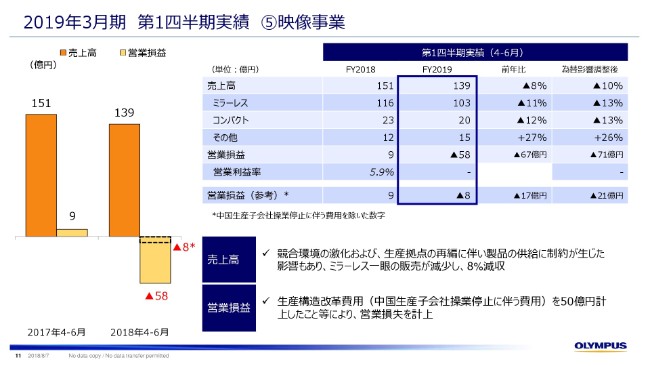

2019年3月期 第1四半期実績 ⑤映像事業

スライド11ページをご覧ください。映像事業です。

売上高は、前年同期比8パーセント減の139億円。営業損益は、58億円の営業損失となりました。

コンパクトカメラは、前年同期比12パーセントの減収。

また、ミラーレス一眼は、競合環境の激化および生産拠点の再編に伴い、製品の供給に制約が一部生じた影響もございまして、前年同期比11パーセントの減収となりました。

営業損益は、中国の生産子会社操業停止に伴う費用を50億円計上したことにより、58億円の損失となっております。なお、こちらに示しております参考の営業損益には、製品の供給に制約に生じたことによる、売上減少等の事業への影響を含んではおりません。

引き続き、中国生産子会社操業停止の影響は残りますものの、ベトナム生産子会社へのデジタルカメラへの生産集約は、順調に進んでございます。

これを確実に実行し、黒字化構造の確立に向けまして、生産構造改革を推進してまいります。

財政状態計算書

スライドの12ページをご覧ください。(2018年)6月末の財政状況です。

まず、自己資本は、当期損失167億円の計上および剰余金の配当によりまして、前期末から231億円減少し、4,211億円となりました。これによりまして、自己資本比率は、前期末比で2.4ポイント低下し、42.8パーセントとなりました。

資産の状況につきましては、棚卸資産が71億円増加しておりますが、これは、主に第2四半期以降の出荷に向けた在庫を構築している影響によるものです。

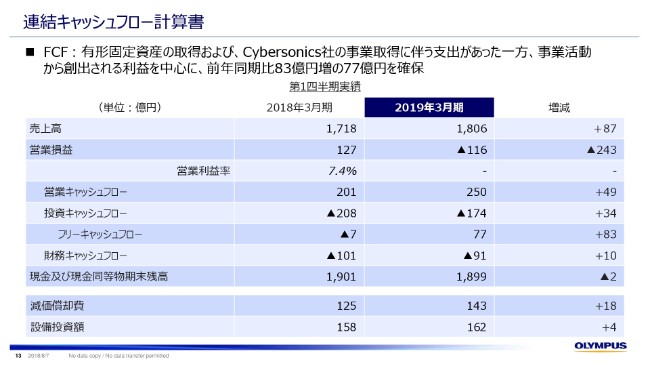

連結キャッシュフロー計算書

スライド13ページをご覧ください。キャッシュフローの状況になります。

営業キャッシュフローは、医療事業を中心とした事業活動からの利益を中心に、250億円となりました。

投資キャッシュフローは、医療事業のデモ・ローナー品等の有形固定資産取得による支出および、泌尿器科ビジネス強化のため、Cybersonics社の尿路結石治療機器に関連する事業を取得したことなどにより、174億円のマイナスとなりました。

以上により、フリーキャッシュフローは、77億円のプラスを確保しております。

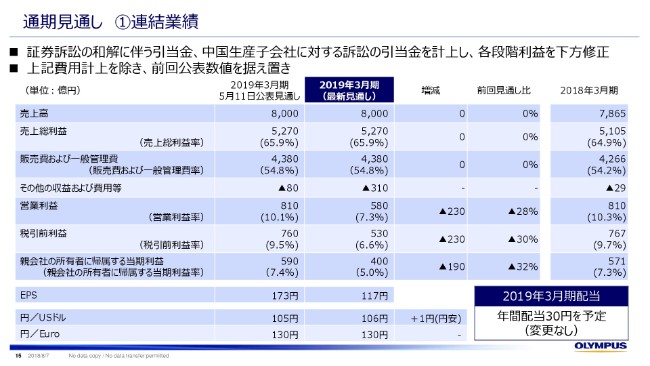

通期見通し ①連結業績

続きまして、通期の業績見通しについて、ご説明申し上げます。スライドの15ページをご覧ください。

2019年3月期の見通しにつきましては、その他の費用に証券訴訟の和解に伴う引当金および、中国生産子会社に対する訴訟の引当金を計上したことにより、各段階利益を下方修正しております。

為替レートにつきましては、第2四半期以降の前提は期初と変わりないものの、第1四半期の実績を反映し、通期で1ドルが106円、1ユーロが130円を想定しております。

売上高については、(2018年)5月に発表した数字から変更はございません。

営業利益と税引前利益は、それぞれ230億円下方修正しました。

当期利益は、証券訴訟引当計上の税効果を見込み、190億円下方修正し、400億円となる見通しでございます。

また、配当につきましては、期初の配当予想を据え置き、2019年3月期年間配当として、引き続き1株当たり30円を予定しております。

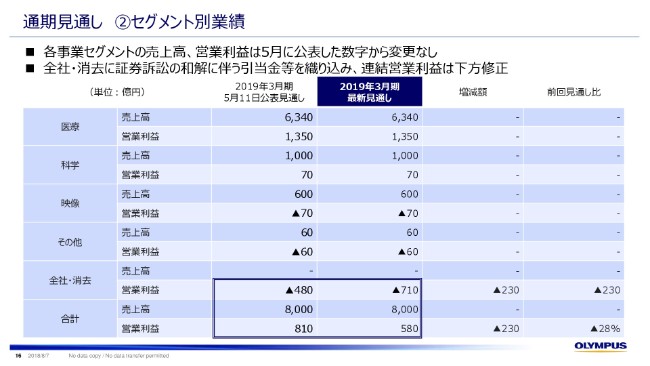

通期見通し ②セグメント別業績

スライド16ページをご覧ください。セグメント別の業績見通しです。

各事業セグメントの売上高・営業利益は、(2018年)5月に公表した数字から、変更はございません。

全社・消去に、証券訴訟の和解に伴う引当金および中国生産子会社に対する訴訟引当金が含まれており、連結営業利益を下方修正しております。

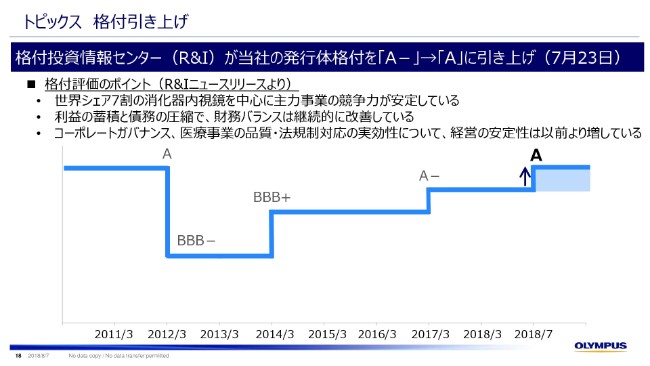

トピックス 格付引き上げ

最後に、第1四半期のその他のトピックについて、ご説明いたします。スライド18ページをご覧ください。

(2018年)7月23日に、格付投資情報センター(R&I)による当社発行体格付が、(「A-」から)「A」に引き上げとなりました。

これは、消化器内視鏡を中心とした医療事業の安定した競争力、有利子負債削減や自己資本の充実などの継続的な財務体質の改善、コーポレートガバナンスの強化などの取り組みが評価された結果でございます。この格付取得により、資金調達手段の多様化を図り、今後の成長に向けた投資をさらに強化してまいりたいと思っております。

最後になりましたが、今年度、当社は中期経営計画「16CSP」の3年目を迎えました。第1四半期は、損失を計上したものの、主力の医療事業は堅調に推移しており、次世代消化器内視鏡の開発も、着実に進んでございます。

9月5日のインベスター・デイにおきましては、「16CSP」の各事業の進捗や、今後の目標達成に向けた取り組みについて、ご説明をさせていただく予定でございます。引き続き、我々経営陣が一丸となり、「16CSP」の経営目標達成に向けて、施策を実行してまいります。

私からの説明は、以上でございます。ご清聴ありがとうございます。