2018年8月2日に行われた、日本たばこ産業株式会社2018年12月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:日本たばこ産業株式会社 代表取締役副社長 最高財務責任者 コミュニケーション担当 見浪直博 氏

全社実績

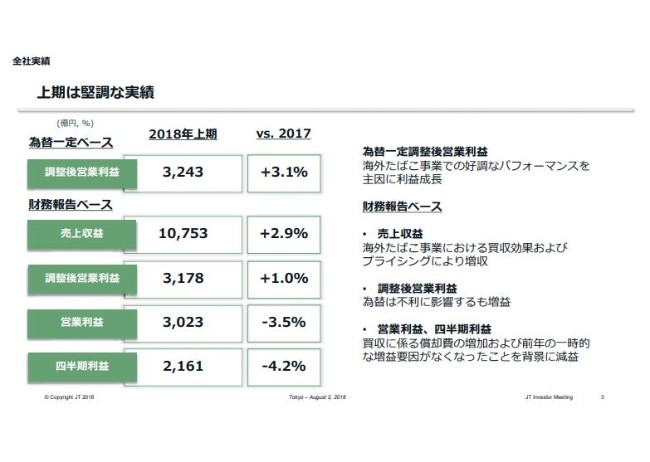

見浪直博氏:CFOの見浪でございます。それでは、2018年度第2四半期決算について、ご説明をさせていただきます。初めに、2018年上期の実績をご説明いたします。スライドの3をご覧ください。主に海外たばこ事業における好調なパフォーマンスが牽引し、国内たばこ事業が引き続き厳しい状況の中でも、全社利益指標である為替一定調整後営業利益は、対前年3.1パーセントの成長となりました。

財務報告ベースでは、売上収益は海外たばこ事業における買収効果およびプライシングによるトップライン成長が、国内たばこ事業の減収を上回ったことにより、増収となりました。また、調整後営業利益は、為替が不利に作用したものの増益。一方で、営業利益および四半期利益については、前年に発生いたしました約90億円の関連会社株式の減損損失戻入益がなくなったこと、約50億円の買収に係る商標権償却費の増加を背景に、前年同期比でそれぞれ3.5パーセント、4.2パーセントの減少となりました。

事業別の実績に関する詳細な分析については、決算レポートをご確認ください。

全社見込

続きまして、通期の修正見込をご説明させていただきます。スライド4をご覧ください。

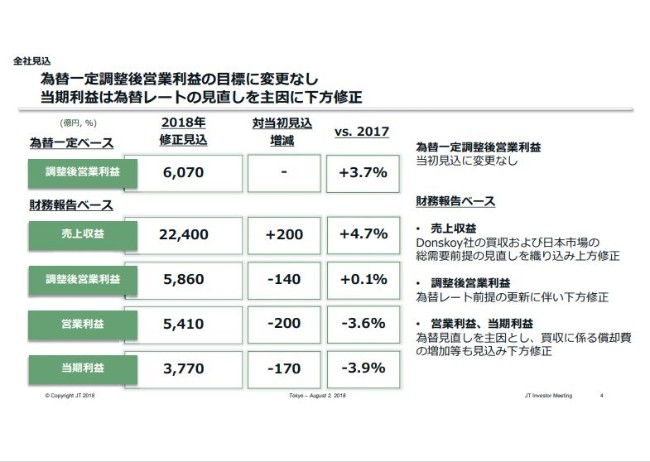

売上収益については、Donskoy社買収による増収影響および国内市場における総需要前提の見直しを主因に、200億円の上方修正をいたします。一方、全社の為替一定調整後営業利益は、国内たばこ事業におけるRRP(Reduced-Risk Products)への投資強化を主因に、年度当初見込から変更はございません。

為替影響を含む調整後営業利益は、為替レートの前提を見直した結果、140億円の下方修正といたします。営業利益・当期利益については、為替レートの見直しを主因としつつ、Donskoy社買収に係る商標権償却費の増加などを見込み、それぞれ200億円、170億円の下方修正をいたします。

国内たばこ事業(実績)

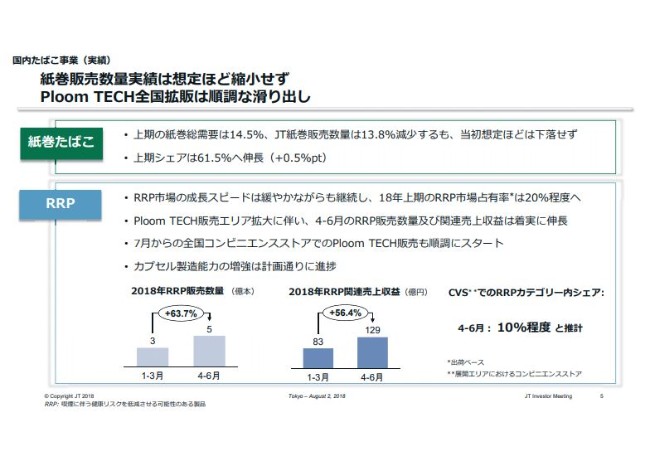

続きまして、国内たばこ事業の実績について、ご説明をいたします。RRP市場の成長スピードがやや緩やかになってはいるものの、上期ではRRP市場はたばこ市場全体の20パーセント程度を占めていたと見ています。RRP市場拡大の影響を受け、紙巻総需要は前年同期比14.5パーセントの減少となりましたが、年度当初の想定ほどは縮小していません。

その結果、国内たばこ全体の総需要は、2パーセント台半ばの減少であったと推定しています。JTのパフォーマンスにつきましては、紙巻総需要の減少により、JT紙巻販売数量は対前年で13.8パーセントの減少となりましたが、紙巻シェアは61.5パーセントと、0.5パーセントポイント伸長しています。RRPでは、「Ploom TECH」のさらなる販売エリアの拡大により、RRP販売数量・関連売上収益ともに、着実に伸長しています。

(2018年)7月から全国コンビニエンスストアでの販売が順調に始まり、足元の全国のRRPカテゴリー内シェアは10パーセント程度と推計しており、4-6月の展開エリアでのシェアと同水準です。なお、7月時点で、「Ploom TECH」のデバイス累計販売数量は400万台を突破。加えて、「Ploom TECH」のみ使用できる「NO SMOKING, Ploom TECH ONLY」の飲食店も、全国で2,000店を超えました。カプセルの製造設備は安定的に稼働しており、製造能力の増強についても、計画どおりに進捗しています。

国内たばこ事業(通期見込)

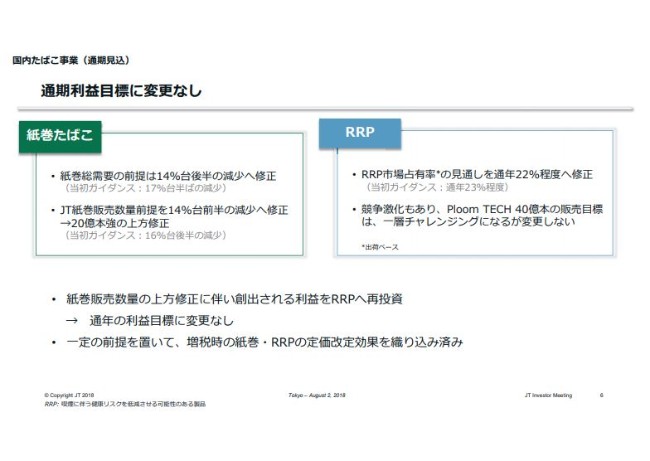

続いて、国内たばこ事業の修正見込をご説明いたします。スライドの6をご覧ください。まずは、国内市場に関する弊社の見立てから申し上げます。上期における紙巻総需要の推移およびRRP市場の成長スピードを踏まえ、紙巻・RRP総需要に関する見通しを変更いたします。具体的には、紙巻総需要は当社の前提ほどは減少しないと見立て、14パーセント台後半の減少率へ。また、通期のRRP市場占有率は、当初の前提ほど拡大せず、22パーセント程度になると考えています。こうした前提に基づき、当社の紙巻販売数量は上方修正いたします。

一方、「Ploom TECH」販売数量については、40億本の目標は変更いたしません。RRP市場規模が当初想定に届かないことおよび、競合の販促活動の活発化などを勘案すると、一層チャレンジングな目標になりますが、その達成に向けて引き続き取り組んでまいります。

財務的には、紙巻販売数量の上振れを主因に、自社たばこ製品売上収益を110億円上方修正いたしますが、一方で、紙巻たばこ数量の上振れで創出される利益をRRPに投資することから、利益は当初見込みから変更していません。なお、見込みには一定の前提を置いて、10月増税に伴う、当社の紙巻およびRRPの定価改定影響が織り込まれています。

具体的な値上げ幅について、現時点でお話しできるものではありませんが、我々の基本方針は、増税分に加えて、定価改定後の需要減による業績影響も考慮して、価格に転嫁させていただきたいというものです。この基本方針については、RRPも同様ですが、その価格設定は競合他社の動向を踏まえて検討してまいります。

国内たばこ事業

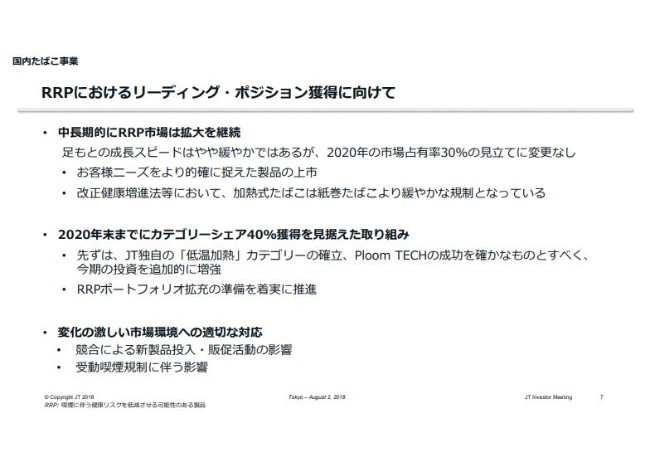

次に、スライド7をご覧ください。前のスライドで申し上げましたとおり、今期のRRP市場の成長速度は、やや緩やかになると見込んでいますが、「中長期的に伸長し続ける」「2020年には、市場占有率30パーセントになる可能性がある」との見立てに、変わりはございません。

これは、RRPに関し、業界各社がお客さまニーズにより即した製品を開発・上市していくという大きな流れに加えて、RRPの商品特性を踏まえ、受動喫煙規制において紙巻たばこと比較して緩やかな規制内容となっており、加熱式たばこであれば使用可能なシーンや、店舗が広がる可能性があるためでございます。

こうした見立ての中、2020年末までにカテゴリーシェア40パーセントを獲得すべく、受動喫煙規制の導入が決まった今であるからこそ、「低温加熱」カテゴリーの確立、「Ploom TECH」の成功に注力すべきときと認識し、今期の販売促進投資を追加的に増強することといたしました。

販路における露出の強化、デザイン性の高いデバイスの限定販売や、一昨日(2018年7月31日)発表いたしました新SKUの発売など、お客さまの関心を捉え続けるよう、攻めのマーケティングを積極的に展開してまいります。また、引き続き営業力を活用し、「Ploom TECH」の使用可能な施設の開拓にも取り組んでまいります。加えて、RRPポートフォリオ拡充に向けた「Ploom TECH+」「Ploom S」の投入についても、着実に準備を進めてまいります。

一方で、競合の新製品投入や、これに伴い一層アグレッシブになると考えられる販促活動が、我々のパフォーマンスにインパクトを与えることが想定されます。また、受動喫煙に関する規制の進展など、たばこ市場全体に及ぼす影響も想定されますが、その場合については、現時点で推し量ることは困難ではございますものの、影響を見極めた上で、柔軟に対応してまいります。

海外たばこ事業(実績)

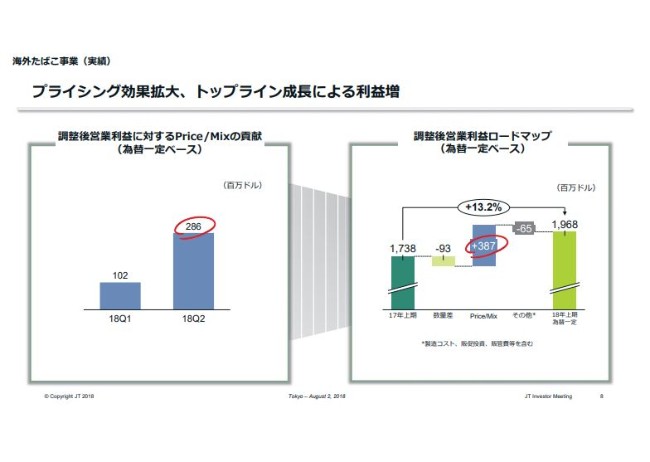

続きまして、海外たばこ事業の実績ハイライトをご説明させていただきます。スライド8をご覧ください。前回決算でお知らせいたしましたとおり、プライシングがドライバーとなるトップライン・ボトムラインの成長が継続しています。利益に対する4-6月期のプライシング効果は、ロシアおよび台湾などを中心に300ミリオンドル弱発現し、1-3月期を大幅に上回る実績となりました。

このプライシングの牽引により、買収市場での事業基盤強化およびRRPへの事業投資を推進しつつ、上期の為替一定調整後営業利益は、13.2パーセント成長の力強いパフォーマンスとなりました。事業投資は前年より強化しているものの、費用が下期に集中しているため、8パーセントという前年一時要因を除いた目標に対し、上期は高めの利益成長となっています。なお、プライシング効果については、第3四半期以降も着実に発現すると見込んでいます。

海外たばこ事業(通期見込)

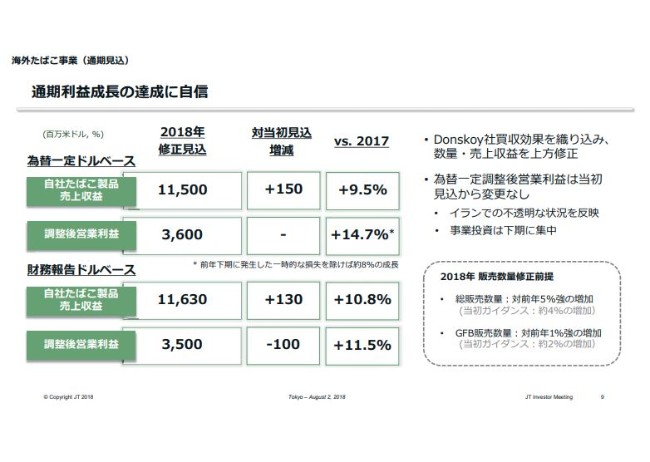

続いて、プライシング効果を含む、海外たばこ事業の修正見込みをご説明いたします。スライド9をご覧ください。昨日(2018年8月1日)、ドイツのDonskoyたばこ社の買収完了について発表いたしましたが、同社の連結開始を主因に、総販売数量の前提を上方修正いたします。一方、GFB販売数量については、主としてイランでのダウンサイドを織り込み、1パーセント強の増加に修正をいたします。

自社たばこ製品売上収益は、販売数量前提の修正および好調なプライシング効果の発現を背景に、150ミリオンドルの上方修正といたします。一方、売上収益は上方修正するものの、為替一定調整後営業利益については、当初見込みから変更していません。これは、Donskoy社の業績については、買収後の基盤強化を最優先することとし、そのための投資を先行して実施するため、今期については同社からの利益貢献を見込んでいないことおよび、イランにおける販売数量の見通しを立てたことが、主たる要因でございます。

こうした状況を加味しつつも、通期の利益成長目標達成については自信を持っています。なお、イランにおける販売数量見通しの修正は、現地製造用の原材料調達が滞り、製品販売に支障をきたすリスクを、一定の前提を置いて反映したことによるものです。また、これとは別に、現預金の国外送金が極めて困難になっており、為替の動向と併せて引き続き状況を注視してまいります。

財務報告ベースでは為替前提の変更を反映し、売上収益は130ミリオンドルの上方修正、調整後営業利益は100ミリオンドルの下方修正といたします。

海外たばこ事業

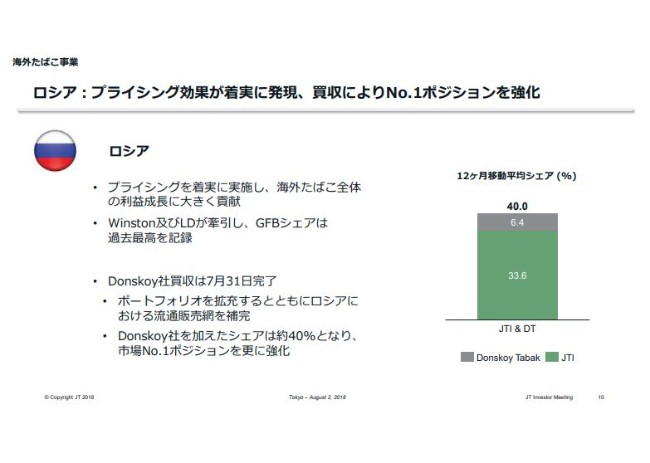

続いて、ロシアの状況についてご説明いたします。スライドの10をご覧ください。ロシアでは、昨年(2017年)下期から値上げを着実に実施しており、7月の増税に先行して、6月にも値上げを行いました。前年とは異なり、プライシング効果がしっかりと発現しており、とくに第2四半期では、海外たばこ事業全体の利益成長に大きく貢献しています。

オーガニックのシェアについては、WinstonおよびLDが引き続き堅調に推移し、過去最高を記録したGFBのシェア増を牽引しています。前のスライドでも触れましたが、Donskoy社の買収、クロージングを完了しています。これにより、ロシアにおける市場シェアは約40パーセントまで上昇するとともに、伸長する低価格帯でのプレゼンスが拡大され、No.1ポジションがさらに強固なものになりました。

また、拡充されたポートフォリオを活用した戦略オプションが一層広がると同時に、これまで比較的劣位にあった地域における、流通販売網の強化も図ることができます。このように上半期、ロシアにおいてはポジティブな進捗を確認している一方、競合の価格戦略や不正取引の増加も認識しています。引き続き、市場・競合動向を注視してまいります。

Closing remarks

最後に、スライドの11をご覧ください。2018年度上期は、為替一定ベースで増益となり、堅調な実績をお示しすることができました。海外たばこ事業がその牽引役となりましたが、医薬事業・加工食品事業も、計画に対して順調に進捗しています。また、国内たばこ事業では、業績は厳しいものでありましたが、「Ploom TECH」の全国拡販は順調なスタートが切れたと評価しています。

下期に向けて、国内ではさらなる事業環境の変化が見込まれていますが、「低温加熱」カテゴリーの確立、「Ploom TECH」の成功を達成するための施策を推進し、通期目標の達成を目指してまいります。海外たばこ・医薬および加工食品事業は、当初の利益目標に変更はありません。引き続き、事業基盤の強化に努めてまいります。

株式還元については、中長期の利益成長の見通しに応じ、安定的・継続的な配当金成長を目指しています。その方針に則り、配当金は年間で150円と、当初予想から変更はありません。中間配当は、75円をお支払いする予定でございます。

私からのご説明は、以上でございます。ご清聴ありがとうございました。