4. 豊かなシニアライフを送るために

今回は、シニアライフを支える重要な要素として、老齢年金から天引きされるお金の存在について考えてみました。現役世代が年金について考えるとき、「いくらもらえるのか」という金額に注目しがちですが、年金制度の複雑さや、実際に手元に残る金額を意識することも大切です。

「ねんきんネット」を利用して、自分の年金額の「額面」とその中から差し引かれる金額を確認することで、老後にどれだけの資金が必要かを明確にする第一歩となります。このステップを経て、どのくらい積み立てが必要かを把握することが重要です。

次のステップとして、必要金額をどう準備するかが課題です。物価上昇の影響で預貯金だけでは資産が減少してしまうリスクがあるため、NISAやiDeCoなどの税制優遇制度を活用することが求められます。

2024年に新NISAが始まることで、より投資を始めやすい環境が整っています。理想の老後生活を実現するために、資産形成への一歩を踏み出してみましょう。

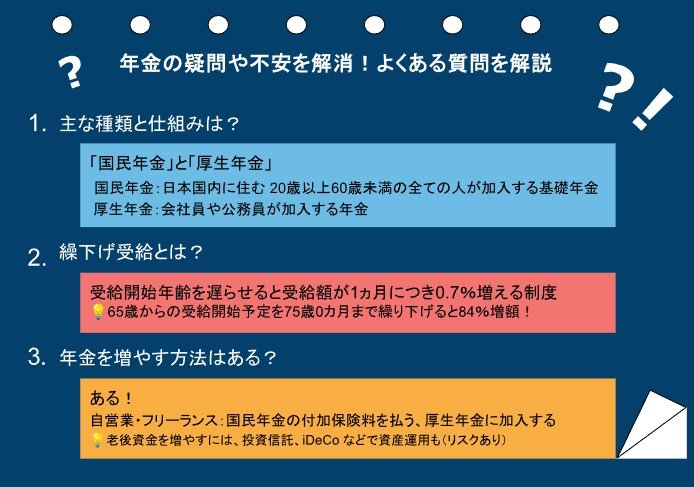

5. 【ご参考】年金に関する疑問や不安を解消!よくある質問を解説

日本の公的年金制度は複雑で、多くの人がさまざまな疑問を抱えていることでしょう。ここでは、年金に関するよくある質問を取り上げ、その解答を解説します。

5.1 年金の主な種類と仕組みは?

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっています。

国民年金は日本国内に住む20歳以上60歳未満の全ての人が加入する基礎年金で、厚生年金は会社員や公務員が加入するものです。

国民年金は一定の保険料を納付し、将来の年金額が決まるのに対し、厚生年金は収入に応じた保険料を支払うため、将来の受給額にも差が出ます。

5.2 「繰下げ受給」とはどんな制度?

年金の受給開始年齢を遅らせることで、受給額が1カ月につき0.7%増える「繰下げ受給」があります。

例えば、65歳から受給を開始する予定を75歳0カ月まで繰り下げると、84%増額となります。これは、長期間働くことができる人や、他の収入源がある人にとって有利な選択肢となります。

5.3 年金を増やす方法はあるのか?

年金を増やす方法はいくつかあります。自営業やフリーランスの方は、国民年金の付加保険料を支払うことで、将来の受給額を増やせます。

また、厚生年金に加入する働き方に切り替えることも一つの方法です。

さらに、老後資金を増やすという意味では、投資信託やiDeCo(個人型確定拠出年金)などを利用して、自身で資産運用を行うのも選択肢です。ただし、運用にはリスクがあることに注意が必要です。

参考資料

- 厚生労働省「生活設計と年金に関する世論調査(主な調査結果)」

- 厚生労働省「保険料(税)の特別徴収」

- 厚生労働省「介護保険制度の概要」

- 厚生労働省「高齢期における年金制度」2023年10月24日

- 豊中市「公的年金からの特別徴収額が10月から急に高くなったのはなぜですか」

- 厚生労働省年金局「令和4年度 厚生年金保険・国民年金事業の概況」

本多 奈都子