2018年7月31日に日本証券アナリスト協会主催で行われた、株式会社デファクトスタンダード2018年9月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社デファクトスタンダード 代表取締役社長 尾嶋崇遠 氏

2018年9月期 3Q決算ハイライト

尾嶋崇遠氏:みなさんおはようございます。代表取締役社長の尾嶋でございます。

それではさっそくですが、デファクトスタンダードの第3四半期の決算説明をさせていただきます。本日は、3つお話しさせていただきます。まず(第3四半期決算の)ハイライト、次に対面市場の振り返り、そして第3四半期の取り組みと第4四半期以降の施策になります。

まずハイライトでございますが、4点ございます。

1点目に、「準買取繁忙期」の第3四半期でしたが、営業利益は黒字で着地しました。

(2点目に)買取分野におきましては、買取単価の上昇に伴い、前年同期比で21.4パーセント増となりました。

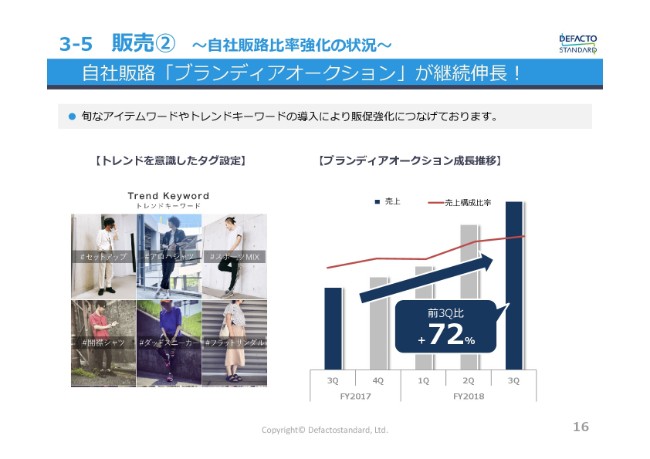

(3点目に)販売におきましても、自社販路(ブランディアオークション)の拡大が堅調に進みました。結果的には前年同期比で72.1パーセント増ということで、大幅な増加になりました。

(4点目に)結果的には、年間予算達成に向けて、しっかり伸長しているという進捗になっております。

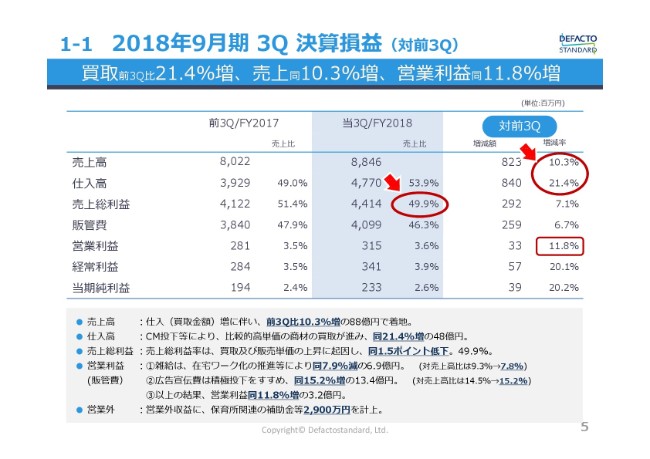

1-1 2018年9月期 3Q 決算損益(対前3Q)

次は具体的に、数字面で確認していきます。

売上高は、前第2四半期の仕入増加に伴いまして、前年第3四半期比10.3パーセント増ということで、約88億円の着地になりました。

仕入高は、繁忙期ということで例年のごとくCMを投下しまして、比較的単価の高い商材をしっかり集めることができましたので、同21.4パーセント増ということで、約48億円の着地になりました。

売上総利益率は、買取の単価が高い商材を集めたということと、同様に販売の単価も引き上がるということで前年第3四半期比で1.5ポイント低下して、着地としては49.9パーセントとなりました。

営業利益(の増減要因)は3点です。雑給は、「在宅ワーク化をずっと進めている」とお話しさせていただいておりますが、こちらが順調に拡大しているということで、7.9パーセント減の6.9億円となり、対売上高比では9.3パーセントから7.8パーセントまで減少しているということです。

広告宣伝費は、逆に積極投下を進めまして、15.2パーセント増の13.4億円となりました。対売上高比に関しては、14.5パーセントから15.2パーセントということで、こちらは増加させているかたちになっています。以上の結果、営業利益は11.8パーセント増の、約3.2億円で着地していると(いうことです)。

また、営業外はイレギュラー的に発生しておりますが、前四半期からやっている保育所関連の補助金等が、営業外収益に2,900万円ほど計上されているかたちになっております。

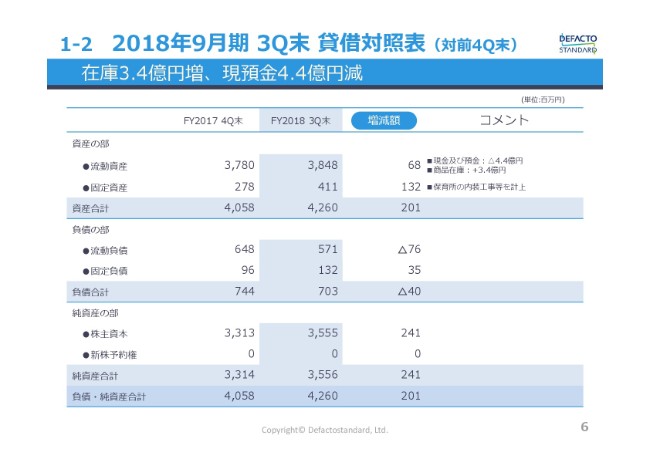

1-2 2018年9月期 3Q末 貸借対照表(対前4Q末)

次は、貸借対照表です。触れるところはあまりないのですが、在庫が買取金額の伸長に伴って3.4億円増えていて、現預金が4.4億円減っているというかたちです。

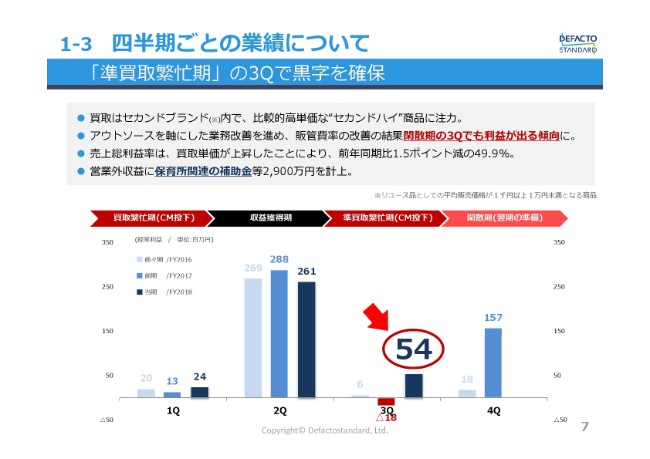

1-3 四半期ごとの業績について

次のページは、四半期ごとの業績です。従来、この第3四半期は「準買取繁忙期」ということでしたが、今回は利益がしっかりと出る四半期になりました。これが、今日の(ご説明の)一番のハイライトかなと思っています。

構造としてアウトソース(を軸にした業務改善)を進めているということで、しっかりこのような(閑散期の)部分に、利益としても貢献できているのが、大きなところなのかなと思っています。

第4四半期に関しては、しっかり伸長されていく流れでございますし、(スライドに)「翌期の準備」ということで、毎回記載させていただいておりますが、このあたりもしっかり進めていくかたちになるかと思います。

2-1 2018年9月期3Q リユース市場の振り返り

次に、対面市場の振り返りに触れさせていただきます。

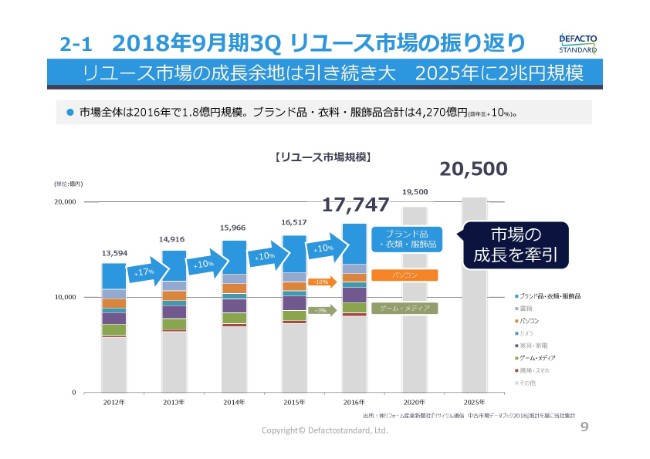

マーケットとしては、いつもお話しさせていただいているとおり、特段変わりなく、2025年で2兆円規模。そして、ブランド品・衣料・服飾品(合計)に関しては4,270億円ということで、リユースのマーケットを牽引しているところです。

2-2 セグメントごとの動向

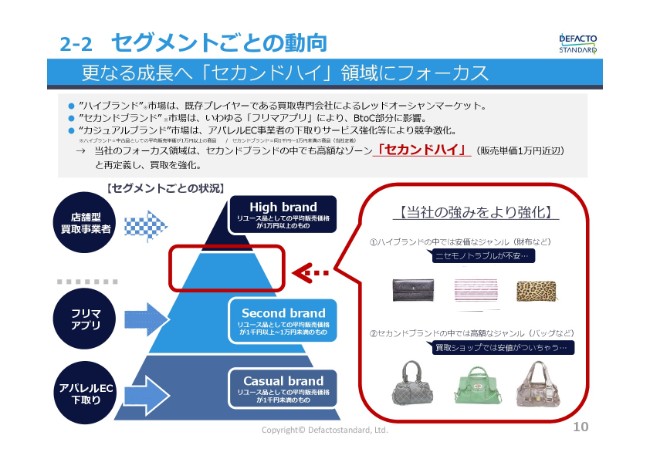

その中で、当社としては(市場を)この3つに分けるということを、従来からお話しさせていただいております。

前回ぐらいから触れさせていただいているのですが、当社のさらに注力すべき領域として、「セカンドハイ」というワードを使い始めています。

今回、この図を少し更新させていただいて、(「セグメントごとの状況」の)左側の「店舗型買取事業者」「フリマアプリ」「アパレルEC下取り」という各プレイヤーが、どこで戦うかというものが、少し明確になってきているかたちになっています。

その中で、当社としましては、どこで勝負すべきかということをしっかりと決めて、それに向けてヒト・モノ・カネを突っ込んでいくということを、進めていこうと思っています。

とくに、フリマアプリの会社がブランドのカテゴリーのサービスをやめていたり、各店舗の会社さんが順調に伸長していたり、なかなか苦しんでいる会社さんがあれば、そのようなところでのせめぎ合い(があります)。あとは「どこで戦おうか」というのが、すごく明確になっているかたちなのかなと思っています。

そのような中で、当社としては「セカンドハイ」……販売単価が1万円近辺というところを、しっかり買い取ると(いうことです)。

具体的にはこちら(スライドの右側)にありますとおり、トラブルしがちな偽物・本物があるようなものを、しっかり当社のブランディングで安心を提供していくというところ。あとは、バッグといった、比較的値段が(高額なジャンルで)買取ショップなどでは売りづらいものを、BtoCで補完していくジャンルのもの。このようなものを、当社としてしっかりと販売していくことをやっていきたいと思っています。

近年自社販路の比率が高まっていることも、すごく大きな変化に繋がっています。これは後半お話しさせていただきます。

3-1 買取① ~引き続き“セカンドハイ”商品の買取に注力~

ここから(第3四半期の)戦術と(第4四半期以降の)細かい施策の部分に、少し触れさせていただきます。

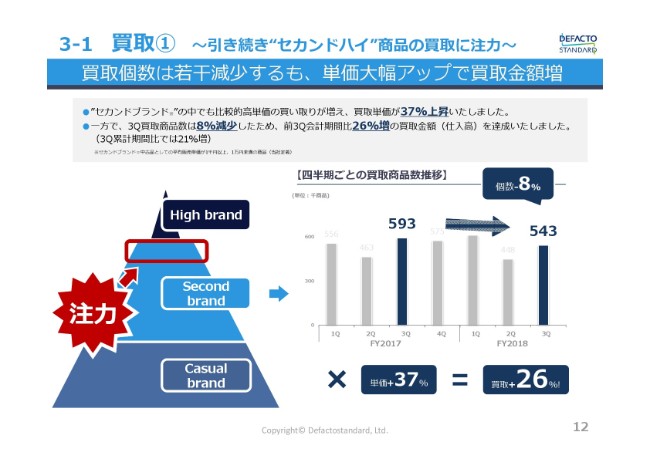

まず買取は、先ほどの「セカンドハイ」に注力します。買取個数の推移に関しては、結果的にマイナスとなっておりますが、それを上回る(ほどに)買取単価を37パーセント上昇させるということで、結果的な買取金額は26パーセント増となっております。

3-2 買取② ~継続的認知度の向上と顧客接点多角化推進~

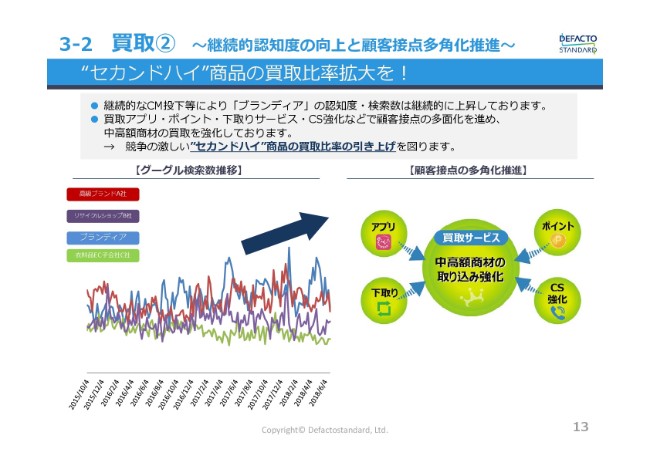

これは、前回(の決算説明会)とお話は変わらないのですが、より「セカンドハイ」の商品を買い取っていくために、とくに顧客の接点の部分をより詰めていくことをやっております。

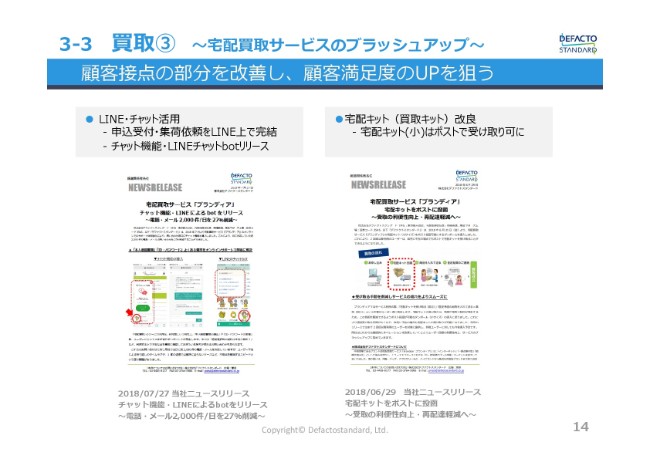

3-3 買取③ ~宅配買取サービスのブラッシュアップ~

次のページは、すでにリリースさせていただいておりますが、今四半期では具体的に2つほど(顧客接点部分の改善を)やりました。

宅配買取サービスのブラッシュアップということで、1つ目がLINE・チャット活用等の、お客さまと会話するメールの部分ですね。

この部分は(申込受付や集荷依頼の)スピードアップを図るということで、サービスとして取り組んでいるということです。結果的に、お客さまの満足度が引きあがると(いうことです)。

とくにチャットなどは、対応のスピードが求められる反面、業務リソースが必要ということもありますので、このあたりは当社の強みでもあるアルバイトスタッフさんを回しながら、しっかり対応していくということです。顧客満足度の引き上げでは、当社の強みになっているのではないかなということです。既に始めておりますが、すごく上手くいっているところです。

あとは、宅配キット(買取キット)。こちらに関しても一部改良を加えておりまして、従来であれば古物法の兼ね合いで、お客さまにしっかり引き取ってもらおうというところがあったのですが。

2回目以降のお客さまに関しては、古物法の兼ね合いをクリアしておりますので、「宅配キットを、ポストで受け取っても良いのではないか」と、自宅にいらっしゃらない方でもサービスを受けられるようになるということで、少しずつ変化させています。

3-4 販売① ~マルチチャネル化のさらなる推進~

次に、販売です。大きな流れとしましては、以前からお話しさせていただいているとおり、マルチチャネルということで、変わりはありません。

これは、古物・中古の兼ね合いで、株価と同じで、欲しい人がたくさん集まれば値段が上がっていくという、合理的なかたちがありますので。

各マーケットプレイスには、さまざまなお客さまがいらっしゃいますので、当社としては、このニーズをしっかり取り込むということでは、このマルチチャネル化を推進していく方向感に、依然変わりはないということです。

ただ、そこに濃淡が出てきていることは、事実としてあります。とくに自社販路と海外販路は、非常に好調に推移しているということです。先週、某会社さまの説明会がありましたが、たぶんここでもすごく大きな変化が生まれているかたちです。そのような中で、当社としては、どこで戦っていくのかということです。

自社販路の特徴としましては、今まではマーケットプレイスさんですと、各マーケットプレイスさんのルールというものがありまして、それに対して準拠していく必要があります。あとは、とくにこの第4四半期以降にいろいろとあるのですが、例えばキャンペーンやセールのようなものは、本当に各マーケットプレイスさんの施策がすごくありますので、どうしてもそれが、当社の売上に響くという構造がありました。

この自社販路の比率が少しずつ高まっていくことで、そのような季節的な要因が緩和されていくという、プラスに働くかたちになっています。

このような部分を武器にして、先ほどお話ししたような、四半期ベースの収益部分の改善に関わるところも、しっかり進めていきたいなと思っています。

3-5 販売② ~自社販路比率強化の状況~

あと、全体的に、自社販路でなにをやっているかということですが、このような(スライドの)左側の「トレンドを意識したタグ設定」ということで、トレンドを取り込みながらやっているということも、取り組み始めているかたちです。

従来、ネットの注文プレイヤーさんは、基本的には店舗(で販売していきます)。あとは、当社のようにネットで販売していくということです。ネットで販売するところにおいても、どうしても各マーケットプレイスにプレイヤーとして出店するかたちで、取り組んできています。

以前は当社も、大きな比率を依存していたのですが、近年はどうしても販売コストの部分が、やはり非常に高くなっています。この部分があることによって、必然的に各会社さんの収益率……当社もまったく影響がないということではないのですが、このような部分の収益の低下は、ここは必ず構造的に起こると考えられます。

そのような意味では、当社としては、これが緩和されていく部分で、自社販路を高めていくところが必要なのかなと思っています。

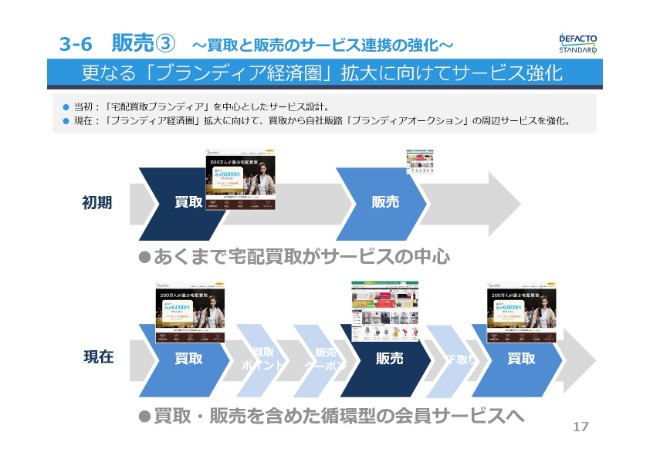

3-6 販売③ ~買取と販売のサービス連携の強化~

次のページです。こちらは、大きな概念図的なところになっています。

以前までは、買取と販売というサービスがそれぞれ独立していて、それぞれでサービス・集客を行っていました。

それが現在、とくにこの第3四半期は、さまざまな買取と販売をつなげるサービスを、しっかりつなげてきていると(いうことです)。

具体的には、買取ポイント・販売クーポン・下取りという、買取と販売をつなげるようなサービスをしっかり整えてきたということが、だいぶできています。そうすることによって、さらにこの販売の各比率を高めていくことを、当社としては考えているという次第でございます。

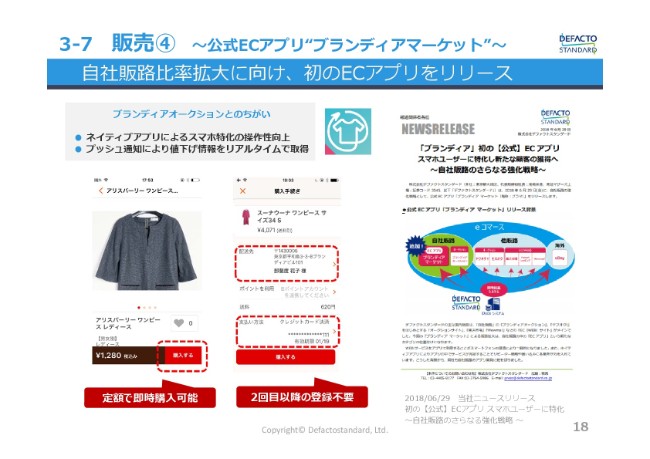

3-7 販売④ ~公式ECアプリ“ブランディアマーケット”~

あと、既にリリースさせていただいております、ECアプリの部分です。こちらも、しっかり手を打っているということです。

(ECアプリをリリースしたから)すぐにどうこうということでもないのですが、スマホが広がっている中で、アプリのお客さまを取り込んでいく。

また、オークションという業態から定額販売というところにも、実際にお客さまのニーズがありますので、このようなものを取り込むということで、(2018年)6月末から始めています。

3-8 業務改善 ~改善実施の状況~

また、販管費です。先ほど冒頭で触れまして、ここも大きく改善が進んでいるということです。一番大きいのは、在宅ワーク化(アウトソース化)の部分になっています。結果的には(前年同期比で)7.9パーセントの減で、大きく寄与しているということです。

併せて、質の部分で自動画像チェック機能等を入れることによって、より当社の強みの1つである、クラウドワーカーの部分の質を高めていくということでございます。

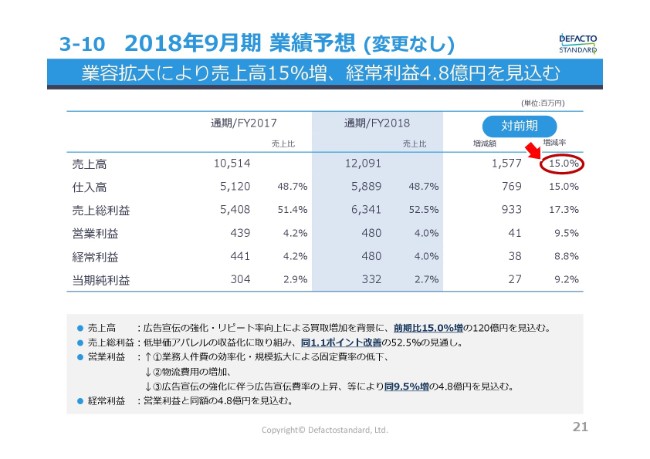

3-10 2018年9月期 業績予想(変更なし)

最後になりますが、通期計画もご覧のとおり、特段変更はないということです。

数字面を見ていただきましても(おわかりのように)売上高が120億円、経常利益が4.8億円(を予定)で変化なしということで、足元の業績はしっかりと進捗していると考えていただいて構わないと思います。

今回大きいのは、やはり自社販路です。こちらの比率がすごく高まってきていることが、一番大きいのかなと思っています。それによって四半期の収益でも、今までにない変化が起きているということです。

先ほど概念図でもちょっと触れていたとおり、この部分をしっかりつなげていって、各サービスの強みにすることができていくと、より自社販路の構造比率が高まっていくと考えています。

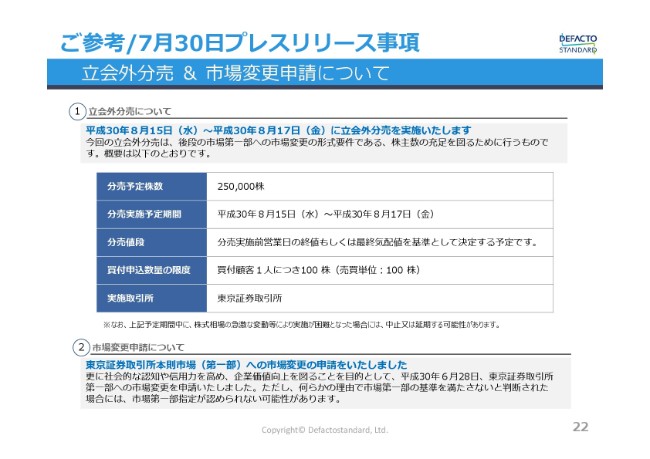

ご参考/7月30日プレスリリース事項

あと、同時に(2018年7月30日に)プレスリリースさせていただいておりますが、市場変更に伴い、立会外分売を実施する予定です。こちらは、ご覧のとおりの分売予定株数等ということで、発表させていただいております。

簡単ですが、私からの説明を終わらせていただきます。ありがとうございました。