皆さま こんにちは。アセットマネジメントOneで、チーフ・グローバル・ストラテジストを務めます柏原延行です。

週末は台風が襲来する地域もあるようです。ご注意ください。

今回のコラムでは、7月30日から31日に迫った日銀の次回の金融政策決定会合(以下、会合)について、取り上げたいと考えます。ポイントは以下の通りです。

- いくつかのメディアは、先週末頃にかけて、次回の会合で金融政策の修正が行われるという観測を報道している。

- 「長期金利目標水準の柔軟化」、「上場投資信託(ETF)買い入れの柔軟化」、「副作用への言及」などが、修正の候補としてあげられており、この報道をうけて、週明け23日の金融市場は、円高・米ドル安、株安、債券安(金利は上昇)として反応した。

- 金融政策の修正を根拠づける要因と否定する要因を整理して、現在の金融政策が修正される可能性を検討した。

- 結論として、今回の観測報道による円高の進行などを見た日銀としては、現在の金融緩和政策を正常化方向に修正する可能性は限定的と考える。一方で、「物価目標水準の妥当性や現在の金融緩和政策の副作用などを分析し、対応策を検討する」など、物価目標水準や副作用に関して、なんらかの方針が示される可能性に留意が必要。

まず、2017年の米ドル/円の動向は、米10年国債金利(以下、長期金利)の動向に依存してきたと考えています。この関係は、2018年の前半には失われたものの、4月以降、この関係が回復してきていると思われます。

これは、米国の長期金利が上昇すると、日米金利差が拡大し、金利差に魅力を感じた投資家が米ドルを購入するため、米ドル高・円安が進展するという理論によるものです(逆も同様)。

そして、日銀の長短金利操作と呼ばれる金融政策を受けて、日本の10年国債金利が「0%程度」に固定されている中では、(大きな)日米金利差の変動は、米国金利の動きのみに影響を受けると考えることが可能でした。

しかしながら、仮に日銀が金融政策を修正するのであれば、この考え方は変更を余儀なくされる可能性があるため、日銀の「金融政策の修正」は、投資判断材料として重要であると思われます。

現在のところ、修正については、「長期金利目標水準の柔軟化」、 「上場投資信託(ETF)買い入れの柔軟化」、「副作用への言及」が主要な報道内容であると思われます。

次回の会合での決定内容を考える上では、私は、「目標:2%という物価安定」と、「手段:現在の金融緩和政策」を分けて考えることが必要であると考えています。

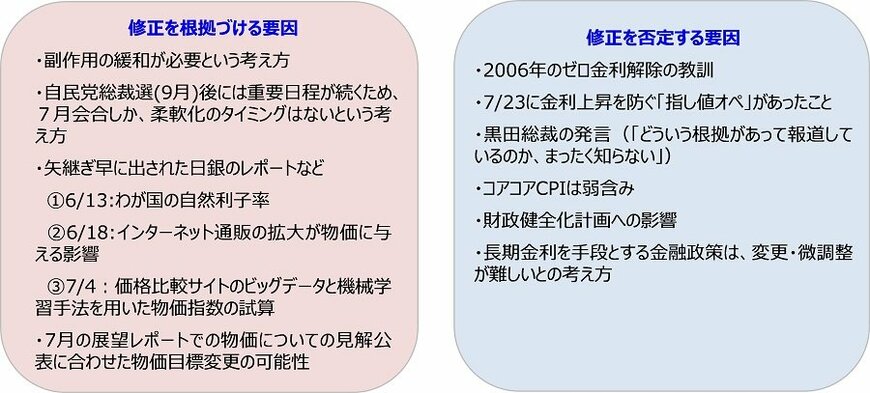

その上で、次回の会合で日銀が「金融政策(目標と手段の両方)」の修正を行うか否かを考えるために、「①修正を根拠づける要因」と「②修正を否定する要因」を整理しました(下図)。

代表的ないくつかをご紹介すると、「①根拠づける要因」としては、なんといっても現在の金融緩和政策の副作用があります。

たとえば、現在の長短金利操作と呼ばれる金融緩和政策は、銀行などの金融機関の運用環境には厳しい側面があり、金融機関の経営にダメージを与えています。一部金融機関の不詳事などもあり、金融システムの安定に目配りする必要がある中央銀行(=日銀)としては、副作用は許容できないレベルと判断しているという考えも成り立ちます。

加えて、日銀のホームページを見ると矢継ぎ早に物価に関するレポートなどが発行されており、現在の目標を変更したいという日銀の意思の表れと考えることもできそうです(2016年9月に現在の金融緩和政策は採用されましたが、その1年半ほど前に、この金融政策の正当化根拠と思われる論文が発表されています(2015年5月1日「均衡イールドカーブの概念と推移」))。

逆に「②否定する要因」としては、副作用が日本経済全体に大きく悪影響を与えているのかとの疑問に加えて、2006年にゼロ金利解除を急いだ日銀には、その判断について批判的な意見が出された教訓などがあると思われます。

結論として、今回の観測報道による円高の進行などを見た日銀としては、現在の金融緩和政策を正常化方向に修正する可能性は限定的と考えます。一方で、「物価目標水準の妥当性や現在の金融緩和政策の副作用などを分析し、対応策を検討する」など、物価目標水準や副作用に関しては、なんらかの方針が示される可能性に留意が必要です。

(2018年7月26日 16:00頃執筆)

柏原 延行