2018年6月13日に日本証券アナリスト協会主催で行われた、株式会社グッドコムアセット2018年10月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社グッドコムアセット 代表取締役社長 長嶋義和 氏

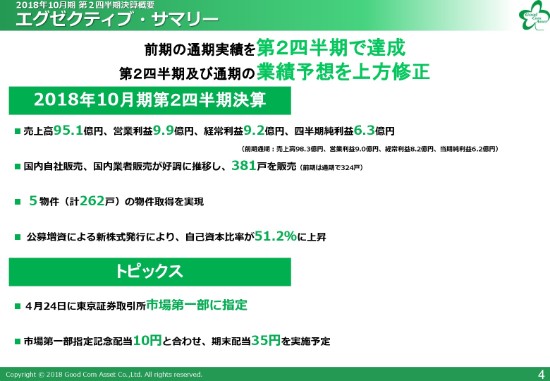

2018年10月期第2四半期決算概要 エグゼクティブ・サマリー

長嶋義和氏(以下、長嶋):代表取締役の長嶋でございます。本日は、グッドコムアセットの第2四半期決算説明会にご出席いただきまして、誠にありがとうございます。それでは、これから説明をさせていただきます。

まず1つ目は、2018年10月期第2四半期の決算概要。2つ目は、事業の特徴。3つ目は、今期の見通しということで、お話をさせていただきます。

まず、冒頭にご説明させていただきますと、前期の通期実績を第2四半期で達成したところです。後ほどの質疑応答(の時間)で、「なぜ第2四半期で前期の(通期)実績を第2四半期で達成したんだ」というご質問がもしありましたら、ぜひしていただきたいと思います。第2四半期及び通期の業績を、上方修正させていただいております。

2018年10月期第2四半期の決算につきましては、売上高が95億1,000万円、営業利益が9億9,000万円、経常利益が9億2,000万円、四半期純利益が6億3,000万円でございます。ちなみに前期は、売上高が98億3,000万円、営業利益が9億円、経常利益が8億2,000万円、当期純利益が6億2,000万円でした。

まず、冒頭でご説明すると、国内自社販売と国内業者販売が堅調に推移したのが(今回の業績の)理由でございます。第2四半期で381戸を販売済みでございます。前期実績は(通期で)324戸でございました。また、第2四半期におきまして、5物件・計262戸の物件取得を実現しました。そして、公募増資による新株式発行により、自己資本比率が51.2パーセントに上昇した状況でございます。

トピックスといたしましては、今年(2018年)の4月24日に東京証券取引所市場第一部に指定替えというところと、市場第一部指定記念配当(を実施)ということで、記念配当の10円と期末配当の25円を足しまして、35円を実施予定でございます。

業績予想の修正①

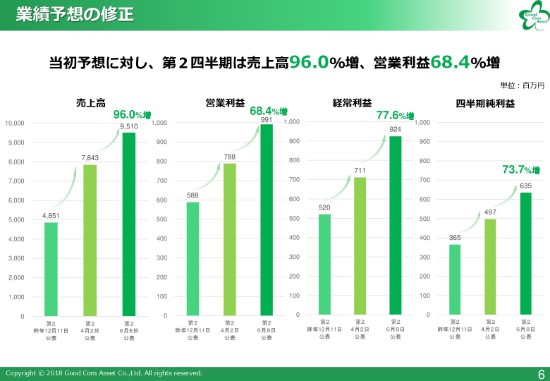

こちらが(業績予想の修正について記載したスライドで)、まず「当初の販売戸数(の増加)に伴って、第2四半期及び通期見通しを上方修正」ということです。先ほどご説明させていただいたんですが、こちら(スライド左の表)が、当初の……去年(2017年)の12月11日の業績予想ということです。まず中間での売上高・営業利益・経常利益・四半期純利益と、通期の売上高・営業利益・経常利益・当期純利益を公表しております。

(スライド中央の表にあるように、2018年)4月2日に上方修正ということで、まず中間の修正……売上高・営業利益・経常利益・四半期純利益、通期の売上高・営業利益・経常利益・当期純利益を、すべて上方修正させていただいた(ということです)。

(スライド右の表にあるように)この度、6月8日に再度上方修正ということで、(第2四半期の)売上高は95億1,000万円と、当初の12月11日(予想と)の増減率としては、96パーセント増。営業利益は9億9,100万円と、68.4パーセント増。経常利益も9億2,400万円で、77.6パーセント増。四半期純利益につきましても6億3,500万円で、73.7パーセント増でございます。

以上の結果から、通期に関しましても(売上高は)161億8,800万円で、57.4パーセント増。営業利益も16億2,000万円で、37.8パーセント増。経常利益も15億1,000万円で、46.7パーセント増。当期純利益も10億3,500万円で、43.1パーセント増という状況でございます。

業績予想の修正②

数字をずっとお話ししていくと、眠たくなる方もいらっしゃると思うんですけど、こちらが2回上方修正をさせていただいた状況です。

こちらが(それぞれ)第2四半期(を示したグラフ)で、当初(2017年12月11日公表)から見ていただきますと、売上高は96パーセント増。営業利益は68.4パーセント増。経常利益は77.6パーセント増。四半期純利益は73.7パーセント増で、(先ほどの表よりも)グラフが、非常に見やすいのではないかと思います。

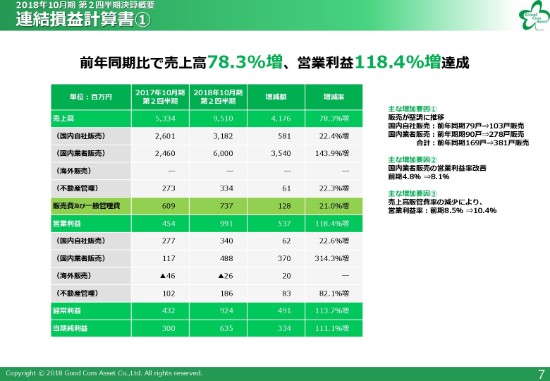

2018年10月期第2四半期決算概要 連結損益計算書①

こちら(表の左端)が昨年度、2017年10月期第2四半期の実績でございます。売上高が、53億3,400万円から95億1,000万円。増減額としては41億7,600万円で、78.3パーセント増。営業利益は(前期の)4億5,400万円に対して、今期は9億9,100万円。増減としては5億3,700万円、118.4パーセント(増)でございます。

以上の結果から、経常利益も(前期の)4億3,200万円に対して(今期は)9億2,400万円、増減は4億9,100万円、113.7パーセント増。当期純利益も、第2四半期におきましては(前期の)3億円から(今期は)6億3,500万円で、増減率としては111.1パーセント(増)という状況でございます。

主に堅調だったのが、国内自社販売・国内業者販売でございます。こちら(表の右側)に数字が書いてあるのですが、国内自社販売と国内業者販売を合わせまして、昨年度の実績の169戸に対して、381戸を実現している状況でございます。

また、主な(増加)要因といたしましては、国内業者販売の営業利益率(の改善)です。4.8パーセントから8.1パーセントへ、改善したところでございます。(売上高販管費率の減少により)営業利益率も、前期は8.5パーセントですが、10.4パーセントに改善した状況でございます。

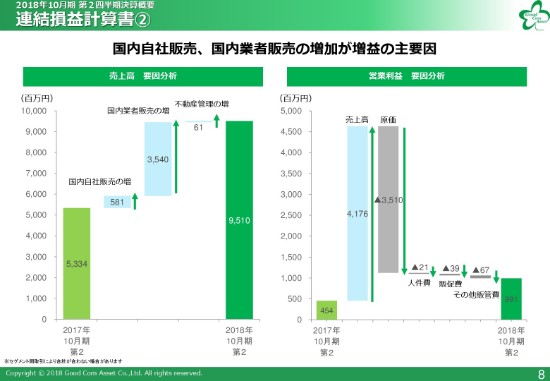

2018年10月期第2四半期決算概要 連結損益計算書②

2017年10月期第2四半期と2018年10月期第2四半期(を比較した際)の、売上高の要因分析と営業利益の要因分析です。こちらも差を見ていただきたいんですが、大きく異なったのは、まず国内自社販売の売上の伸び、国内業者販売の売上の伸び、不動産管理の伸びでございます。

以上の結果から、営業利益におきましては、昨年度の第2四半期の4億5,400万円に対して、売上高が41億7,600万円伸びておりますので、原価が35億1,000万円(削減)、それに対して人件費・販促費・その他販管費も削減しました。以上の結果から、営業利益が9億9,100万円となったという状況でございます。

2018年10月期第2四半期決算概要 連結貸借対照表

こちらが連結貸借対照表です。主な要因といたしましては、まず現預金が去年(2017年)の期末と今期(2018年)の第2四半期(の比較)に関しまして、27億9,000万円伸びている状況でございます。こちらは、公募増資と利益の積み上げから、改善した状況でございます。

また、こちらの棚卸資産に関しましては、94億2,100万円に対して51億2,000万円で、増減としては43億円減っている。販売戸数の増加に伴い、販売用不動産の在庫が減ったという状況でございます。

以上の結果から、まず資産合計としましては、126億円から110億円になったということです。こういった在庫等がすべて改善されましたので、資産合計としては非常に軽い状態になったところでございます。

主に(要因として)大きなところでいきますと、(有利子)負債です。88億6,700万円から43億9,200万円で、44億7,400万円となりました。販売戸数の増加により、借入の返済が非常に進行しております。

以上から、純資産は増えた(ということです)。負債・純資産の合計金額は、逆に減っております。そういったところから、自己資本比率が、去年の期末の25.7パーセントから51.2パーセント(ということで)25.5ポイント回復した状況でございます。また、有利子負債(依存度)も、昨年度に関しては70パーセントで、非常に有利子負債の高い状態でございましたが、39.9パーセントまで回復しましたので、30ポイント以上回復した状況でございます。

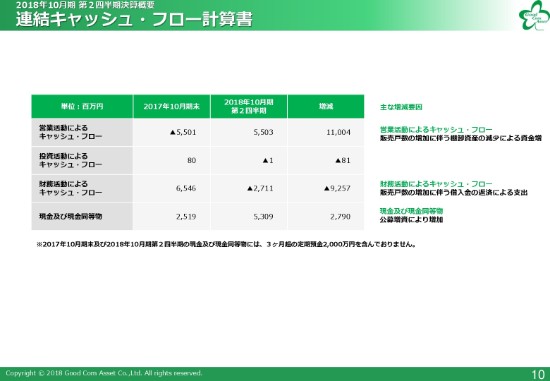

2018年10月期第2四半期決算概要 連結キャッシュ・フロー計算書

こちらが、連結キャッシュ・フロー計算書です。2017年10月期末のところ(と2018年10月期第2四半期との比較)で、現預金がどう動いたかということでは、去年の25億1,900万円から53億900万円になって、増減としては27億9,000万円。

こちら(表の右側)は(増減要因の)内訳になります。主な要因としては、販売戸数の増加に伴う棚卸資産減少による資金増と、販売戸数の増加に伴う借入金の返済による支出と、公募増資による利益の積み上げというところでございます。

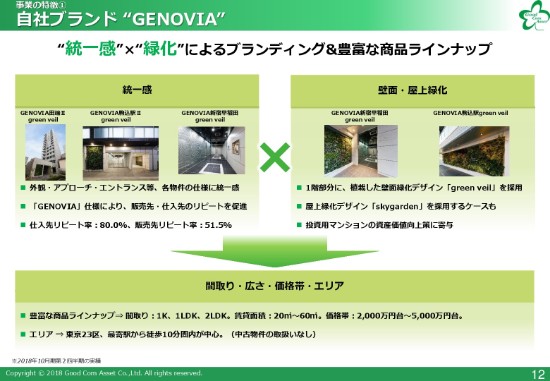

事業の特徴① 自社ブランド “GENOVIA”

(事業の特徴についてご説明いたしますが)まず、当社の自社ブランド「GENOVIA」シリーズです。東京23区で新築マンションを作り続けているのが、当社のこだわりであるんですが。(特徴として)一番大きいところは、まず、統一感。統一感と壁面(・屋上)緑化。また、間取り・広さ・価格帯・エリア。ブランディングと豊富な商品のラインナップが、当社の特徴でございます。

細かく説明するとかなり時間がかかりますので、簡単にご説明すると、やはり建築会社はばらばらなわけです。ばらばらイコール、「GENOVIA」という(ブランドがあっても、結果として)ばらばらな建物ができてしまうということでございます。どのようなゼネコンを使っても、どのような設計会社を呼んでも(各物件の仕様に統一感を持たせるようにしています)。すべてのデザイン・監修において、私どもは上田さんといって、もともと株式会社黒川紀章建築都市設計事務所のNo.2の方……今はご自身で創業されて、株式会社創建築設計事務所をやられているんですが。

その方にすべて(総合プロデュースをお願いしており)、外観・アプローチ・エントランス、各物件の仕様に統一感を持たせています。それによって、当社の「GENOVIA」仕様(が保たれる)ということで、販売先・仕入先のリピーターが促進されている状況でございます。

仕入先のリピーターで考えていくと、例えば、私どもが土地を買う。あるいは、後ほどご説明しますけれども、建設会社さんから(イメージしてもらいやすくなる)。「これから御社には、『GENOVIA』というブランドを作って販売し(てもらうことになり)ますよ」ということです。そういったときに、「当社の『GENOVIA』というブランドを見てください」と。それを見ていただくだけで、建築会社さんや設計事務所さん等がイメージをしやすいというのが、当社の特徴です。

また、販売先のリピーターも51.5パーセントということで、非常にこちらも高いんですけれども。後ほどご説明しますけれども、非常に堅い(ご職業の)方が買われているわけです。(主に)公務員の人が買われているわけなんですけれども。(一般的に)やはり、物件を見ないで購入されるケースも多いと思います。ただ、「『GENOVIA』とはこういう物件ですよ」というのは、物件案内をする方がイメージしやすいということもあります。ですから、リピーターも見なくても「こういうのがいい」と(言えると)いうのが、特徴です。

これも当社の特徴でございまして、1階部分に壁面緑化を行っています。どのくらい大きいかというと、こちらはだいたい天井高にすると、2メートル80センチメートルくらいなんです。マンションの1階というと、だいたい3メートルくらいあります。1階の壁があるところは、すべて壁面緑化をさせていただくと。

こちらは当社のブランドなんですが、商標を取っていまして、「green veil」を採用しています。1階に壁がない場合は、屋上に「skygarden」(という緑化デザイン)をさせていただいています。投資家の方に(マンションを)販売するときもそうなのですが、やはり一番(意識していることは)、開発行為というのは、やはり自然を壊すことになります。ただし(開発をするからといって壊すだけではなく)、マンションの1階に壁面緑化をすることで、地球温暖化じゃないですけれども、そういったところで、少しでも貢献したいということです。いわゆる、エコマンション。

例えばそういったところから、非常にニーズが高まっているところでございます。当社は、豊富なラインナップということで、(間取りは)1K・1LDK・2LDK、広さは20平方メートルから60平方メートル、(価格帯は)2,000万円台から5,000万円台。これをすべて、投資家の方に、住まいではなく投資商品として、販売しています。

事業の特徴② 物件状況

販売エリアに関しましては、先ほどご説明させていただきましたが、東京23区です。最寄り駅から10分圏内が、中心でございます。

東京23区を中心としたエリア戦略は、今後も維持をしていきたいということでございます。先ほど(申し上げた)「東京23区にこだわっている」ということなんですが、一部、川崎エリアだけはやっています。「なぜ川崎なのか?」ということなんですけれども、やはり羽田空港がございます。その関係上で、非常に賃貸需要が高いところから、まず、川崎エリアだけは(東京23区外で)やっています。

それ以外の地域……千葉・埼玉・横浜といったところは、当社は供給としては考えていないということでございます。当社は、こちら(スライドの左下)を見ていただくとわかるんですが、「開発物件」と「専有物件」という、2つの仕入れ方法がございます。こちらは、次のページでご説明をさせていただきます。

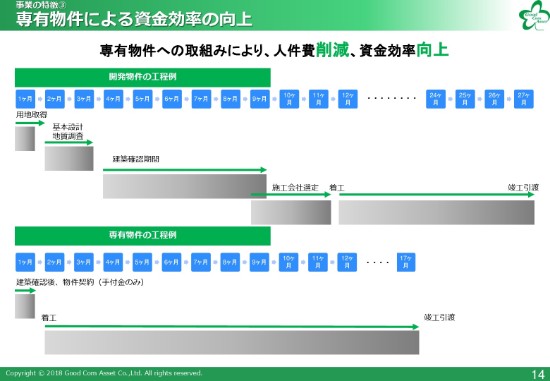

事業の特徴③ 専有物件による資金効率の向上

まず、「専有物件への取組みにより、人件費削減、資金効率向上」ということなんですが。通常、普通のマンションデベロッパーとは、1つの考え方としては、まず、土地を購入する。土地を購入したら、今度は地質の調査。建築確認と建設会社の選定と、それに着工。その後に引き渡し。当社としては、販売を開始していくという状況でございます。

その間に、やはり資金が出てしまうということがございます。開発になりますので、当然ながら、土地を購入する。当然ながら、借入を起こす。建築会社さんに、外注やらを発注すると。当然ながら、資金が張るということになります。そういったところから、我々は専有物件を、主に取り入れています。これが(当社の)特徴なんですが。

建築会社さんに、土地を持ち込んでしまうんです。そうしますと、どういったことが起きるかと言うと、建築確認の申請がおりたという段階で、当社はその会社さんと仕入れ契約を行うわけなんです。仕入れ契約を行うときには、手付金が発生するということなんです。少ないものですと1,000万円、多いものですと2億円飛びますが。

開発を1物件……業界用語でいくと、「1PJ」と言うんですが。プロジェクトをするのに対して、非常に今資金効率が早いというところからも、我々はこういったところに取り組んでいる状況でございます。開発物件をやらないということではなくて、開発物件もやりながら、専有物件もやると。ゼネコンさんとWin-Winという考え方で、やっている状況です。

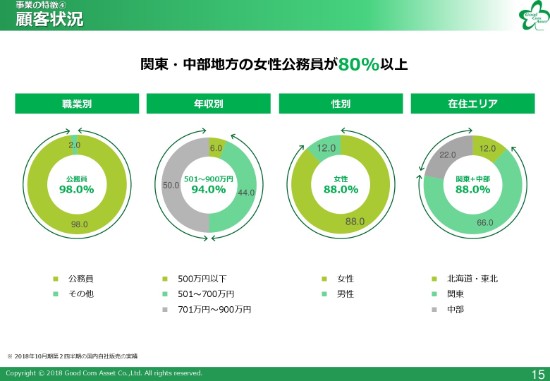

事業の特徴④ 顧客状況

こちらが2018年10月期第2四半期の、国内自社販売の特徴です。関東・中部地方の女性公務員が8割以上でございます。まず(職業別では)、公務員が98パーセント。こちら(「年収別」の円グラフ)は年収ですが、501万円から900万円が94パーセント。(性別は)女性が88パーセントということで、我々は女性をメインターゲットと置いているという状況です。もし、こちら(に関すること)でご質問があれば、後ほどお答えしていきたいなと思います。

また(在住エリアは)、関東・中部地方が88パーセントということです。今、当社といたしましても、今後の課題で全国展開をしていきたいということで、北は北海道、南は沖縄まで公務員の方がいらっしゃいますので、そういったところに在住エリアを拡大していきたいと考えています。

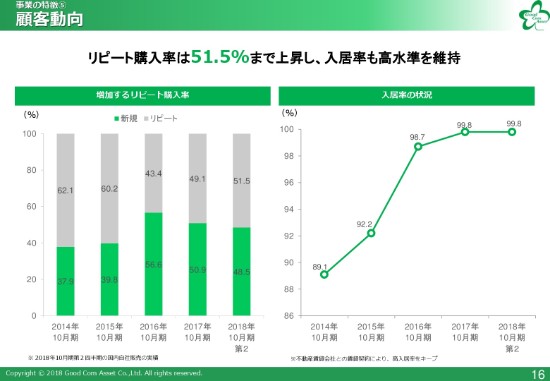

事業の特徴⑤ 顧客動向

こちらがリピート購入率ということで、第2四半期の数字と入居率を出しています。まず、結論から申しますと、2018年10月期の第2四半期は51.5パーセントまで上昇し、入居率は、実は2016年から2017年、2018年の第2四半期も、98パーセント以上をキープしているような状況です。実は今期の中で、(入居率が)100パーセントというのが、3度ございました。

それだけ高い入居率ということになりますので、なにが言いたいかというと、投資家の方が安心してご利用できるということです。これが、結論でございます。

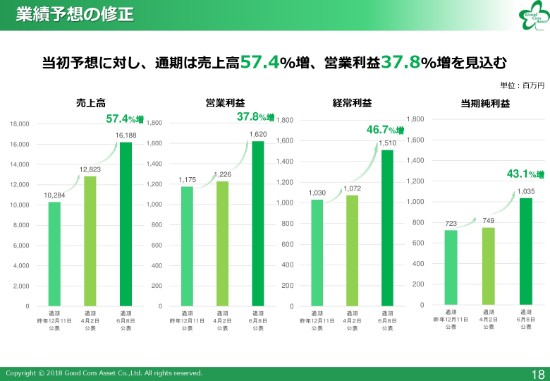

業績予想の修正③

それではこちらが、今期の見通しです。当初の予定に対して通期は、売上高で57.4パーセント(増)、営業利益で約38パーセント増を見込んでいるという状況でございます。こちら(売上高のグラフ)が、昨年(2017年)の12月11日に公表した通期予想の102億8,400万円と、(2018年)4月2日に上方修正させていただいた128億2,300万円と、結果(として)6月8日にまた上方修正させていただいた161億8,800万円ということで、最終的なもの(当初予想に対し、通期の売上高)としては、57.4パーセント増と(いうことです)。

営業利益も、同じような考え方になります。11億7,500万円から12億2,600万円で、(当初予想に対し、通期は)37.8パーセント増ということでございます。

経常利益におきましても、当初の予算から46.7パーセント増ということです。当期純利益も、7億2,300万円から10億3,500万円ということで、43.1パーセント増となります。

こちらも、後ほどご説明と、後に質疑応答で(ご質問をいただいた際、お答え)させていただきます。

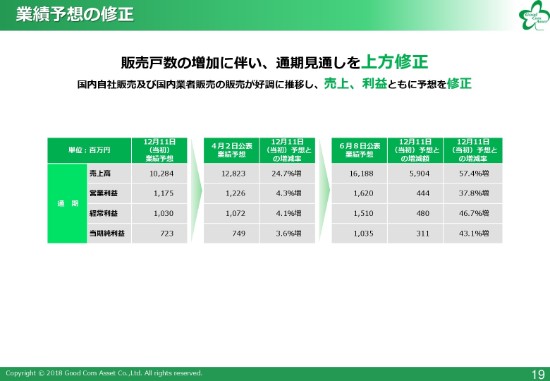

業績予想の修正④

こちらは計画ということで、ご覧いただきたい数字です。当初の予算に対して、どれだけ増減したかと(いうことです)。結論(右の表)から言いますと、増減としては、売上高は59億円の増、営業利益は4億4,400万円の増、経常利益は4億8,000万円の増、当期純利益は3億1,100万円の増という状況でございます。

2018年10月期 業績予想

こちらの2度の業績修正により、売上・利益が過去最高ということになっております。

こちら(表の左端)が、昨年度(の通期)の実績です。(売上高は)98億3,400万円、営業利益は9億700万円、経常利益は8億2,000万円、当期純利益は6億2,000万円でした。これに対して、先ほどご説明させていただいたとおり、(2018年10月期)第2四半期は、ほぼ去年の通期以上(の実績)になっております。

販売戸数を見ていただいても(おわかりのように)、販売戸数(合計)が324戸に対して381戸、国内自社販売におきましては、160戸に対して103戸を販売しております。国内業者販売につきましては、164戸に対して278戸をすでに販売済みという状況でございます。

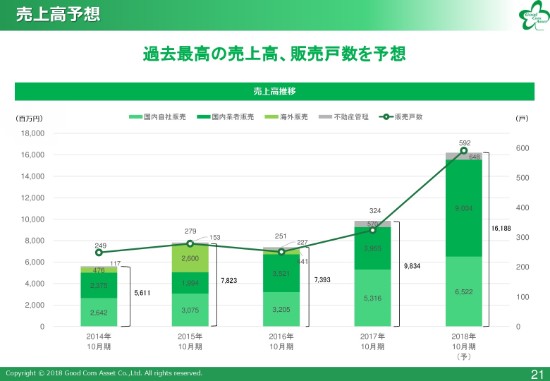

売上高予想

「過去最高の売上高、販売戸数を予想」ということです。こちらにグラフが出ているのですが、こちら(の折れ線グラフが)販売戸数でございます。

今期の通期といたしましては、販売戸数としては592戸を予測しております。また、売上高は、先ほどご説明をさせていただきましたが、161億8,800万円というような状況です。

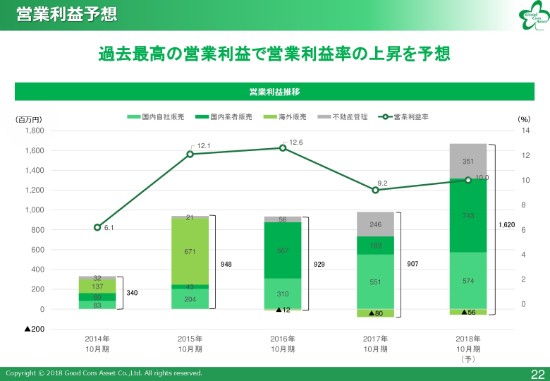

営業利益予想

「過去最高の営業利益で営業利益率の上昇を予想」とあります。営業利益が16億2,000万円に対して、営業利益率は10パーセント以内に入っているという状況でございます。

今後の販売物件について

こちらは(今後の販売物件について、記載したスライドですが)324戸というのが、2017年10月期の販売実績でございます。2018年10月期以降も(こちらのスライドをご覧いただくとおわかりのように)、販売予定物件のラインナップが非常に揃っているということでございまして、来期以降の仕入れも順調に進捗しているような状況でございます。

しかし実は、今販売戸数がさらに伸びている状況でございます。非常に当社も調達ができましたので、仕入れを積極的に行っているような状況でございます。

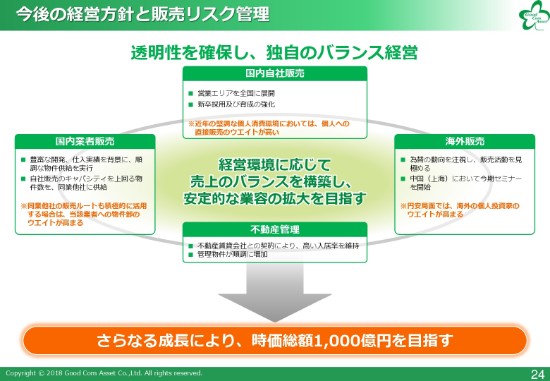

今後の経営方針と販売リスク管理

こちらは、今後の経営方針と販売リスク管理ということで、経営環境に応じて売上のバランスを構築しまして、安定的な業容拡大を目指すということでございます。

まず、今期につきましては、国内自社販売と国内業者販売をメインとして、注力していきたいなと考えております。

不動産管理につきましても、非常にこちらがストックビジネスになりますので、販売戸数が増えれば、当然ながら収益も上がってきます。

また、海外販売につきましては、当社のセミナーを上海で開始しているような状況です。成約には結びついているのですが、実際の売上にはまだ至っていないという状況でございます。しかし、継続的にグローバルという視点で、海外も攻めていきたいと(考えています)。

それで、台湾におきましては、やはり為替が影響を受けやすいものですから為替がやはり120円とかに回復した段階で、業者販売から海外にシフトするというところで、まずは利益率を上げていきたいと(考えています)。

まず、当社といたしましては、さらなる成長によって、時価総額1,000億円を目指していきたいなと考えております。

私もまだ48歳でございますので、経営者としてまだできるんじゃないかと考えていますので、まずは時価総額1,000億円を目指していきたいなと思っております。

株主還元の状況

配当でございますが、2018年10月期は1株当たり35円の期末配当を予定しています。普通配当を25円、東証第一部指定記念配当を10円ということで、計35円を期末配当と(予定しています)。

また、株主優待も変更をさせていただきます。年1回でしたが、中間・期末ということで、4月と10月(に分けて実施します)。当社のオリジナルカード2,000円分を年2回(贈呈)ということで(合計)4,000円分、100株以上の株主さま全員が対象です。こちらの株主優待も、継続していきたいなと思っております。

株価推移

こちらが、株価推移です。当社の2018年10月期の予想に対する指標ということなんですが、(2018年)6月8日終値で1,673円、予想PERは10.8倍。配当利回り・優待利回りを合わせて、4.5パーセントでございます。

現在は株価も多少上がっているような状況でございますが、株主関連としては、かなりやってるんじゃないかというような状況です。

その他、こちらの株価推移ということ(で申し上げると、スライドの左端から)、こちらの2016年12月8日にJASDAQ上場、2017年4月に株式分割、7月に株主優待(の新設)と株主分割(を開示)。去年の12月に株主優待を優遇したということで(一部変更して)年2回(の贈呈)。

(2018年)4月2日に一部(指定の)承認が下りましたので、記念配当と公募増資の開示と、業績予想の修正(開示)。

4月24日に東証一部に上場、6月8日に業績予想(の修正)を開示という状況でございます。

こちらが資本金と準備金が貯まっている、厚くなっているというような状況でございます。

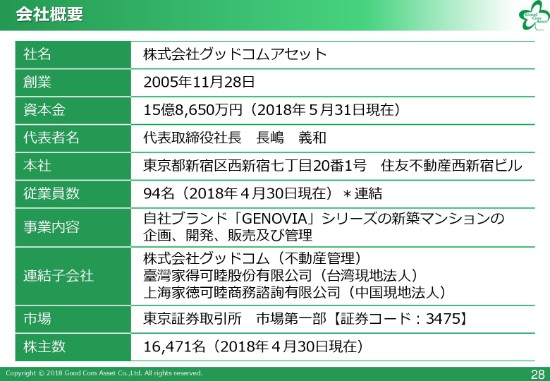

会社概要

また、こちら(スライド最下部)が、2018年4月30日現在、1万6,471名の株主数という状況になります。

以上で、決算説明会を終わらせていただきたいと思います。