本記事の3つのポイント

-

価格競争の激化やアップルの有機ELシフトを受け、ジャパンディスプレイの業績が低迷。17年度第3四半期(4~12月)の最終損益は1000億円を超える赤字を計上

価格競争の激化やアップルの有機ELシフトを受け、ジャパンディスプレイの業績が低迷。17年度第3四半期(4~12月)の最終損益は1000億円を超える赤字を計上 -

有機EL量産は19年以降の予定で、それまでフルアクティブ(狭額縁)液晶パネルで会社を支える戦略。足元ではiPhone Xの不振もあり、液晶パネルにとってはある意味追い風が吹いている

有機EL量産は19年以降の予定で、それまでフルアクティブ(狭額縁)液晶パネルで会社を支える戦略。足元ではiPhone Xの不振もあり、液晶パネルにとってはある意味追い風が吹いている -

スマホ依存からの脱却を図るため、事業構造改革を推進中。車載用パネルの強化に加え、ディスプレーをインタラクティブデバイスとした課金ビジネスなども模索

スマホ依存からの脱却を図るため、事業構造改革を推進中。車載用パネルの強化に加え、ディスプレーをインタラクティブデバイスとした課金ビジネスなども模索

2012年に3社を統合して誕生

2012年4月、ソニー、東芝、日立製作所の中小型ディスプレー事業を統合し、まさに日の丸ディスプレーとも言うべき㈱ジャパンディスプレイ(JDI)が誕生した。2000億円を出資した産業革新機構(INCJ)が株式の70%を保有し、3社がそれぞれ10%ずつを出資した。これにより、ソニーモバイルディスプレイ㈱、東芝モバイルディスプレイ㈱、㈱日立ディスプレイズが引き継がれ、同社は中小型パネル市場で20%超のシェアを持つトップベンダーとなった。14年3月には、東京証券取引所第1部に上場した。

上場前の13年6月には、世界初そして最大のLTPS製造拠点を茂原工場(千葉県)に整備している。旧パナソニック液晶ディスプレイの拠点で、第6世代(6G=1500×1850㎜)のガラス基板サイズで生産する、同社の旗艦拠点だ。稼働当初の生産能力は2万4000枚/月だったが、上場後に5万枚にまで増強された。

「アップル工場」と言われる能美工場(石川県)も2万6000枚/月に引き上げ、15年3月には1700億円を投じて白山工場(石川県)を建設すると発表した。同拠点もほぼアップルからの出資で整備され、16年12月に稼働を開始した。この間は、アップルの不調により白山工場の稼働開始が遅れるなどのアクシデントはあったが、不要になったアモルファスシリコンラインを整理したり、車載向け拠点の統合を図るなど着々と設備投資を行い、LTPS技術をコアに中小型液晶市場のトップシェアを堅持し進んでいくかに見えた。

アップル依存が懸念材料に

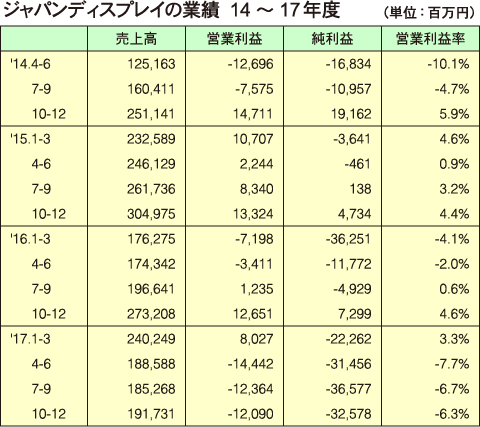

上場してからの業績を見ると、14年4~6月、7~9月は営業赤字であったが、その後は15年10~12月まで黒字。16年1~3月、4~6月は赤字に転落したものの、7~9月期以降は連続で黒字を達成している。しかし、17年度(17年4月~18年3月)に入ると、営業損失は過去最大の145億円を計上し、7~9月期も124億円の赤字、10~12月期も121億円の赤字を計上した。

17年度は各四半期の業績予想の発表を控えており、年間売上高は前年度比約20%減の7100億円、通期で赤字となる見通しだ。しかし17年8月に構造改革を発表して以降、地道な努力を業績に反映させ、設備投資額は当初の700億円から500億円に圧縮し、今年度に計上する特別損失も1700億円から1600億円ほどに減少する見通しを発表している。

業界内で「技術力は間違いなく世界一」と称される同社にも、不安材料は常にあった。高精細LTPSディスプレーのメーン顧客は米アップルで、JDIの売上高に占めるアップル向けの割合は5割前後で推移してきた。そもそも、東浦(愛知県)、鳥取、石川、能美(石川県)、白山(石川県)、茂原工場と6つの国内拠点のうち、能美工場はアップル用の工場。その後建設した白山工場もアップルの資金で整備している。アップルの次モデルのコンセプト次第で180度事業状況が変わってしまうという現実をこれまでにいくつもの企業が経験し、ゆえに「毒リンゴ」と称されることもある同社に依存することで、一気に売り上げが半減する懸念が常にあった。

むろん同社も、シャオミーやファーウェイなど、近年台頭してきた中国企業への営業活動を推進し、アップル依存からの脱却を進めてきた。しかし"鶴の一声"の大きさは想像以上で、有機ELディスプレーに対する認識も甘かった。業界内でも、有機ELディスプレーの急激な立ち上がりは想定外であったようで、まさにおそるべきアップル効果といえよう。

有機ELが量産できるまでの綱渡り

iPhone XやサムスンのGalaxyシリーズの上位機種に搭載されているフレキシブル有機ELディスプレーは、実質サムスン1社が供給しているため価格も高く、製造工程も定まってはいない。しかも、有機ELディスプレーは「新機種と旧機種を並べて見ないとわからない程度ではあるが、2年も使うと色味が変わって見える」(業界関係者)とされ、これは有機ELディスプレーの性質上、仕方のない弱点として捉えられている。

筆者個人の意見としては、スマホのディスプレーは液晶が良いと思っている。有機ELディスプレーより製造方法もこなれ、サプライチェーンも安定し、しかも日進月歩で性能が進化する液晶ディスプレーで全く過不足はないし、高価格な端末を買った数年後、色が変化してしまったことに気づきたくもない。しかし、すでに韓国と中国における有機EL工場への投資の大きさを見ると、「設備が市場を決める」といわれるディスプレー業界において、今後有機ELが中小型市場で勝っていくのは既定路線になっている。また、先々はローラブルやベンダブルといった「折り曲げ可能なスマホ」形態が標榜されており、中小型市場における液晶ディスプレーの将来は明るくない。

同社が展開する液晶ディスプレーの「フルアクティブ」パネルは、業界内でも好評だ。筆者も見てみたが、狭ベゼルや画像の美しさはもちろん、薄さや軽さについても申し分がなく、これが世に出回るなら有機ELディスプレーの出番はないのではないかと思ったほどだ。

現在、JDIが発表している計画によると、18~19年はフルアクティブが業績を支え、19年以降に徐々に有機ELが寄与してくる状況を想定している。フルアクティブで18年、19年とキャッシュを稼ぎ出し、有機ELの量産化が間に合えば、綱渡りながらも同社は存続していけるだろう。しかし、有機ELはパートナー企業との量産化を目指す方針であるものの、18年3月までに提携先のめどをつける予定には遅れが出ており、有機ELへの綱渡りにタイムラグが生まれるかもしれない。それは、同社にとって致命傷になる可能性もある。

有機ELディスプレーが不調?

iPhone Xは、アップル初の有機ELディスプレーとして話題を呼んだが、ここへきて不穏な噂も立ち始めている。さすがに高価格すぎて、思ったほどの売れ行きではないというのだ。18年モデルは、当初有機ELが3モデル投入されるといわれていたが、最近の情報では有機ELは2モデル、1モデルが液晶ディスプレーの構成でほぼ確定のようだ。この液晶ディスプレーの製造はJDIが請け負うとされている。さらに直近では、有機ELの2モデルも雲行きが怪しくなってきており、有機ELディスプレーはXで終了させるつもりではないかという噂まで飛び交い始めている。

実際は、18年も有機ELモデルは継続する見通しで、価格についてはXよりも購買意欲の沸く設定になりそうだ。Xの価格は10万円を超え、もはやノートパソコン級の端末となった。大手キャリアなどが工夫して、本体価格を半額にできるようなサービスでも打ち出さない限り、この価格帯のスマホを2~3年で買い替えるようなユーザーは少ないだろう。Xのフレキシブル有機ELディスプレーを製造するサムスンの、有機ELディスプレーに対する18年の設備投資額は17年の半分程度となっており、18年は全体的にもスマホの有機ELディスプレー化がトーンダウンする傾向が見えている。この状況はJDIのフルアクティブにとっては好機となるだろう。

スマホ、車載以外で1000億円を目指す

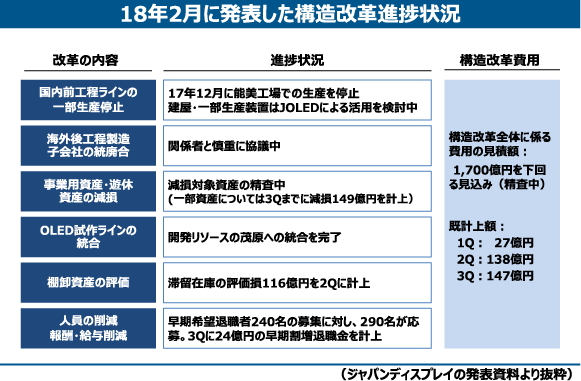

主要顧客であるアップルの、液晶ディスプレーから有機ELディスプレーへのシフトを受け、JDIは17年8月に構造改革を発表した。主な施策は、①能美工場の停止とJOLEDによる使用検討、②海外製造子会社の統廃合、③現存会計の適用などによる固定費削減、④石川有機ELラインの廃止と茂原への統合、⑤カンパニー制への移行、⑥人員・ポストの削減の6つだ。10~12月期が終わるまでに粛々と同施策を実行し、小さいながらも業績に反映させてきている。

1/3

⑤の施策の一環で、17年10月に発足したディスプレイソリューションズカンパニーでは、「次の市場を開拓し、JDIの将来の核となる事業を構築していくことが役割」とし、スマホ、車載に次ぐ第3の事業柱との位置づけで製品を展開している。同社が担当する製品の内訳は、ハイエンドデジカメ(DSC)向けディスプレー、反射型LCDを用いたウエアラブル製品、VR向け、ハイエンドノートPC向けディスプレーの4つを既存事業とし、新製品の反射ディスプレーと、指紋センサーの2つを新事業とした6事業となる。つまり、同社で伸びている製品分野であり、主力製品のDSCは、市場シェアの6~7割を占めているという。12年から出荷を開始したウエアラブル製品も堅調に伸長し続け、17年度は1000万台の出荷見通しとなっている。

同カンパニーの売上規模は500億円程度。20年度(21年3月期)には1000億円の売上高を事業目標とする。新規の事業展開について同カンパニー社長の湯田克久氏は、「ディスプレーをインタラクティブデバイスとし、例えば課金ビジネスであったり、ディスプレーを何かの入り口とし、インタフェースになるような事業展開を想定している。ビジネスの相手は既存顧客とは異なり、ベンチャーや政府、教育機関などになるだろう」と話しており、スマホ依存からの脱却の種は着々と芽吹きつつある。これらの芽を摘まないためにも、18年、19年は同社にとって本当に正念場となるだろう。

綱渡りながらも、フルアクティブパネルなどであと2年間は業績を支え、有機ELが今後本格的に普及拡大していく市場の流れに乗ることができれば、同社は生き残っていける。何はともあれ、有機ELの量産化を急ぐことが命題だ。

電子デバイス産業新聞 編集部 澤登 美英子

まとめにかえて

鳴り物入りで17年11月に発売されたAppleのiPhone X。しかし、コストパフォーマンスの悪さから想定したほど販売が伸びず6月末にはEOL(生産終了)が決定的な情勢となっています。こうした反省を踏まえ、18年版iPhoneの販売戦略は練り直しを迫られており、有機ELと液晶の生産ミックスをどうアレンジしていくか、業界の関心はこの点に集まっています。一部では6.1インチの液晶モデルが有機EL2モデルを上回る生産量になるとも見られており、こうした「液晶回帰」の戦略はジャパンディスプレイの経営を一時的に助けることになりそうです。ただ、ディスプレー業界は有機ELに対する将来不安なども加わって、より一層混沌としています。同社が生き残りを賭けた競争に勝ち残っていけるのか、今後打ち出す戦略にはさらに注目していく必要がありそうです。

電子デバイス産業新聞