40代から「老後を気にする」

40代になると投資の目的が30代と比べて大きく変わってきます。明確に「老後の生活のため」が投資の目的として大きくなってくるのです。

ちなみに投資をしている人の投資の目的として「老後の資産形成」を挙げている人の比率は、20代で24.3%、30代で29.4%ですが、40代で41.9%、50代で47.8%と一気に増えます。

しかし、30代でももう少し、「老後の資産形成」の意識を持ってもいいのではないでしょうか。2018年からつみたてNISAがスタートしました。

20年という非課税投資期間は、退職までの期間を想定すると30代にとって最も使い勝手があるように思えます。改めて2018年を「投資を始める年」にできればいいのではないかと思います。

投資をしないリスクはコントロールできない

そのための第一歩は「投資をしないリスク」を考えることからスタートしてはどうでしょうか。

いまさらですが、日本は65歳以上人口の総人口に占める比率、いわゆる高齢化率は26%を超えた「超高齢社会」です。また、現在の30代が70代になる40年後を想定すると、この比率は38%に達すると推計されています。5人に2人が65歳以上という時代です。

ただ、この時代の特徴は高齢者が増えるのではなく、現役世代が大幅に減ることでもたらされる比率の上昇です。

ちなみに、2015年から2055年への変化を見ると、65歳以上人口は3387万人から3704万人に微増し、20-64歳人口は7123万人から、なんと4645万人に減っています。

65歳以上人口1人を何人の20-64歳の人で支えるかを計算すると、2.10人から1.25人へと大きく減少します。30代の皆さんは自身の老後を支えてくれる人が相当少なくなっていることがわかるはずです。

年金、健康保険など多くの社会システムに軋みが生まれる可能性が高く、これは超高齢社会のリスクといえます。

しかも、出生率と死亡率で予測する将来人口推計は、かなり確度の高い予測として知られていますから、ここから生まれるリスクもかなり「確度の高い」リスクといえます。

このリスクを少しでも避けるためには、自分で何とかする、いわゆる自助努力しかないように思えます。

資産運用をすることは、この自助努力にほかなりませんから、投資をしないリスクを言い換えると「投資をしないままに、または資産を積み上げないままに2050年代を迎えること」といえます。

投資をすることもリスクを伴います。ただ、このリスクは長期投資、分散投資、時間分散などの対策でかなりの規模でコントロールできます。

コントロールできないリスクとコントロールできるリスク、どう自分のなかで折り合いをつけるか、30代で是非とも検討をしておくべきことに思えます。

後悔先に立たず

先輩たちの反省の弁を聞いておきましょう。

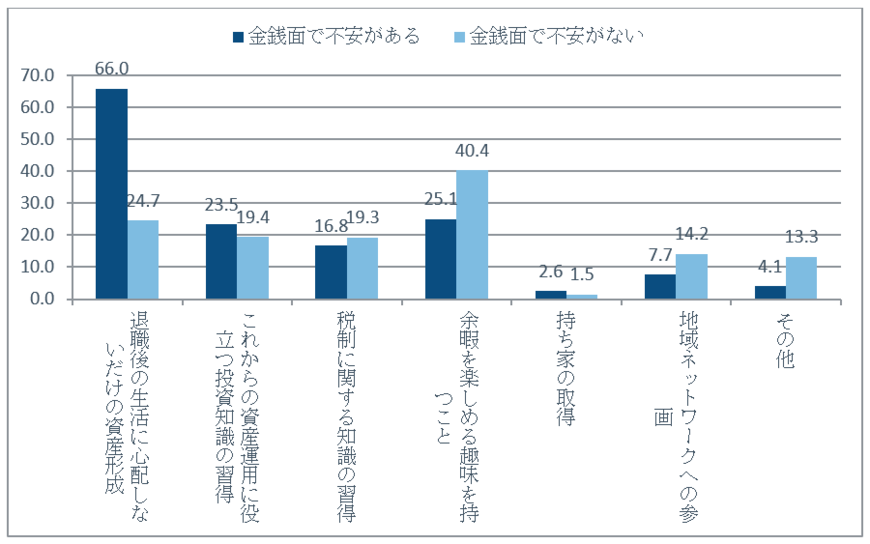

退職金を受け取っている60-65歳が指摘する「現役時代にやっておけばよかったと思うこと」として、金銭面で不安があると感じている4714人のうち3分の2が、「資産形成をしておけばよかった」と反省しています。

そうならないことがいかに大切か。改めて考えてほしいと思います。

現役時代にやっておけばよかったこと1/1

出所:フィデリティ退職・投資教育研究所、退職者8000人アンケート、2015年2月

注:複数回答、総回答者数は8630人、うち金銭面で不安があると回答した人は4714人(54.6%)

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史