2024年1月16日に発表された、株式会社アスマーク2023年11月期通期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社アスマーク 代表取締役 町田正一 氏

株式会社アスマーク 取締役管理部長 飯田恭介 氏

2023年11月期 通期決算の概要

町田正一氏(以下、町田):みなさまこんばんは、株式会社アスマーク代表取締役の町田です。お時間になりましたので、2023年11月期通期決算説明を開始します。何卒よろしくお願いします。

はじめに、2023年11月期通期決算の概要をご報告します。スライド右端の赤色で囲ったところをご覧ください。

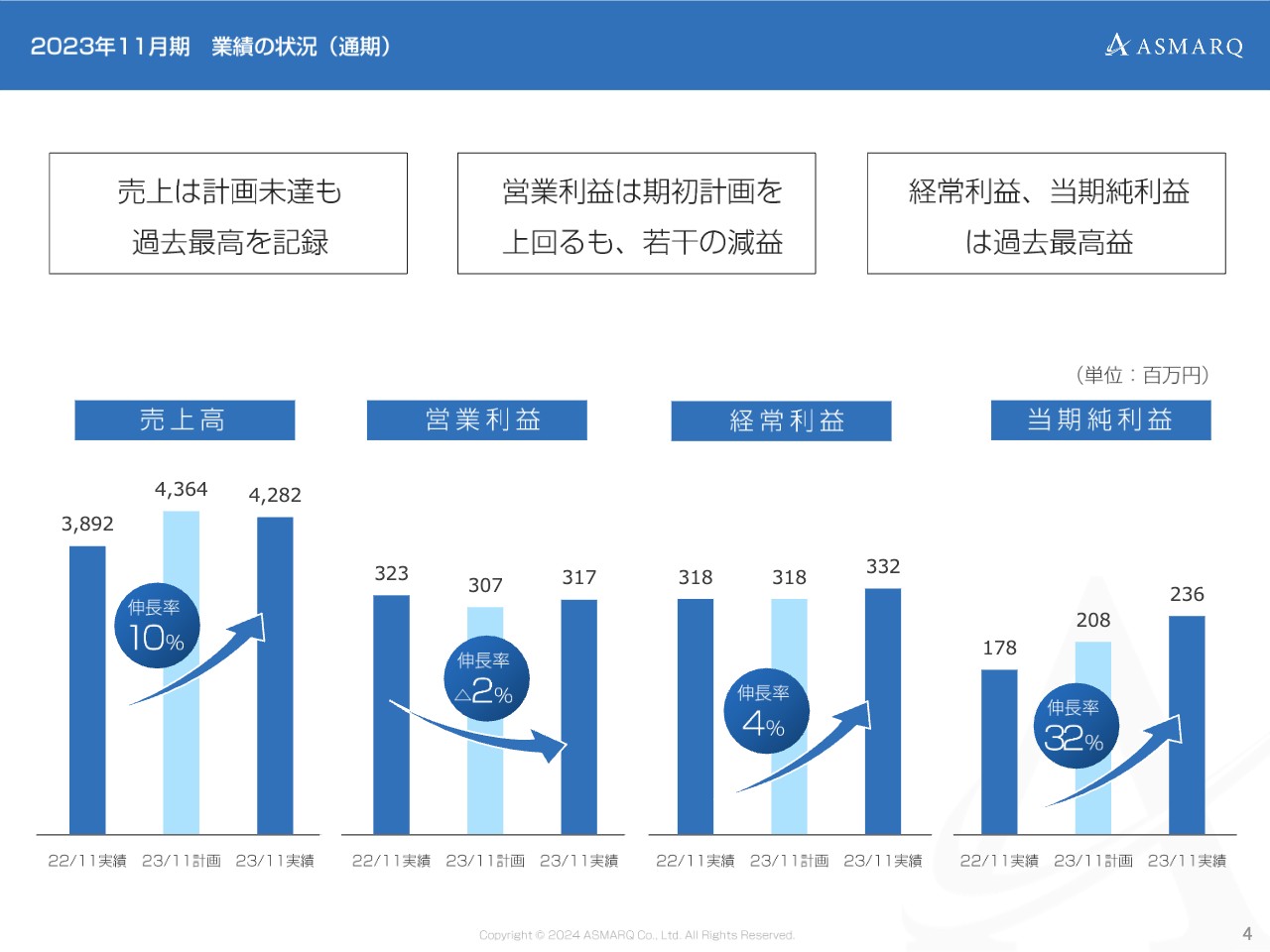

売上高は計画比98.1パーセントでわずかに未達となりましたが、過去最高を記録しています。営業利益は前年比98.1パーセントでしたが、業績予想の達成率は103.1パーセントとなりました。計画が前期より低いことについては、後ほど、今期の振り返りでご説明します。経常利益、当期純利益は計画を達成し、こちらも過去最高益となりました。

2023年11月期 業績の状況(通期)

通期業績の伸長率はスライドに記載のとおりです。売上高は2桁成長で、前期比10パーセント増となりました。当期純利益は大きく伸びて、前期比32パーセント増となっています。

利益増減要因(2023年11月実績)

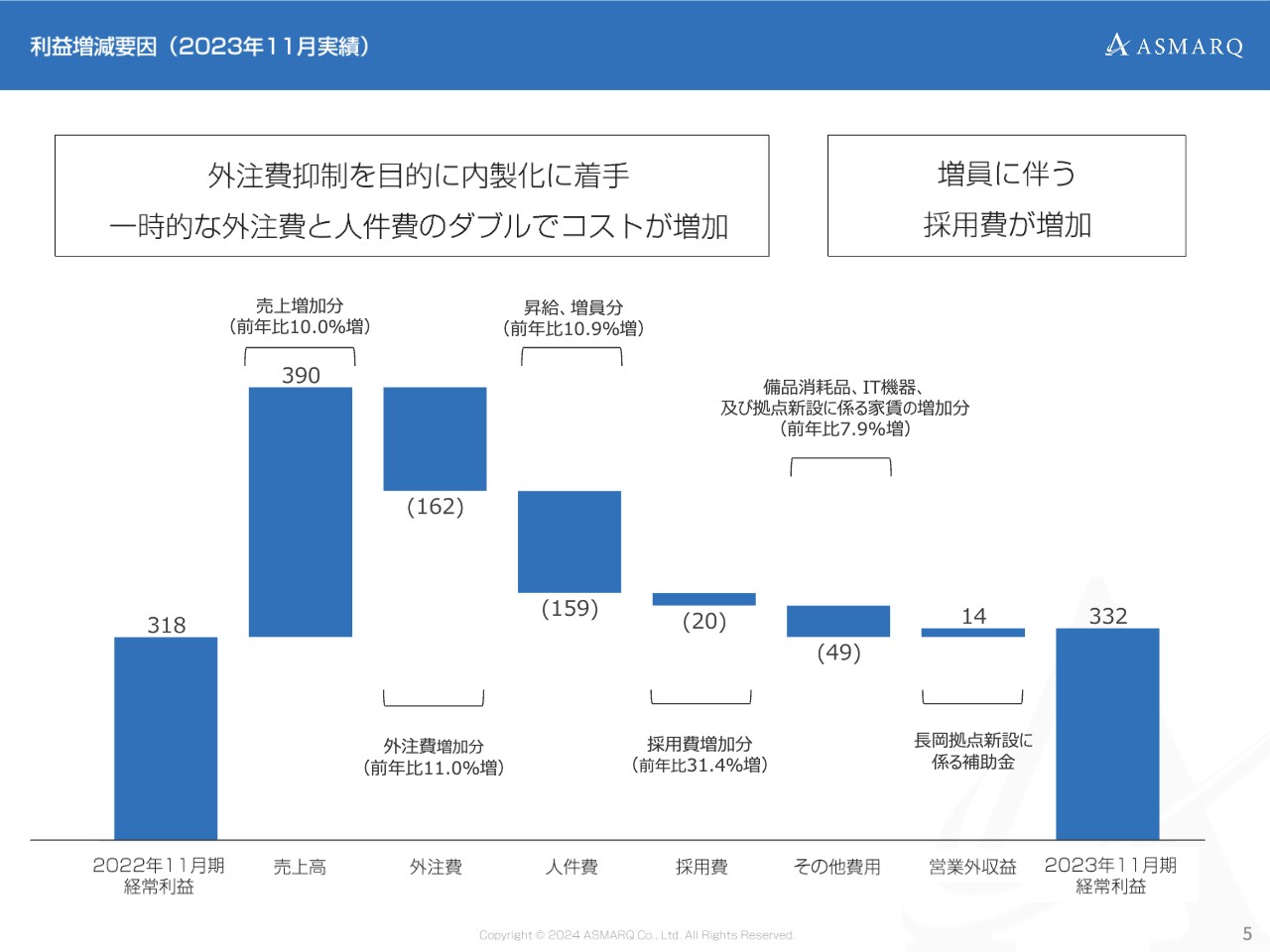

利益の増減要因についてです。要因は大きく2つあります。1つ目は、外注費抑制を目的に内製化に着手し、一時的な外注費と人件費のコストがダブルで増加したことです。

具体的にご説明します。マーケティングリサーチは外注費がかかる業務のため、当社では数年前からコストダウンの準備を進めてきました。

2023年11月期は、外注していたものを内製化するための準備を始めました。いきなりすべて内製化することはできかねるため、引き続き外注費をかけながら、社員の採用と教育を行いました。これにより、二重に費用がかかっています。先ほどのご説明でも少し触れましたが、前期よりも少ない利益で計画達成となったのには、このような背景があります。もともと想定内で動いていたということです。

2つ目の要因は、増員に伴う採用費が増加したことです。こちらも今お話しした内容とセットになりますが、内製化を進めるために社員を増員しました。そのため、人件費と採用費の両方が増加しました。

結果として、経常利益は3億3,200万円となりました。繰り返しになりますが、売上高は前年比10パーセント増、外注費は前年比11パーセント増、人件費は前年比10.9パーセント増となりました。

アスマークの事業

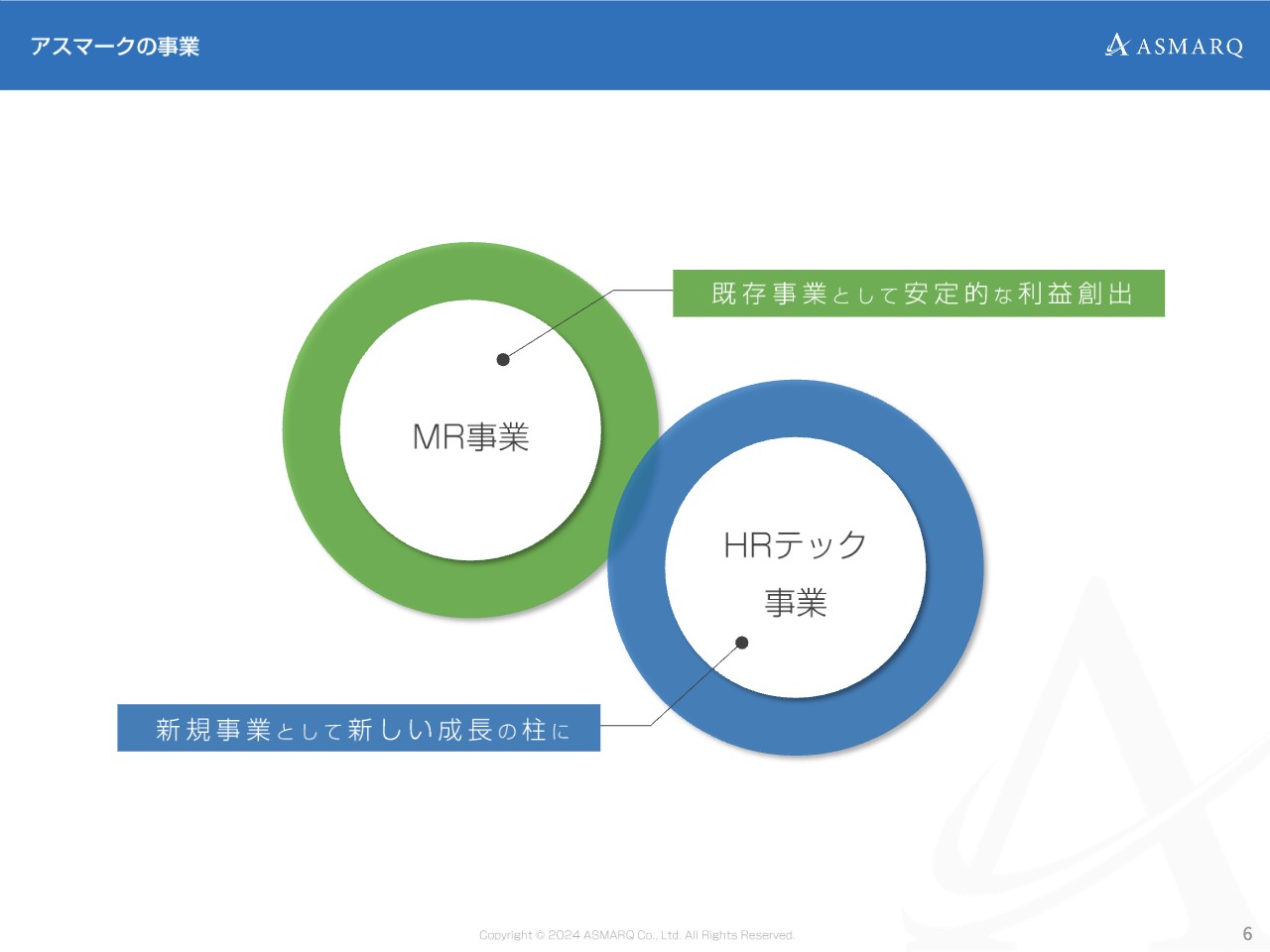

ここからは、事業別にご説明します。当社の事業は大きく2つあり、設立以来続けているマーケティングリサーチ事業と、リサーチのノウハウを活かしたHRテック事業です。HRテック事業は、当社の中では比較的新しい事業で、今期で4年目に入ります。

アスマークの事業

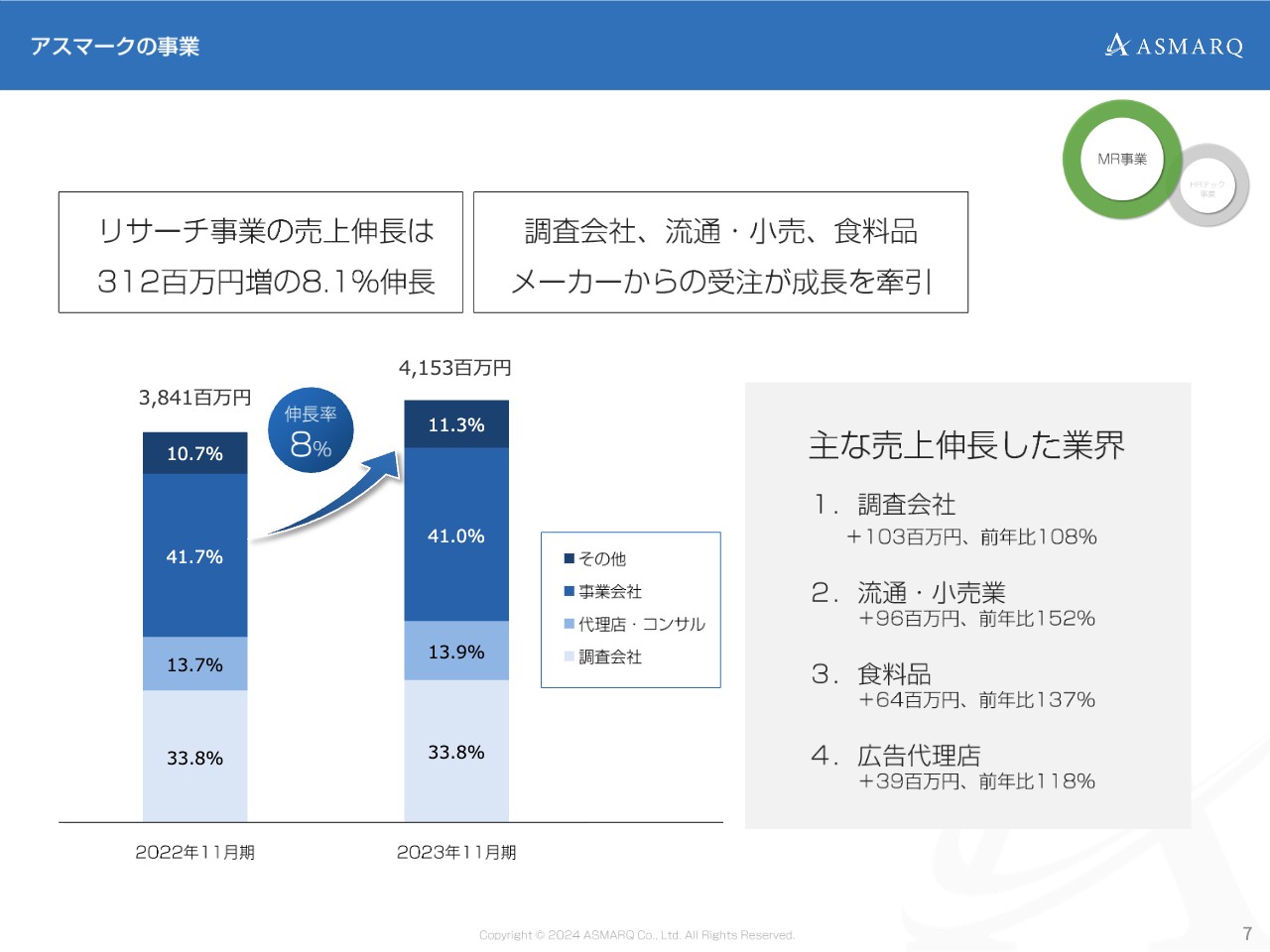

まずはリサーチ事業です。リサーチ事業の売上伸長は8.1パーセント増となりました。

スライド右端に主な売上伸長した業界を記載しています。「1」から「4」の業界が、マーケティングリサーチを発注するお客さまの業種です。調査会社、流通・小売業、食料品、広告代理店、これらすべての業界で順調に売上が伸びています。

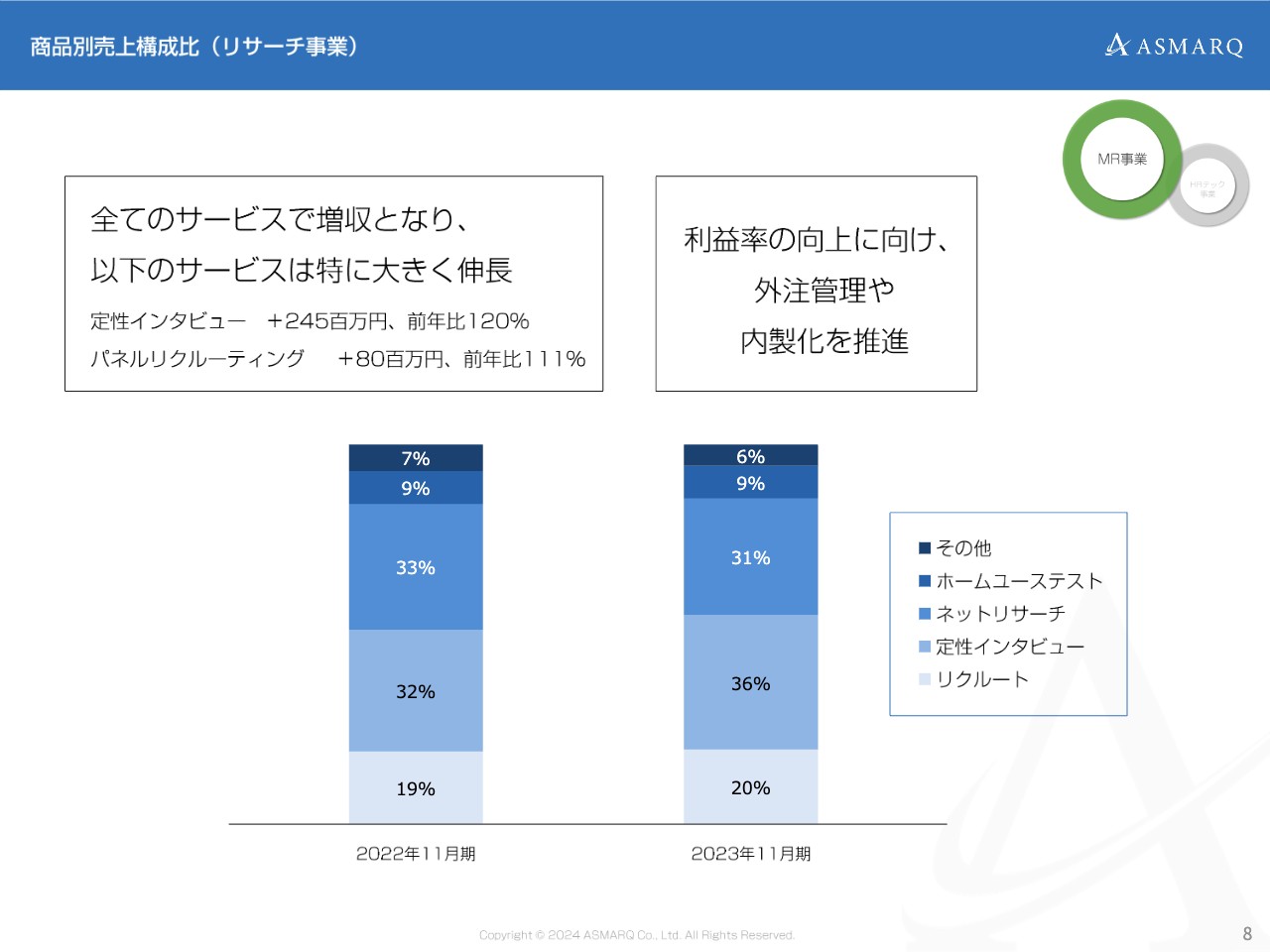

商品別売上構成比(リサーチ事業)

サービス別の売上構成比です。比率は大きく変わっていませんが、すべてのサービスで増収となりました。特に定性インタビューが大きく伸びて、売上高は2億4,500万円増加、前年比120パーセントとなりました。

定性インタビューは昔からある手法ですが、2020年以降、新型コロナウイルスの影響で対面式のインタビューがやりづらくなっていました。しかし、去年くらいから需要が戻ってきたため、定性インタビューが大きく伸びています。

また、パネルリクルーティングも伸長しています。こちらは、当社の100万人の会員の中から、主にインタビューに参加できる方を探して、調査の会場に誘導するというもので、同業者があまり取り組んでいない特徴的なサービスです。売上高は8,000万円増加し、前年比111パーセントとなりました。

リサーチについては、利益率のさらなる向上を目指し、外注費の管理や内製化を推進しています。

海外事業・新規ビジネス(HRテック事業)の状況

現在、リサーチの中でも力を入れ、伸びているのがグローバルリサーチです。売上高の進捗率は12パーセントとなり、国内のリサーチよりもさらに成長しています。スライド右側のHRテック事業は、まだ売上が少ないのですが、伸長率は151パーセントと大きく伸びています。

今後、グローバルリサーチ事業とHRテック事業のさらなる伸長が期待できるため、当社の成長を牽引していくと確信しています。

バランスシートの推移

飯田恭介氏(以下、飯田):アスマークの飯田です。私から、2023年11月期の通期業績のご報告において、貸借対照表の状況、1株当たり純利益、ROEの状況についてご説明します。

業績の伸長に伴い、総資産は約2億6,000万円の増加、流動負債は約2,000万円の減少となりました。補足として、この期で銀行借入残高がゼロになった旨をお伝えします。純資産は、当期純利益の増加を背景に約2億4,000万円増加しています。

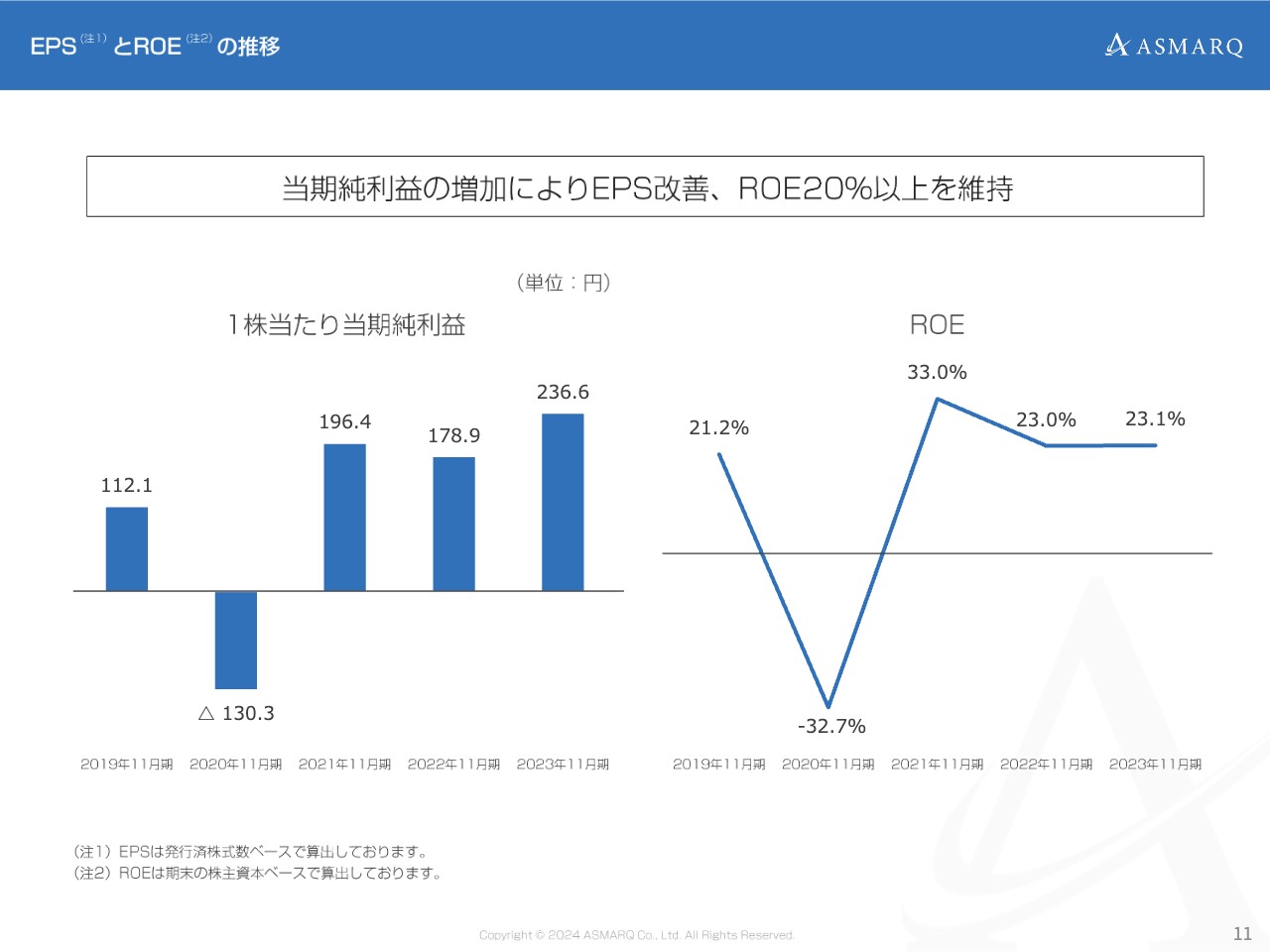

EPSとROEの推移

1株当たり当期純利益についてご説明します。当期純利益の増加により、2023年11月期は初めて1株当たり当期純利益が200円を越え、236円となりました。ROEは、2022年11月期と同水準の23.1パーセントとなりました。

当社は資本効率を意識してROE20パーセント以上を維持する方針としています。現時点では20パーセント以上継続できています。これからも、株主や市場に受け入れられるような知名度と実績を出していく必要があるため、引き続き企業努力を続けていきます。

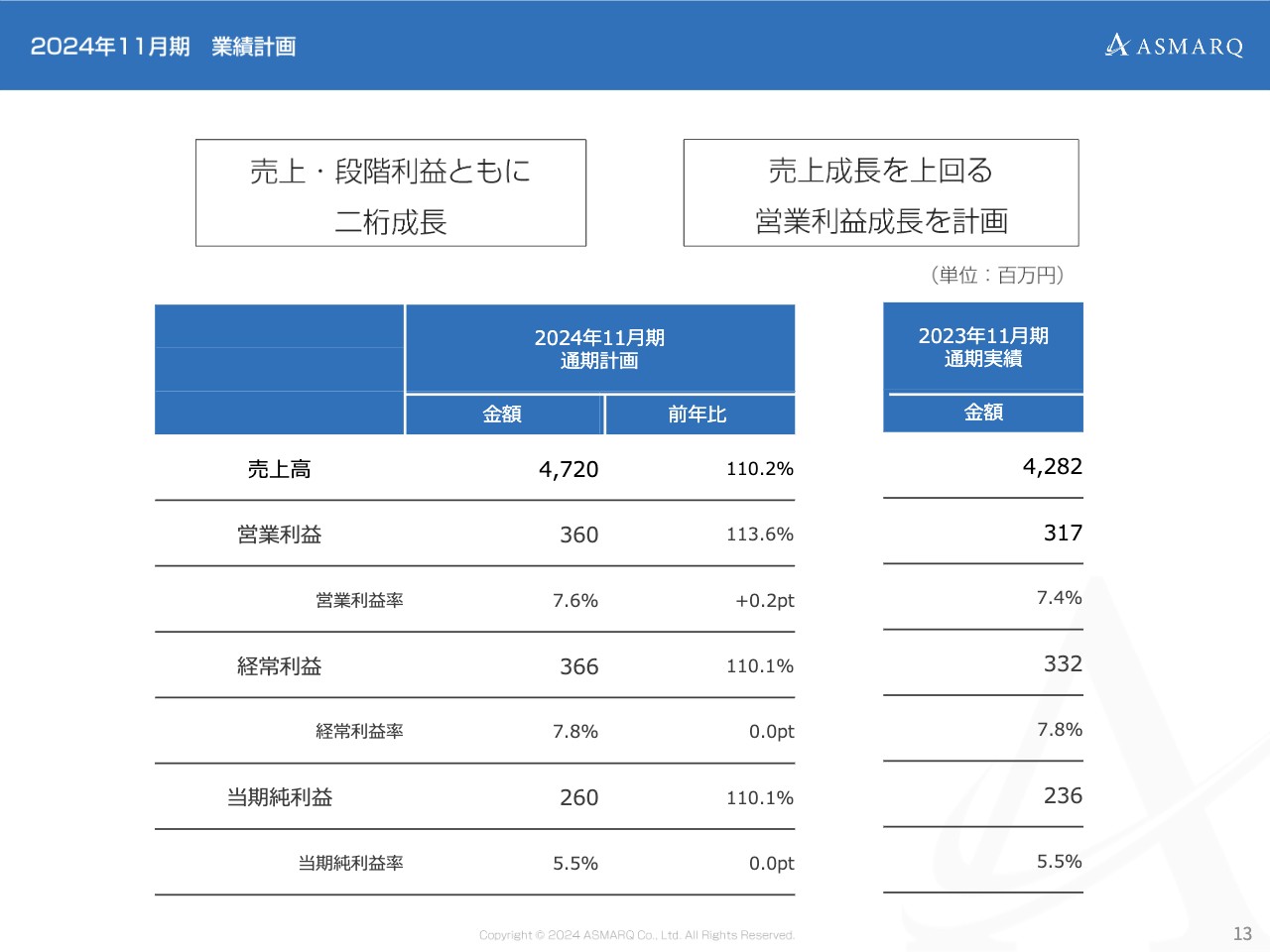

2024年11月期 業績計画

町田:2024年11月期の業績計画です。売上高は47億2,000万円で前期比110.2パーセントと、引き続き2桁成長を計画しています。

経常利益は3億6,600万円で、前期比110.1パーセント、当期純利益は2億6,000万円で、前期比110.1パーセントの計画です。

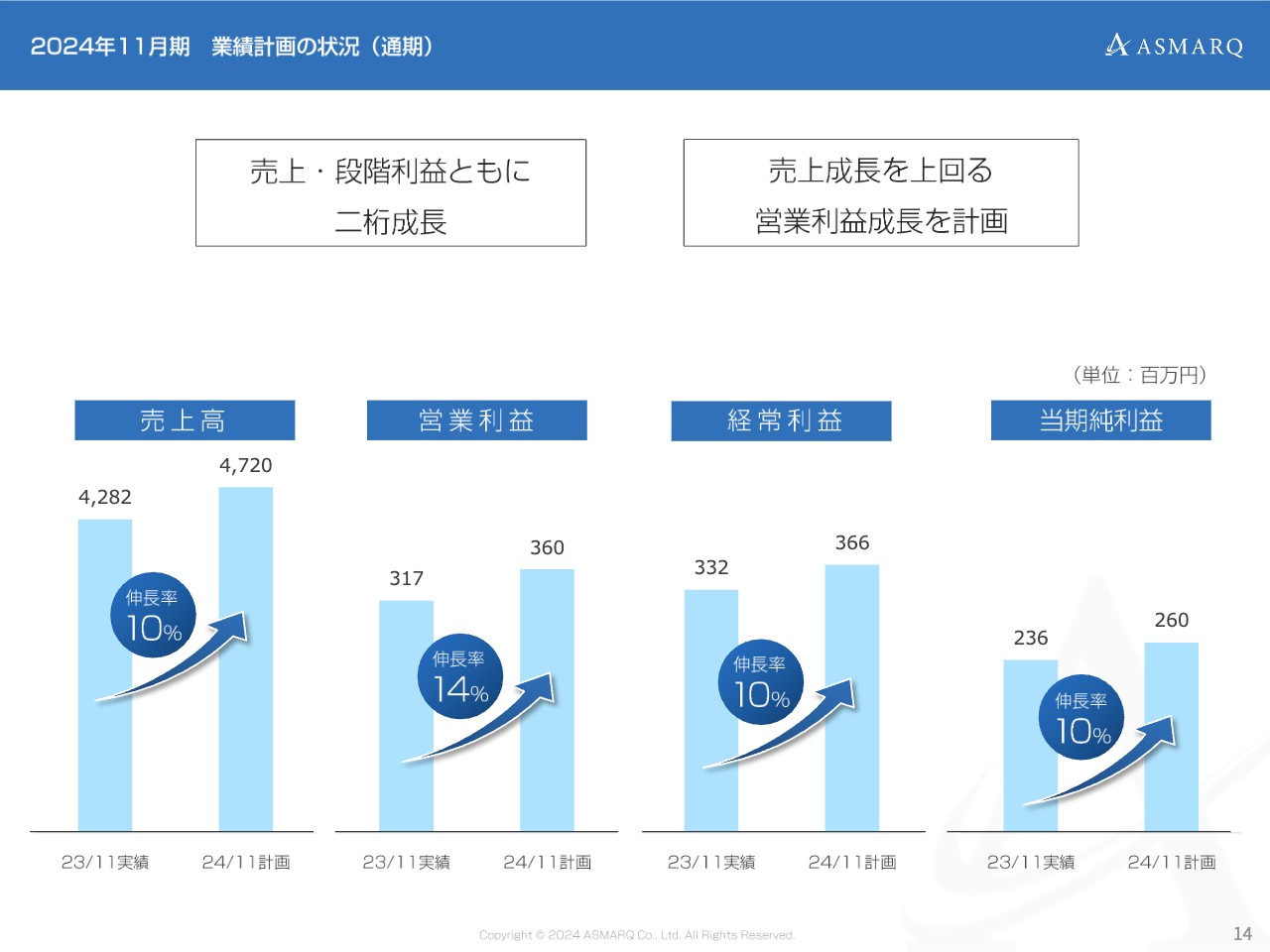

2024年11月期 業績計画の状況(通期)

業績計画の状況についてです。売上高、営業利益、経常利益、当期純利益、いずれも2桁成長の計画となっています。

2024年11月期 業績計画の前提

今期の業績計画の前提について、5つの項目をご説明します。1つ目は、売上二桁成長、増収増益、過去最高業績を見込んでいます。2つ目は、繰り返しになりますが、生産性向上と費用抑制の促進です。外注費の1.2ポイント改善、人件費の0.2ポイント改善を予定しています。利益に上乗せすると同時に、今期中には物価上昇に伴う社員の給与ベースアップを実行する予定です。

3つ目は、HRテック事業への広告投下です。HRテック事業は伸びしろがあるため、広告宣伝費に0.4ポイントと、前期比にプラスして費用をかけ、さらなる売上増加を目指していきます。4つ目は、外形標準課税対象になることに伴う課税開始です。租税公課がプラス0.4ポイントとなります。

5つ目は上場関連費用の計上です。スタンダード市場に上場したことにより、営業外費用0.2ポイント増を予定しています。これら5つが今期の業績計画を立てる際の前提となります。

株主還元について

飯田:2024年11月期の株主還元についてご説明します。当社は今回のスタンダード市場への上場を機に、将来に必要な内部留保を確保しつつ、安定した株主還元を実施していくことを方針としています。具体的には総還元性向30パーセントを目安としています。

スライドに記載のとおり、2024年11月期より配当を開始していきます。今回は、中間で35円、期末で37円、年間で72円を計画しています。当社としては今後も、資本効率の向上とともに、より一層の株主還元策を実行したいと考えています。

アスマークの成長戦略

町田:今後の事業展開についてご説明します。スライドに記載した4つの事業を柱に、今後成長していきます。

1つ目の柱は、従来から取り組んできた国内リサーチです。今まで同様、今後も成長の柱となります。リサーチ業界自体がそれほど伸びていない中で、当社が長い間2桁成長を続けている要因として、90パーセント以上のリピート率が挙げられます。一度お仕事をいただくとほとんどすべての会社から引き続きお仕事をいただけます。

一方で、当社は約50名の営業担当が日々、新規開拓を進めています。新規でお客さまが見つかると、ほぼ高い確率で継続していきますので、国内リサーチは引き続き一番大きな柱となっています。

2つ目の柱はグローバルリサーチです。国内で取り組んできたノウハウをもとに、今、世界にどんどん打って出ているところです。グローバルリサーチ専門の外国人を中心とした社員が東京本社に約10名おり、どんどん海外を開拓しています。

日本のマーケティングリサーチの市場規模は約2,500億円ですが、世界を見ると欧米を中心に2兆円のマーケットがあります。当社はここに積極的に出ていき、売上もまだまだ伸ばしていきたいと考えています。

3つ目の柱は、DX・リサーチソリューションです。この事業はスタートして間もないため、まだ大きな売上はありません。マーケティングリサーチ業界は、日本ではまだそれほど進んでいませんが、欧米を中心に「リサーチテック」と言われるリサーチのツールを開発する会社が増えており、お客さまが自分たちでそのツールを使ってリサーチを行う流れが出てきています。

我々も2年前から、オンラインのインタビューツールや、チャットでインタビューができるツールなどをリリースしています。この領域をさらに伸ばしていきたいと考えています。

4つ目の柱は、HRテックです。「HRテックに取り組んでいます」と言いますと「レッドオーシャンで大変ではないですか?」という質問を受けることがあります。我々はリサーチのノウハウをベースにして、独自のサービスを柱としてHRに取り組んでいます。

したがって、すでに伸び始めており、今後も大きく伸びしろのある事業だと思っています。これら4つ柱の複合で、確実に2桁成長できると確信しています。

国内リサーチ市場と当社売上高推移

細かくお話しすると長くなりますので、簡単にお話しします。スライド上部のグラフが、国内のマーケティングリサーチ市場規模を示しています。先ほどお話ししたとおり、グラフ右端に未公表と記載がありますが、その左隣に記載された2,590億円が、2022年度の日本のリサーチ業界の市場規模です。

過去5年間の伸びを見ると、国内のマーケティングリサーチ市場のCAGRは3.8パーセントとなっています。

一方で、スライド下部のグラフに記載した当社の売上高推移を見ると、継続して2桁成長を維持しています。

2020年新型コロナウイルスの時のみ、やや売上を落としていますが、その時期を加えても、過去5年間のCAGRは10.0パーセントと、業界平均よりも大きく成長しています。

強固な信頼に基づく顧客基盤

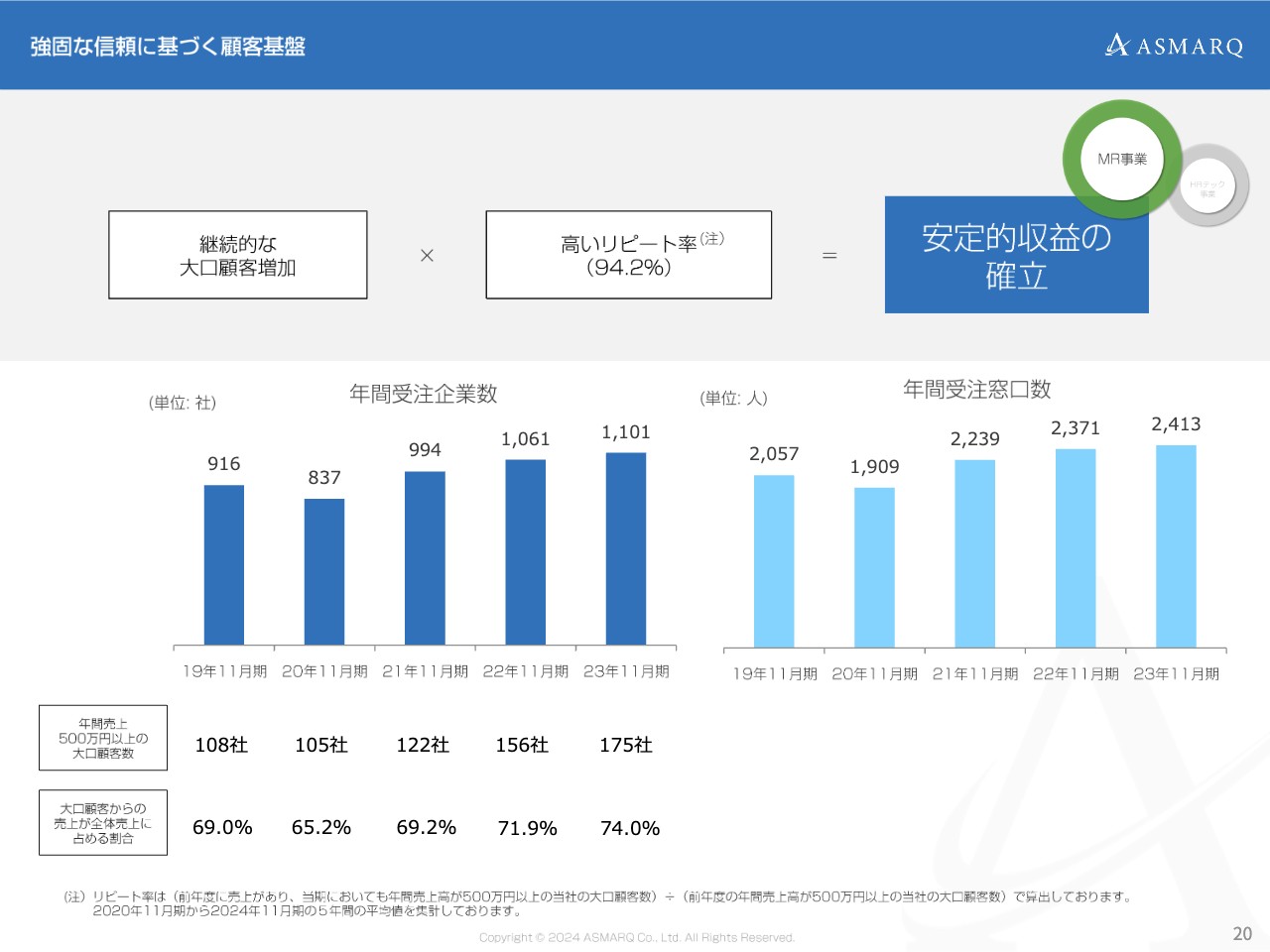

顧客基盤です。スライドの年間受注企業数を見ると、直近で1,101社となっています。これがクライアント数です。また、リピート率は94.2パーセントという高さを誇っています。継続的な大口顧客の増加と高いリピート率が、当社の大きな2つの特徴となっています。

スライドの左下に記載のとおり、年間売上500万円以上の大口顧客数は2019年11月期には108社でしたが、2023年11月期には175社と、4年間で1.6倍になっています。また、500万円以上の大口顧客からの売上が全体売上の74.0パーセントを占めています。

このように、高いリピート率によってお客さまが増えながら、大口顧客が増えています。それによって、売上が安定的に増加しています。

今後のリサーチ事業

先ほど、今後4つの事業で伸びていくとご説明しましたが、それぞれの今後の成長戦略についてお話しします。

まずは、国内リサーチについてです。どのようにして伸ばすかですが、スライド右下に記載のとおり4つの施策があります。1つ目は、事業会社への営業強化です。営業担当が50名いるとお話ししましたが、メーカーなどを中心とした事業会社に、どんどん新規開拓を進めていきます。

2つ目は、フロント人員の強化です。増え続けている仕事数に十分対応できるように、業務の効率化などを進めながら、人員を増やしていきます。

3つ目は、オンラインリサーチの併売です。先ほど、リサーチのツールに力を入れていくとお話ししましたが、従来型のインターネットリサーチや定性インタビューなどを受注した際に、オンラインリサーチも、例えば「チャットのインタビューも一緒に行いませんか?」と、売っていきます。既存のお客さまにさらに使っていただくことで、案件単価が増加していきます。

4つ目は、オペレーション効率の強化です。先ほど内製化を進めているとお話ししましたが、オペレーション効率をさらに強化していきます。これら4つが、リサーチ事業で今期取り組むべきことです。

海外リサーチ事業の強化

海外リサーチ事業の強化では、スライド下部に記載の施策についてご説明します。海外リサーチ事業の施策は4つあり、1つ目は専任組織による営業強化です。2つ目の項目に、「自社保有の在日外国人パネル」とありますが、自社で約1万人の会員を保有しています。そこをさらに強化していきます。

3つ目の海外リサーチ人員の強化では、積極的に外国人のスタッフを増やしていきます。その延長として、4つ目の海外パートナーの開拓があります。現在、48ヶ国に現地のリサーチ会社のパートナーがいますが、それをさらに増やしていきます。例えば、国内の事業会社から「この国と、この国でリサーチしたい」とご依頼があれば、ワンストップで対応できる準備を、現在進めています。

これらの4つの施策によって、当社全体の売上に占める割合を10パーセントまで引き上げる計画です。すでに10パーセント近くなってきてはいるのですが、スライド右上の棒グラフのとおり、海外リサーチの今期の売上高は5億円を計画しています。

HRテック事業の強化

「Humap」についてです。当社ではリサーチのノウハウをベースにして、スライドに記載とおり、6つの人事系サービスを展開しています。

もともと取り組んでいたES調査やハラスメント防止の調査は社内アンケートをベースとしたサービスです。これら2つを中心に、当社はHRサービスを展開しています。

HRテック事業の強化

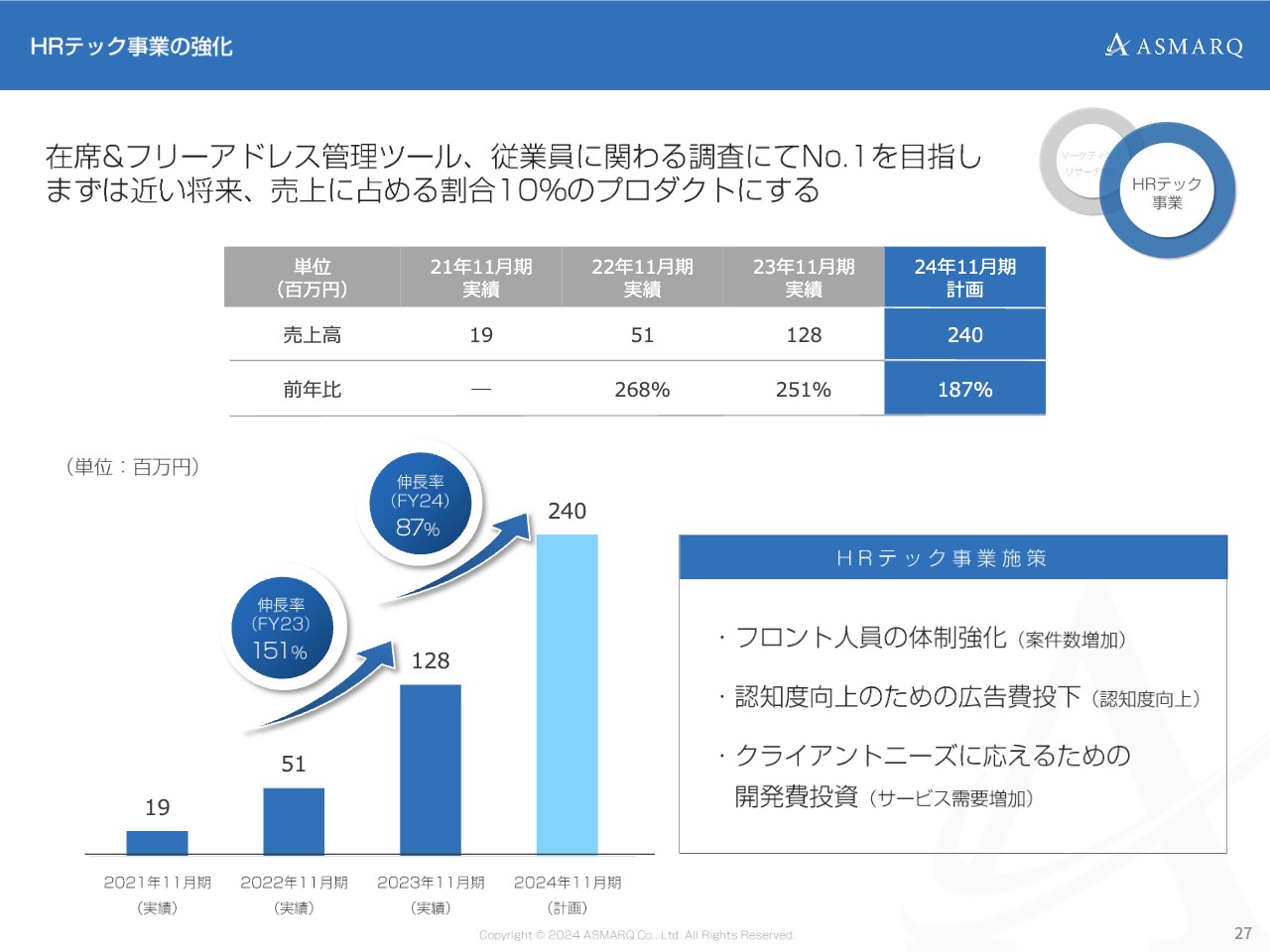

HRテック事業について、ポイントを絞ってお話しします。売上高は、2021年11月期は1,900万円と非常に少なかったのですが、2022年11月期は5,100万円、2023年11月期は1億2,800万円へと成長しています。2024年11月期は2億4,000万円を計画しており、HRテック事業のさらなる成長に向けて、準備しています。

HRテック事業の施策は3つあります。1つ目は、フロント人員の体制強化です。お客さまが順調に増えていますので、さらに新規のお客さまを獲得すべく、フロント人員を増やしていきます。

2つ目は、認知度向上のために、今期は広告費をさらに増やしていきます。

3つ目は、クライアントニーズに応えるための開発投資です。月額課金のHRのツールなども、先ほどの6つのサービスの中に多く含まれています。それらのツールをお客さまのニーズに合わせてより使いやすくしていくために、開発費を積極的に使っていく予定です。

DX・リサーチソリューションのツールについては、まだそれほど大きな事業になっていませんので、今後どうなるかの数字については、割愛したいと思います。

国内リサーチ、海外リサーチ、HRテックについては、明確に数字の計画を立てていますので、今期はこの予算を必達するためにしっかり進めていきたいと考えています。

私からのご説明は以上となります。

質疑応答:競合企業について

飯田:「マクロミル、クロス・マーケティング、インテージのような業界大手、特色を持ったブティック型の中堅など、どのような企業と競合していますか?」というご質問です。

町田:当社はやや微妙な立ち位置で事業に取り組んでいます。先ほどお話ししたとおり、主な取引先として4つの業界がある中で、調査会社は安定的に伸び続けています。

その調査会社の内訳は、まさにマクロミル、クロス・マーケティング、インテージです。相見積りですので互いにライバルになることもあり、競合と言えば競合なのですが、我々はその3社から仕事をいただくことも多いです。

我々はこれらの会社と比べて、定性調査を強みにしています。また、同業者はまったく行っていないのですが、調査に参加する人を募集する「モニターリクルート」を得意にしています。

もともと25年ほど前、私がひとりで会社を始めた時には、これらの会社の大半がすでに存在していました。このような大手と同じことを行っても勝ち目がないと考えて、当初からとにかく差別化することを考えました。

そこで、定性調査に軸足を置いたり、モニターの紹介に徹底的に取り組んだりしました。大手の真似をして疲弊することがないように差別化し、とにかく大手と違った領域を自社の強みとして取り組んできました。

以上の回答でまだわかりにくいところがありましたら、お手数ですが、さらにご質問いただけるとありがたく思います。

飯田:補足すると、マクロミル、クロス・マーケティング、インテージは、みなさま私たちのお客さまです。

スライドのグラフに調査会社から33.8パーセントとありますが、すべて調査会社から発注をいただいているというかたちになります。したがって、競合になり得る部分もありますが、ビジネスパートナーとしてお付き合いしています。

質疑応答:中小企業の競合について

飯田:「差別化した先に、中小企業の競合はいるのでしょうか?」というご質問です。

町田:中小企業の競合については、あまり意識していませんでした。グループインタビューや定性調査専門で、5人から10人くらいのスペシャリスト集団による会社はあります。そのような会社は、競合になると思います。

しかし、中小企業のリサーチ会社は営業担当がいないことが多く、継続して同じ取引先と決められた仕事をしている場合があります。スキルが高く、ノウハウをたくさん持っていたとしても、そのような会社が大半です。我々は強い営業力を活かし、どんどん新規開拓して、中小企業以上にお客さまを増やしていきます。

質疑応答:リサーチ市場よりも成長率が高い要因について

飯田:「国内リサーチ市場よりも成長率が高い背景について教えてください。シェアが拡大していますが、結果としてシェアを失っているのはどのようなところですか? 市場規模の中で定性調査の比重が単に拡大しているのでしょうか?」というご質問です。

町田:市場より成長できているのは、例えばオンラインインタビューや、オフラインの対面式インタビューの会場を自社で持っていることなど、競合他社が少ないことが大きいと思います。

また、我々の強みである、会場調査やホームユーステストが伸びています。競合大手は、比較的手間がかかり、効率化しにくいこれらのリサーチをどんどん手放している状態にあります。某大手リサーチ会社では、今後定性調査は行わないと決定しているため、当社に引き継ぎを行っています。

当社はこの定性調査のシェアをどんどん増やしています。どのようにシェアを広げているのかと言うと、2つ方法があります。1つ目は、今お話ししたとおり、大手リサーチ会社が、ネットリサーチなど、効率の良い手法に舵を切っていることから、そこのシェアが増えています。

2つ目は、ほとんどの中小リサーチ企業の売上が横ばいになっているため、そこからお客さまが当社にシフトするケースも徐々に増えています。結果として、大手リサーチ会社と中小リサーチ会社、双方から当社に切り替えていただいているという状況です。

質疑応答:サービスの特徴について

飯田:「HRテックは、何が特別なのでしょうか? 各社特色はあると思いますが、各社が機能を付加していけば、結局は類似のサービスを提供することになるのではないでしょうか?」というご質問です。

町田:HR系のスタートアップ企業は多数ありますが、月額課金型のツール1本で勝負しているケースが多いです。我々は、設立以来継続してES調査やハラスメント調査を行っています。業界平均と比べるなど、通常できない分析を行うことができる独自のノウハウを持っています。

通常、ES調査は調査を行い、レポートを納品して終わりです。発注者は結果を見て「どのようにしたらいいのかわからない」という状況が多くみられます。

我々は、そのようなニーズやお悩みをたくさん聞いていたため、調査結果をどのような施策に落とし込めば会社が良くなるのか、そこまでの提言を行います。リサーチ会社ならではのノウハウをもとに提案していますので、簡単には真似することができません。このES調査とハラスメント調査が、2つの核となっています。

加えて、いろいろなツールもあります。こちらは確かに競合他社が出てきて真似されてしまうと、類似のサービスが増えると思います。例えば、在席管理ツール「せきなび」は、現在かなり売れており、数十社のお客さまがいらっしゃいますが、いろいろな会社が出てきて価格競争になると、シェアを伸ばすのは難しくなります。

現在はまだそのような状況ではないため、今期から「せきなび」を無料で提供し、気に入ったら有料契約をしていただく取り組みを行っています。「せきなび」は非常に便利なため、一度使うと止められないといった特徴があります。そのため、どれくらいスピーディーに新規のお客さまを獲得できるかが今後の課題だと思います。スピードアップして、どんどんお客さまを増やせるように進めています。

現在、似たようなツールはありますが、競合だと言われるようなツールはあるようでないという感じのため、今期はスピード勝負で、シェアを高めていきます。

在籍管理ツールはまだ市場ができていません。営業活動をしていると、「このようなツールがあるのですね」と初めて知られる方も多いため、早いうちにお客さまを増やしていきたいと考えています。今のところ30社ほどに使っていただいていますが、ほとんど解約はありません。

質疑応答:季節性の有無について

飯田:「季節性の有無について教えてください」というご質問です。こちらは私から回答します。

季節性の有無はあります。当社の事業は、お客さまの新商品販売のタイミングや広告宣伝費の予算消化が決算期に重複している部分があり、3月や12月に偏重しています。

これに伴い、当社の売上高も第1四半期の12月から2月、第2四半期の3月から5月に偏重する傾向があります。下半期よりも上半期の方が高く出る傾向があります。

質疑応答:M&Aについて

飯田:「今後、M&A等の計画、もしくは考えていることがあれば教えてください」というご質問です。

町田:日本には、プロフェッショナル集団の同業者が約1,000社ありますが、そのうち大手企業は数社ほどで、大半のリサーチ会社が大手ではないリサーチ企業です。

当社は上場前に、そのような企業からご相談をたくさんいただいています。その内容は、30年から40年会社を運営してきたが、社長はご高齢で、跡継ぎがいらっしゃらないケースもあり、「そろそろ会社を何とかしたい」というものです。上場前は、M&Aのタイミングではないため、お話しだけうかがっていました。

上場後は、よりそれらのご相談が増えています。M&A専門の会社や、我々の取引先のリサーチ会社からも直接相談がきています。貴重なノウハウを持っている会社が多いため、今後はそのようなところと一緒になることで、シェアを伸ばしていきながら、我々の強みをさらに増やしていきたいと考えています。

現在、M&Aを検討したいと思っているのは、異業種の関係ない会社ではなく、まずはリサーチ会社でノウハウを持っている会社です。

飯田:リサーチ会社は今、国内に約1,000社と言われており、先ほどお伝えしたとおり、売上高が1億円前後ないしは数千万円といった会社が大半を占めると推測しています。

当社はオーガニックで年間10パーセント売上を成長させていくことを、今後もある程度の方針として打ち出していきたいと思っています。

そちらに輪をかけて、非連続な成長として、このようなM&Aの機会があれば、能動的に売上成長に貢献できるディールを探していきたいと考えています。