2023年11月24日に発表された、株式会社日新2024年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社日新 代表取締役社長 筒井雅洋 氏

株式会社日新 代表取締役 専務執行役員 渡邊淳一郎 氏

目次

筒井雅洋氏(以下、筒井):株式会社日新代表取締役社長の筒井です。本日は決算説明会にご出席いただき、誠にありがとうございます。さっそくですが、資料に沿ってご説明を始めます。

物流事業は、新型コロナウイルスによるスポット貨物があった前年を下回りましたが、旅行事業は黒字回復しました。現在、通期目標達成へ向けて推進しているところです。

本日は、第2四半期の実績、通期計画、中期経営計画の進捗状況について私からご説明します。最後に化学品・危険品事業の取り組みについて、専務の渡邊からご説明します。

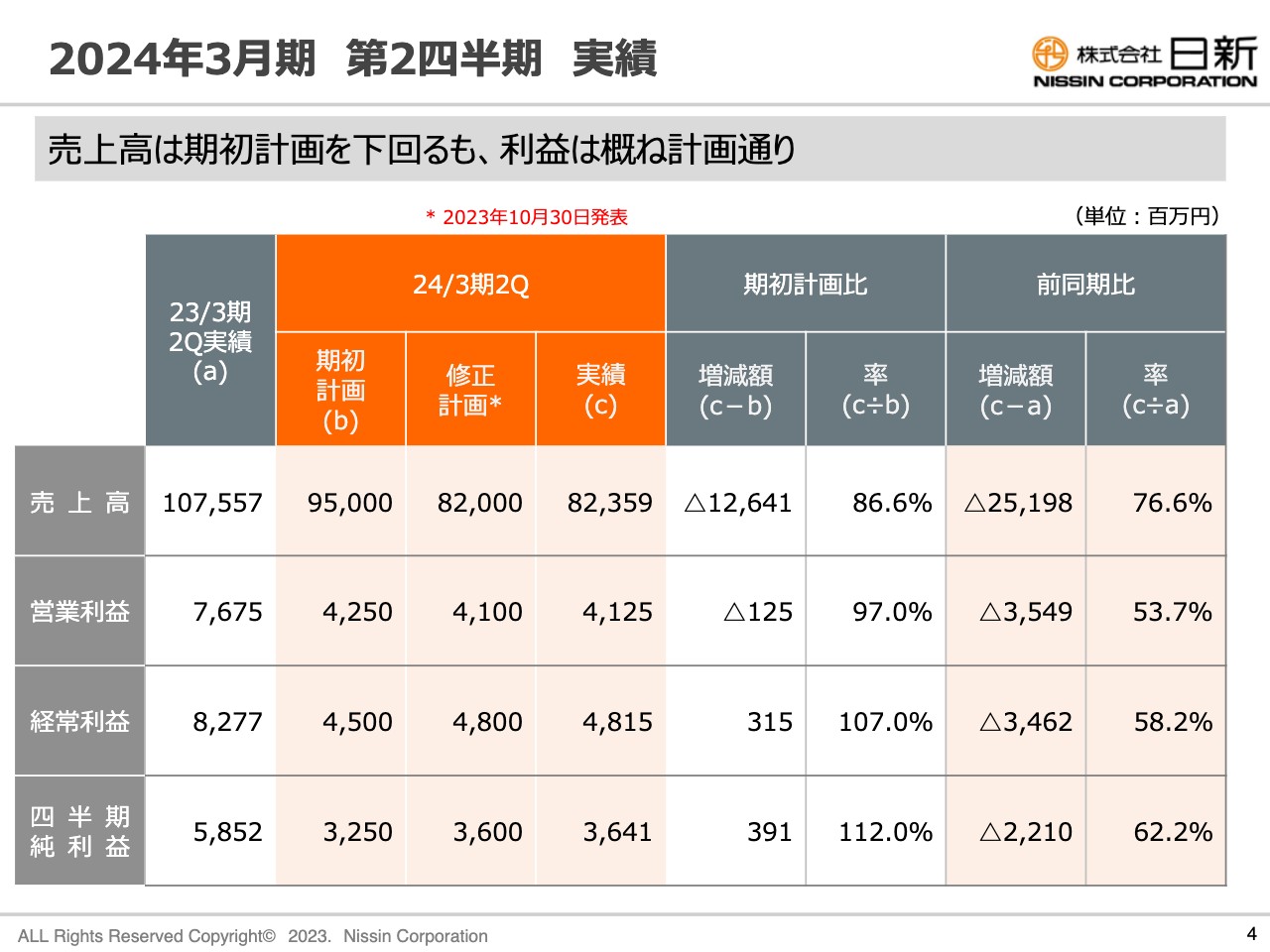

2024年3月期 第2四半期 実績

2024年3月期第2四半期の実績です。売上高は期初計画を下回りましたが、営業利益は概ね計画どおりとなりました。経常利益・純利益は、持分法の投資会社が想定外によかったこと、また政策保有株の縮減等を図ったことにより、計画を上回りました。

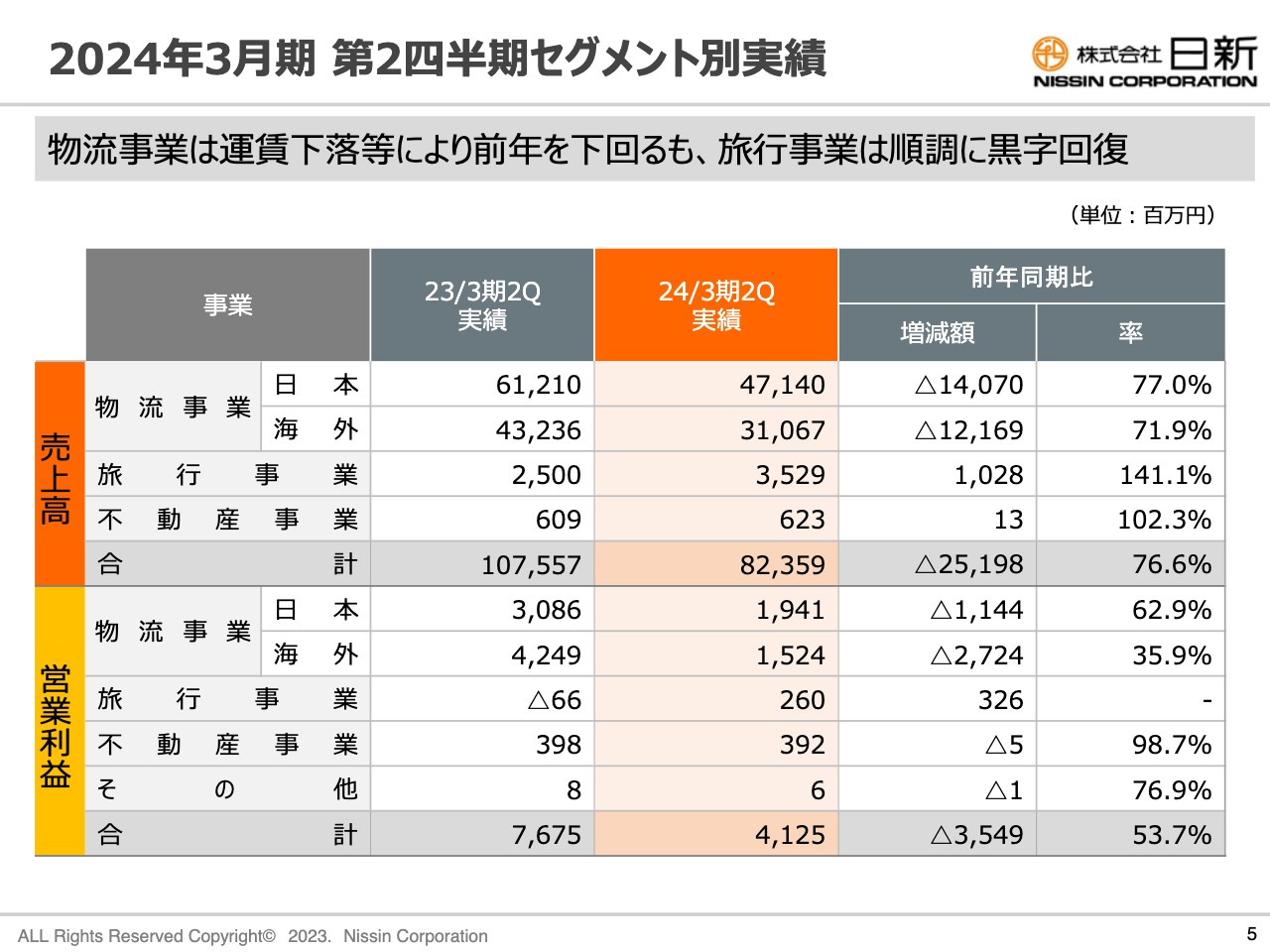

2024年3月期 第2四半期セグメント別実績

セグメント別の実績です。物流事業は運賃の下落や取り扱い貨物の減少の影響で、前年を下回りました。一方で、旅行事業は順調に黒字回復しています。

2023年3月期第2四半期の旅行事業の営業利益は、前年同期比マイナス6,600万円でしたが、2024年3月期第2四半期は2億6,000万円と黒字化しました。このように、順調に黒字回復を目指している状況です。

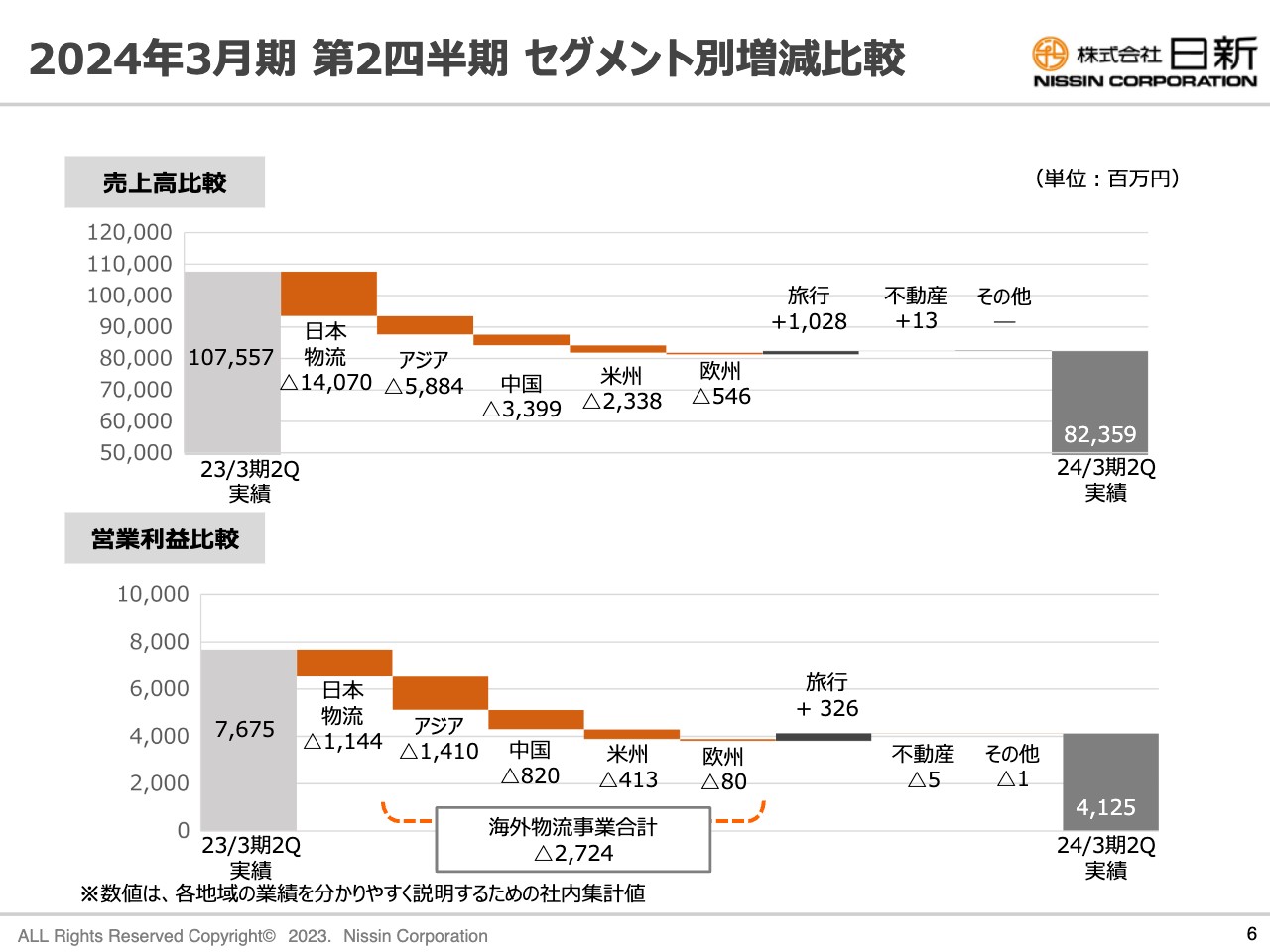

2024年3月期 第2四半期 セグメント別増減比較

セグメント別の増減比較です。スライドの階段グラフは毎回出しているもので、地域別に記載しています。営業利益比較を見ると、海外が大きく落ち込んでいます。特に、アジア・中国が運賃の下落、取引先減の影響で大きく数字を下げています。唯一、旅行だけがプラスになっており、マイナスを若干緩和させることに貢献しています。

第2四半期実績概況

第2四半期の実績概況です。全体的には、運賃下落と取り扱い減がグローバルに影響して減少となりました。特徴的な荷動きを地域別にご説明します。

日本では、航空輸出は北米等の在庫調整の影響もあり、伸び悩みました。航空輸入は、食品等が堅調に推移しました。海上輸出は、機械・設備の取り扱いが堅調に推移し、海上輸入は機械や雑貨等が好調に推移しました。これにより、数字を多少押し上げる要因となりました。

アジア全体では、主力の自動車関連貨物の取り扱いが伸び悩んだことが大きな要因となりました。その中で、フィリピン・ベトナムでの自動車部品、雑貨等の取り扱いは堅調に推移しました。

中国では景気減速の影響等もあり、海上・航空貨物の取り扱いが低調となったことに加え、価格競争の激化等により、収益力が低下しました。

米州では、米国・カナダにおいて自動車関連貨物や食品の取り扱いが堅調に推移しました。しかしメキシコでは、自動車関連貨物の取り扱いが低調に推移しました。

欧州全体では、家電品や自動車関連貨物の取り扱いが伸び悩むなど、低調に推移しました。ただし、ポーランドでは倉庫事業、ベルギーでは医薬品関係の取り扱いがそれぞれ堅調に推移しました。

旅行事業では、主力業務である業務渡航の取り扱いが、緩やかながら回復基調で推移しました。また、法人団体旅行の取り扱いが収益に貢献しました。不動産事業は、ほぼ前年並みに推移しています。

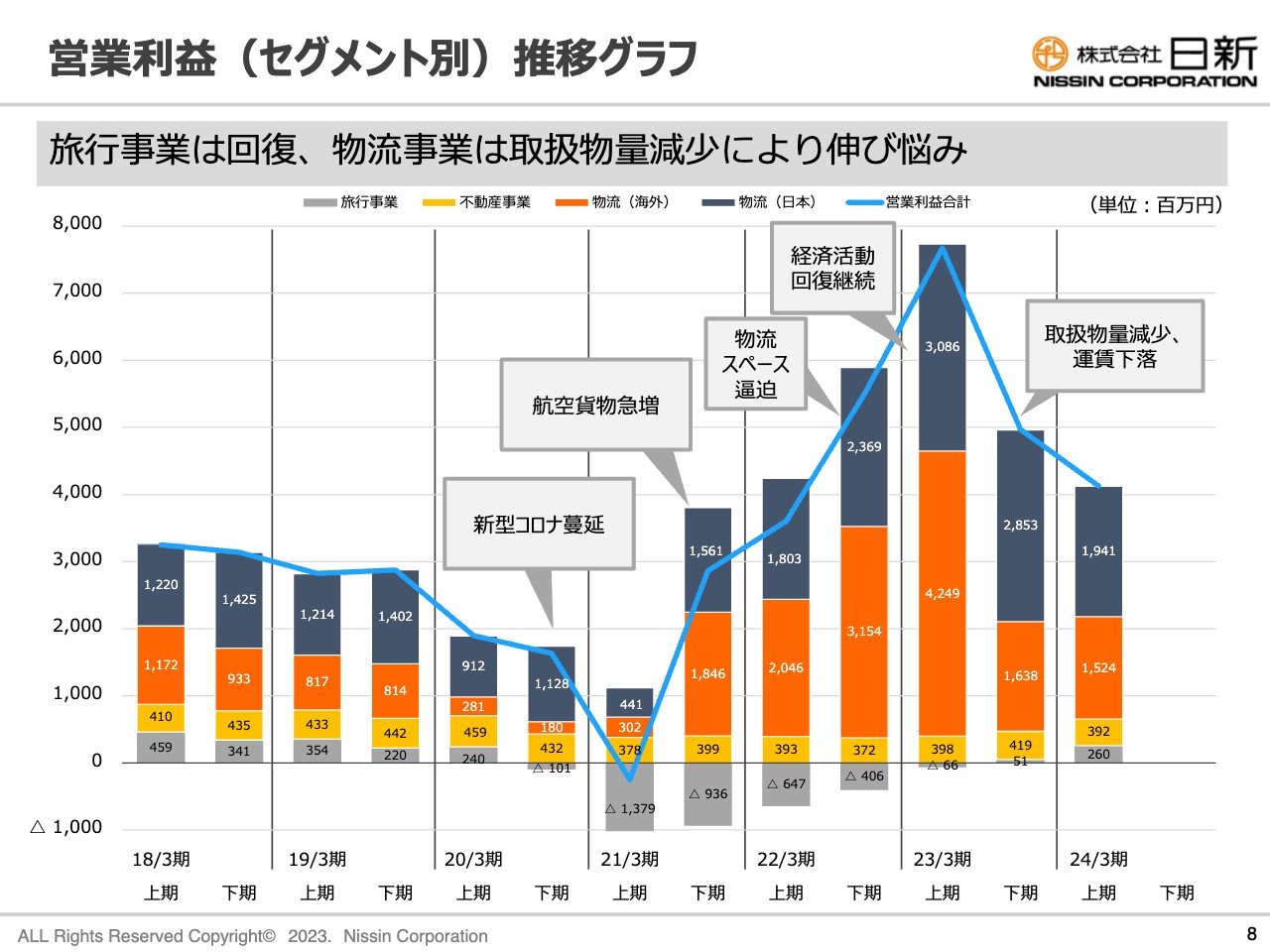

営業利益(セグメント別)推移グラフ

セグメント別営業利益の推移です。スライドのグラフを見ると、まさに新型コロナウイルス感染症の状況を反映しており、2023年3月期上期をピークに減少しています。2023年3月期以降は、取り扱い物量の減少や運賃下落により急激に落ち込みましたが、コロナ前の水準は上回っています。

スライドをご覧のとおり、旅行事業はグレーで示していますが、一番数字が落ち込んだ2021年3月期には年間で約24億円の赤字を出しました。これが少しずつ回復してきて、2023年3月期下期からは黒字化し、上期の赤字をほぼ相殺できるまでになりました。2024年3月期上期には、安定的な黒字化を示すところまで回復してきています。

航空輸出・輸入 物量推移

航空輸出・輸入の物量推移です。航空輸送は輸出入ともに、世界的な取り扱い減少が続いています。輸出では、米国において車や農産品の取り扱いが少しありましたので、若干増えています。それ以外は全体的に減少傾向となっています。

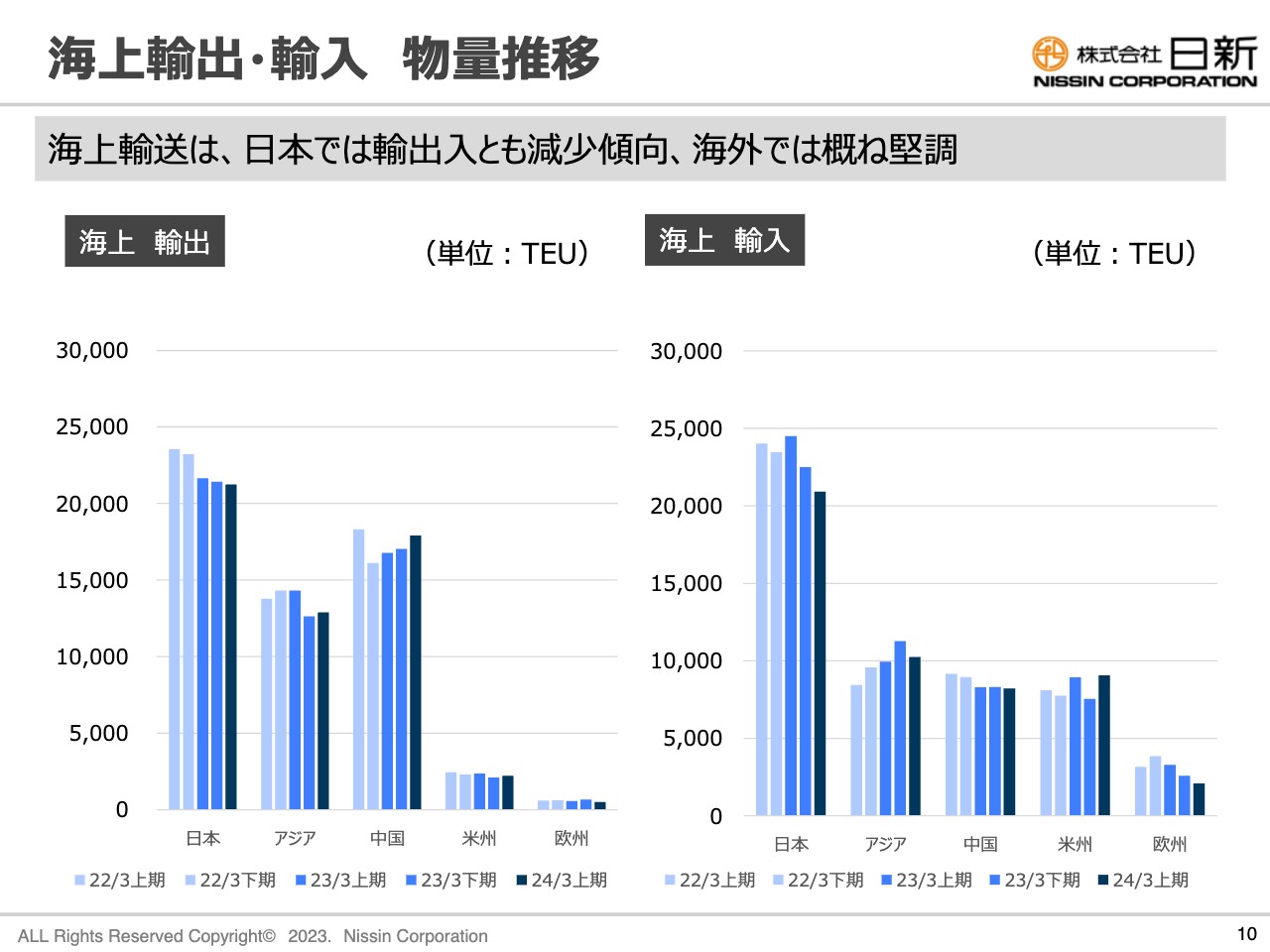

海上輸出・輸入 物量推移

海上輸出・輸入の物量推移です。日本では輸出入とも減少傾向となっています。海外では、航空から海上への戻り等々もあり、概ね堅調に推移しています。また、海上輸入については、円安の影響が日本でもありましたので、やや弱含みに動いています。

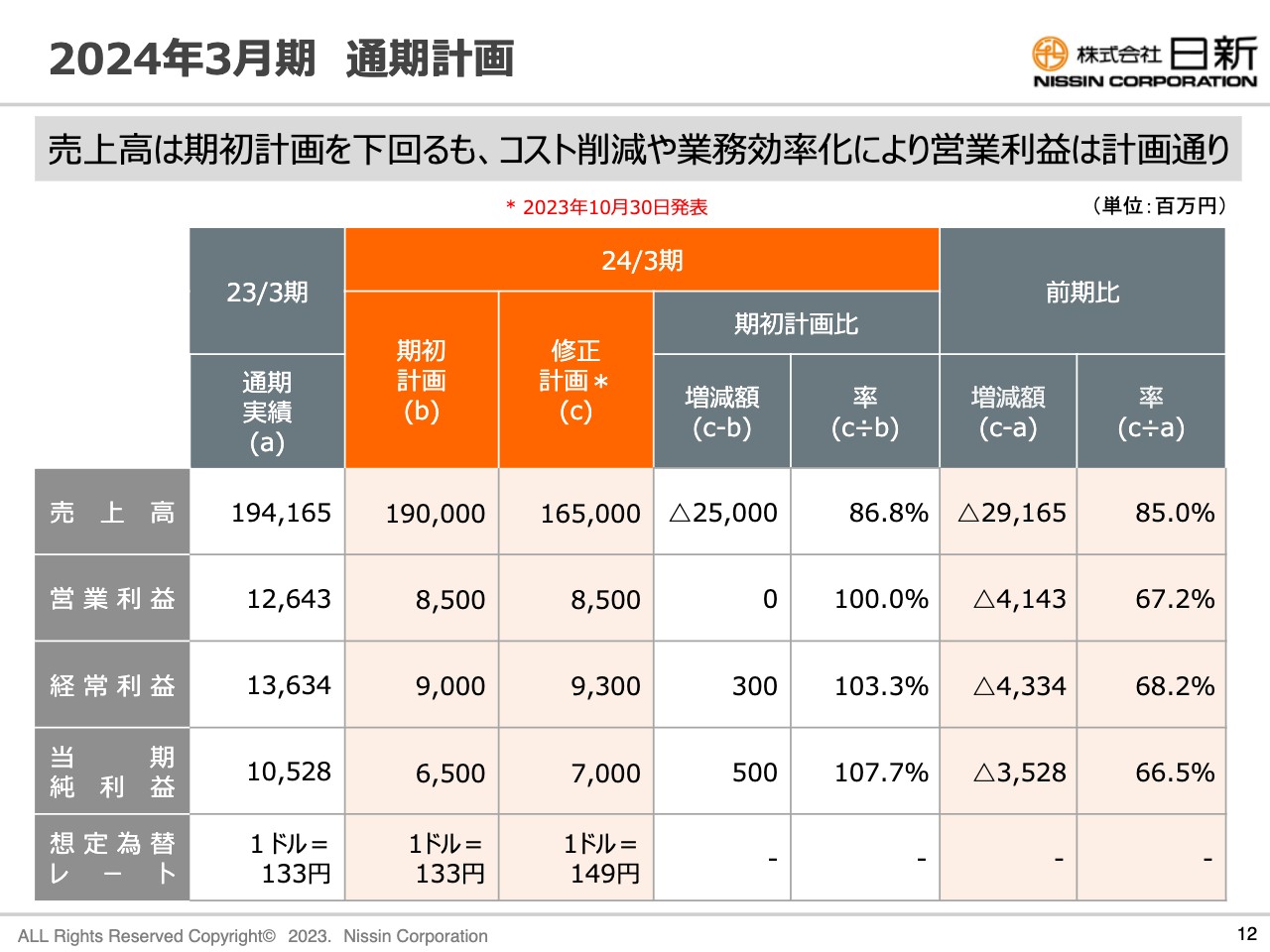

2024年3月期 通期計画

2024年3月期通期計画です。売上高は期初計画を下回りましたが、コスト削減や業務効率化等により営業利益は計画どおり進むと見ています。

売上高の減少に対して営業利益が下がらなかった要因は、業務システムを新たに変えたことが挙げられます。これまで見えなかった現場の無駄がはっきりし、これを具体的に削減していこうと手を打ったことが非常に功を奏し、営業利益は維持することができました。

会社全体も筋肉質な利益状況に変わってきています。また、円安もプラス要因につながっています。

純利益については、下期にも政策保有株の縮減を図ることを考えており、プラスの計上を見込んでいます。

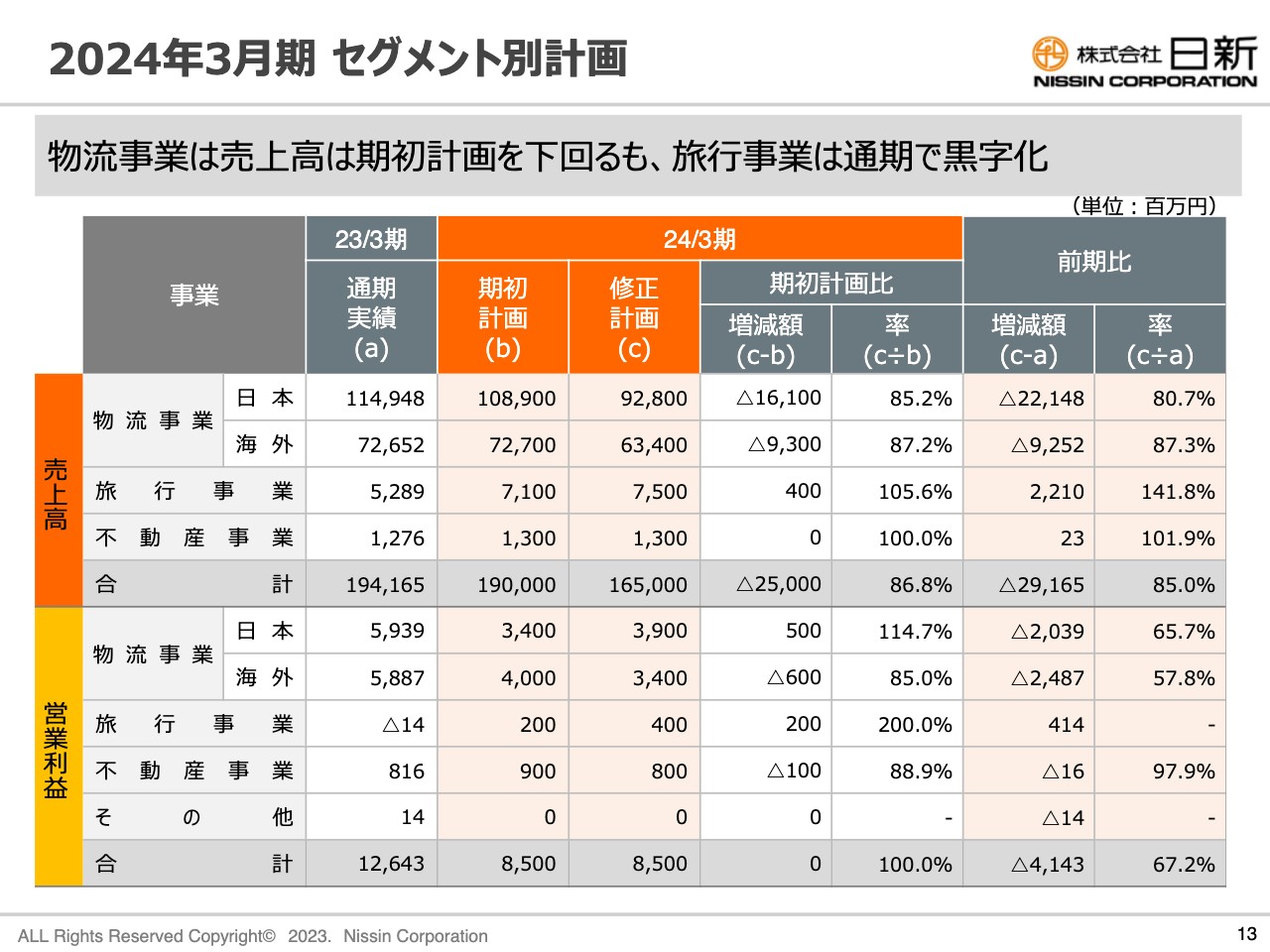

2024年3月期 セグメント別計画

セグメント別の計画です。物流事業については、売上高が期初計画を下回りました。しかしながら、新型コロナウイルス感染症の影響による落ち込みは上期でほぼ底を打ち、下期からは少しずつ持ち直すと見込んでいます。

旅行事業には季節性があり、夏休み等がある上期に偏重する傾向がありますが、下期・通期ともに黒字化を達成し、維持できると見込んでいます。

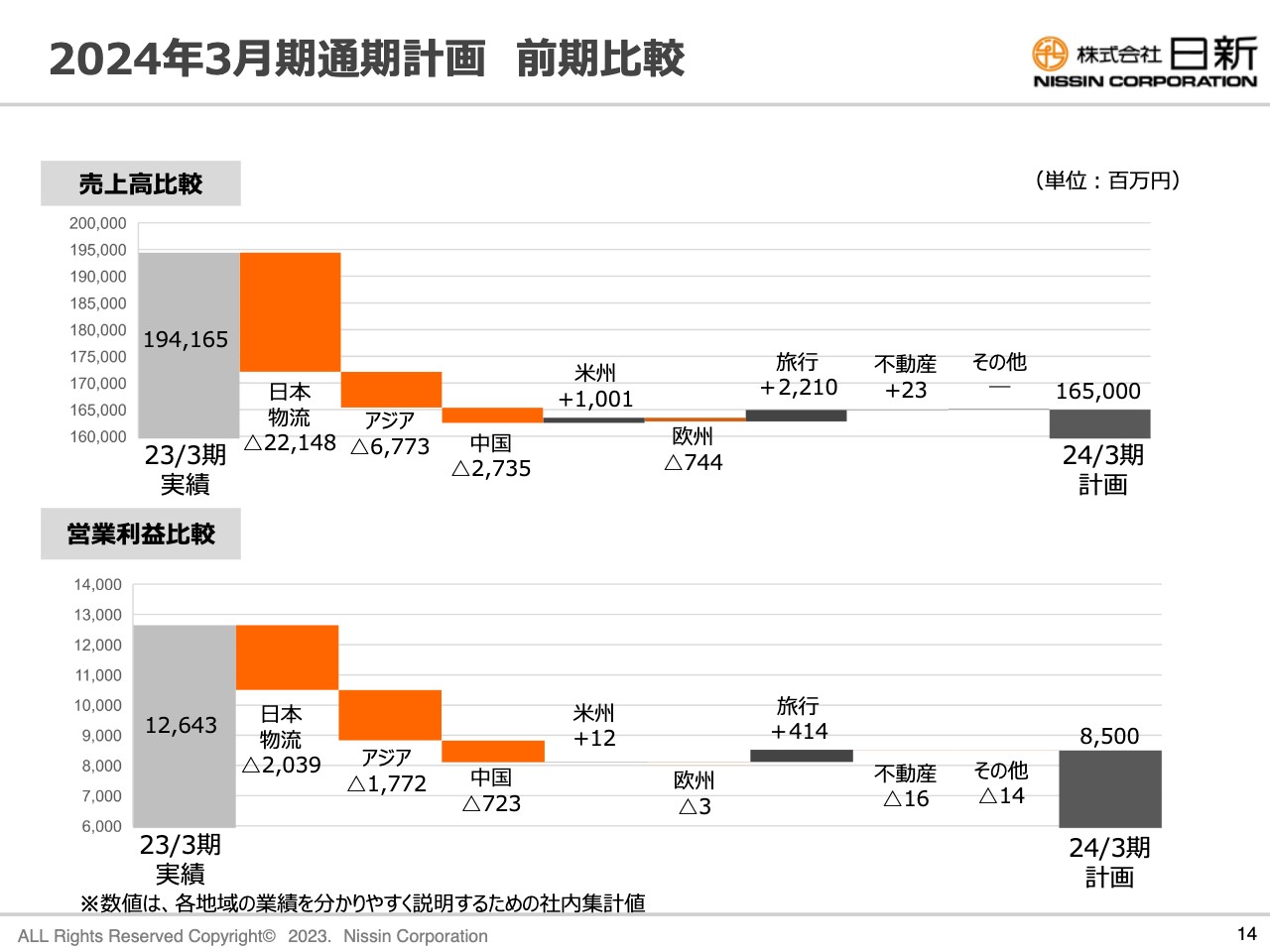

2024年3月期通期計画 前期比較

2024年3月期通期計画の前期比較です。スライドでは、先ほどの説明を地域別にグラフ化しています。通期では、物流は米州のみ増益を見込んでいます。

2024年3月期 営業利益増減要因(前期比)

営業利益の増減要因です。上期全体の傾向とそれほど大きく変わることはないと考えていますが、一部では反転も見られます。

日本では、航空輸出の取り扱い物量の回復は下期後半を見込んでいます。輸入は物価上昇や円安基調で、引き続き、荷動きが伸び悩むだろうと考えています。

アジアでは、自動車関連部品の荷動きがすぐには回復してこないだろうと考えています。運賃高騰の反動減の影響が継続するものの、物量の回復は下期後半から少しずつ見込めるのではないかと考えています。

中国では景気の回復が鈍く、競争激化が継続しますので、本格的な物量の回復は春節以降を期待しています。

米州では、米国の倉庫事業が上期に引き続き旺盛だと見込んでいます。自動車関連貨物も、引き続き堅調な取り扱いを見込んでおり、営業利益は前期比で唯一プラスとなっています。

欧州全体では、荷動きの伸び悩みを見込んでいます。ただし先ほどお話ししたとおり、ポーランドでは、倉庫需要が引き続き旺盛に推移すると見ています。

旅行事業では、業務渡航と法人団体旅行の穏やかな回復基調が継続すると考え、プラスを見込んでいます。

不動産事業は一部経費の上昇があるものの、ほぼ横ばいで推移すると考えています。

格付投資情報センター(R&I)信用格付取得について

今回初めて添付したスライドです。格付投資情報センター(R&I)の信用格付において、「Aマイナス(安定的)」を取得しました。

これまでしばらく格付は取得していませんでしたが、第三者機関から客観的な評価を取得することにより、我々自身のポジションがどうあるのかの基準を持ったほうがよいと考えました。また、さらなる経営の透明性と対外的な信用力を高めることにより、資金調達の多様化や安定化にも備えておきたいと考えています。

格付の発行会社であるR&Iは、比較的厳格な評価をすると聞いていますが、あえてそのようなところで自分たちのポジションを確認したいと考え、今回の取得に至りました。

「Nissin Next 7th」(NN7)基本方針と期

第7次中期経営計画についてご説明します。このページはいつものスライドと変わっていません。コア事業の深耕化、ESG経営、新領域事業の3つを軸にして進めていきます。2024年4月からフェーズ2が始まりますので、さらなる成長の実現に向けてがんばっていきたいと思います。

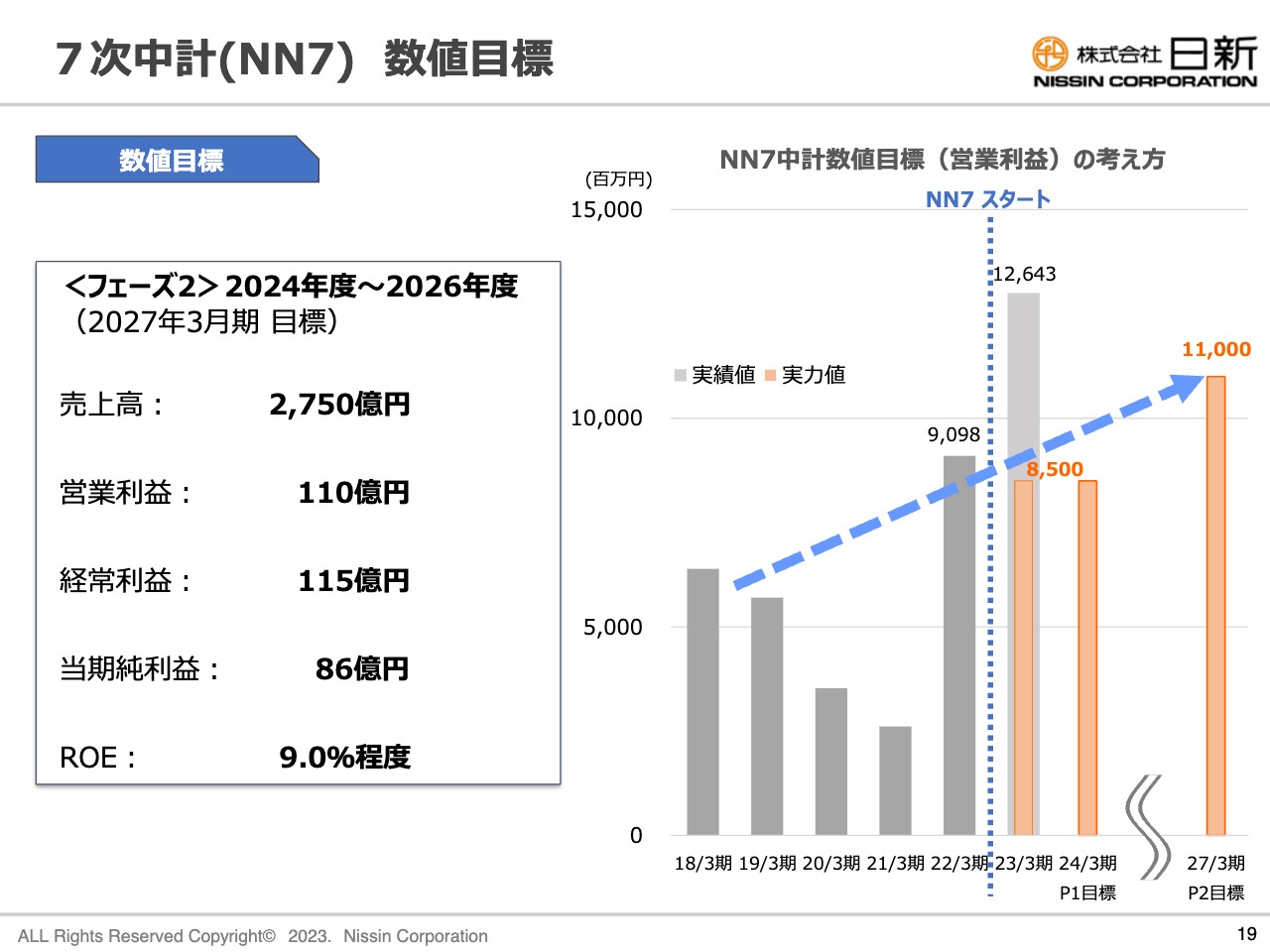

7次中計(NN7) 数値目標

数値目標です。2022年4月から始まった5年間のうちの2年間が経過しました。フェーズ1が2024年3月で終わります。2024年4月からフェーズ2がスタートしますが、最終年度の目標は変更なく進めていきたいと考えています。

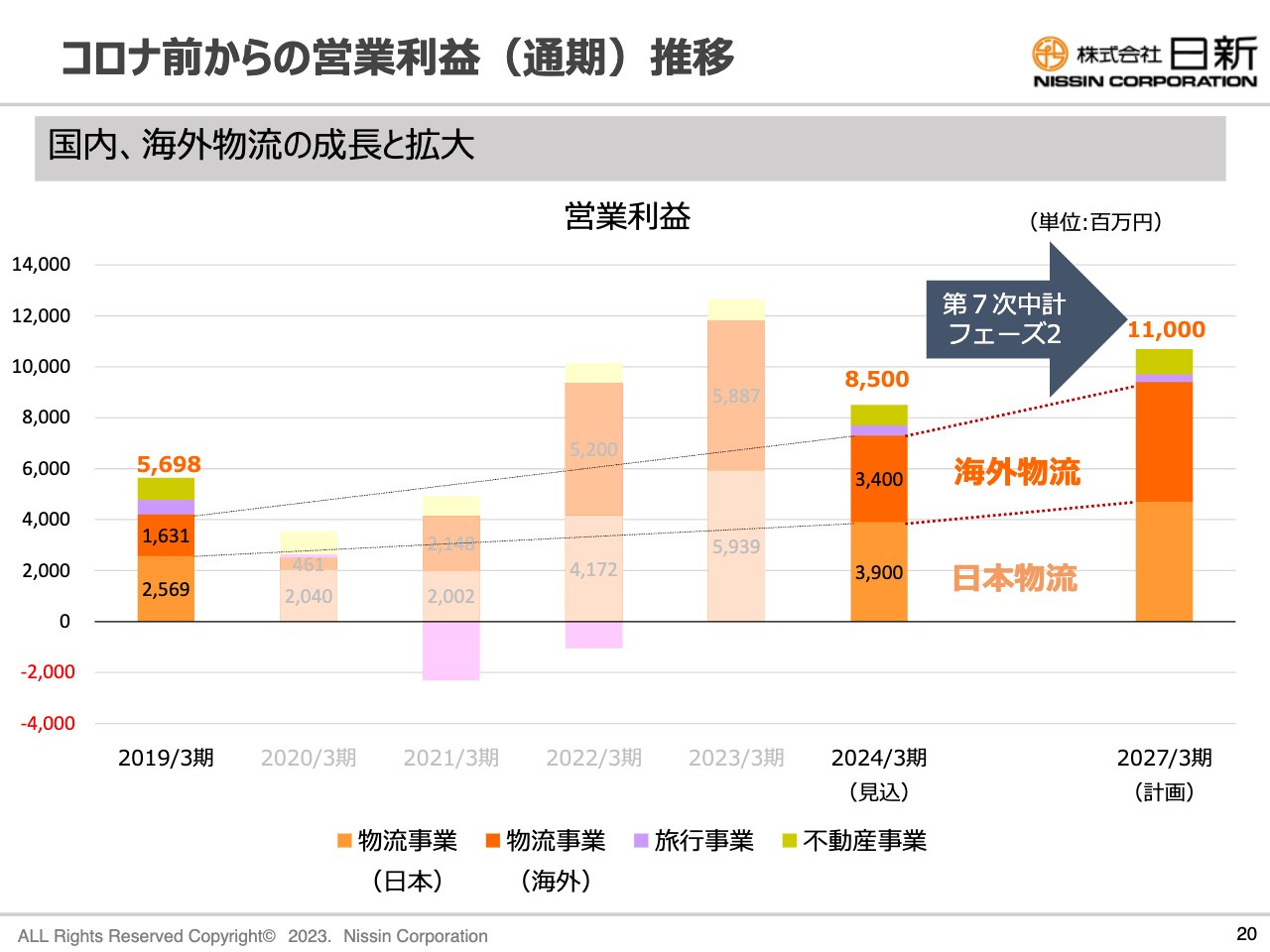

コロナ前からの営業利益(通期)推移

コロナ前からの営業利益の推移です。スライドでは、物流事業の成長拡大の推移について、海外を濃いオレンジ色、日本を薄いオレンジ色で記載しています。

物流が増えてきたこと、また効率化などによる利益率の向上を図ってきたことにより、徐々に拡大を図っています。引き続き、最終年度110億円の営業利益を目指して進めていきたいと思っています。

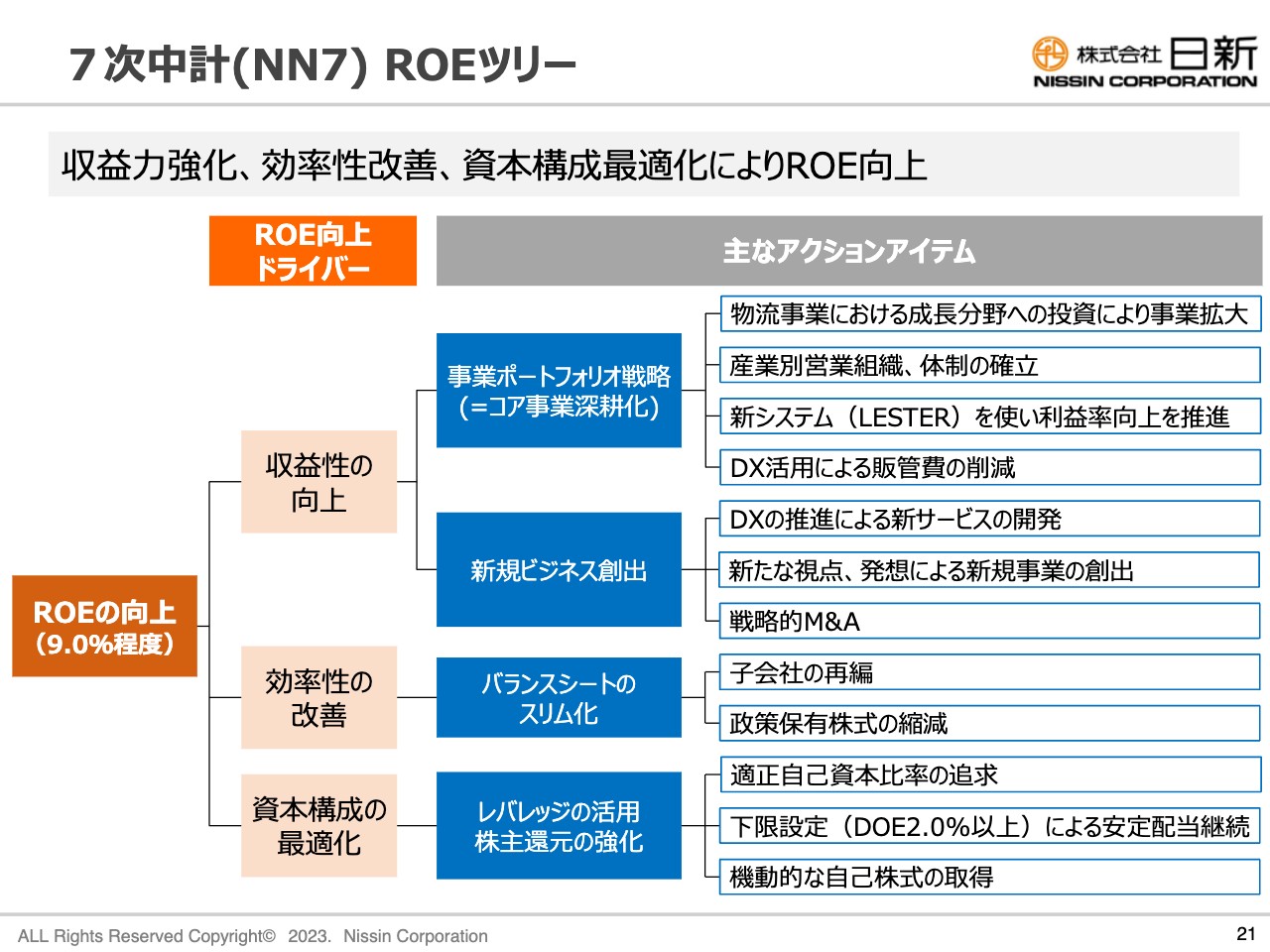

7次中計(NN7) ROEツリー

ROEツリーです。中身は前回のご説明から変わっていません。ROEの向上として9.0パーセント程度を目指していきます。

そのドライバーとして、収益性の向上、効率性の改善、資本構成の最適化を図りながら、具体的なアクションアイテムを進めていきます。アクションアイテムの一番上に記載のとおり、物流事業における成長分野への投資として、危険品の倉庫を神奈川県に作りました。また、自動車関連倉庫も現在宇都宮市近郊の栃木県芳賀町で作っていますが、これを継続して進めていきます。

DXの推進については、デジタルフォワーディングサービス「Forward ONE」をさらにブラッシュアップしていきます。また、貿易情報連携プラットフォーム「TradeWaltz」を業界ぐるみで進めていきます。

その他、政策保有株式の縮減、自己株式の取得を引き続き進めていきたいと思います。

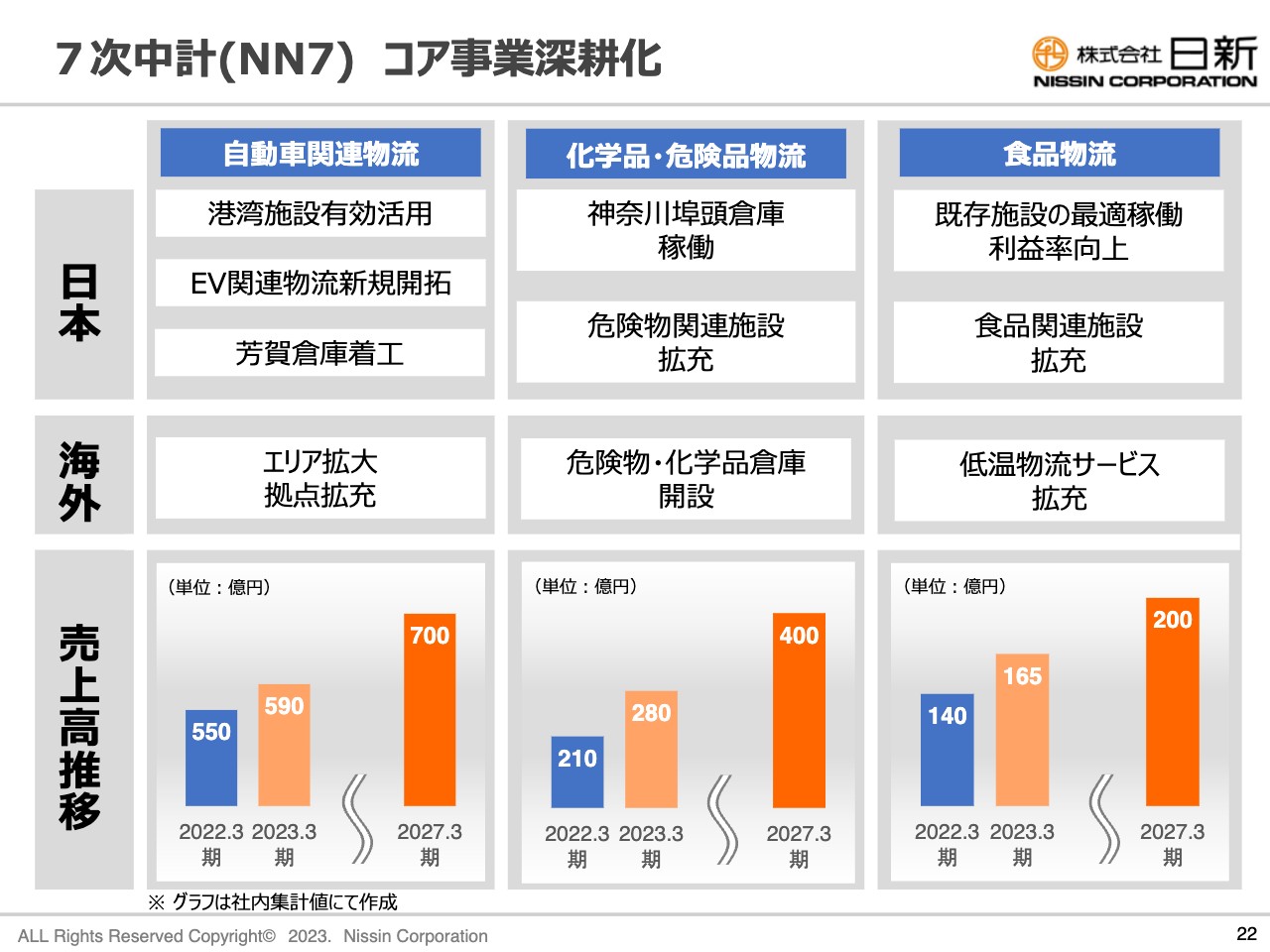

7次中計(NN7) コア事業深耕化

コア事業の深耕化についても、前回と変わっていません。自動車関連物流では、先ほどお話しした自動車関連の倉庫建設を、栃木県芳賀町で始めており、2024年11月に竣工します。

エリア拡大・拠点拡充については、東欧、アフリカを中心に進めていきたいと考えています。

化学品・危険品物流については、今回北海道で土地の購入手続きを進めており、半導体関連の設備を進めていきたいと考えています。海外では、ニーズがあるアジア地区に施設を設けていきたいと思います。

食品物流は特に施設の拡充、サイロなどの原料保管の設備を充実させていきたいと思います。

7次中計 キャッシュアロケーション(設備投資・株主還元)

第7次中期経営計画のキャッシュアロケーションです。基本的に前回のスライドと変わっていませんが、進展した部分を黒い太字で記載しています。キャッシュインについては、政策保有株式の縮減として、すでに6億円ほど売却を進めています。

キャッシュアウトについては、スライドに「施設投資(北海道)50億円」との記載がありますが、このたび3万7,000平米ほどの土地の購入手続きを苫小牧市で進めています。今後はここを使って、投資を進めていきます。

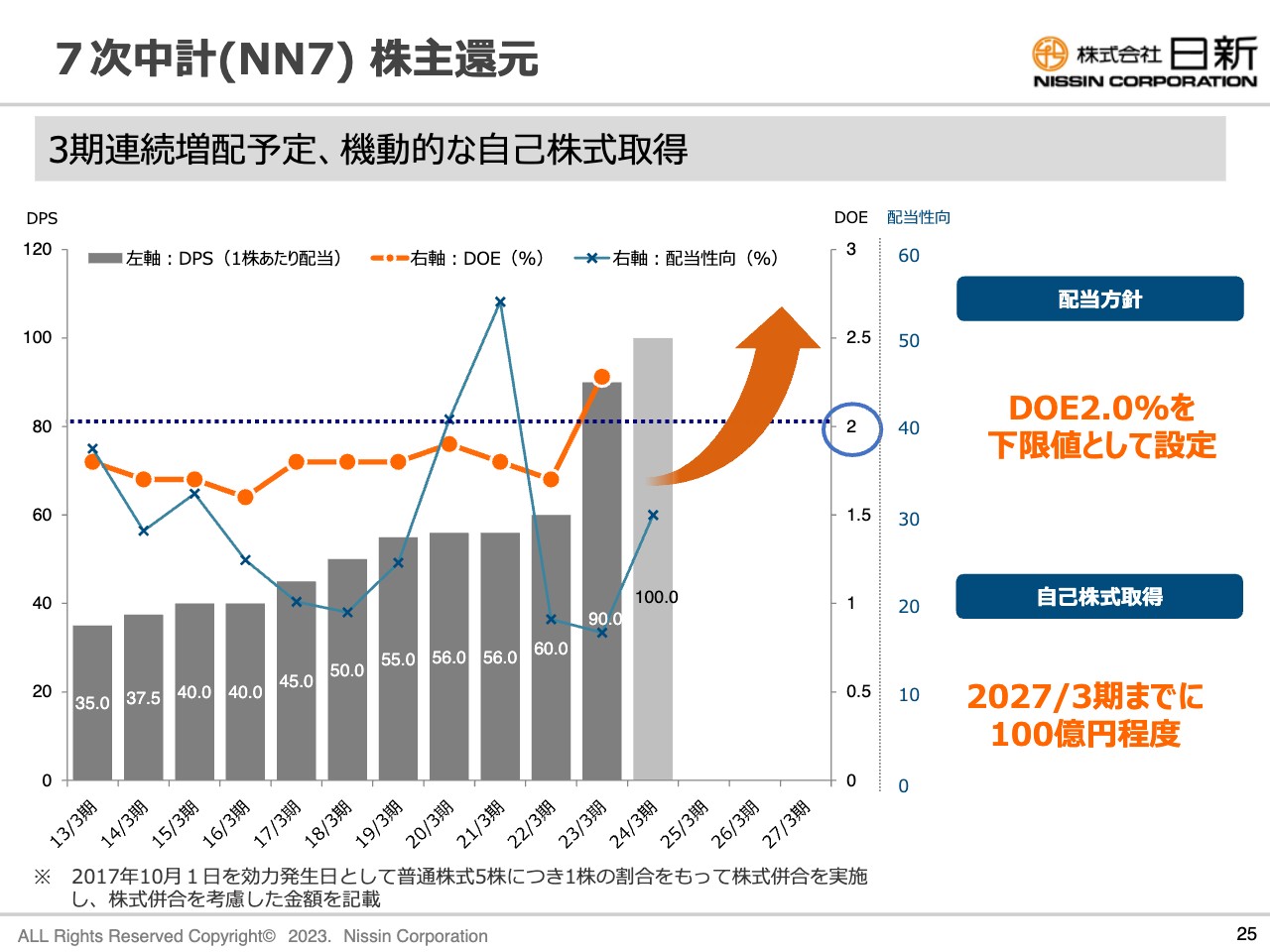

株主還元については、自己株式を10億円ほど取得済みですが、さらに機動的な自己株式の取得を進めていきます。

7次中計(NN7) PBR向上への方針

PBR向上への方針です。スライドでは、ここまでご説明した内容をまとめています。投資計画、株主還元を図っていくことで、PBR1倍超の早期実現を目指します。

7次中計(NN7) 株主還元

株主還元についても、前回の説明会と変わらず、3期連続の増配を予定しています。スライドの表で矢印を右上に向けていますが、さらなる増配を図っていきたいと思っています。

NN7 ESG経営の推進(気候変動への取り組み)

ESG経営の推進についてです。前回の決算説明会の後、2023年6月にTCFD提言への賛同表明と情報開示を行いました。開示の内容としては、「1.5℃」「4.0℃」の気温上昇のシナリオを分析し、対応策の検討、財務影響等について公表しています。

温室効果ガス排出量の削減目標については、2030年度42パーセント削減に設定し、現在進めています。

再生可能エネルギーが一番大きな施策ですが、すでに11の拠点で導入済みで、約3,000CO2トンの削減を図っています。2023年度には約25パーセントの削減ができています。

スライドの下部に削減率推移を記載していますが、ゼロから始まって、現在25パーセント程度まで進んでいます。2030年に42パーセントを達成し、2050年度には100パーセントを達成するスケジュールで進めています。

今後の予定として、神奈川埠頭倉庫での太陽光発電の設備がまもなく稼働する見込みです。連結Scope1・2、単体Scope3を開示することを目指していきたいと思います。

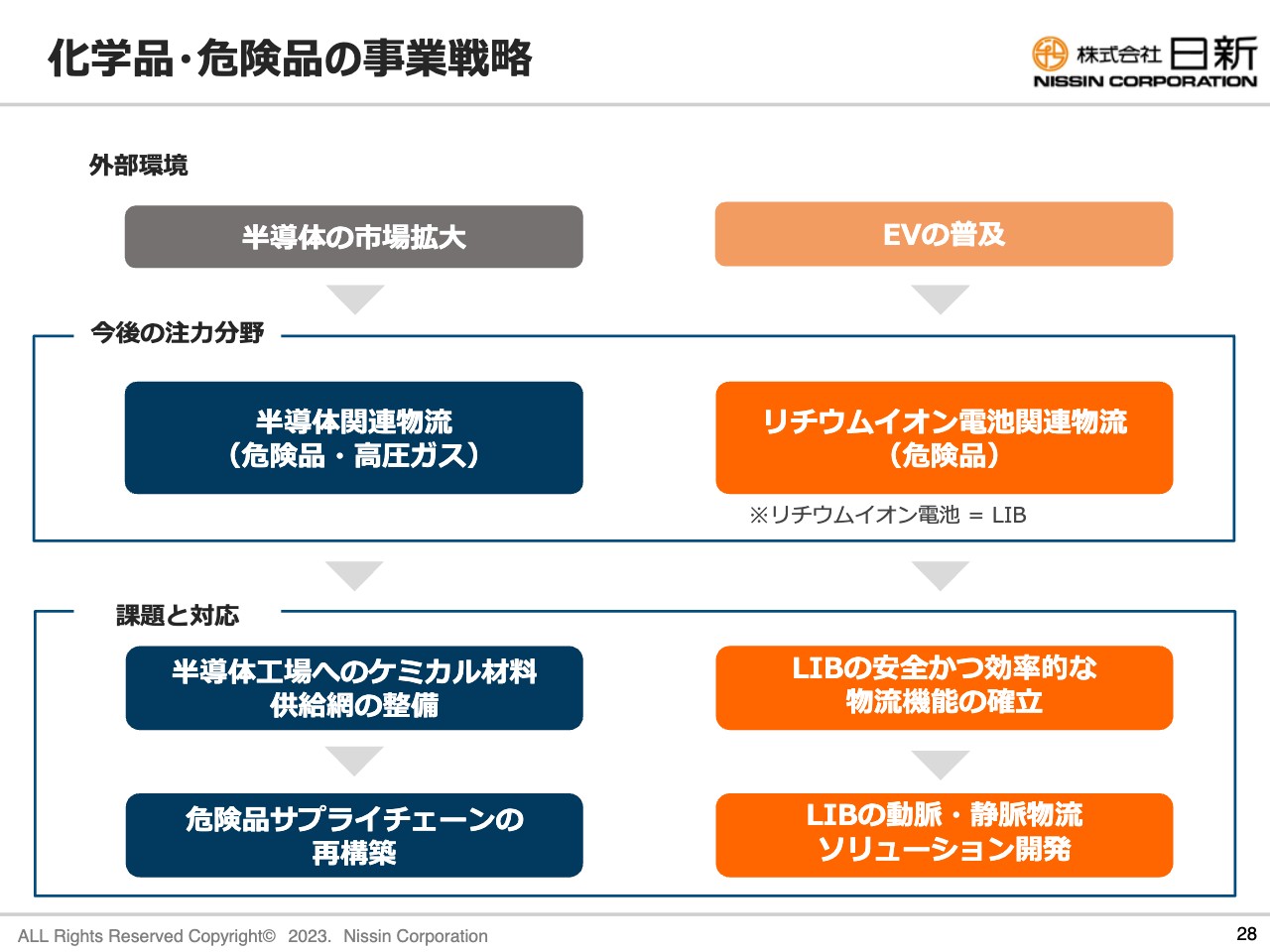

化学品・危険品の事業戦略

渡邊淳一郎氏:代表取締役専務執行役員の渡邊です。化学品・危険品の事業戦略についてご説明します。この分野は、今後の日新の成長戦略であり、次の一手と位置づけて取り組んでいます。

スライドでは全体像を示しています。まず外部環境として、半導体の市場拡大、EV(電動自動車)の普及、この2つのキーワードは、日々いろいろなかたちで報道されており、このテーマを耳にしない日はないくらいです。

今後の注力分野について、半導体関連物流として、危険品・高圧ガスの取り扱いと保管、輸送に力を入れています。

課題と対応については、半導体工場へのケミカル材料供給網の整備があります。当社はこちらのビジネスにかなり注力してきましたが、それでも日本全国をカバーできる供給網を築けてはいません。中計期間中、またそれ以降についても、引き続き整備を進めることを課題とし、現在、危険品サプライチェーンの再構築に取り組んでいます。

スライド右側のEVの普及について、私どもは、その中で特にリチウムイオン電池関連物流に取り組んでいきます。リチウムイオン電池は自動車の重要部品であると同時に、危険品を扱うビジネスとの親和性が高いものです。私どもはこの分野にも力を入れていきます。

課題・対応としては、リチウムイオン電池(LIB)の安全性を確保することが大きな課題です。ただし、うまくコントロールできつつありますので、将来的にはLIBの動脈・静脈物流を開発していきたいと考えています。

半導体(高圧ガス)関連物流への対応

半導体関連物流への対応です。スライドには、日新の近年の歴史を記載しています。当社は2009年3月に鶴見倉庫グループに入り、この15年間、危険物倉庫の実績とノウハウを蓄積してきました。

今後のさらなる拡大のため、2023年9月に神奈川埠頭倉庫を立ち上げ、それにより横浜での危険物・高圧ガスの自社倉庫での取り扱いが可能となりました。このようにして、当社のビジネスに高圧ガスが加わったわけです。鶴見倉庫と神奈川埠頭倉庫を合わせると、京浜地区における日新のシェアはNo.1だと考えています。

今後は、半導体に関してこのノウハウを展開していきます。スライド右側にボンベの写真を載せています。これまではドラム缶やペール缶などが、輸送と保管の主力でしたが、今後はこのような荷姿のボンベもたくさん扱っていきます。

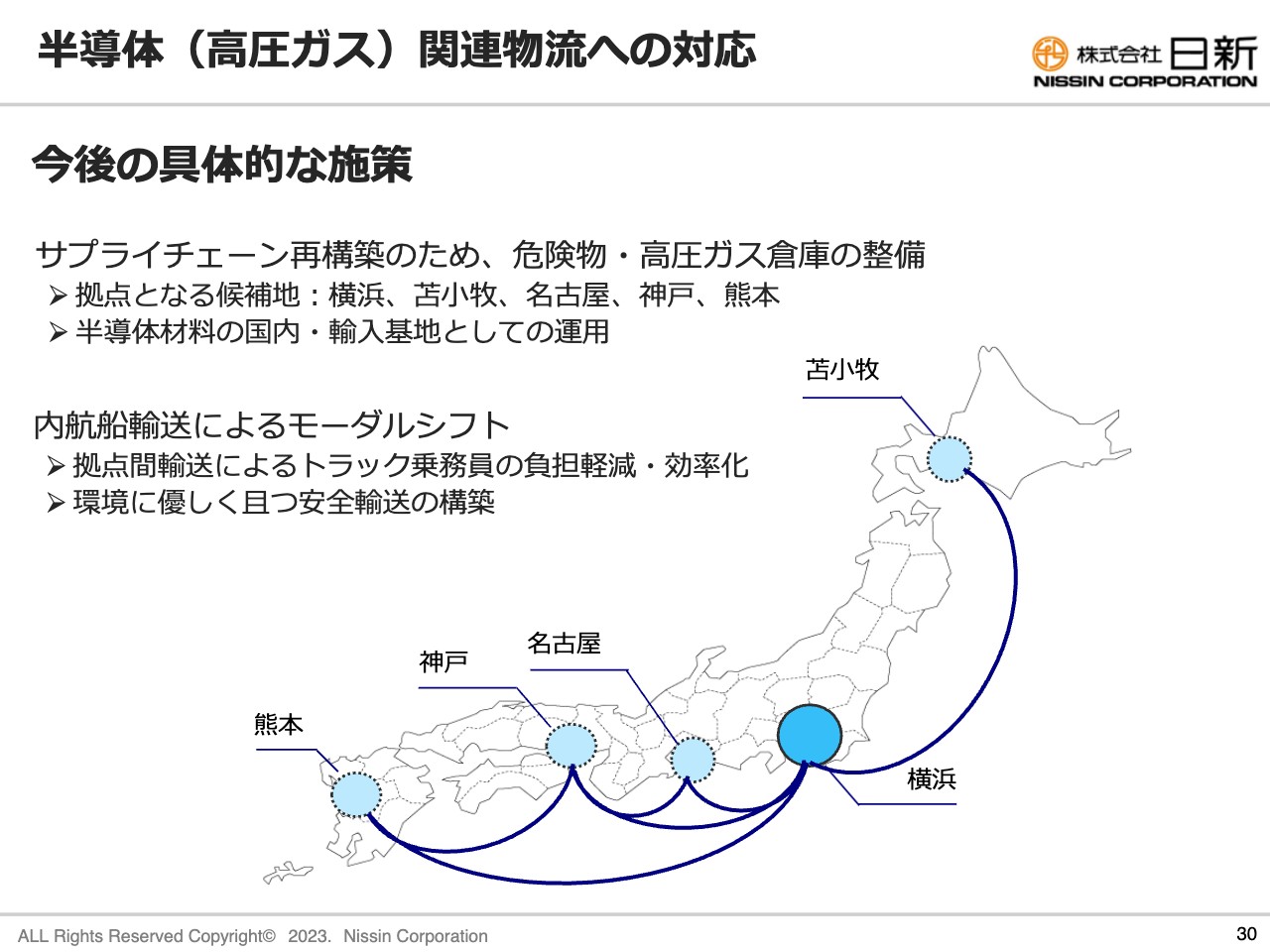

半導体(高圧ガス)関連物流への対応

今後の具体的な施策について、ネットワーク、流通網、物流網に挑戦していきます。スライドには、「サプライチェーン再構築のため、危険物・高圧ガス倉庫の整備」と記載しています。危険物・高圧ガス倉庫の拠点となる候補地は、すでに事業が立ち上がっている横浜を中心に、土地を確保している苫小牧、そして名古屋、神戸、熊本です。

現在、高圧ガスを必要としているお客さまが集積している場所に少しずつ施設を立ち上げていこうと考えています。2年から3年以内には、それぞれ詳しくご説明できる状況にしていきたいと思います。

「内航船輸送によるモーダルシフト」と記載がありますが、いずれの輸送も難しい地域が陸上にはありますので、モーダルシフトという環境対応も視野に入れながら、拠点網の構築に取り組んでいきたいと思います。

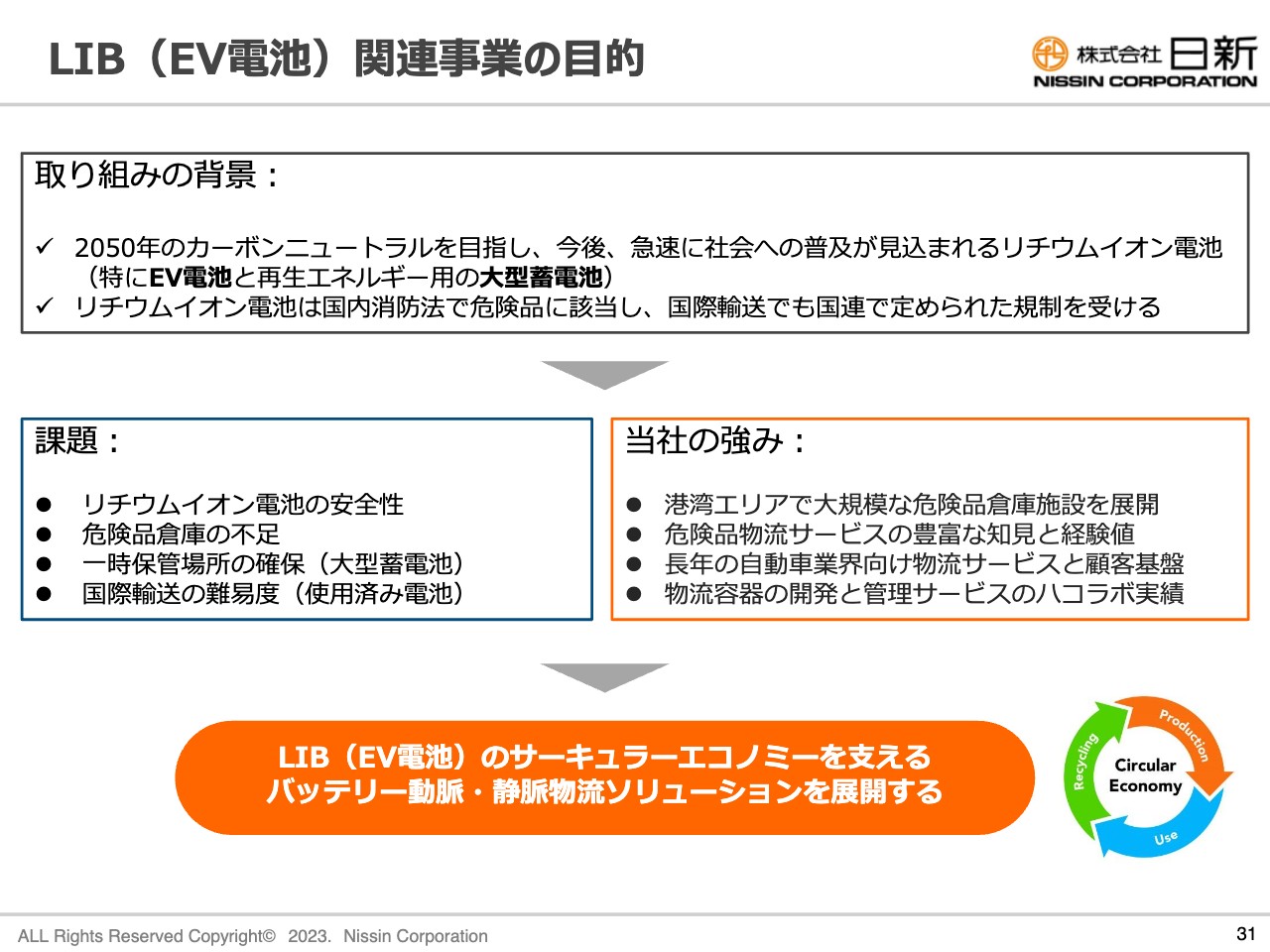

LIB(EV電池)関連事業の目的

LIB(EV電池)についてです。取り組みの背景には、2050年のカーボンニュートラルを目指すということで、LIBに関するビジネスが急速に拡大し、その裾野も広くなっています。日新は現在、LIBだけでなく再生エネルギー用の大型蓄電池にも注力しています。

風力発電や、その他の再生エネルギーを生むプラント、ジェネレーター等の施設はたくさんありますが、それを蓄電するということで、日本だけでなく世界中の主要メーカーが、大型蓄電池に取り組んでいます。当社では、一部輸送に成功した案件があります。

大型蓄電池の形状は、40フィートコンテナを一回り大きくしたような箱型のものです。重さは38トンと大きいため、輸送が非常に難しくなっています。これについて、当社は少しずつ実績を積み上げつつあります。

スライドに記載のとおり、課題は4つあります。非常に重い課題ですが、関係する役所、お客さま、同業者などの協力を得ながら先に進めている状況です。

スライド右側に、当社の強みを4つ挙げています。特に重要なのは1つ目と3つ目です。1つ目は、先ほどお伝えした危険品倉庫施設の展開です。ここで培ったノウハウや施設を使って進めています。

3つ目は自動車業界向けの物流サービスです。ずっと続けてきたサービスであるため、そのノウハウは、こちらのビジネスでも中心となっています。

スライド下部には、将来のステージと次のステージということで、「LIB(EV電池)のサーキュラーエコノミーを支える」「バッテリー動脈・静脈物流のソリューションを展開する」と記載しています。

LIB(EV電池)関連事業の全体像

スライド上部に動脈物流とあります。新しい血液が流れる道を作るのが動脈物流です。電池メーカーの新品の製品を、自動車メーカーに届けることが、日新の取り組んでいるバッテリー倉庫や検品・保管等々の仕事です。

ただし、5年、10年が経過し、自動車が老朽化すると、廃棄物処理の問題が必ず出てきます。スライド下部には、緑色で静脈物流を示しています。5年、10年後に備え、使用済みバッテリーを私どもの力で回収し、それをリサイクル業者やリユースメーカーにつないでいきます。使用済みの輸送は、新品の輸送に比べてノウハウが複雑ですので、こちらについても現在取り組んでいるところです。

以上が、今後の日新における成長戦略の次の一手です。

本日のまとめ

筒井:本日のまとめです。まず2024年3月期第2四半期の実績です。物流事業は運賃下落等により、前年を下回りました。しかし、旅行事業は順調に回復基調に向かっており、ほぼ安定的な状況になっています。

2024年3月期の通期計画について、売上高は減収を見込みますが、コスト削減や業務効率化等により、営業利益は計画どおり進む見込みです。

第7次中期経営計画については、コア事業の深耕化で目標を達成し、資本効率の向上によりPBR1倍超を目指します。また、化学品・危険品事業の取り組みについて、施設の拡充を図り、危険品や高圧ガスの取り扱いを増加することで、収益拡大を目指します。本日は、この4つについてご説明しました。

筒井氏からのご挨拶

本日は最後までお聞きいただき、ありがとうございました。引き続き、今年度の数値目標を達成すること、2027年3月期を最終年度とする中期経営計画を達成することに向けて尽力していきたいと思いますので、よろしくお願いいたします。