2023年11月21日に発表された、株式会社インバウンドプラットフォーム2023年9月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社インバウンドプラットフォーム 代表取締役社長 王伸 氏

目次

王伸氏(以下、王):みなさま、本日はお集まりいただき、誠にありがとうございます。代表取締役社長の王です。よろしくお願いします。

11月14日の決算発表後、1日、2日でかなり株価が乱高下したものの、その後は十分に戻っていきました。本日も非常に堅調な株価を維持できていることを、まず心からほっとしています。

引き続き、みなさまのご期待に応えられるようにがんばっていきたいと考えています。

それでは、2023年9月期通期決算説明会を始めます。上場後初めての決算説明のため、最初に事業概要についてご説明します。その後、通期業績ハイライト、決算概要、業績予想、今後の成長に向けた取り組みについてお話しします。

事業概要

事業概要です。我々はビジョンとして、「また来たい、日本」を掲げています。これはインバウンドプラットフォームという社名のとおり、訪日外国人に向けたさまざまなサービスを展開する会社です。また日本に住んでいる在留外国人にもサービスを展開しています。

今の日本には多くの外国人がいらっしゃいますが、まだ言語の壁や、不足するインフラがあります。日本に遊びに来ている、あるいは仕事をしに来ている、また日本に住んでいる外国人にとってのさまざまな不便を解消することにより、いっそう外国人が日本で過ごしやすくなり、「また日本に来たい」と思える世界観を実現したいというビジョンのもとで事業運営している会社です。

事業セグメント

我々の事業セグメントは現時点で大きく3つあります。Wi-Fi事業、ライフメディアテック事業、キャンピングカー事業です。前期の売上高は20億7,700万円で、主にWi-Fi事業が占めています。次いで、ライフメディアテック事業、キャンピングカー事業となっています。

Wi-Fi事業

Wi-Fi事業では2つのサービスを手掛けています。1つ目は、外国人向けの「Japan Wireless」というサービスです。こちらは主に訪日外国人、つまり日本に遊びに来たり仕事をしたりする外国人の方に、インターネット上でご予約いただき、空港のカウンターやホテルのカウンターでWi-Fiを受け渡しする事業です。

2つ目は、「Global Mobile」というブランドです。こちらは日本人向けのサービスで、日本国内企業におけるリモートワークや、日本人が海外に渡航する時に使うWi-Fiのレンタルを実施しています。

商流やサービスに関しては、「Japan Wireless」と同様にインターネット上での展開となっています。

ライフメディアテック事業

ライフメディアテック事業です。これは訪日外国人、ないしは日本に住んでいる在留外国人のさまざまな生活シーンにおいて、いろいろなサービスを取り次ぎ、情報発信していく事業です。

こちらでは複数のサービスサイトを展開しています。例えば空港送迎のサービス、不動産賃貸の仲介、医療機関の取り次ぎ、情報メディアなど、外国人がなかなかリーチできないサービスに対し、十分に情報発信して取り次いでいきます。そこで広告収入や取次の手数料を収受するサービスセグメントとなっています。

キャンピングカー事業

キャンピングカー事業です。こちらも大きく2つあります。1つ目は、国内でのレンタル事業です。我々は国内に今、18台のキャンピングカーを保有し、主に訪日外国人のお客さまにレンタルしています。一部、日本人のお客さまにもレンタルしています。

2つ目は、海外でのレンタル事業です。海外各国に提携会社を有し、今ではアメリカ、カナダ、オーストラリア、ニュージーランドで、基本的には日本人のお客さまがキャンピングカーをレンタルしたい時に取り次ぐサービスを展開しています。

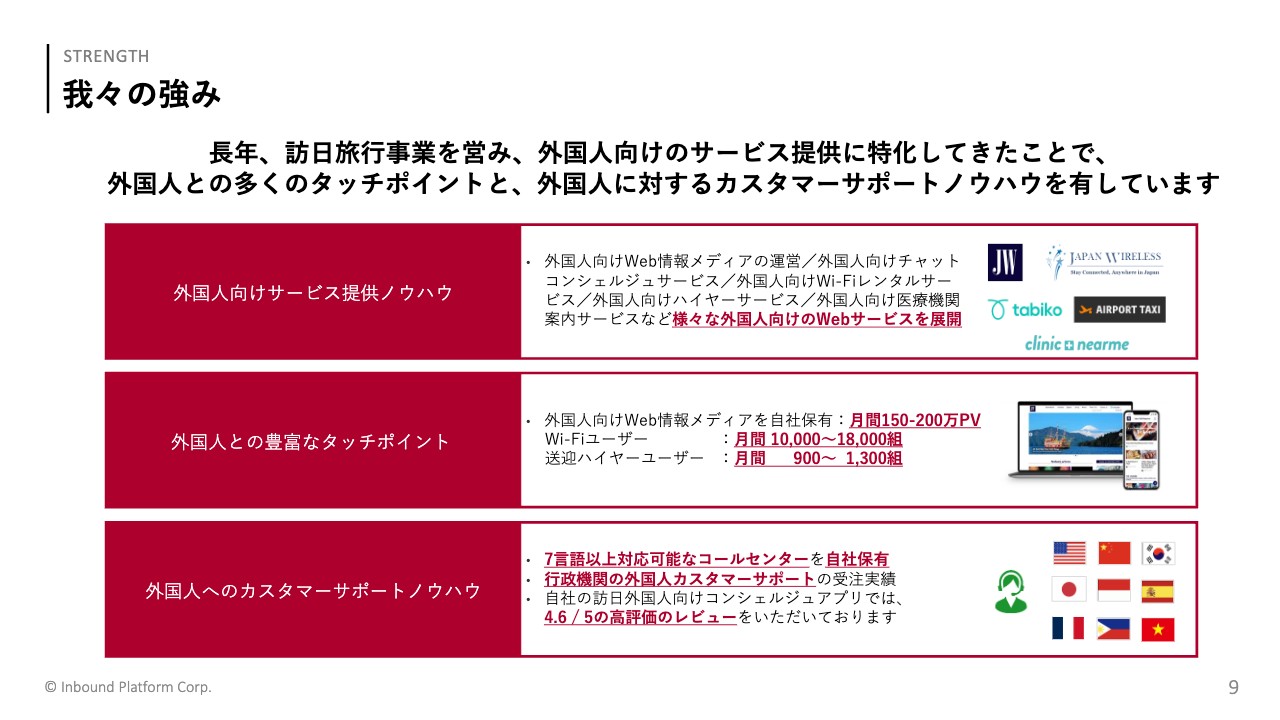

我々の強み

我々の強みとして、大きく3点あります。1つ目は、「外国人向けサービスの提供ノウハウ」です。こちらは先ほどご説明したとおり、我々にはさまざまなサイトやサービスを、かねてより外国人向けに特化して展開してきたという知見があります。

いわゆるオペレーションの知見や情報発信の仕方として、「どのようにしたら外国人がより購入しやすいか」「またそのサイトをどのように作ったらよいか」といったことを今までブラッシュアップしてきました。そのようなノウハウが、我々の強みの1つになっています。

2つ目は、「外国人との豊富なタッチポイント」です。オウンドメディアとしてWebメディアを保有していることが、集客や情報発信を効率化できている1つの大きなポイントです。およそ月間150万ページビューから200万ページビューのWebメディアを運営しています。

さらに、Wi-Fiも大きなポイントです。我々のWi-Fiユーザー数は毎月1万組から1万8,000組にのぼります。少し季節性はあるものの、約1万組以上のお客さまが、我々のWi-Fiを使ってくださっています。

まさに今日、この瞬間においても、約1万5,000組の日本にいる外国人の方が、我々のWi-Fiを使ってくださっています。このようなタッチポイントが我々の強みになっています。それに加え、新しくサービスを開始した空港送迎のハイヤーに関しても、月間あたり1,000組前後のお客さまが利用してくれています。

3つ目は、「外国人へのカスタマーサポートノウハウ」です。自社のコールセンターを保有している点が強みになっています。常時7言語以上対応のコールセンターを保有し、過去には行政機関の外国人カスタマーサポートを受注しました。かねてより口コミ評価でかなり高い評価をいただいている点が、我々の強みと感じています。

FY2023.09通期業績ハイライト

通期業績ハイライトです。スライドに記載している5つの表は、前年の状況です。訪日外国人者数は、みなさまご存知のとおり大幅に増加しています。2023年では2,000万人を超えており、実際に我々の収益に関しても、売上としては前年から82.4パーセント増、営業利益に関しては156.2パーセント増、平均の売上成長率は2018年から74.6パーセントという成長率を維持できています。

スライド右上のリリースサービス総数については、後ほどまた触れますが、我々は外国人向けにさまざまなサービスを展開しています。いかに外国人向けのサービス数を増やしていくかが、非常に重要なポイントとなっています。

外国人にとって使いやすいサービスを、毎年新しい取り組みとして継続的に生み出していることが、我々の事業の特徴となっています。

FY2023.09決算概要

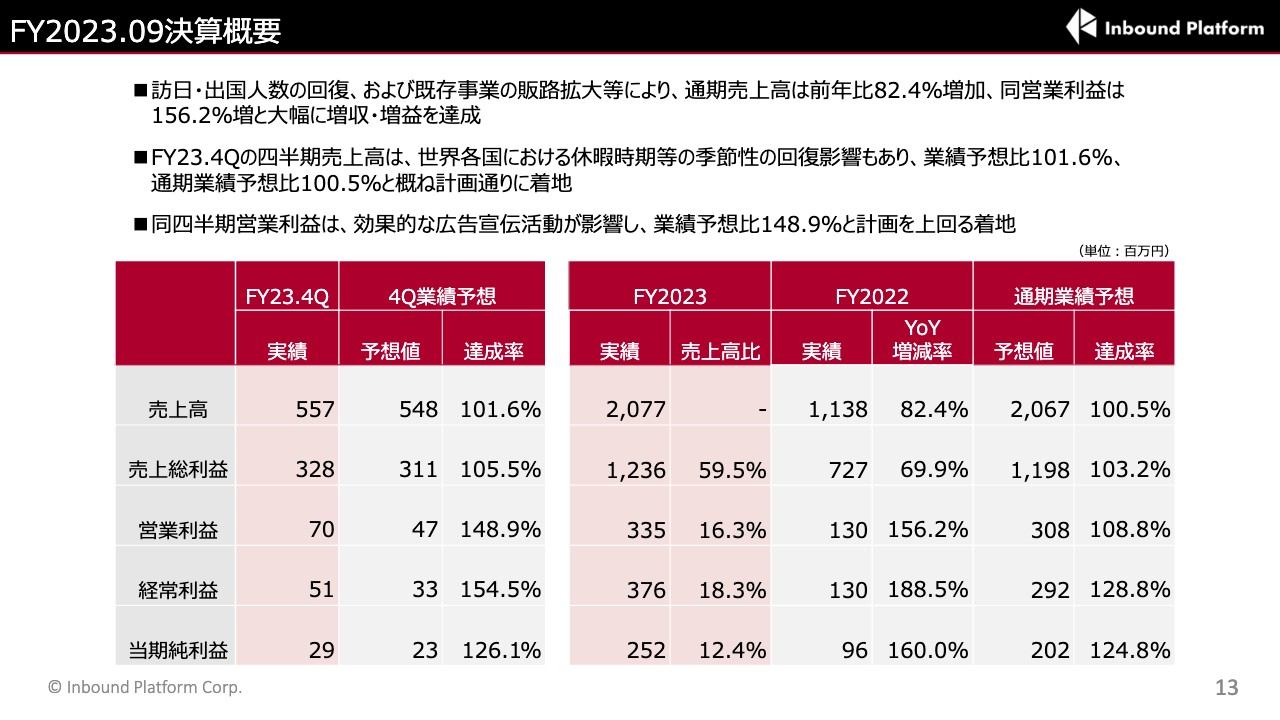

決算概要です。2023年9月期の売上高は20億7,700万円、売上総利益が12億3,600万円、営業利益が3億3,500万円、経常利益が3億7,600万円、当期純利益が2億5,200万円となりました。

対通期業績予想として、まず売上高および売上総利益に関しては、ほぼ予算どおりの着地となっています。我々は予算の着地見込みの開示に関しては、6月までの実績を取り込んでから1度開示させていただいています。残り3ヶ月に関しては、ほぼ業績予想どおりと感じています。

一方で、かなり効率的に広告や販促費を抑えることができ、営業利益、経常利益等は予想よりも非常に高い水準で着地できたと感じています。

FY2023.09主要KPI

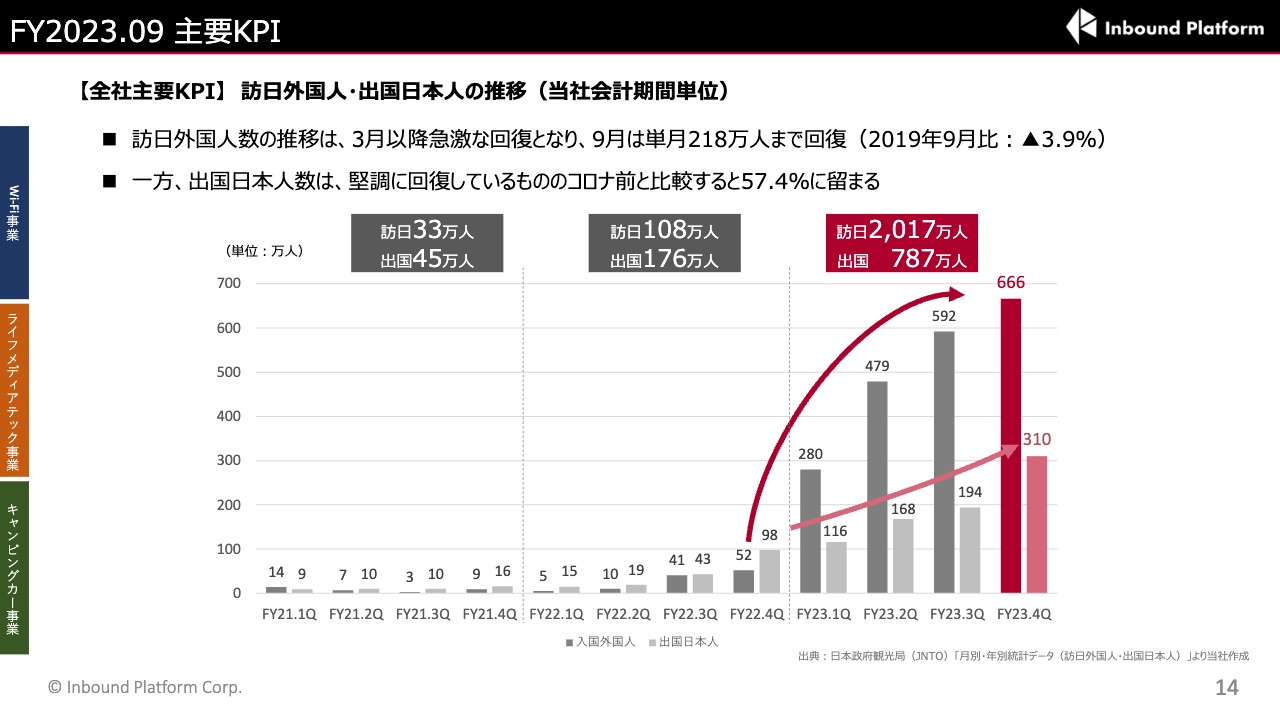

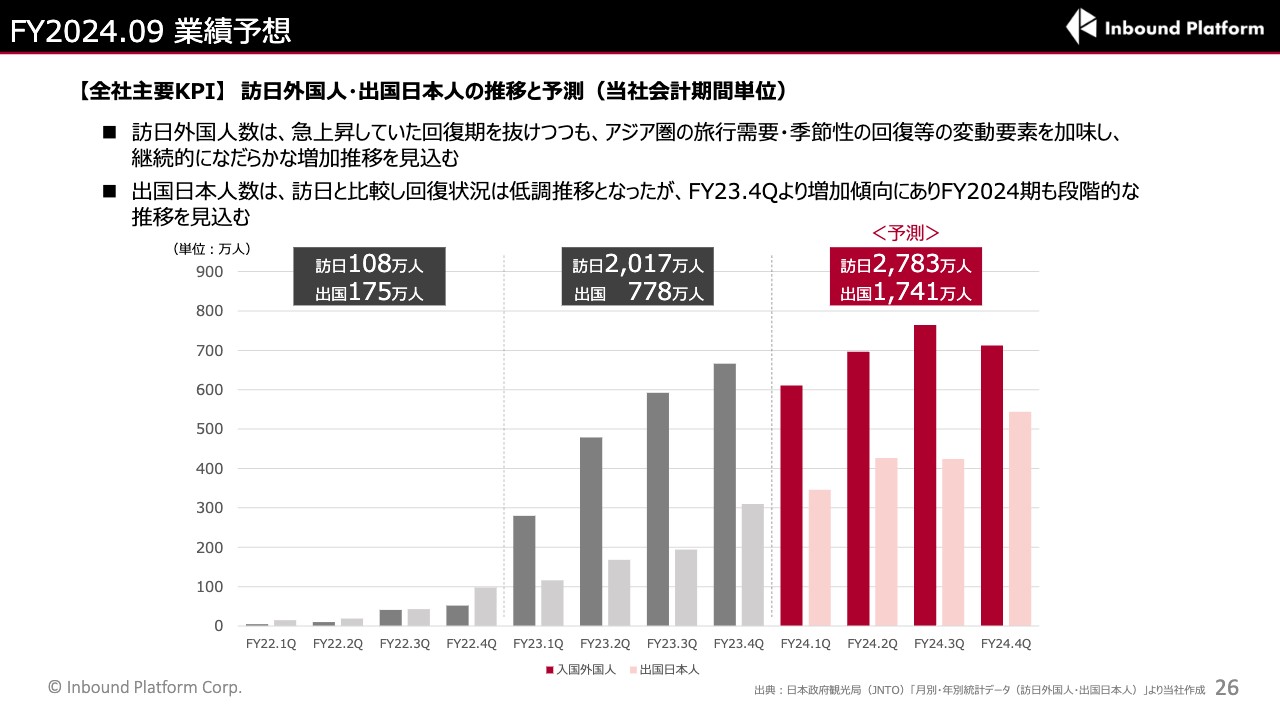

主要KPIについては、訪日外国人者数と出国日本人数が大きくなっています。2023年は先ほどお伝えしたとおり、訪日外国人者数は2,000万人を超える水準に、出国に関してもやや緩やかではありますが、780万人を超える水準まできていると見込んでいます。

FY2023.09四半期推移(売上)

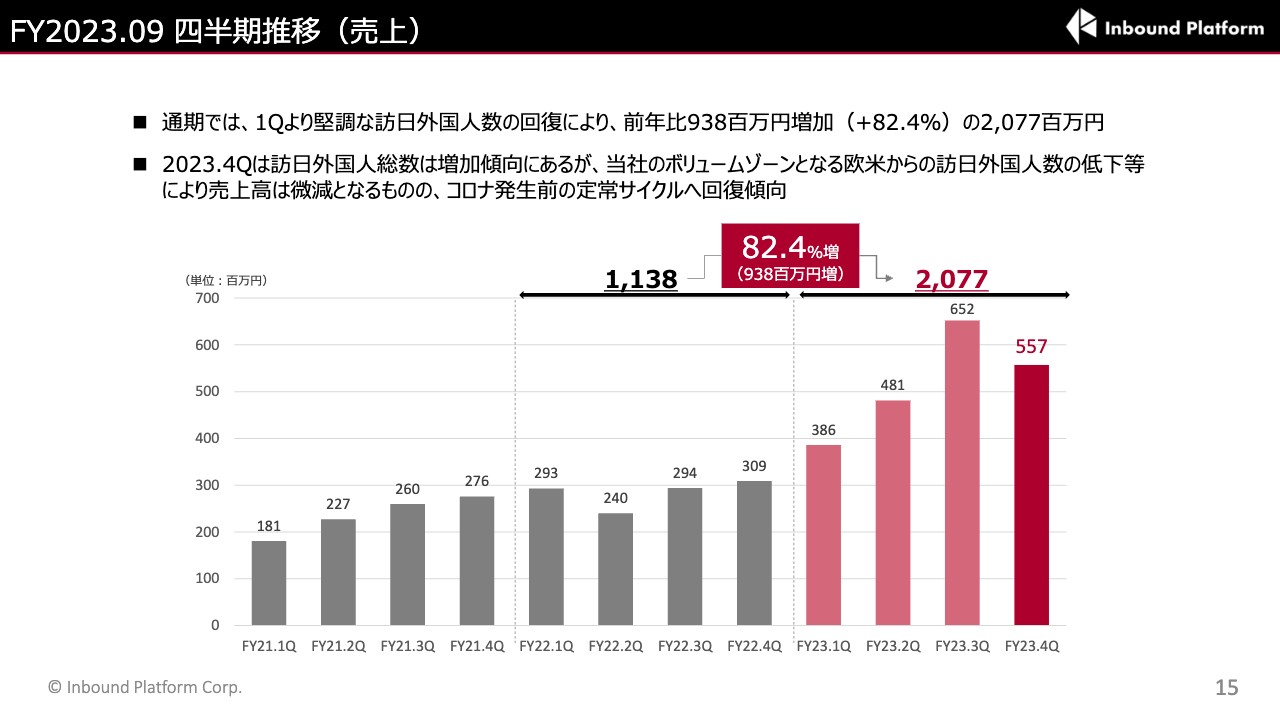

売上高の四半期推移です。第3四半期まで非常に好調に推移し、第4四半期で少し低下気味になっています。こちらに関してはようやくコロナ禍前の季節性が出てきたと感じています。

前期に関しては、第3四半期までは右肩上がりに訪日外国人者数が増えていましたが、ようやくコロナ禍も落ち着き始め、コロナ禍以前の季節性がやや出てきたと見込んでいます。

コロナ禍以前の季節性としては、我々の一番の繁忙期である、外国人が増える3月、4月といった桜のシーズンです。その次に増えてくるのが10月のいわゆる紅葉のシーズンです。

実は8月、9月は一番外国人者数が落ち込んでくる時期です。特に、現時点での我々の主要顧客である欧米のお客さまは、8月、9月に減る傾向にあります。

2023年に関しては、その傾向がようやく戻ってきた状態で、訪日外国人者数、特に欧米の方が少し減少し、それが第4四半期の売上に影響したと分析しています。

FY2023.09セグメント別売上高

セグメント別売上高です。2023年に関しては、売上高20億7,700万円のうち86.2パーセントがWi-Fi事業の売上になっています。主な要因は訪日旅行客の増加です。

それに伴い、ライフメディアテック事業は前年では約20パーセントを占めていましたが、10パーセントという水準までいったん圧縮されています。

特に2023年に関しては途中、訪日旅行客の大幅な増加に伴い、一部の事業部間で人的なリソースの配分等も行いました。Wi-Fi事業に注力したという状況もあり、2023年に関してはWi-Fi事業の割合がさらに大きくなっています。

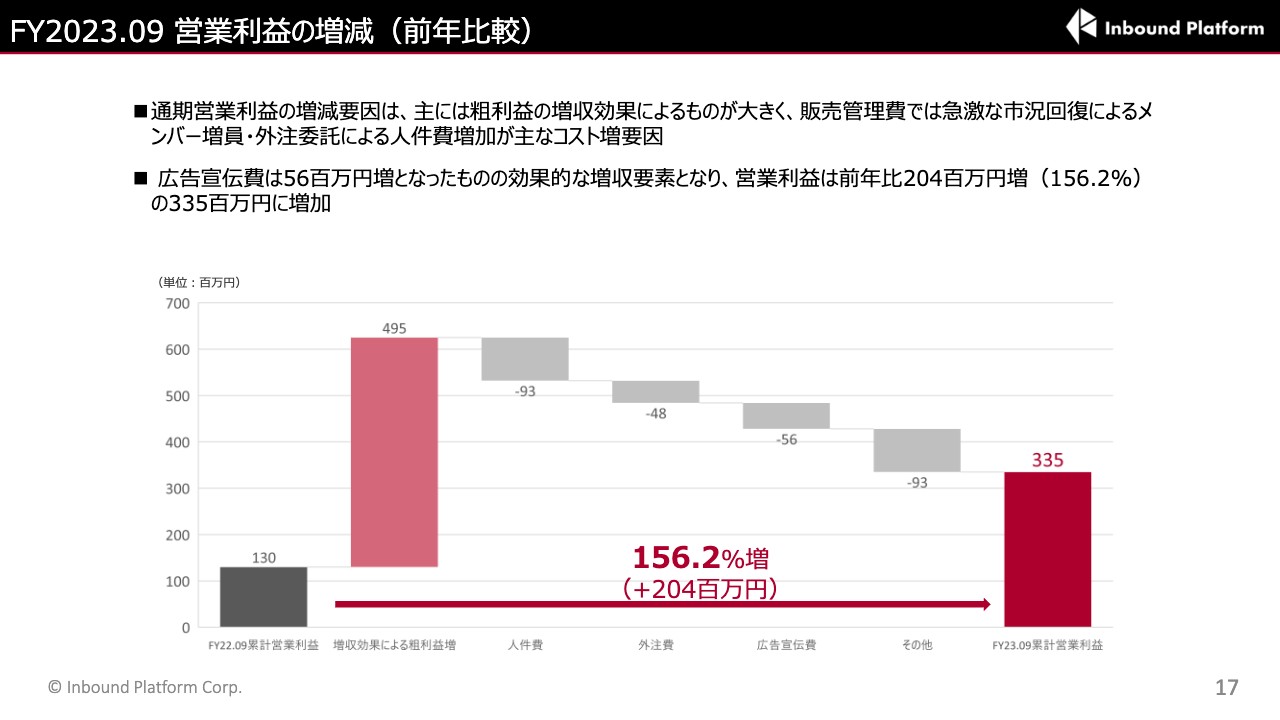

FY2023.09 営業利益の増減(前年比較)

前年比で見た営業利益の増減です。全体としては大幅に増えましたが、一部人件費の増加や、外注費、広告宣伝費の増加に伴い、2023年9月期は3億3,500万円に着地しました。

外注費に関しては、一部上場に関連する業務支援等の費用が入っています。広告宣伝費については、増加したものの、結果的に営業利益が前年比156.2パーセント増となったことから、かなり効率化されたのではないかと考えています。

FY2023.09 その他費用

営業外損益は、上場関連費用として1,300万円を計上しています。補助金の収入に関しては、第3四半期に事業再構築補助金として6,000万円を計上しています。この補助金に起因する収益が上がった場合、返納義務があるため、その返納分の700万円を第4四半期で減額計上しています。

特別損益については、ライフメディアテック事業において、過去にPCR検査取次サービスに関連して作成したソフトウエアについて、コロナ禍の沈静化による需要減に伴い、減損損失2,000万円分を特別損失に計上しています。

このPCR検査に関しては、過去3年間で3億円以上の収益をもたらしたため、回収は十分できたと見ています。

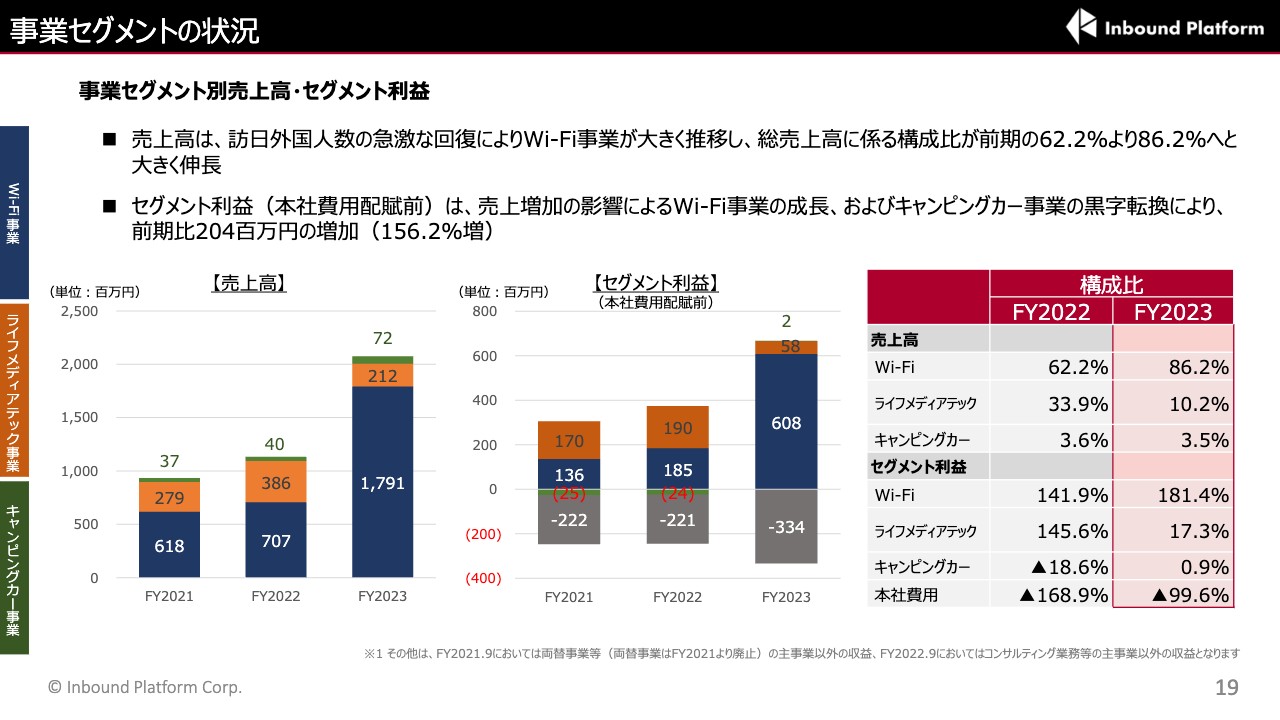

事業セグメントの状況

事業セグメント別の売上高と利益です。スライド中央のセグメント利益に関しては、本社費用配賦前の実績として、Wi-Fi事業は6億800万円、ライフメディアテック事業は5,800万円、キャンピングカー事業は200万円の黒字となっています。そこに3億3,400万円の本社費を配賦するかたちになっています。

事業セグメントの状況

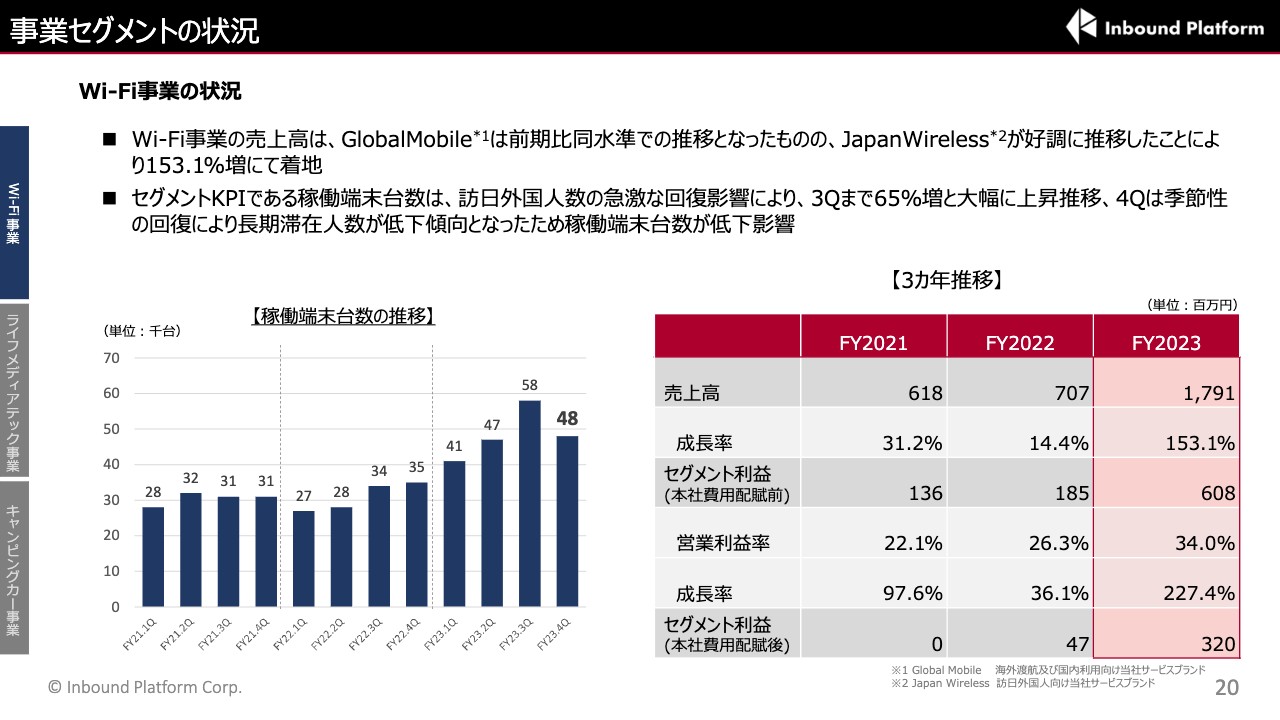

各事業セグメントの状況です。Wi-Fi事業に関しては先ほどご説明したとおり、第3四半期までは訪日外国人者数の増加に伴い、右肩上がりになっています。第4四半期に関しては、少し減少していますが、これは季節性の要因によって訪日外国人者数がやや減少したためです。

事業セグメントの状況

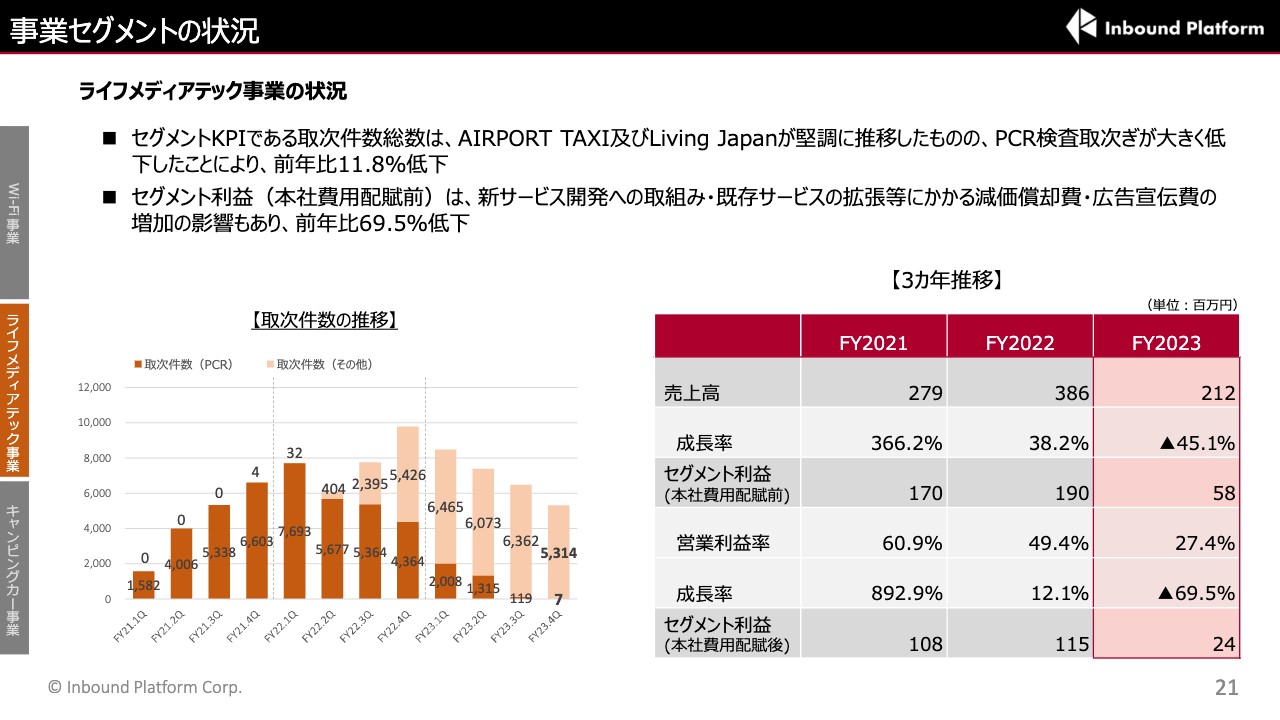

ライフメディアテック事業に関しては、新しく開始した空港送迎サービスや、不動産賃貸の取次サービスは順調に推移したものの、PCR検査の取次がほぼなくなったため、全体としては前年比で減少しました。

特にこのライフメディアテック事業に関しては、新しいサービスラインを今後どれくらい立ち上げられるかが勝負になってくると考えています。今後も多くのサービスラインを立ち上げていく方針です。

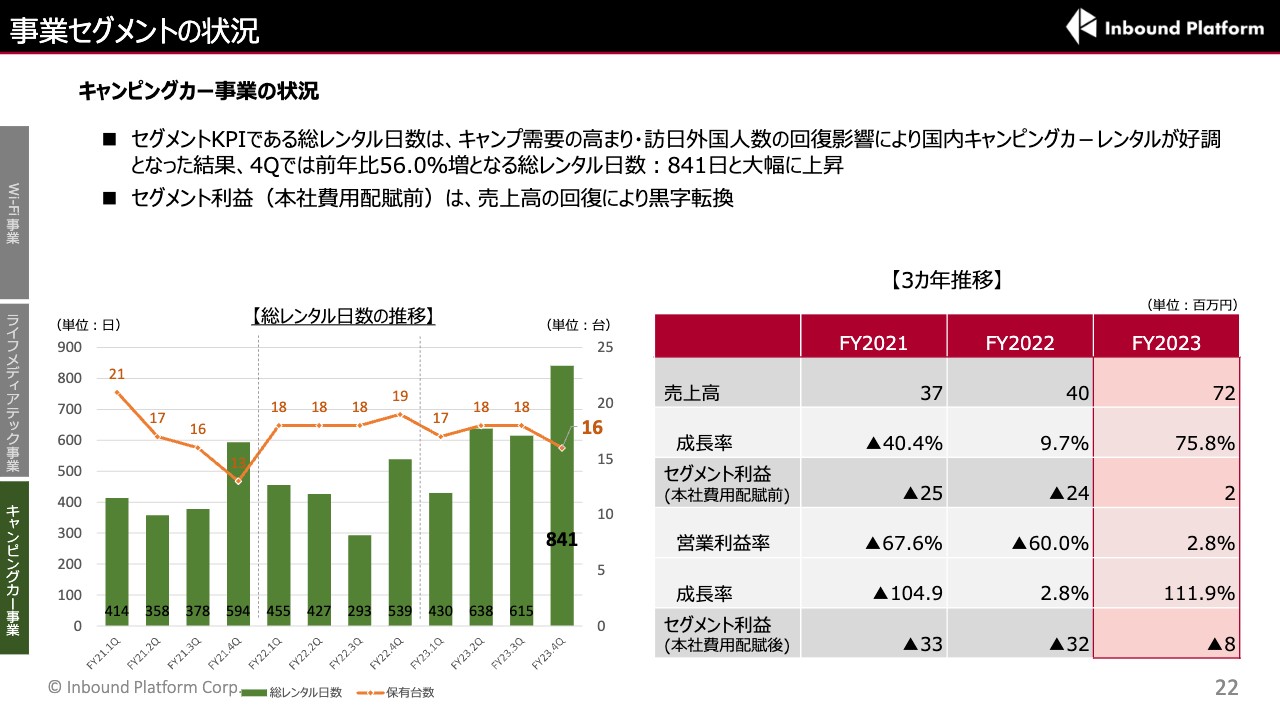

事業セグメントの状況

キャンピングカー事業に関しては、過去2期で損失を計上していたものの、ようやくマーケット環境が戻ったため、本社費配賦前においては黒字になりました。この傾向は今期以降も続くものと想定され、今後は安定的に黒字化できると見込んでいます。

FY2023.09 財務・キャッシュフローの状況

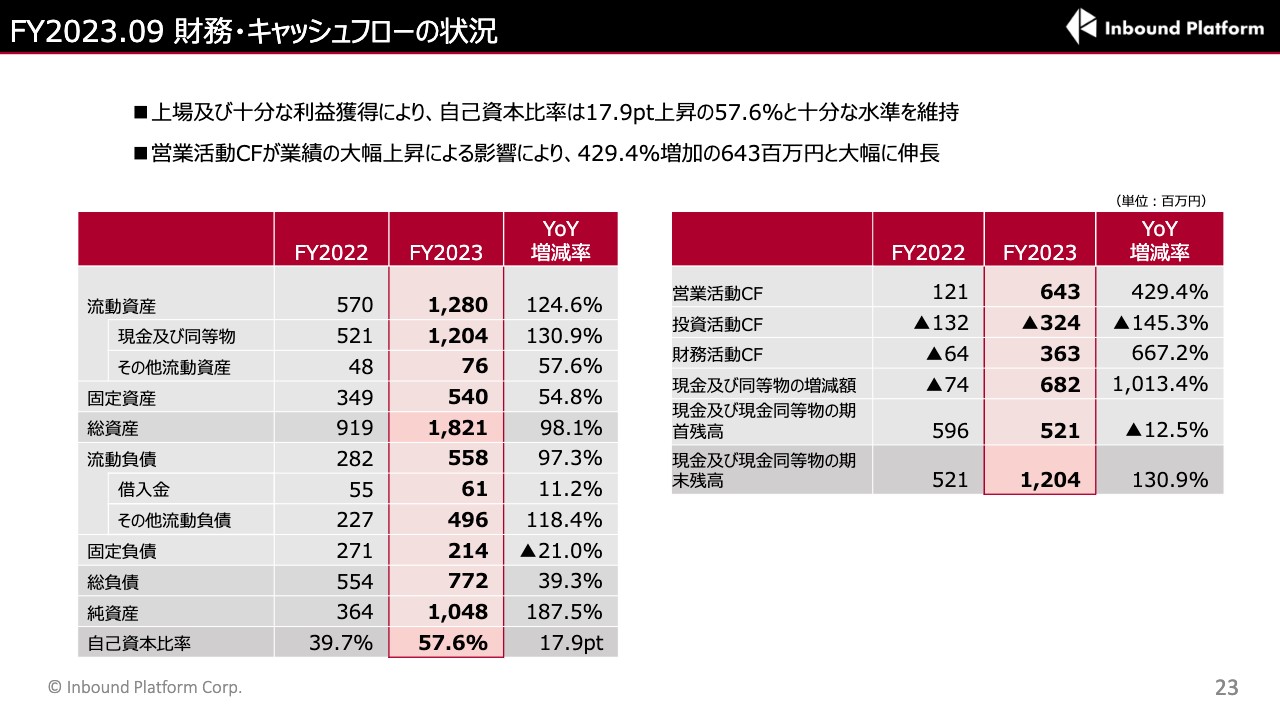

財務・キャッシュフローの状況です。ハイライトとして、自己資本比率が57.6パーセントとなり、前年比17.9ポイント上昇しました。安定的な水準を維持することができたと考えています。

これに伴い営業活動キャッシュフローも大幅に上昇しており、今期に関してはかなり安定した財務体制になっています。

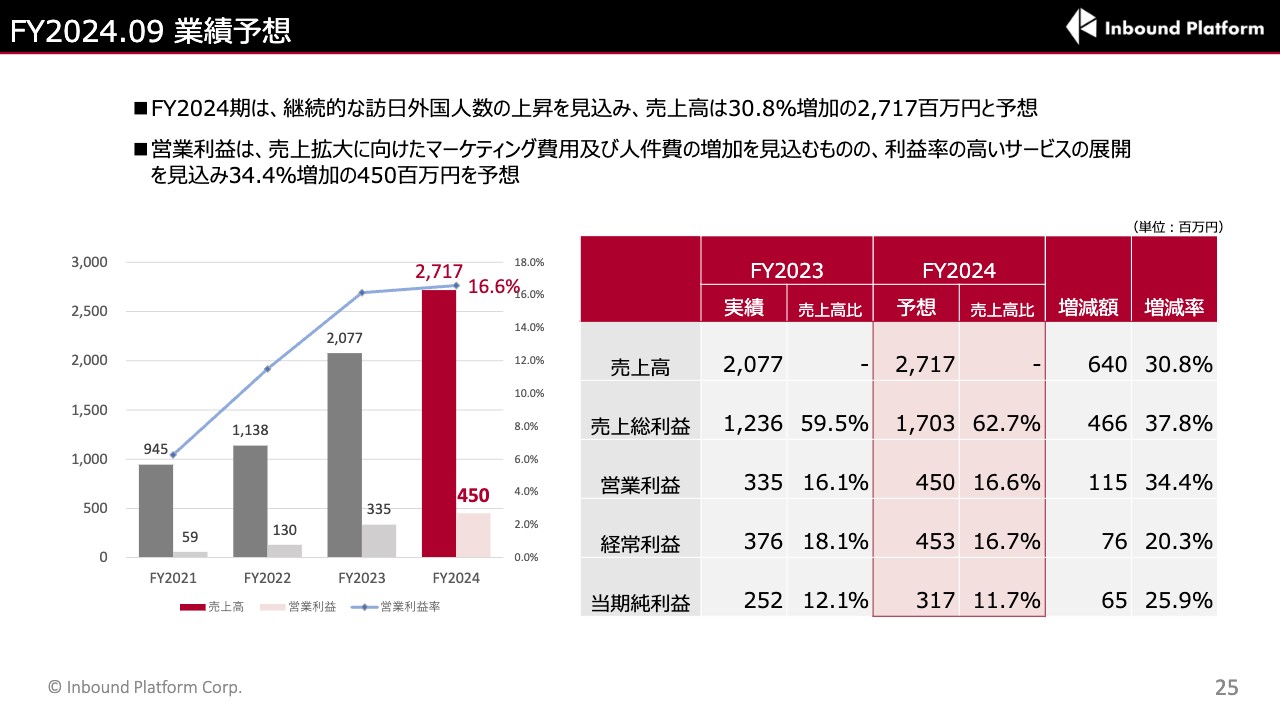

FY2024.09 業績予想

来期の業績予想です。前年比で、売上高は30.8パーセント増の27億1,700万円、売上総利益は37.8パーセント増の17億300万円、営業利益に関しては34.4パーセント増の4億5,000万円、経常利益は20.3パーセント増の4億5,300万円、当期純利益は25.9パーセント増の3億1,700万円を予想しています。

FY2024.09 業績予想

主な予想に用いた主要KPIは、訪日外国人者数と出国日本人数です。こちらに記載のとおり、訪日外国人者数は2,783万人で、出国日本人数は1,741万人と予測しています。

FY2024.09 業績予想

セグメント別業績予想です。2024年9月期はWi-Fi事業が大きく業績に寄与すると予想しています。売上高24億1,500万円、セグメント利益8億7,000万円としています。

ライフメディアテック事業は、いったん微増のかたちで見込んでいます。今期に新規サービスをいくつか立てる計画ですが、この新規サービスに伴う売上や収益は立ち上げ期でもあり軽微としています。

ただし、この新規サービス立ち上げに関する人件費や広告宣伝費などのコスト等に関しては一部予算に含んでいますが、トップラインに関しては申し上げたとおりです。そのため、新規サービスの立ち上げがうまく順調に進んでいけば、基本的には予算に対して上振れ要因になっていくと見込んでいます。

キャンピングカー事業に関しては少し手堅く見ており、売上・利益ともに微増と見込んでいます。

成長に向けた取り組み

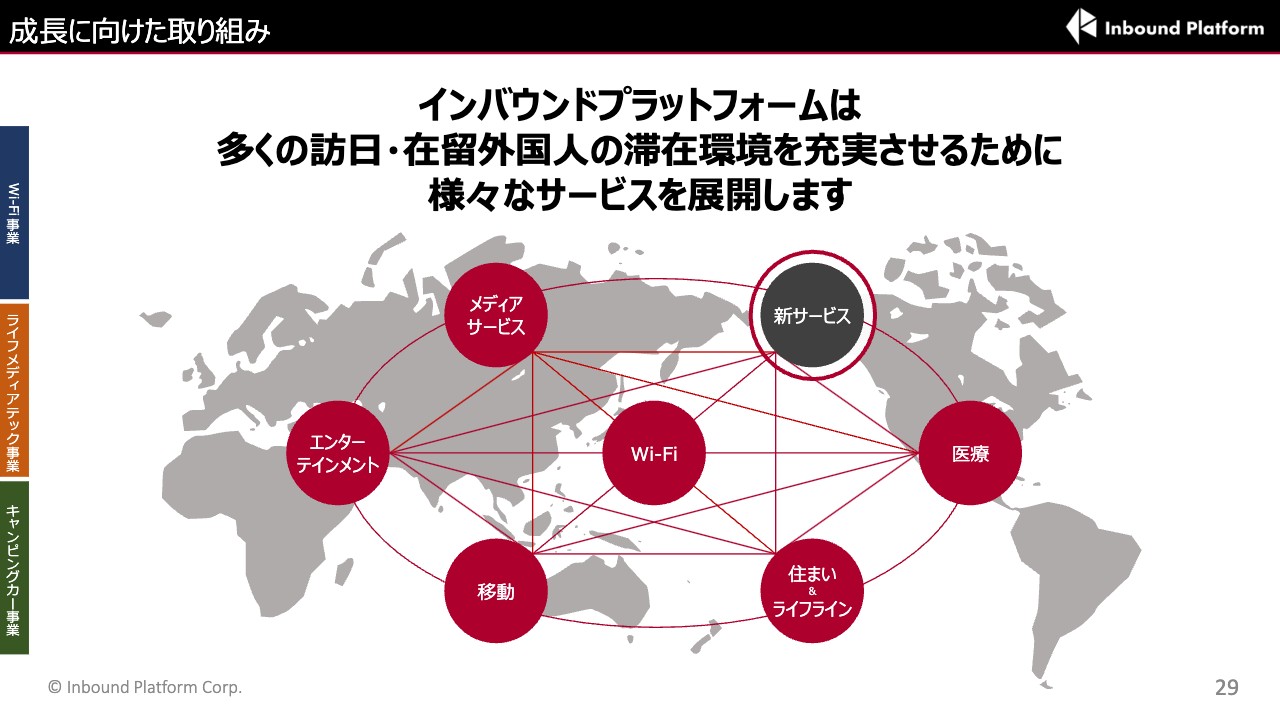

成長に向けた取り組みについてです。我々は多くの訪日・在留外国人の滞在環境を充実させていくために、これからも積極的に新しいサービスを展開していきたいと考えています。

我々の主要事業は、今はまだWi-Fi分野にありますが、これからはスライドの図のように、メディアサービスや移動、住まい&ライフライン、医療、エンターテインメントといった領域に事業をどんどん広げ、外国人の方々に提供できるサービスラインをよりいっそう増やしていきたいと考えています。

成長に向けた取り組み

スライドの図に示したように、我々を通じて海外と日本をつなぐようなハブになっていきたいと考えています。

Wi-Fi事業

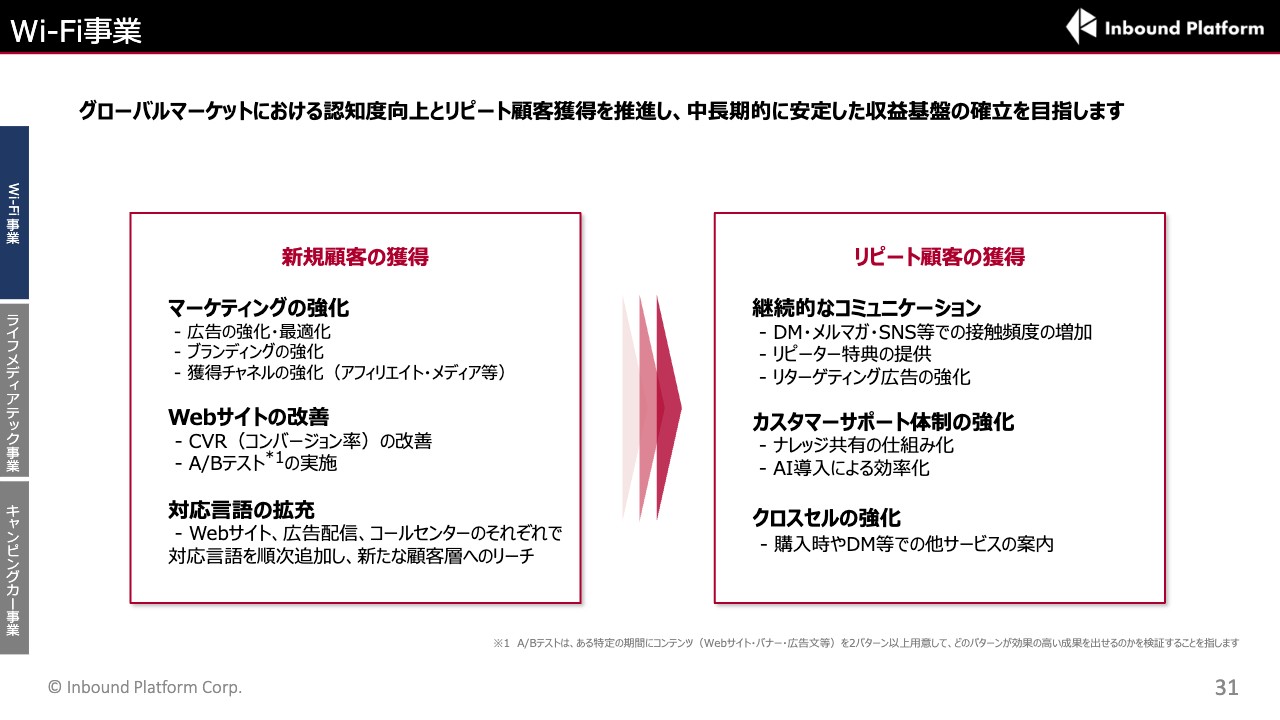

各事業セグメントにおける成長に向けた取り組みです。Wi-Fi事業に関しては、成長可能性の資料でも開示しているとおり、引き続き新規顧客とリピーターの獲得に向けて動いていきます。課題は明確なため、2024年9月期も粛々と行うべきことに取り組んでいきます。

ライフメディアテック事業

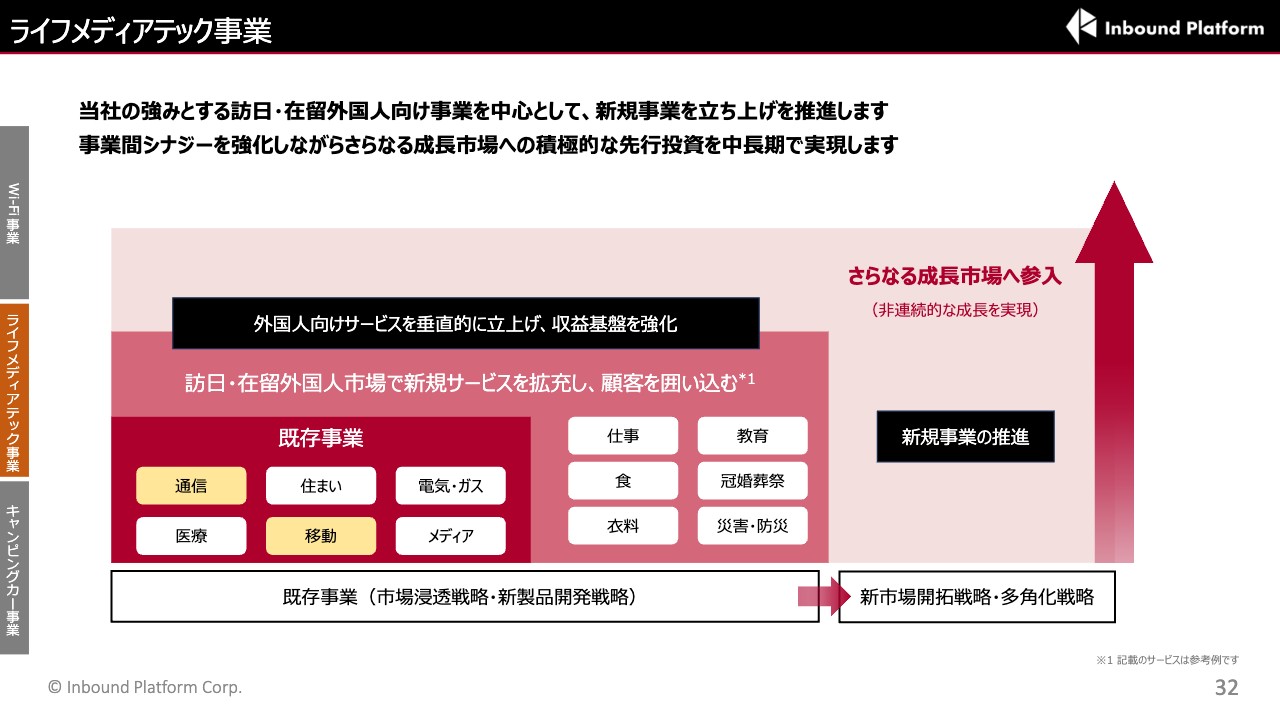

ライフメディアテック事業では、新規サービスの立ち上げが非常に重要になってきます。そのため、通信と移動の領域で新しくサービスを拡充していきます。

スライドの表は成長可能性の資料にも載せたものですが、今回の決算発表で、新たに通信と移動の領域の2つを、黄色いハイライトでお示ししています。

ライフメディアテック事業

ライフメディアテック事業における新規サービスの事例です。1つ目は移動領域における「ビジネスえきねっと」です。この度11月14日に、JR東日本と契約を締結しました。

こちらは、外国人向けに新幹線の単品チケットを販売する新しいサービスで、開始予定は2024年1月です。インターネット上で路線を検索し、そのまま新幹線のチケットを購入できるというものです。

今まで外国人が日本で新幹線に乗ろうとする場合、「ジャパン・レール・パス」という周遊チケットを利用していました。今後は我々のサイトから、新幹線および在来線の乗車券や特急券の個札を、より円滑に購入することができるようになります。

訪日外国人をめぐっては、特に新幹線利用に際して多くの問題があります。例えば、みどりの窓口に多くの外国人の方が並んでいたり、駅で駅員が多くの外国人の方に対応していたりといった状況が散見されています。

この現状に対して我々は、「ビジネスえきねっと」を通じて外国人の方に「新幹線にどのように乗ったらよいのか」「改札はどう通ったらよいのか」「チケットには何が書かれていて、どのようなマナーで乗ったらよいのか」というこまやかな情報を、しっかりと情報発信していきます。

これにより、JRなど鉄道会社のオペレーションも軽減され、外国人にとっても、よりJRを利用しやすくなるという世界観を作るとともに、新幹線の売上も今後引き上げていきたいと考えています。

2つ目の新規サービスは、通信領域でのeSIMサービスの本格始動です。我々は今までWi-Fiを中心に事業を展開しています。一方で、今後の新しい技術であるeSIMにより、通信環境が変化していく可能性があります。

eSIMを使ったサービスでは、物理的なSIMカードを必要としません。我々のサイトでeSIMを申し込んでいただくと、そのままQRコードがお客さまに送られ、購入から約5分でアクティベートし、その場でインターネット接続ができるようになります。

このeSIMサービスは、諸外国では今、徐々に利用が進んでいます。Wi-Fiと比べてまだ認知もマーケットもそこまで広がっていないものの、今後かなり拡大していく分野だと見込んでいます。そのため我々としても、いち早くこのeSIMサービスを実装したかたちです。

この2つの新規サービスに関しては、今期予算のトップラインに与える影響は軽微としています。今後どれほど伸ばしていけるかが、今期予算へのアウトパフォームにつながると見込んでいます。

キャンピングカー事業

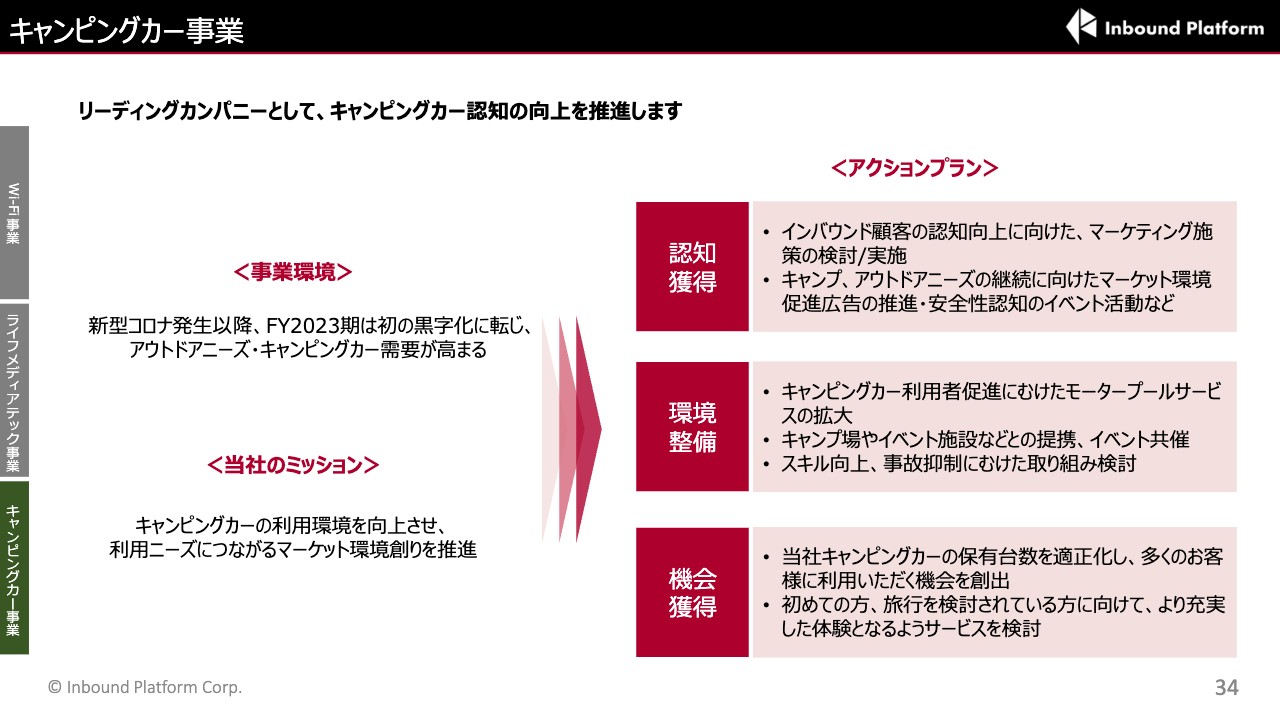

キャンピングカー事業に関しては、1つはインバウンドとして、海外から日本に来るお客さまに対するレンタルに注力していくことです。

もう1つは、新しくモータープールサービスを開始しました。我々のレンタルショップにある広大な土地を、キャンピングカーを保有している日本に住んでいる方々に駐車場として活用していただくものです。

引き続きキャンピングカー業界は非常に好調なため、ニーズに応じて車の保有台数を増やしながら、しっかり伸ばしていきたいと考えています。

私からのご説明は以上です。ありがとうございました。

質疑応答:各事業におけるコンペティターについて

質問者:Wi−Fi事業、ライフメディアテック事業、キャンピングカー事業それぞれのコンペティターとなる会社があれば教えてください。

王:Wi−Fi事業で最も大きなコンペティターは、やはり上場企業のビジョン社です。ビジョン社と我々との違いとして、ビジョン社は日本人向けのサービスが非常に強いことが挙げられます。日本国内でのWi−Fi利用や、出国する日本人に対する海外Wi−Fiを強みとされており、加えて訪日外国人向けにも「Ninja WiFi」というブランドを展開されています。ここがまず1つ大きなコンペティターです。

「イモトのWiFi」を展開しているエクスコムグローバル社に関しては、訪日外国人向けのWi−Fiはほとんど手掛けていません。「イモトのWiFi」と我々が競合するところは、日本人向けのサービスという点です。他にもWi−Fiを国内で展開するレンタル会社は複数ありますが、最も大きな競合はこの2社です。

ライフメディアテック事業に関しては、我々のように1つの会社で多くの外国人向けの取次を行う会社は、今のところはないと思っています。

例えば外国人向け不動産の賃貸仲介や、外国人向け不動産の保証サービスなど、それぞれの領域では複数の未上場企業が展開しています。

同じように、外国人向けに特化していないハイヤーの取次や医療機関の取次をする会社はあるものの、我々のように複数サービスを外国人向けに展開するビジネスモデルは、我々以外にはないと認識しています。

特に我々はオウンドメディアや各サービスサイト、さらに自社コールセンターも保有しています。このような取り組みをされている会社は他にはないと思っています。

キャンピングカーに関しては複数の会社が展開しているものの、未上場であり、規模は大きくありません。その中でも、外国人向けに特化している会社はないと考えています。

質疑応答:出国する日本人向けサービスについて

質問者:主要KPIとして出国人数の推移を挙げておられます。訪日外国人の方のサービスについてはご説明を聞いてよくわかりましたが、出国する方に対してどのようなサービスがあるのか教えてください。

王:まずWi−Fi事業については、「Global Mobile」というブランドで、日本人が海外に渡航する時のWi−Fiレンタルを実施しています。

こちらはビジョン社や「イモトのWiFi」と同じように、日本の方が例えばハワイや韓国に行く際に、ポケットWi−Fiをレンタルしています。したがって、出国する日本人数が増えれば増えるほど、シンプルに我々に影響してきます。

もう1つはキャンピングカー事業です。海外でもキャンピングカーの仲介をしているため、海外旅行が増えれば増えるほど、アウトバウンド事業が伸びていきます。主にこの2つになります。

質疑応答:顧客獲得の入り口と広告宣伝費について

質問者:お客さまを獲得する入り口はどのようなものがありますでしょうか? インターネット検索などがほとんどだとイメージしていますが、他にあれば教えてください。

またCPA(顧客獲得単価)について、競合が厳しくなってきた場合、広告宣伝費と売上との兼ね合いでどのように変化する可能性がありますか? それぞれの事業で異なると思いますので、解説をお願いします。

王:まず、Wi−Fi事業については、基本的にほとんどの流入がインターネット検索からです。また、海外の旅行会社や国内でインバウンドを受ける旅行会社と提携を進めているため、そこからの直接のご紹介が一部あります。9割以上がインターネット経由のBtoCと考えていただければと思います。

BtoCの主な流入チャネルはオーガニックとダイレクトのほか、リファラルが多くなっています。これは「Japan Wireless」というブランドがかなりの認知を獲得してきており、加えて、ビッグワードのほとんどで検索1位を取れていることもあり、オーガニックとダイレクトの流入が多くなっています。

また我々はオウンドメディアを保有しており、そこからの流入には広告宣伝費がかかりません。こちらもオーガニックと同等に、流入の過半数を占めています。

他にもリスティングなどのいわゆる獲得型広告も運用していますが、こちらに関しては競合が広告費を投下するとCPC(クリック単価)が上がります。獲得全体としてオーガニックが多いため、CPCで考えた場合は、他社よりも個別の獲得単価に優位的にお金をかけられる状況です。

ライフメディアテック事業の各サービスに関しては、サービスごとにかなり状況が異なるため概要のみご説明します。先ほどご説明したように、特化している競合がいないため、我々のサイトが上位表示されており、そのためオーガニックで上位を取れているところがかなり大きいです。

同じような文脈で、外国人向けに多言語でリスティングしている日系企業が少ないため、ある程度の優位性を持って広告運用できています。加えて、オウンドメディアが効率化につながっているという状況です。

キャンピングカー事業に関しても構造としてはほぼ同じです。日本人向けの部分は他社とあまり変わりませんので、競合がどんどん広告を打つようになると、CPC・CPAも上がってくるとは思います。

我々は訪日外国人向けにかなり特化しており、また、海外で取次している日本の会社はほとんどないため、競合環境は緩やかです。

質疑応答:訪日外国人の国別顧客構成と優位性の関係について

質問者:訪日する外国人の国別構成では、御社はどちらかというと欧米に強い面があります。御社の優位性は、そのことと関連があるのでしょうか? 逆に「構成比が高い国は競合状況にあるため注力しない」というような戦略があるのでしょうか?

王:現時点では、我々は欧米系に強いです。我々のWebメディアはもともと英語から始めているため、欧米だけでなく、例えばフィリピンなどの英語を使う国々に強みを持っています。また、効率よく広告展開ができることも起因していると思います。

加えて、過去の顧客単価においては、欧米のほうが比較的高かったことがあります。顧客単価は、1日あたりの単価ではなく滞在期間の単価を指し、欧米系のお客さまのほうが長期滞在する傾向にあります。

例えば、当社における欧米のお客さまの滞在期間は平均14日間で、アジアのお客さまと比べると長期です。Wi−Fiレンタルは「1日のレンタル料×日数」ですので、長期滞在のほうが顧客単価は高く、その点において欧米を効率よく狙えてきたのが、今までの経緯です。このように、欧米に関してはかなりの優位性を持っています。

一方で、アジア諸国や英語以外の言語に関しては、今まさに着手をしたところです。