皆さんは老後、老後生活の準備はできていますか?「年金があるから大丈夫」と考えていらっしゃる方も多いかと思います。

実際には、いまのシニア世代の現状についてご存じの方は少ないことでしょう。

働き方の多様化もあり老後生活を始める年齢は人それぞれですが、老齢年金の受給開始年齢を「65歳」とする人が多いです。

今回は、65歳以降の二人以上世帯の貯蓄・生活費を確認していただき、年金月額について見ていきます。

1. 65歳以上「夫婦世帯」の貯蓄額は平均いくら?

最初に、65歳以上「夫婦世帯」の貯蓄は平均いくらかをながめていきましょう。

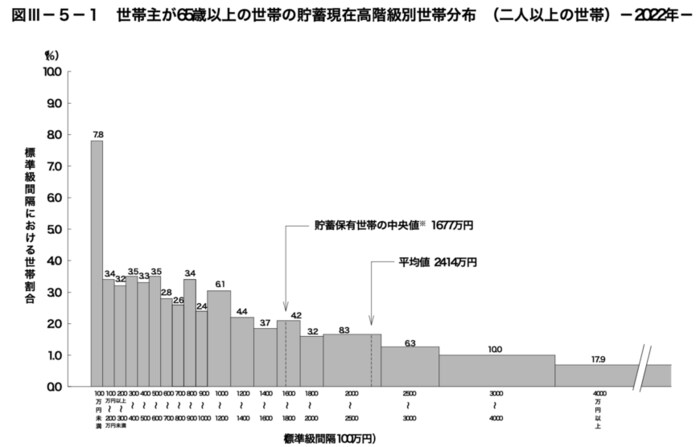

総務省統計局「家計調査報告(貯蓄・負債編)-2022年(令和4年)平均結果-(二人以上の世帯)」のデータを参考にします。

それによると、世帯主が65歳以上の世帯の貯蓄の分布は下記の結果になりました。

- 平均値:2414万円

- 中央値:1677万円

平均値は「全てのデータを足したあとに、データの個数で割った値」です。そのため貯蓄額が群を抜いて多い人がいると、その金額に引き上げられる傾向があります。

一方で中央値は、対象となるデータを小さい順に並べたときに、ちょうど真ん中にある値を指しています。平均値より実情に近いので、貯蓄額の実態としては中央値を見るのが適切でしょう。

先述の通り、中央値は「1677万円」で、まとまった金額を貯蓄している人が一定数いることがうかがえます。

65歳以降になると、退職金や相続などで、まとまった収入が入ることで貯蓄額が大きく増える人もいるのでしょう。

また、貯蓄額が2000万円以上の世帯が全体の約4割 (42.5%)を占めている一方で、貯蓄額が300万円の世帯が全体の約1割(14.4%)ある点も気になるポイントです。

同じ65歳以上の世帯でも、貯蓄には差があることがうかがえますね。

2. 65歳以上「夫婦世帯」年金はいくらもらえているか

老後の生活で、主な収入源のひとつは「年金」です。

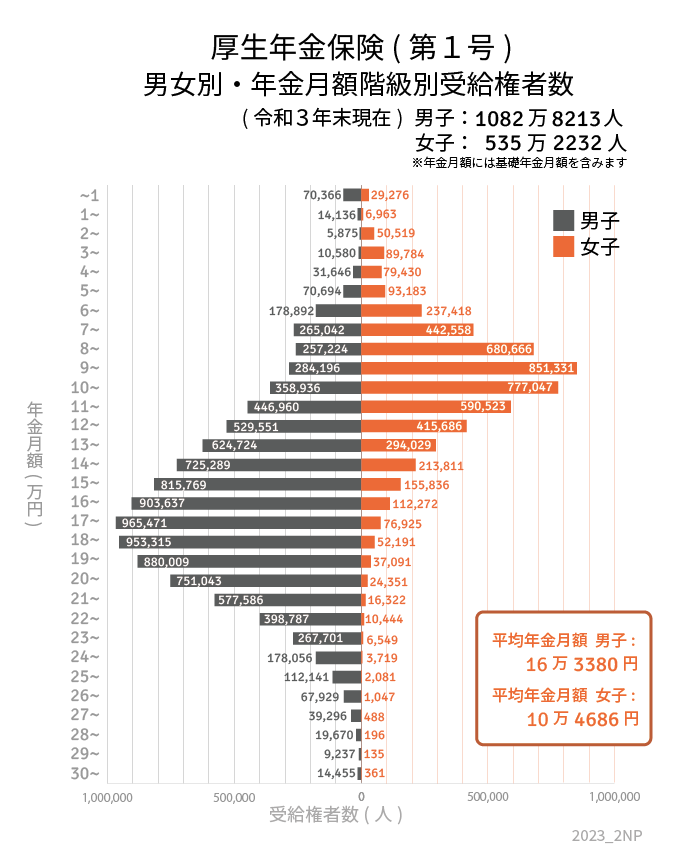

そこで、ここからは65歳以上の夫婦世帯がもらえる年金もチェックしていきましょう。厚生労働省「令和3年度 厚生年金保険・国民年金事業の概況」を参考にします。

それによると。厚生年金(国民年金の年金月額を含む)の平均受給額は下記の通りです。

2.1 厚生年金の平均受給額

- 男女全体:14万3965円

- 男性:16万3380円

- 女性:10万4686円

会社員や公務員が加入する公的年金が厚生年金です。厚生年金は、国民年金と厚生年金の2階建てになっており、国民年

金よりも受給額が多い傾向にあります。

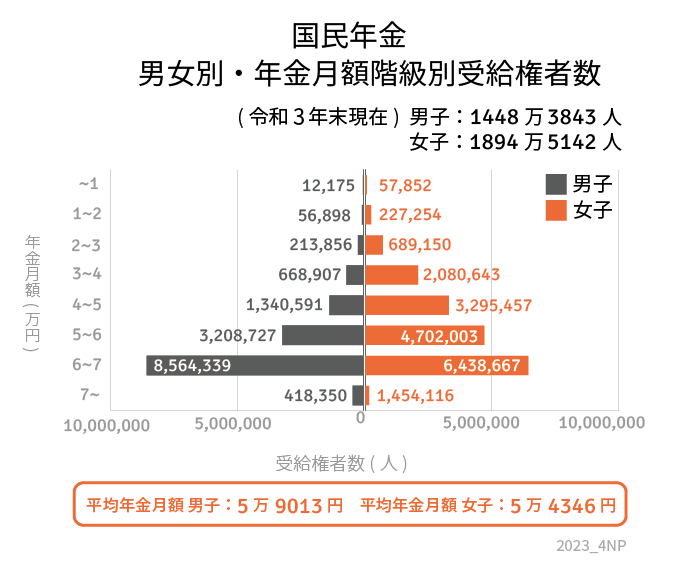

次に、国民年金の平均受給額もチェックしていきましょう。

厚生労働省の同資料によると、国民年金の平均受給額は下記の通りです。

2.2 国民年金の平均受給額

- 男女全体:5万6368円

- 男性:5万9013円

- 女性: 5万4346円

20歳以上60歳未満のすべての方が加入する公的年金が国民年金です。厚生年金と違い、国民年金の保険料は一律であるため、平均受給月額に大きな差はないようです。

厚生年金は加入状況で受給額に個人差が出るため、金額にばらつきがあることがわかります。

会社員や公務員といった厚生年金の対象者の場合は、厚生年金が適用される職場で長く働いく、または多く稼いだ人ほど年金が多くなるのが原則です。そのため、労働機関や収入の差が、年金受給額に反映されていると考えられます。

自分が将来年金をいくら受給できるかを調べたい場合、「ねんきんネット」や「ねんきん定期便」などを活用してみるといいでしょう。

3. 65歳以上「無職の夫婦世帯」家計の支出を探る

ここまで主な収入源となる「年金」の受給額を解説してきました。ここからは、年金受給額だけで老後の生活をしていけるかをチェックしていきます。

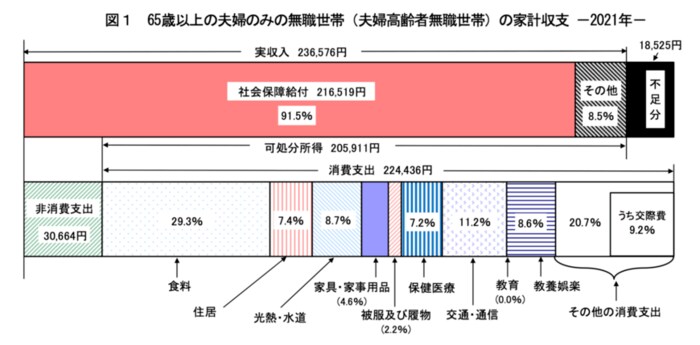

「家計調査報告 家計収支編 2021年(令和3年)平均結果の概要」によると、65歳以上の夫婦のみの無職世帯の家計収支は下記の通りになりました。

3.1 65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支

- 実収入:23万6576円

- 可処分所得:20万5911円

- 消費支出:22万4436円

可処分所得から消費支出を引くと「1万8525円」の赤字になります。

なお、上記データの「住居費」は持ち家世帯を想定しており、費用が低めに設定されています。賃貸住宅に住む世帯の場合は、さらに大きな費用がかかるでしょう。

持ち家世帯でも、経年劣化による家の修繕費など、突然の大きな出費に向けて準備しておく必要があります。

4. 65歳以上「無職の夫婦世帯」に必要な老後資金はいくらか

先述の通り、65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支では、毎月「1万8525円」の赤字になることがわかりました。

では、現役を65歳で引退したのち老後の生活を送るとしたら、上記の赤字分を埋め合わせするために、老後資金として必要な費用はどのくらいになるのでしょうか。

厚生労働省の公表した「簡易生命表」によると、男女の平均寿命は下記の通りです。

• 男性:81.47年

• 女性:87.57年

上記のデータから、もし65歳から老後生活を始めた場合、約16年〜22年が老後の生活期間となるでしょう。

その場合に不足する金額を単純に計算すると、「約355万〜489万円」となります。

さらに、仮に100歳まで生きるとした場合、約778万円が不足することとなります。

老後の生活がいつ終わるかは人それぞれですが、余裕をもった老後のためにもあらかじめ資産を形成しておくことが大切です。

なお、上記の不足金額はあくまで平均的な支出の赤字分のみを補填するための費用です。場合によっては、ここにケガ・病気や介護費用なども必要になることがあるでしょう。

介護保険や医療保険を利用する場合でも自己負担額はかかります。万が一の事態も想定して、老後生活に向けた貯蓄をおすすめします。

5. 老後資産の形成に「NISA」や「iDeCo」の選択肢も

今回は65歳以上の世帯を中心に、平均的な貯蓄額や国民年金・厚生年金の受給額をチェックしてきました。

今回のデータを見て、公的年金だけで老後を豊かに生活していくのは難しそうだと感じたのではないしょうか。

元気に働けるうちに貯蓄をしておかないと、老後の生活は苦しいものになるかもしれません。

真っ先に思いつくのが預貯金ですが、資産運用などの「お金に働いてもらう」考え方も視野に入れることも重要です。

たとえば「NISA」や「iDeCo(イデコ:個人型確定拠出年金)」など、政府が主導している税制優遇制度もあります。

「NISA」のメリットを紹介します。株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益などに対して通常は約20%の税金がかかります。

これが「NISA口座(非課税口座)」内だと、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益がかからないのです。

また「iDeCo」とは、国民年金・厚生年金といった公的年金とは別に、給付を受けられる私的年金制度です。

公的年金と異なり、加入は任意です。

加入の申込、掛金の拠出、掛金の運用の全てを自分で実施し、掛金とその運用益との合計額をもとに給付を受け取れます。掛金、運用益、給付を受け取る時に税制上の優遇措置が受けられます。

このような制度を利用して、資産運用を早めにしていくことも必要でしょう。

6. まとめにかえて

今回は65歳以降のシニア世帯の貯蓄・年金額・生活費について見てきました。

年金だけに頼らない、早めの準備の必要性に気づけたと思います。

ご自身が将来どのくらいの年金がもらえるかは「ねんきんネット」や「ねんきん定期便」で確認できます。

まずは自分がもらえる年金受給額を確認し、どのくらいのお金を準備すればよいのかを考えましょう。

理想の老後生活を送るためにも、現役時代のうちからしっかり準備をしておきましょう。

また、お金に働いてもらうには「時間」を味方につけるのが十条です。具体的には「つみたてNISA」や「iDeCo(イデコ:個人型確定拠出年金)」など、コツコツ少額を投資していくタイプのものが選択肢として上がってくるでしょう。

こうした投資に興味がある方は、証券口座の開設も検討してみるといいでしょう。

参考資料

- 総務省「家計調査報告(貯蓄・負債編)-2022年(令和4年)平均結果-(二人以上の世帯)」

- 厚生労働省「令和3年度 厚生年金保険・国民年金事業の概況」

- 総務省「家計調査報告 家計収支編 2021年(令和3年)平均結果の概要」

川村 哲之