外貨預金は円を外貨に換えて預金する金融商品です。

資産を外貨として保有することで「為替差益」や「高金利」が期待できます。

円安が進んでいる昨今、外貨運用に興味を持っている方も多いでしょう。

本記事では「外貨預金は今やるべきか」ということを中心テーマに据え、外貨預金の適切なタイミングについて解説します。

1. 外貨預金とは

外貨預金とは円を外貨に換えて預金する金融商品です。

日本円を「外国の通貨」に換えて預ける預金を「外貨預金」といいます。

出所:全国銀行協会「外貨預金の特徴を知る」

通貨によっては円以上の高金利が期待できるほか、為替差益も狙えます。

<外貨定期預金金利(1年)>※2023年10月23日時点

|

通貨 |

金利 |

|

米ドル |

5.30% |

|

メキシコペソ |

8.00% |

|

トルコリラ |

11.0% |

※大和ネクスト銀行の場合

※出所:大和ネクスト銀行「外貨預金 金利一覧」

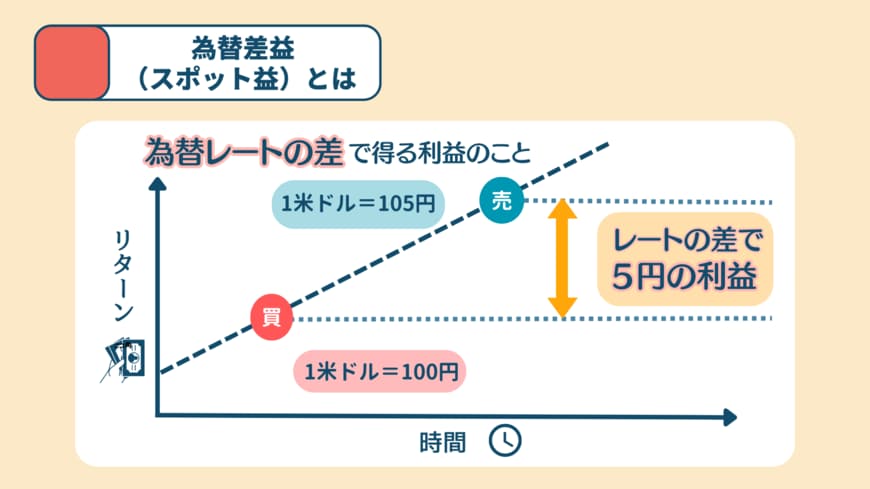

為替差益とは為替レートの変動から生じる利益のことです。

たとえば、1米ドル=100円の時に1万円を100米ドルに換えて預金したとします。

その後、円安により為替レートが1米ドル=150円になったとしましょう。

このタイミングで外貨預金を引き出して、円に戻せば100米ドル=1万5000円となるので、5000円の利益が出ている計算となります(税・手数料を考慮しない)。

これが為替差益です。

<為替差益のイメージ>

ただし、外貨預金には為替手数料がかかります。

たとえば、三菱UFJ銀行の外貨預金では以下の為替手数料が発生します。

|

取引内容 |

手数料(インターネットバンキング) |

|

1万米ドルの取引 |

2500円 |

|

1万英ポンドの取引 |

5000円 |

※出所:三菱UFJ銀行「為替手数料」(2023年10月23日時点)

これらはいずれも片道の手数料です。

外貨預金の為替手数料は円を外貨に換える時だけでなく、外貨から円に戻すタイミングでも発生します。

2. 外貨預金は今やるべきか?

外貨預金の基本を確認したところで本題に戻りましょう。

「外貨預金は今やるべきか?」

このような疑問から外貨預金をスタートできない方も多いのではないでしょうか?

結論から言えば、外貨預金をやるべきタイミングに正解はありません。

為替レートがどう動くかは誰にもわからないことですし、外貨の金利も変動します。

ただし、現在の日本の預貯金は超低金利が続いています。

現金として保有しておけばインフレによって価値が目減りしてしまうでしょう。

外貨預金には少なくない為替手数料がかかりますが、他国の通貨に換えておくことで高い金利を受けられるため、インフレによる現金価値の目減りを防止する役割を期待できます。

また、円安による円の価値の目減りも防止できるでしょう。

3. 外貨預金を始めるタイミング

外貨預金に関して「今やるべきか否か」の答えはありません。

ただし、始めるタイミングを見極める材料はあります。

具体的には、以下のタイミングで外貨預金を検討してみることをおすすめします。

- 今後の円安が予測される時

- 余裕資金を高金利で運用したい時

それぞれ詳しく解説します。

3.1 今後の円安が予測される時

外貨預金は円を外貨に換えて保有する金融商品です。

そのため、円安が利益に、円高が損失につながります。

外貨預金は円安を予測したタイミングで検討すると良いでしょう。

ちなみに(変動相場制における)為替レートは通貨の需要と供給のバランスを反映しています。

つまり、円ドルであれば、(米ドルに比べて)円の人気が高いほど円高になります。

その国の通貨が買われる(円高になる)要因はさまざまです(景気・金利・政情・物価変動など)

外貨預金のタイミングを見極める際には経済指標やニュースなども参考にすると良いでしょう。

3.2 余裕資金を高金利で運用したい時

現代の日本は低金利が続いています。

余裕資金がある方は外貨預金による運用も検討してみると良いでしょう。

定期預金であれば10%を超える金利も期待できます。

4. お試しで外貨を保有するならFXがおすすめ

外貨預金には少なくない為替手数料がかかります。

外貨預金を始めるにあたって、為替手数料が高いハードルになっている方も多いのではないでしょうか?

そこでおすすめなのが「FX」です。

FXは外貨預金と比べて安いコストで外貨を売買できます。

(外貨預金同様に)「為替差益」や利子に類似した「スワップポイント」を狙えるため、外貨預金の代替として利用するのも選択肢の1つでしょう。

4.1 FXとは

FXは外貨を購入・保有・売却することで利益を狙う金融商品です。

金融庁では以下のように定義されています。

外国為替証拠金取引は、証拠金を差し入れて、日本円と米ドルなど、2つの国の通貨の為替相場を予測して売買を行う金融商品です。外国為替を英語で“Foreign Exchange”と表すことに由来して、外国為替証拠金取引は、通称、「FX」などと言われます。

出所:金融庁「外国為替証拠金取引について」

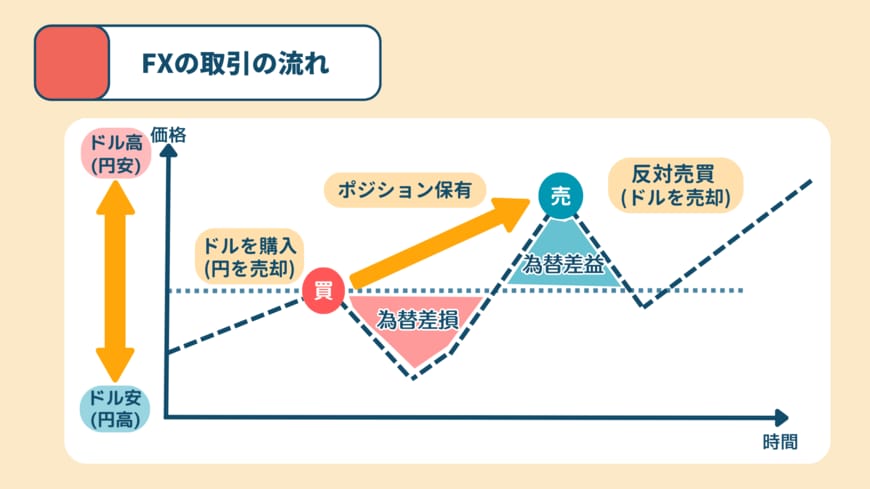

FXでは以下のような取引を行うことで、為替差益が狙えるほか、利子に類似したスワップポイント(後述)も期待できます。

- (円を売って)ドルを買う

- (円を買って)ドルを売る

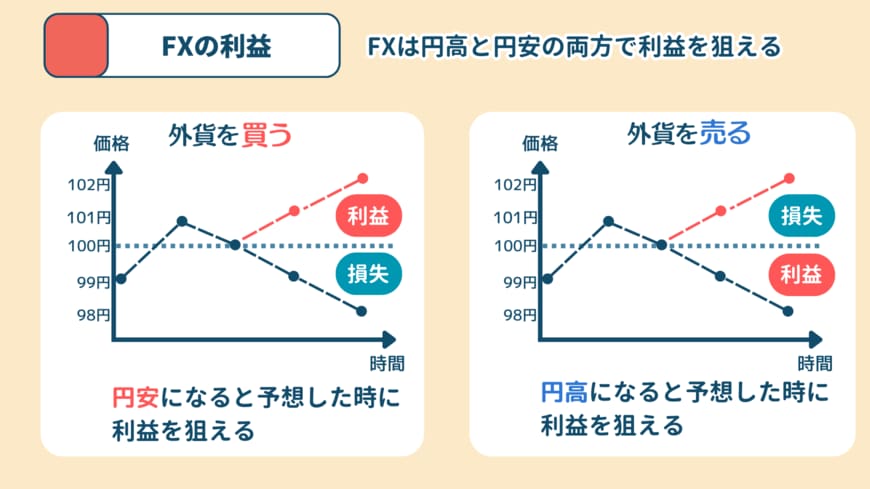

また、FXは(外貨預金ではできない)売りからスタートすることもできます(空売り)。

つまり、円安・円高両方の局面で利益が狙えるのです。

なお、FXはトレードの結果として発生した損益のみを授受する差金決済を採用しています。

つまり、お金のやり取りが行われるのは原則トレード終了時のみです。

利益の受け取りと損失に対する支払いはFX口座の残高(円)で処理されます。

当然、事前に本物の外貨を用意する必要もありません。

また、金融機関破綻時の資産保全のしくみである信託保全の有無や(FXのみあり)、為替差益の最大税率なども外貨預金とは異なるポイントです(FX:20.315%、為替差益:最大55.945%)。

※FXは申告分離課税

※外貨預金は雑所得として総合課税

4.2 スワップポイントとは

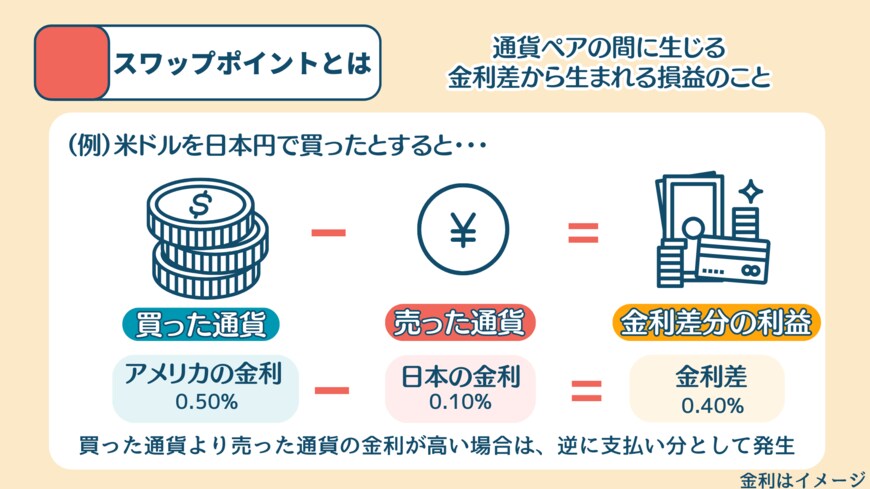

スワップポイントは「金利差調整分」とも呼ばれる損益のことです。

スワップポイントについて理解するために、まずはFX取引の流れを確認しておきましょう。

<FX取引の流れ>

- 外貨を購入(あるいは売却)

- ポジション保有※1における購入(あるいは売却)状態の維持

- 反対売買による決済(1と反対の売買をしてポジションを手仕舞う[1で15ドルを購入したなら15ドルを売却する])

スワップポイントは(金利の低い通貨を売って)より金利の高い通貨を購入することでポジション保有期間中は毎日発生します。

スワップポイントの発生パターンは以下の通りです。

<スワップポイントの発生パターン>

- 取引する通貨ペアのうち、購入する通貨の金利の方が高い場合→「利益」として発生

- 取引する通貨ペアのうち、売却する通貨の金利の方が高い場合→「損失(支払い分)」として発生

たとえば、トレイダーズ証券の「みんなのFX」では、スワップポイントが以下の通り発生します。

<スワップポイント例>

|

通貨ペア |

スワップポイント(10万通貨取引の場合・1日あたり) |

|

トルコリラ/円 |

280円 |

|

メキシコペソ/円 |

251円 |

|

南アフリカランド/円 |

171円 |

※「みんなのFX」公式サイトより(2023年10月2日時点)

5. お試しでFXを始めるなら「パートナーズFXnano」がおすすめ

ここまででFXの運用に興味を持った方もいるでしょう。

FXを始めるには金融機関でFX口座を開設する必要があります。

お試しで始めるのであれば「パートナーズFXnano」を検討してみましょう。

「パートナーズFXnano」は東証プライムに上場するマネーパートナーズグループが運営するFXサービスです。

100通貨からの少額取引ができるので、初心者でも安心して始められます。

また、スプレッドも魅力的で、米ドル/円、ユーロ/円、ポンド/円、豪ドル/円、メキシコペソ/円はいずれも0銭で取引ができます(9:00~27:00の間の取引の場合)。

※スプレッドとはFXにおける実質的なコストのこと

※米ドル/円は10/2~10/31のキャンペーン期間中

東証プライム上場企業が運営する安心感のもとで少額取引をするなら「パートナーズFXnano」がおすすめです。

参考資料

- 全国銀行協会「外貨預金の特徴を知る」

- 金融庁「外国為替証拠金取引について」

- みんなのFX

- 三菱UFJ銀行「為替手数料」

- 大和ネクスト銀行「外貨預金 金利一覧」

- 国税庁「No.1521 外国為替証拠金取引(FX)の課税関係」

- 国税庁「No.2240 申告分離課税制度」

- 国税庁「No.2220 総合課税制度」

久保田 雅大

・外貨預金とは円を外貨に換えて預金すること

・外貨預金を今やるべきかどうかに正解はない

・外貨をお試しで運用するなら「パートナーズFXnano」がおすすめ