今年後半、株式市場は好調が続いています。来年こそは株式投資を始めたい!と思っている人も多いのではないでしょうか。ここでは株式投資を行うための基礎知識や、情報収集の方法をまとめました。

株式投資のメリットとデメリット

株式投資をして、投資した会社(株を購入した会社)が成長すれば、株価が上がり、値上がり益や配当金というメリットを享受できる可能性が高まります。

ただし、メリットがあれば当然デメリットもあります。投資した株式の価格は、毎日変動します。期待通り大きく株価が上昇すれば売却することで大きな利益を得ることができますが、その逆のケースも起り得ます。企業の業績が悪くなれば、配当金が減る、あるいは無くなるということもあります。

このように株式投資は変化とうまく付き合うことが必要な投資であることは、大前提として理解しておきましょう。

株式投資の基本的な用語やツールを知る

たとえば「A社の今日の株価は100円です」という情報だけでその株を買うかどうか判断できるでしょうか。株価は上昇基調にあるのか、下落傾向なのか、そもそもその株価は妥当といえるのかなど、「投資する!」という決断には、こうした情報も必要です。

そこで、ここでは株価チャートの読み方や基本的な株価指数、割安株を見分けるために使う株価指標を見ていきましょう。

株価チャートを読む

「株価チャート」は、株価の推移を示したグラフのことです。株価チャートを見ると、その期間における株価の状態をつかむことができます。

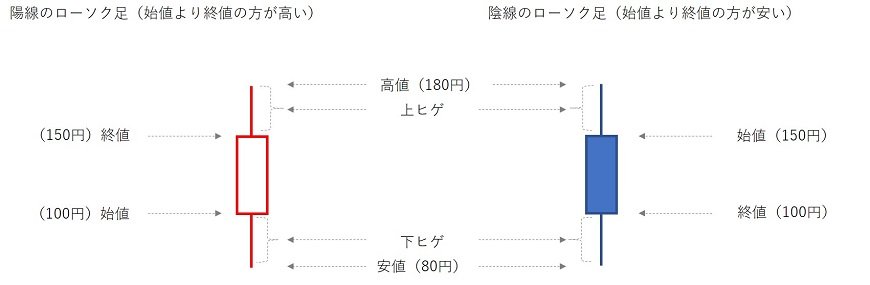

一般的な株価チャートは「ローソク足」と呼ばれる独特な形状をしています。ローソクに似た白や黒の棒で示すため、この名がついています。

「ローソク足」では4つの株価を一度に把握できる

株価は取引時間中、常に変化しています。特に重要になるのが、次の4つの価格です。

- 「始値」=その日(週・月・年)の取引で最初に付いた株価

- 「高値」=その日(週・月・年)の取引で付いた一番高い株価

- 「安値」=その日(週・月・年)の取引で付いた一番安い株価

- 「終値」=その日(週・月・年)の取引の最後に付いた株価

どれも一度は耳にしたことがあるかもしれませんね。この4つの価格を一度に示すことができるのが、ローソク足なのです。

たとえば始値が100円で終値が150円だったというように、始値より終値が高くなった場合は、ローソク足の「柱」の部分を白で記します。これを「陽線」といいます。

逆に、始値が150円で終値が100円だったというように、始値より終値が安くなった時は、「柱」の部分が黒く塗りつぶされた形になります。これを「陰線」といいます。

また、始値以上に高値を付けた部分を「線」で表し、これを「上ヒゲ」、安値を付けた部分を「下ヒゲ」と呼びます。

なお、日ごとの値動きを示したローソク足を「日足(ひあし)」、週ごとであれば「週足(しゅうあし)」、月ごとであれば「月足(つきあし)」といいます。

例として、A社の株価チャート(1年、週足)を見てみましょう。これを見ると株価の上下はあるものの、この1年間、株価は上昇基調にあり、大きく値上がりしたことが読み取れます。

続いて、B社(1年、週足)を見てみましょう。

B社は夏頃から一貫して上昇基調であったものが直近の数週間で一転して、大きく下落していることがわかりますね。

こうした動きがつかめてくれば「トレンド」(株価が上向きなのか、下向きなのか、横ばいなのかなど)や「現在の位置」(天井圏か、底値圏か、中間かなど)も見えてきます。

代表的な「株価指数」

株価チャートを見れば、その銘柄がどういった値動きをしてきたのかという歴史を読み解くことができます。ですが、もし値上がりした銘柄を見つけられたとしても、市場の他の銘柄はもっと値上がりしているかもしれません。

このような市場の動向は「日経平均株価」や「TOPIX」の動きから知ることができます。また、この2つの株価指数にも個別銘柄と同様にチャートがあります。

「日経平均株価」(「日経225」と呼ばれることもあります)は、日本経済新聞社が算出している「日本」の株価指数です。日本を代表する225社を選定し、その株価を使って算出する株価平均型の指数です。値がさ株と呼ばれる、株価水準が高い銘柄の値動きの影響を受けやすい傾向があります。

2017年10月には、歴史的な16連騰(16営業日連続で前日終値を更新すること)が話題になりましたが、そのときの上昇もこのチャートではっきり見てとれます。

一方「TOPIX」(東証株価指数)は、東京証券取引所(東証)の市場第一部に上場している全銘柄(いわゆる一部上場企業)が対象になる時価総額加重平均型の株価指数です。

ローソク足の形状が若干異なるものの、日経平均株価のチャートと大きな流れは似ています。

この2つの指数は市場全体の動向を示すひとつの目安になります。しっかり押さえておきましょう。

知っておきたい株価指標

株価はどのようにして決まるのでしょうか。基本的には「需要」と「供給」、つまり買いたい人が多ければ高くなり、売りたい人が多ければ下がる、そういう仕組みです。

また「本来の価値よりも高い(割高)」と判断する人が増えれば売られて株価は下落し、逆に「本来の価値より安い(割安)」と判断する人が増えれば買われて株価は上がるということもいえます。

こうした割安、割高の判断基準として使われるのがPER、PBRという株価指標です。機関投資家も個人投資家も、多くの投資家がこの2つの指標を意識しています。定義だけは覚えておきましょう。

- PER(株価収益率):1株当たり利益に対し、株価が何倍まで買われているかを表す指標。たとえば業種内で比較して「A社が15倍でB社が10倍ならB社のほうが割安」というように、相対的な割高・割安を判断する材料として使うことができます。ちなみに、成長企業であればPERが50倍、100倍などになることもあります。

- PBR(株価純資産倍率):1株当たり純資産に対し、株価が何倍まで買われているかを表す指標。一般的には、PBRの数値が高いほどその銘柄の株価は割高で、低いほど割安だとされます。PBRの目安は約1倍ですが、成長株と言われる銘柄や、純資産が少ない銘柄のPBRは高くなる傾向があります。

日頃の勉強、どうすればいい?

ここまで株式投資の前提となる基礎知識を見てきましたが、これらの知識をより深めるための情報収集は日常生活の中でも十分できます。

その一つが新聞を読むことです。たとえば日本経済新聞(日経新聞)には株式投資に役立つ情報が満載です。

また、証券会社などの金融機関から提供される情報を活用したり、セミナーに参加するのも一手です。たとえば大和証券なら、動画によるライブセミナーから情報収集ができますし、口座を開設すると、無料で証券アナリストが執筆したレポートや日経テレコン(日本経済新聞朝刊・夕刊、日経産業新聞、日経MJ、日経地方経済面、日経プラスワンと1日約700本の日経速報ニュースを完全無料で閲覧できるサービス)を閲覧することができます。

まとめ

いかがでしたか?株式投資のための勉強といっても身構える必要はありません。まずは、株式投資の仕組みやチャートの読み方などを理解して、ぜひチャレンジしてみてください。

合わせて読みたい。SODATTEからのおすすめ記事