2023年8月25日に発表された、オルバヘルスケアホールディングス株式会社2023年6月期決算説明の内容を書き起こしでお伝えします。

スピーカー:オルバヘルスケアホールディングス株式会社 代表取締役社長 前島洋平 氏

Contents

前島洋平氏:社長の前島です。よろしくお願いします。本日はお忙しい中、当社グループの決算説明会をご視聴いただきありがとうございます。本日は、ご覧のスライドのとおり進めていきます。

企業理念(パーパス)

はじめに、企業理念・サステナビリティ関連です。当社の企業理念(パーパス)は、「ビジネスを通じて、医学・医療・介護の発展に貢献し、国民の健康長寿に寄与する」です。

ESG基本方針の策定

ESG基本方針についてお話しします。当社が掲げている「ステークホルダーのみなさまに、誠実かつ継続的に価値を提供し、持続可能な経営を追求する」という社員憲章に基づき、ESGに関する基本方針を定め、2022年11月に開示しました。

Environment(環境)の分野では、すでに温室効果ガスの排出量やエネルギー使用量を集計・把握しており、環境負荷低減への取り組みを開始しています。Social(社会)分野については、次のスライドでご説明します。

Governance(ガバナンス)分野では、「株主の負託に応え、社員、顧客、取引先、地域住民への責任を果たす」「経営の透明性、効率性、健全性を確保」「グループの持株会社として、グループの価値向上の実現を図る」を方針としています。

ESGへの取り組み (S: Society)

Society(社会)分野の取り組みについてご紹介します。人的資本への投資および働き方改革への取り組みとして、グループ各社で社員の待遇改善を進めています。具体的には、2023年7月に3パーセントから4パーセント程度の定期昇給とベースアップを実施しました。

また、男性の育児休業取得者もグループ各社で徐々に増加傾向となっています。さらに、フレックスタイムや在宅勤務の導入、「“さんづけ”運動」の推進などを通じ、働きやすい職場環境の整備と組織風土の改善にも取り組んでいます。

続いて、健康経営です。私も医師としてのバックグラウンドから、積極的に取り組みを推進しており、経済産業省が推進している2023年の「健康経営優良法人」に認定されています。また、健康経営推進会議を社内に設置し、健康経営を充実させる諸施策を立案予定です。

次に、社会のための取り組みですが、地域のみなさまに安全かつ質の高い医療・介護機器、サービスの提供を行えるよう、安定供給体制の確保やBCPの策定、人材育成などを今後も進めていきます。

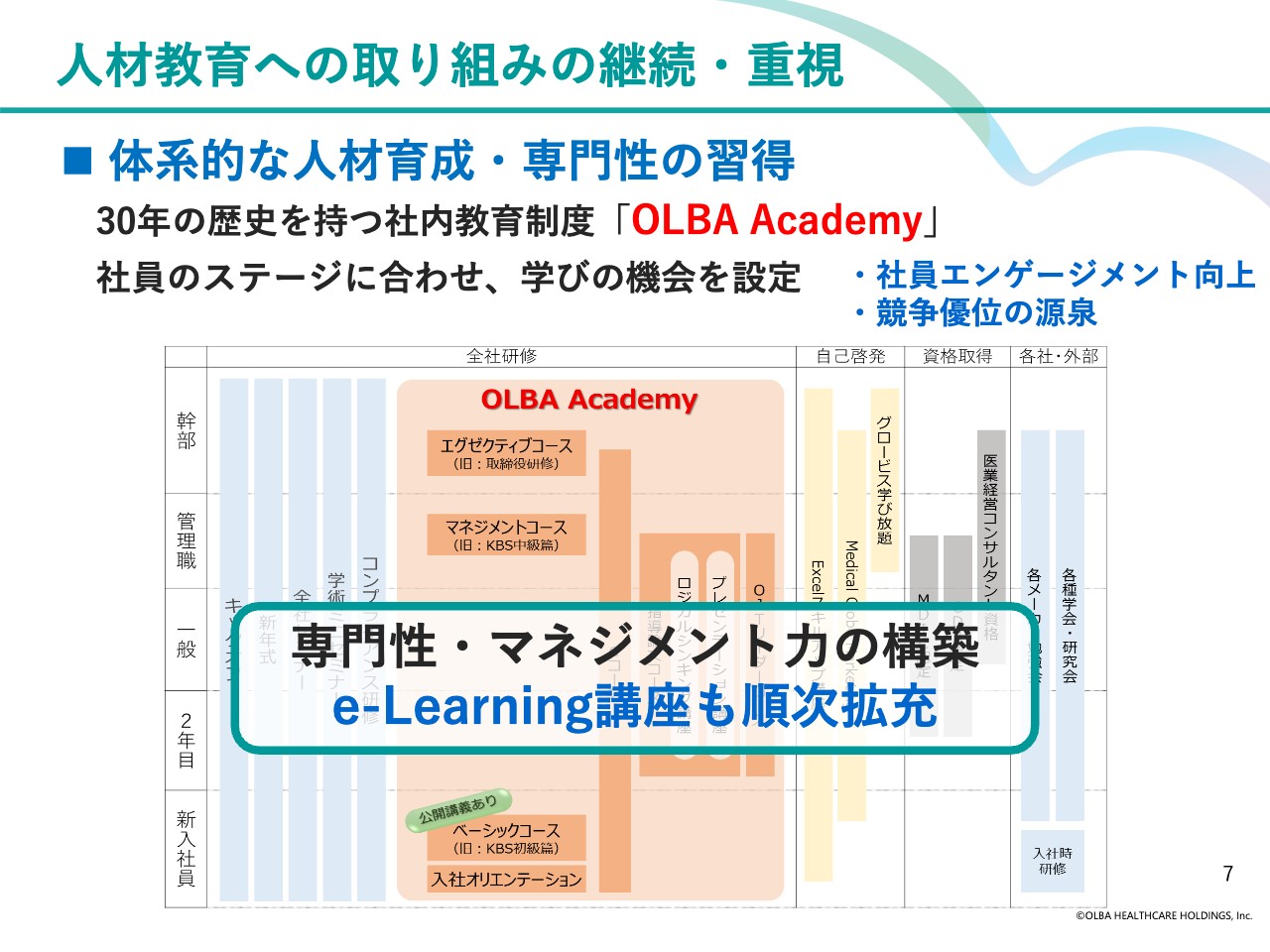

人材教育への取り組みの継続・重視

人材教育、人材育成の取り組みです。体系的な人材育成・専門性の習得のための社内教育制度「OLBA Academy(オルバ・アカデミー)」により、個々の社員のステージに合わせた学びの機会を設けており、e-Learning講座も拡充しています。

こちらは、顧客の課題解決に貢献する商品・サービスの提案を行うため、医療や介護を深く理解し、製品知識を持つことを目標としています。さらに、人材教育への投資が社員エンゲージメントを向上させ、社員の専門性、スキル、マネジメント力の向上による競争優位性の源泉になると考えています。今後も継続して重視していきます。

SDGs(持続可能な開発目標)

SDGsは国連が2015年に制定した、2030年までに達成すべき17の「持続可能な開発目標」です。

当社では、「3.すべての人に健康と福祉を」「5.ジェンダー平等を実現しよう」「8.働きがいも経済成長も」「9.産業と技術革新の基盤をつくろう」「13.気候変動に具体的な対策を」「17.パートナーシップで目標を達成しよう」の6つを目標としています。

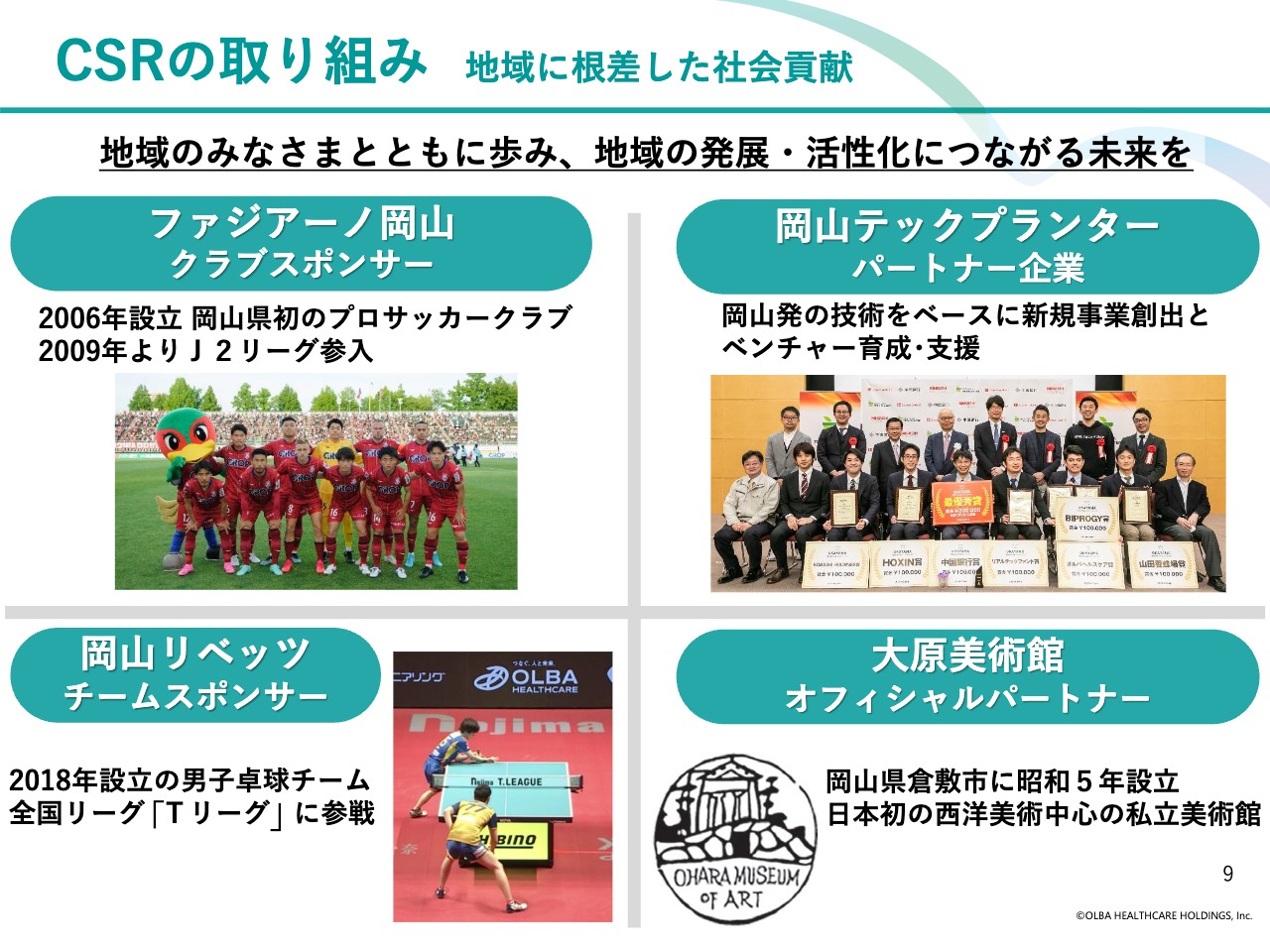

CSRの取り組み 地域に根差した社会貢献

当社のCSRの取り組みについてご紹介します。当社は、本社を岡山県岡山市に置いています。地域に根差した社会貢献として、サッカーのJ2リーグのファジアーノ岡山、卓球Tリーグの岡山リベッツ、岡山のテック系ベンチャー育成支援である岡山テックプランター、岡山県倉敷市の大原美術館のスポンサー・パートナーとして協力しています。

今後も地域のみなさまとともに歩み、地域の発展・活性化につながる未来を見据えて活動していきます。

2023年6月期 連結業績

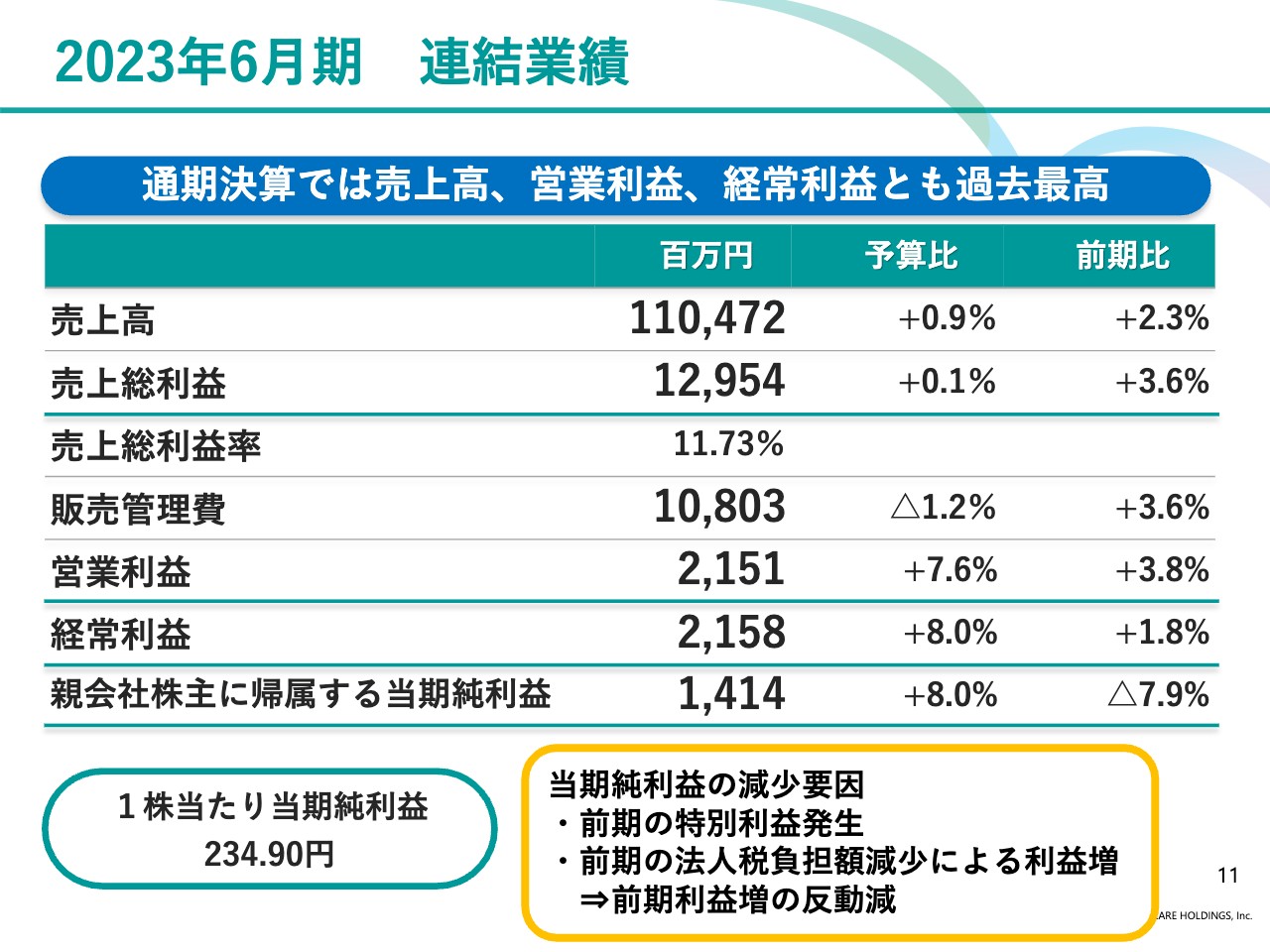

2023年6月期の業績概要についてご説明します。

まず、2023年6月期の連結業績です。連結売上高は1,104億7,200万円、営業利益は21億5,100万円、経常利益は21億5,800万円、親会社株主に帰属する当期純利益は14億1,400万円となり、通期決算では売上高、営業利益、経常利益とも過去最高となりました。また、1株当たり当期純利益は234.90円でした。

なお、当期純利益が前期比で減少した要因は、前期においては特別利益の発生や法人税負担の減少によって利益増となったことへの反動減によるものです。

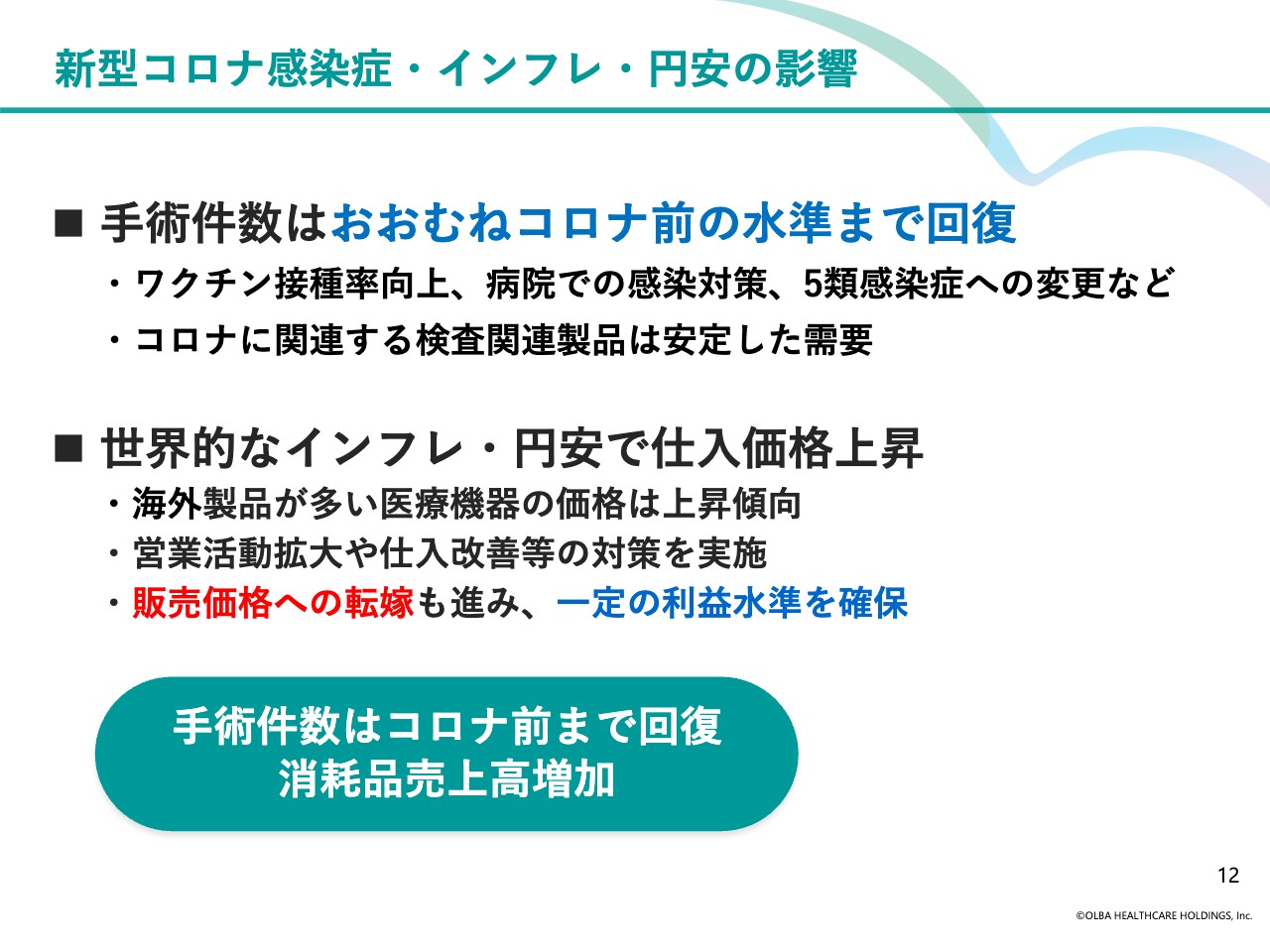

新型コロナ感染症・インフレ・円安の影響

新型コロナウイルス感染症、世界的なインフレ、円安による当社事業への影響についてご説明します。業績に大きな影響を与える手術件数は、ワクチン接種率の向上や病院での感染対策、5類感染症等への変更などにより、おおむねコロナ前の水準にまで回復しました。また、新型コロナウイルス感染症の検査関連製品は、2023年6月期は安定した需要がありました。

世界的なインフレ・円安の影響により、海外製品が多い医療機器の仕入価格は上昇していますが、当社では営業活動の拡大や仕入れ改善等の対策を実施するとともに、販売価格への転嫁も進み、一定の利益水準を確保できています。

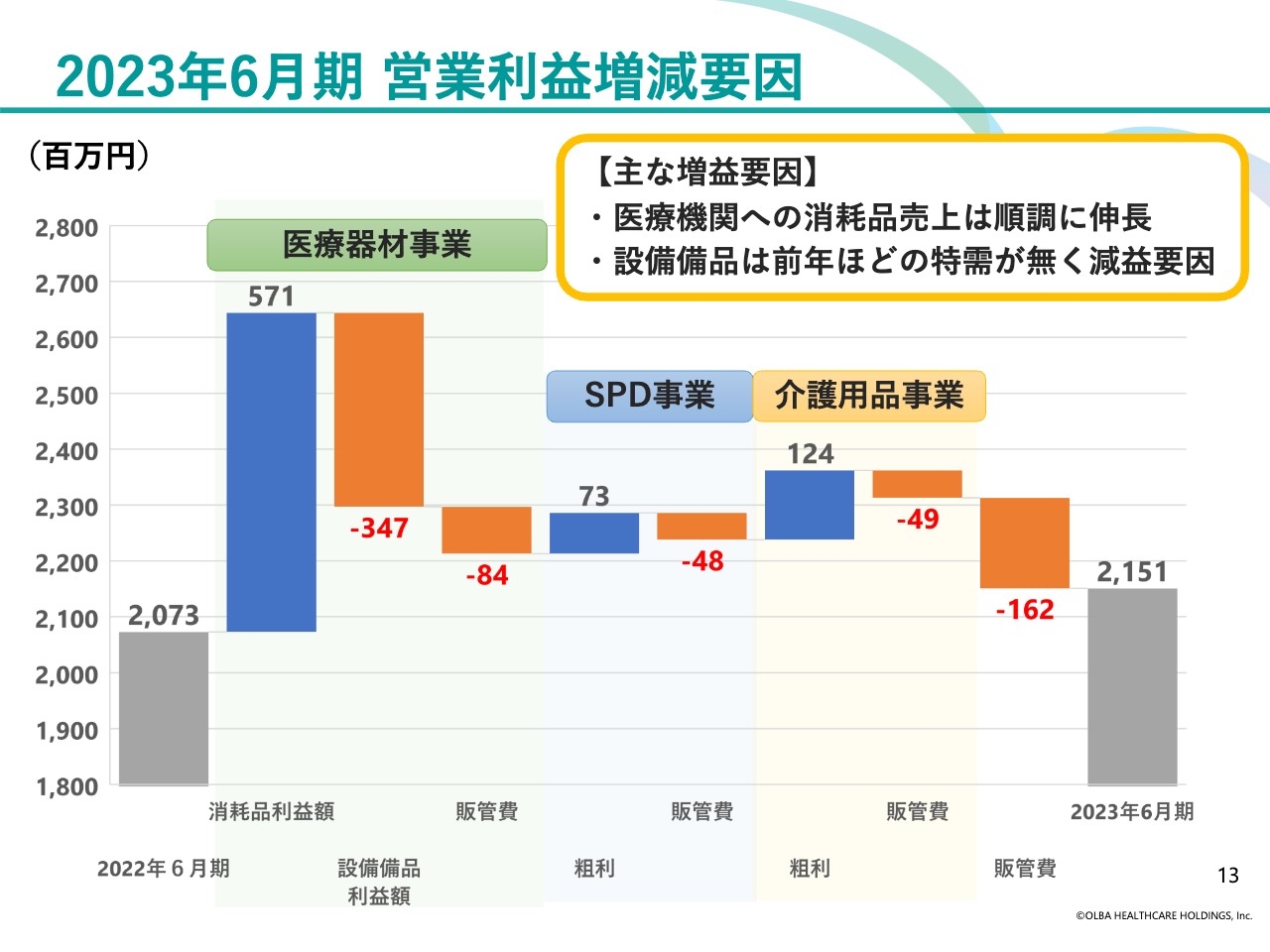

2023年6月期 営業利益増減要因

2022年6月期の営業利益と比較した2023年6月期の営業利益の増減要因です。主な増益要因は、医療器材事業において、医療機関内での新型コロナ感染対策が進んだ結果、手術件数が増加し、消耗品の売上が伸びたことです。減益要因は、病院への設備備品の販売に前年ほどの特需案件がなかったことです。

SPD事業、介護用品事業でも販管費の伸びを上回る粗利の増加を達成し、連結で営業利益が増加しました。

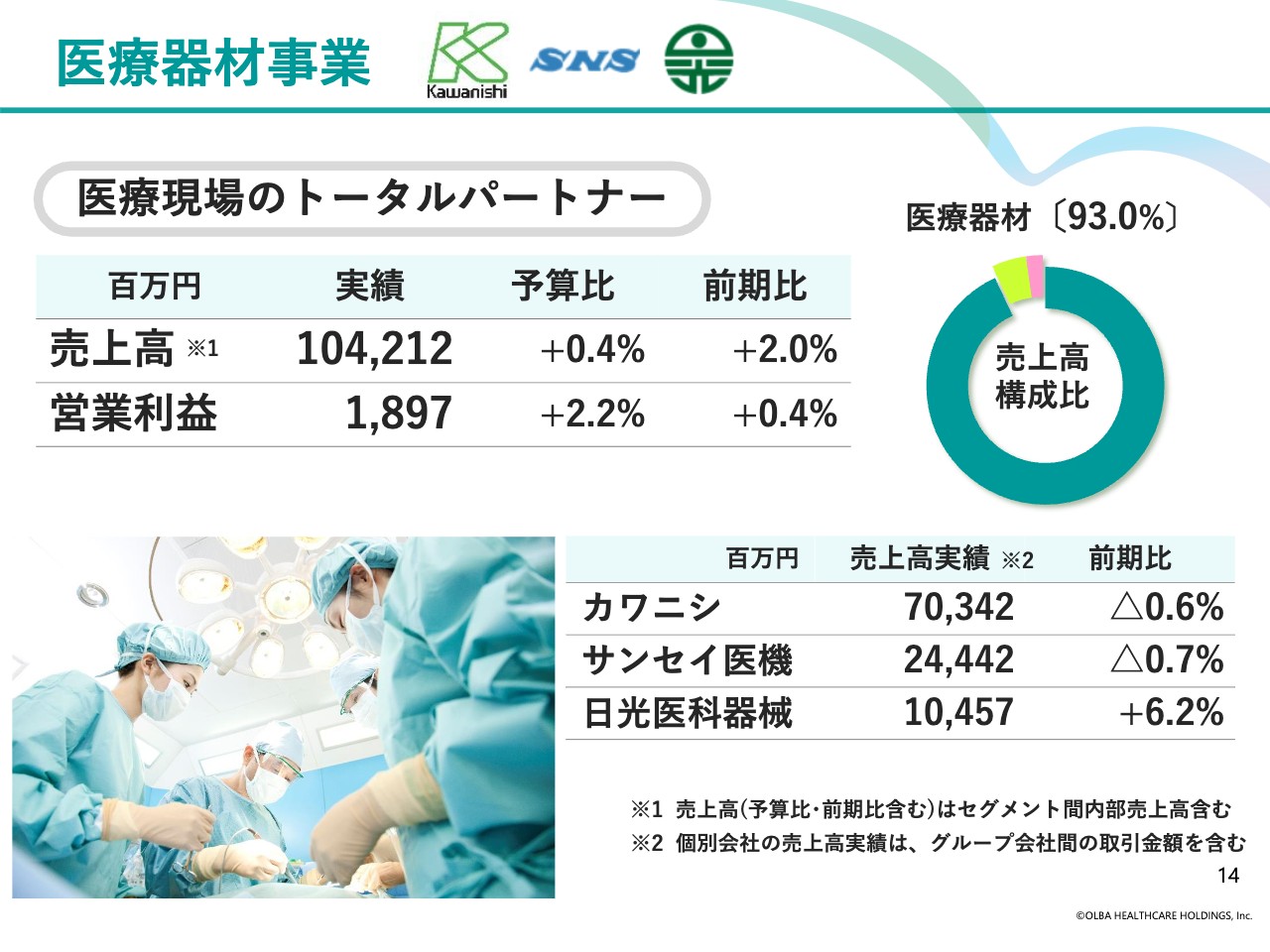

医療器材事業

事業別の業績についてご説明します。まず、医療器材事業です。売上高は前期比2.0パーセント増の1,042億1,200万円、営業利益は前期比0.4パーセント増の18億9,700万円となりました。

事業会社別の売上高と前期比の増減率をスライドの右下にお示ししています。手術件数の増加によって消耗品の需要が増加し、前期比でプラスの結果となりました。

医療器材事業 消耗品

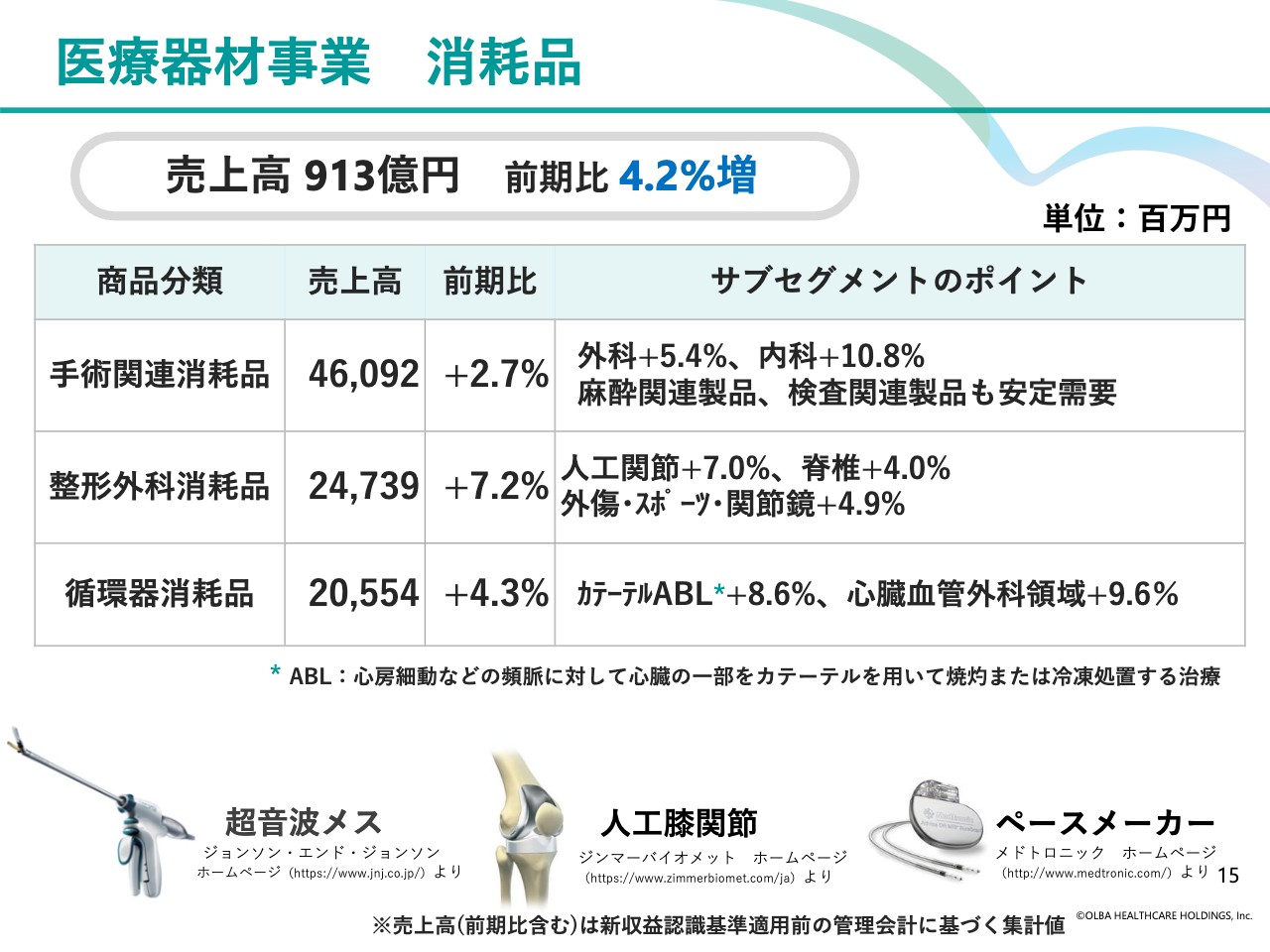

医療器材事業の消耗品の売上高を3つの商品分類に分けてご説明します。

手術関連消耗品では、新型コロナウイルスによる手術件数減少の影響から脱したことにより、前期比2.7パーセント増となりました。主力の外科関連は前期比5.4パーセント増、重点領域として取り組んでいる糖尿病関連製品を含む内科関連は前期比10.8パーセント増となりました。加えて、麻酔関連製品や検査関連製品も安定した需要がありました。

整形外科消耗品では、人工関節関連製品が前期比7.0パーセント増と大幅な伸びを見せました。新規顧客獲得の効果のほか、急速に普及しているロボット支援手術による影響があります。ロボット支援手術は、人工関節等の専用の消耗品を用いるため、ロボットの導入が消耗品の売上増につながります。

その他、脊椎関連製品は前期比4.0パーセント増、外傷・スポーツ・関節鏡関連製品は前期比4.9パーセント増で、整形外科消耗品の売上高は前期比7.2パーセント増となりました。

循環器消耗品では、不整脈治療用インプラント関連製品など新型コロナウイルスによる影響が残る領域もありますが、全体では前期比4.3パーセント増でした。

新規顧客開拓が進んだ不整脈治療のカテーテルアブレーション関連製品は、前期比8.6パーセント増と、引き続き業績をけん引しています。また、TAVI関連製品を含む心臓血管外科領域も前期比9.6パーセント増と業績に寄与しました。

以上の結果、医療器材事業消耗品全体の売上高は、前期比4.2パーセント増の913億円となりました。

医療器材事業 設備備品

医療器材事業の設備備品の売上高です。設備備品全体の売上高は前期比17.7パーセント減の143億円となりました。2022年6月期は医療機関の新設・建て替え案件の獲得が多かったのですが、2023年6月期は新設・移転案件が少なく、前期比で反動減となりました。

一方、新規事業として取り組んでいるクリニック向けの自動精算機については、インサイドセールス、オンライン面談などの営業活動を進めた結果、販売台数が拡大しました。

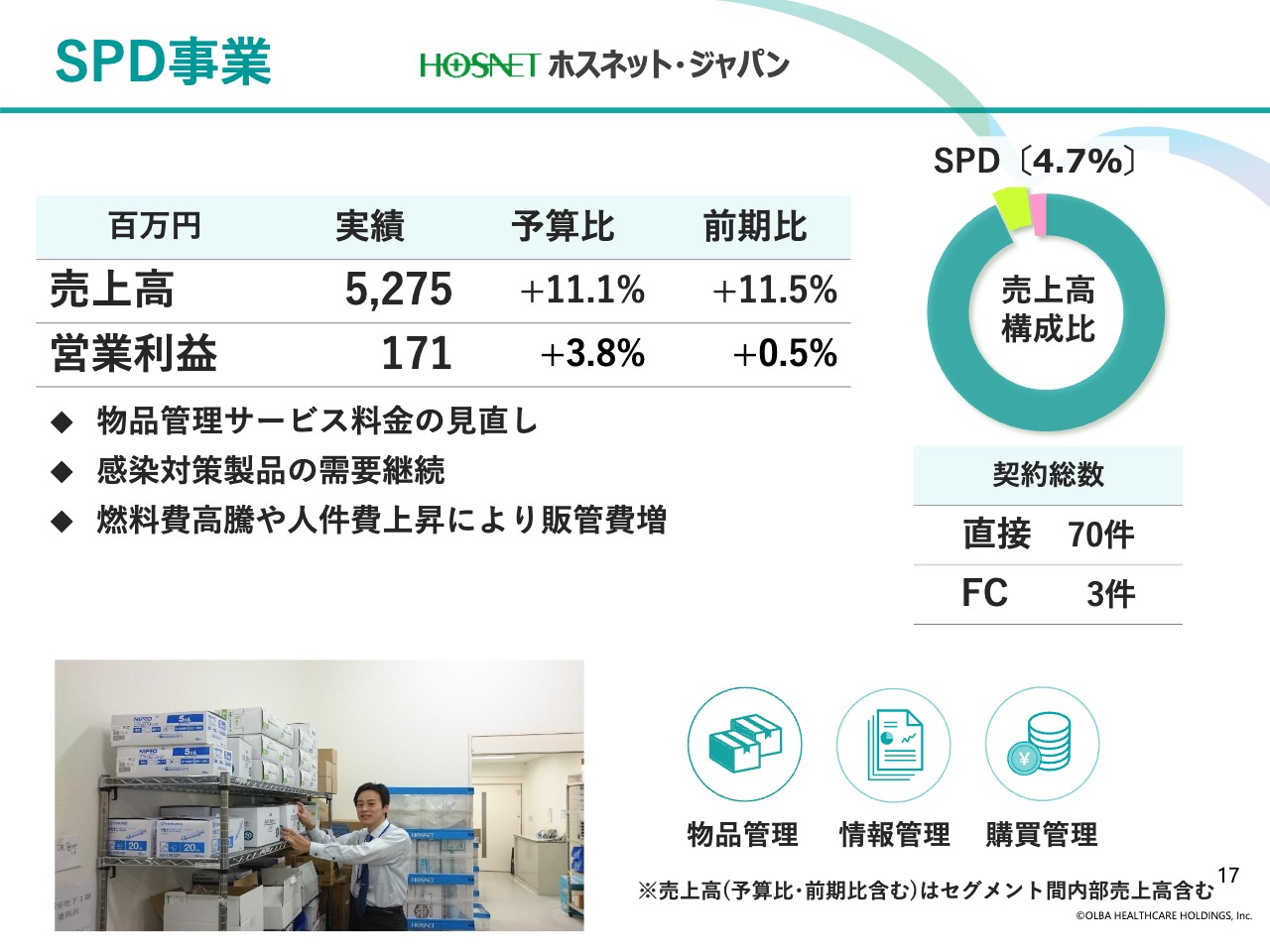

SPD事業

SPD事業についてです。既存の受託施設における物品管理サービス料金の見直しや感染対策製品の需要継続により、売上高は前期比11.5パーセント増の52億7,500万円となりました。

一方、燃料費の高騰や人件費の上昇に伴い販売管理費も増加しました。その結果、営業利益は前期比0.5パーセント増の1億7,100万円となりました。

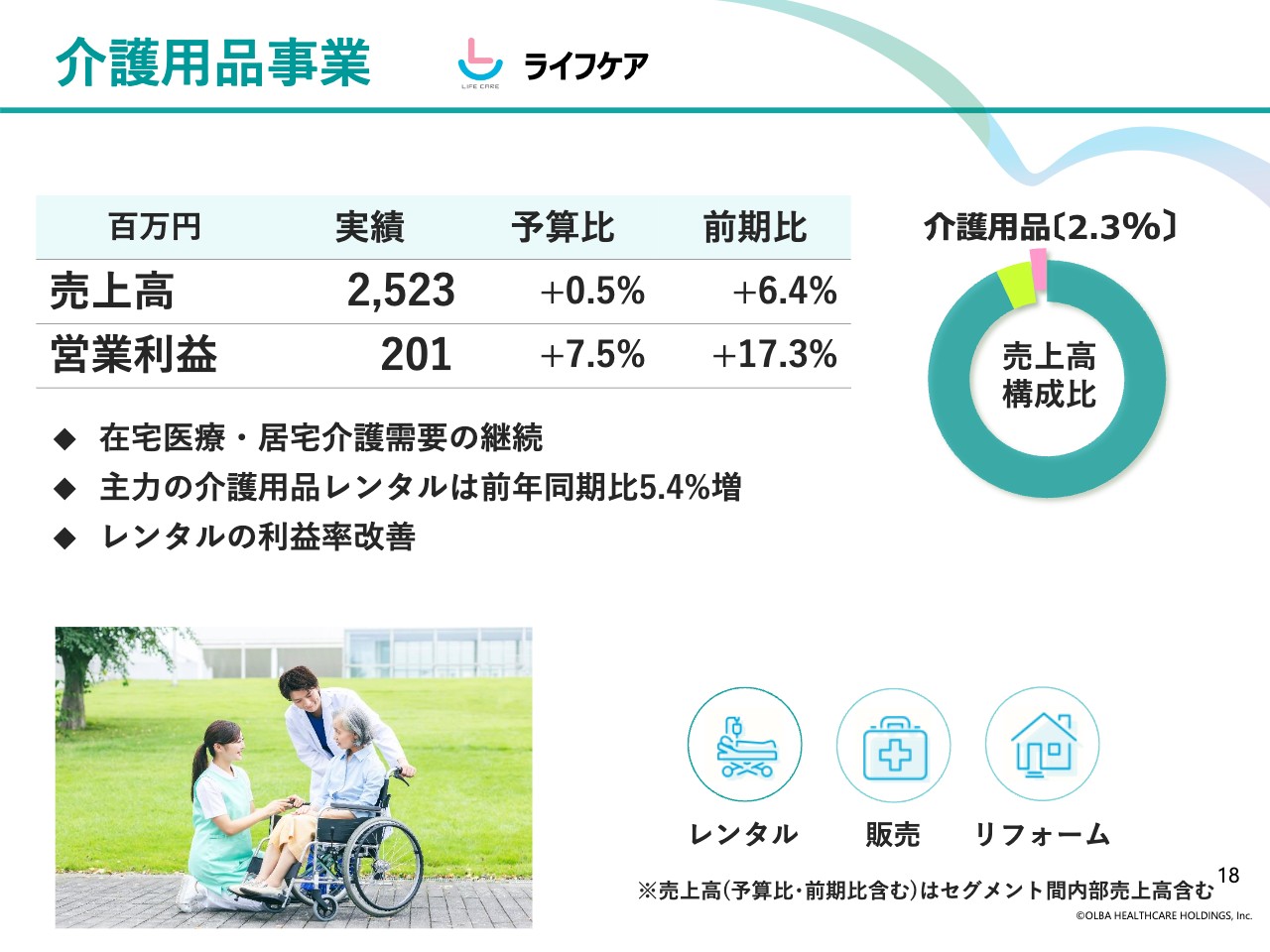

介護用品事業

介護用品事業についてです。在宅医療・居宅介護の高い需要が継続し、主力である介護用品レンタルの売上高は前期比5.4パーセント増と順調に推移しました。

その結果、売上高は前期比6.4パーセント増の25億2,300万円となりました。仕入先との協力体制の構築などによりレンタルの利益率改善を推し進めた結果、営業利益は前期比17.3パーセント増の2億100万円となりました。

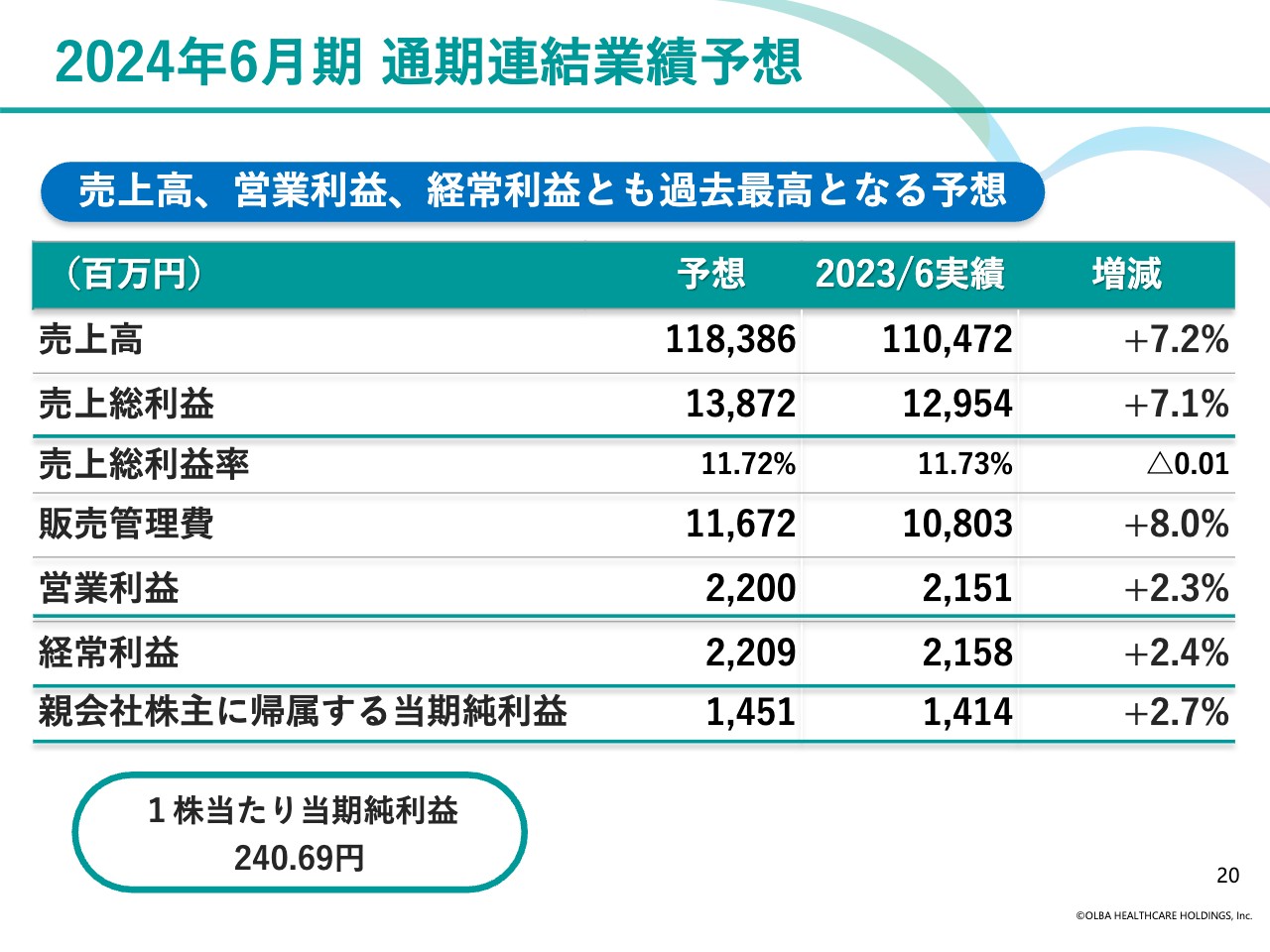

2024年6月期 通期連結業績予想

2024年6月期の業績予想および配当の基本方針についてご説明します。

まず、2024年6月期の通期連結業績予想は、連結売上高は1,183億8,600万円、営業利益は22億円、経常利益は22億900万円、親会社株主に帰属する当期純利益は14億5,100万円となる見通しです。売上高・営業利益・経常利益は、ともに過去最高を見込んでいます。

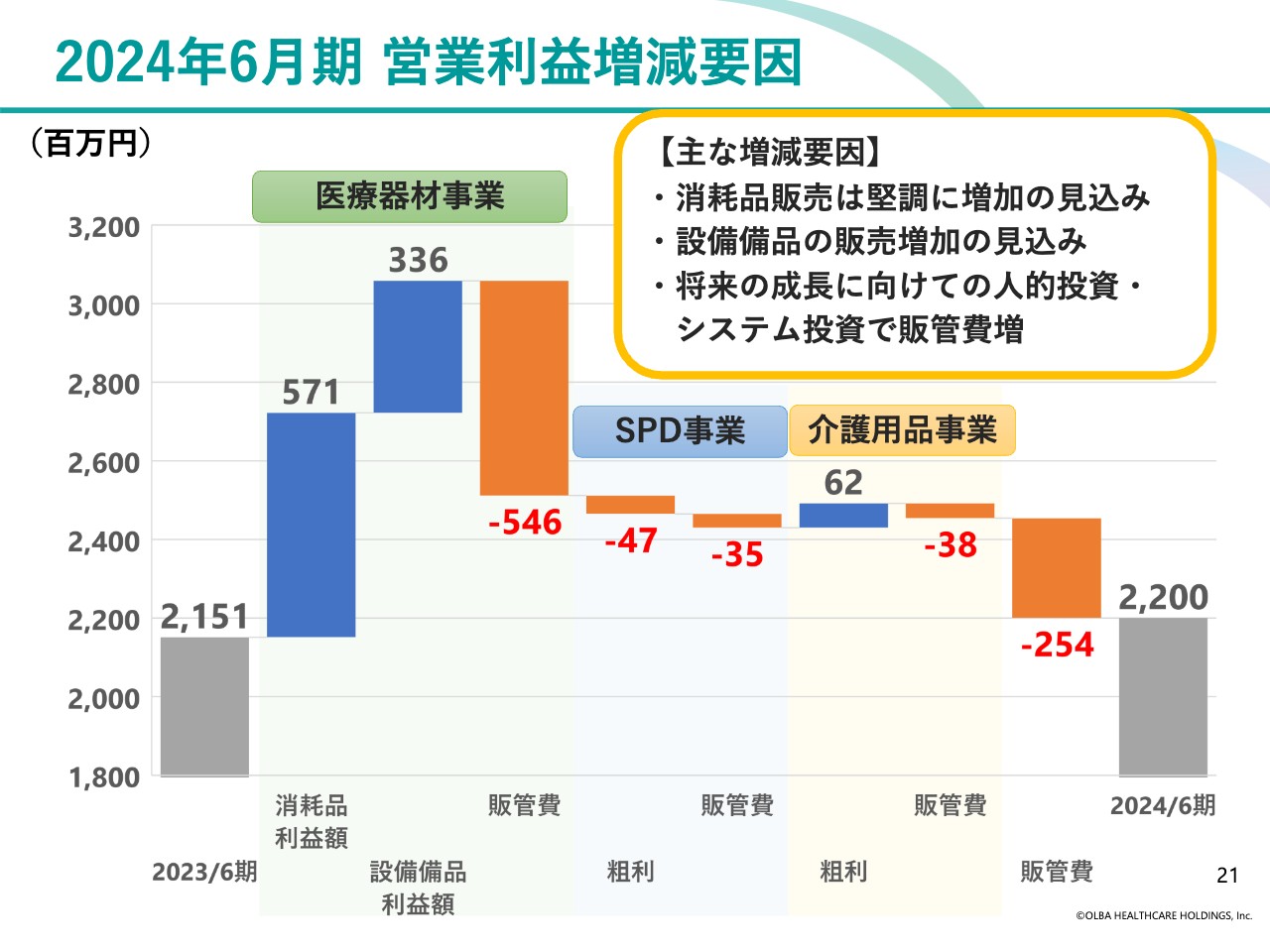

2024年6月期 営業利益増減要因

2023年6月期の営業利益と比較した2024年6月期の営業利益予想の増減要因です。医療器材事業の消耗品販売は堅調に増加し、設備備品の販売も2023年6月期より増加することから、どちらも利益増となる見込みです。

一方、将来の成長に向けた人的投資・システム投資により販売管理費が大きく増加しますが、医療器材事業全体の営業利益は増加すると予想しています。

また、当期のSPD事業は減益の見込みです。介護用品事業の営業利益は、引き続き介護用品のレンタル増による粗利益増により増加する予想です。以上から、連結の営業利益は増益を見込んでいます。

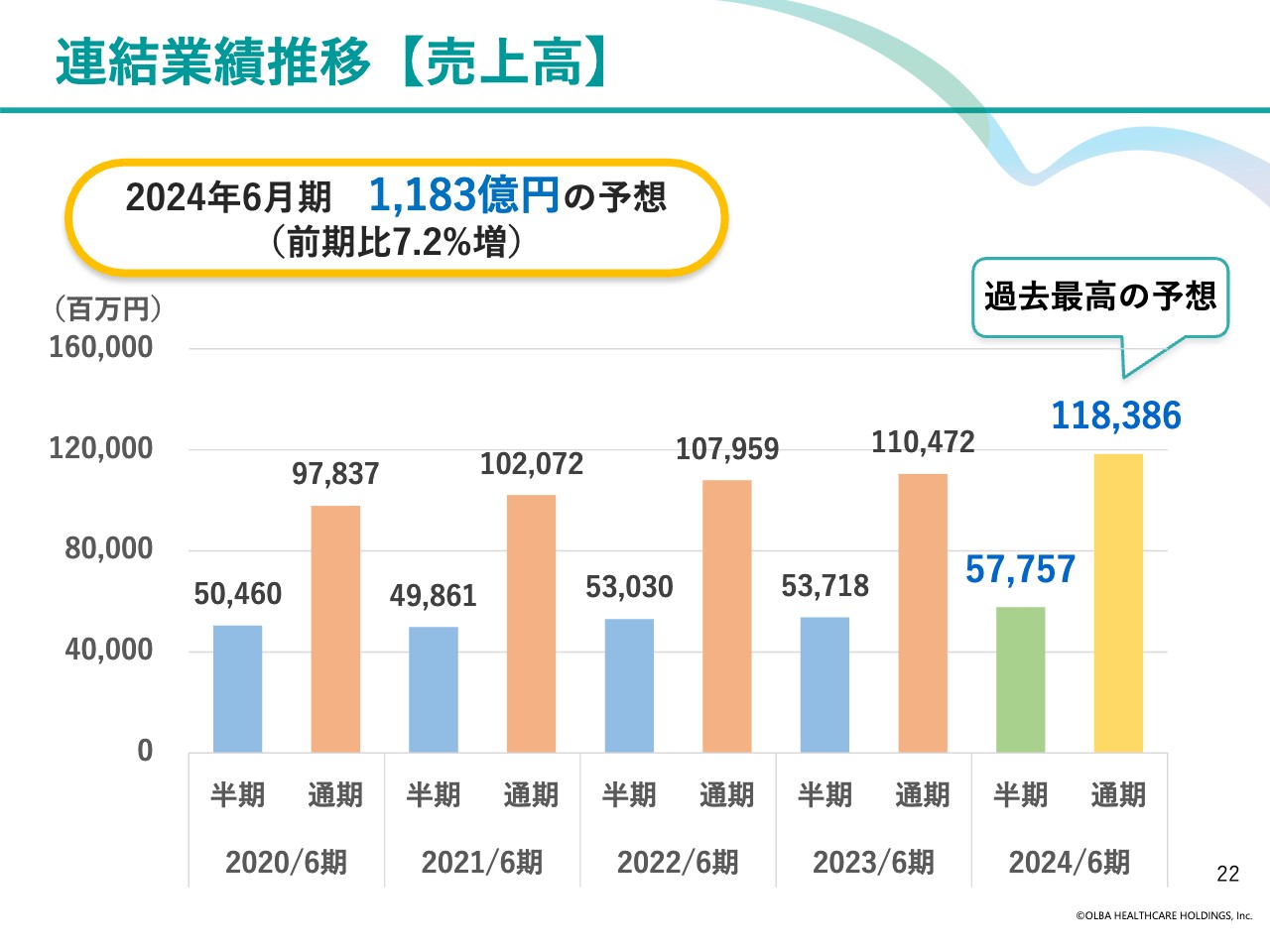

連結業績推移【売上高】

直近4年間の連結売上高について、半期・通期での実績推移と2024年6月期予想をお示ししています。新型コロナウイルス感染症によるさまざまな影響もありましたが、業績は毎期順調に増加して推移しており、2023年6月期は売上高1,104億円と過去最高となりました。2024年6月期は1,183億円と予想しており、過去最高売上高、ならびに4期連続の増収を見込んでいます。

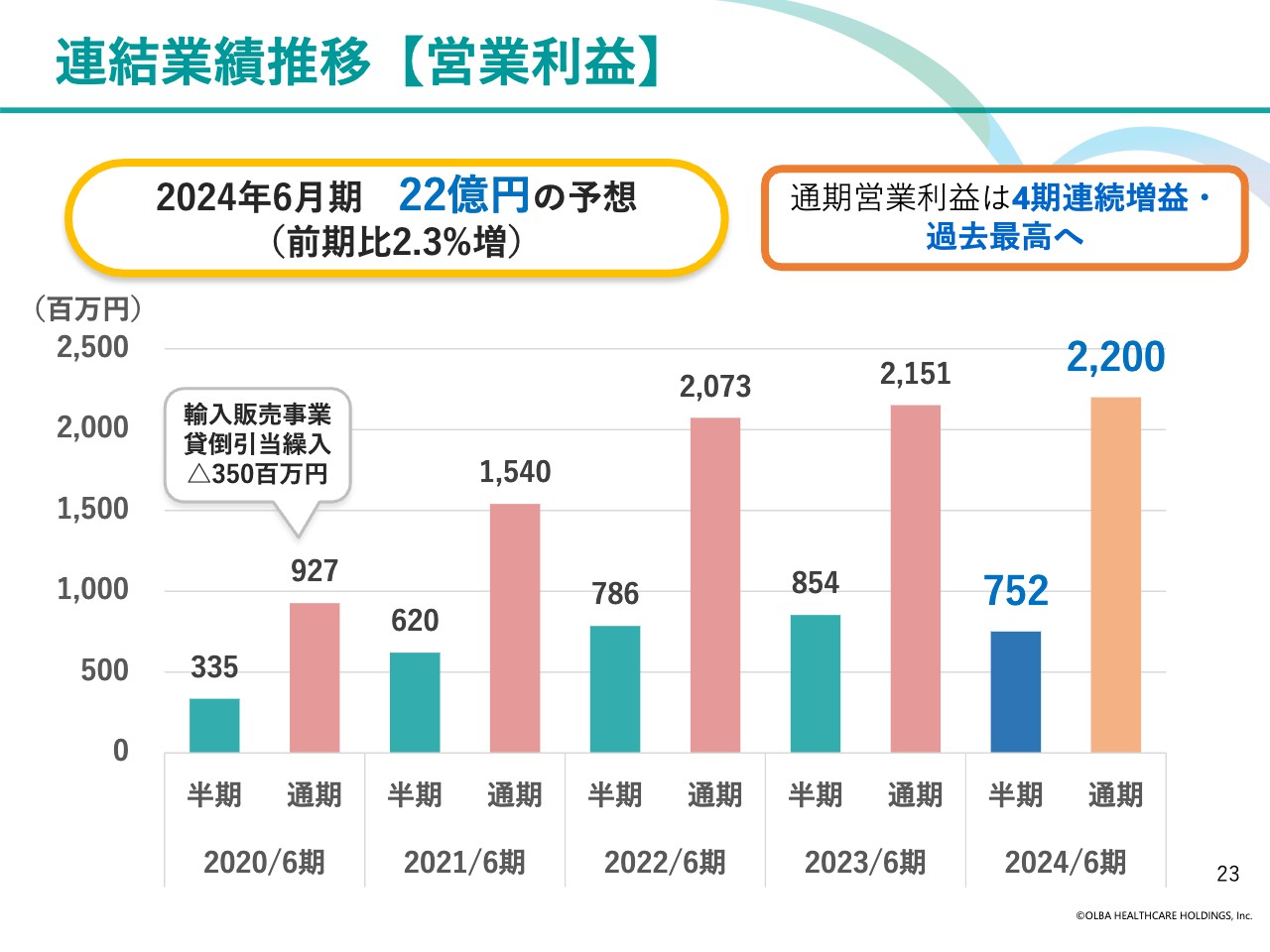

連結業績推移【営業利益】

直近4年間の連結営業利益について、半期・通期での実績推移と2024年6月期予想をお示ししています。2020年6月期の減少要因は、輸入販売事業において貸倒引当金繰入額を計上した影響です。2023年6月期では21億5,100万円と、営業利益としては過去最高益になりました。また、2024年6月期では医療器材事業での利益増などにより、過去最高益の営業利益22億円、ならびに4期連続の増益を見込んでいます。

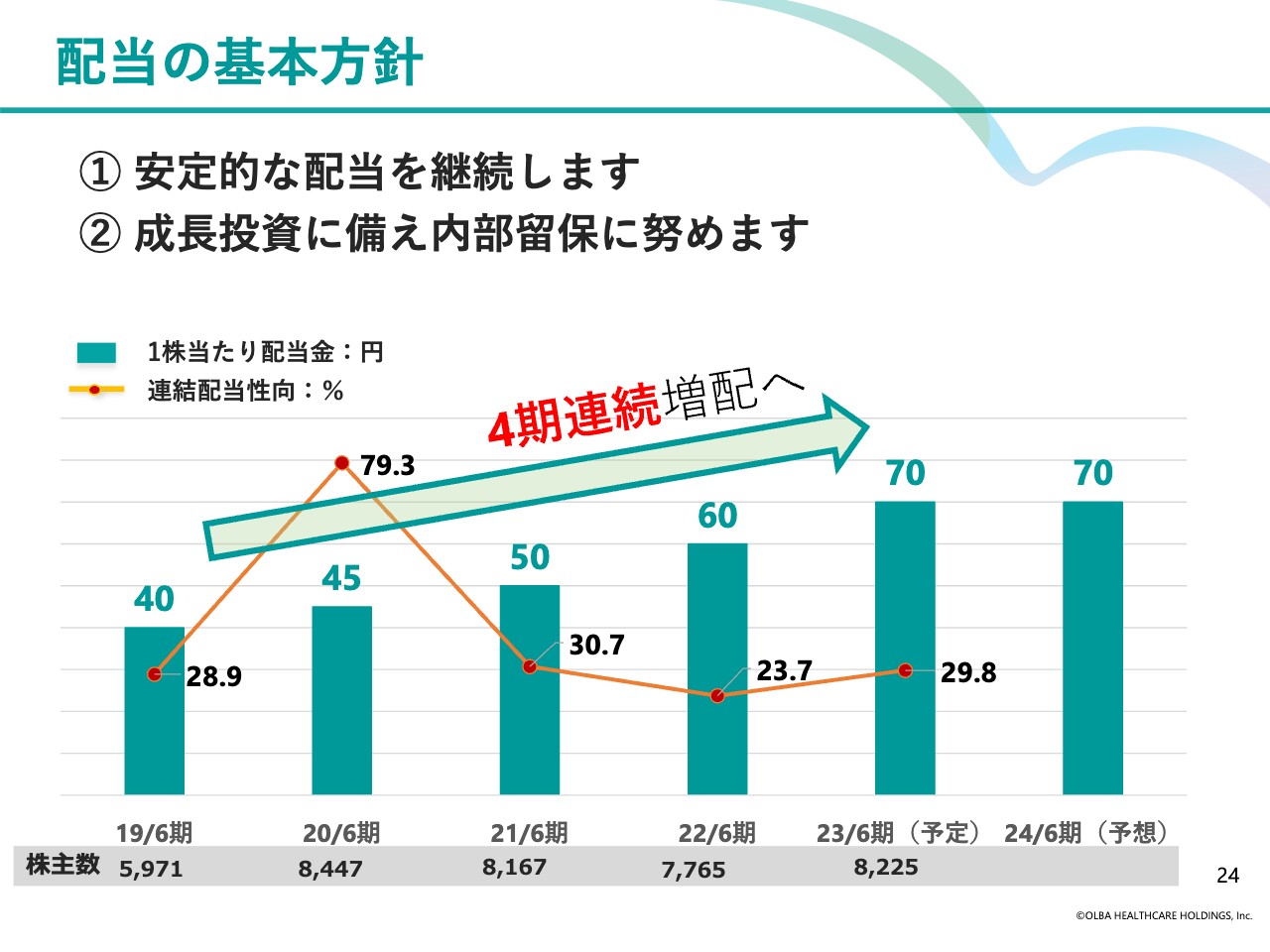

配当の基本方針

配当の基本方針です。まず、安定的な配当を継続します。そして、成長投資に備え内部留保に努めます。2023年6月期は、1株当たり70円の配当を予定しており、2023年6月期まで4期連続での増配となる予定です。2024年6月期は引き続き70円の配当を予想しています。

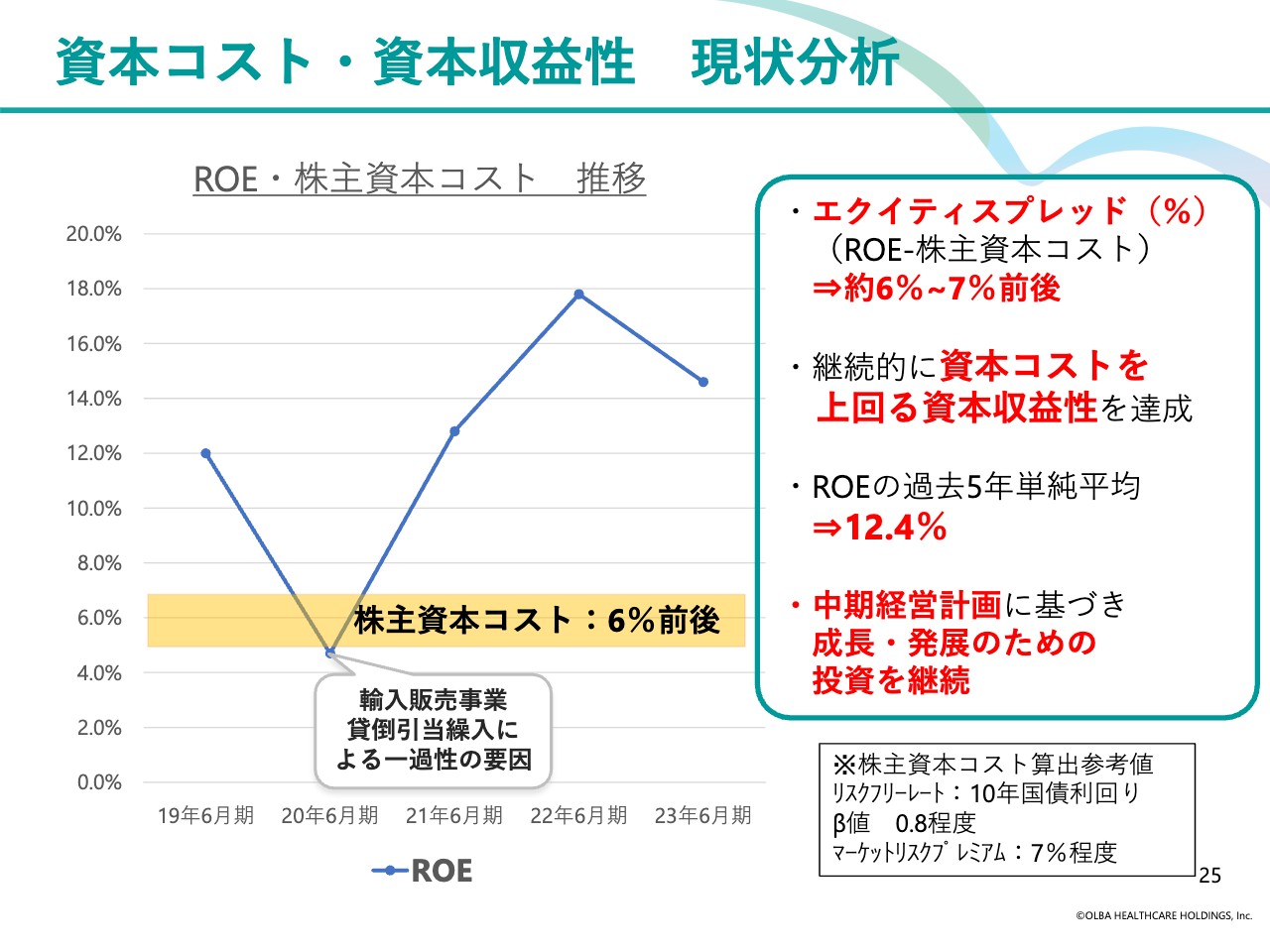

資本コスト・資本収益性 現状分析

当社グループの資本コストと資本収益性の現状分析についてご説明します。当社の株主資本コストは、約6パーセント前後と推定しています。当社のROEについては、一過性の特殊要因で大きく下がった年度があるものの、おおむね12パーセントを超える水準となっており、継続的に資本コストを上回る資本収益性を達成しています。

その結果、エクイティスプレッドは約6パーセントから7パーセント程度で推移しています。今後も中期経営計画に基づき、成長・発展のために投資を継続しながら収益性の向上に努めていきます。

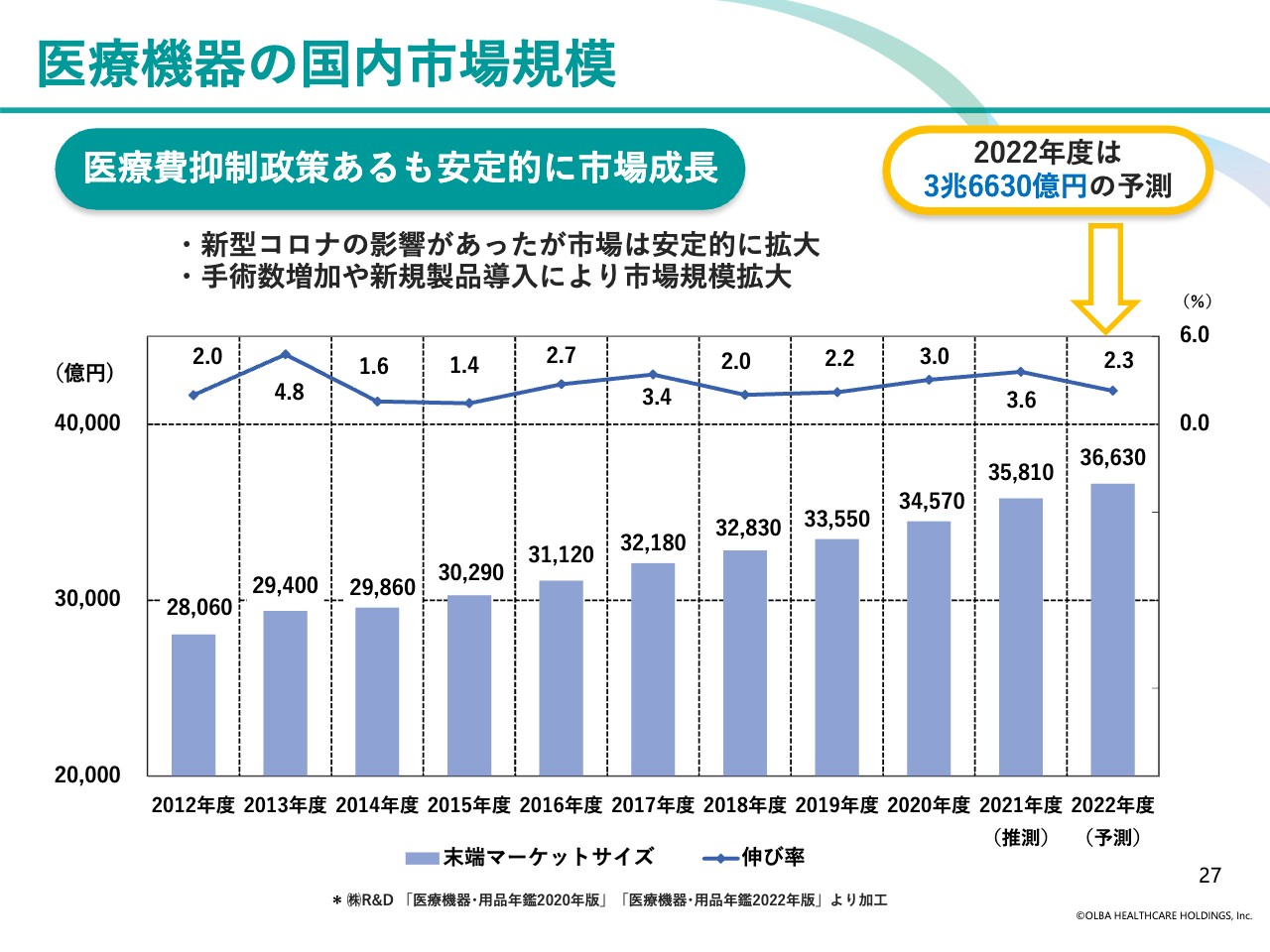

医療機器の国内市場規模

ここからは中期経営計画の概要についてご説明します。

医療機器の国内市場規模は、政府の医療費抑制政策はあるものの安定的に成長しています。新型コロナウイルス感染症の影響により一時的に縮小する予測でしたが、手術数の回復・増加や新規製品の導入などにより拡大し、2022年度は3兆6,630億円規模で、年平均2パーセントから3パーセントの成長となっています。

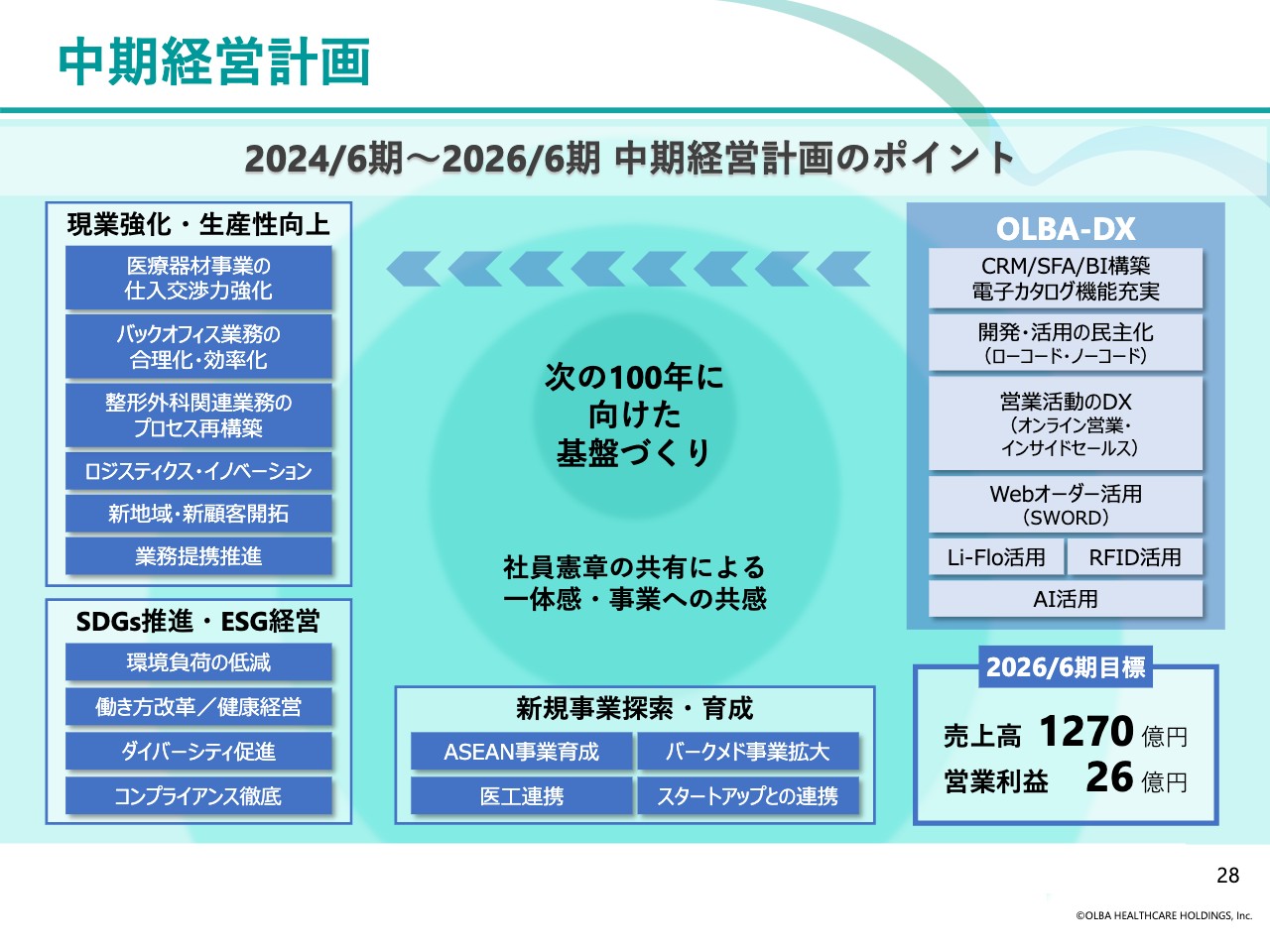

中期経営計画

2022年に公表した2023年6月期を初年度とする中期経営計画では、医療機関での新型コロナウイルス感染症の影響が徐々に減少し、手術症例数等が回復傾向にあることを踏まえ、2025年6月期の連結売上高1,200億円、連結営業利益25億円を目標としていました。中期経営計画の初年度である2023年6月期の連結売上高・連結営業利益はいずれも予算を達成し、堅調に推移しています。

一方で、変化する事業環境に適応し、持続可能な経営を実現していくためには、人的資本とDXへの投資が欠かせません。そこで、従来の中期経営計画を見直しました。新たに策定した2024年6月期を初年度とする中期経営計画においては、給与ベースアップ等の人的資本への投資を大幅に増やし、DX投資を従来よりもさらに拡大することを決定しました。その結果、2026年6月期の目標を連結売上高1,270億円、連結営業利益26億円としました。

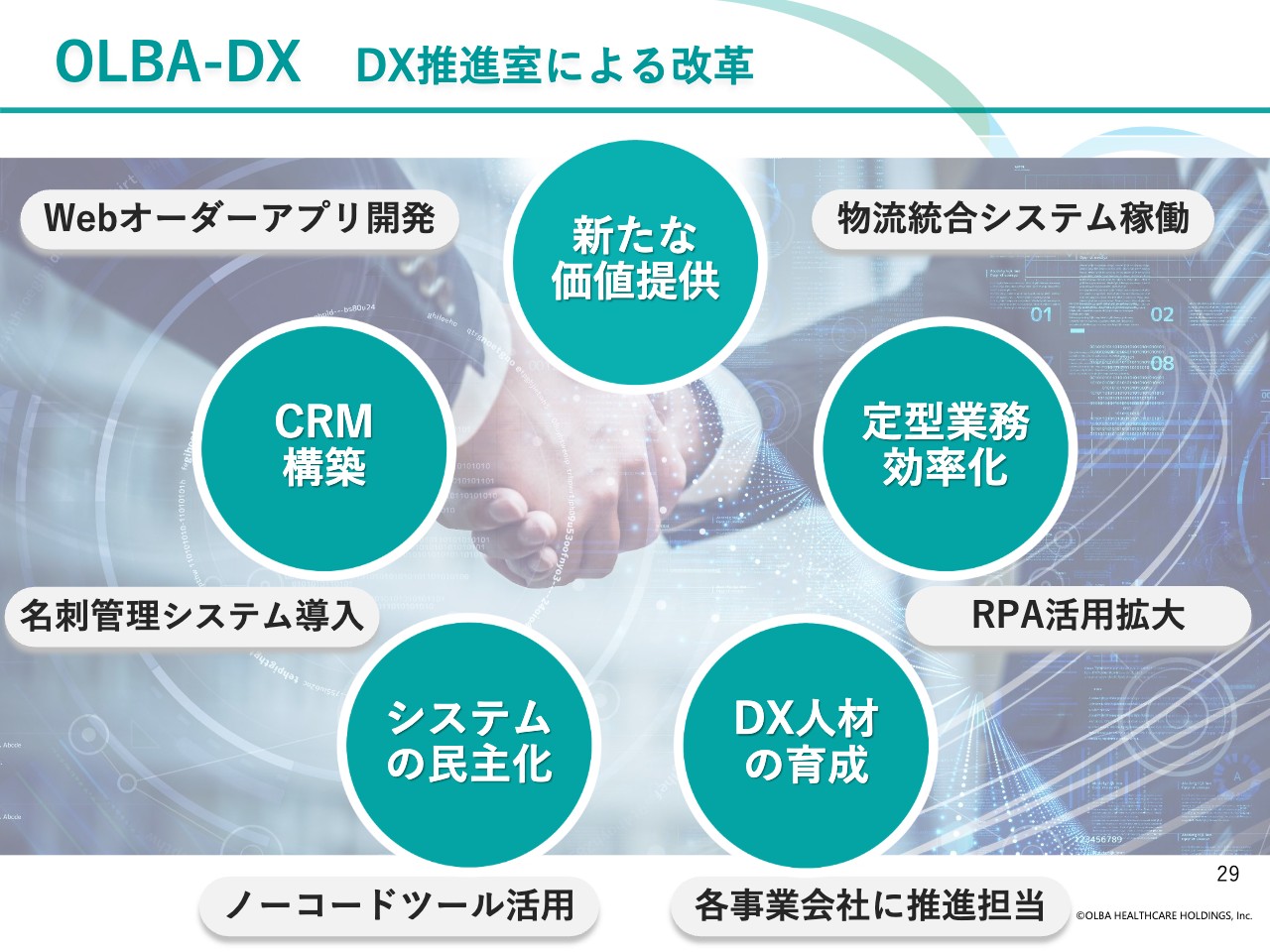

OLBA-DX DX推進室による改革

当社におけるDXへの取り組みについてご紹介します。2021年に「DX推進室」を設置しました。デジタル技術を駆使するヘルスケア業界のリーディングカンパニーとなり、ステークホルダーに新たな価値を提供することを目標とし、DX推進室が先導しながらグループ各社の業務改革に着手しています。

現在、Webオーダーアプリの新規開発や、物流統合システムの稼働拠点の増加を予定しています。また、名刺管理システム等を活用したCRM構築、RPA活用拡大による定型業務の効率化、ノーコードツールの活用によるシステムの民主化、そしてDX人材の育成を進めています。

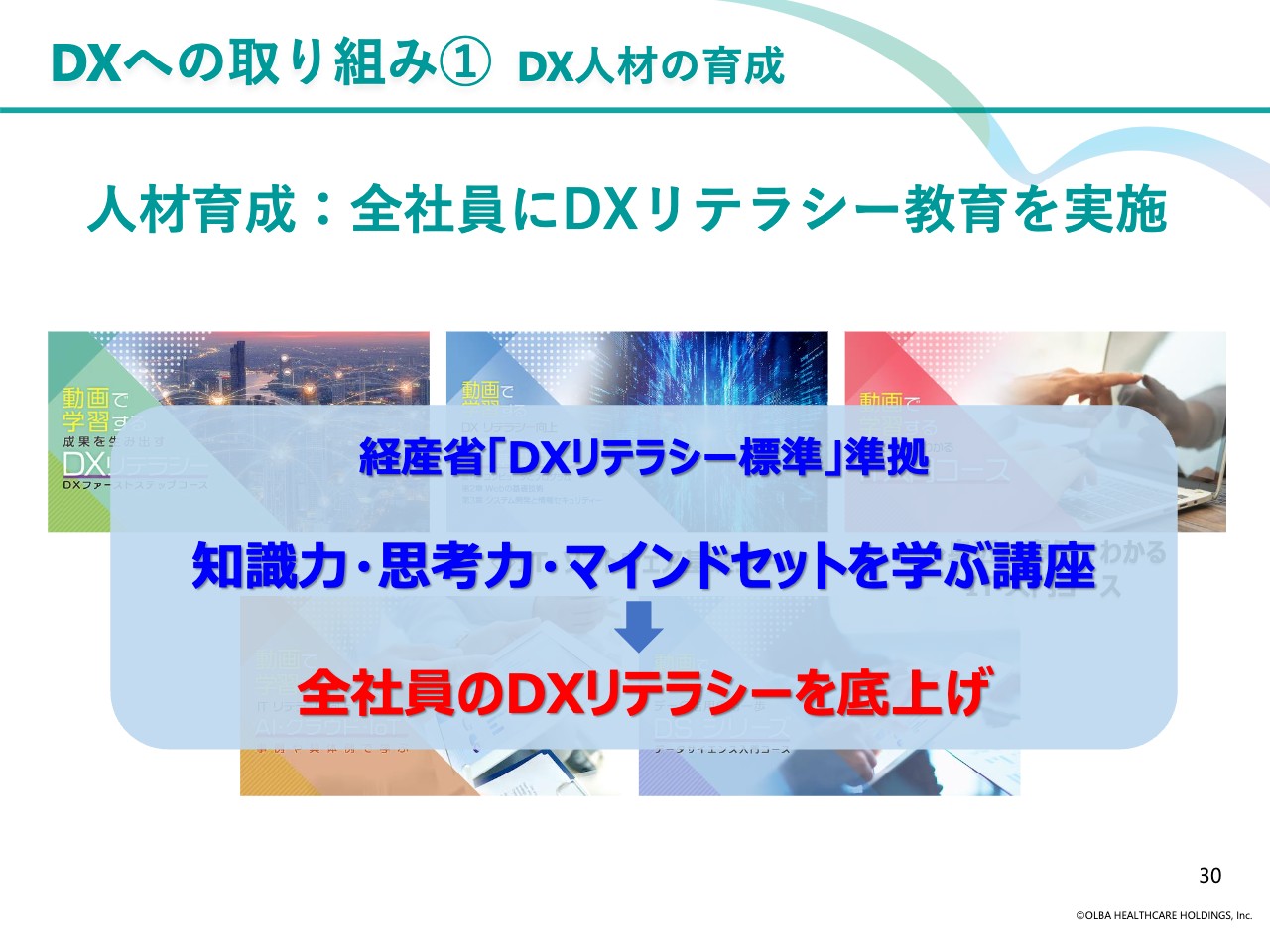

DXへの取り組み① DX人材の育成

DX取り組み事例の1つ目、DX人材の育成についてご説明します。全社員にDXリテラシー教育を実施することを検討しています。経済産業省が公表している「DXリテラシー標準」に準拠した知識力・思考力・マインドセットを学ぶe-ラーニング講座を導入し、全社員のDXリテラシーの底上げを図っていきます。

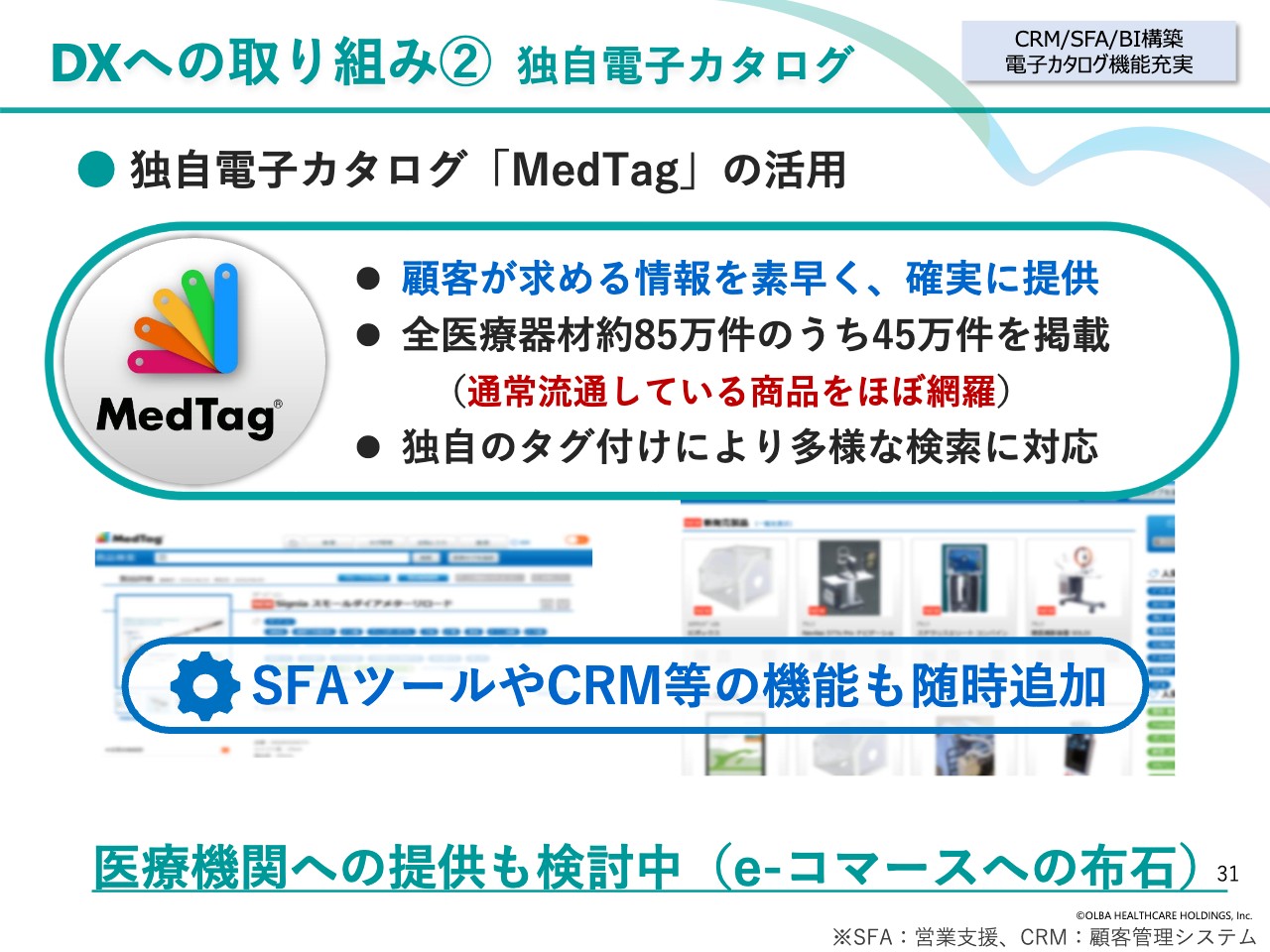

DXへの取り組み② 独自電子カタログ

DX取り組み事例の2つ目、当社オリジナルの電子カタログ「MedTag」についてご説明します。こちらは全医療器材約85万件のうち45万件を掲載し、商品に独自のタグ付けを行っています。多様な検索が可能となっており、若手社員でも顧客が求める医療機器情報をタイムリーかつ確実に提供することができます。

さらに現在、SFA(営業支援)ツールやCRM(顧客管理システム)等の機能を随時追加しています。今後は、社内のみならず医療機関でも「MedTag」の一部を閲覧可能とし、e-コマースへの布石とすることも検討しています。

DXへの取り組み③ 物流改革

DX取り組み事例の3つ目、物流統合システム「Li-Flo」についてご説明します。「Li-Flo」は、在庫管理の強化、使用期限管理等の品質管理の強化、整形外科手術機器などの貸出業務の効率化を目指して開発しました。2022年9月に、事業会社カワニシの広島県福山市の営業所で本稼働し、順次稼働拠点を増加させています。

「Li-Flo」の導入により、バーコード読み取りによる倉庫内での商品ピッキング作業の効率化や、棚卸時間の削減などの効果が得られています。今後、グループ全体への導入拡大を目指し、準備しています。

新規事業 ~クリニック向けビジネス~

新規事業のクリニック向けビジネスについてご説明します。カワニシバークメドの医療クリニック向け自動精算機「テマサック」は、前期において156台が導入され、全国で累計273台が稼働しています。また、外部の調査機関による顧客満足度調査でも高い評価を得ることができました。

また、業界初となる、医療レセコンとの連携機能を備えたキャッシュレス専用の自動精算機「テマサックLite」を、今期から発売開始しました。YouTube広告の第2弾を6月より公開しているほか、アニメ・マンガ素材でのプロモーションも行い、顧客層の拡大を図っていきます。

DVx社との業務提携

当社は次の100年に向け、DVx社と業務提携契約を締結し、2023年3月15日に開示しました。DVx社は東京に本社がある医療機器製造・販売商社で、東京証券取引所スタンダード市場に上場しています。主に循環器の不整脈領域で関東を中心に全国に事業展開しており、売上高は2023年3月期実績で474億円です。

この業務提携により、購買や物流の合理化によるコストの低減、販売連携による売上拡大と収益率の改善、医工連携におけるニーズ・シーズの情報交換、情報システムの運用や共同利用によるDXの推進を行っていく予定です。さらに、関東などの大都市圏への展開も目指しています。

タイオルバヘルスケア設立

当社は2023年1月26日に、タイ王国にてタイオルバヘルスケアという合弁会社を設立しました。タイ進出の理由は、タイがASEAN地域の経済的・地理的なハブとなっていること、将来的に現在の日本と同様急速な高齢化が見込まれること、そしてタイ政府が医療産業の育成に注力していることなどです。

医療機器の分野で日本とタイの橋渡しをすることにより、日本の技術やアイデアを用いて、タイ現地でのニーズに適合した医療機器生産・メンテナンス体制の構築を図っていきます。

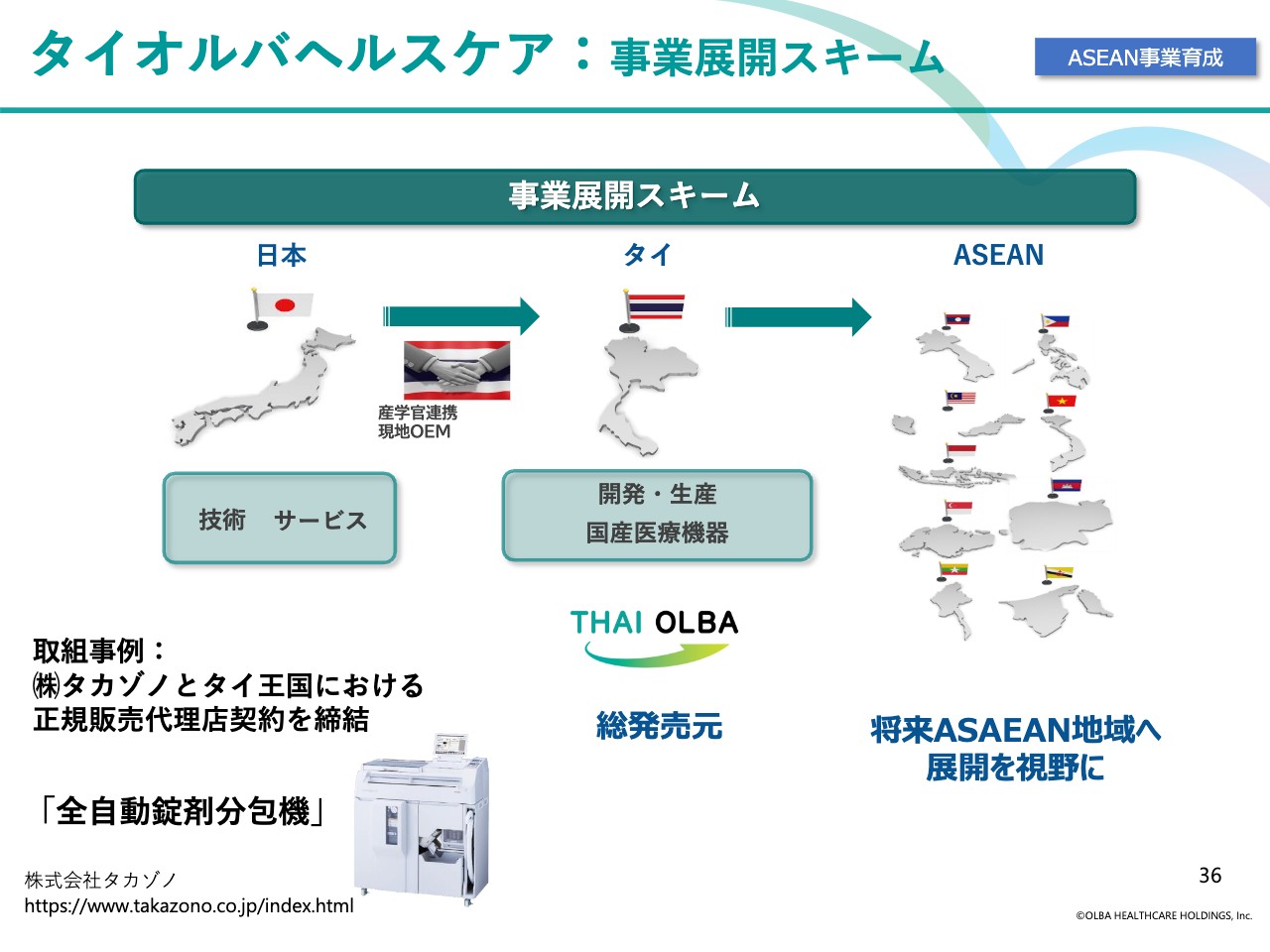

タイオルバヘルスケア:事業展開スキーム

タイオルバヘルスケアの事業展開スキームです。タイ国内での開発・生産から、総発売元としての活動を目指していきます。

最初の取り組み事例として、タカゾノ社とタイ王国における正規販売代理店契約を締結し、全自動錠剤分包機の販売に向けて準備を進めています。これらの取り組みを拡大していき、タイ国内でビジネス基盤を形成することにより、将来的なASEAN各国への展開を視野に入れた事業拡大を図ります。

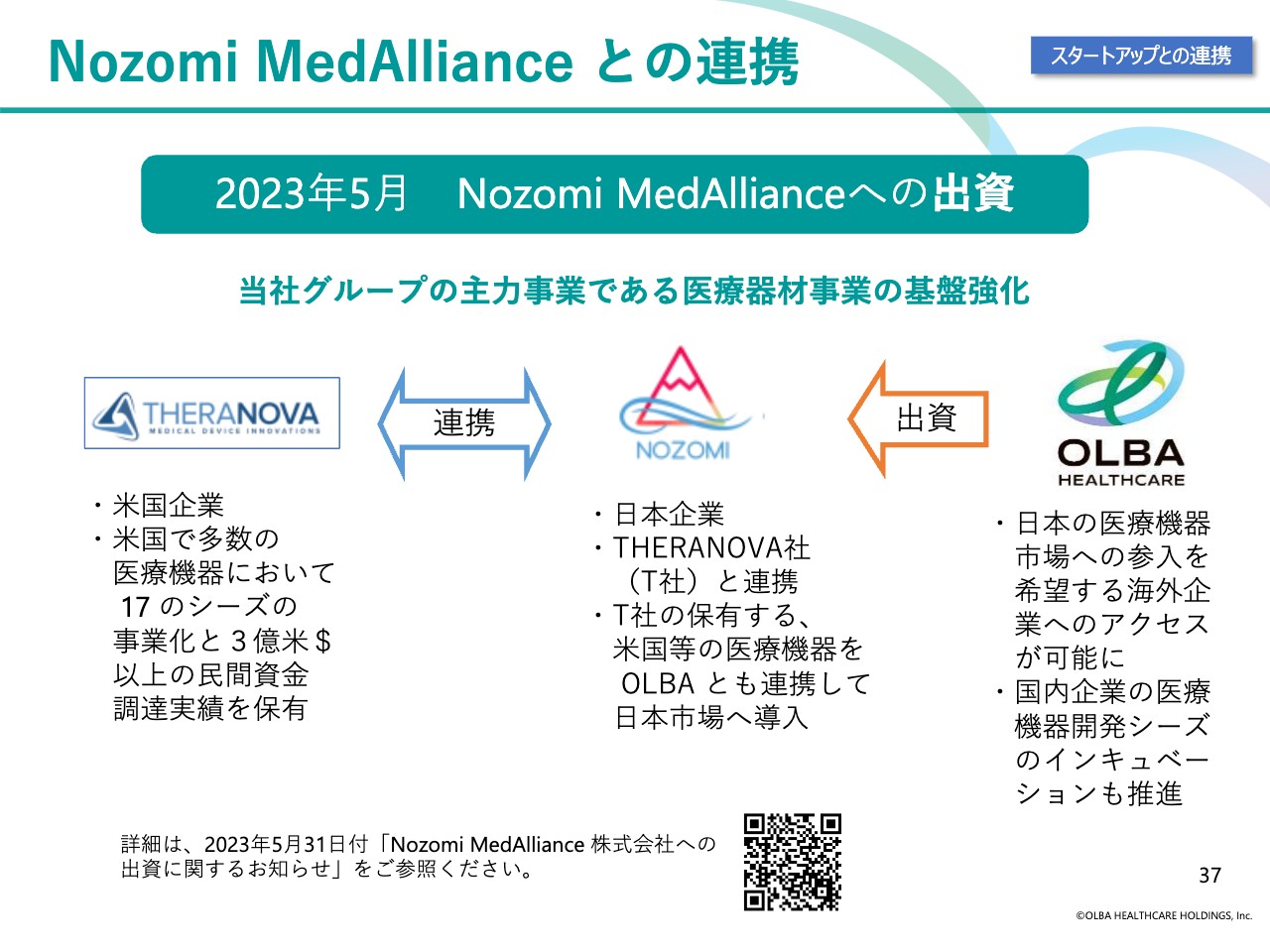

Nozomi MedAlliance との連携

海外医療機器を扱うスタートアップ支援企業との連携事業についてご説明します。当社は2023年5月に、Nozomi MedAlliance社への出資を実施しました。Nozomi社は、海外の新規医療機器の日本における承認取得の実績を保有するメンバー等により設立された、日本のスタートアップ支援企業です。

Nozomi社は、米国企業のTHERANOVA社と連携しています。THERANOVA社は米国等の海外医療機器等の、17のシーズの事業化と、3億米ドル以上の民間資金調達実績を保有し、海外で開発された医療機器についての豊富な知見を持っています。

当社がNozomi社との戦略的パートナーシップを構築することで、日本の医療機器市場への参入を希望する海外企業へ早期からのアクセスが可能となるほか、国内企業の医療機器開発シーズのインキュベーションも推進し、当社グループの主力事業である医療器材事業の基盤強化を推進していきます。

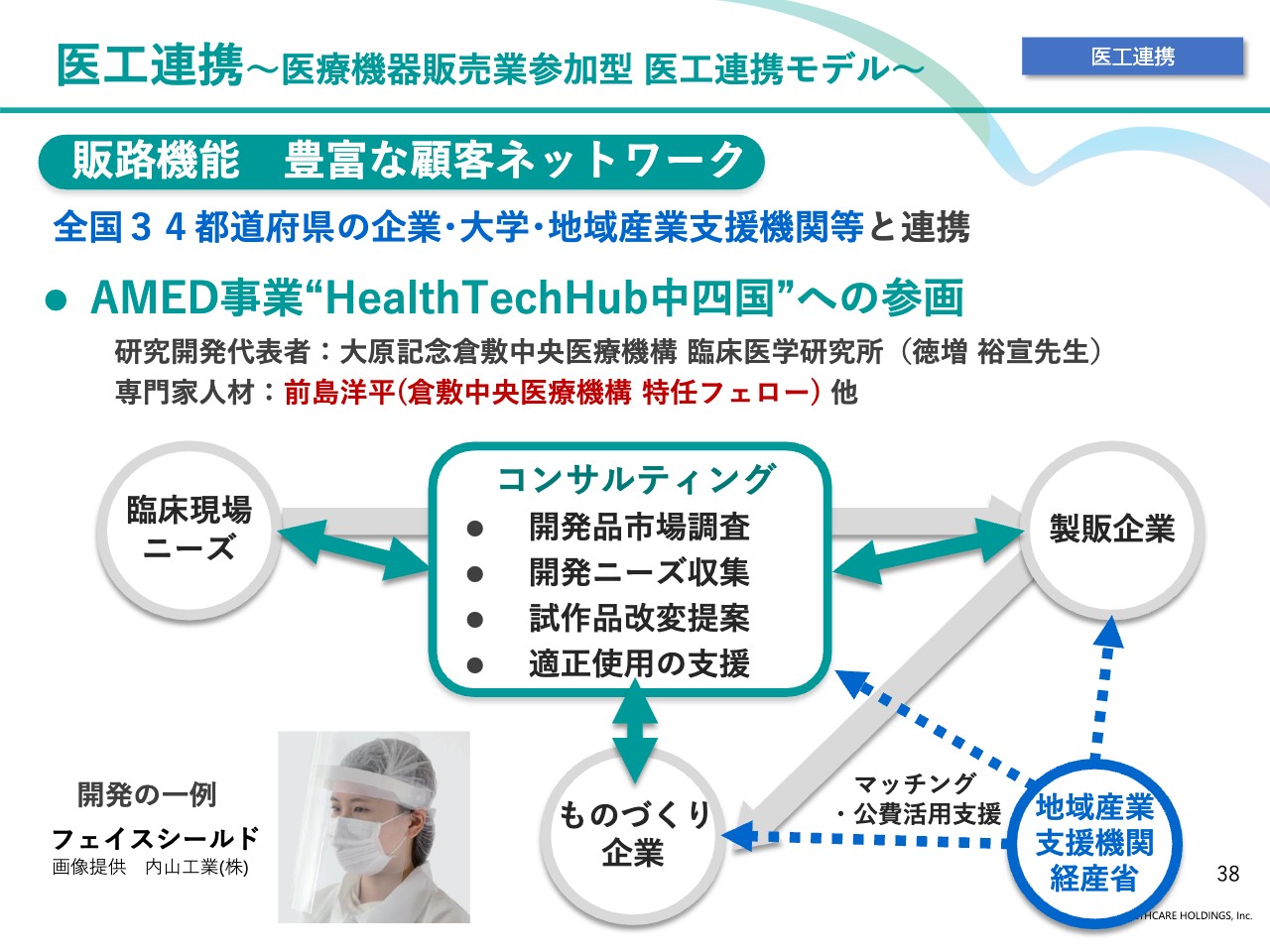

医工連携~医療機器販売業参加型 医工連携モデル~

当社は医療機器販売業として、医工連携に参画しています。当社社員が臨床現場で医師などから医療機器開発ニーズをおうかがいし、医療機器製造販売業や全国各地のものづくり企業・大学・地域産業支援機関等と連携することで、さまざまなコンサルティング機能を果たし、公的資金も活用しながら、新規医療機器の開発に貢献します。

市場調査、開発ニーズ収集とブラッシュアップ、販路開拓支援などについては、地域産業支援機関等から有償で案件を受託しています。そして、医療機関への販路としても機能し、最適な医療の実現に貢献していきます。

また、昨年度より、AMED(国立研究開発法人日本医療研究開発機構)の研究事業である「Health Tech Hub中四国」へ参画しています。私も特任フェローとして参加しており、広域的なインフラや地域資源を活かした中国・四国地域の医療機器開発における連携ハブ拠点の運用推進に貢献していきます。

海外の先端医療機器情報誌刊行

当社で刊行している海外医療・医療機器情報誌『Medical Globe』のご紹介です。本誌は、世界的な学術関連情報サービス企業であるクラリベイト・アナリティクス社などと提携し、海外の最先端の医療機器や医療現場の情報を和訳・編集し、いち早く日本にご紹介する月刊誌です。

大手医療機器メーカー、医療機関、公的機関、製薬会社、シンクタンクなどでご購読いただき、高く評価されています。また、当社の社員教育にも活用しています。

日本医工ものづくりコモンズ MINCの会「海外医療機器の最新動向勉強会」

『Medical Globe』に掲載された海外医療機器情報を題材として、日本医工ものづくりコモンズ・国立国際医療研究センターが主催する「MINCの会」(海外医療機器の最新動向勉強会)が3ヶ月ごとに行われています。

私を含む当社の『Medical Globe』編集部、経済産業省、厚生労働省、特許庁、AMED、PMDAといった行政サイドや、医師、医療機器メーカー、ものづくり企業、アカデミアの工学研究者等が参加し、意見交換や情報共有を実施しています。当社としては、この活動を国産医療機器開発に向けた貢献であると位置づけています。

SPD事業

SPD事業では、中四国エリアでの顧客開拓と、グループの事業会社カワニシと連携した新たなSPDセンターの出店を計画しています。また、DXによる業務効率化を進め、労働生産性改善、内部統制・社内管理強化を進めていきます。

当社が開発した、簡単かつ正確な在庫管理ができる中小病院向けの自主運営型SPDシステム「メディリア」については、中四国エリア、九州・近畿エリアなど広域への拡販を進めます。

「メディリア」は、当社社員が運用する従来の院内型SPD・院外型SPDとは異なり、病院の職員ご自身で運用いただくため、広域で販売を進めることが可能です。YouTubeの紹介動画もありますので、ぜひご覧ください。

介護用品事業

介護用品事業では、顧客のフォロー体制を充実させるとともに、デジタル機器を活用した営業活動の推進を図り、既存エリアでのさらなるシェアアップを目指します。

また、物品販売・サービス強化の取り組みとして、補聴器販売や車いす修理サービスの強化を進めます。さらに、介護用住宅リフォームを担う自社施工部門を強化し、新規利用者の開拓を行います。

2022年4月に広島県尾道市に営業所を開設しましたが、今後も瀬戸内圏における新規出店を計画しています。

決算レポートの説明は以上です。ご視聴いただきまして、ありがとうございました。