2023年8月18日に発表された、株式会社エフオン2023年6月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社エフオン 代表取締役社長 島﨑知格 氏

株式会社エフオン 常務取締役 小池久士 氏

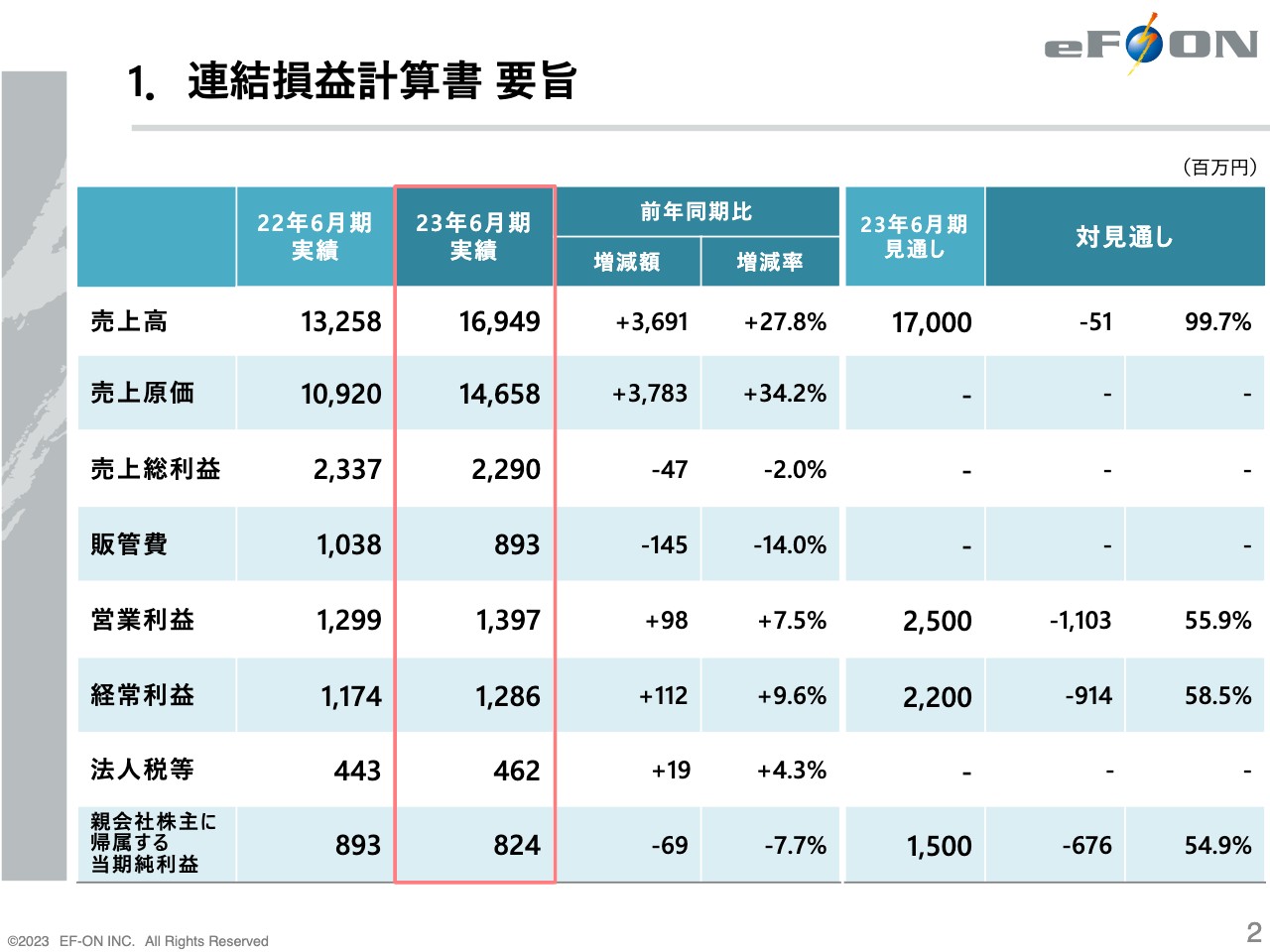

1.連結損益計算書 要旨

島﨑知格氏(以下、島﨑):こんにちは。エフオン代表取締役社長の島﨑でございます。それでは、2023年6月期の決算についてご説明させていただきます。

まずは、数字のおさらいです。スライドに記載のとおり、売上高は169億4,900万円で予想どおりの着地となりましたが、それ以下が残念な結果となりました。

営業利益は13億9,700万円です。前年は上回ったものの、増減率はプラス7.5パーセントにとどまりました。第4四半期に起きた事情については後ほど詳しくご説明します。経常利益は12億8,600万円、親会社株主に帰属する当期純利益は8億2,400万円となりました。

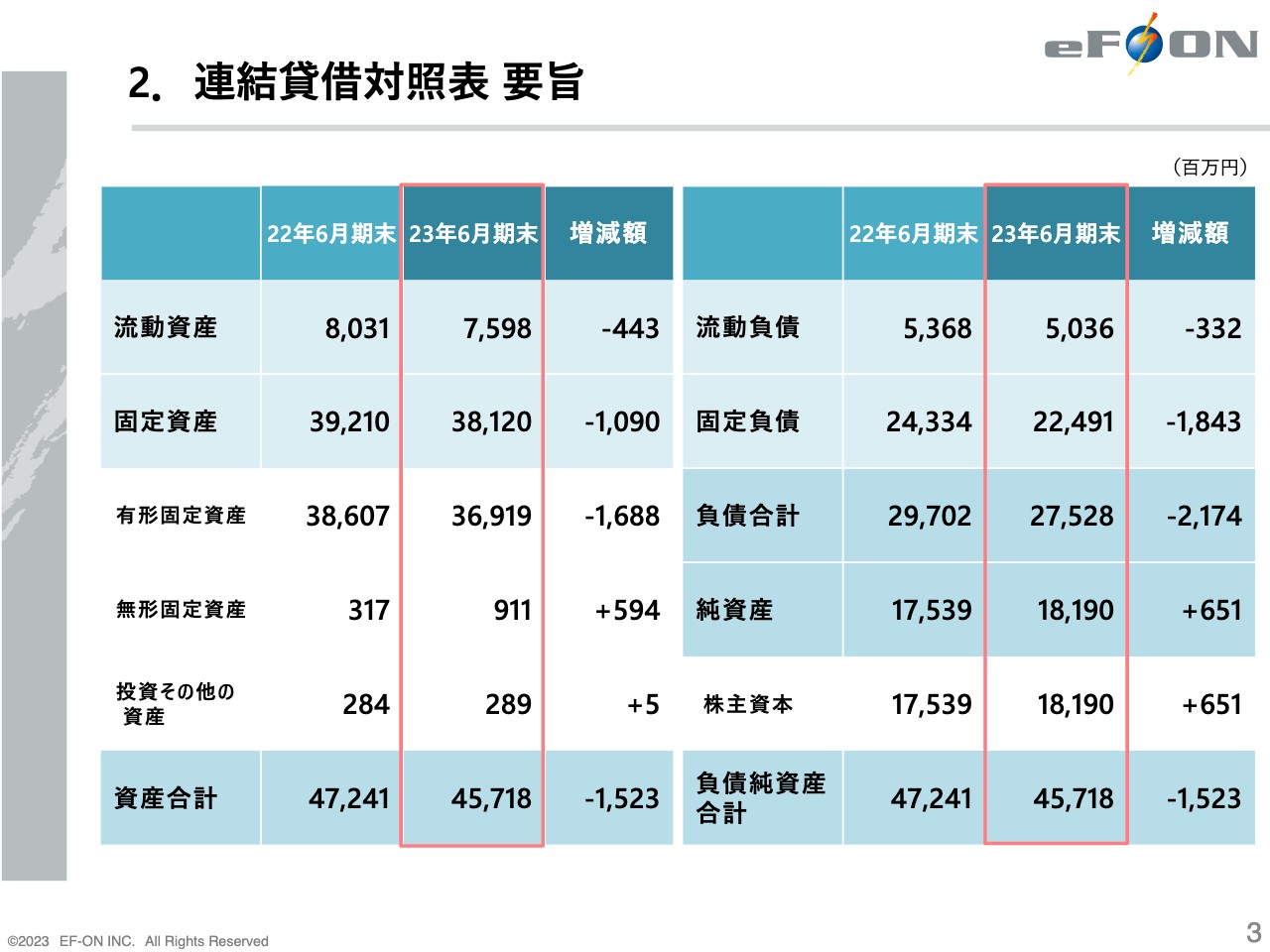

2.連結貸借対照表 要旨

B/Sです。ほぼ想定どおりだったと言ってよいと思います。本来は利益分だけ純資産が増える予定でしたが、年度末で株主資本が181億9,000万円となり、6億5,100万円のプラスにとどまりました。減価償却見合いで減少していることが見て取れるかと思います。

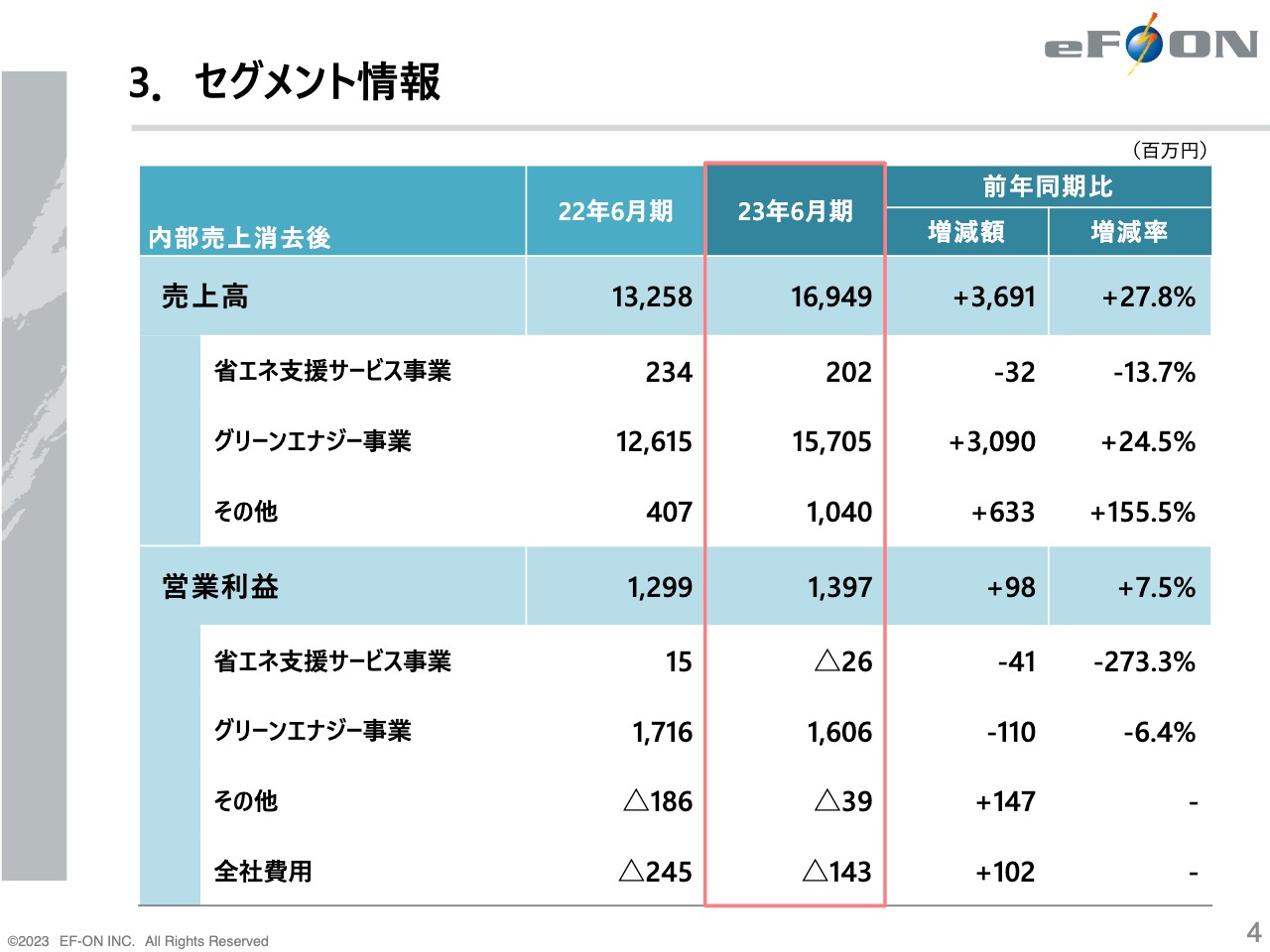

3.セグメント情報

セグメント別の業績です。売上高は、省エネ支援サービス事業が2億200万円、グリーンエナジー事業が157億500万円、その他はほぼ100パーセント電力小売事業ですが、10億4,000万円となりました。電力小売事業で増えている部分はグリーンエナジー事業で増えるはずだった部分とご理解ください。

営業利益は、省エネ支援サービス事業がマイナス2,600万円、グリーンエナジー事業が16億600万円、その他の電力小売事業がマイナス3,900万円となりました。まだ費用向きではあるものの、下期は利益向きになり始めています。

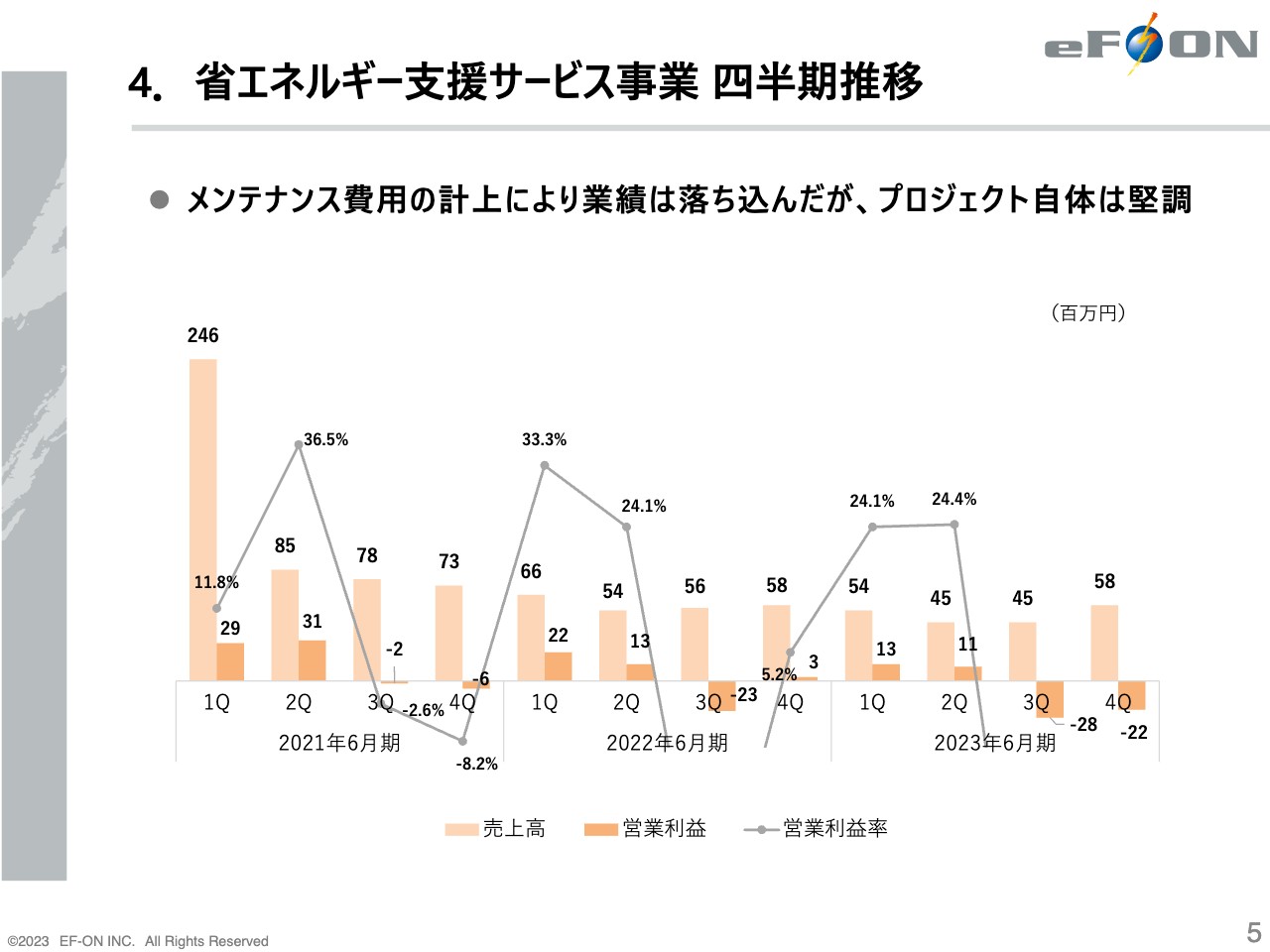

4.省エネルギー支援サービス事業 四半期推移

省エネルギー支援サービス事業の四半期推移です。 第3四半期、第4四半期ともに赤字となっています。実際は黒字になるはずでしたが、6月末に売上が立つはずの案件が7月に先送りされたことにより赤字となりました。

しかし進行期である今年度については、1億円から2億円くらい利益が出ると見込んでいますので、省エネルギー支援サービス事業は特に問題のある状況ではありません。

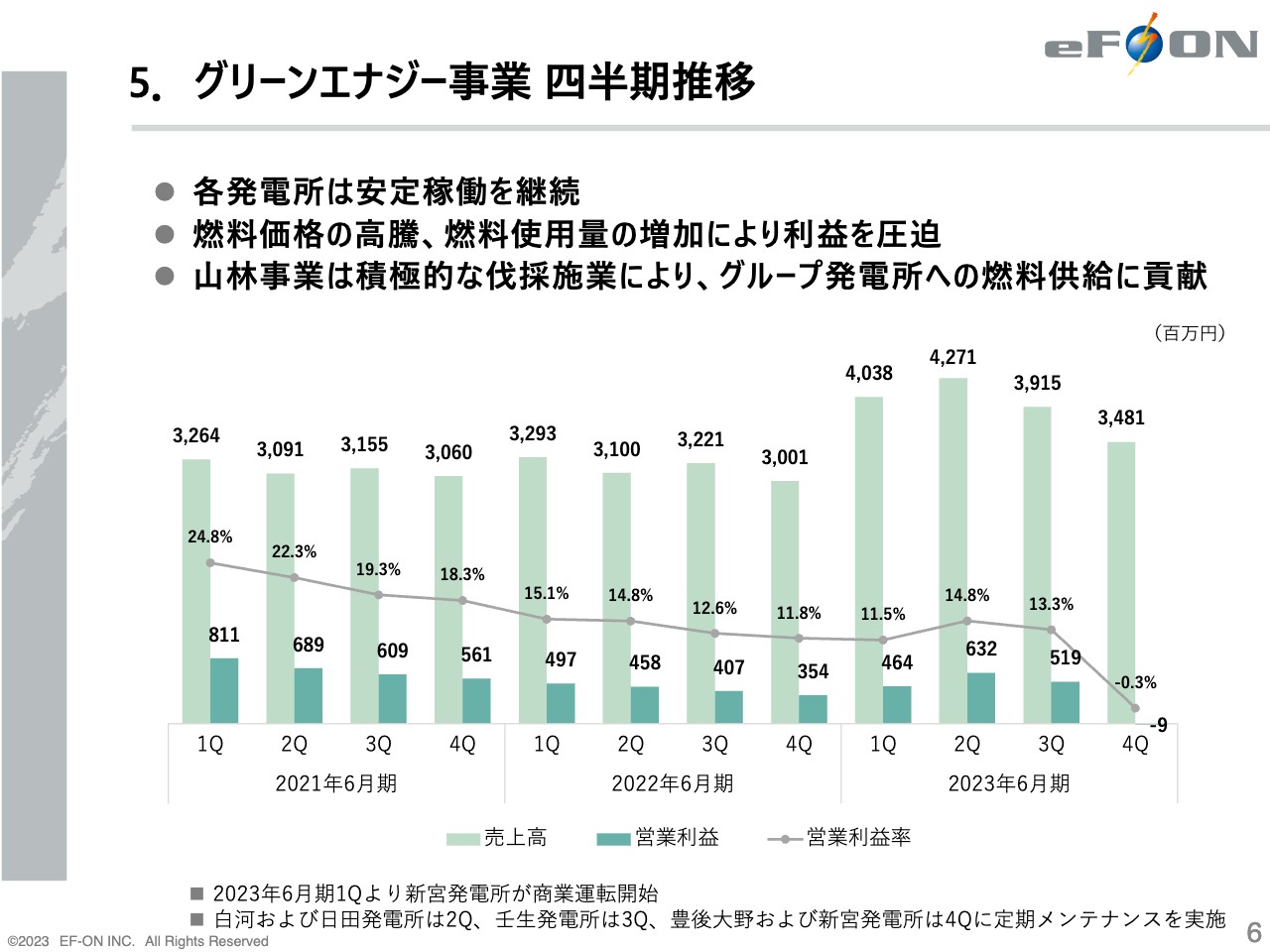

5.グリーンエナジー事業 四半期推移

重要なのは、グリーンエナジー事業です。第4四半期の赤字が大問題で、我々としても非常に頭が痛いところですが、まずは数字についてご説明します。

新宮発電所は今年1年目のため、来年度以降が通常会計年度になります。第4四半期に初めてメンテナンスの引当を行い、1億円ほど計上しました。また、新宮発電所のチップ破砕機が焼損し、5,000万円の除却損が発生しました。この2点は単発の特殊事象ですので、今後も継続するものではありません。

一番大きかった要因は、新宮発電所を含め多くの発電所において、かなりの遠隔地から高い燃料を購入したことです。これにより、3億円ほど費用が増加しています。これはバイオマス発電用燃料だけが高いという事象が起きたためで、発電所を休止するか高い燃料を買うかの二択を迫られ、当社の場合は泣く泣く高い燃料を購入し、赤字となりました。

もう1つの大きな要因は、山林事業での利益に寄与する木材を、自社への燃料供給のために燃やしたことです。これにより損失が8,000万円程度増えています。

6.事業別の状況

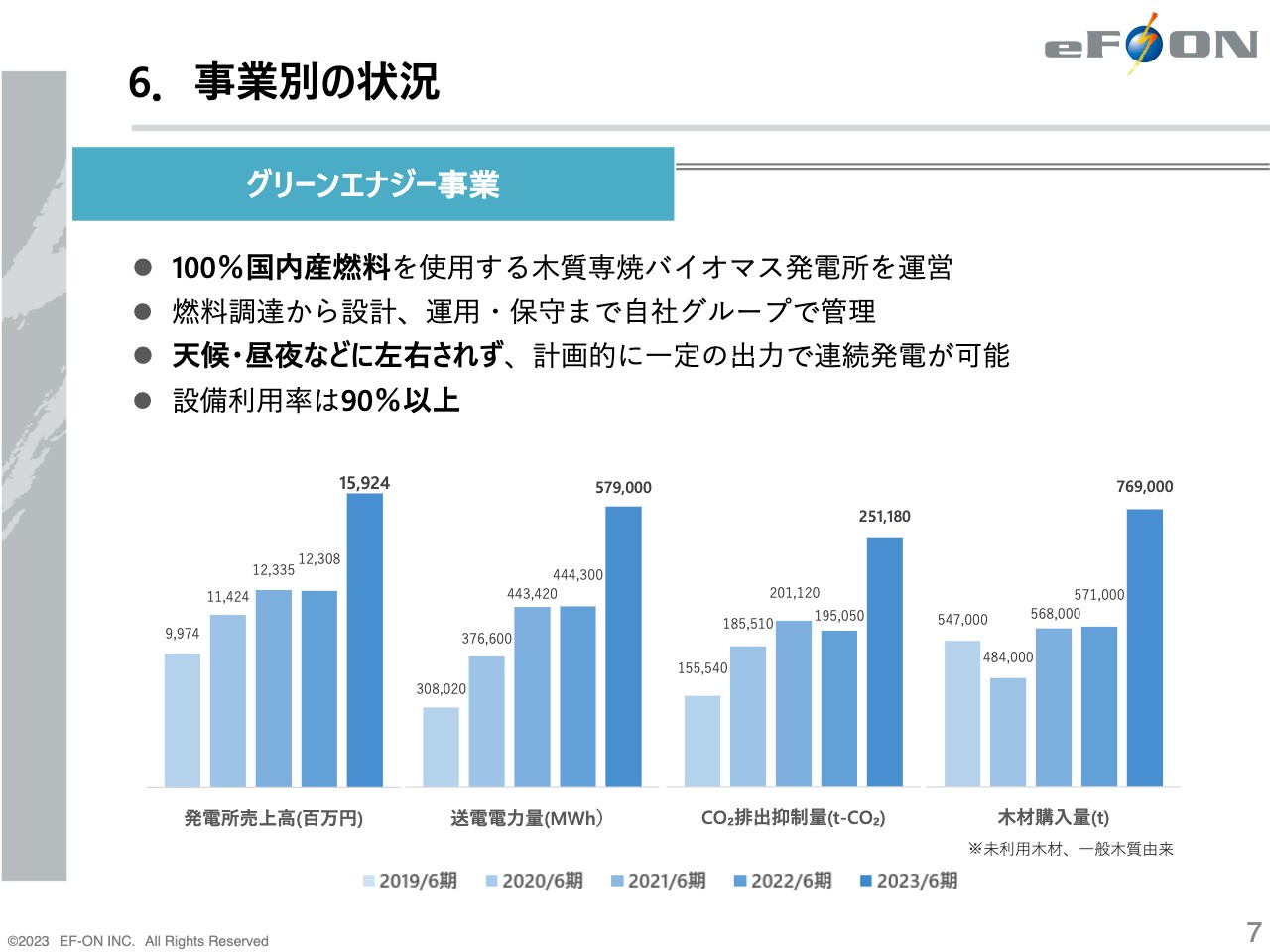

事業別の状況です。スライドのグラフは、グリーンエナジー事業における過去5年の動きを示しています。左端のグラフが発電所売上高になりますが、ご覧のとおり、新宮発電所の分だけ増えている状況です。それに伴い、当然ながら送電電力量も増え、その分CO2もきちんと減らしています。

一方で、購入した燃料数も増えており、これによるインパクトが先ほどご説明した赤字の要因です。

6.事業別の状況

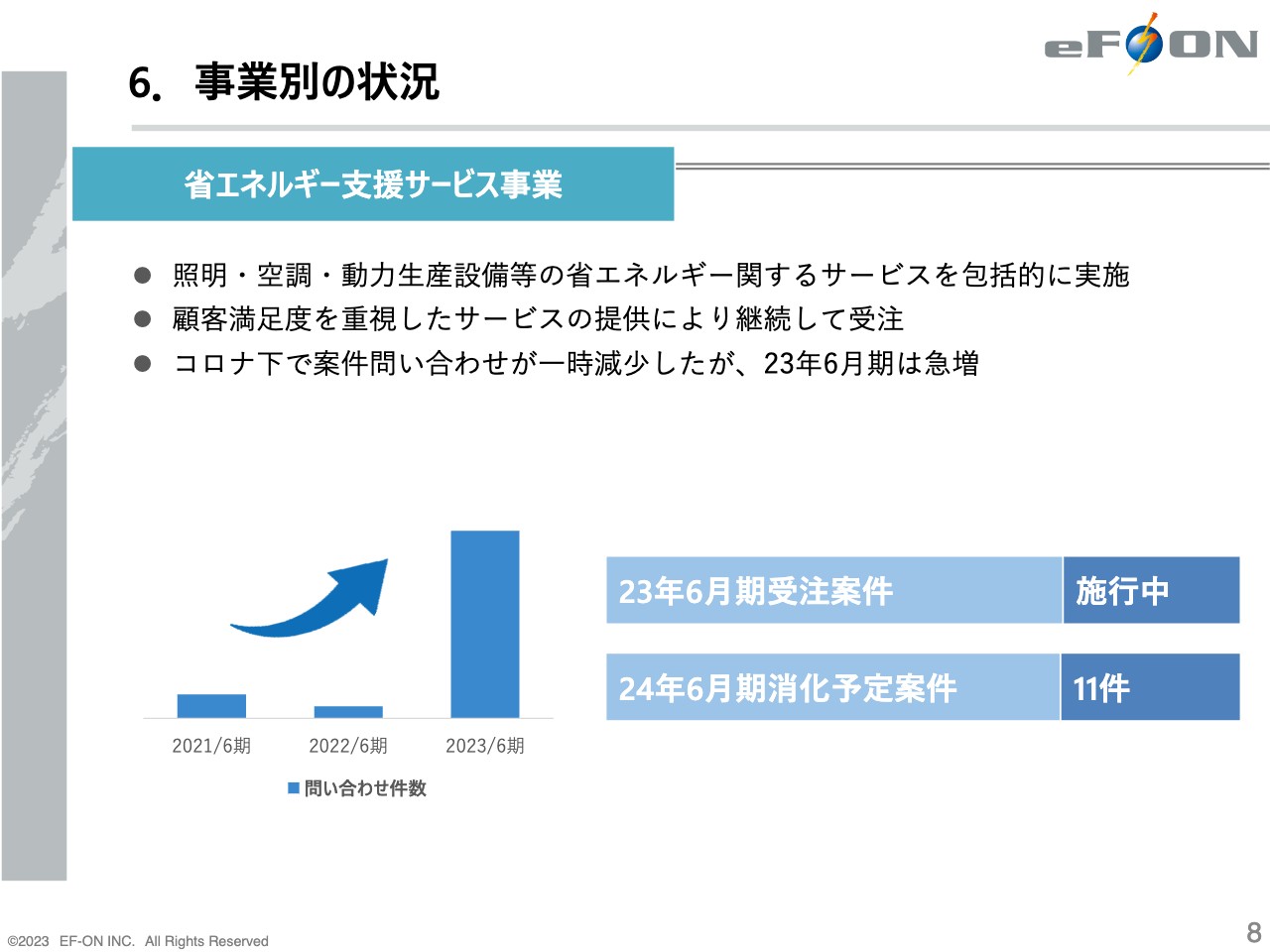

省エネルギー支援サービス事業です。スライドのグラフからもわかるとおり、問い合わせ件数が増え、引き合いが非常に強くなっています。なぜかと言いますと、一般のゼネコンが仕事を積極的には受けていないためです。現在は非常に歩留まりが悪く、スーパーゼネコンの多くは受注を手控えています。

そのため、我々のところに「受けてくれないか」という問い合わせが増えており、進行年度は売上が増え、利益向きになる見込みです。

6.事業別の状況

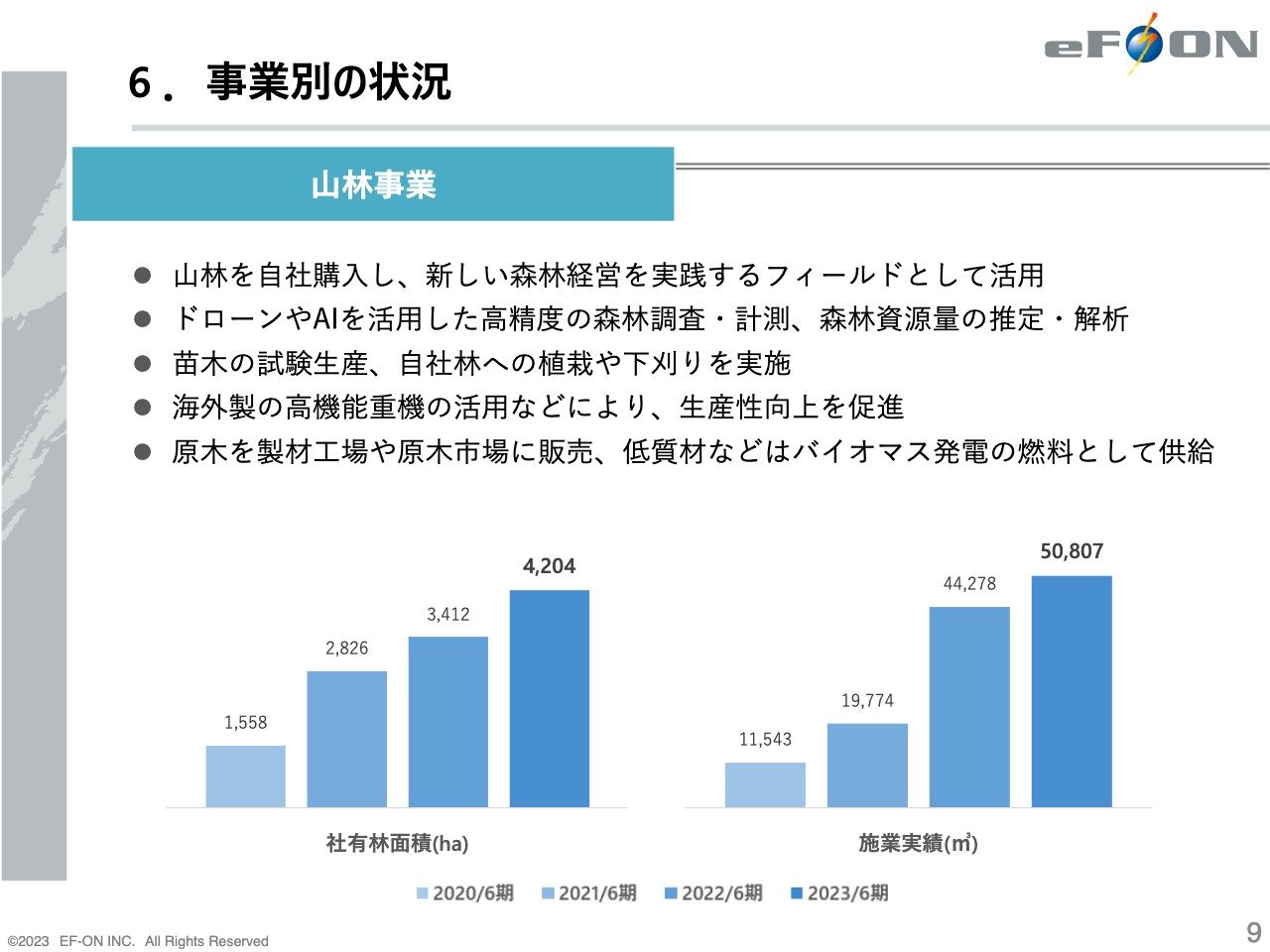

山林事業はセグメント化していませんが、こちらのみ取り出すと4億円の赤字になっています。この事業を行っていなければもう少しセグメント利益は増えるのですが、先ほどお話ししたように自社への燃料供給という役割を担っているため、本来の山林事業ができていれば赤字は少ないはずです。

なお、赤字とは言っていますが、財務会計上の赤字であり、そのうちのかなりの部分が減価償却費です。そのため、あと3年ほどで収支バランスが取れてくると思っています。

社有林面積は4,200ヘクタールを超えています。約5万立方メートルの原木の伐採施業を行いました。

6.事業別の状況

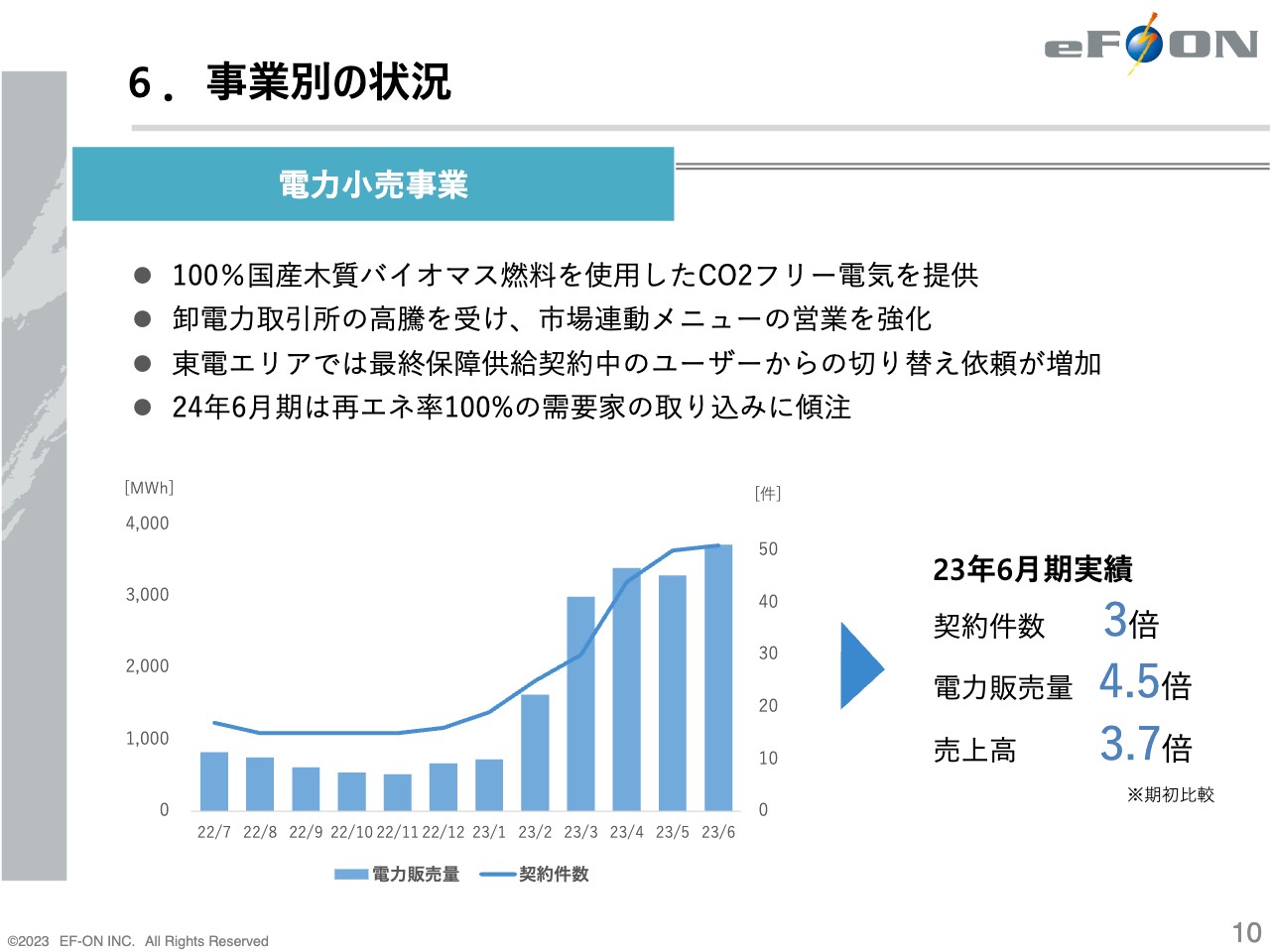

電力小売事業については、2月から3月頃から契約件数が大きく増加しました。こちらは、昨年に電力契約難民となった方々と契約したためです。東京電力パワーグリッドとの最終保障供給契約が切れ、電力を売ってくれるところがないという方からの依頼をかなり受けました。これらはすべて市場連動型で販売していますので、薄利多売ではありますが、ノーリスクで売上を上げることができます。

下半期はそれなりに利益を出しましたが、7月から9月がかなり厳しかったため、トータルでは若干の赤字となりました。足元から今年度後半にかけては利益向きになるはずですので、電力小売事業についても心配される必要はあまりないと思います。

7.発電所 前期実績および当期予算前提

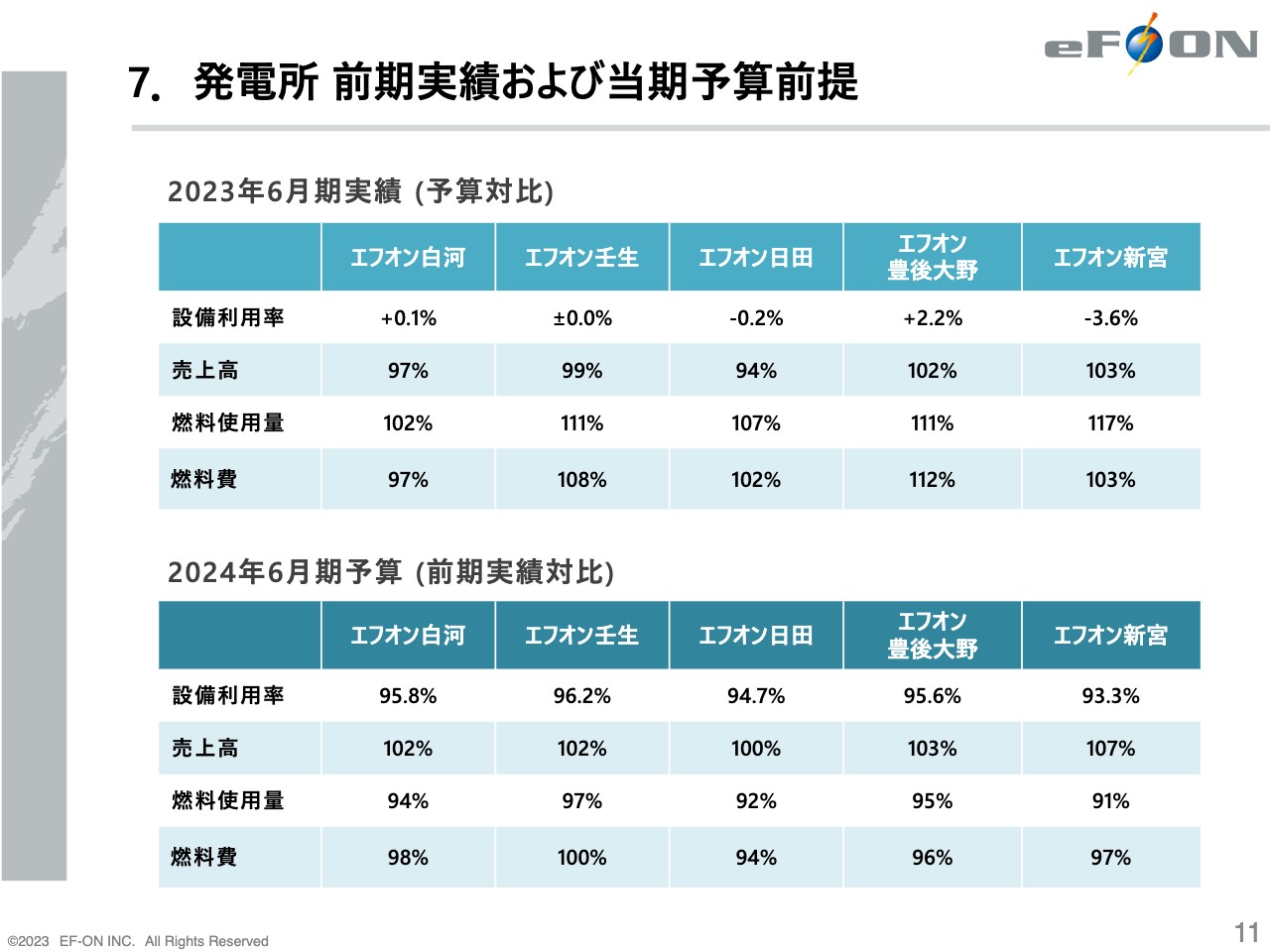

発電所の当期予算前提です。それぞれの発電所の実績について、スライド上部に前年度の予算比、スライド下部に今年度予算の前期実績比を記載しています。

8.2024年6月期 連結業績見込み

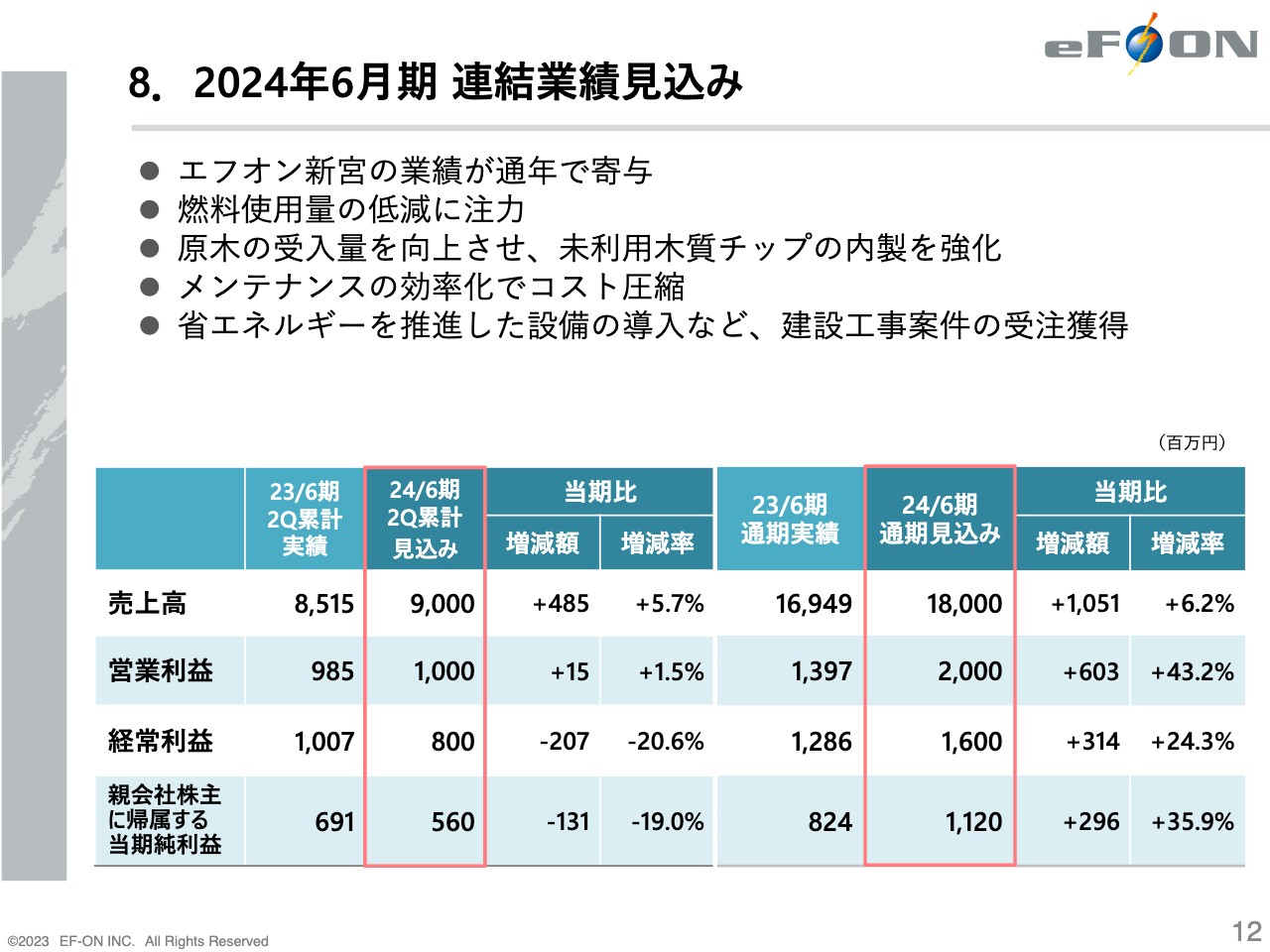

2024年6月期の業績見込みです。実は、社内ではもう少し利益向きの見通しをしていますが、現在の木材等の市況からもう少し保守的に見積もったほうがよいとの考えからこのような数値にしています。

通常であればもう少し利益が見込めますが、最大要素である燃料価格が相変わらず不透明ですので、妥当な水準だと思っています。

9.発電所 概要

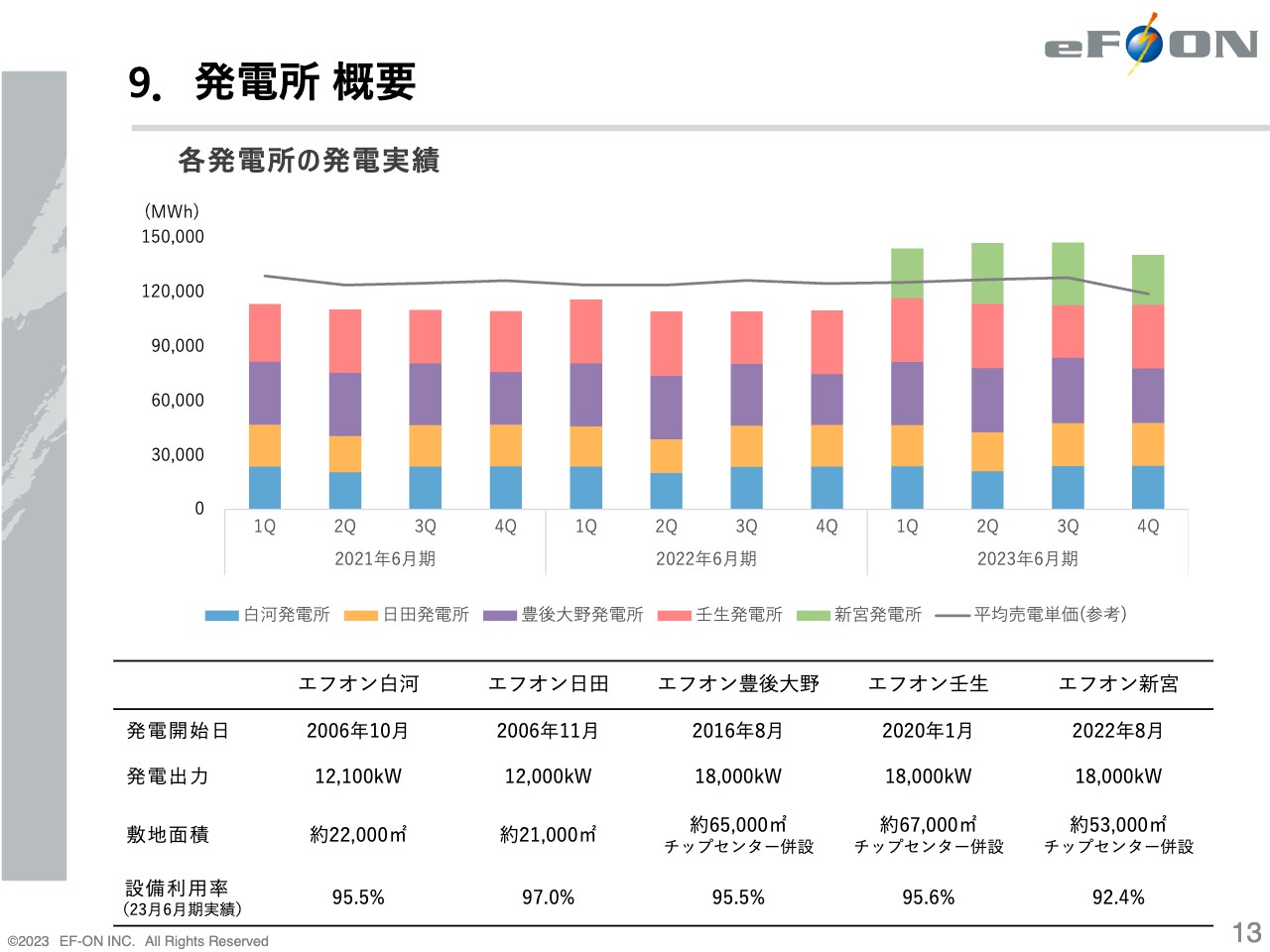

各発電所の発電実績です。単純に新宮発電所の分が上乗せされた状況になっています。

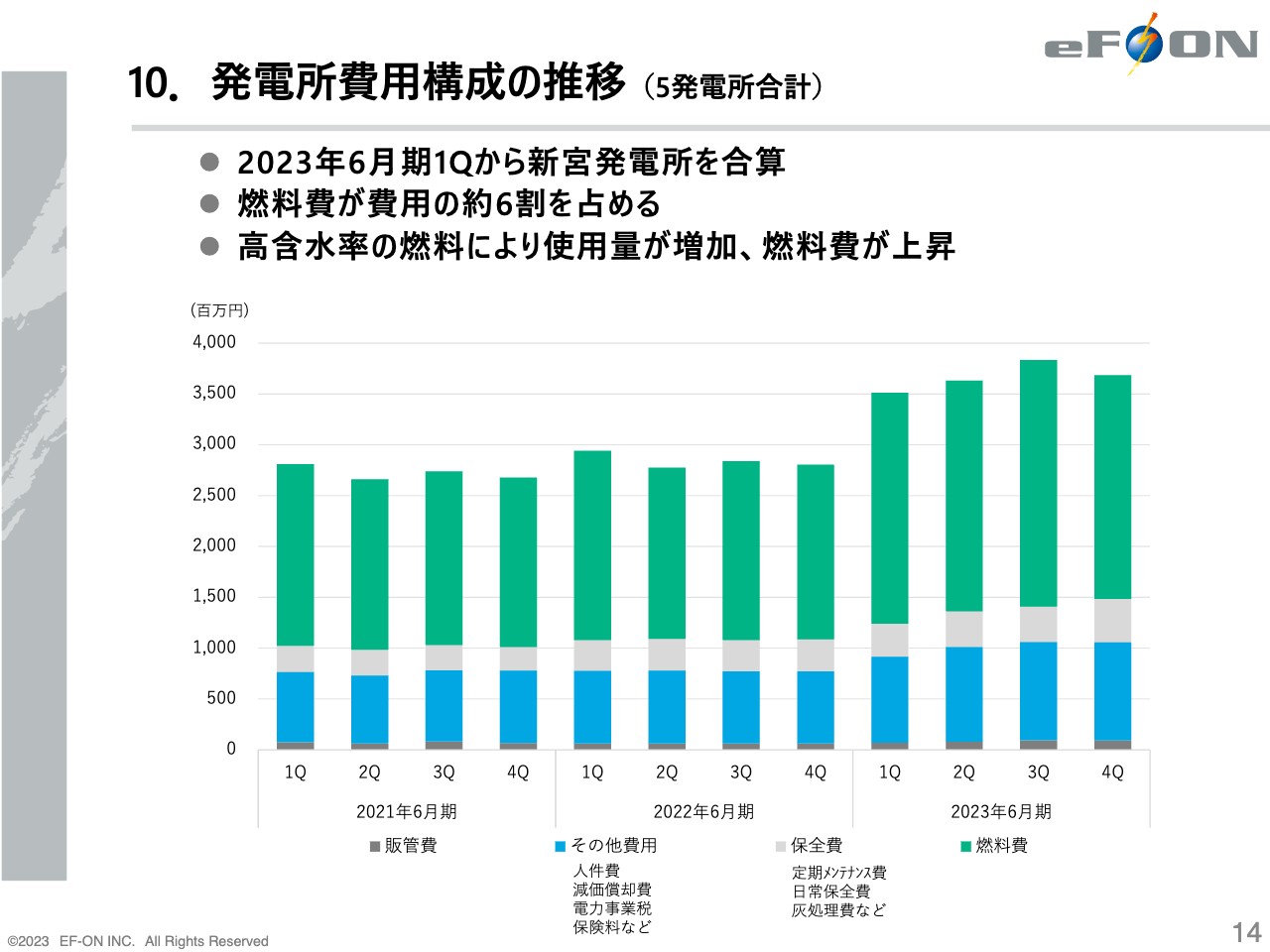

10.発電所費用構成の推移(5発電所合計)

発電所費用構成の推移です。相変わらず、燃料費の割合が非常に大きいというところに尽きます。また、今年4月に給料を5パーセント上げていますので、人件費も増えています。

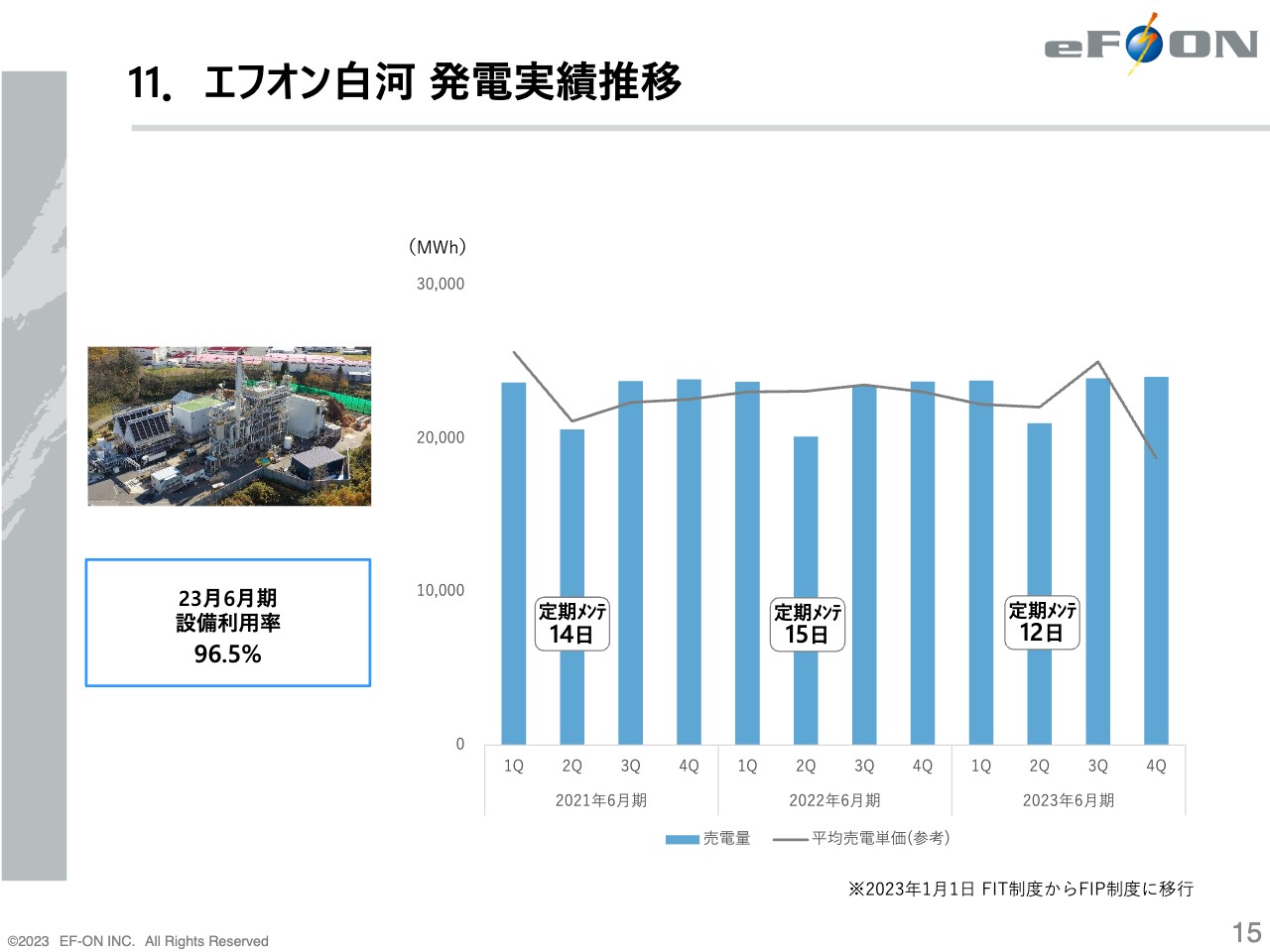

11.エフオン白河 発電実績推移

白河発電所は大過なく1年を過ごしました。

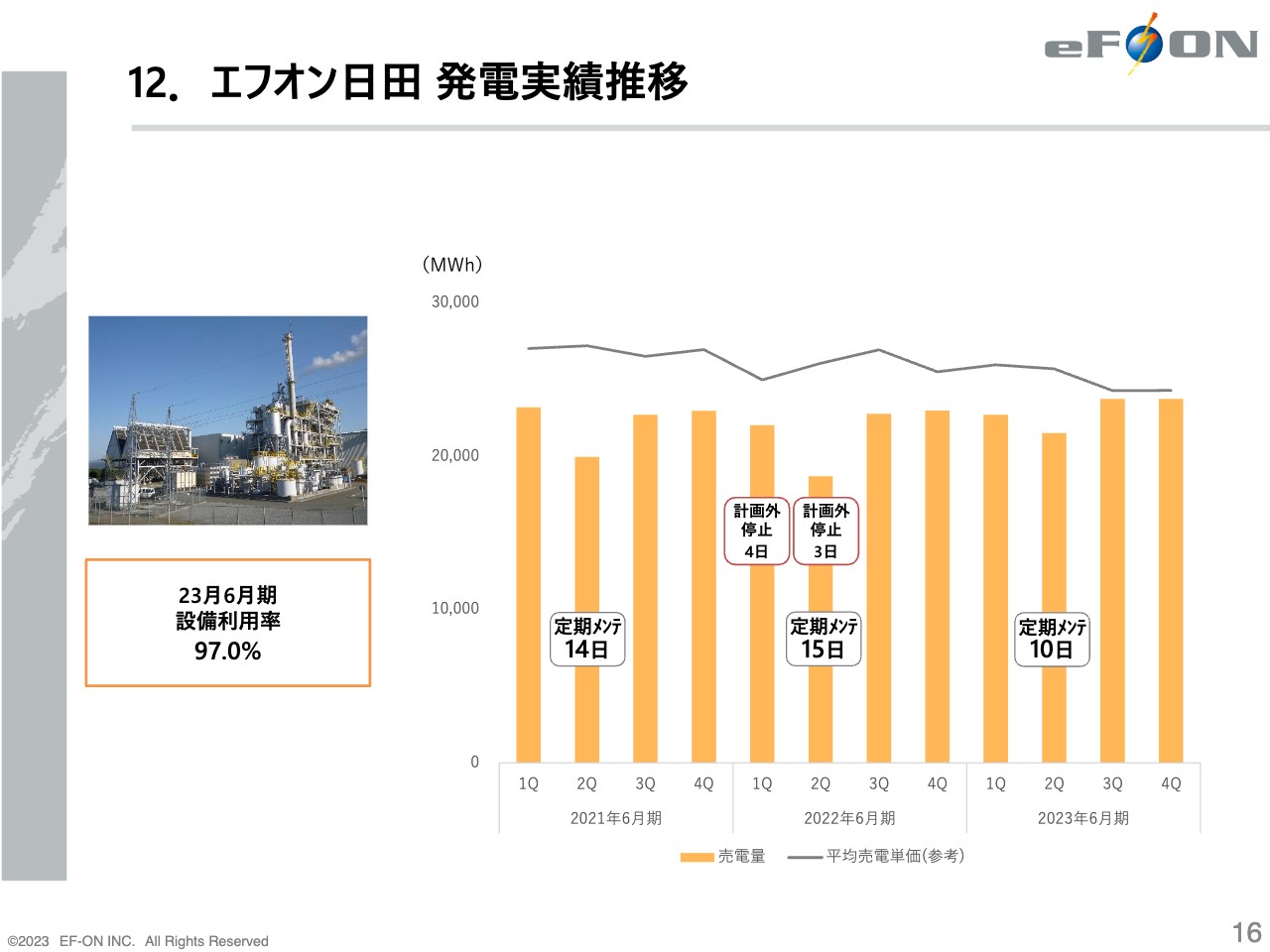

12.エフオン日田 発電実績推移

日田発電所もほぼ大過なく1年が終わっています。

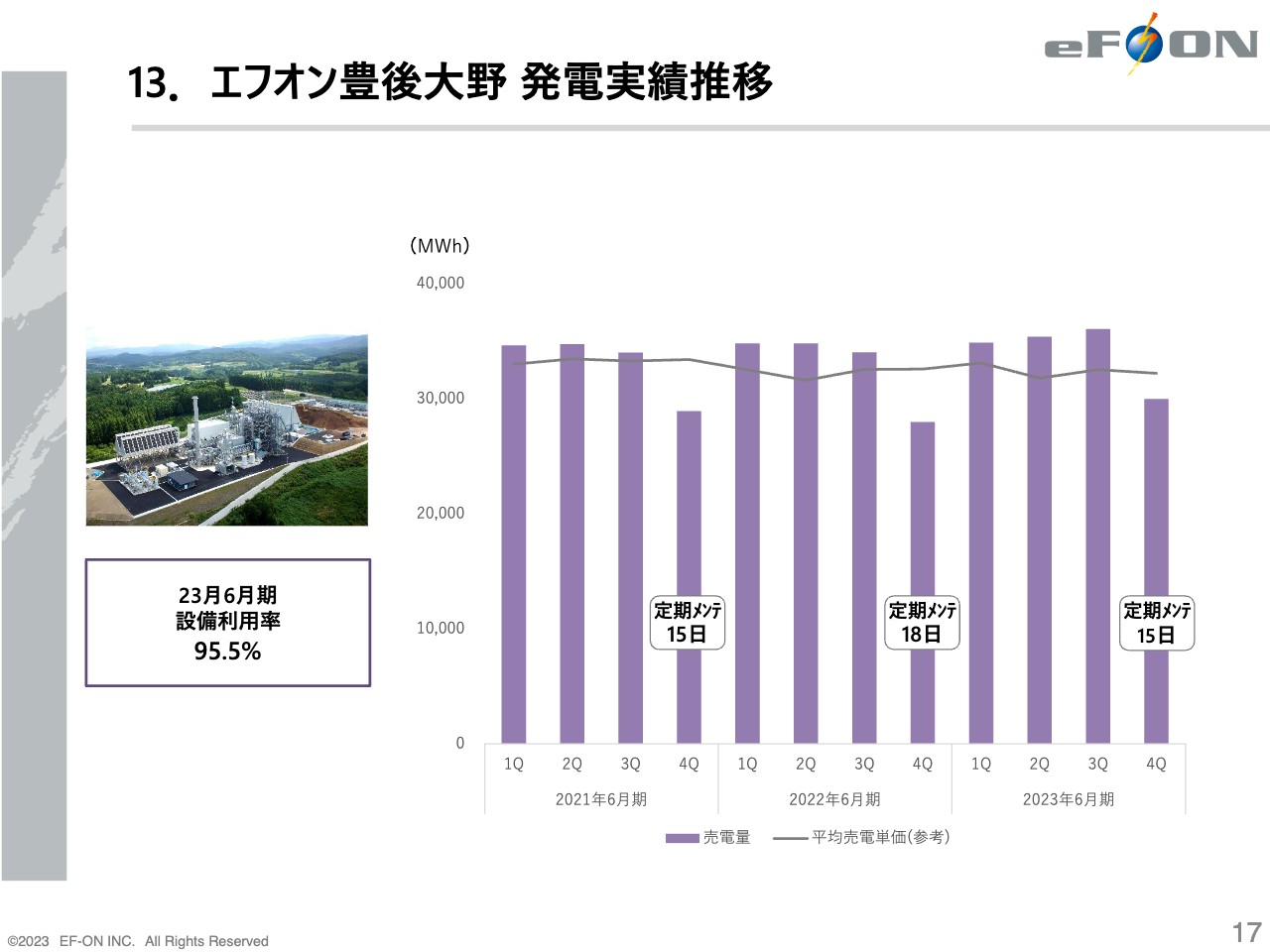

13.エフオン豊後大野 発電実績推移

豊後大野発電所は、稼働は順調だったものの、丸太の入荷状況が悪く売電単価がかなり下がりました。そのため、業績的にも利益を圧迫しています。

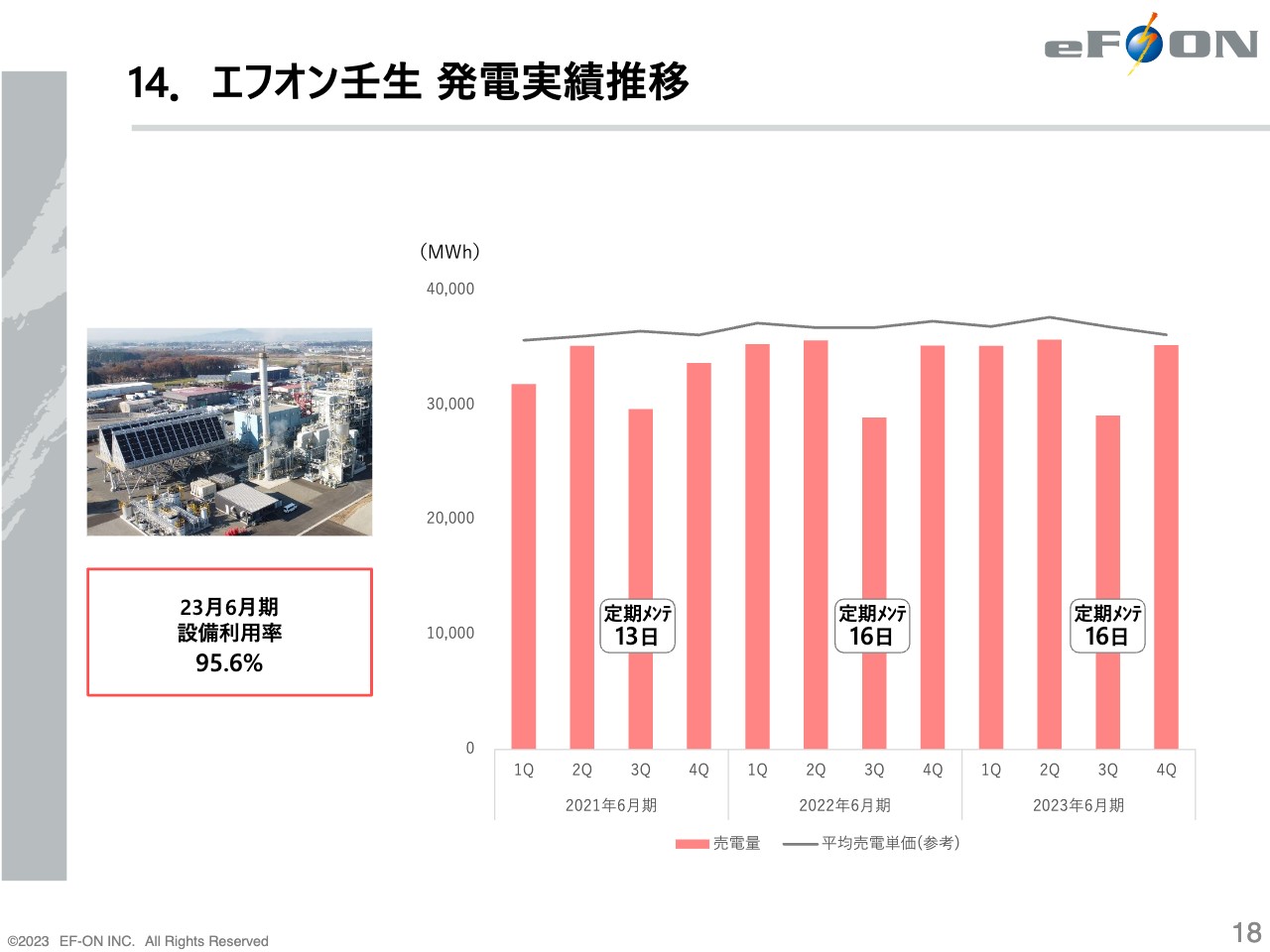

14.エフオン壬生 発電実績推移

壬生発電所についてです。マイナーなトラブルが度々あり稼働実績が振るわなかったことに加え、燃料使用量が前年と比べてやや多めになっており、稼働状況があまりよくありませんでした。

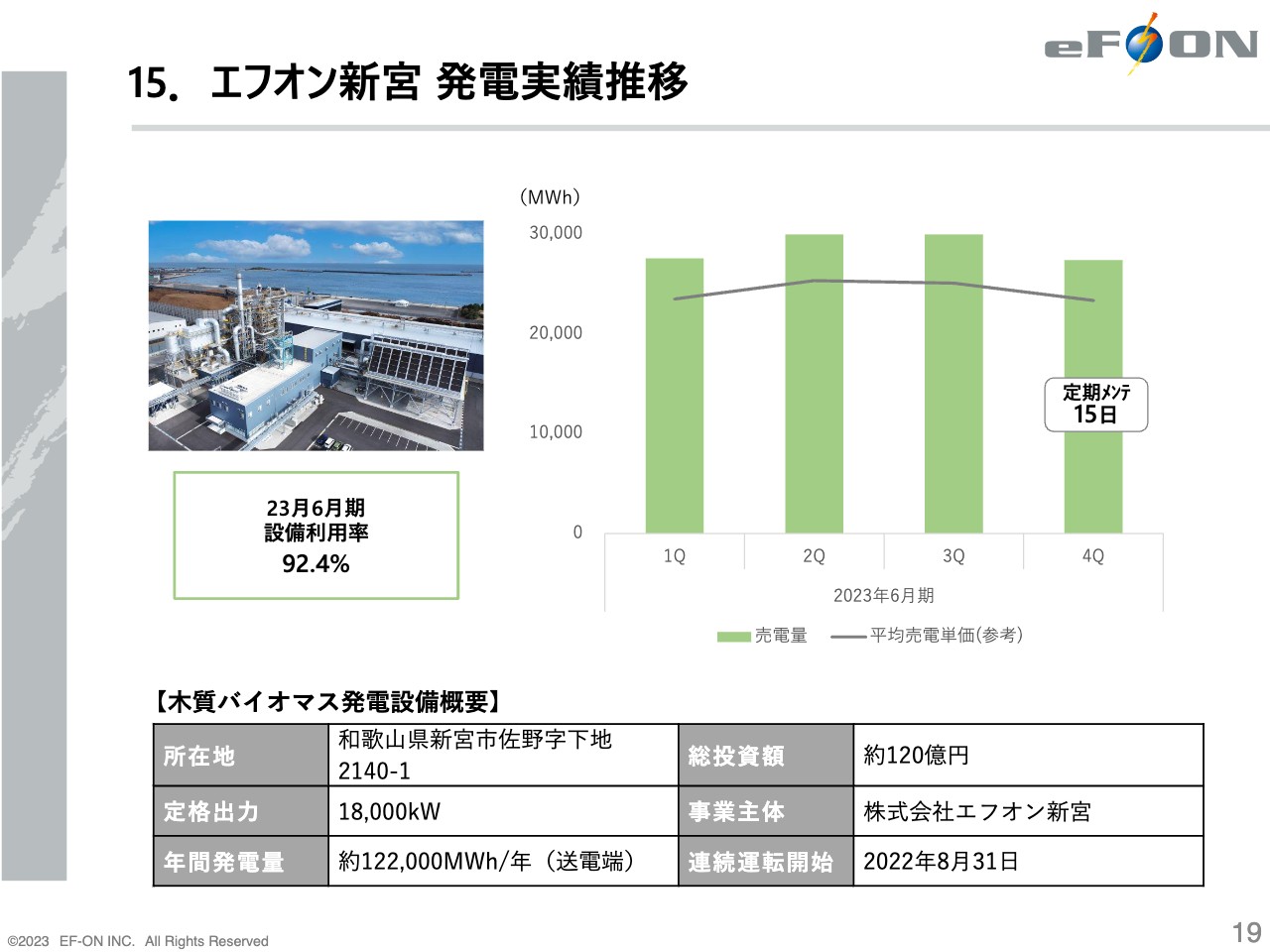

15.エフオン新宮 発電実績推移

新宮発電所についてです。まだ1年目のためなんとも言えませんが、大変な状況でした。新宮単体では黒字を確保していますが、輸送距離の長い燃料をエフバイオスが供給しているため、黒字とは言え厳しい状況になっています。

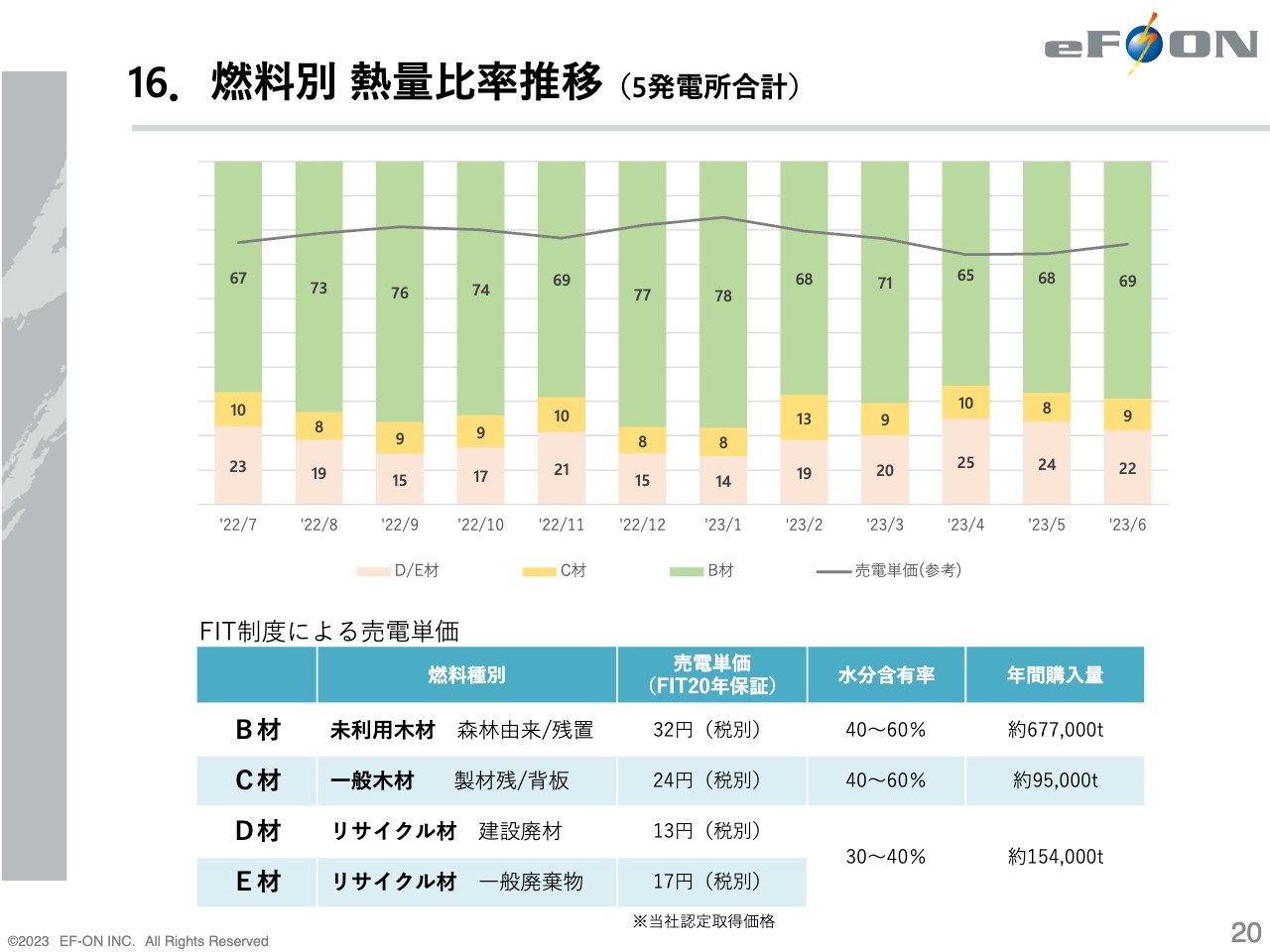

16.燃料別 熱量比率推移(5発電所合計)

熱量比率の推移です。切り替えの中でも丸太の調達が全国的にタイトで、特に九州がタイトになっています。前年、前々年は70数パーセントとなっていましたが、2023年6月期後半は60パーセント台を推移しています。

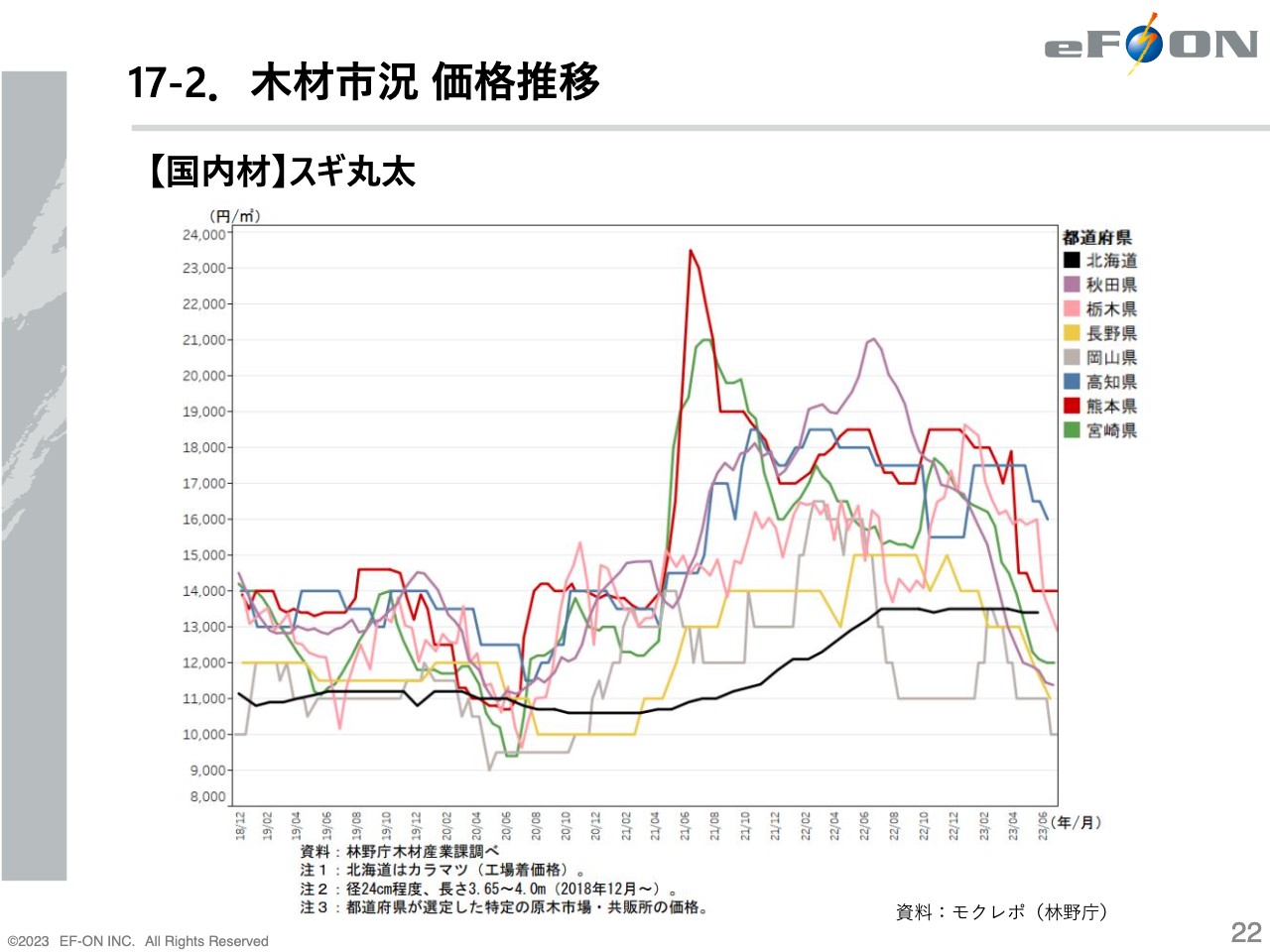

17-2.木材市況 価格推移

スライドのグラフを見るとわかるとおり、国内流通のスギ丸太価格は、下がるところは順調に下がってきています。しかし、こちらはあくまでも用材用途の市況であり、燃料用は相変わらず売り手が強気な状況です。

しかも、本来は輸入材を使い国内材は買わないはずの発電所が新規ユーザーとして登場し、比較的高い値段でかなりの量を買っています。そのため、我々にとっては「なんてことをしてくれるんだ」という状況になっています。

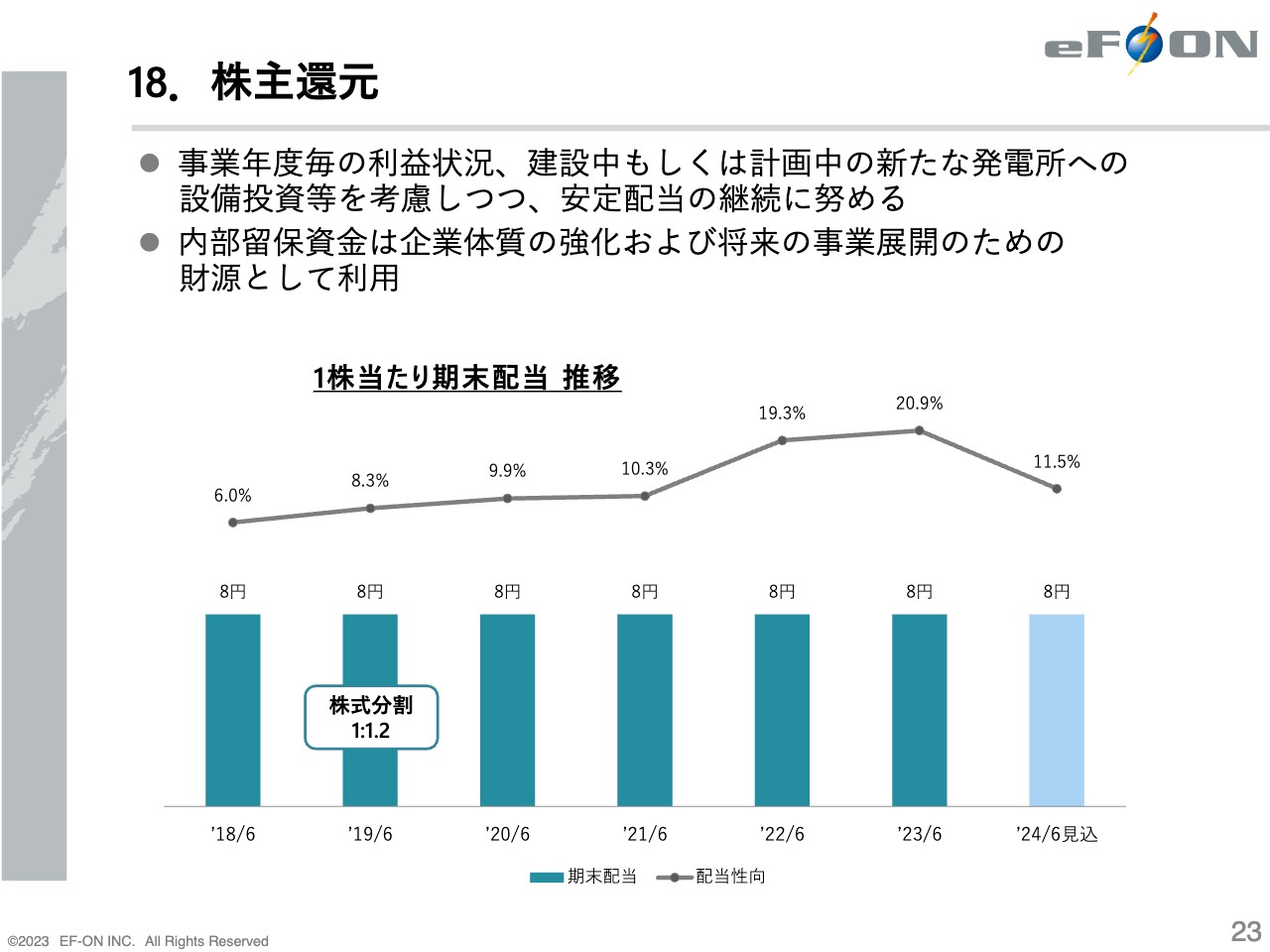

18.株主還元

配当も相変わらず据え置いていますが、もう少しご辛抱いただきたいと思っています。

前年度を総括すると「第4四半期の体たらく」という一言に尽きます。その中で、特に新宮発電所では燃料の海上輸送において大きなコストがかかってしまいました。実は、この契約は今も続いています。7月から9月まではどうしてもこの状況が続きますので、第1四半期もあまりよくない可能性があるかもしれません。

また、先週くらいに大きな台風が来ましたが、台風の影響は特にありません。台風が来ると船が来なくなるため、その間は在庫のある燃料でしのぐしかありません。しかし、台風が去った後には多くの船が到着することになります。そのため、足元では特に問題はない状況です。

少し駆け足でしたが、以上が2023年6月期の決算説明となります。

質疑応答:燃料輸送価格問題の影響について

質問者:燃料価格は前期第4四半期だけでも3億円ほどの下振れ要因になったとのことですが、この状況は今も続いているのでしょうか? また、いつ頃からこのようなことが起きているのでしょうか?

先ほどの「輸入材を買っている人たち」の話から考えると、輸入材価格がさらに下がる可能性はそれほど高くないのではないかと思います。そのような意味では、構造的な問題になりかねないと思っています。

それらの状況と併せて、これが新宮発電所特有の問題なのか教えてください。新宮発電所は横持ちを前提としていたため、遠方の地域から燃料を買い付けることになっていたと思います。一方で、全体的に見た場合、例えば豊後大野発電所や白河発電所など他の拠点でも大きな影響を受けているのかどうか、お聞きしたいです。

島﨑:まず、いつからこの問題が発生していたかについては、端的に言いますと3月以降です。特に3月から5月頃、当社の新宮発電所において、前年くらいからストックしていた燃料が枯渇し、通常の燃料を調達して燃焼を行う状況となりました。

それが思うようにいかず、各地域からの地上輸送での調達がままならなかったため、かなり遠方の港から原木を購入しています。

東北であれば約8,000円、九州であれば約1万円で済むところをさらに高い価格で購入していますので、そのような意味では、新宮発電所のコストが突出して高いことは間違いありません。このように、遠方から輸送してきた燃料で全体の必要量の半分ほどを賄っていたのが3月から5月頃です。

現在の割合はどの程度かと言いますと、全体の3割ほどだと思いますが、引き続き高い燃料を使用しています。購入を続けているのは、スポットで購入することができなかったためです。

質問者:今の文脈から考えると、これは新宮発電所特有の問題なのでしょうか?

島﨑:特に高いのは新宮ですが、他のエリアもじわじわと価格が上がっています。先ほど例として「東北で約8,000円」「九州で約1万円」と言いましたが、8,000円は原木の値段、1万円はチップの値段だと思ってください。これらの価格は、前年同期と比べ1,000円は上がっています。

質問者:新宮発電所と他の発電所のコスト上昇要因は、おそらく違うものではないかと思います。

単純に、輸入材を購入していた発電所と競合するのであれば、新宮発電所特有の問題になります。他の地域は、どちらかと言えばインフレ傾向のために人件費や燃料費、ガソリン代などのさまざまなコストが上がった影響を受けているという理解でよろしいですか?

島﨑:本来、それらの発電所と競合するエリアは新宮ではなく九州です。これは、新宮には他社の大きな発電所がないため当然のことです。要するに、九州で輸入材を大量に使っている事業者が、国内の丸太などの燃料にも手を出すという現象が起きています。

燃料を新宮へ海上輸送する主な供給元は九州です。したがって、九州に起因する出来事だと思っていただければ、おおむね間違いありません。

質問者:そうすると、豊後大野発電所も影響を受けるのですか?

島﨑:ご指摘のとおり、すでに影響を受けています。

質疑応答:燃料輸送コストの業績への影響について

質問者:今ご説明された燃料輸送の問題はあるとしても、比較的構造的な問題ではないかという気がしています。今年度の業績には、こちらの影響をどのように織り込んだのでしょうか?

島﨑:今年度の見通しに関しては、すでに値上げした直近の価格を前提に組んでいますので、今よりもさらに上がらなければ予算どおりに進捗しますが、価格が今よりも上がった場合には圧迫要因となります。

みなさまもご承知のとおり、中国の不動産市況が荒れていますので、中国への輸出がここに来てかなり落ち着いています。そのため、先行きに関しては、昨年の今頃よりはいくらか楽観視しています。

質問者:ただし、それは当面の話であって、輸入材をもともと使用していた事業者と御社の発電所の競争力から考えると、決して楽観視はできず相対的に負けてしまう可能性もゼロではないと感じます。そのあたりはいかがでしょうか?

島﨑:例えば、PKSを使っている事業者は、5万キロ、7万キロといった出力ですから燃料についても膨大な取扱量があります。したがって、そこに国内の未利用木材をたかが1万トンから2万トン入れたとしても、大したインパクトになりません。根源的に、まとまった量のPKSを本来想定していた価格で購入することがより重要なのかと思います。

そもそも、国内の未利用木材はそこまでの量がありませんので、彼らが国内材を大量に買うことは無理だと思います。これらの理由から、今後この事業者たちがメインプレイヤーになり、国内の未利用木材を買い続ける可能性は低いと思います。

質問者:なるほど。突発的に起こった要素が比較的大きいということですね。

質疑応答:今年度の業績見込みについて

質問者:スライド12ページに記載されていた今年度の業績見込みについて、今のお話も含め、もう少しどのような織り込み方をしているのか教えてください。例えば、省エネ支援サービス事業のところがやはり少しよくなるとのお話や、電力小売事業の利益が出てくるというお話もあったかと思います。

今年度の業績見込みの中で、売上高や営業利益はどのような組み立てになっているのか、ご解説をお願いします。

島﨑:当年度の予算組みの中で、最もアグレッシブなのは電力小売事業です。現在の電力小売事業の契約電力は2万キロにも満たない程度で、1年間でおそらく12億円から13億円ほどの売上だと考えています。

しかし、来年度の売上見込みでは約30億円売るつもりで、利益では3億円に少し届かない程度を想定しています。この数字の達成が難しいかと言いますと、おそらくそれほど難しくないと思っており、比較的引き合いも強いため、電力小売事業はそのような見込みとしています。

また、省エネ支援サービス事業についても、おそらく売上で4億円から5億円になるはずですが、利益率は15パーセント程度をイメージしています。

グリーンエナジー事業がいわゆるバイオマス発電の売り分になるわけですが、先ほどお話ししたとおり、電気小売事業に売上が持っていかれます。したがって、全体としての売上は変わりませんが、どちらに入るかの違いはあります。バイオマス発電については、今年度の第4四半期が普段どおりに進捗した場合の予算組みだと思っていただければよいです。

質問者:確認ですが、今年度の営業利益見込みは20億円ですので、前期比で6億円の増加です。省エネ支援サービス事業でおそらく1億円から2億円、電力小売事業で3億円ほど加算され、残りがグリーンエナジー事業ということになりますが、グリーンエナジー事業はそれほど強く見ているわけではないのでしょうか?

島﨑:ご指摘のとおりです。先ほどお話ししたとおり、実は社内の予算はもっとアグレッシブです。

質問者:それでは、一過性の利益が第4四半期で少し入っていることを除くと、燃料価格が今より上がらない前提で、ほとんど今お話しいただいた内容で説明がつくということですね。

島﨑:先ほどお伝えしたように、7月から9月にかけては、一定程度上がるというよりも今のタフな状態を想定した見込みとなっています。そのように考えると、20億円という利益予想は比較的妥当ではないかと思います。

質疑応答:中期的な利益成長の考え方について

質問者:決算とはやや離れた内容ですが、中期的な利益成長の考え方に関してお聞きします。新しい発電所もいろいろと検討されているかと思いますが、まだ公表はされていません。また、山林事業についてはまだ赤字で、3年後にようやく差し引きゼロになる可能性があるとのことですので、また利益を牽引する事業には至らないと思います。

そのため今は、エフオン全体での中期的な利益成長のイメージがやや描きにくいと思っています。それはやむを得ないことなのか、「ちょっと待っていてください」という話なのか、言及できる範囲で教えてください。

島﨑:まず一般論で言いますと、現在、新しいプロダクトの建設に着手する計画を公表していないのは、当然のことだと思います。現時点で建設計画をお話しすることは、むしろ無計画です。なぜなら、今はプラント建設の費用が非常に高騰しているためです。

実は土地はすでに用意しており、あとはプラントの建設計画をどちらと契約してスタートするかという話になっています。しかし、普通に進めたのでは、おそらく投資回収に20年かかってしまいます。そのため、計画の公表ができる段階にはありません。

やはり、電気だけを売り上げるのでは上手くいかないだろうと思います。そこで、よいアイデアを考えましたが、今はまだお話しできる段階ではないと思っています。

質疑応答:FIT終了後の収益について

質問者:今思いついている良いアイデアが実現するならば、その建設にかかる時間を考えると、日田と白河のFIT終了が先に来るのではないかという印象もあります。

そちらについて、切れてしまった後は利益がマイナスになる瞬間があると覚悟をしておくべきなのか、それとも日田と白河の収益性維持にも秘策があるのか、利益が3年後、4年後にどうなるかを教えてください。

島﨑:現在の日田、白河に関しては、FITが切れても稼働することは可能だと思っています。電気については、いわゆるポストFITとして電気を売ることになると思います。実は、現時点で興味を持っていただいている会社が現れ始めています。

FIT電気プラス非化石というかたちではなく、ポストFITの純粋な「生グリーン」電力を買いたいという人たちがそれなりに出てきています。しかも、普通の電気と同じ値段ではなく、20円以上、場合によっては25円といったまっとうな価格で買ってもよいという話も出始めています。

FITで売るよりはトップラインは落ちるかもしれませんが、むしろある種の自由度が生まれますので、それはそれで魅力的だと思い始めています。

そのため、そちら側については問題視しておらず、「日田2」「白河2」といった新しいプラントに対して、時間的な隙間が多少できても困らないだろうと思っています。

質疑応答:木材調達について

質問者:新宮発電所の木材調達問題について、紀伊半島で木が買えていればここまでひどい状態にはならなかったということだと思いますが、あとどのくらいを目処に紀伊半島で木が自給できるようになるのでしょうか? そのために今後何をしていくのかなどについて、あらためて今のお考えをお聞かせください。

島﨑:大阪や名古屋も紀伊半島に含めるのであれば、おそらく7割を集めることはできなくはないというイメージは持っています。

当社の会計年度である来年6月までに5割を陸上輸送にすることが最低目標です。それを7割まで持っていければ、それなりに普通の発電所になりますので、早く達成したいと考えています。

質問者:新年度の計画は、今お話しされた陸上輸送を5割にするという目標を織り込んで作られているのですか?

島﨑:新年度の数字に関していうと、今年の1月から3月くらいの状態を前提としていますので、おそらく7割ぐらいが海上輸送になるイメージです。

質疑応答:今年度の営業外損益について

質問者:今年度の営業外損益見込みが、前期比で3億円ほど悪化する要因を教えてください。

島﨑:利払いが要因です。

質問者:そうすると、今後は2024年6月期の営業外損益の状態が定常化していくということですか?

小池久士氏:元本が若干減るため、下向きにはなります。今まで変動にしていたところを固定化しましたので、変動要素は少なくなります。そのため、この先は固定の利息ですが、元本がありますので、そのような意味では額としてはそれほど変わらないと思います。

質疑応答:ROEの今後の水準について

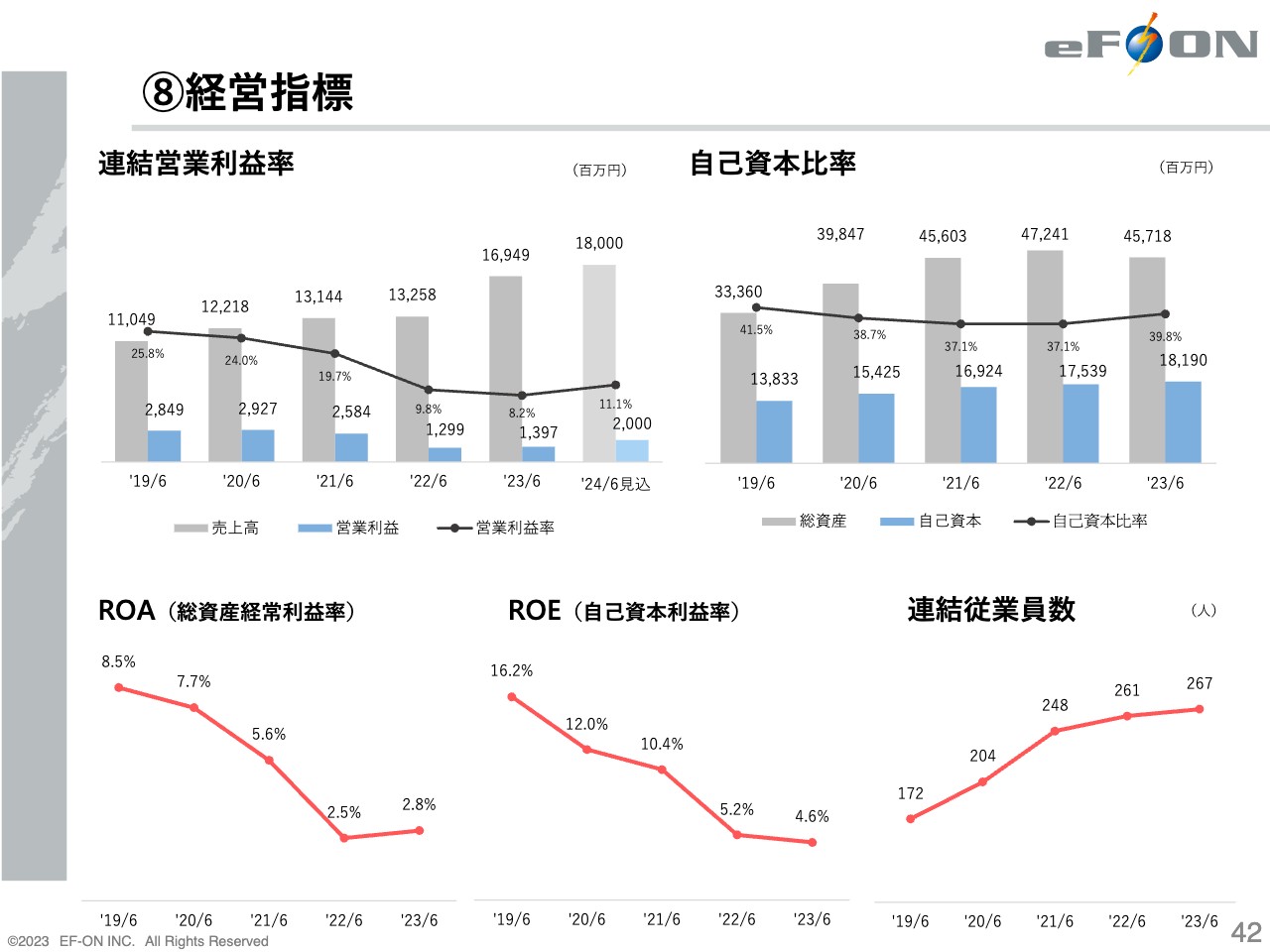

質問者:スライド42ページに経営指標の過去5年分が載っていますが、ROEを見ると、5年前の16.2パーセントから足元4.6パーセントに下がっています。自己資本比率が40パーセント前後で推移しており、ROEの低下がROAの低下に反映されています。

成長戦略はいったん様子見のステージになっていますが、今後も今の事業だけを続けると考えると、ROAはこの水準を維持し自己資本比率も横ばいならば、ROEも4パーセントから5パーセントくらいの水準が維持されるシナリオをメインとして考えてよいのでしょうか?

島﨑:年度の減価償却は30億円ほどですので、要するに毎年ROAが減ります。したがって、仮に新規投資を行わなければ、ROAは勝手に上がっていくはずで、それを内部留保すればROEは下がるはずです。

当然ながら、何かしらのかたちでペイアウトを行えばROE改善されます。そうなると「ペイアウトしろ」という話になってしまいますので、その話は置いておくとして、イメージとしてはこのようなかたちです。

一方で、新宮の発電事業所は1年目で、一応利益は出していますが、必ずしも純粋な意味で、つまりキャッシュ・フローベースで利益貢献したかというと、そうでもないと思っています。

おそらく2年目、3年目くらいには実力を出せると思いますが、そのような意味では、今何も追加的なことをしなければ、少なくともROAベースでは回復基調にはなるはずです。

質疑応答:キャッシュ・フローについて

質問者:短信を拝見すると、終わった年度ベースでの営業キャッシュ・フローは36億7,000万円で、投資活動によるキャッシュアウトは、結論だけ見ると前年より減って15億円で済んでいるため、前年のフリーキャッシュ・フローは多くなっています。

先ほどの新しい成長投資の話が出てくるまでは、このようなキャッシュ・フローをイメージしてよいでしょうか?

島﨑:おっしゃるとおりです。新宮は進行基準で進めていましたので、15億円は最後の支払い分をイメージしていただければと思います。進行年度に関しては、必ずしも投資側は2桁にはならないと思います。

質疑応答:山林事業の方向性について

質問者:山林事業について、先ほど数年先の利益についてもお話がありましたが、1年目が終わったところでどのような変化がありましたか? また、新年度について、1年スパンでも3年スパンでもかまいませんが、山林事業の方向性をどのように考えているか教えてください。

島﨑:終わった年度で新しく始めた中で注力したことは、苗を育てることです。現在、ポット苗ベースで1万本ほどを育てています。広葉杉(こうようざん)という早生樹の仲間や柳、ユーカリなど他にもさまざまありますが、要は早く育つ樹種の苗を内製化し始めています。

加えて、どうしても杉を植えなければいけないという日本の悪しき風潮がいまだにありますので、一定程度杉を増やし始めています。

現在はハウスを2つほど持っていますが、場合によっては種苗工場を作ってしまおうと思っています。工場といっても実際は大きなハウスで、例えば給水や換気を自動化し、人の手がかからない施設を作ろうと思っています。かたちが見えている施策としてはこのようなことが挙げられます。

実は植えなければいけない苗が目白押しになっており、先に切ってしまったところを3年以内に植えないといけないため、今はそれなりのペースで一生懸命植えている状況です。

質疑応答:新年度で注目すべき点について

質問者:何か新しいことや今まで行ってきた部分で拡大を考えているところなど、新年度で見ておくべき、注目しておくべき変化はありますか?

島﨑:始めた頃と比べると、山林事業はいろいろな意味で相当拡大しています。社内に40人ほどの木こりがおり、おそらく日本全国の林産会社の中でもトップ5には入る規模になってきています。

しかし、残念なことに施業地の確保が思うように進んでいません。みなさまから施業地をご紹介いただければ積極的に切りたいと思いますが、そうすると北海道などの遠いところばかりになりますので、できれば本州の我々の発電所に近いところだとありがたいです。

このようにボリューム感は出てきていますので、切った木を良材で販売できれば連結の利益はおそらく増えます。残念ながら発電所側の燃料用材がタイトになっため、安く木を売ってしまったという出来事がありました。それにより、山林事業は赤字に見えてしまっていますが、本来はもう少し良い状況であるとご理解ください。