2023年8月14日に発表された、株式会社日本マイクロニクス2023年12月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社日本マイクロニクス 代表取締役社長 長谷川正義 氏

株式会社日本マイクロニクス 取締役上席執行役員管理本部副本部長 片山ゆき 氏

株式会社日本マイクロニクス 経営企画戦略室室長 戸田繁樹 氏

決算概要

片山ゆき氏(以下、片山):管理本部副本部長の片山でございます。本日はお忙しい中、当社の2023年12月期第2四半期決算説明会にご出席を賜り、誠にありがとうございます。第2四半期決算の概要および業績予想のご説明は、私が担当させていただきます。

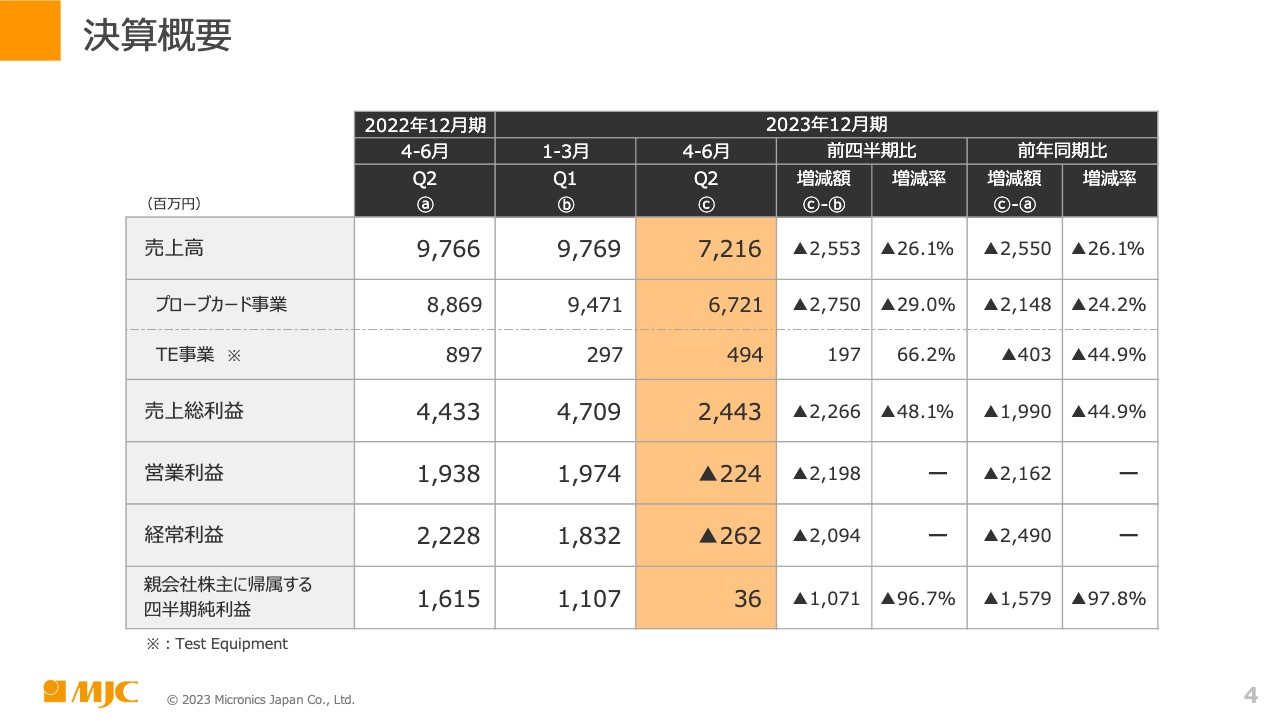

まず、決算の概要です。スライドの表は四半期ごとの当社の業績を示しています。上段より売上高、売上総利益、営業利益、経常利益、四半期純利益です。

表の一番左には、ご参考までに前年同期実績を記載しています。その右隣が当年度1月から3月の第1四半期、オレンジ色の部分が4月から6月の第2四半期です。増減額と増減率については、直前の四半期比になります。ご参考に右端に前年同期比を記載しています。

第2四半期の決算の結果は、売上高72億1,600万円、プローブカード事業が67億2,100万円、TE事業が4億9,400万円という結果でした。直前の四半期と比較すると、プローブカード事業に関しては、売上高が27億5,000万円減少しています。これは主にメモリ向けの売上高の減少によるものです。

売上総利益は24億4,300万円、売上総利益率としては33.8ポイントです。前四半期が48ポイントでしたので、14ポイントほど減少しています。

第2四半期の結果としては、営業損失は2億2,400万円、経常損失は2億6,200万円、親会社株主に帰属する四半期純利益はプラス3,600万円となりました。当期純利益のみプラスになっていますが、1月から6月までの決算数字を課税所得再計算した結果、税金費用が少なくなったためです。

決算概要

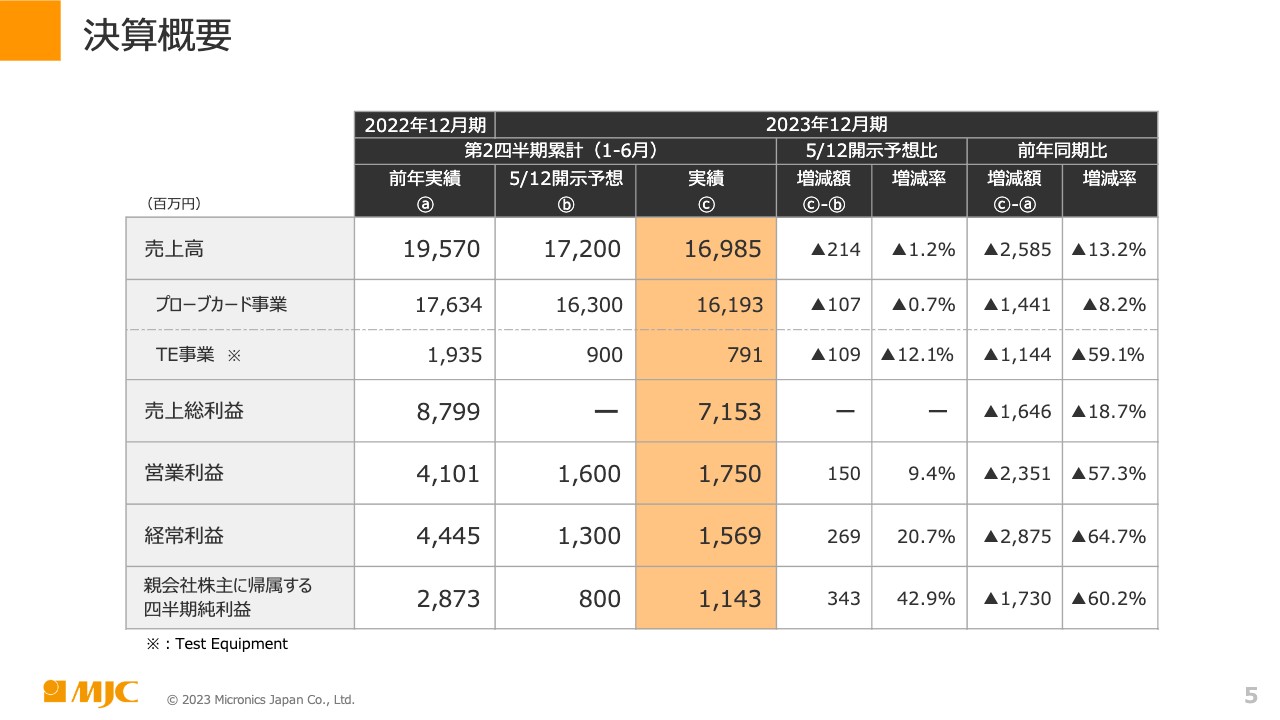

累計の数字です。縦軸の項目は、先ほどと同様です。左端より、前年同期1月から6月までの6ヶ月の実績、その右隣が5月12日に開示した今期の同期間の業績予想です。さらにその隣の「c」の部分は同期実績になります。加えて、5月12日開示予想比と、ご参考までに前年同期比を記載しています。

5月12日開示の業績予想と比較すると、売上高に関してはプローブカード事業、TE事業部ともに1億円ほど、合わせて2億1,400万円の未達です。減少率は1.2ポイント、業績予想には届かなかったという結果です。

営業利益は17億5,000万円でした。業績予想では16億円でしたので、1億5,000万円ほどプラスの結果になりました。研究開発費などは緩めず投資してきましたが、管理可能固定費等の経費削減をしっかり実行した結果、プラスとなりました。

経常利益は15億6,900万円で開示予想に比べてプラス2億6,900万円、四半期純利益は11億4,300万円で開示予想に比べ3億4,300万円プラスという結果です。

経常利益、当期純利益のプラス要因としては、為替換算の評価による営業外益のインパクト、加えて課税所得の再計算が挙げられます。当期純利益の増減率は42.9ポイント増加していますので、利益面に関しては上方修正を行いました。

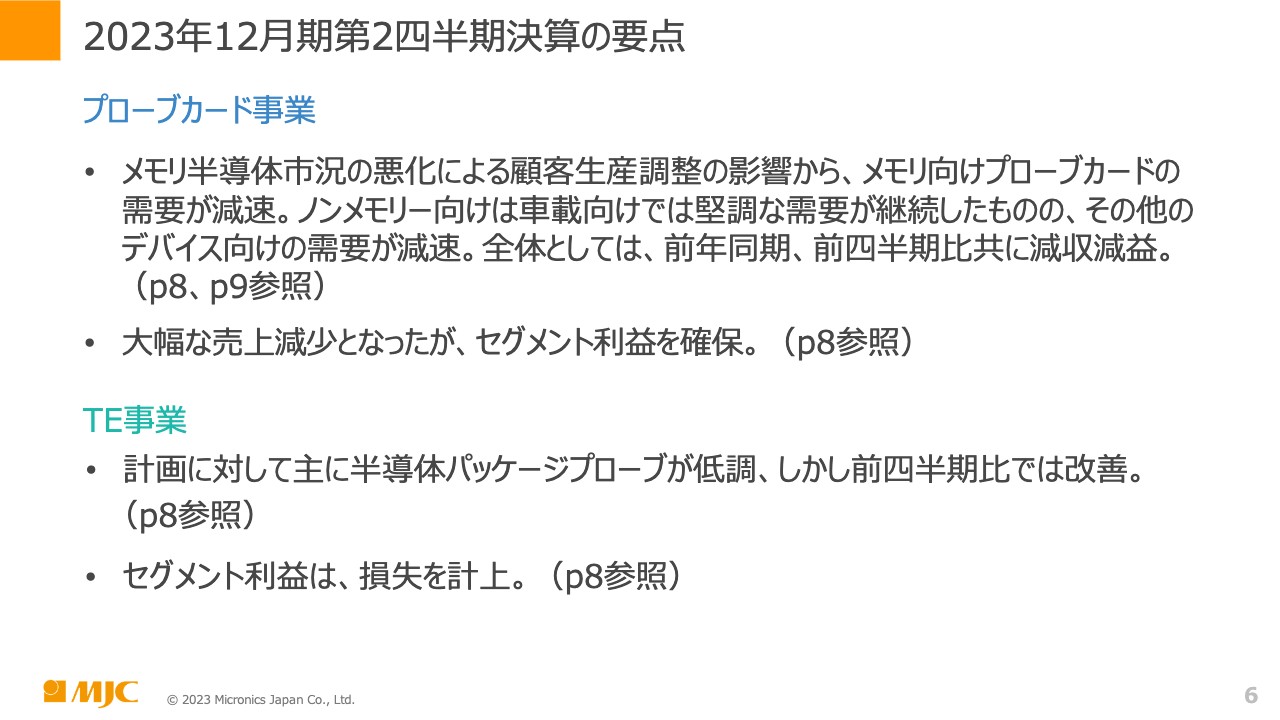

2023年12月期第2四半期決算の要点

事業別の業績についてご説明します。プローブカード事業は、メモリ半導体市況の悪化による顧客生産調整の影響から、メモリ向けプローブカードの需要は減速しました。ノンメモリ向けや車載向けでは堅調な需要が継続したものの、その他のデバイス向けの需要が減速しています。全体としては前年同期、前四半期比ともに減収減益となりましたが、セグメント利益は確保しています。

TE事業は、計画に対して主に半導体パッケージプローブが低調です。しかし、売上高は前四半期比で改善しています。セグメント利益に関しては、損失を計上しています。

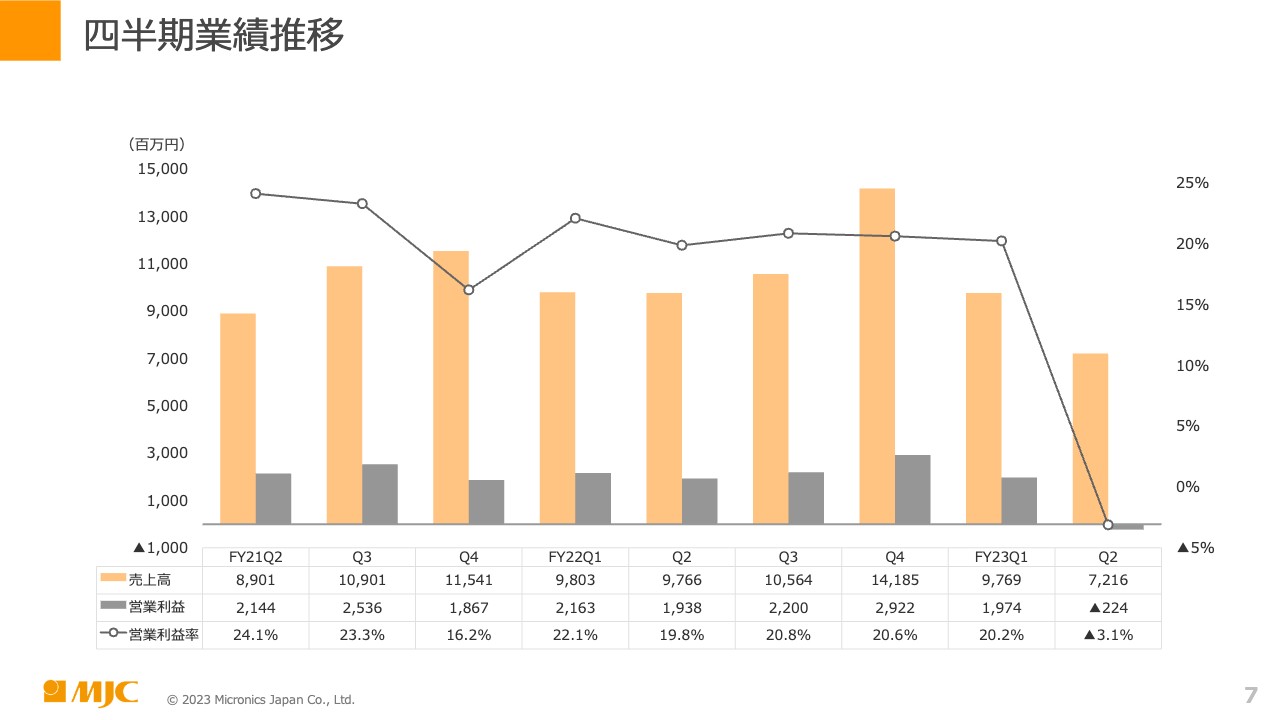

四半期業績推移

全社ベースの四半期業績の推移です。スライドには約2年間の四半期ごとの業績を一覧でお示ししています。

当社は四半期ごとに営業利益率20パーセント超を継続していました。直近の2023年第1四半期においても営業利益率20パーセントを超えていましたが、この第2四半期に関しては売上高が72億1,600万円と少々低調であったということもあり、営業損失を計上する結果になりました。

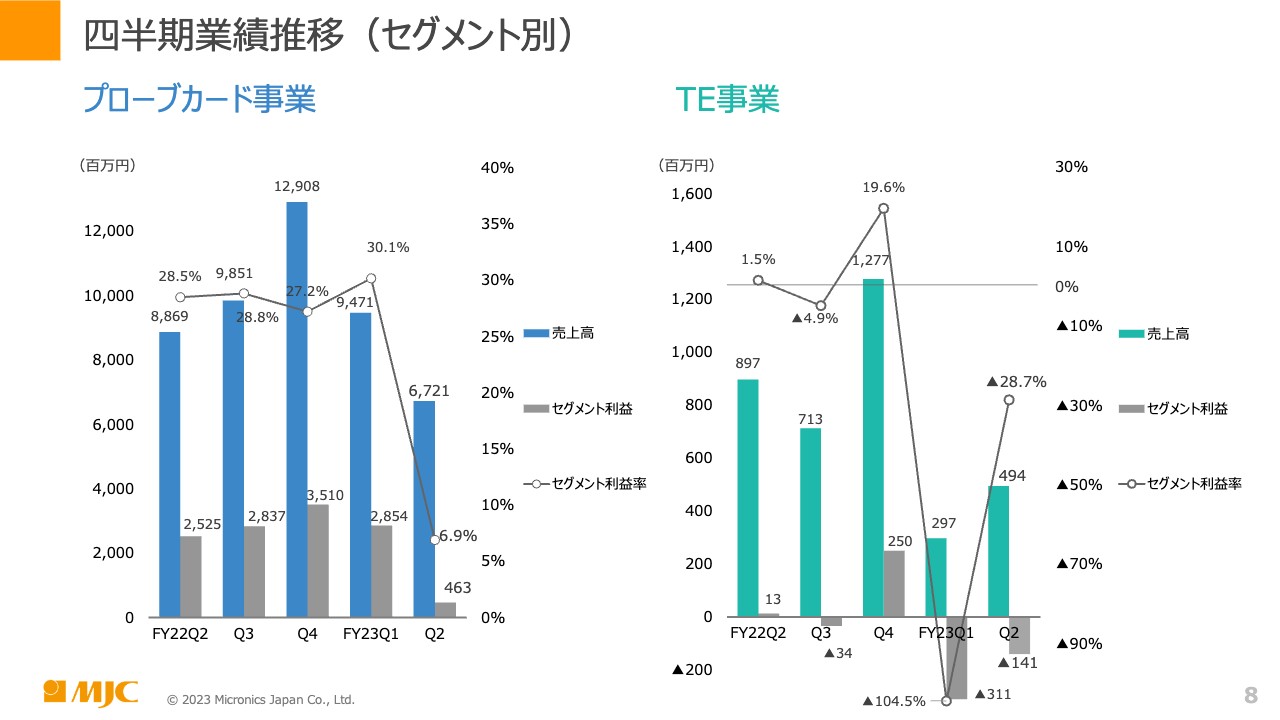

四半期業績推移(セグメント別)

セグメント利益を含めた四半期業績について、セグメント別にご説明します。左側がプローブカード事業の売上高、セグメント利益で、折れ線グラフはセグメント利益率を表しています。

プローブカード事業に関しては、直近ではセグメント利益率が30パーセント前後で推移していましたが、第2四半期に関しては売上高が67億2,100万円ということで、セグメント利益は確保したものの、セグメント利益率は6.9パーセントという結果になっています。

右側はTE事業です。TE事業に関しては、売上高が四半期ごとにかなりまちまちで、FPD装置の売上をどこで計上するかということで影響を受けています。

第2四半期に関しては、セグメント損失が1億4,100万円という結果です。しかしながら、売上高が直前の四半期よりも2億円ほどアップしているということもあり、セグメント損失は前四半期の約半分に圧縮できています。

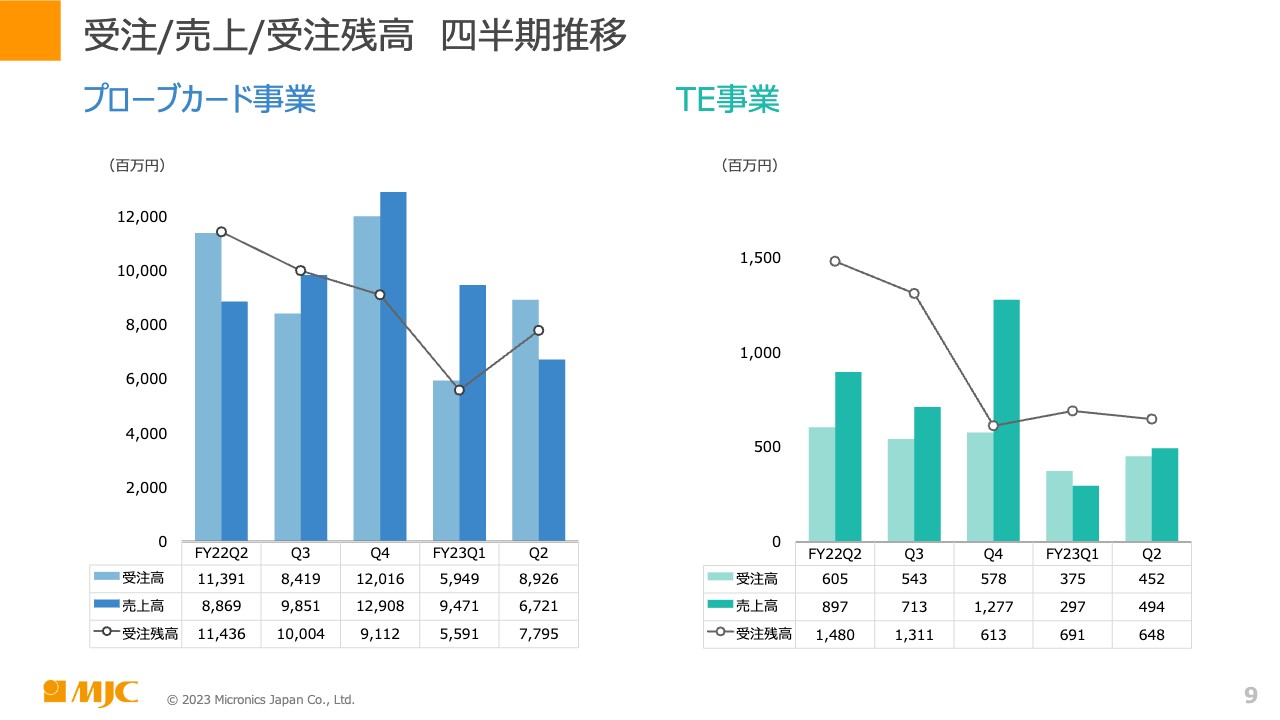

受注/売上/受注残高 四半期推移

受注、売上、受注残高の推移になります。左側がプローブカード事業です。プローブカード事業は、直近1年は四半期ごとに概ね80億円を超える受注、売上を計上していました。第1四半期に関しては、薄いブルーで示している受注高が59億円と若干少ない計上でした。

第2四半期は、受注高は90億円弱と戻ってきたところもありますので、第3四半期以降の業績に効いてくることになります。売上高では、第1四半期は94億円だったところが、第2四半期は67億円と減少しています。

右側はTE事業です。TE事業については、受注高が4億円から5億円の間を推移しているという傾向に変わりありません。

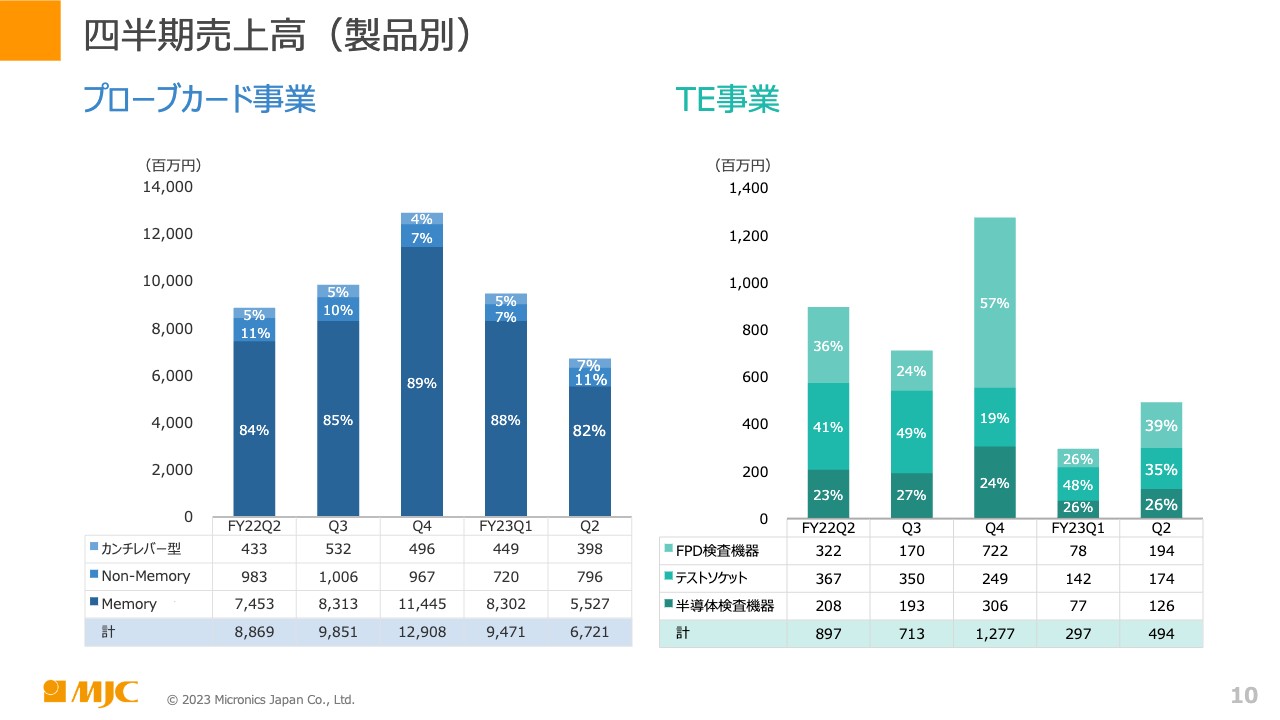

四半期売上高(製品別)

四半期ごとの売上高を製品別にお示ししたグラフになります。左側がプローブカード事業の実績です。プローブカード事業については、一番下の濃いブルーの部分が80パーセントを超えているボリューム感が、当社の売上高の特徴になります。

第2四半期に関しては、メモリの売上高が27億円ほど減少しているということが見てとれます。一方で、ノンメモリに関しては直前の第1四半期の7億2,000万円から、若干増加して7億9,600万円と、こちらは増加傾向になっています。メモリ向けが減少した影響で、第2四半期に関してはノンメモリの売上高比率が11パーセントという結果になっています。

右側にはTE事業の製品別の売上高のボリューム、製品区分を示しています。第2四半期においては、FPD検査装置が、直前の第1四半期比でも1億円ほどプラスという結果になっています。

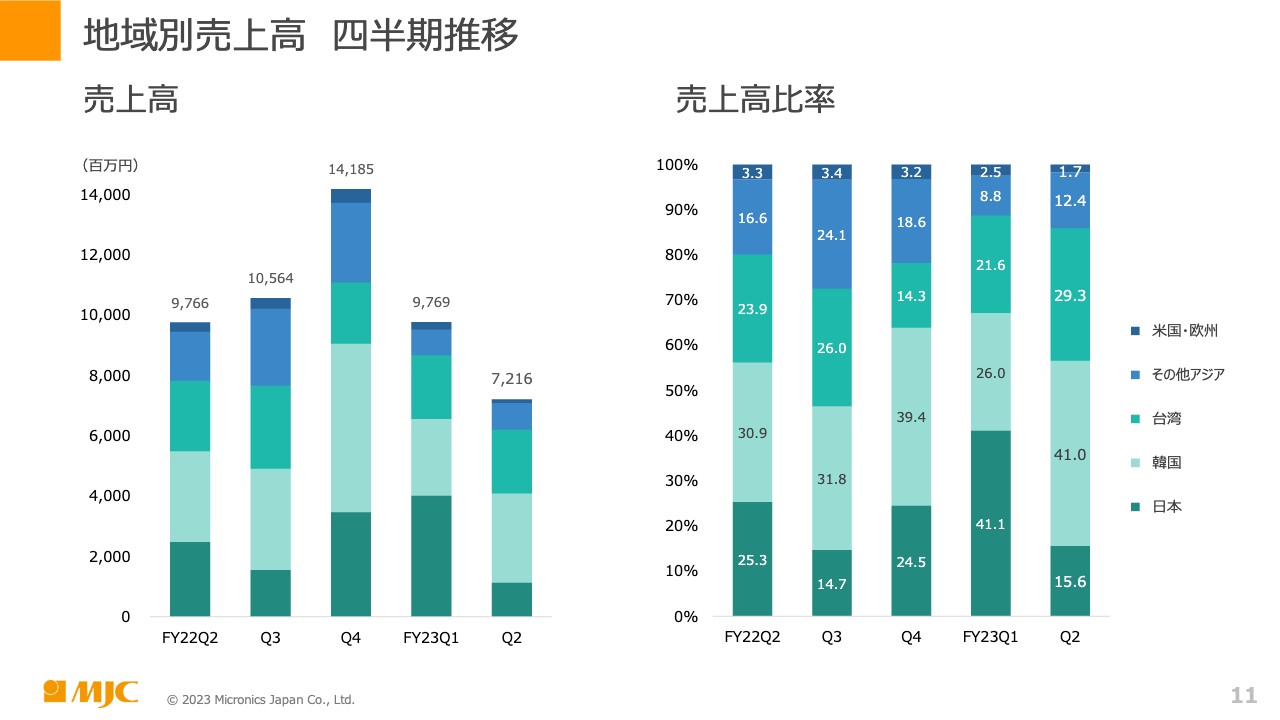

地域別売上高 四半期推移

スライドは、売上高を地域別に分けてお示ししたものです。左側が売上高、右側が売上高比率です。

当社の売上高の約90パーセントがプローブカード事業ですので、全社ベースで示した地域別の売上高が、プローブカード事業の地域別売上高を反映していると思っていただければと思います。

左側の売上高のグラフですが、一番下のグリーンが日本国内向けです。第2四半期においては、国内向けの売上高が11億円となっています。直前の第1四半期が40億円でしたので、30億円ほど減少しています。

その上の部分が韓国向けの売上高です。韓国向けに関しては、直前第1四半期よりも4億円ほど増加して29億円という結果でした。

他地域に関しては大きな変化がなく、それを右側の売上高比率でお示ししています。当社の売上高を地域別に見ると、日本、韓国、台湾が全体の80パーセントほどを占める傾向がありますが、第2四半期においては日本向けが15.6パーセントとかなり減少しており、相対的に韓国、台湾の割合が増えています。

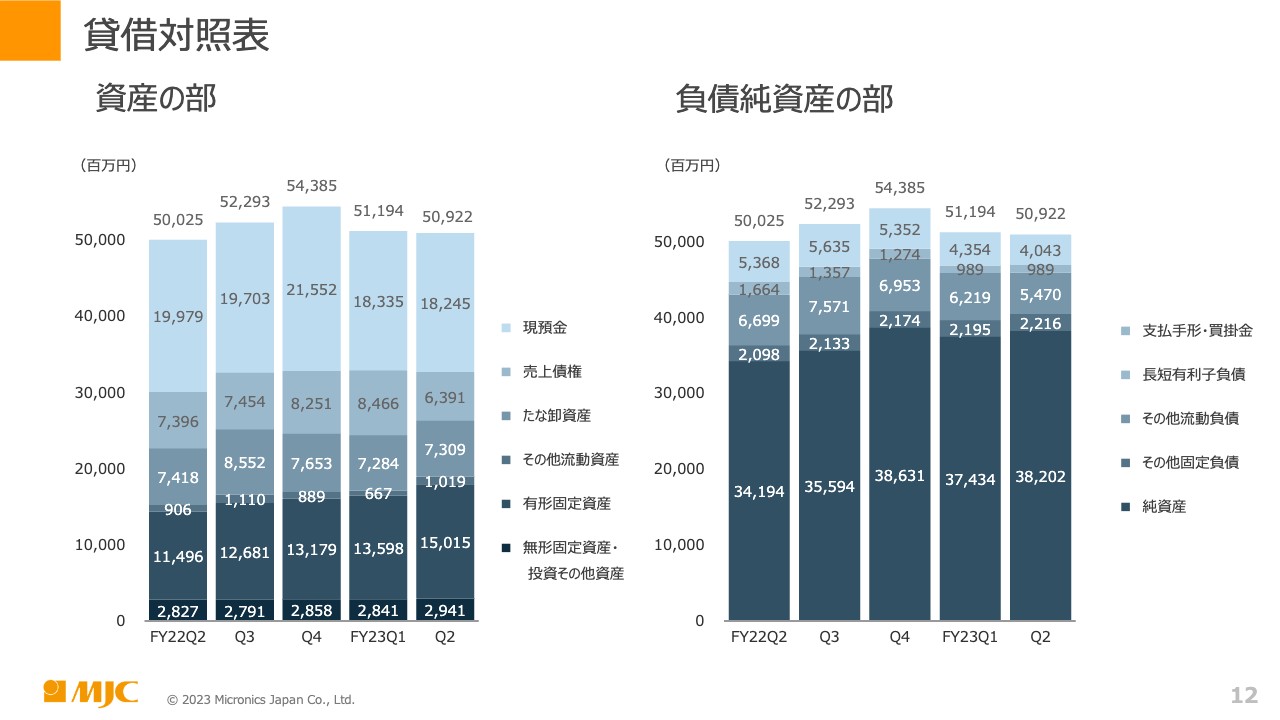

貸借対照表

貸借対照表です。左側が資産の部で、総資産は509億2,200万円という結果でした。棒グラフの一番上に記載の現預金は182億4,500万円で、総資産に占める割合は35.8パーセント、絶対額としては現在180億円を超える水準を維持しています。

その下の売上債権は20億円ほど減少しています。こちらは第1四半期の売上減に伴う減少となります。下から2番目の有形固定資産については、第2四半期において設備投資を行った結果、増加しています。こちらについては後ほどご説明します。

右側が負債純資産の部です。こちらについてはそれほど大きな変化はありません。借入に関しても直前の四半期と同額となっています。

棒グラフの一番下が純資産ですが、第2四半期で自己資本比率75パーセントとなっています。今回、純資産が増えている要因としては、為替換算調整勘定が6億円超増えているためで、円安の評価の結果によるものです。

投資等/キャッシュフロー

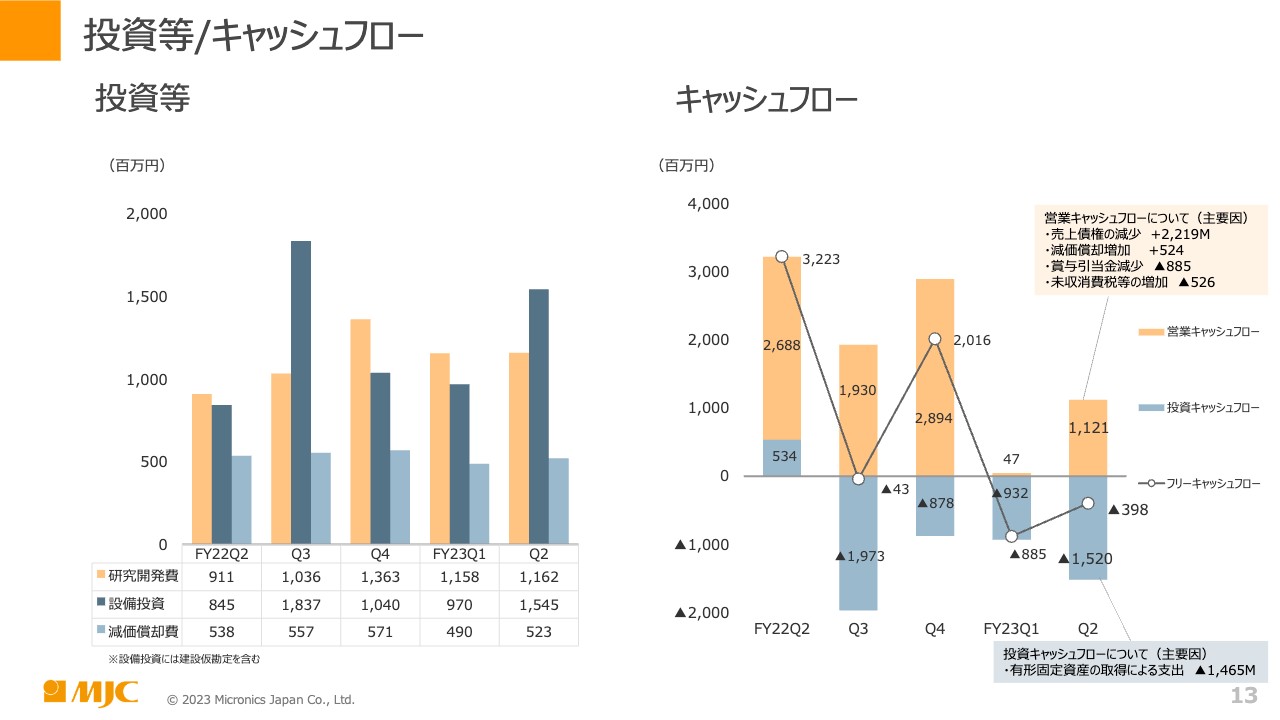

投資およびキャッシュフローの状況です。左側が投資等のグラフで、研究開発費、設備投資、減価償却費を記載しています。

オレンジの部分は研究開発費です。第1四半期、第2四半期とも約11億円の消費を継続しています。その右隣の濃いブルーが設備投資の金額です。第2四半期は第1四半期よりも5億7,500万円多い15億4,500万円を投資しました。

薄いブルーの減価償却費は、設備投資の増加に比べて増加の傾向が弱いのですが、建設仮勘定という非償却資産への投資が活発であるという証左です。下のほうに「設備投資には建設仮勘定を含む」と注記しています。

右側のグラフはキャッシュフローの状況をお示ししています。当第2四半期は営業損失となりましたが、営業キャッシュフローとしては11億2,100万円を計上しました。主な要因を右上に注釈として記載していますが、売上債権の減少というインパクトが大きなところになります。減価償却費も、営業利益にプラスして営業キャッシュを計算しています。

右下に記載のとおり、投資キャッシュフローとして15億2,000万円の支出があります。こちらは主に有形固定資産の取得による支出です。第2四半期では15億4,500万円の設備投資を実施しましたので、有形固定資産の取得として14億6,500万円、キャッシュフローにも出ています。フリーキャッシュフローはマイナス3億9,800万円という結果でした。

業績予想

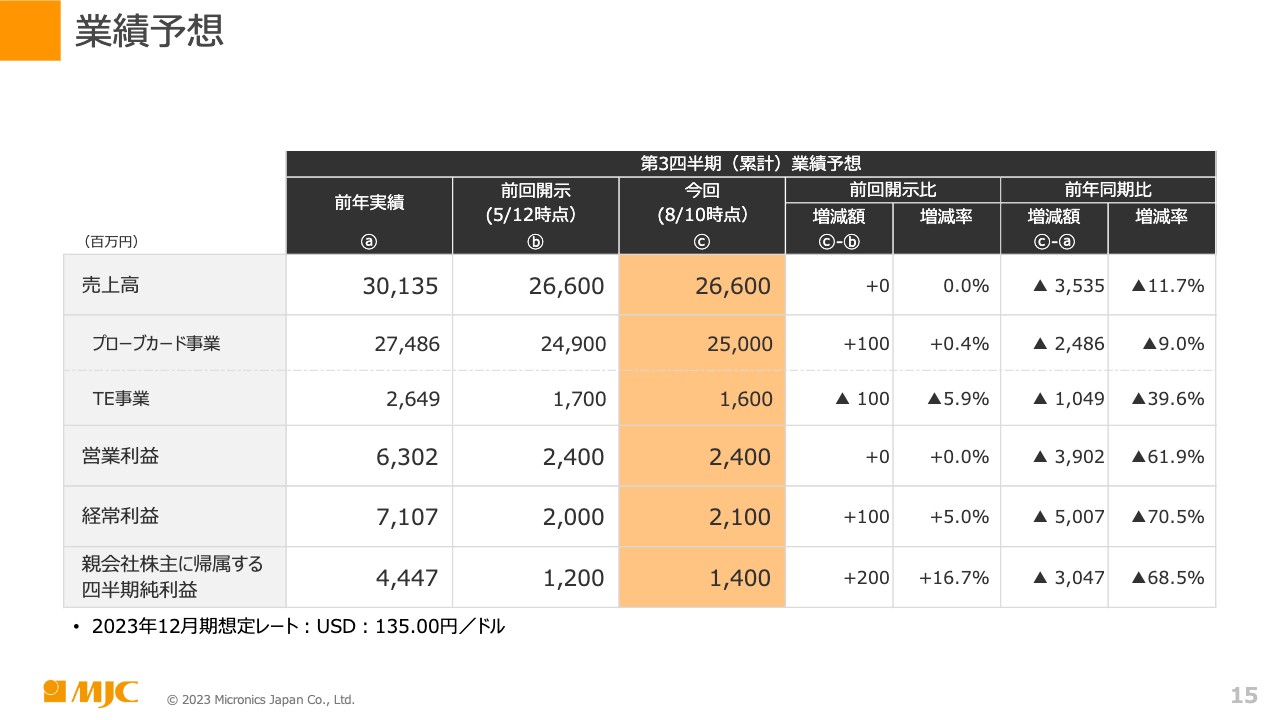

業績予想です。8月10日に2つの業績予想をお出ししました。1つは第3四半期の業績予想、もう1つは通期の業績予想です。

まず、第3四半期までの累計の業績予想についてご説明します。こちらの表では前年実績と5月12日に開示した第3四半期までの累計の予想数値、そして今回の業績予想数値と前回開示比、参考として前年同期比を記載しています。

5月12日開示の予想と比べて、8月10日にお出しした予想では、売上高の絶対額としては変わらず、このままの業績予想になり、売上高は266億円です。

プローブカード事業、TE事業と分けると、プローブカードのほうは1億円プラス、TE事業は1億円マイナスとプラスマイナスが若干入っていますが、業績予想としてはプラスマイナスゼロで、264億円のままです。営業利益に関しても24億円のままで動かしていません。

経常利益、親会社株主に帰属する四半期純利益に関しては、第2四半期までの実績の評価益、また課税所得の再計算の影響で、5月12日の開示よりもそれぞれ1億円プラス、2億円プラスし、上方修正しました。

業績予想

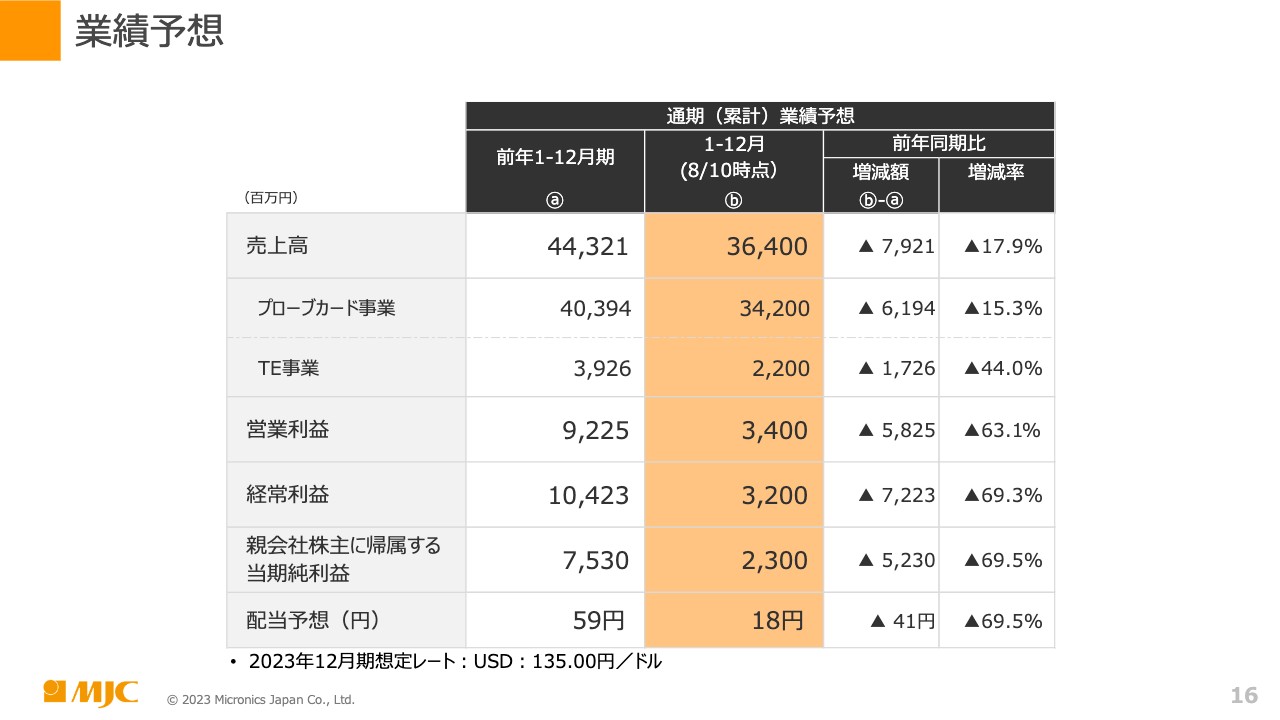

今回、新たに通期業績予想を発表しました。それに伴い期末の配当予想も開示しています。参考として、前年同期の実績と前年同期比の増減額、増減率を記載しています。

売上高に関しては364億円、前年同期比で約18パーセント減という予想です。売上高をプローブカード事業、TE事業部と分けて記載しており、プローブカード事業においては342億円、TE事業部は22億円という予想となっています。

プローブカード事業は第3四半期予想で88億円、差し引きで計算すると第4四半期は92億円という業績予想ですので、第3四半期、第4四半期と少しずつ売上高が増加していく見込みを立てています。

営業利益に関しては34億円、営業利益率は9.3ポイントです。経常利益32億円、親会社株主に帰属する当期純利益は23億円と業績予想を開示しました。前年同期比で見ると、営業利益から下は、60パーセント以上の減少率ということになります。

将来に対する投資はしっかり継続しつつも、管理可能固定費は締めながら、こちらの業績をしっかり達成していきたいと考えています。

最終利益が23億円ということで、業績予想の開示として東証に出しているところでは、1株利益の予想も出しています。こちらは59.63円ですので、18円の配当額を割りますと、配当性向が30.2パーセントとなり、30パーセント強という配当予想をお出ししました。

下期を通して、想定レートは135円の前提で業績予想を作成しました。対ドル1円の為替インパクトは、約3,000万円と試算しています。

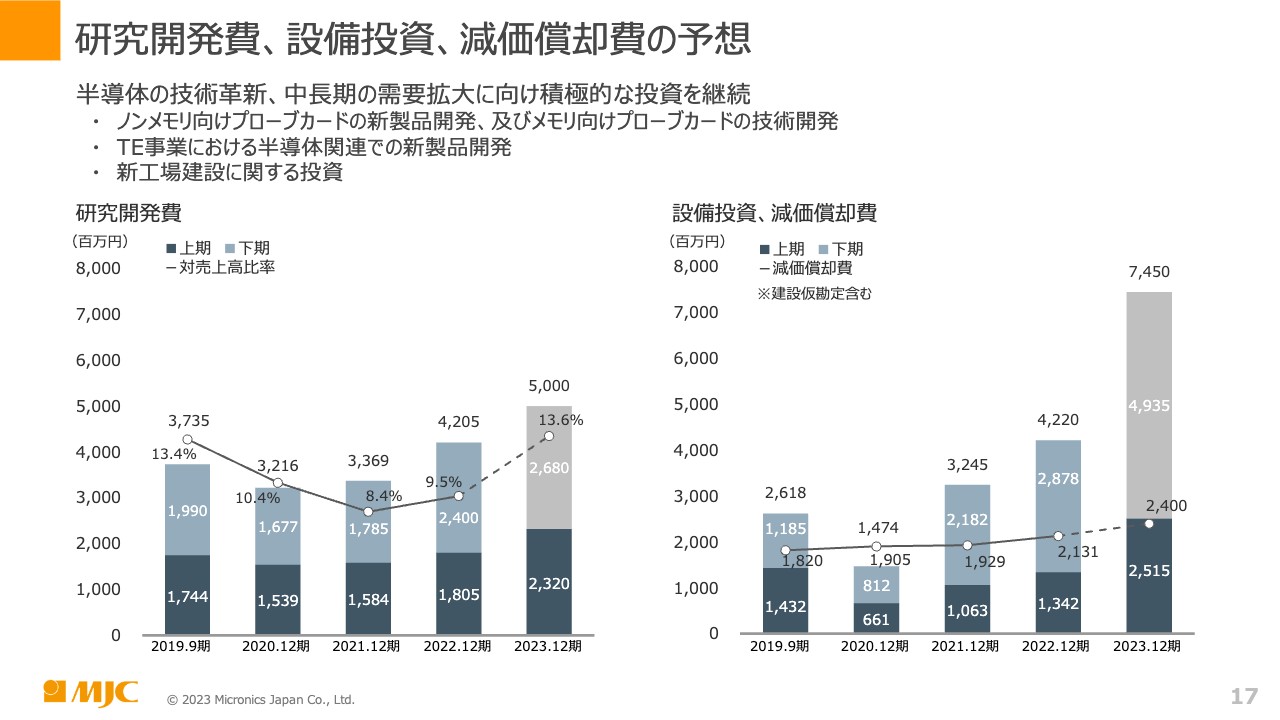

研究開発費、設備投資、減価償却費の予想

研究開発費、設備投資、減価償却費の予想です。半導体の技術革新、中長期の需要拡大に向け積極的な投資を継続していきます。ノンメモリ向けプローブカードの新製品開発、およびメモリ向けプローブカードの技術開発を継続して、メモリ向けプローブカードの世界シェア1位を継続していく所存です。

TE事業では、半導体関連での新製品の開発を計画しています。設備投資に関しては、新工場建設に関する投資によってボリュームが出ています。

スライド下のグラフを見ていきます。研究開発費について、2023年12月期は総額50億円を計画しています。すでに上期で23億円を計上していますので、下期は若干プラスの26億8,000万円の予定です。研究開発費の売上高比率は13.6パーセントで、同期の売上高が若干少なめになっているため、投資額に関しては13パーセントと10パーセントを超える研究開発の投資になります。

設備投資は、今上期に25億円ほどの投資を終了しています。通期では、トータルで74億5,000万円の投資を計画しています。減価償却費における通期の見込みは24億円です。

74億5,000万円の投資ということで、これまでを見ても非常に大きい投資を下期に予定しています。74億5,000万円のうち、約30億円が韓国MEK Co.,Ltd.の建物、および当社の新棟にかかる建物および付属設備等の建設仮勘定で、前払い金等がこの74億円に入っています。

74億円のうち30億円ほどがそれら建屋への投資となりますので、差し引きして約40億円が、BCPおよびそれ以外の将来の生産拡大にかかる投資ということになります。

私からのご説明は以上になります。

目次

長谷川正義氏(以下、長谷川):あらためまして、日本マイクロニクス投資家説明会のウェビナーにご参加いただきまして、誠にありがとうございます。

2017年から、当社は「MJC Future Vision」に取り組んできました。しかしながら、ここ数年で大型投資等を行うため、あらためて新中期経営計画 FV26(Future Vison26)を策定していますので、そちらについてご説明します。スライドに記載の8つの項目に沿ってお話しします。

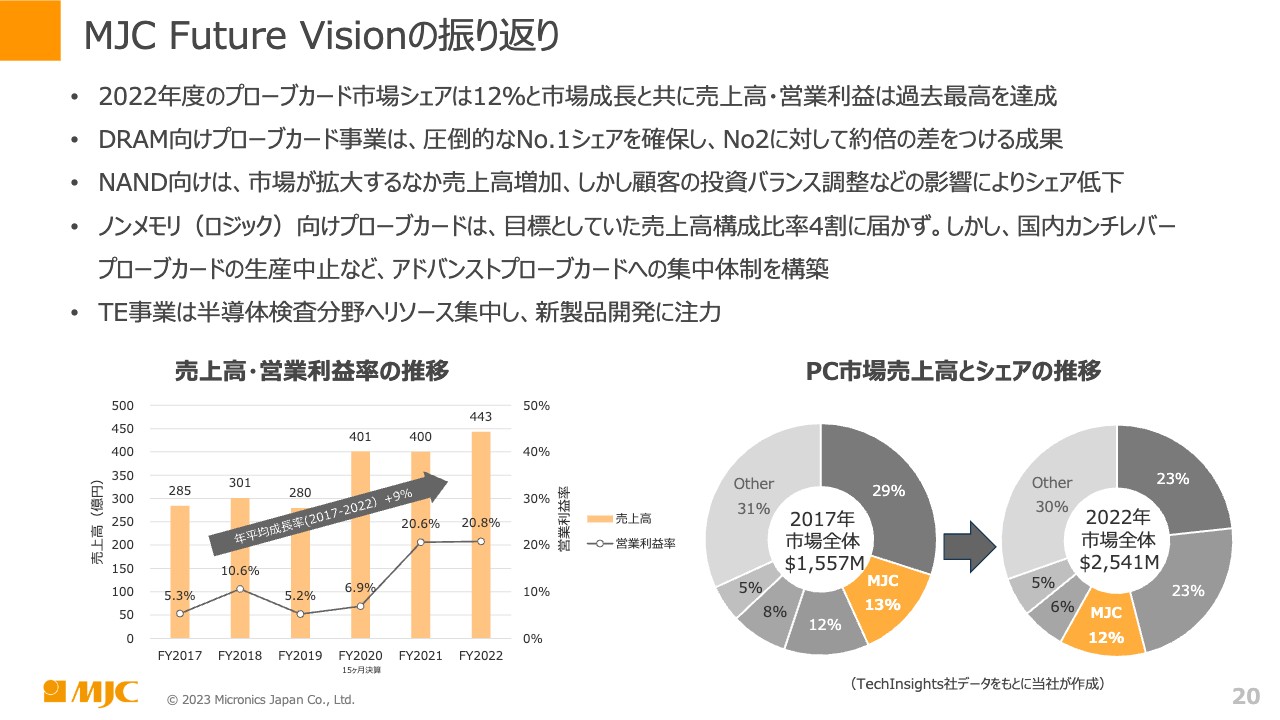

MJC Future Visionの振り返り

まずは、現在取り組んでいる「MJC Future Vision」の振り返りで、先期までの取り組み内容についてご説明します。2022年度のプローブカード市場シェアは12パーセントで、市場成長とともに売上高・営業利益は過去最高を達成しています。

PC(プローブカード)市場の売上高とシェアの円グラフを見ると、市場シェアは全体の13パーセントから12パーセントほどであり、プローブカード全体でMJCのシェアを下げてしまっています。また、順位も2位から3位と落ちてしまっています。

スライドに書かれているように、市場全体も2,541ミリオンダラーと大きくなってきています。主にロジック面での成長が大きいため、当社はシェアを落としている状況です。

DRAM向けプローブカード事業は、圧倒的なNo.1シェアを確保しています。No.2に対しては約2倍の差をつける結果となっています。

NAND向けに関しては、市場が拡大する中、売上高も増加しています。しかし、顧客の投資バランスの調整などの影響でシェアが低下しています。ただし、TechInsights社のレポートによると、メモリトータルで当社は30パーセント以上を確保しており、シェアとしてはNo.1を維持しています。

ノンメモリ(ロジック)向けプローブカードは、売上高構成比率をメモリ6割、ノンメモリ4割を目標として取り組んでいたのですが、まったく届いていない状況です。しかし、国内カンチレバープローブカードの生産中止などで、アドバンストプローブカードへの集中体制を構築するなど、MJC全体でロジックへの取り組みに関してテコ入れを開始しています。

TE事業に関しては、半導体検査部門へリソースを集中して、新製品開発に注力しています。

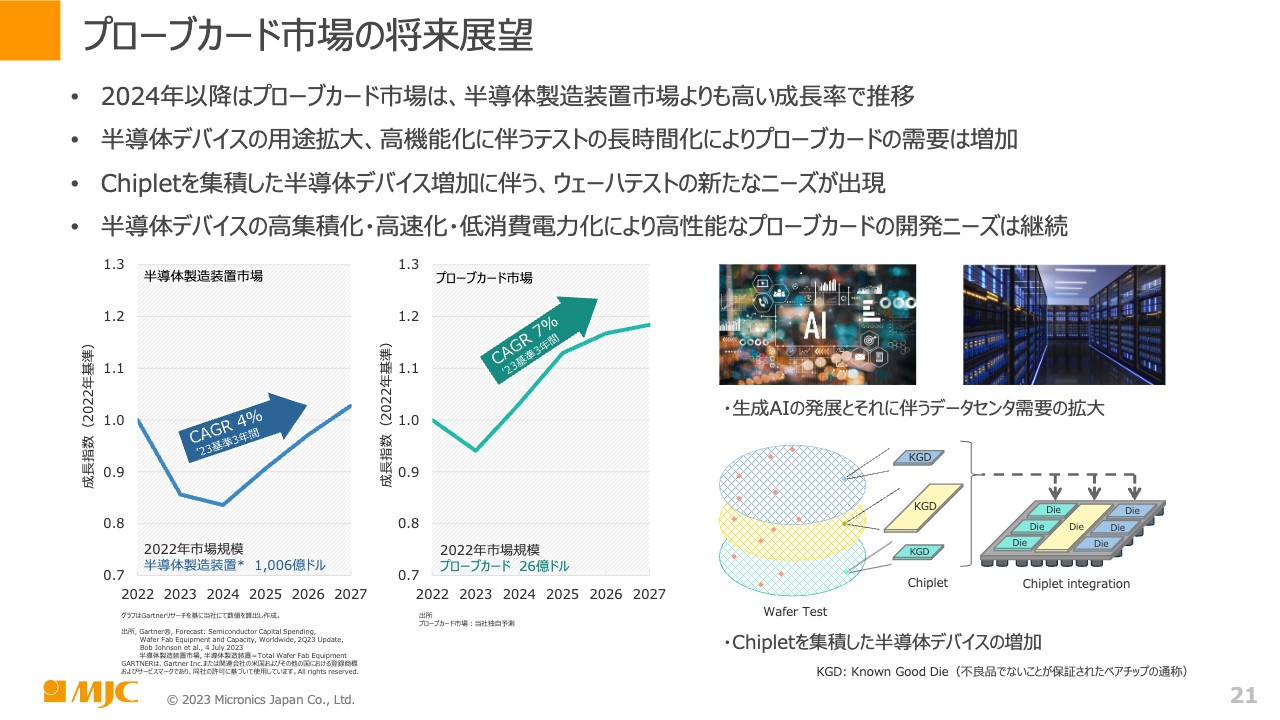

プローブカード市場の将来展望

プローブカード市場と将来への展望です。当社の売上の8割以上がプローブカードになっていますので、プローブカード中心のお話となりますがご説明していきます。

2024年以降のプローブカード市場は、半導体製造装置市場よりも高い成長率で推移すると見ています。スライド左下側にあるブルーの折れ線グラフにあるCAGR4パーセントとは、半導体製造装置の市場を指しています。プローブカード市場に関しては、CAGR7パーセントの成長が2027年のうちに達成できるだろうと当社は見ています。

半導体デバイス用途の拡大や高機能化に伴うテスト時間の長期化によって、プローブカードの需要は増加していくだろうと見ています。また、昨今新たに騒がれているChipletを集積した半導体デバイスの増加に伴って、ウェーハテストに新たなニーズが出現するだろうということです。

1つのデバイス上に高機能なものを多数入れて歩留まりが低下していることが、現在問題になっています。市場では、Chiplet化したものをインテグレーションすることで歩留まりを上げていこうとする動きが高まっています。すなわち、ウェーハの枚数が増えますので、それに伴いプローブカードの枚数も増えるという見方です。

半導体デバイスの高集積化・高速化・低消費電力化によって、高性能なプローブカードの開発ニーズが引き続き継続すると見ています。この他にも、車載やエアロスペースなど、特に高低温を要求されるエリアなどがあるため、このようなところに対する開発も必要になると考えています。

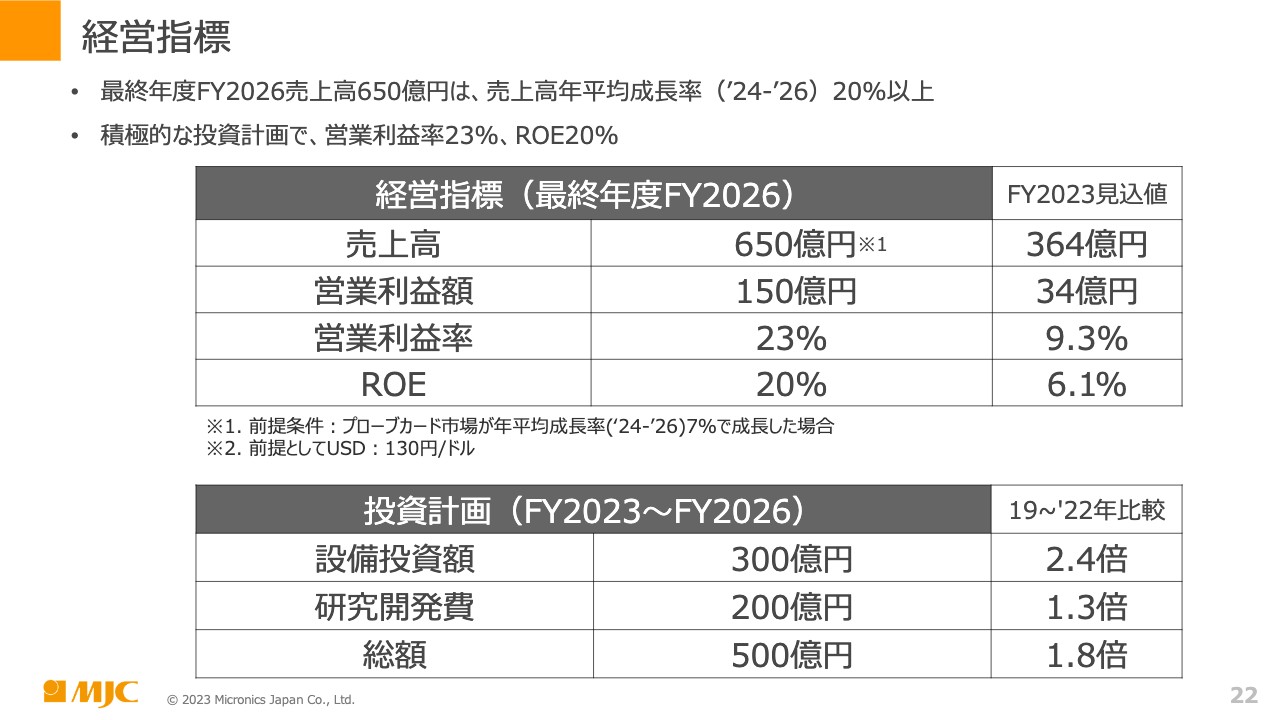

経営指標

目標とする経営指標です。最終年度2026年の売上高が650億円、2024年から2026年の売上高年平均成長率で20パーセント以上を目指したいと考えています。また、積極的な投資計画で、営業利益率23パーセント、ROE20パーセントを目指したいと計画しています。

投資計画に関しては、今まで建屋の数値等々をお伝えしていますが、2023年から2026年にかけての設備投資全体で300億円、研究開発費全体で200億円、総額で500億円です。2019年から2022年と比較しても、倍近い投資を計画しています。

背景としては、プローブカードに対する投資、そしてTEの新製品などに対する投資に対してお金を使っていこうと思っています。

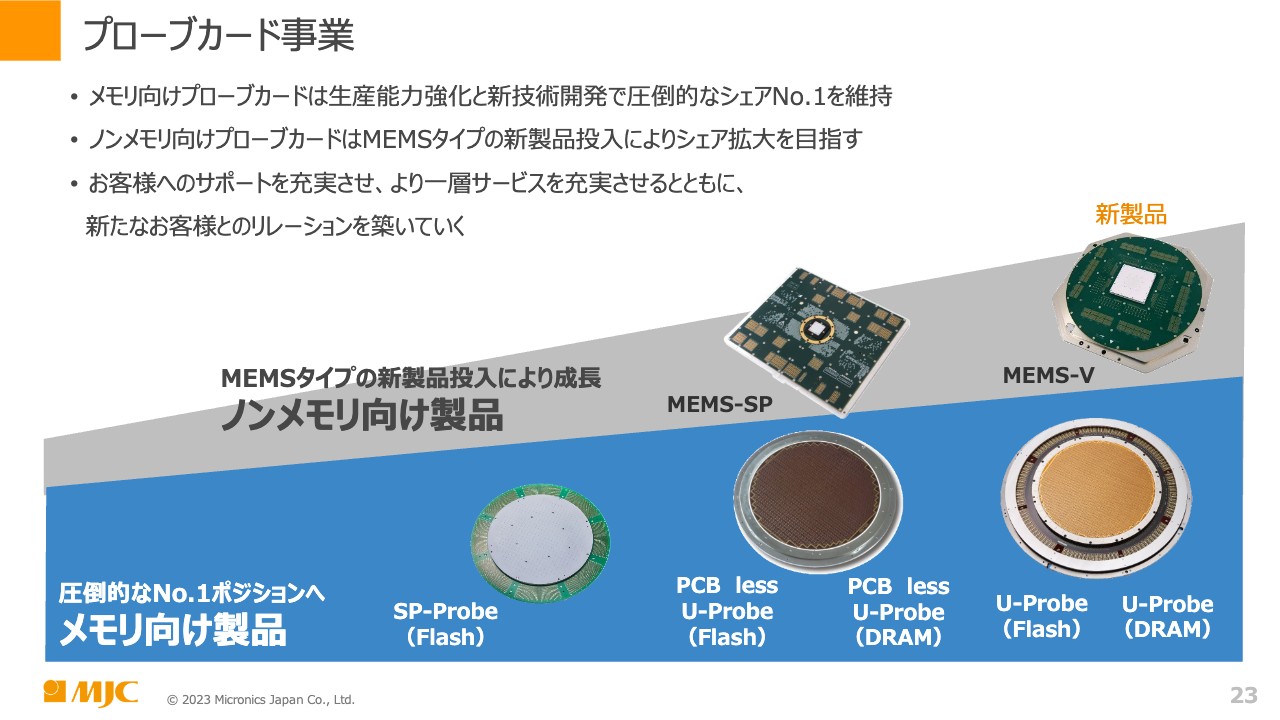

プローブカード事業

メモリ向けの製品は、現在U-Probe(Flash)を中心として、市場のニーズに合わせた製品開発を着実に行い、シェアNo.1を維持していきたいです。生産能力の強化や新技術開発に関しては、先ほどお伝えしたとおり十分な投資を行っていきたいと思います。

ノンメモリ向けプローブカードに関しては、MEMSタイプの新商品投入によりシェア拡大を目指したいと考えています。ノンメモリ向け製品についてはMEMS-SP、MEMS-Vといった製品が中心です。

当社のMEMS型のプローブカードを導入するとともに、お客さまへのサポート、サービスをより一層充実させることによって、MJCファンをより多く作っていきたいと考えています。新しいお客さまとのリレーションを十分に築き、太いパイプを構築していきたいと考えています。

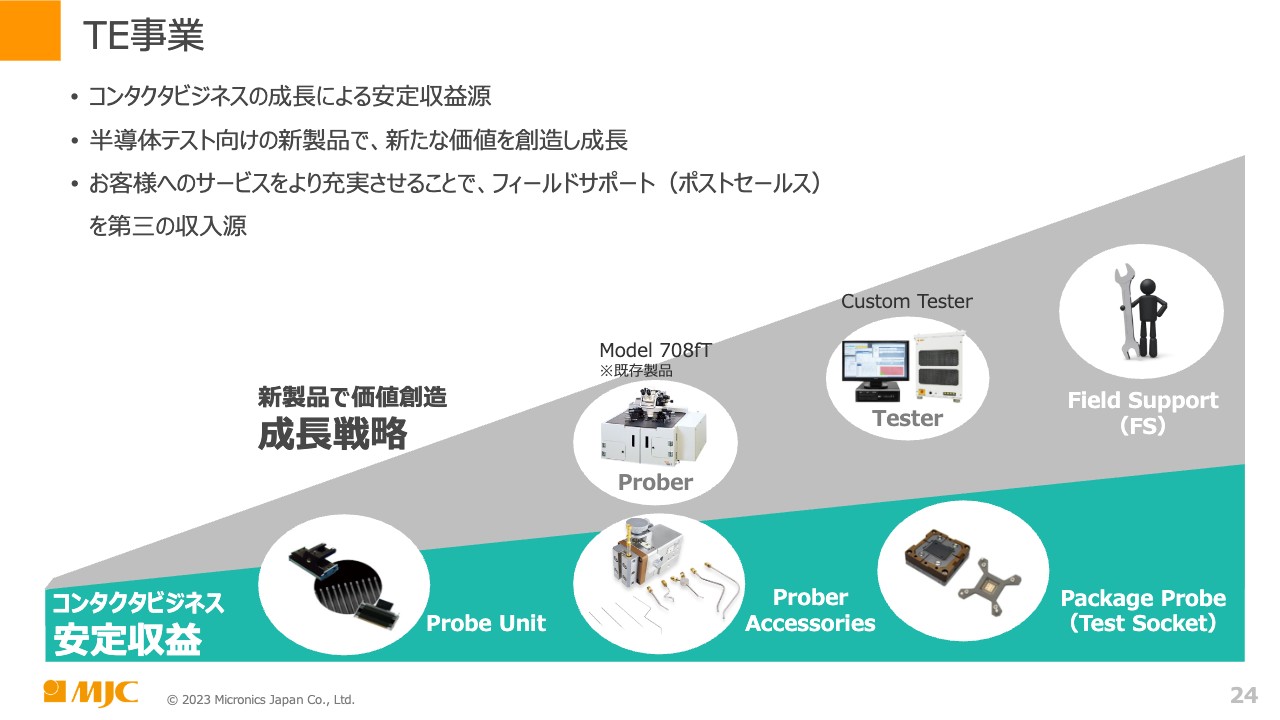

TE事業

TE事業の施策です。コンタクタビジネスの成長により安定収入源を確保しつつ、半導体テスト向けの新製品で、新たな価値を創造して成長していこうと考えています。また、お客さまへのサービスをより充実させることで、フィールドサポートの強化、ポストセールスによる売上も一緒に考えていきたいと思っています。

コンタクタビジネスというのは、FPD向けのProbe Unit、そしてProberのAccessories関係のProbeの部分やマニピュレーター、そしてプローブカード事業からTE事業に移したPackage Probeです。このTest Socketのエリアの安定収入により新規エリアへの投入などを着実に支えつつ、今期は新製品を続々と発表していきます。Prober、Testerなどを市場投入していき、FV26に関してはTE事業の新しい製品群を用いることで、新たなMJCの柱を築いていけると考えています。

成長への取り組み(設備投資)

現在行っている成長への取り組みとして、2つほどご紹介します。

1つ目は青森工場の新棟建設です。こちらはすでに発表しているとおりで、プローブカードの需要の増加に伴う設備の増強として、面積は約9,200平方メートルになります。すでに完成しているプローブカードの生産面積に比べて約2.2倍の敷地面積となっています。2025年の第1四半期より順次稼働を開始する予定です。2024年度内には建屋を完成させて、2025年から徐々に設備を入れて稼働させていく計画です。

また、韓国のMEK Co.,Ltd.ですが、新棟が着実に形になってきており、半導体の需要拡大に対する生産スペースの拡張を行っています。建物の面積は全体で2,349平方メートルとなり、今年9月に稼働開始予定です。

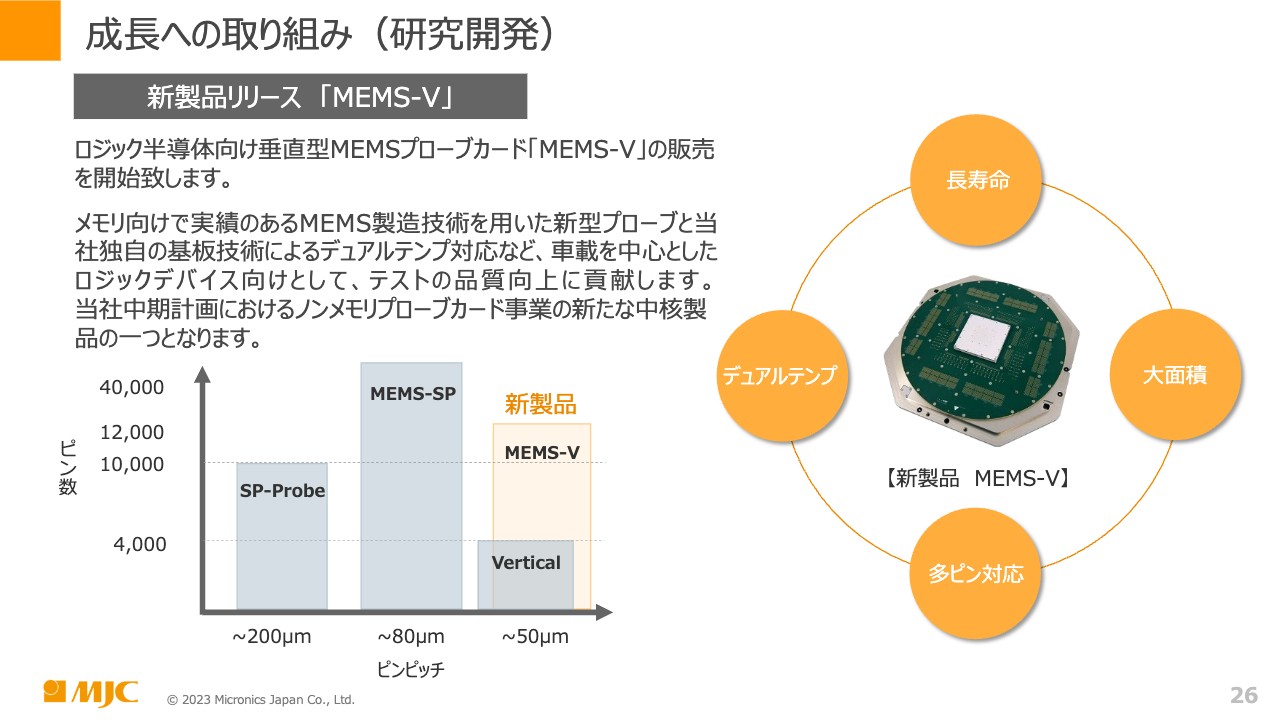

成長への取り組み(研究開発)

2つ目の成長への取り組みです。新製品として先般ご紹介したとおり、MEMS-Vの製品でロジック半導体向け垂直型MEMSプローブカードの販売を開始しました。

メモリ向けで実績があるMEMS製造技術を用いた新型プローブと当社独自の基板技術によるデュアルテンプ対応などによって、車載を中心としたロジックデバイス向けとして、テストの品質向上に貢献していきます。当社の中期計画におけるノンメモリプローブカード事業の新たな中核製品の1つとなります。

今まではVertical型のニードルプローブを展開していましたが、MEMS-Vにより、今まで対応できなかったエリアのピン数にも十分対応していけるものと見ています。例えば、強ピッチなどについても、現在持っているVerticalプローブよりもさらに強ピッチの製品エリアや高低温、デュアルテンプなどへの対応です。Verticalプローブよりも長寿命であり、ピン数が多いため、つまり大面積エリアのロジックICにも対応できるようになります。

このようなかたちで、ロジック向けのエリアをMEMS-SP、MEMS-V、そしてSP-Probeという、3本柱で着実にシェアを拡大していきたいと考えています。

社会課題と生産性向上への取り組み

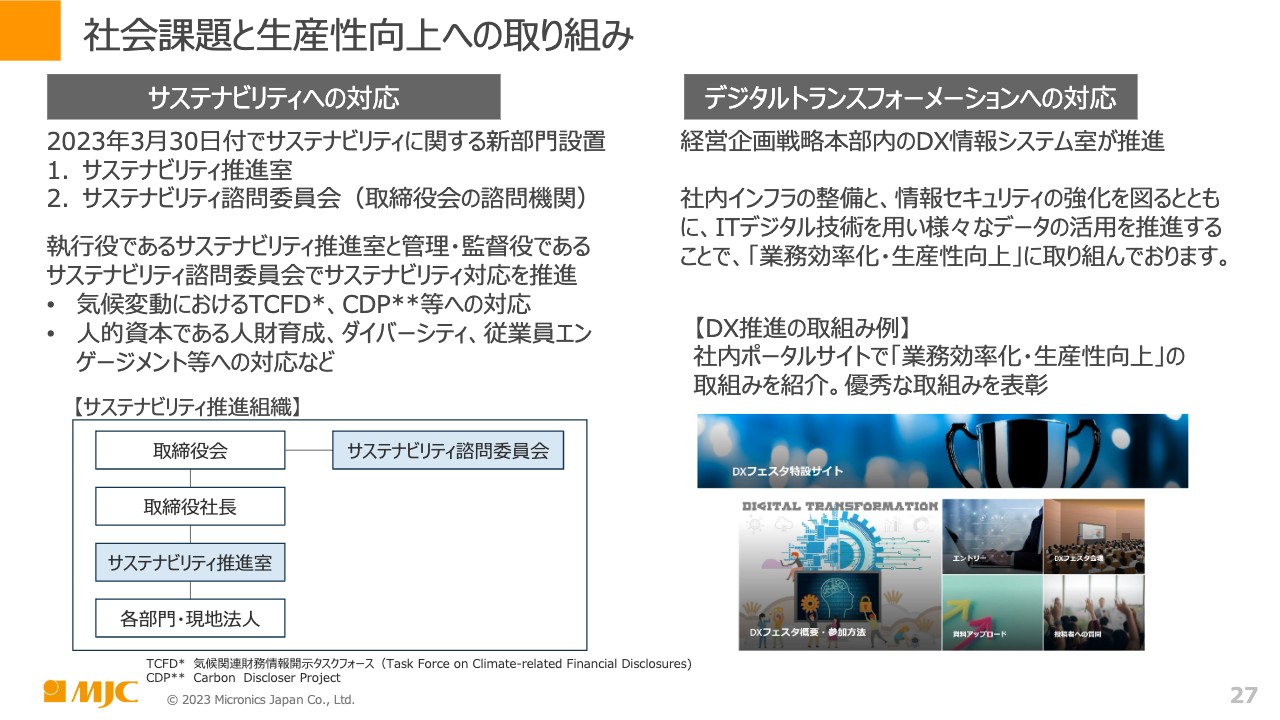

社会課題と生産性向上への取り組みとして、サステナビリティへの対応も確実に行っています。2023年の3月付でサステナビリティに関する新部門を設置しています。サステナビリティ推進室を設け、同時に「問題なく運営されているか?」という観点からサステナビリティ諮問委員会を取締役会の諮問機構として設けています。

サステナビリティの推進室と管理・監督を行うサステナビリティ諮問委員会で、サステナビリティへの対応を推進していきます。気候変動に関係しているようなTCFD、CDPなどへの対応もこの部署で行っています。また、人的資本である人材の育成、ダイバーシティ、従業員へのエンゲージメントへの対応などもサステナビリティ推進室で行っています。組織に関しては、スライド左下の図面のとおりです。

またDX(デジタルトランスフォーメーション)は、経営企画戦略室本部内のDX情報システム室が推進しています。社内インフラの整備と情報セキュリティ強化を図るとともに、ITデジタル技術を用いたさまざまなデータの活用を推進することで、業務の効率化・生産性の向上などに取り組んでいきます。

DX推進の取り組みとして、当社の社内ポータルサイトの中に、業務効率化・生産性向上の取り組みを紹介するページを設けています。「DXフェスタ」というサイトを設けて、DXを用いた自由な提案ができるようにしています。そのようなかたちで、社員が誰でも提案できて、良いものについては当社の基幹システムの中に随時取り組んでいこうと考えています。

まとめ

最後になりますが、MJCは「QDCCSS」というキーワードを大切にしています。Quality、Delivery、Cost、Compliance、Service、Safetyという言葉からなるMJCの造語ですが、これをMJCの価値として着実に育てていきたいと思っています。

まとめとして、新中期経営計画FV26は、「MJC Future Vison」を踏まえて、2026年を最終年度として、市場成長を上回る成長を目指していきます。積極的に設備や研究開発へ投資することで、お客さまのニーズに応えてともに成長していきます。

サステナビリティへの取り組み、DX推進を成長の機会と捉えて、人財育成と組織の強化を推進していきます。電子計測技術を通して企業価値の向上を高めながら、社会貢献に努めていきます。

以上、ご報告とさせていただきます。

質疑応答:中期経営計画における年度ごとのDRAMの市場前提、技術前提について

戸田繁樹氏(以下、戸田):「中期経営計画におけるDRAMの市場前提、技術前提等を年度ごとに詳しく教えてください」というご質問です。

この質問についてはデータを手元に持ってないため、私、戸田から簡単にご説明します。先ほどご説明した「プローブカード市場の将来展望」にて、プローブカード市場のCAGR平均成長率は7パーセントであり、2024年から2026年にかけて市場全体が伸びるという当社の予想をもとに中期経営計画を策定しているとご説明しました。

細かな数字についてお話しすることは避けますが、DRAMの市場も同様に伸びるという前提で中期計画の数字に盛り込んでいます。

技術前提については、先ほどの市場のニーズに関するご説明のとおり、DRAM分野において、2024年から2026年の3年間では、大きな技術変化よりも多ピン化への対応などが主体になると思いますので、大きな技術変化等は、あまり想定していません。

NAND型フラッシュメモリについては、先ほど2022年までの間に市場シェアを落としているとお話ししましたが、この部分には少し強化を図りたいと想定して計画に盛り込んでいます。

質疑応答:汎用DRAMとHBMのプローブカード事業の違いについて

戸田:2つ目の質問です。「汎用DRAMと、HBMのプローブカード事業の違いを具体的に教えてください」というご質問です。こちらも少々細かいため、私からご説明します。

汎用DRAMについては、基本的には通常のペリフェラル配列で、4辺に接触するデバイスです。HBM(High Bandwidth Memory)は、当社が接触する端子部分がやや複雑になっており、この部分が構造的に若干異なっています。

「GPMなどの生成AIの生産拡張によってHBMの需要が増えている」という報道が出ていますが、直近では当社でも、HBMの生産や受注が少しずつ増加してきています。今後、年末から来年にかけてさらに伸びていくと想定しているため、今年中は当社の業績予想にあまり変化がないように見えるかもしれませんが、来年以降にはHBMの領域が大きく伸びていくのではないかと予想しています。

質疑応答:GPUなどの開発状況について

戸田:「MEMS-Vは1万2,000ピン対応ですが、GPUなどのさらなる多ピンの開発を進めていますか?」というご質問です。

長谷川:ノンメモリは日本が特に得意としている車載などのエリアからスタートしていますが、GPUなども積極的に攻めようと思っています。現状、製品として取り組んでいるものは1万2,000ピンが最上ですが、さらなる製品については、引き続き取り組んでいくことになるかと思います。開発は間違いなく進めていますので、楽しみにしていただきたいと思います。

質疑応答:第4四半期の営業利益予想が低い要因について

戸田:「2023年12月期第3四半期の7月から9月は売上高90億円、営業利益6.5億円で、第4四半期の10月から12月は売上高104億円、営業利益7.4億円のご計画と理解しています。第4四半期は前四半期よりも売上高は14億円の増加、営業利益は1億円弱の増加にとどまることになります。

第4四半期は期末でコストが増加する傾向があるとはいえ、第4四半期の営業利益予想が低すぎるように感じられます。なんらかの要因があれば教えてください」というご質問です。こちらは片山よりご回答します。

片山:開示の数値は累計で出していますが、全社ベースの売上高は第3四半期で97億円、第4四半期で98億円という業績見込みになっています。「営業利益が売上の伸びに対して少ないのではないか」というご質問ですが、第3四半期と第4四半期においてはプロダクトミックスの関係により、売上に対して収益が若干低いということは事実です。

一方で、通期の研究開発などに50億円と、下期においても比較的ボリューム感をもって取り組んでいることが、営業利益の伸びを少々抑え気味にしているという結果になっています。

質疑応答:第3四半期、第4四半期が低マージンの計画となっている要因について

戸田:「第3四半期、第4四半期は低マージンが計画されていますが、DRAM向けカード内での構成変化が要因とした場合、顧客属性によるものでしょうか? たまたまなのか、あるいは用途によるところが大きいのでしょうか?」というご質問です。

こちらも少々細かいため、私からお答えしたいと思います。顧客属性による影響かどうかについてはご回答しかねますが、先ほど片山の説明にもあったとおり、プロダクトミックスの変化という、構成の変化の要因があります。DRAMの中でも変化があり、それに伴って利益率が若干下がると予想しています。

たまたまなのか、あるいは用途によるのかという点については、構成の変化が主な要因であるということになるかと思われますが、詳細なご回答については避けたいと思います。

質疑応答:プローブカードの受注におけるHBM構成比と次世代HBMの開発によって生じる差異について

戸田:「プローブカードの受注のうち、HBM構成比はどの程度ですか? 次世代HBM(HBM3)の開発が進められることで、また差異がありますか?」というご質問です。

これもかなり細かいご質問のため、私からご回答します。当社のメモリにおいて、DRAMとNANDフラッシュの構成は随時集計していますが、DRAMの中の品種構成については、実際のところ、十分な集計等はできていません。

顧客からの受注には、HBM向けとわかるものももちろんありますが、その個数とピン数等を集計して算出したHBMの構成比率はお出ししていません。ただし、感覚としては発注枚数が増加し、通常の比率を上回ってきているというお話はお伝えしています。

「HBM3など次世代の開発は進められていますか? 差異がありますか?」というご質問については、プローブカードにおいて、通常の汎用DRAMと比べてHBM向けの場合はコンタクトの難易度が少々上がりますが、難易度が上がったことによる差異や、2.5、3、3Eなどといった次世代向けのHBMの登場による変化や大きな違いはないと考えています。

基本的にはパッドコンタクトの難易度が高いという点では変わらないと言えると思います。こちらも十分な内容ではないかもしれませんが、ご回答としたいと思います。

質疑応答:中期経営計画の努力目標の蓋然性について

戸田:「中期経営計画の売上目標は低くないと認識していますが、これまで非メモリが目標に届かなかったことなども踏まえて、努力目標の蓋然性が高いと判断して良いか、位置付けはどうでしょうか?」というご質問です。

長谷川:新中期経営計画FV26の中で、やはり当社がまだ取りきれてないノンメモリの領域が存在します。数年前から私は、「アプリケーションプロセッサーのエリアに参入しなければシェアが大きくならない」と言ってきたのですが、未だにその領域に入れてないという状況です。

実際にロジックメモリカードのシェアを見ても、上位2社がシェアの約60パーセントを占めています。つまり、シェア1位と2位の2社が、アプリケーションプロセッサーやGPUなど、今後成長が見込まれるエリアをいわゆる席巻しているかたちで、3位以下の企業はそれ以外のロジックのエリアに位置しています。

そのような面を鑑み、2026年において、当社はまだAP(アプリケーションプロセッサー)のエリアには入れないだろうと考えています。もちろん営業活動は続けていきますが、そのように考えて組み立てた計画ですので、難しい目標ではないと私は考えています。

最終目標として、メモリとノンメモリの比率を「6:4」へ引き上げるには、FV26のうちはまだ届かないだろうと考えています。しかしながら、新しいラインナップを整え、生産体制を自動化するほか、今回の青森での新棟の構築といったロジック向けの開発なども進めるなど、将来に向けた基盤作りをFV26の中でしっかり行っていきたいと考えていますので、期待していただければと思います。

質疑応答:HBM比率が高まった場合の想定について

戸田:「先ほどから利益率増減の理由にミックス変化を挙げられていますが、HBM比率が高まるとどうなりますか?」というご質問です。

メモリ向けの汎用DRAMと比べてHBMの利益率が極端に高いということはないため、需要が高まるとDRAMの比率が少し上がり、全体の利益率は上がっていくだろうと想定しています。

質疑応答:受注高が上昇した要因、HBM関連の売上高集中、第3四半期以降の受注高の予想について

戸田:「第2四半期の受注高が第1四半期と比較して上昇した背景は、DRAM向け、HBM向けの寄与という理解でよろしいでしょうか? 加えて、関連企業からは『HBM関連の売上高集中は2024年1月から3月頃より急速に拡大する』というコメントがありますが、御社の感覚も同じでしょうか? また、第3四半期、第4四半期の受注高は緩やかに上がり、100億円を超えてくるタイミングがありますか?」というご質問です。

第2四半期の受注高の上昇はDRAM向け、HBM向けの寄与という理解で合っているかというご質問については、HBM向けだけではありませんが、汎用DRAMも含めて、DRAM向けが上がってきていることが要因です。

また、2024年1月から3月にHBM関連の売上高が急拡大するというコメントに対して、当社の感覚も同様かというご質問については、当社もそのように考えています。

最後に、第3四半期、第4四半期の受注が100億円を超えてくるタイミングあるのかというご質問ですが、数字に関するご回答は控えたいと思いますので、上がってくることは間違いないというご回答にとどめたいと思います。

長谷川:メモリについてさまざまなご質問をいただいていますので、私からわかりやすく回答させていただきたいと思います。

プローブカード全体に対して言えることですが、やはり大事なのはファーストベンダーであることだと思っています。

開発品の引き合いなどを最初にいただくのは、やはりファーストベンダーであると思います。現在はHBMが強く要求されており、HBMの開発されている製品に対して、最初に「日本マイクロニクスのプローブカードを使ってみたい」と言っていただけることが大事です。

お客さまの信頼や、その後に控えている量産対応がしっかりできることも大事ではないかと思っています。当社は現在、DRAMのエリアにおいては、これらの要素をすべて兼ね備えていると思っています。

また、みなさまも感じられていると思いますが、残念ながらメモリ市場は期初に目論んでいたよりも急激に回復しているわけではないと思っています。しかしながら、先ほどからミックスなどに関するお話もしているとおり、市場が回復してきた際には、お客さまが利益を得られるであろうメモリの製品に関して、プローブカードの発注をいただきたいと思っています。

汎用DRAMやHBM、あるいは他の新型製品かもしれませんが、バランスよく対応できる会社であることが、当社がシェアをしっかりと維持できている背景ではないかと思っています。こうしたポイントをきちんと維持することで、市場の動向に合わせた売上や利益を着実に取っていきたいと思っています。

NANDやDRAMなど、作りきれない部分がここ数年ではたくさんありましたが、韓国と日本の新棟を完成させることで取りこぼしなく進めていきたいと思っていますので、期待していただきたいと思います。

質疑応答:第2四半期にプローブカードの受注が戻ってきている背景について

戸田:「メモリ市況の悪化が長引いている中で、第2四半期のプローブカードの受注が戻ってきている背景をどうご覧になりますか?」というご質問です。

長谷川:汎用DRAMや新規製品など、さまざまな製品において突然大量受注が入ってくることもあります。ただし、第2四半期のプローブカードの受注が戻っているかどうかというと、私としてはまだ物足りない部分があります。

第3四半期はすでにスタートしており、受注が戻ってきている背景ですがDRAMは一巡して落ち着きが出てきているのではないかと思っていますが、NANDはまだではないかと私は思っています。