2023年8月8日に発表された、H.U.グループホールディングス株式会社2024年3月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:H.U.グループホールディングス株式会社 代表執行役会長兼社長兼グループCEO 竹内成和 氏

H.U.グループホールディングス株式会社 執行役兼CFO 村上敦子 氏

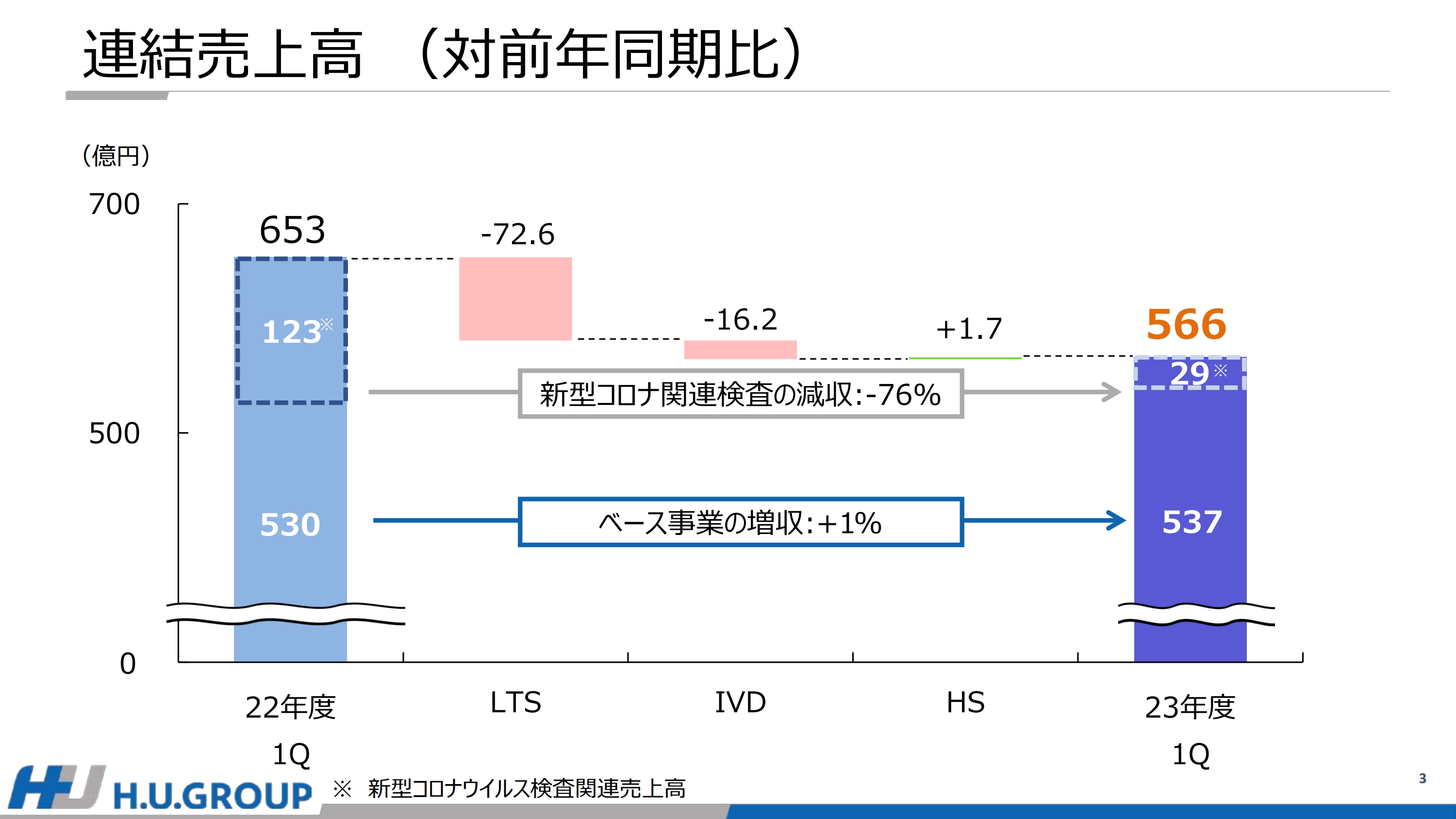

連結売上高 (対前年同期比)

村上敦子氏:村上でございます。それでは、2023年度第1四半期業績についてご説明します。

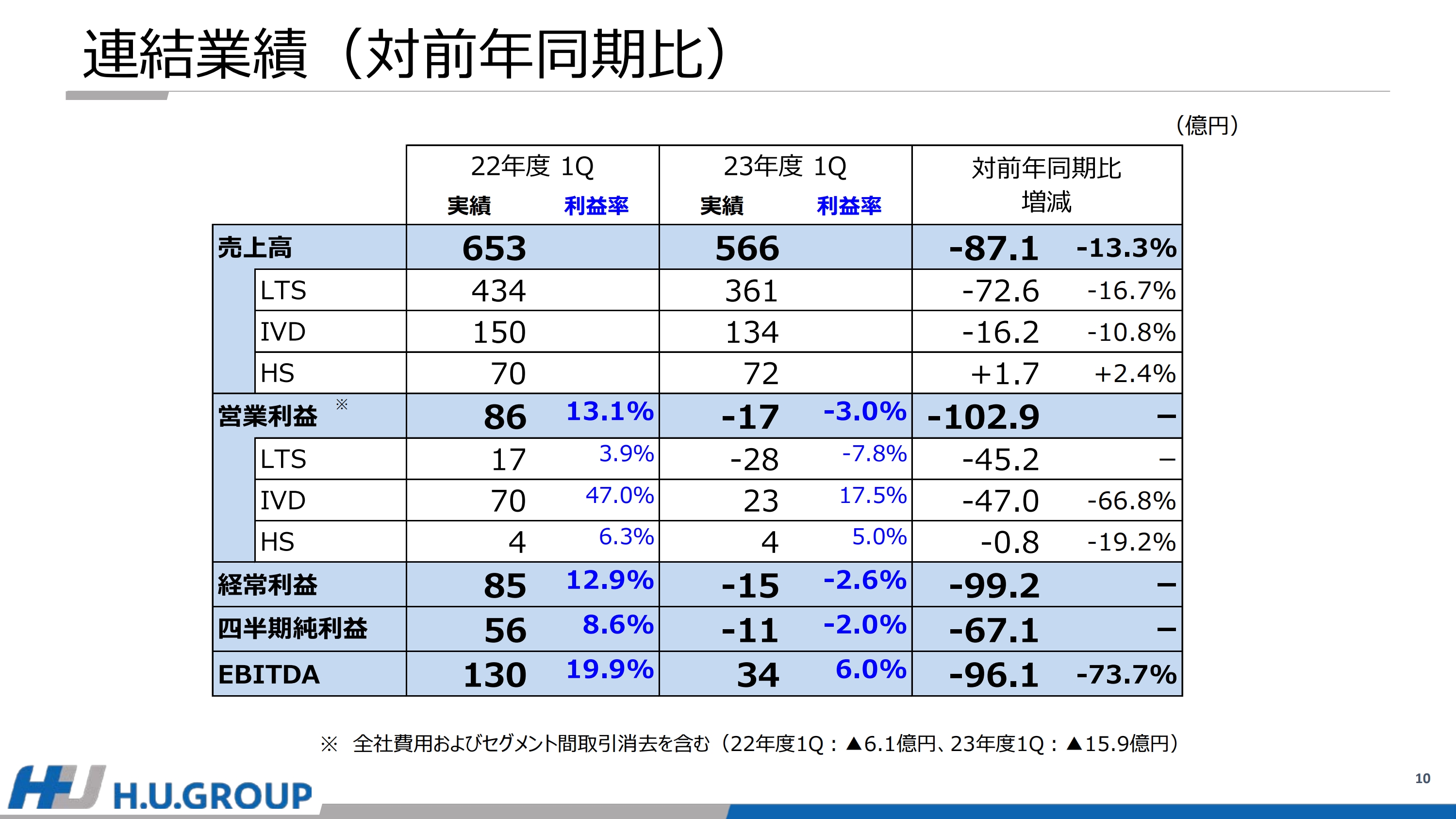

連結売上高のセグメント別増減です。全体としては、約87億円減少の566億円となりました。主な要因は、新型コロナウイルス関連検査が前年同期比で76パーセント減少したことです。その一方で、新型コロナウイルス関連以外のベース事業は若干の増収となりました。

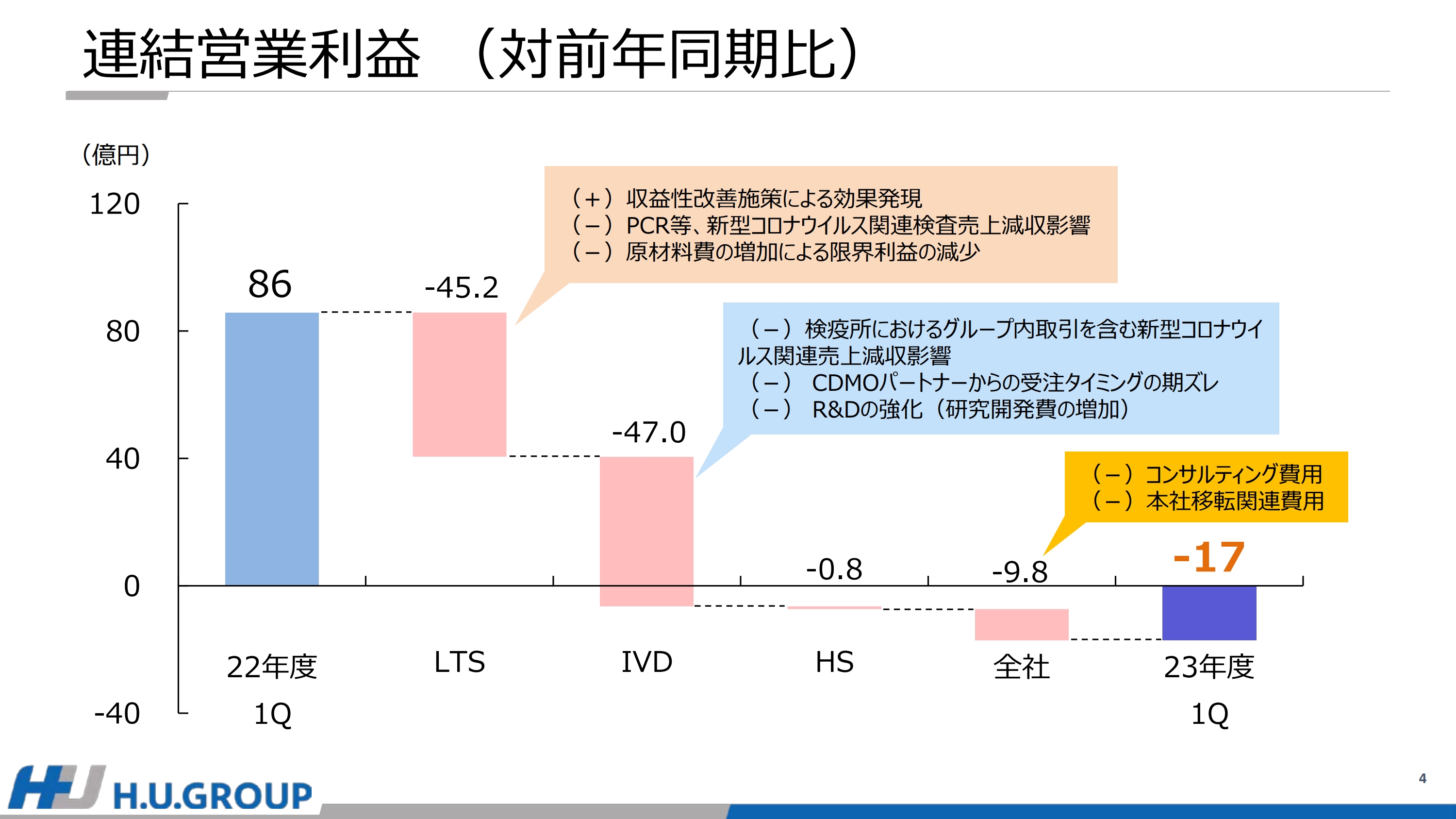

連結営業利益 (対前年同期比)

連結営業利益です。LTS事業では、今期掲げた収益性改善施策によるコスト削減の効果が一定程度発現しているものの、新型コロナウイルス関連検査売上の減少が非常に大きなマイナス要因となったほか、原材料費の増加による限界利益の減少も影響し、結果として約45億円の減益となりました。

IVD事業も同じく、内販取引を含む新型コロナウイルス関連検査売上の減少による利益減が、最も大きな減益要因となりました。加えて、CDMO事業において、パートナーからの受注タイミングの期ズレや、R&D強化に伴う研究開発費の増加も減益要因となっています。

また、セグメントに属さない全社部分では、各種コンサルティング費用や、5月に実施した本社移転にかかる一時費用等が発生し、減益となりました。これらの結果、全体としては前期比で約103億円減少し、約17億円の営業損失となりました。

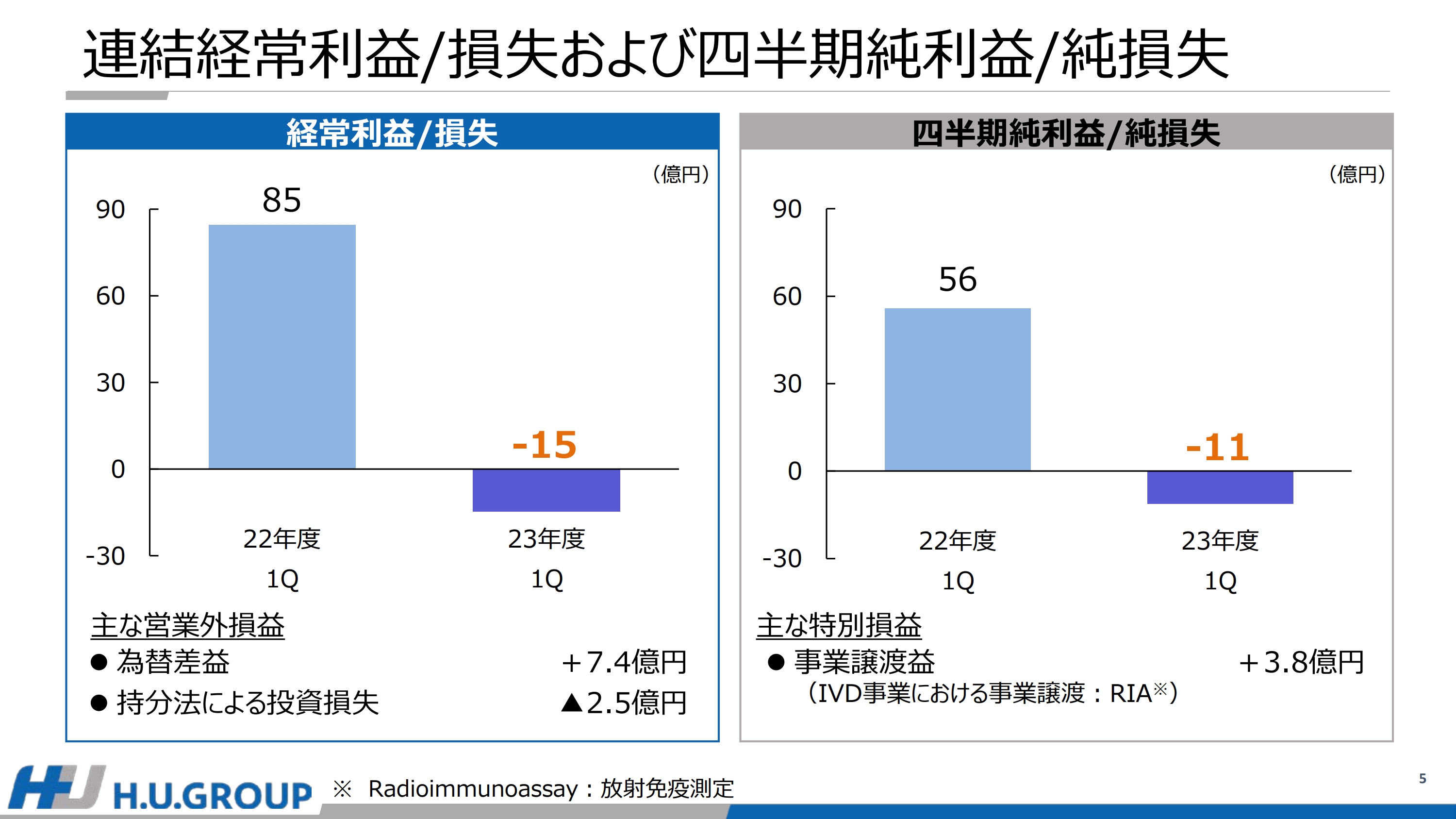

連結経常利益/損失および四半期純利益/純損失

連結経常利益および四半期純利益です。経常利益については、営業外収益として為替差益等があったものの、営業利益の減少等によって約15億円の経常損失となりました。四半期純利益については、事業譲渡益等があったものの、約11億円の四半期純損失となりました。

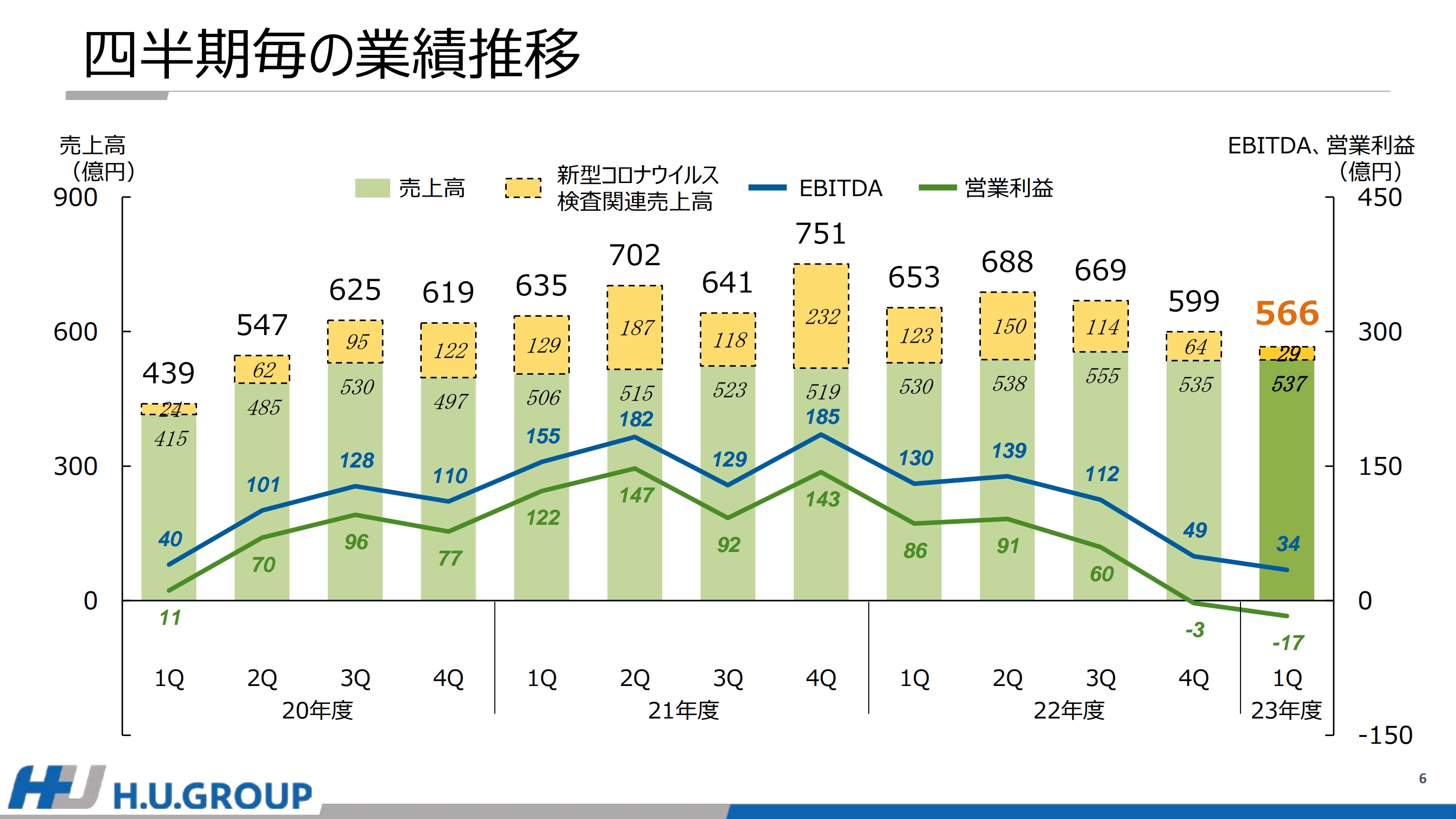

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。スライドに記載のとおり、前期第4四半期から新型コロナウイルス検査関連売上が大きく減少したことに伴い、利益も減少しました。EBITDAベースでは黒字をキープしているものの、新型コロナウイルス検査関連売上の減少に伴い、営業損失が拡大しました。

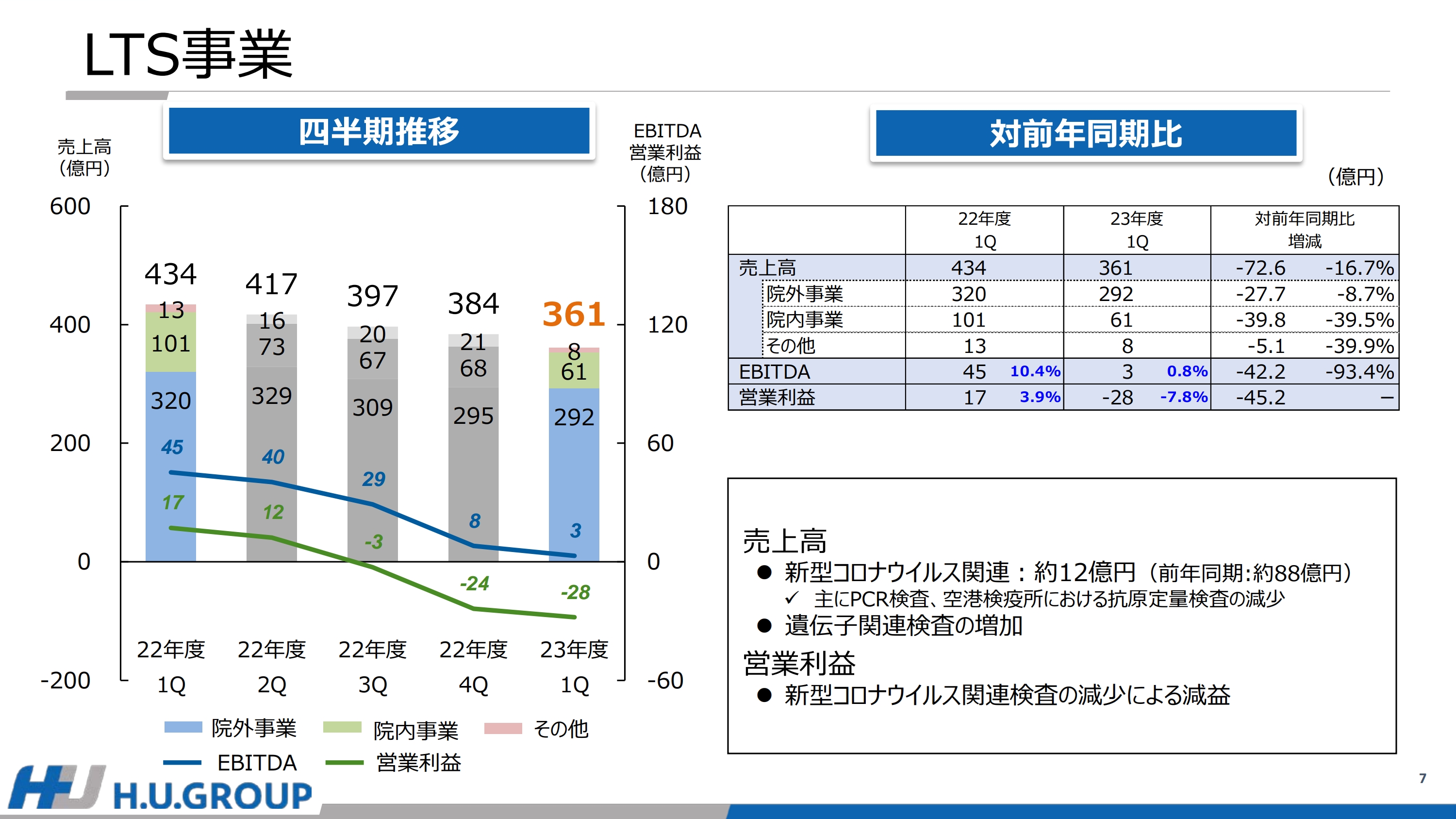

LTS事業

ここからはセグメントごとにご説明します。まずはLTS事業です。新型コロナウイルス関連が前年同期比で約76億円の減収となっており、新型コロナウイルス関連を除くベース売上はプラス基調で推移しているものの、全体としては減収となりました。

利益面でも、新型コロナウイルス関連検査が期を追うごとに減少しており、利益もそれに準じて減少し、赤字が拡大しています。

なお、H.U. Bioness Complex関連費用については、2022年5月の大規模移転により、前期第1四半期は一時費用が大きく発生していたため、関連費用は前年同期比で減少しました。

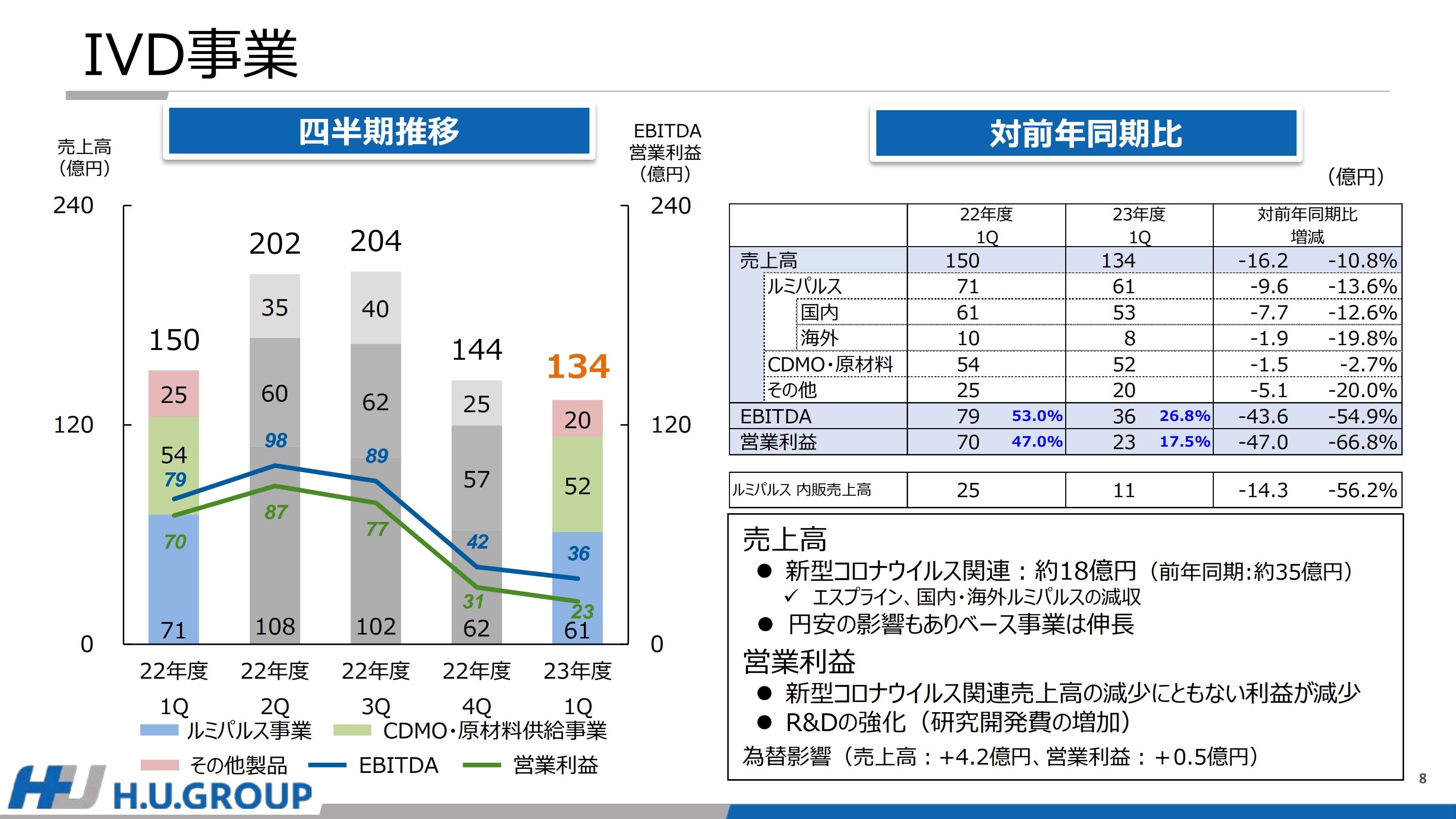

IVD事業

IVD事業についてご説明します。前年同期比で減収となった要因は、主に「エスプライン」、国内外の「ルミパルス」などの新型コロナウイルス関連売上が約18億円減少したためです。新型コロナウイルス関連を除くベース事業は、円安の影響もあり伸長しています。なお、CDMO事業については為替がポジティブに働いていますが、パートナーからの受注のタイミングによって、前年同期比で減収となりました。

利益面では、外部向けの新型コロナウイルス関連売上の減少に加え、グループの内販売上の減少も大きく影響しました。

また、前年度に買収した会社を含めて研究開発を強化しており、費用増となっています。結果として、前年同期比で約47億円の減益となりました。

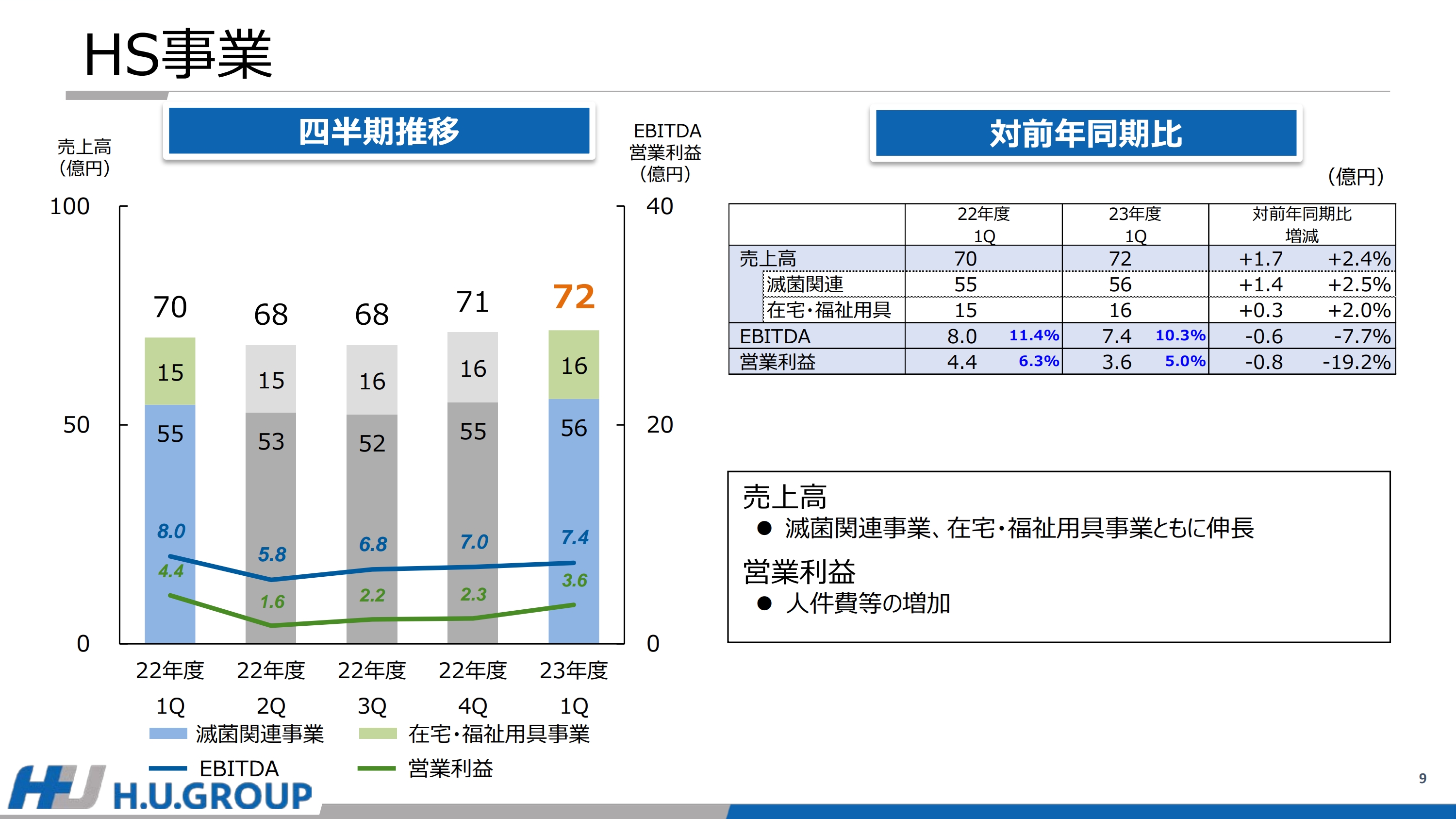

HS事業

HS事業です。売上高は、滅菌関連事業、在宅・福祉用具事業ともに伸長しました。営業利益は、人件費等の増加により減益となりました。

連結業績(対前年同期比)

連結業績です。それぞれの状況については先ほどお伝えしたとおりですが、いずれも新型コロナウイルス関連売上の減少を主因として減収・減益と、非常に厳しい実績となっています。

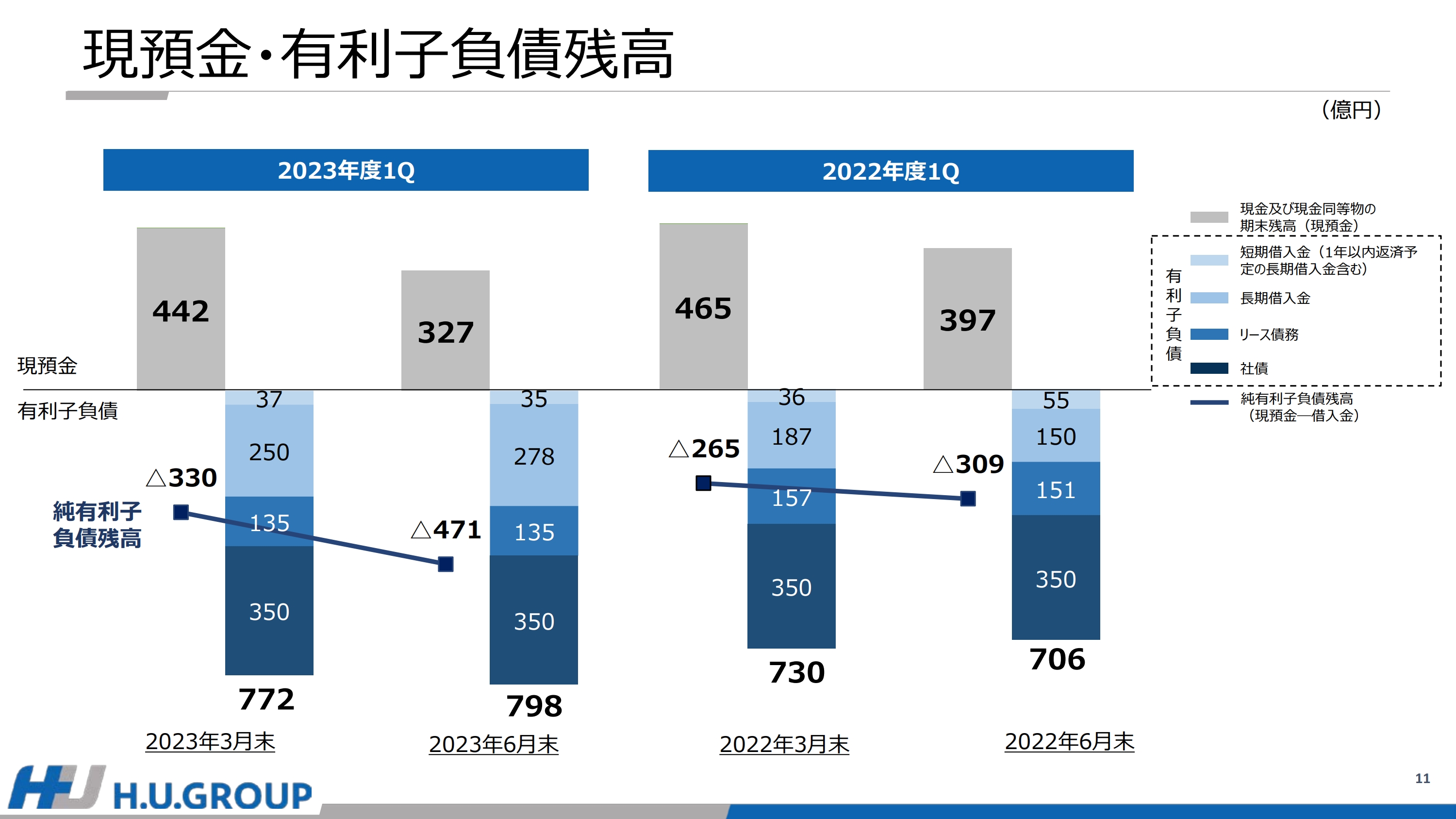

現預金・有利子負債残高

現預金・有利子負債残高です。スライド左側が2023年度第1四半期、右側が2022年度第1四半期の状況です。現預金から有利子負債を控除した純有利子負債残高は、2023年6月末時点で471億円と、2023年3月末と比較して141億円増加しています。

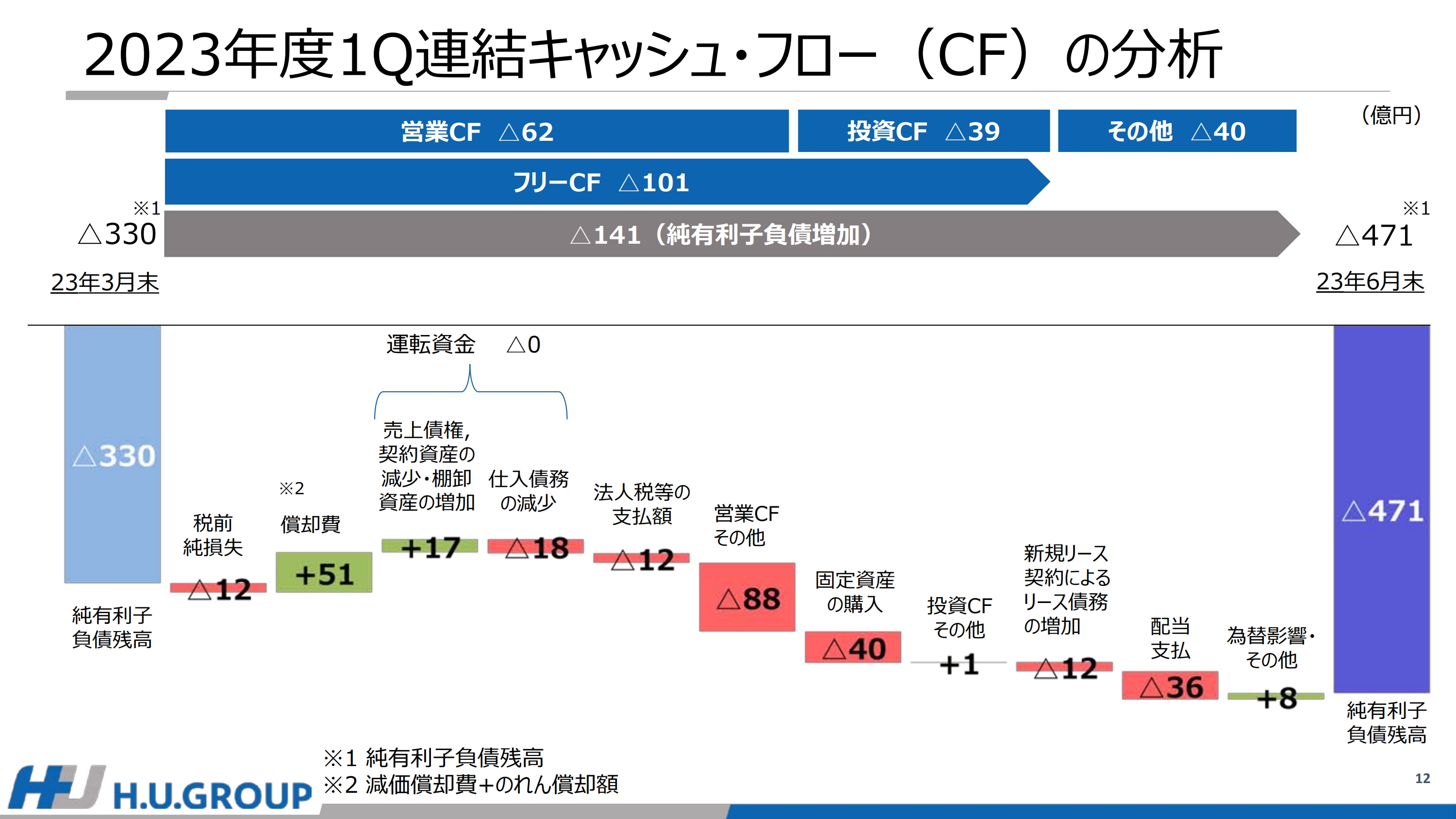

2023年度1Q連結キャッシュ・フロー(CF)の分析

連結キャッシュ・フローを純有利子負債の増減の観点で分析しています。営業キャッシュ・フローはマイナス62億円となりました。

主な内容として、償却費が51億円あるものの、税前純損失12億円に加えて、法人税等の支払いや営業キャッシュ・フローその他に含まれる賞与引当金の減少等がありました。投資キャッシュ・フローは、有形・無形固定資産の取得によって、約39億円のキャッシュアウトとなりました。

また、配当金の支払いが36億円あり、2023年6月末の純有利子負債残高は、2023年3月末の330億円から141億円増加し、471億円となりました。

以上、2023年度第1四半期の業績概要についてご説明しました。

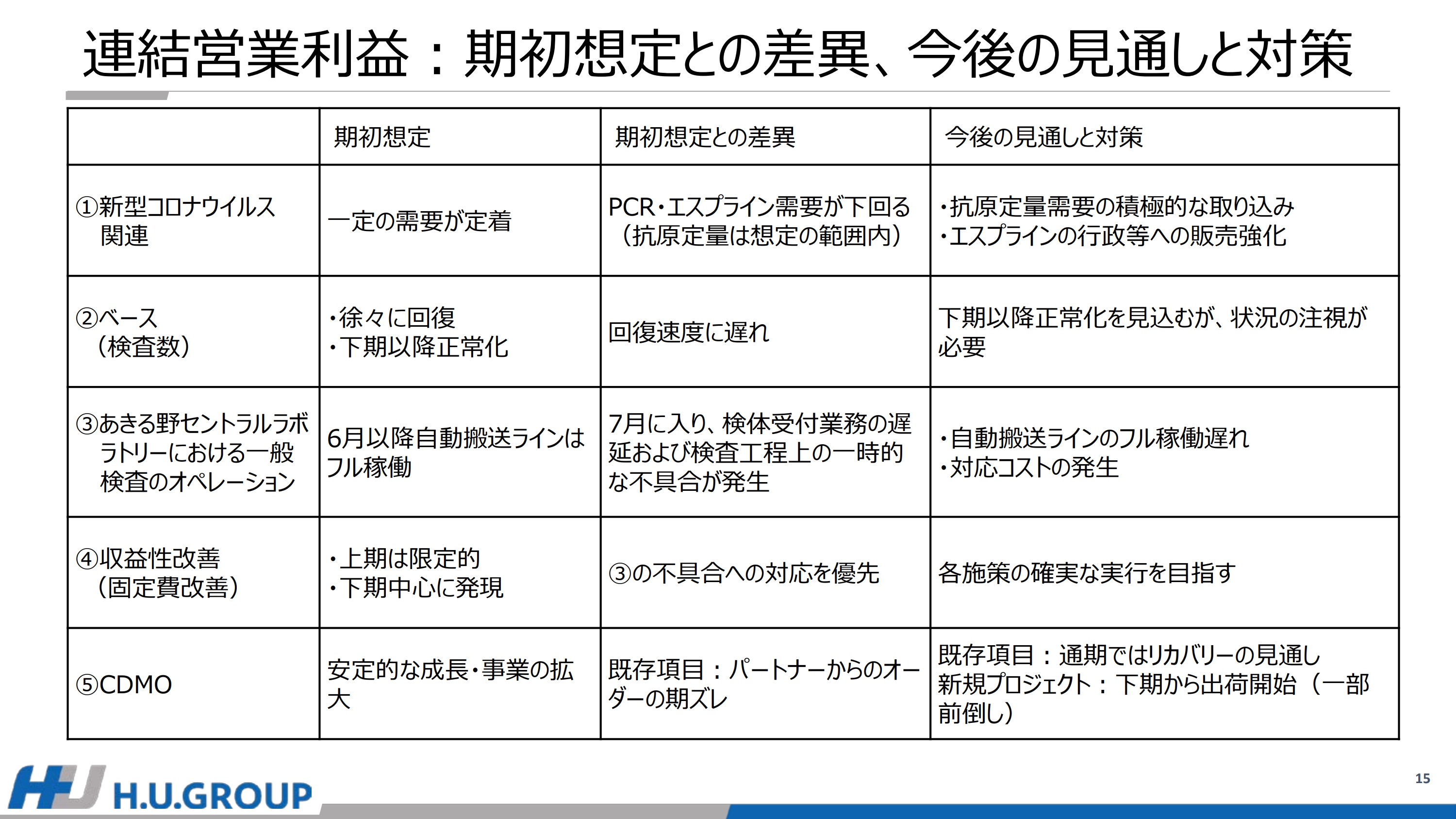

連結営業利益:期初想定との差異、今後の見通しと対策

2023年度第1四半期の取り組み状況についてご説明します。連結営業利益において、期初想定との差異が見られた主な点についてご説明します。

1つ目は、新型コロナウイルス関連です。期初では一般消費者向けを含めて一定の検査需要が定着していくことを想定していましたが、実際は、「PCR検査」・「エスプライン」の需要が想定を下回りました。

こちらをリカバリーすべく、今後は、ほぼ想定どおりの需要で推移した抗原定量検査需要のさらなる取り込み、「エスプライン」の行政等への販売を加速させていきます。

2つ目は、ベースの検査数です。こちらは新型コロナウイルスの状況と連動するため、5類移行に伴って徐々に回復し、正常化に向かうと見込んでいましたが、実際はスローペースで回復している状況です。現時点では当初の想定から変わらず、下期以降に正常化すると見込んでいますが、引き続き事業環境の推移に注視が必要です。

3つ目は、あきる野セントラルラボラトリーにおける一般検査のオペレーション状況です。2023年5月より、あきる野での全面稼働がスタートしましたが、7月に入り、検体受付業務の遅延や、検査工程上の一時的不具合が発生した結果、現在フル稼働ができていない状況です。

そのため、これらへの対応を最優先としていますが、今後、対応コストが発生する見込みです。なお、追加コストを含めた業績への影響については、現在精査中です。

4つ目の収益性改善については、第1四半期はほぼ想定の範囲内で進捗したものの、第2四半期に入ってからは報告遅延や不具合等への対応を優先して実施しています。この対応が一段落したのち、各施策の確実な実行を目指します。

5つ目のCDMOについては、基本的に安定成長基調にあるものの、第1四半期は既存項目においてパートナーからのオーダーの期ズレが生じています。こちらは通期でリカバリーできる見通しですが、第1四半期のみ切り出すと後ろ倒しになっている影響で、計画に対してはビハインドとなりました。

なお、2020年以降に受託した新規プロジェクトについては、下期から試薬の出荷が順次開始され、一部で前倒しを見込んでいます。

これらの結果、第1四半期の営業利益は計画を下回りましたが、下期に向けて新型コロナウイルス関連、特に抗原定量検査需要の取り込みなどを通じてリカバリーできるよう、目指していきます。

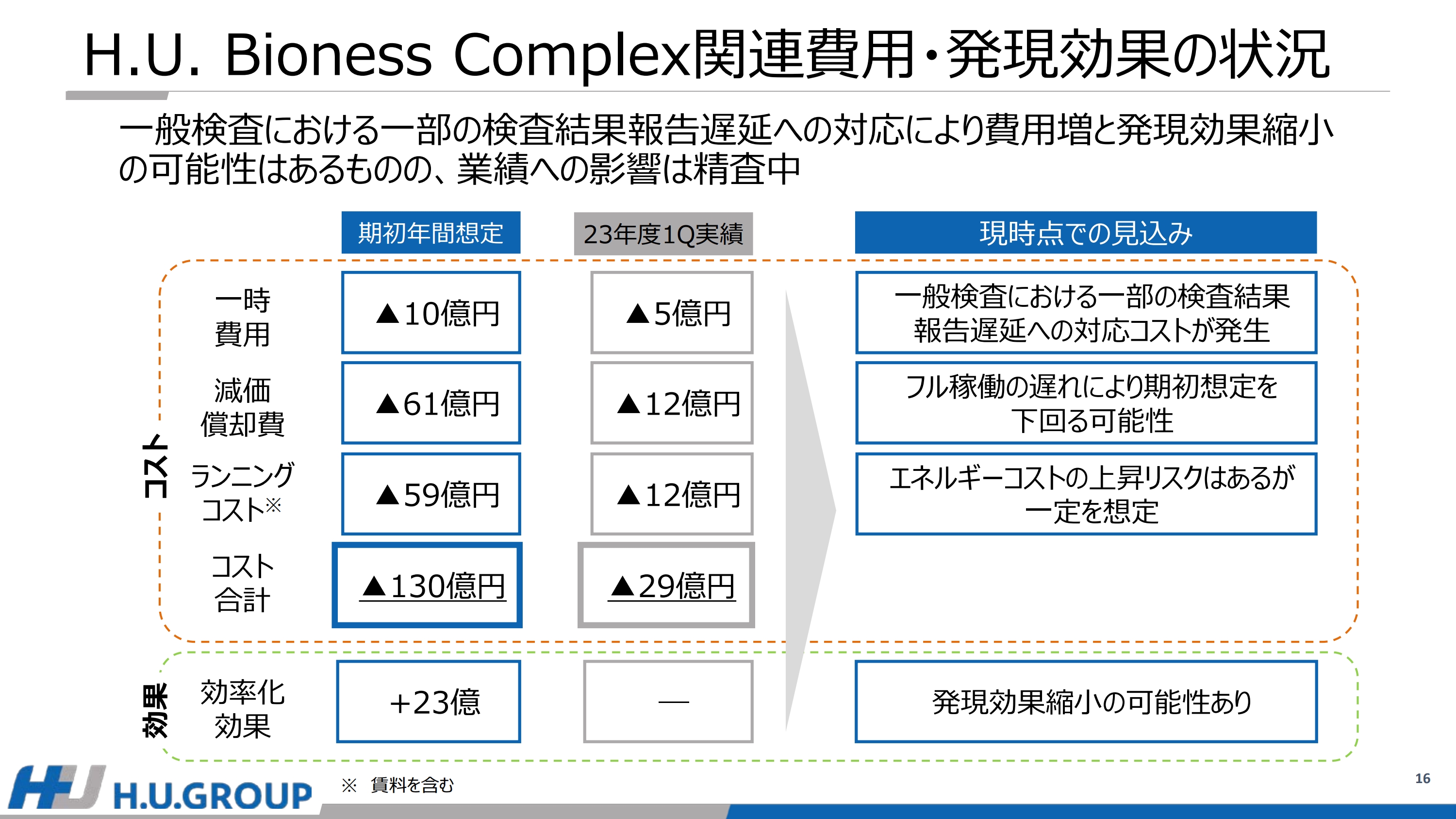

H.U. Bioness Complex関連費用・発現効果の状況

毎期お示ししているH.U. Bioness Complex関連費用・発現効果の状況です。現時点ではスライドに記載のとおりの実績となっています。ただし、今後は一般検査における結果報告遅延への対応等により期初想定と一部差異が発生する可能性があります。具体的には種々の対応を行うことにより、一時費用が追加で発生する見込みです。

一方、減価償却費については想定より発生せず、計画比で営業利益にプラスに作用する可能性があります。ランニングコストは期初の見込みから大きな変化はないと考えているものの、発現効果については縮小の可能性があります。これらを勘案した詳細な業績への影響は現在精査中です。

社外からの評価およびイニシアチブへの参加

ESG評価やイニシアチブへの参加についてご紹介します。本年5月、当社は経済産業省および東京証券取引所からデジタルトランスフォーメーション銘柄に初めて選定されました。6月には、ESG投資の代表的な指数であるFTSE関連の3つのインデックスの構成銘柄に選定されました。そのうち2つについては今回が初選定となります。

また、7月にはESG投資の世界的な評価指標である「MSCI ESG」格付けにおいて最上位ランクAAAを2年連続で獲得しました。

さらに本日(8月8日)のプレスリリースでもお知らせしたとおり、当社グループの富士レビオ・ホールディングスが、開発途上国で蔓延する感染症の治療薬や診断薬などの開発を推進する日本初の国際的な官民ファンドであるグローバルヘルス技術振興基金(GHIT Fund)への参画を果たしました。

当社は今後もミッション・ビジョンの実現および企業価値の向上のため、取り組みを一層強化していきます。

質疑応答:CDMOの期ズレについて

質問者:IVD事業のCDMOについて、パートナーからのオーダーの期ズレということで、ご説明いただいたとおり、通期ではあまり影響はないと理解すべきかもしれませんが、その原因について把握できれば、通期の見通しを心配しなくてよいか判断できます。期ズレの原因や背景について教えてください。

竹内成和氏(以下、竹内):CDMO事業は各パートナーと契約単位で動いています。内容については契約を結んだ段階で、パートナーと何をいつから始めるか交渉しながら進めています。今回はパートナーからのオーダーのタイミングのズレが発生したのですが、四半期単位ではどうしても起こりうることです。当社としては、CDMOのビジネスは基本的に年単位のスパンで考えています。

当然ながら、契約そのものは成立していますので、通期では期初の見込みどおりで着地できると思います。

質問者:例えば、現地通貨ベースでCDMO売上に換算したとすると、第2四半期は減収になることを覚悟するべきでしょうか? それとも第2四半期から元に戻る可能性が高いのでしょうか?

竹内:複数のCDMOパートナーと契約を進めており、それぞれに今お伝えしたような要因が発生する可能性があります。第1四半期はCDMOパートナーの売上が第2四半期に一部期ズレしたものの、第2四半期以降にはそれがプラスとなります。

また、第2四半期で見込んでいたCDMOパートナーの売上がそのまま計上される、あるいは一部期ズレが発生することも考えられますので、両方の可能性があるとご理解いただければと思います。

質疑応答:H.U. Bioness Complexのランニングコストについて

質問者:LTS事業のH.U. Bioness Complex費用について、今期は一時費用がやや増加する可能性があるとお伝えいただきましたが、ランニングコストは期初の計画で通年59億円となっている一方、第1四半期は12億円しか発生していません。ランニングコストですので、四半期ではあまりブレないと思いますが、想定よりも抑えられる可能性があるのでしょうか?

竹内:H.U. Bioness Complexについては、従来八王子においてマニュアルで実施していた検査もすべてあきる野に移転しています。自動化ラインとマニュアルラインが相互に稼働しているような状況で、今回の一部検査の報告遅延は、作業そのものが非常にややこしい状況になったことも原因の1つと考えています。

患者さまをはじめ病院の方々にはご迷惑をおかけしており、早期に改善することを第一の目標としています。

今のところ、はっきりとしたことはお伝えできませんが、当初の予定より1ヶ月半から2ヶ月くらいはずれる可能性があると考えています。また、ランニングベースのコストについては第1四半期、第2四半期と期を追うごとにコストが増加していく見通しでしたが、そちらも一部後ろ倒しになる可能性もあるため、現在精査しているところです。

質疑応答:H.U. Bioness Complexの計画のずれについて

質問者:H.U. Bioness Complexの計画において1ヶ月半から2ヶ月の遅延が生じると、御社が見込んでいる合理化効果なども期ズレが起きるのでしょうか? また、期ズレが解消した後はそれらの効果もしっかり発現するという理解でよいですか? 本当に一過性の事象かどうか確認させてください。

竹内:おっしゃるとおり、期中の効果発現も1ヶ月半から2ヶ月ずれることになります。そのため、来期に期ズレする部分も一部出てくると思いますが、金額面については現在精査中です。

ただし、計画そのものが立ち行かなくなっているということではありませんので、H.U. Bioness Complexの全体的な立ち上げ計画については、現状、変更はないとお考えください。

質疑応答:新型コロナウイルス関連需要が想定より下回った要因について

質問者:「新型コロナウイルス検査関連」についてです。「PCR検査」・「エスプライン」の需要が当初の計画よりも下回った要因は何でしょうか? 例えば、「新型コロナウイルス患者が減ったから」「抗原検査に需要が流れてしまったから」など、想定との差異が出た要因について詳しく教えてください。

竹内:ご指摘いただいた点も含め、いくつかの要因があります。5月8日に新型コロナウイルスが5類へ移行した後は、我々の想定以上に検査需要が急速に減り、ほとんどなくなりました。当然ながら、これには公費の補助が出なくなるなど、さまざまな問題があります。我々としては、「しばらくは徐々に減少する」と想定していたものが一気になくなってしまったことが、大きな要因の1つです。

また抗原定量検査については、従前どおり病院では行われていますので、IVD事業の売上のうち抗原定量検査だけを捉えれば、それほど大きく下がっている状況ではありません。ただし、先ほどもご説明したとおり「エスプライン」といった定性の抗原検査キットについては、これまで地方自治体が大量に購入していた実績がありましたが、急速に需要が減少したという事実があります。

しかし8月以降、冬に向けて一部の自治体ではこれらのキットを再度備蓄していくという話も出ているようですので、このままゼロベースになるのではなく、徐々に数は戻ってくると思っています。

一方で、一般検査ではなく、通常我々が行っている病院から受託する検査についてですが、現在も病院への補助金が一部出ています。そのため、新型コロナウイルス関連の病床数は、ピーク時に比べて6割近く減少しているものの、引き続き多数の病床が押さえられている状況です。これにより、一般の患者さまの受診が難しくなっているのも要因の1つです。

我々の検査件数は、2019年と比較すると約10パーセント減少している状況です。一部では戻りつつあるものの、どの程度のスピードで戻ってくるかはまだ見えていません。とはいえ、現在のコロナの状況を踏まえると、病床数は徐々に戻り、検査件数の回復にもつながっていくと考えています。

質疑応答:通期計画に対する第1四半期の営業赤字について

質問者:今期の通期計画について、いろいろと精査を行う箇所はあるものの、営業利益140億円という計画は変えないというお話でした。しかし、第1四半期は17億円の営業赤字となっています。そもそも、第1四半期はどの程度の利益を見込んでいたのでしょうか?

竹内:2023年3月期の決算発表で2024年3月期第1四半期の話が出た際に、「第1四半期は、前期第4四半期から継続して厳しい状況になるため、可能性としては赤字も十分にありえる」とお伝えしました。結果として、第1四半期はさまざまな条件が重なり、我々が想定した以上に厳しいものとなりました。

しかし、「想定よりもはるかに厳しい状況か?」と言われると、計画比では確かに下回っているものの、極端に厳しい状況ではなかったと認識しています。したがって、現段階で通期計画を見直すような状況には至っていないと考えています。

質問者:あきる野セントラルラボラトリーについて、スライドのとおり7月に入り不具合が発生したということですので、4月から6月の第1四半期はほぼインラインという認識でよいでしょうか?

竹内:先ほどもお伝えしたとおり、第1四半期のあきる野は、八王子から顧客の移管を進めている段階にありました。6月末の時点で、マニュアルラインも含め八王子からすべての検査をあきる野に移管し、あきる野で自動化ラインとマニュアルラインが一部併存している状況でした。

今回の不具合は、その状況下でオペレーションが混乱したことによって生じました。基本的には、あきる野での自動化計画が一部ずれる可能性はあるものの、我々としては、年内にすべての計画を達成したいと考えています。

質問者:6月の時点ですでに計画よりずれており、7月に入ってさらに遅延などが発生しているということでしょうか?

竹内:6月までは、マニュアルラインの移管も含め計画どおりに進んでいました。不具合が発生したのは7月中旬以降で、それにより計画が1ヶ月半から2ヶ月ほどずれる可能性が出てきましたので、インパクトとしては第2四半期に影響すると考えています。

質疑応答:あきる野セントラルラボラトリーの不具合の影響について

質問者:あきる野セントラルラボラトリーで起きた不具合により信用が揺らいでいる感じがしますが、そのあたりは問題ないでしょうか? また、補足資料を見ると、これまで3桁で推移してきた開業医顧客の純増数が第1四半期では急に18件に減少しています。不具合が発生したのは7月ですので関係ないかもしれませんが、これらについて詳しく教えていただけますか?

竹内:今回の不具合で遅延しているのは、一部で迅速な報告が求められることもある自動化ラインで処理する一般検査の部分です。エスアールエルとして、あきる野で2階・3階で行っている特殊検査の部門においては、遅延は出ていない状況です。