2023年8月8日に開催された、新日本電工株式会社2023年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:新日本電工株式会社 代表取締役社長 青木泰 氏

2023年12月期 第2四半期決算説明

青木泰氏(以下、青木):代表取締役社長の青木です。本日は新日本電工の決算説明会にご参集いただき、誠にありがとうございます。昨日(2023年8月7日)、当社は2023年12月期第2四半期決算を発表し、同時に、5月に発表した通期業績見通しを下方修正しました。

従来であれば、上期の決算を中心にご説明させていただくのですが、この1月から6月は合金鉄の市況が昨年までとまったく異なっており、非常にシンプルな内容となっています。そのため、本日は今年の見通しについて、実際はどうなのかというところに重点を置き、ご説明したいと思います。

1. 4つのコア事業

初めて参加される方もいらっしゃると思いますので、当社の事業について少しだけご説明します。まず、主力の合金鉄事業です。合金鉄は鉄の生産、特に高級な鉄の生産に欠くことのできない原料として使われています。徳島県に構える国内の主力工場と、持分法適用会社として25パーセントを出資しているマレーシアのパータマフェロアロイズ社の2つを通じて、合金鉄事業を展開しています。

機能材料事業では、自動車の電動化などを支える、極めて重要な原材料を提供しています。

環境事業は大きく2つに分かれています。1つは環境システム事業、もう1つは焼却灰溶融固化処理事業です。環境システム事業では、排水の浄化、及び、純水製造装置を提供しています。焼却灰溶融固化処理事業は、通常、埋立地などで最終処分される自治体から出る家庭のゴミの焼却灰を有料で引き受け、電気炉で再処理することにより、エコラロック(焼却灰溶融固化によるスラグ)という建材と、有価金属である金や銀を取り出してリサイクルに回すというビジネスです。

電力事業は、北海道にダムを含めた水力発電所を所有しており、こちらで発電したものをFITというかたちで、地元に固定価格で安定供給する事業となっています。

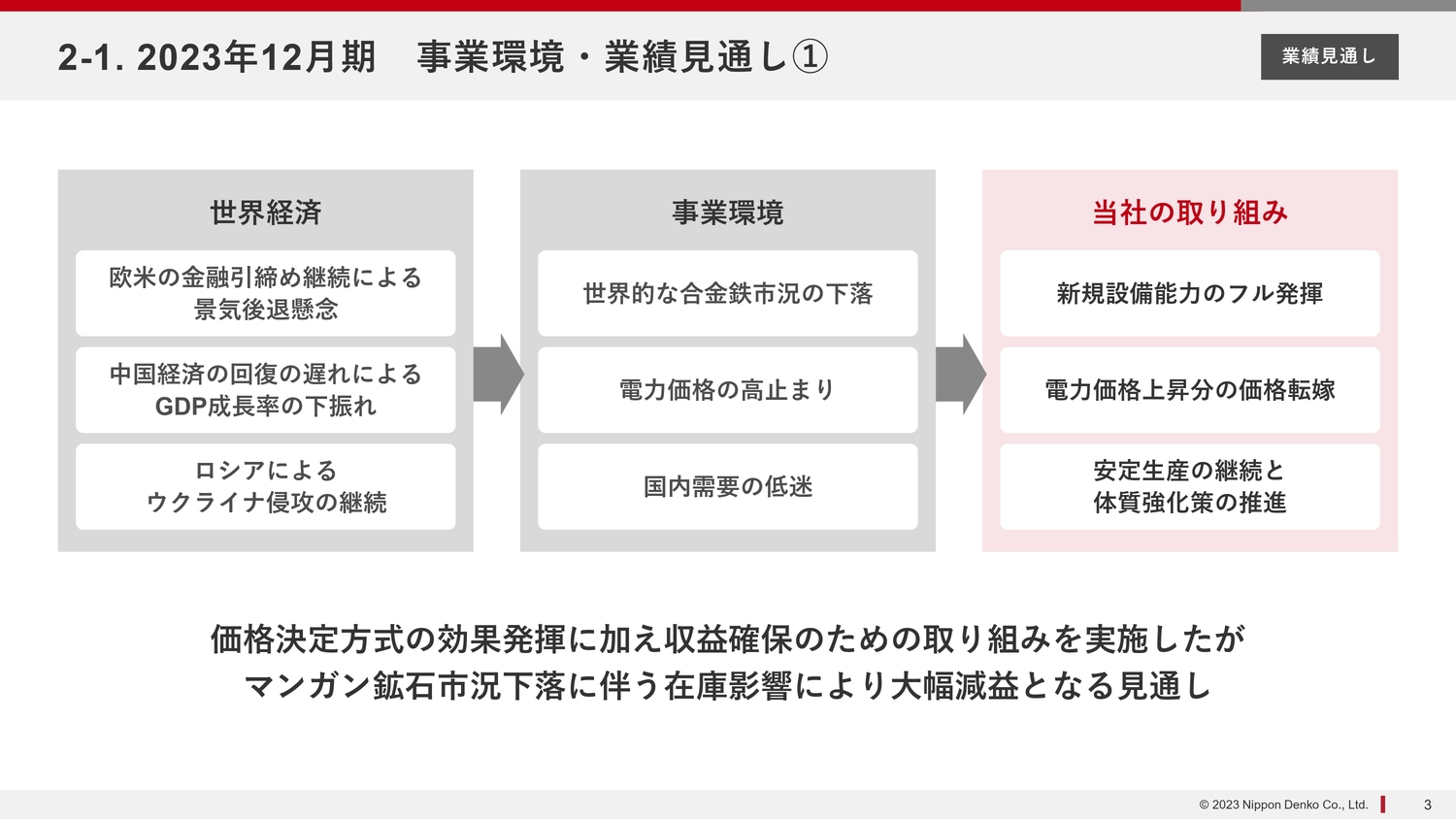

2-1. 2023年12月期 事業環境・業績見通し①

経営を取り巻く環境について簡単にご説明します。世界経済は、金融の引き締めによる景気の後退懸念がありました。また、中国はコロナ禍後に急回復するという期待とは裏腹に回復が遅れており、GDP成長率が下ぶれしています。さらに、昨年2月からのロシアによるウクライナ侵攻は相変わらず継続しているという、非常に先行き不透明かつ停滞した環境です。

そのような中で、当社の主力である合金鉄の市況も世界的に下落しています。また、エネルギー価格の高騰を受け、国内の電力価格が高止まりしました。なおかつ、中国等の景気があまり大きく伸びない中で、半導体のボトルネックが若干解消され、自動車の生産は通常まで戻った部分もありますが、全般的には鉄鋼の生産を含めた国内需要が低迷した事業環境でした。

私たちは、フェロボロンを中心に昨年立ち上げた新規設備の能力をフルに発揮させることに取り組むとともに、電力価格が高止まりしている中で、お客さまにご理解いただきながら、電力コストの上昇分を当社の販売価格に転嫁する取り組みを積極的に進めました。言うまでもないことですが、現場における安定生産の継続と、あらゆる体質強化策を推進するための取り組みを実施しました。

さらに、従来は市況に100パーセントリンクしていた合金鉄の取引を、2021年からはマージンを一定の範囲内に収める仕組みに変更しました。こちらは特に市況が下落している時に有効性を発揮します。このような努力を積み重ねてきました。

後ほど詳細にご説明しますが、私どもの合金鉄の原料であるマンガン鉱石の市況が下落し、その影響が在庫にかなり大きく出たため、大幅減益となりました。

2-2. 2023年12月期 事業環境・業績見通し②

各市況についてご説明します。左側のグラフの赤線が示しているのは、徳島で作っている当社の主力製品の高炭素フェロマンガンです。ご覧のとおり、コロナ禍が終わり、世界的に経済が回復したことと、ロシアによるウクライナ侵攻により、一時期は大変なピークを迎えました。その後、世界的に経済成長の停滞状況が続いたことにより、大幅に下落して現在にいたります。現在は歴史的に見ても、極めて低い水準にあります。

パータマフェロアロイズ社で製造しているフェロシリコン・シリコマンガンも、同じようなトレンドで動いています。今年の見通しを出した5月から、さらに市況が下がってしまったことが、下方修正せざるを得なくなった原因の1つということをここでお伝えします。

合わせて、先ほどマンガン鉱石の市況下落による在庫への影響についてお伝えしましたが、グレーの線が示すように、昨年は大変に高騰しました。高騰したまま落ち着いて、その後少し上がっていますが、現在は5ドルくらいの水準です。

グラフで示した値段はその当時のものであり、私どもが使う際にはタイムラグが発生しています。マンガン鉱石は南アフリカから船積みで買うことが多く、航海日数が3ヶ月から4ヶ月ほどかかり、さらに到着後は在庫され、その後で使用されます。したがって、高いマンガン鉱石を使い、安い価格で製品を売るという状況になっています。

もしも、このような影響がなければどうなるのかについて、当社の実力ベースの損益として、後ほどご説明したいと思います。こちらが1つのポイントです。

もう1つのポイントは、電力価格の推移です。2021年からのロシアによるウクライナ侵攻前と比べると、電力価格はうなぎのぼりで、現在は当時と比べて2.5倍くらいの価格になっており、極めて厳しいコストプッシュになっています。

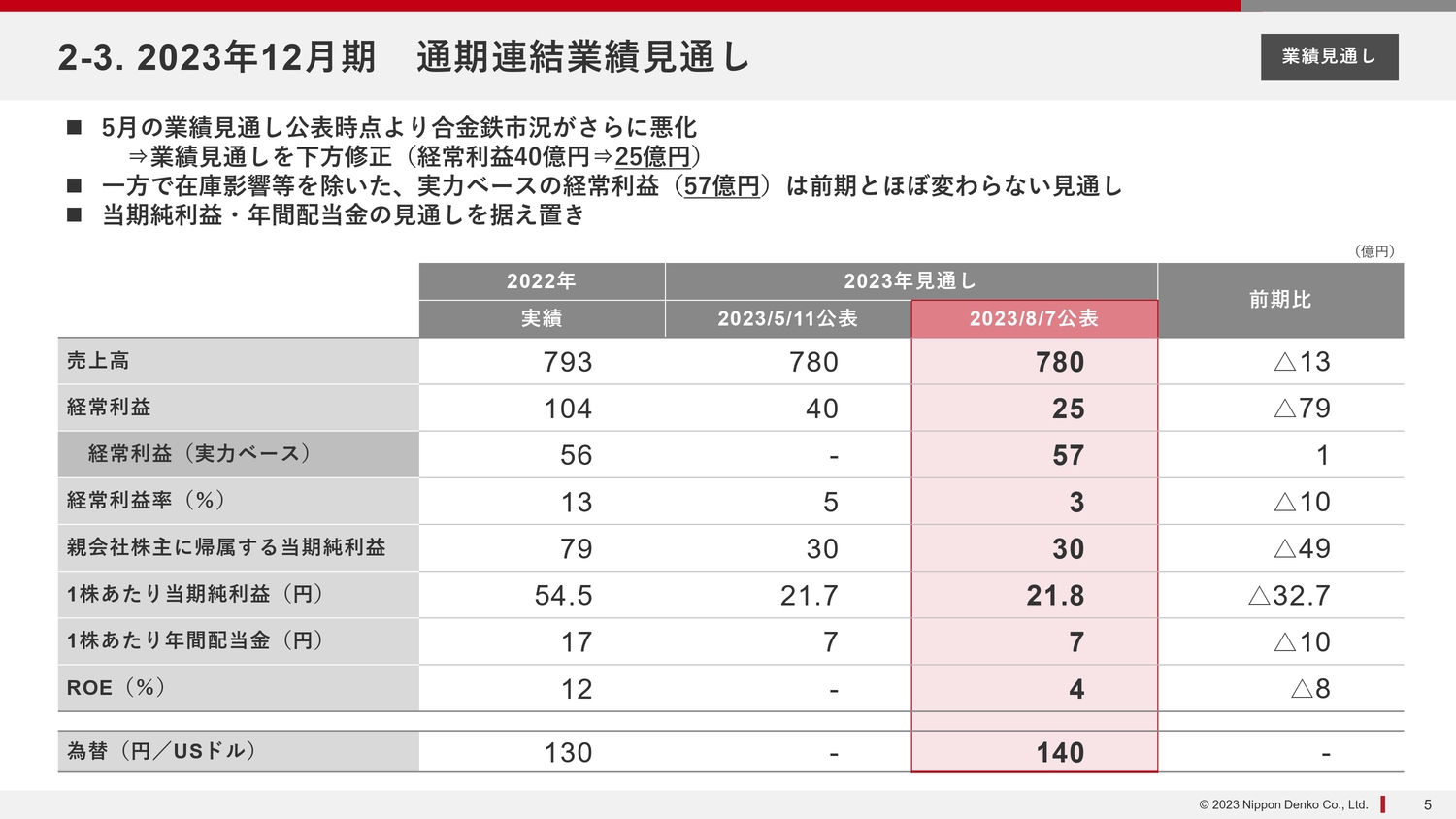

2-3. 2023年12月期 通期連結業績見通し

2023年12月期の通期連結業績見通しについてです。売上高は5月の発表と変わらず780億円です。経常利益は40億円から25億円に修正し、昨年実績の104億円と比べて大幅な減少となります。

ただし、マンガン鉱石の在庫影響等を除いた実力ベースでの経常利益は、2022年の56億円から57億円と、ほぼ横ばい、ないしは若干のプラスです。2022年は市況が良いという前提での56億円ですが、2023年においては、市況が下がってもしっかり同じレベルで実力損益が出ていることをご理解いただきたいと思います。

経常利益が落ちるため、親会社株主に帰属する当期純利益も30億円から下がる可能性はありますが、政策保有株の売却や繰延税金資産の関係を見込んで、維持する見通しとしています。したがって、年間配当金も、5月の発表から変えておりません。

2-4. 2023年12月期 通期連結業績見通し(事業別)

事業部門ごとの業績見通しです。合金鉄事業の経常利益は、国内においては前期の72億円から10億円と大幅減ですが、実力ベースでの利益は26億円と、しっかり利益が出ています。こちらも後ほどお示しします。

一方で、海外はいろいろな価格の値決めの方針が、100パーセントマーケットとリンクしているため、非常に大きな影響を受け、昨年に比べて大幅な減収となり、現在では赤字です。ただし、いろいろな努力をした結果として、在庫影響を除くとほぼ相殺となる水準と認識しています。

機能材料事業については、昨年の設備投資の効果を最も発揮して収益に反映できたため、経常利益は前期の3億円に対し、18億円と見ています。一過性のマイナスを除くと、21億円の実力です。

環境事業も、十分ではないものの、経常利益は前期の3億円から7億円に増益しています。電力事業の経常利益は、前期の5億円に対して3億円としていますが、昨年は例年に比べて特別に雨が多く、発電量が多かったという天候要因があったためです。

以上を踏まえ、今期の経常利益の見通しは25億円、実力ベースでは57億円と見ています。

2-5. 2023年12月期 上期連結業績・下期見通し差異(事業別)

ご参考までに、事業別での上期実績と下期見通しの差異についてです。昨日、上期連結業績における売上高を394億円、経常利益を11億円と発表しましたが、下期の経常利益は14億円となる見通しです。

合金鉄事業では、徳島工場で数年に1回、大きな炉修が必須となり耐火物の更新を行います。工場が3ヶ月強停止するため、一時的な損失が膨らみ、マイナス2億円となります。

パータマフェロアロイズ社のビジネスでは、在庫影響は縮小しますが、市況はさらに悪化するため、上期と比較して4億円ほどは改善するもののマイナスは残る見通しです。

機能材料事業では、設備投資の効果が上期に比べて大きいため、増益を見込んでいます。環境事業では、価格の改定を進めており、その効果が下期に大きく効いてきます。そのような背景から、下期の経常利益は14億円となり、上期の11億円と比較して3億円の増益となる見通しです。

2-6. 事業別概況(国内合金鉄事業)①

各事業分野の概況について少し詳しくご説明します。国内の合金鉄事業は、製品価格もマンガン鉱石価格も世界的に下落しました。マンガン鉱石の市況が上がった時には、安い時の原料を使って製造していますが、反対に市況が下がった時には、高い時の原料を使って製造するということになります。

2022年に、72億円という国内合金鉄事業の利益を叩き出しましたが、その前の年のマンガン鉱石市況が安く、安い原料を使っていた影響を除くと、実力としては25億円になるということです。こちらをスタートポイントにして今年の見通しを見ると、まず製品価格は昨年に比べて48億円下がっています。一方で、原料価格も下がったため、その分がプラスに効いてきますが、マージンという意味では、7億円ほど悪化したということです。

加えて、先ほどの表でお示ししたように、電力価格が昨年比でかなり高くなったため、22億円の悪化となりました。マージンと合わせて30億円強の悪化となります。ただし、電力価格の価格転嫁や、徳島工場での生産性向上など、いろいろなコストカットを行い、合計で30億円の収益改善ができました。その結果、実力ベースでは26億円となり、ほぼ前年並み、または若干のプラスになりました。

しかし、繰り返しになりますが、損益の実績については、昨年の高いマンガン鉱石を使って製品を作ったという部分の在庫影響があります。この部分が16億円に及ぶため、実績としては10億円となる見通しです。

繰り返しになりますが、収益の改善効果が発揮されているため、昨年と比べて製品価格が下落しているにもかかわらず26億円という見通しを立てることができています。

今年は、当社の第8次中期経営計画の最終年です。国内の合金鉄事業については7億円の経常利益を前提としていましたが、実力、実績ともに、これを上回る見通しです。

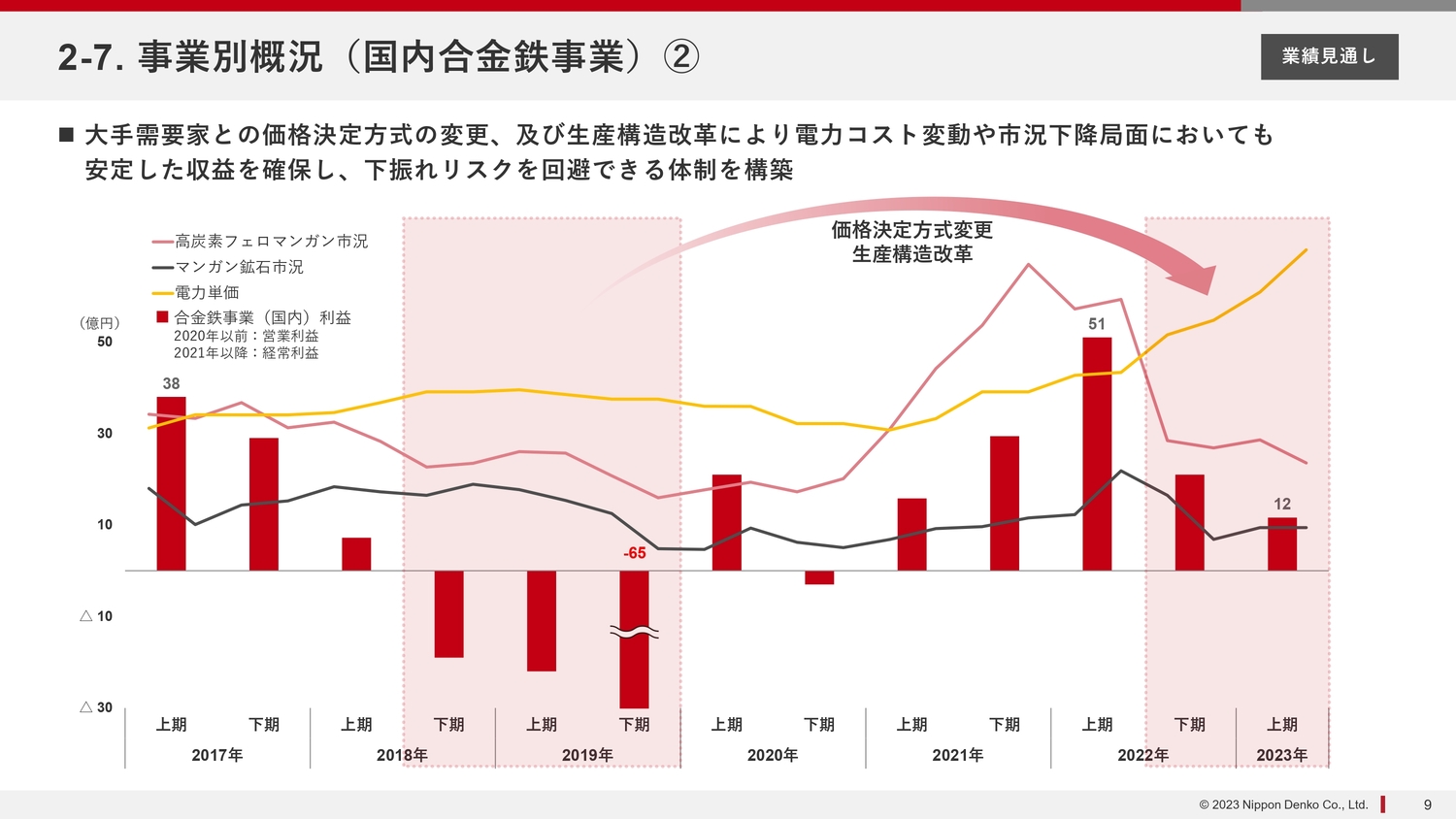

2-7. 事業別概況(国内合金鉄事業)②

今の状況をご理解いただくために、少し過去を振り返ってこちらのスライドを準備しました。こちらは、国内の合金鉄事業の収益を示したものです。

過去には市況連動の影響を受けており、大きく収益が上ぶれたり下ぶれたりしています。特に、2019年は極めて厳しい経営環境にあり、マンガン鉱石と製品のマージンが非常に下がりました。製品価格が大きく下がった結果、マージンが大きく悪化し、大幅な赤字となりました。

私たちは、同じことを繰り返さないためにも、価格決定方式の変更を行いました。マージンを一定の範囲内に抑えるというスキームを導入し、さらに、鹿島工場で行っていた合金鉄の生産を、徳島工場に集約しました。このような構造改革によって、コスト競争力を高めました。

努力を重ねたことにより、現在のマージンも非常に厳しく、かつ電力料金は2019年に比べて格段と高くなっている状況にもかかわらず、きちんと黒字を叩き出せています。このような対策を講じていなければ、2019年と同じような非常に厳しいマイナスの数字が出ていたはずですが、黒字を維持することができています。

収益の安定化を図ることにより、株主資本コストのリスクファクターが減少し、株主資本コストが下がるといったプラスの効果も期待できると思っています。

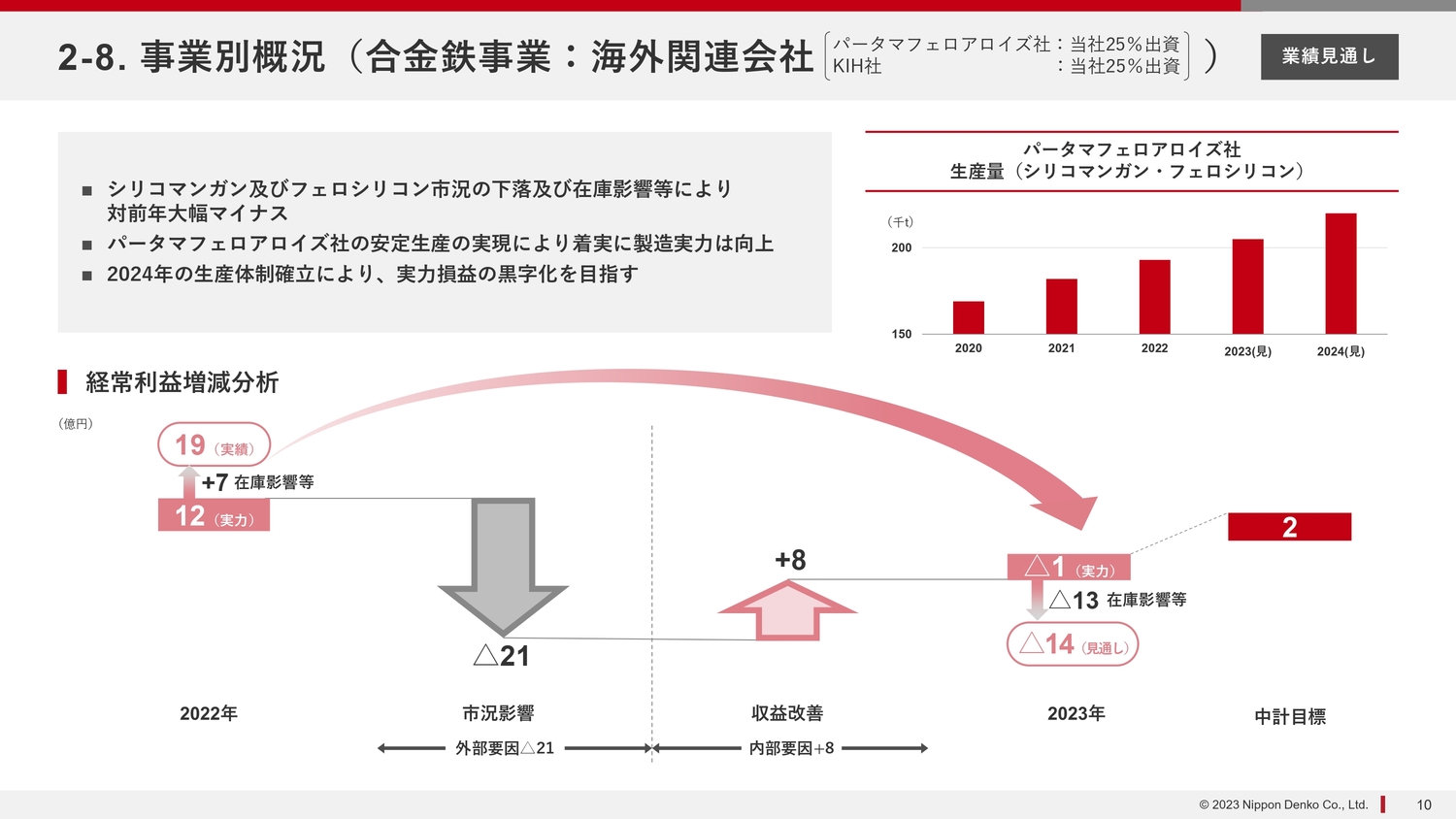

2-8. 事業別概況(合金鉄事業:海外関連会社 )

海外の合金鉄事業についてです。私どもの持分法適用会社として、マレーシアにパータマフェロアロイズ社があります。また、南アフリカのクドゥマネ地区にある鉱山の権益を持っており、両方とも25パーセント出資しています。スライドに記載の図は、この両方の合計から当社の取り込み損益を分析したものです。

昨年の経常利益は実力ベースで12億円でしたが、国内と同様にマンガン鉱石の在庫影響がプラスで働いたため実績は19億円でした。

これに対して今期は、市況が暴落した影響で21億円のマイナス、しかしいろいろな生産性の改善に取り組むことでプラス8億円の収益改善も見込んでいます。その結果、実力ベースでは、マイナス1億円ほどに抑えられると思っています。マイナス13億円の在庫影響がありますので、実績としてはマイナス14億円になる見通しです。

中期経営計画ではプラス2億円と計画していましたが、こちらのグラフに記載のとおり、私たちはパータマフェロアロイズ社の生産性向上に一生懸命取り組んでいます。しっかりとした生産能力向上のための取り組みを、着実に実行に移しています。2023年はこのレベルを予想していますが、2024年はさらに生産量が増える見込みですので、これが実現できれば、実力ベースのマイナス1億円も、必ずや上にふれることになると考えています。

2-9. 事業別概況(機能材料事業)

機能材料事業についてです。昨年の実力ベースの経常利益は、5億円でした。一部酸化ジルコニウム等の在庫影響で実績が3億円に落ちています。

今年は合金鉄と同様に、電力コスト・原料コストの上昇、また、機能材料特有の背景としては、私どもの主力製品の1つである、車載用の電子部品に使われている酸化ジルコニウムの需要回復の遅れがネガティブな方向に働いています。しかし、電力価格の上昇分については、販売価格に反映させることも含めた収益改善努力をしました。加えて、昨年再稼働したフェロボロンやリチウムイオン電池正極材の生産能力増強による効果が大きく、今年はそれらが反映されることにより、実力ベースでの経常利益は21億円の見通しであり、中期経営計画の目標はほぼ達成できるものと思っています。

2-10. 事業別概況(環境事業)

環境事業についてです。環境事業の中でも環境システム事業は相対的に小さい額ですが、順調に進んでいます。

一方で、焼却灰溶融固化処理事業は電力を多く使うビジネスとなります。取引先であるお客さまはすべて地方自治体です。地方自治体には、昨年から電力価格のアップ分を反映していただきたいと要請していますが、予算策定のスケジュールの関係、あるいは価格設定に対しての電力価格の実績データが出てこないとなかなかお受けいただけない背景もあり、昨年度の段階で十分な価格反映ができませんでした。

昨年に引き続き、今年の分も要請を行いましたが、電力コストの上昇が本格化し始めたのは昨年の後半だったため、すでに地方自治体の予算策定のスケジュールを逸していました。若干は進みましたが、全国の地方自治体との100件に近い取引の中で価格反映ができず、実力ベースで横ばいとなっています。

ただし、現在、地方自治体に来年の取引価格に電力コスト上昇分を反映させていただけるようにお願いしています。それが実現すれば、中期経営計画の目標に近づけることができると思っています。

2-11. 連結キャッシュ・フロー

連結キャッシュ・フローについてです。今年の見通しは、利益がだいぶ減ったとはいえ、営業キャッシュ・フローが85億円、フリーキャッシュ・フローが23億円となる見通しです。

過去3年の中計期間でご覧いただくと、営業キャッシュ・フローは200億円となる見通しです。こちらに借入金と手持ちの現金を加え、利益を生み出す固定資産への積極投資(130億円)、配当政策に則った配当(60億円)、そして自己株式の取得(40億円)を行いました。

2-12. 株主還元

株主還元についてです。冒頭でお伝えしたとおり、今年の配当は5月の発表から変わらず、年間7円と据え置きします。それに伴い、第8次中計期間中における総還元性向は52パーセントとなります。

3-1. 第8次中期経営計画の進捗①

第8次中期経営計画の振り返りです。2023年の経常利益は、中計では60億円を目標としていました。これに対して、事業部門ごとの実力ベースの損益で見ていくと、今年は57億円、昨年は56億円、一昨年の初年度が52億円ということで、合金鉄の指標がいろいろ変わっている中においても、着実に利益を伸ばしているということを、まずはご理解いただきたいと思います。

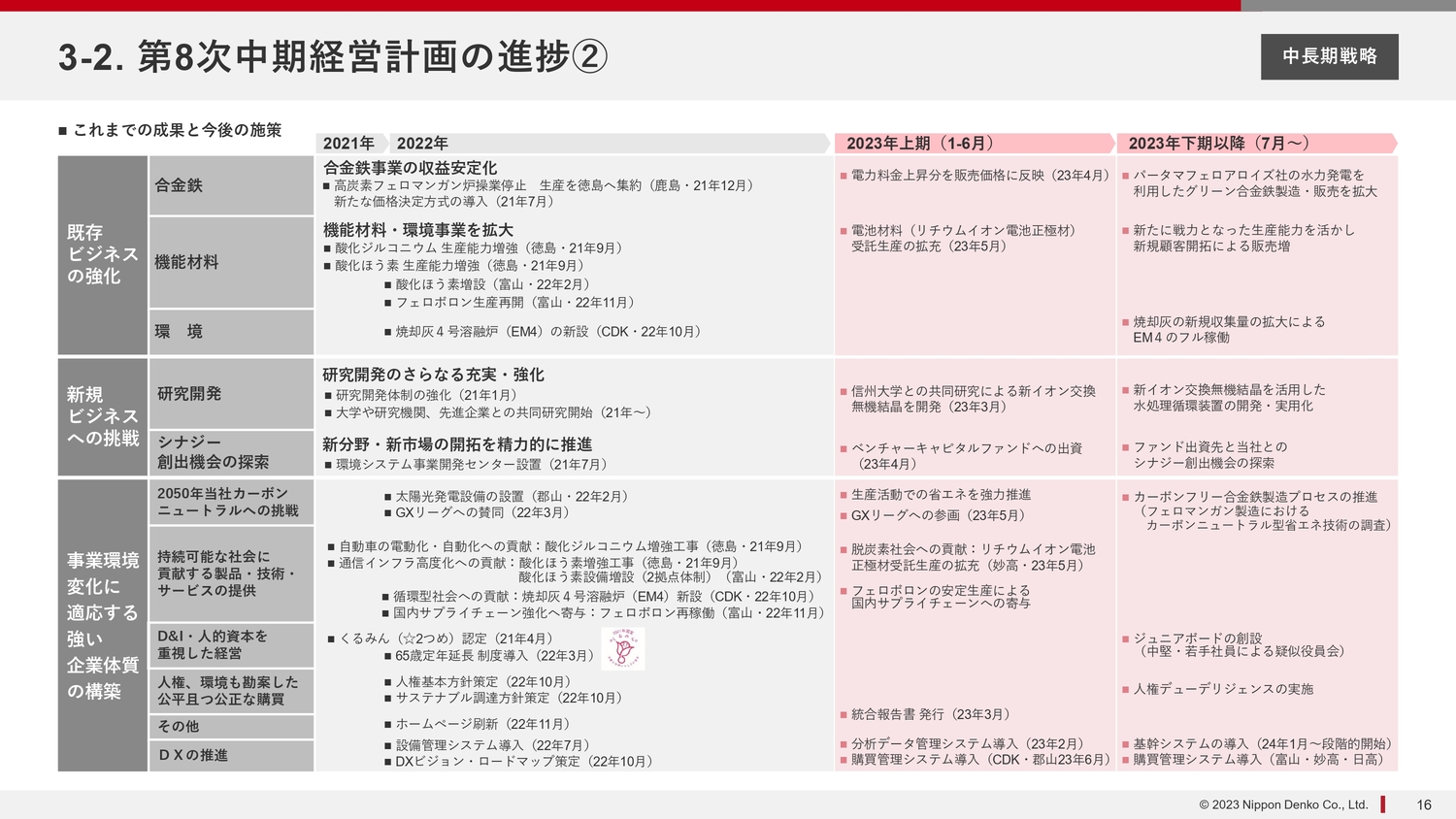

3-2. 第8次中期経営計画の進捗②

施策についての詳細なご説明は割愛させていただきます。いろいろなハード面、取引関係の面、市場拡大、サステナビリティについての課題などを着実に進めています。

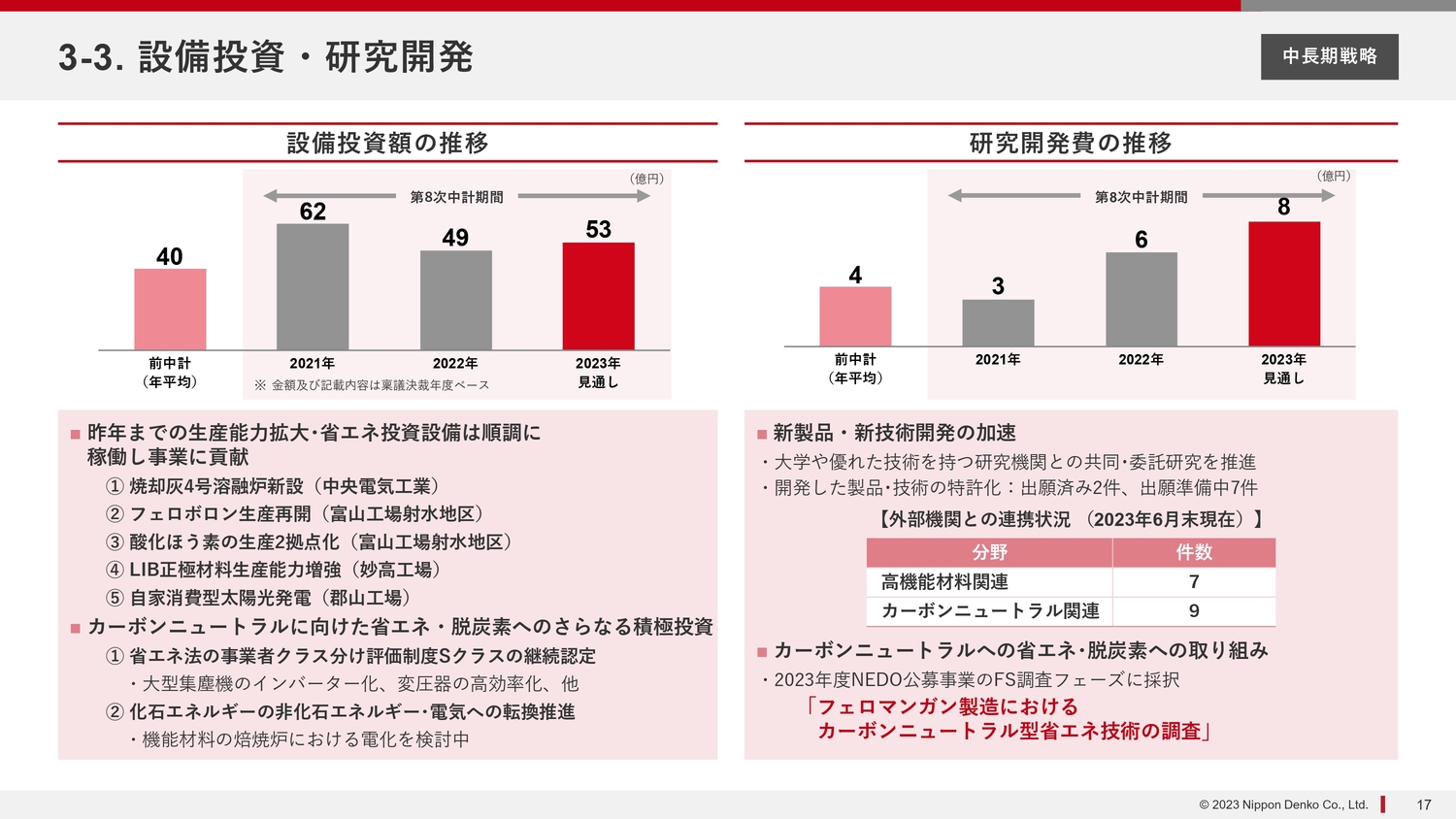

3-3. 設備投資・研究開発

特に設備投資については、スライドに記載している金額のとおり着実に実施しています。昨年までは、製品の生産能力の増強や収益に貢献するような投資をしてきました。今年は、カーボンニュートラルに向けたいろいろな省エネや老朽化更新などをしっかりと行っていきます。

研究開発については、この中計期間中、前中計期間に比べて約1.5倍の研究開発費をかけて進めてきましたので、着実に投資金額が増えています。

特に最近注力しているのは、自分たちでも当然研究開発をしていますが、さらにそれを加速化させるために、大学を中心とした外部の研究機関とタイアップをしていろいろなプロジェクトを進めています。現在16件のプロジェクトが進んでいます。

今年に限っては、開発した製品・技術の特許化を進めており、出願済みが2件、準備中が7件と順調です。

3-4. PBR1倍超に向けての長期事業戦略骨子

今年で現在の第8次中期経営計画が終了するため、次のステップとして新しい長期事業戦略骨子を現在検討中です。こちらについては、年内に取りまとめて公表する予定で作業を進めています。

ポイントは、「当社の経営理念に沿って事業活動を通じた社会課題の解決に貢献する」、同時に「持続的な成長を通した企業価値を向上させる」、この2点を両立させることです。また、PBR1倍超の実現に向け、4つの柱を進めることにしています。

①の成長戦略では、当然のことですが、合金鉄、機能材、環境システム、焼却灰溶融固化処理、各事業の成長を図っていくことをベースに、特に成長する分野での積極投資を進めることによって、事業ポートフォリオを再構築していきます。そして、②の安定かつ高収益な体制を確立していきます。

③の財務戦略では、利益の源泉となる固定資産の増強、財務レバレッジの拡大、積極的な株主利益還元を着実に実行します。また、④のサステナビリティ関連施策では、人的資本経営、GX、DX、サステナビリティ調達、情報開示などをしっかり行っていきます。

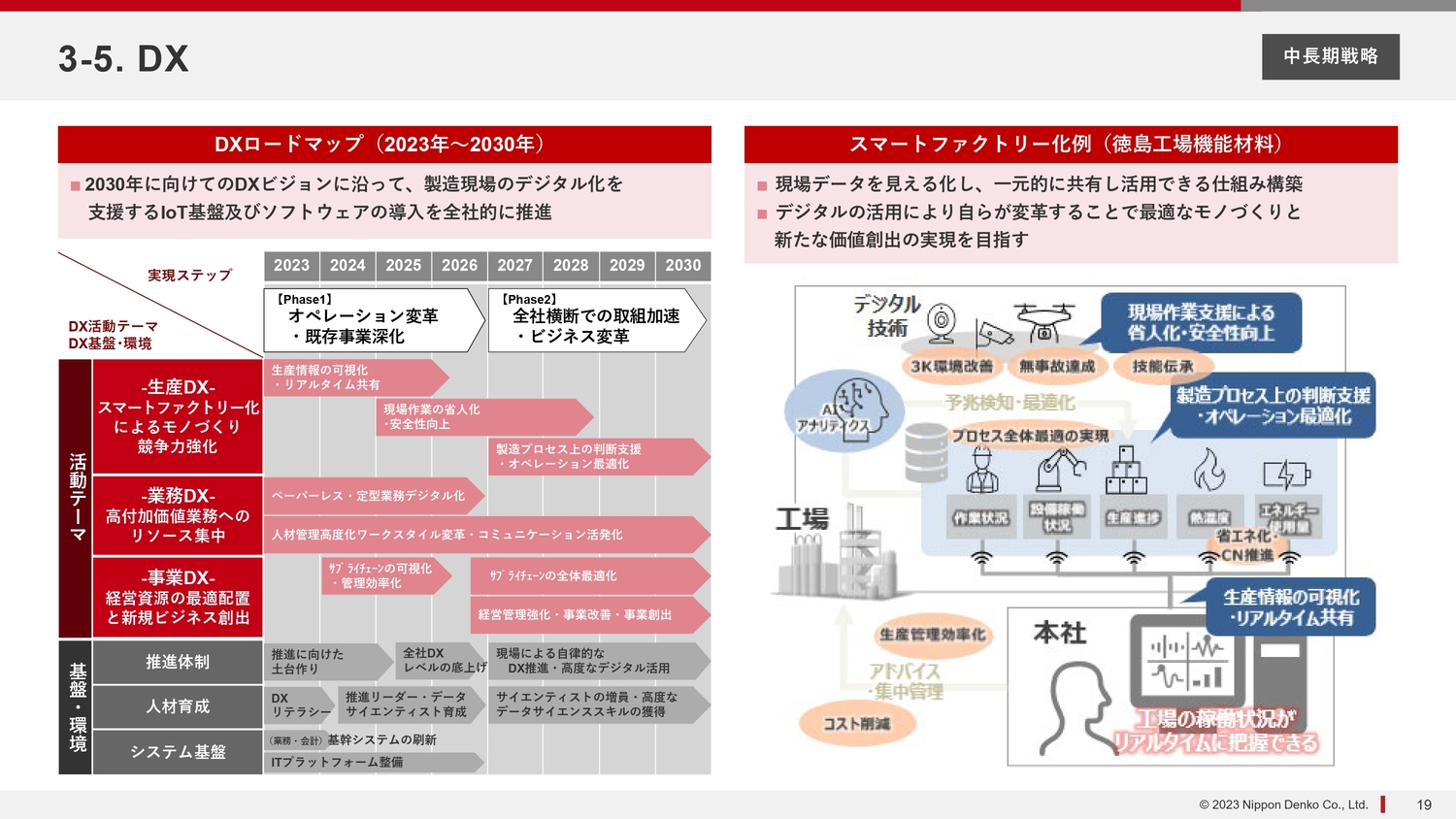

3-5. DX

DXについてです。2030年までのロードマップを策定しました。生産DX、業務DX、事業DXについて、それぞれどのようなことするか具体的なテーマを設定し、推進することにしています。推進するために必要な基盤整備、人材の育成、ITのプラットフォームなどの構築を並行して進めていきます。

1つの例として、生産DXについては、スマートファクトリー化を検討しています。徳島工場に酸化ジルコニウムと酸化ほう素を作っている部門があり、そこをモデル工場に設定し、現在検討を進めています。現場のデータを見える化し、共有化することと、デジタルを活用して自分たちで変革することで、最適なものづくりと新しい価値の創造を目的にプロジェクトを進めています。

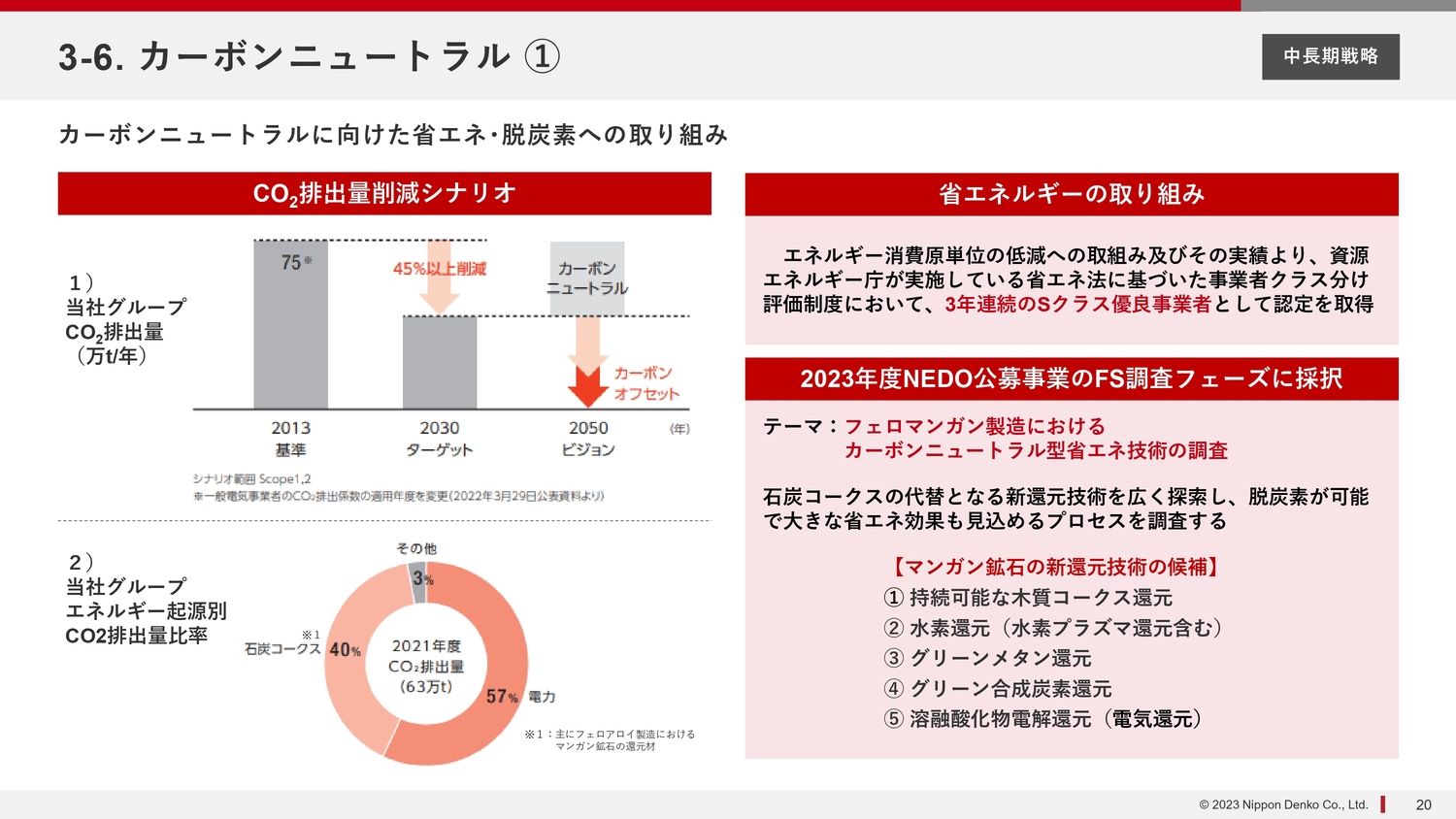

3-6. カーボンニュートラル ①

カーボンニュートラルについてです。こちらは基準年となる2013年に対して、2030年に45パーセント削減するという目標です。2050年にはカーボンオフセットに取り組むということとしています。

私たちの場合は、CO2排出の半分以上は購入している電力ですが、4割は石炭コークスとなっています。石炭コークスは合金鉄を作るための還元材として、必要不可欠です。この課題をどうするかがテーマとなっています。

7月に公表しましたが、NEDOの公募事業である「FS(フィジビリティスタディ)調査フェーズ」に応募したところ、採択されました。具体的には、フェロマンガン製造におけるマンガン鉱石の新しい還元技術を確立することで、石炭コークスの部分をどのように無くしていくかを研究する調査です。

また、省エネルギーも極めて重要なファクターとなります。当社は、資源エネルギー庁からSクラスの優良事業者として3年連続で認定を受けています。こちらは過去5年間の平均で、1パーセント以上の省エネを実施している実績がある事業者が認定されます。3年連続で認定していただいているので、今後も続けていこうと思います。

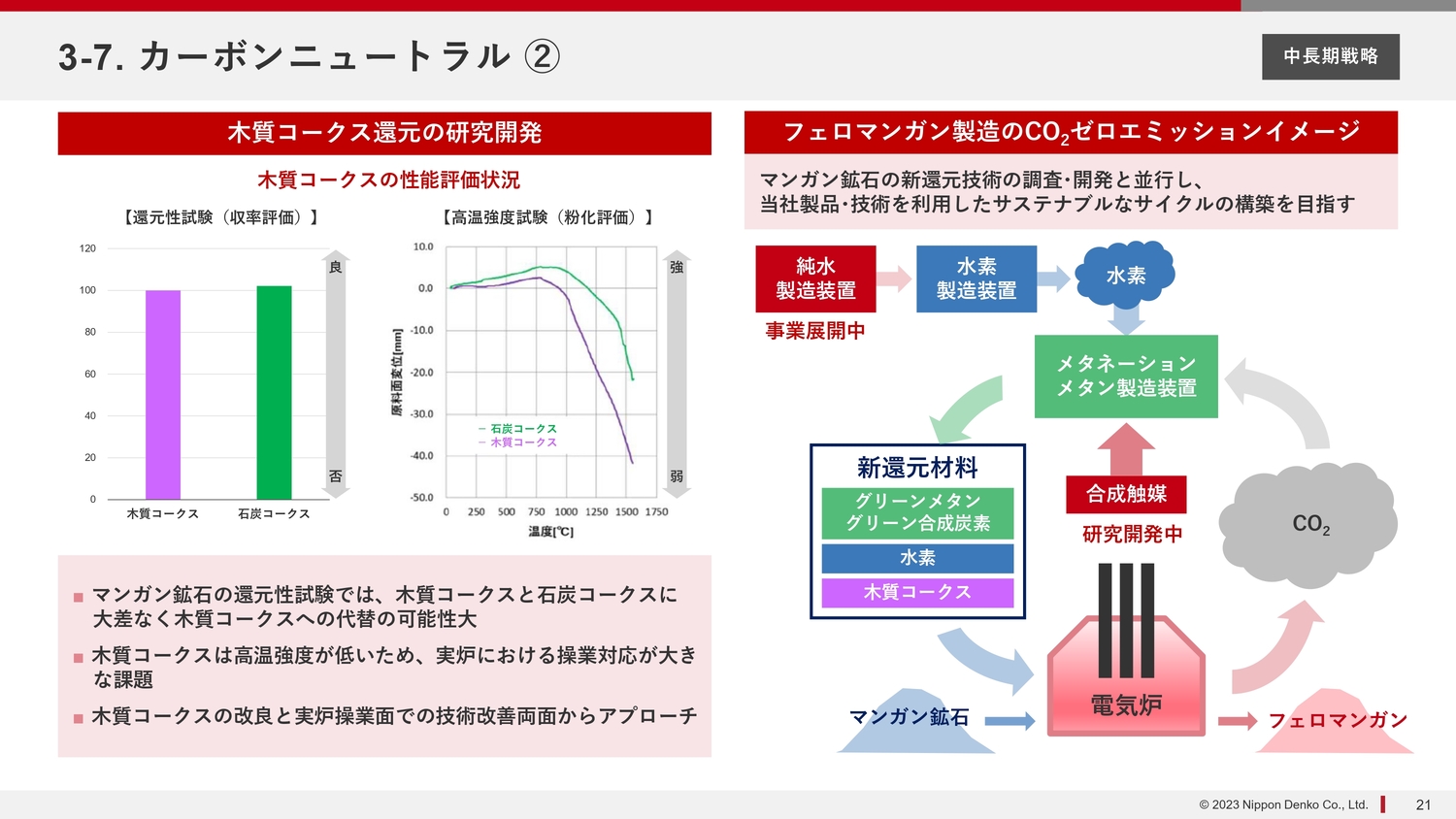

3-7. カーボンニュートラル ②

技術的なご説明となりますが、石炭コークスの除去を実現することでカーボンニュートラルに必要な木質コークスを還元する研究は着々と進んでいます。木質コークスが石炭コークスに代替できることは確認しています。ただし、電気炉の中は非常に高温のため、簡単にコークスが崩れてしまうと全体の中で、ものの溶け方が変化してしまうという悪影響が出てきます。

木質コークスは残念ながら高温強度が低いという特性があるため、この問題をどのように解決していくかということが研究のアプローチです。さらに、メタネーションという技術を使ってCO2の出ないフェロマンガンを生産する取り組みも行っています。メタネーションとは水素を使ってCO2からメタンを作るという技術です。

私たちは、環境システム事業として純水製造装置を取り扱っており、水素製造装置向けにも使用されています。こちらの水素と、現在研究開発を進めている合成触媒を活用し、新還元材料「グリーンメタン」を作ります。また水素、木質コークスなどを使いCO2が出ないフェロマンガンを作るという研究も進めています。

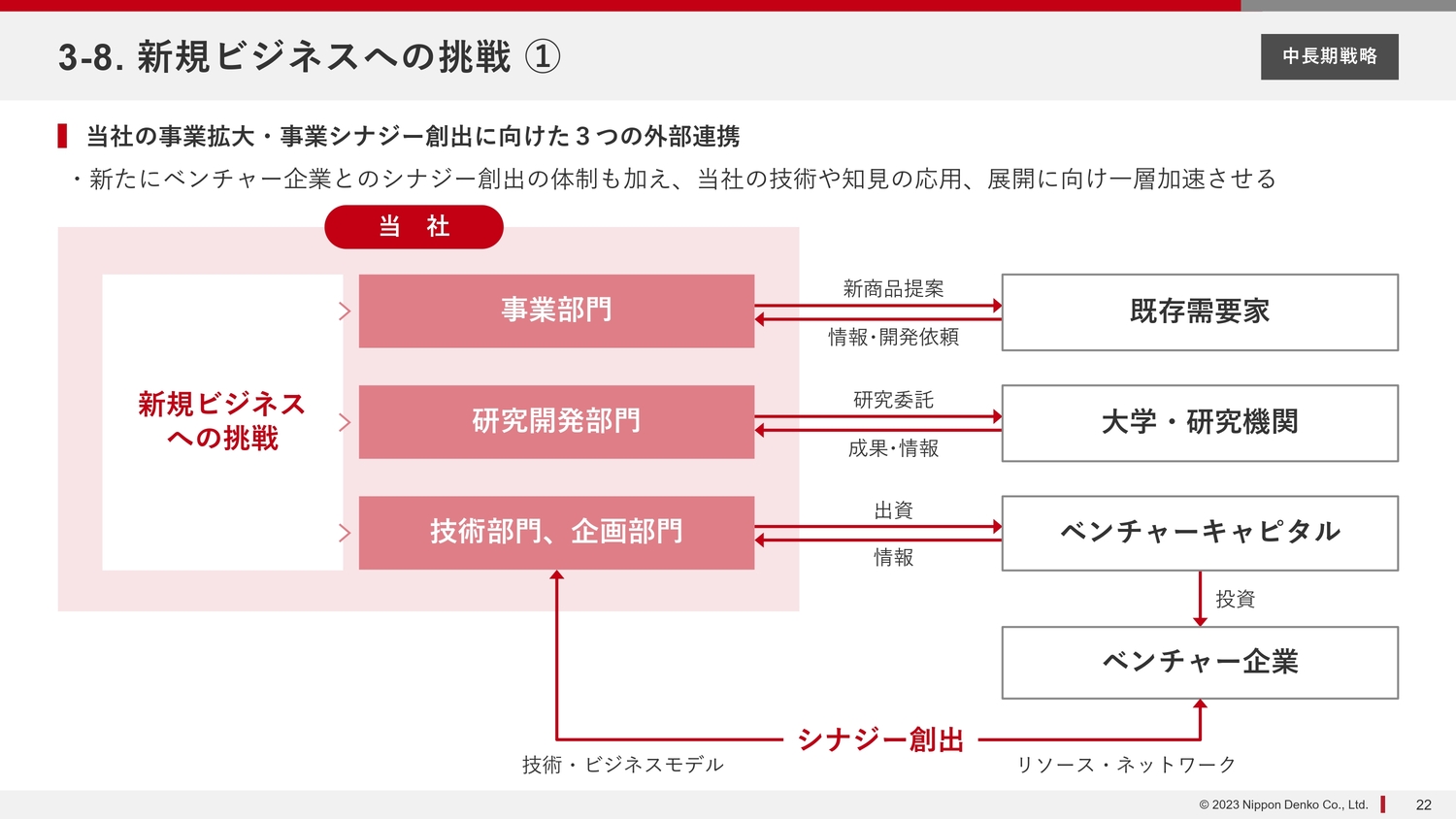

3-8. 新規ビジネスへの挑戦 ①

新規ビジネスへの挑戦も積極的に進めています。現在のお客さま(既存需要家)と、先ほど研究開発のところでお話しした外部の大学・研究機関、最近ではベンチャーキャピタル・ファンドとの関係を強化し、出資することで新たなネットワークの構築に努めています。

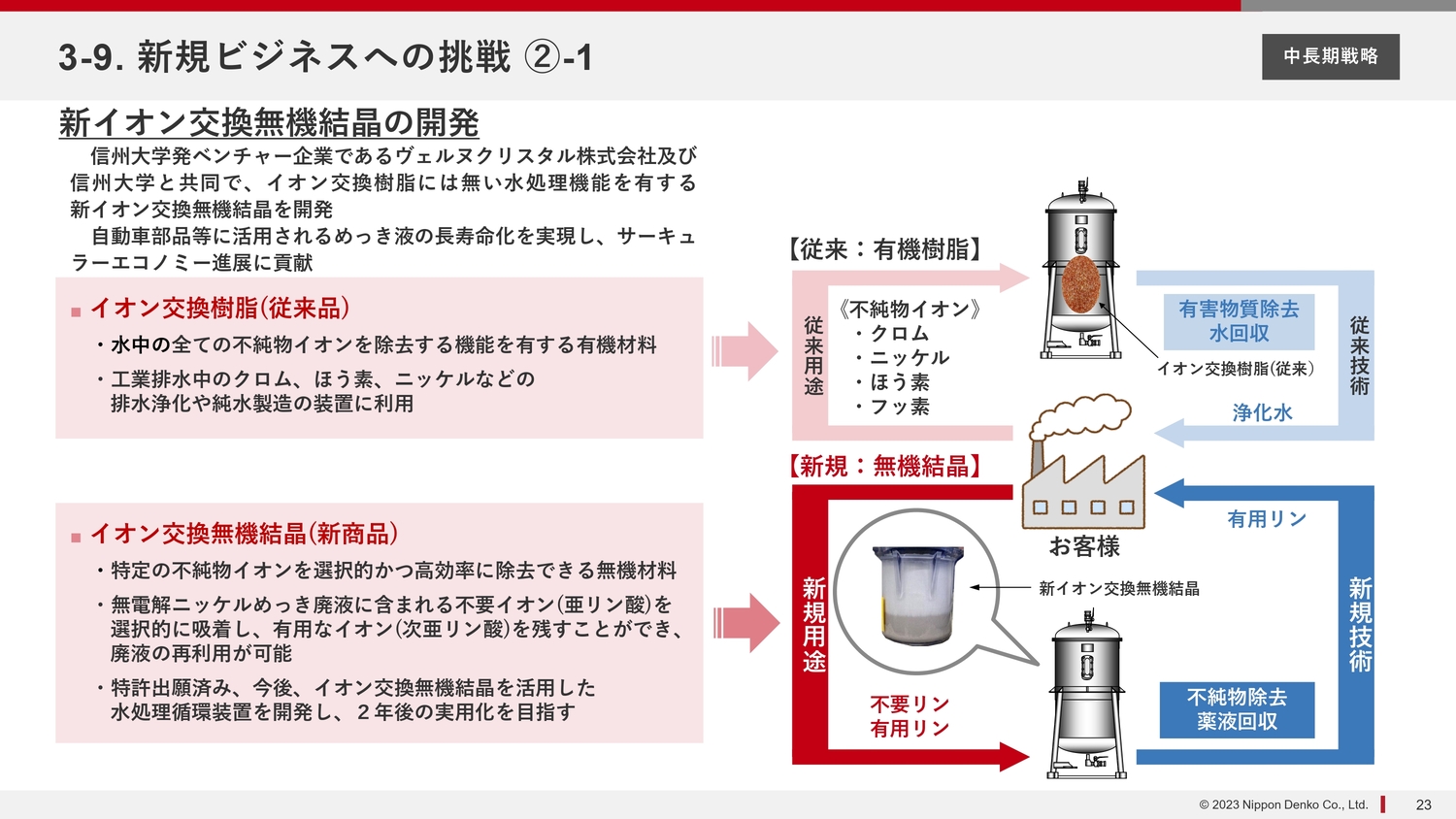

3-9. 新規ビジネスへの挑戦 ②-1

大学の研究機関との連携の1例として、信州大学発のベンチャー企業ヴェルヌクリスタルと共に、当社の既存事業の従来品「イオン交換樹脂」に代わる新商品「イオン交換無機結晶」を開発しました。

「イオン交換樹脂」は私たちが50年来継続している事業です。具体的には、有機樹脂を使い、有害物質となる不純物を除去するというビジネスモデルです。クロム、ほう素、ニッケルなどの不純物イオンの入った水が浄化され、再利用できるという仕組みです。

この有機樹脂の代わりに無機結晶を投入することにより、不純物イオンのほか、有機樹脂では除去できなかったリンを除去することができます。リンにも有用リンと不要リンがあり、不要なリンだけ除去し、有用リンは残して廃液の再利用が可能です。このような新規技術・材料を提供することができるようになったため、具体的なビジネスとして事業展開していこうと考えています。

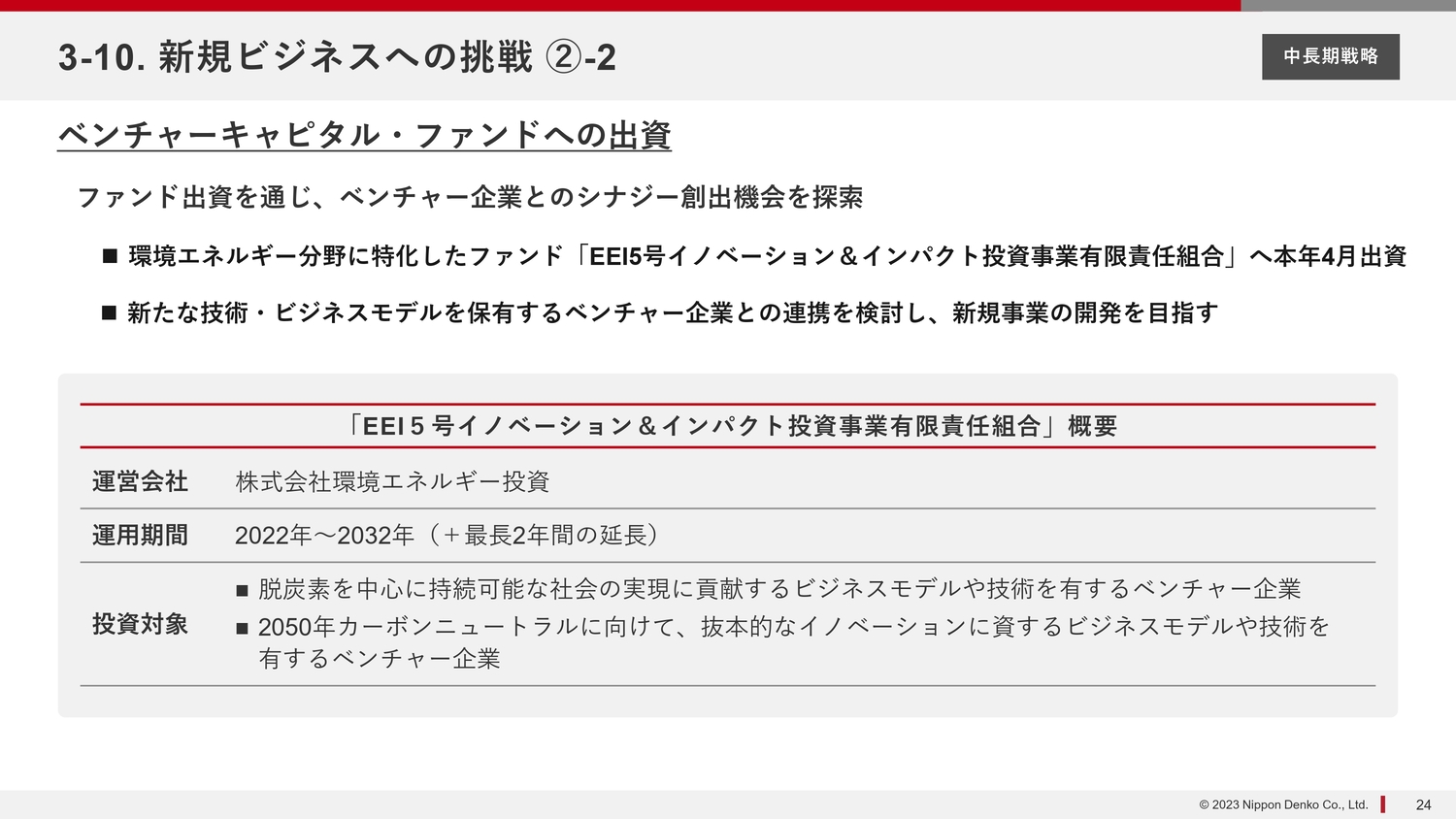

3-10. 新規ビジネスへの挑戦 ②-2

ベンチャーキャピタル・ファンドについてご説明します。株式会社環境エネルギー投資が展開するベンチャーキャピタル・ファンドに出資することで、投資先の会社に直接アクセスし、私たちと共鳴できるような技術やサービスを有するベンチャー企業と連携し、新たなビジネスのヒントやネットワークを確立したいと思っています。

4-1. 2023年12月期 上期連結業績

2023年の上期業績の数字についてお示ししていますので、ご確認ください。

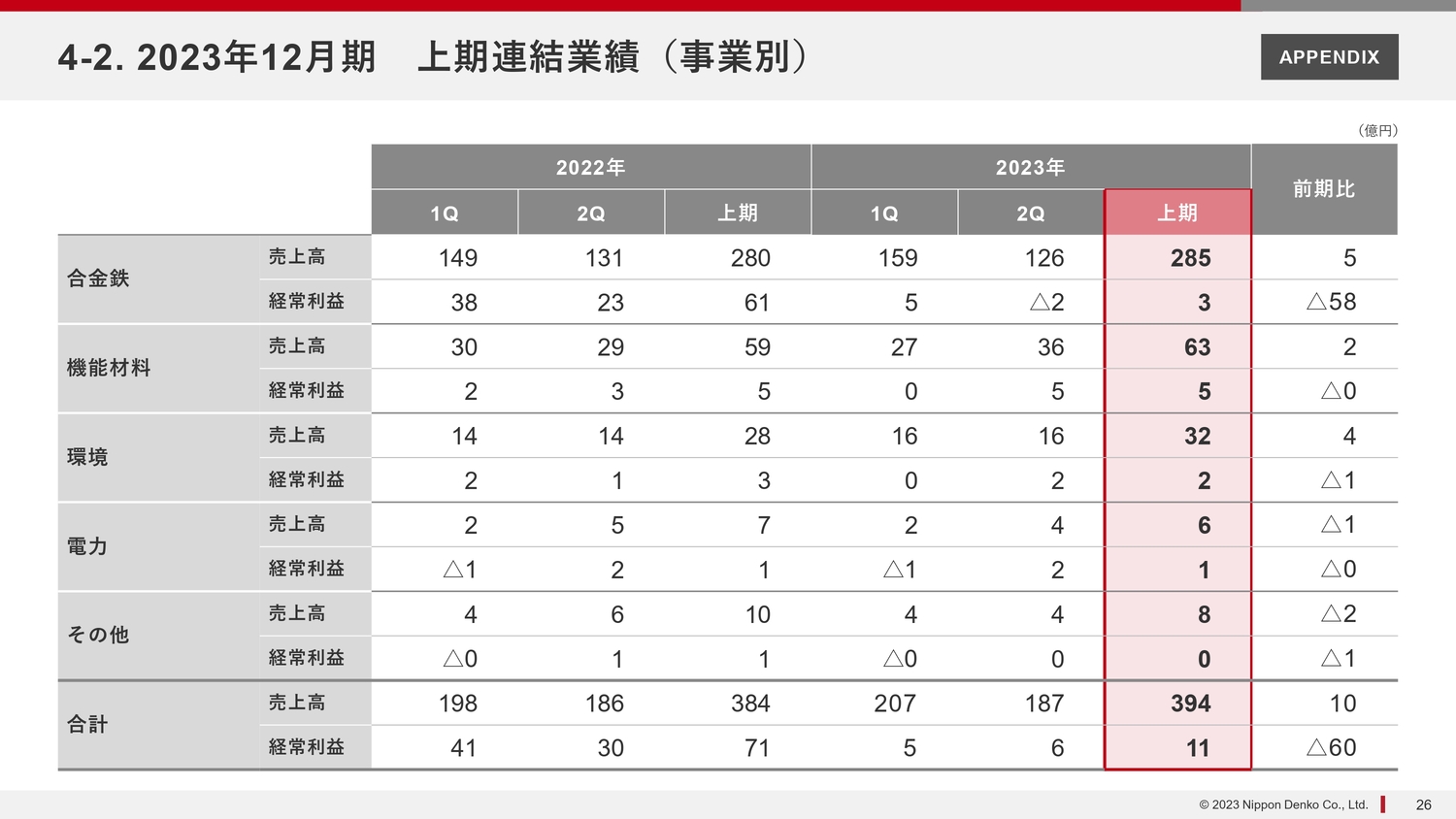

4-2. 2023年12月期 上期連結業績(事業別)

こちらは、上期連結業績を事業別にまとめた表となっています。

4-3. 経営指標推移

新日本電工発足以来、2015年以降の数字の表となっています。

本日のサマリー

ご説明が長くなりましたので、あらためてサマリーをお話しします。

1つ目は、合金鉄事業については在庫影響が非常に大きかったため、収益が大幅に下落したということです。そして製品価格が下がりながらも、事業の実力は維持されています。在庫の影響は、マンガン鉱石の市況が変わらなければ、その影響はなくなるものだとご理解いただきたいと思います。

2つ目は、機能材料事業の例に見られるように、合金鉄事業以外は着実にレベルアップして収益が膨らんでいるということです。環境事業も若干期ずれになりますが、このようなレベルに近づく方向で現在一生懸命取り組んでいます。

3つ目は、長期事業戦略骨子については現在検討中です。詳細なご説明は控えますが、年内にも公表できるように着実に進めています。私からのご説明は以上です。

質疑応答:電力・エネルギーコストのフォーミュラ化と機能材料事業の中長期的な展望について

質問者:国内の合金鉄事業では、マージンを一定レンジで維持するフォーミュラを導入されていますが、電力やエネルギーコストの価格転嫁についてもフォーミュラ化されているのでしょうか? 特にこれから電気料金が下がっていく可能性があるため、その損益の影響をどのように見れば良いのか教えてください。

また、機能材料事業において、今年は能力増強の効果がかなり寄与していると見受けられますが、来年以降も持続的に増益が見込まれるのか、中長期的な視点で数量の方向感を教えていただけますか?

青木:まず、国内の合金鉄事業とフォーミュラの関係について回答します。マージンを一定の範囲内に収めるというもので、想定以上の割合で電力料金が上がる、あるいは他の料金が上がると価格に反映されます。

詳細については開示できないのですが、例えば、電力料金が安くなるということであればマージンはあまり変わらずに売上高が変わるという見方をしていただければと思います。

機能材料事業については、ご認識のとおり相当な収益の改善、設備投資効果が発揮されています。こちらの分野は、自動車の電動化にまつわるさまざまな電子部品、主力の酸化ジルコニウム、あるいはリチウムイオン電池の正極材です。

また、フェロボロンはHV車のモーターや風力発電機などに使用されるネオジム磁石に使われるもので、当社が日本でオンリーワンのプロデューサー、サプライヤーとなっています。磁石等がこれから伸びていく状況になれば、当然需要は拡大していきます。私たちとしては、現在、中長期の計画を策定中ですが、収益レベルでは間違いなくアップサイドに持っていこうと具体的に検討している最中です。

質問者:国内の合金鉄事業のマージンについては、電気料金も一定レベルまでは転嫁できるということでしょうか?

青木:基本的には全部転嫁しています。

質疑応答:リチウムイオン電池正極材の販売先について

司会者:「リチウムイオン電池正極材は、すべて住友金属鉱山に販売するのでしょうか?」というご質問です。

青木:当社のリチウムイオン電池正極材は、住友金属鉱山からの受託事業となっています。つまり、受託契約に基づき、私たちが請け負ってリチウムイオン電池正極材を作り、提供するかたちです。取引としては全量、住友金属鉱山に販売しています。

質疑応答:合金鉄事業の価格フォーミュラの詳細について

司会者:「合金鉄事業の価格フォーミュラの詳細について、可能な範囲で教えてください」というご質問です。

青木:価格フォーミュラの詳細については、大変恐縮ですが、お話しすることができかねます。製品価格と原料価格の差がマージンです。このマージンがゼロになると当然、大赤字になります。そうならないように、一定の範囲内にマージンを維持するというのが基本コンセプトだとご理解いただければと思います。

質疑応答:価格フォーミュラの見直しについて

司会者:先ほどのご回答に対し「3ヶ月ごとに見直すということでしょうか?」というご質問です。

青木:ご指摘のとおりです。毎日変化する市況を見ながら、基本的には3ヶ月の価格を決めるということです。