2023年8月4日に発表された、株式会社FUJI2024年3月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社FUJI 代表取締役社長 五十棲丈二 氏

株式会社FUJI 取締役 常務執行役員 コーポレート本部本部長 加納淳一 氏

2024年3月期第1四半期決算説明

五十棲丈二氏:みなさま、こんにちは。五十棲丈二です。本日は多数ご参加いただき、誠にありがとうございます。みなさまへ一言ご挨拶させていただきたいと思います。

まず、簡単に自己紹介をさせてください。私は1996年に制御やソフトウェアのエンジニアとして入社し、工作機械やロボット関連製品の開発に従事してきました。

その後、新規事業開発を担当し、介護ロボットやスマートロッカーなどの事業創出において、貴重な経験を積ませていただきました。そして、事業開発をより広い視点で捉えるべく、オープンイノベーションを活用するようになり、海外スタートアップとの協業も増えてきました。

そこで、世界のイノベーターと協業するためには、スピード感が極めて重要であると痛感し、シリコンバレーに「FUJI Innovation Lab」を設立し、私自身もそこで4年余り奮闘しました。現在はニューヨーク、シアトルに拠点を拡大し、グローバルに最新トレンドを捉え、技術や事業の探索を行っており、事業に貢献する案件が複数創出されるまでに至っています。

次に、私が注力していくことをご説明します。これまで先輩方が築いてきた当社の風土や文化を継承しつつ、さらなる事業拡大に向け、チャレンジしていきます。1つは現事業の深掘り、もう1つは新規事業も含めた事業領域の拡大で、この2軸によって世にいう「両利きの経営」に尽力していきます。

主事業である電子部品実装や、半導体後工程事業は、昨年より中国集中型から世界各地へ拡大しました。巨大なスマホ、モバイル市場、車載など、さまざまな分野へ多様化が進んでおり、我々はこれに対応すべく、商品群の強化、労働者不足を補う自動化製品の強化、グローバル拠点の強化を行い、市場のシフトへ対応しています。

また、新規事業を通じて、医療や物流など、多岐にわたる市場とのコネクションが拡大しています。各市場の自動化をリードすべく、事業領域の拡大を図っています。

そして、企業の要として最も重要なのは人であると、私は考えています。事業を創造し、拡大・継続していくための源泉は社員一人ひとりで、人的資本に大きく依存していることはいうまでもありません。そのため、当社では一人ひとりの強みを伸ばし、可能性を大いに引き出すための取り組みを強化していきます。

すでにいくつかスタートしている取り組みの中から、一部をご紹介します。若手社員を対象にしたマルチスキル育成プログラムがあります。設計開発業務を数年経験したエンジニアは、専門分野のスキルが伸長する一方で、市場や顧客のニーズに触れる機会が少なくなることもあり得ます。

そのため、このプログラムでは、マシンの設置や立ち上げに同行し、カスタマーサポートとしてクレーム対応などの案件を主体となって担当し、その後に海外拠点に出てスキルを伸ばすという、1年間のプログラムを進行しています。

このプログラムに自ら手を挙げて参加した人は、モチベーションが高く、マルチに活躍してスキルを伸ばしていることはいうまでもありません。また本人だけではなく、周りの社員も良い刺激を受け、相乗効果が生まれています。

ユーザー志向で新たなものを作り、お客さまに価値を提供するための原動力が、進化している状況です。働きがいを感じながら、モチベーションは高く、みなが働けるような体制作りを、今後も推進していきます。

なお、当社のパーパスは、「人々の 心豊かな 暮らしのために」です。我々の製品やサービスが、世界中のみなさまを心豊かにするとともに、弊社の社員も心豊かに働き、暮らせることを、我々は未来の姿として望んでいます。

事業の足元の詳細は、このあと加納よりご説明しますが、中長期を見据え、世界の変化に柔軟に対応し、進化し続けることで、お客さまに感動を提供できる企業であり続けます。何卒、ご支援のほどよろしくお願い申し上げます。

目次

加納淳一氏:取締役、常務執行役員、コーポレート本部本部長の加納淳一です。みなさまには日頃から大変お世話になっています。それでは、2023年第1四半期決算についてご報告します。

本日は、スライドに記載の順にご説明します。

2023年度 第1四半期 業績

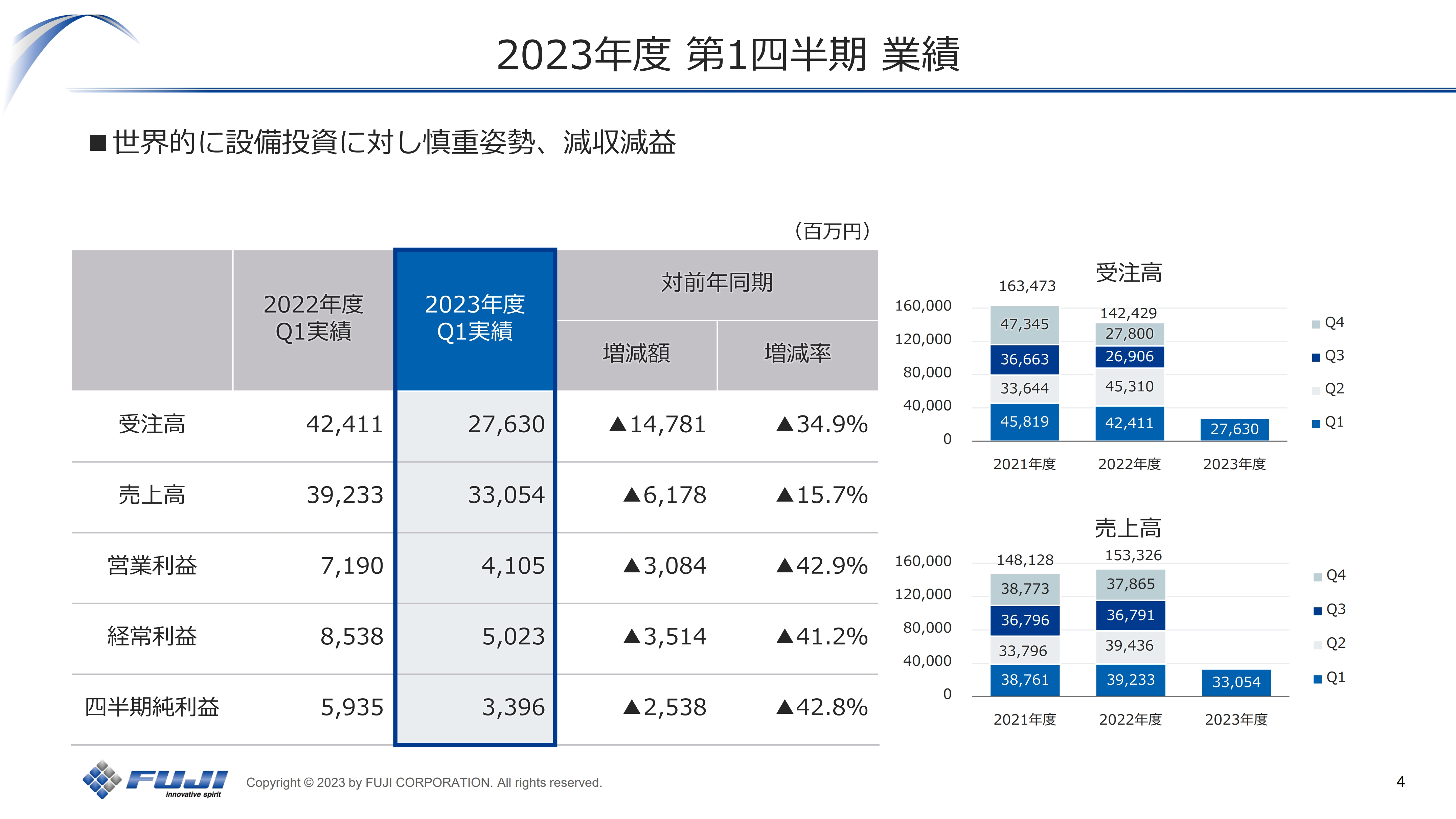

2023年第1四半期の決算の概要です。当第1四半期の業績は前年同期と比較し、減収減益となっています。これは当社の主力事業であるロボットソリューション事業を中心に、多くの地域で設備投資に対し、慎重な姿勢が見られたことによるものです。

スライドの表をご覧ください。上から順にご説明します。受注実績は276億円で、前年同期比マイナス147億円、率にして34.9パーセントの減少となっています。売上高は330億円で、同じく前年同期比では61億円、率にして15.7パーセントの減少となりました。

営業利益は41億円、経常利益は50億円、四半期純利益は33億円となっています。これら各利益のそれぞれの増減額と増減率は、スライドに記載のとおりです。また、営業利益の増減分析については、次のスライドでご説明します。

営業利益増減分析

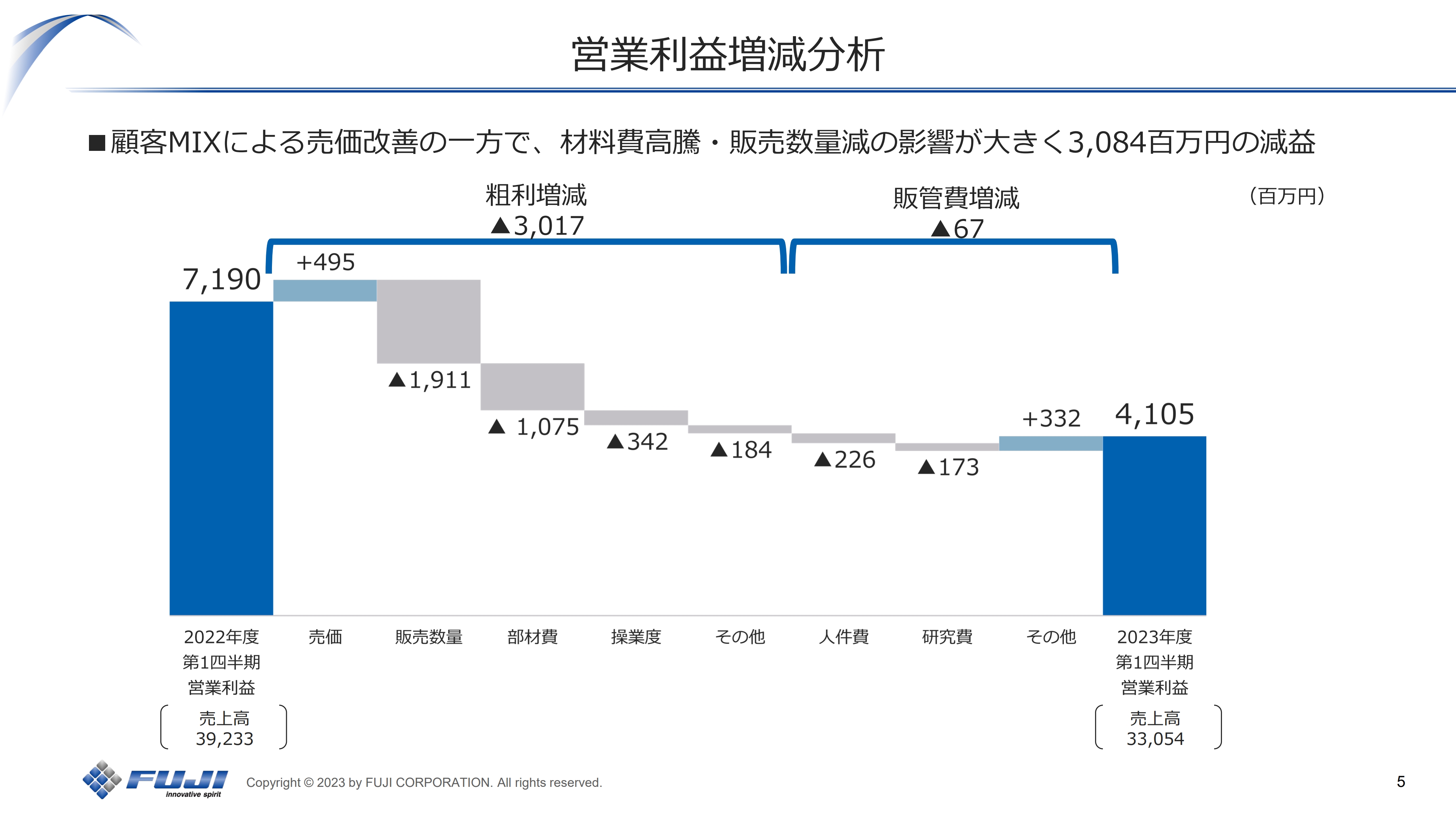

営業利益の増減分析です。前年度の第1四半期の売上高は392億円で、これに対して71億円の営業利益が出ていました。

表の左側をご覧ください。粗利増減という点では、売価の改善が4.9億円ほどプラスに働いています。これはわずかではあるものの、一部ユーザーにおける値戻しによる効果と、比較的価格が安定している欧州向けの売上が増えたことによります。

一方、マイナス要因としては、販売数量減の影響があり、そちらで19億円のマイナスとなりました。さらに、昨年より続いている部材費の高騰の影響で、マイナス10億円となっています。

次に、表の右側をご覧ください。販管費増減については、人件費、研究費がそれぞれ、わずかながら前年度より増えたことがマイナス要因となりました。

以上の要因により、今期は売上高330億円に対し、営業利益は41億円となっています。

B/Sサマリー

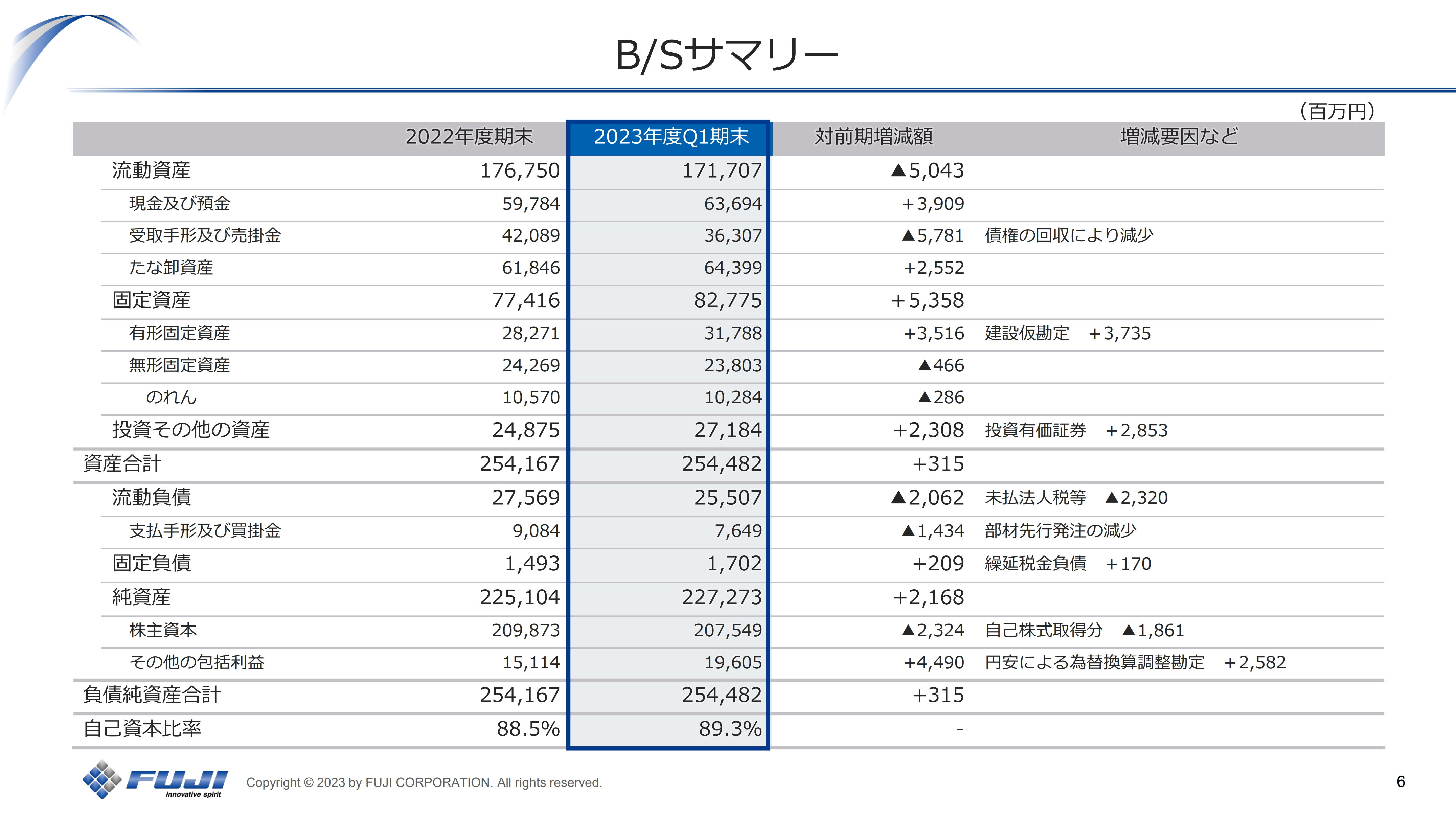

B/Sです。短信でご確認いただけるため、ここではポイントのみご説明します。

スライドの表では、上から順に、まず資産の部において、資産合計が3億円増加し、2,544億円となっています。そのうち、流動資産については債権回収が進み、現預金が増える一方で、売掛金が減少しています。

たな卸資産は、B/S上では商品及び製品、仕掛品、原材料及び貯蔵品という3つの項目を合算したものを記載しています。こちらは前年度末から25億円の増加となっています。これは商品及び製品が減る一方で、仕掛品が増えたことによるものです。

固定資産は、マウンターの主力工場である、岡崎工場にて建設中の新工場棟等の建設仮勘定により、37億円増加しています。さらに、株価上昇に伴う有価証券の評価額が28億円ほど増えています。

続いて、表の真ん中あたりをご覧ください。負債の部のうち、負債は18億円減少し、272億円となっていますが、これは主に流動負債における未払法人税等や、買掛金の減少によるものです。

最後に純資産の部についてです。こちらは21億円増加し、2,272億円となっています。このうち、株式資本は利益剰余金により33億円増え、配当金の支払いで38億円減りました。さらに、5月から開始した自己株式取得によりマイナス18億円、為替調整によりプラス25億円の計上がありました。

この自己株式取得は、5月から7月末までの間に、金額にして27億8,000万円、株数にして112万株を取得済みだということを、この場を借りてみなさまにお伝えします。

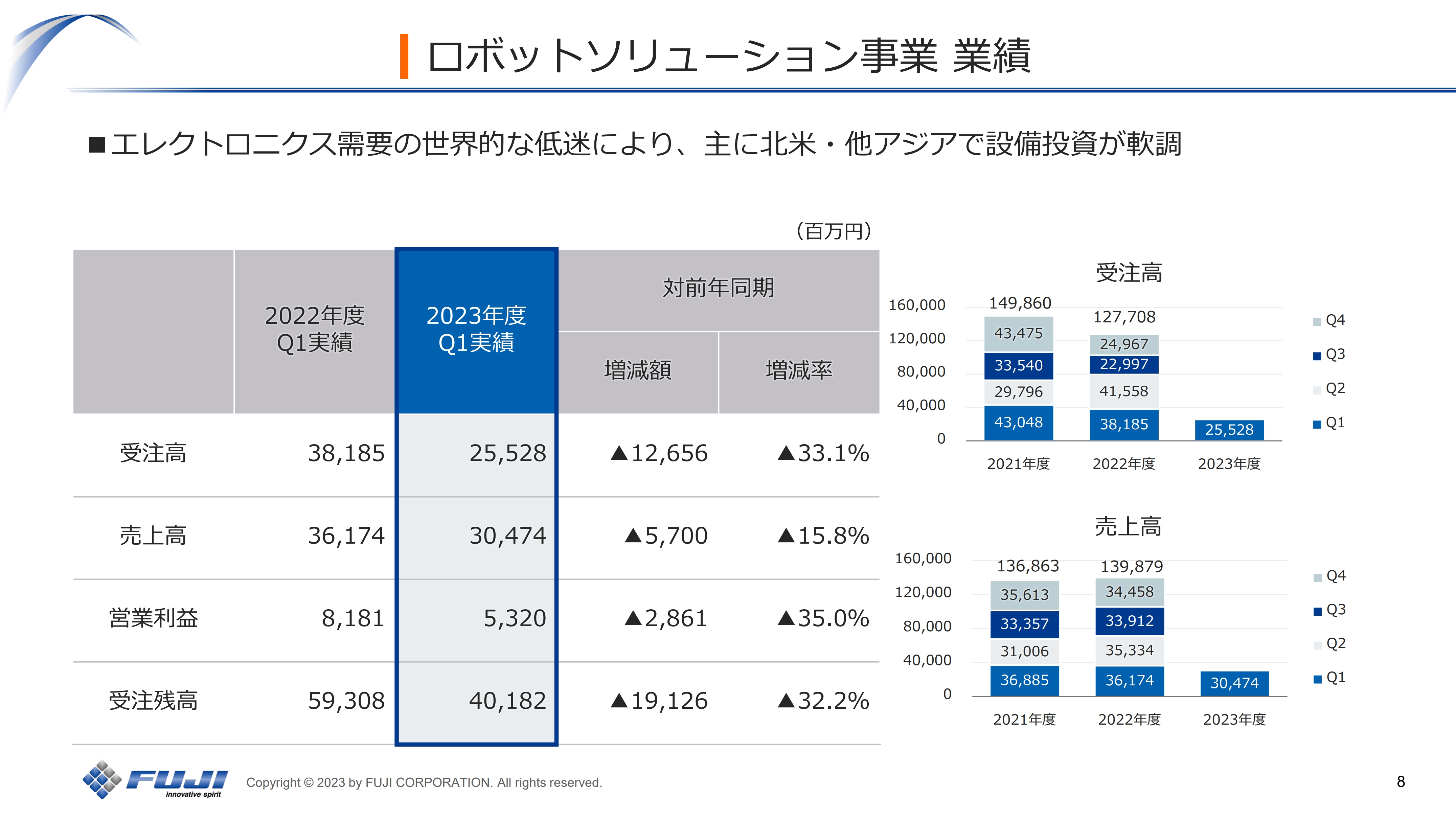

ロボットソリューション事業 業績

売上の9割以上を占めるロボットソリューション事業の概要をご説明します。スライド左側の表をご覧ください。受注高が255億円、売上高が304億円、営業利益が53億円、受注残が401億円となりました。

なお、過去2年分の受注高・売上高の四半期ごとの推移と金額は、右側のグラフに示しています。直近の数字と比較してわかるとおり、特に受注高が少なくなってきています。売上高は304億円と、前年同期比で57億円ほど減少しています。

このような背景には、エレクトロニクス関連の需要低迷の影響があります。特に前年度好調だった北米、あるいは他アジアでの需要の減少が大きく響いています。そのあたりの地域ごとの結果については、次のスライドでご説明します。

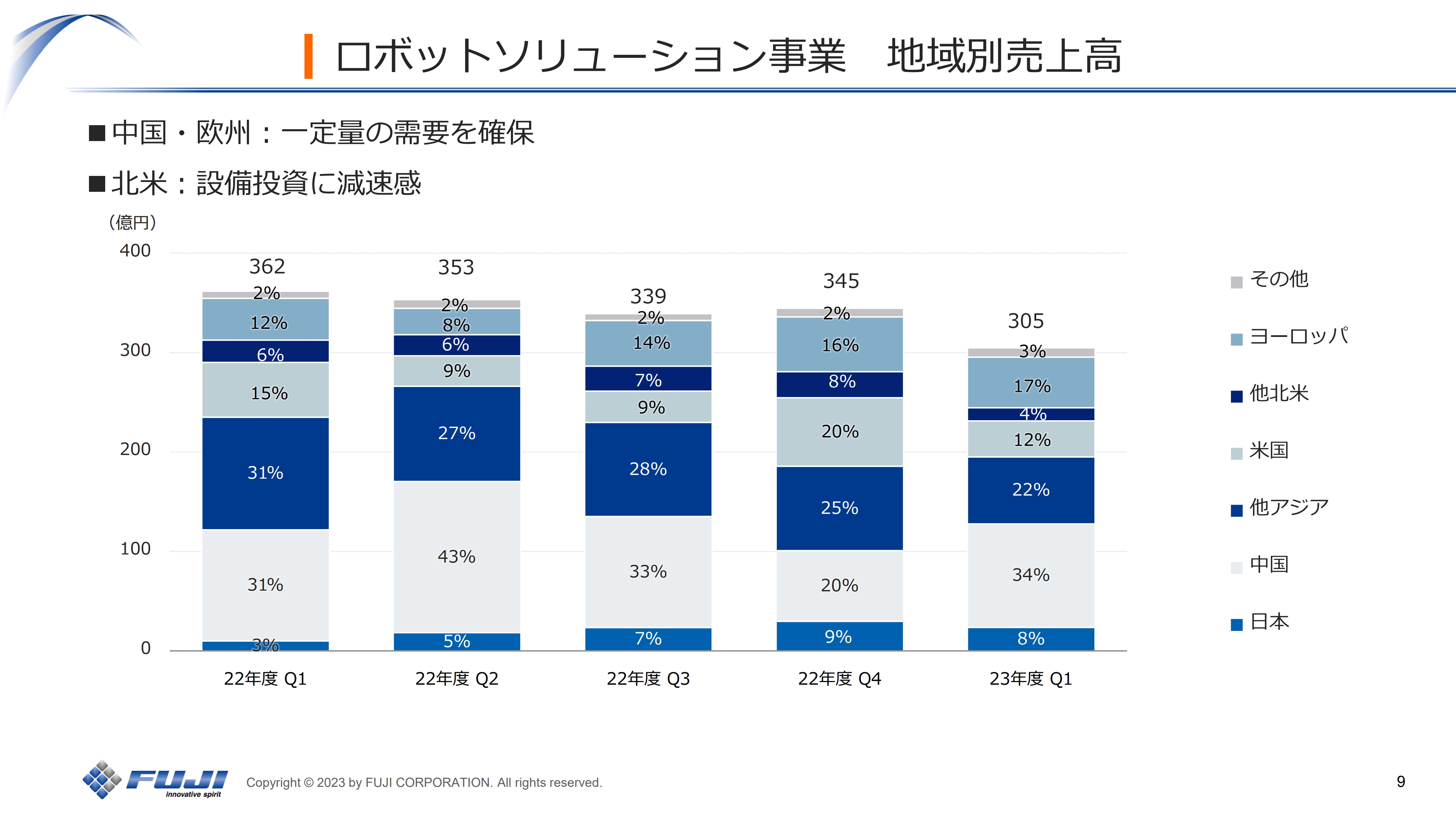

ロボットソリューション事業 地域別売上高

ロボットソリューション事業について、四半期ごとの地域別売上高の構成比をグラフで示しました。グラフの1番右が2023年度第1四半期の地域別売上高です。こちらを下から順にご説明します。

まず、下から2番目は、中国での売上高です。中国向けの比率は、前年の第1四半期や直近の第4四半期に比べ、わずかながら伸びています。こちらは、一部のスマホ関連、自動車関連、さらには太陽光パネル等の設備投資が牽引しました。

その1つ上の中国以外の他アジアの売上高は、やや減少傾向にあります。国別に見ると、台湾、タイ、フィリピン、ベトナムなど、ほとんどの地域で今期は前年の第1四半期より売上高が減少しています。

ただし、インドのみ例外で、前年の第1四半期実績と比較すると、143パーセント伸びています。

さらに上を見ると、米国、その他北米と記載しています。その他北米は、そのほとんどがメキシコでの売上です。この2つの地域では、前年度好調だった自動車関連の売上高がやや低調に推移しました。

もう1つ上の欧州では、引き続き自動車・産業機械の売上が好調です。

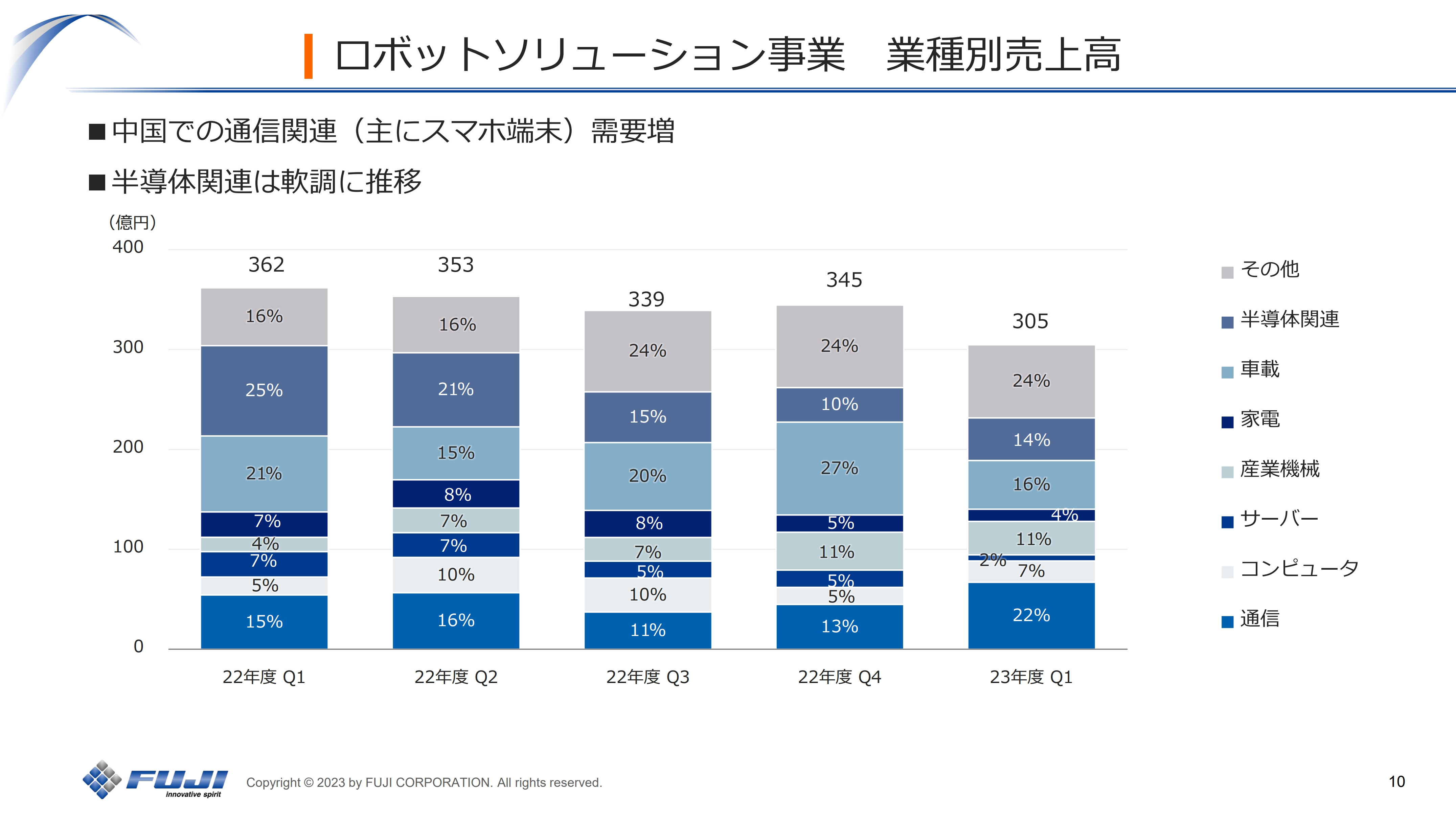

ロボットソリューション事業 業種別売上高

ロボットソリューション事業の業種別売上高の構成比です。まずはグラフの1番右側に記載の2023年度第1四半期のところをご覧ください。こちらも下から順にご説明します。

1番下の通信については22パーセント、この内訳は、スマートフォン端末が50パーセント、基地局が45パーセント、残り5パーセントがスマホ向けアクセサリーの売上高となっています。

当第1四半期には、米系ブランドのスマホ向けで比較的大きな設備投資が1件ありました。さらに、中華ブランドでも1社のスマホ向け設備が複数ありました。こちらはすべて中国向けでした。また、今お伝えした中華スマホメーカーは、インドにおいても納入の実績があります。基地局については、アメリカやインドでも実績がありました。

次に下から2番目の、コンピュータのところです。中国、ベトナム向けに米系ブランドのPCのラインが出荷された結果、一定の需要がありました。ただ、現状では以前ほどのボリュームには達していません。

サーバーの需要は第1四半期にやや低迷し、割合としても非常に小さくなっています。

4番目の産業機械は欧州を中心に非常に好調で、FA関係のセンサー、コントローラ等が含まれます。

次の車載向けは、全体的に悪くはありません。この第1四半期を見ると、北米での大きな投資がやや減少していたものの、引き続き欧州、中国では堅調でした。欧州では、主にLEDのライティング、空調、ADASといった従来製品が多く、一方、中国ではEV関連として、インバーター等の設備が目立ちました。

続いて、半導体関連についてです。半導体やメモリを中心とした半導体市場の落ち込みを受け、当社の連結子会社が扱うダイボンダのビジネスが低迷しています。また、マウンタービジネスにおいても、中国で一部のお客さまがSiP用に設備投資されたことを除くと、以前ほどの需要は生じていません。

最後に、その他についてです。ここは主にエネルギー関連の売上高で、例えば太陽光パネルのインバーター、スマートメーター等が中心でした。

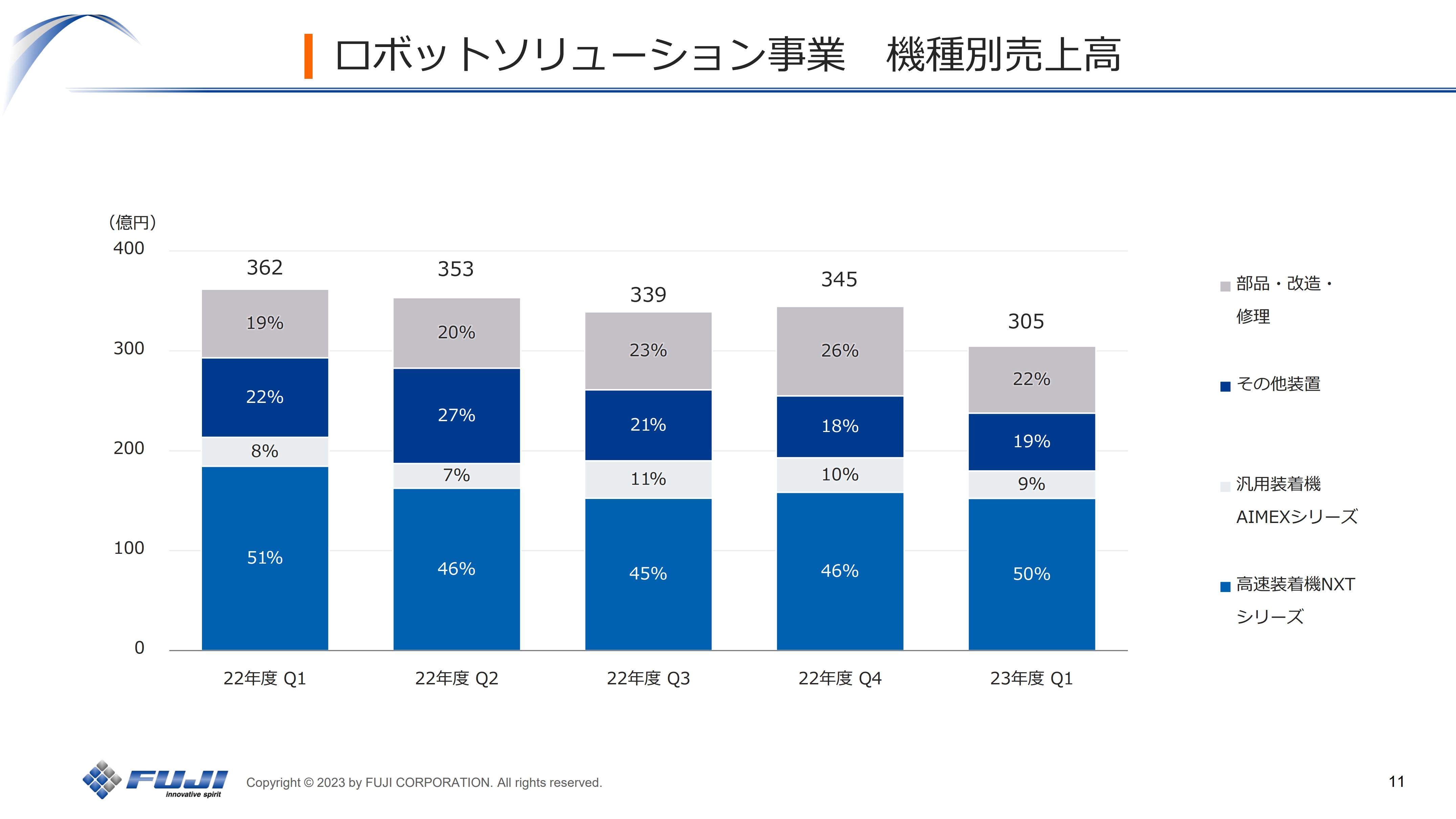

ロボットソリューション事業 機種別売上高

ロボットソリューション事業の機種別売上高の構成比です。こちらの内容については、大きな変更はありません。引き続き、グラフの1番下に記載している、高速装着機「NXT」シリーズがメインとなります。

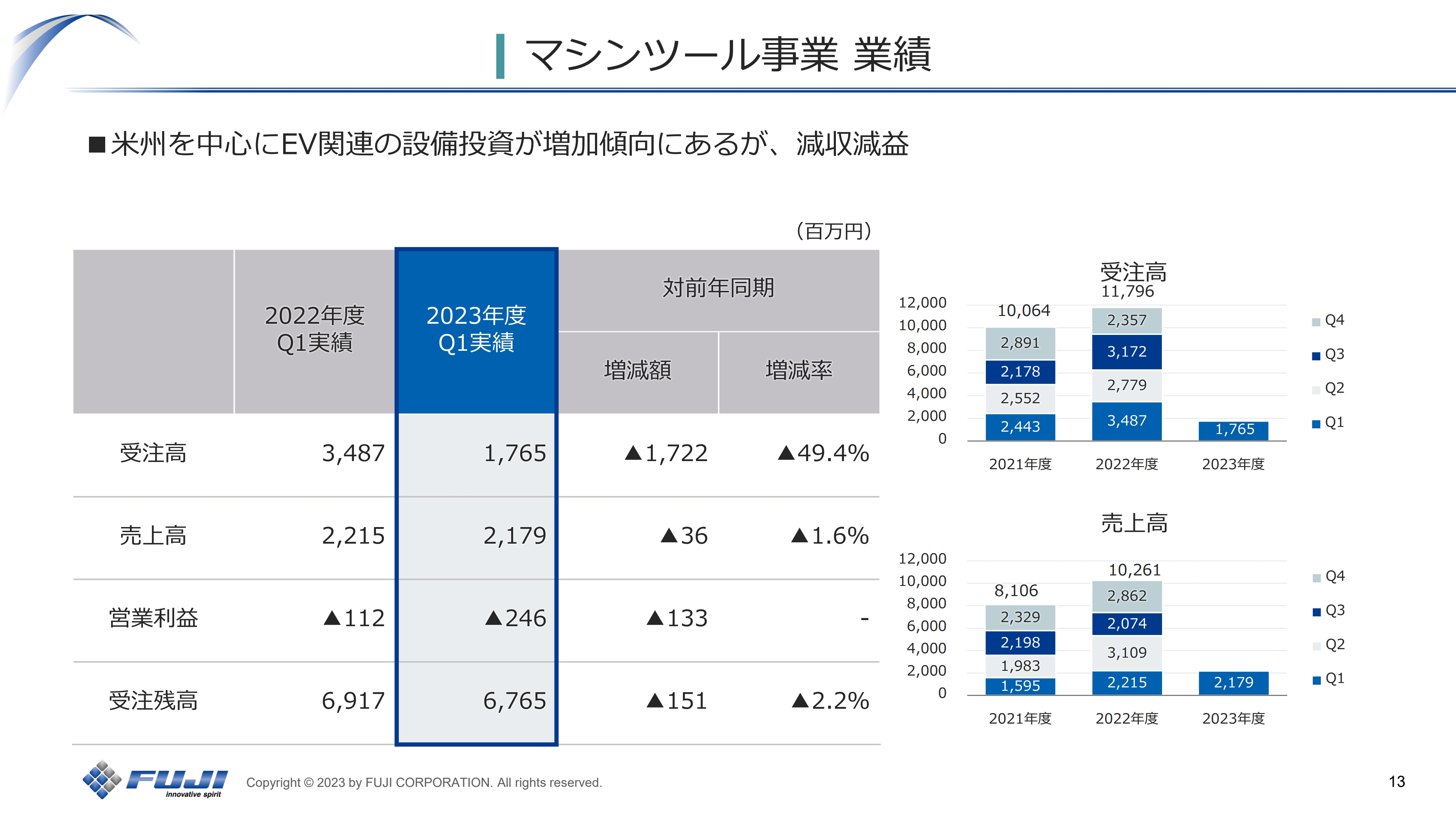

マシンツール事業 業績

マシンツール事業についてです。第1四半期に期待していた受注が決まらず、受注高が減少しました。そちらは第2四半期での受注が固いとは思っていますが、当第1四半期は前年同期比で17億円の減少となっています。

売上高はあまり変わらず、3,600万円ほど減少し、21億円となっています。こちらについても、海外の一部のお客さまの都合による検収遅れ等もあり、売上を伸ばせなかったことが影響しています。ただ、第2四半期には売上へ計上できる見込みです。

このような背景に加え、研究費等で若干の増加がありました。その結果、この第1四半期には、2億4,000万円ほどの営業損失が生じています。

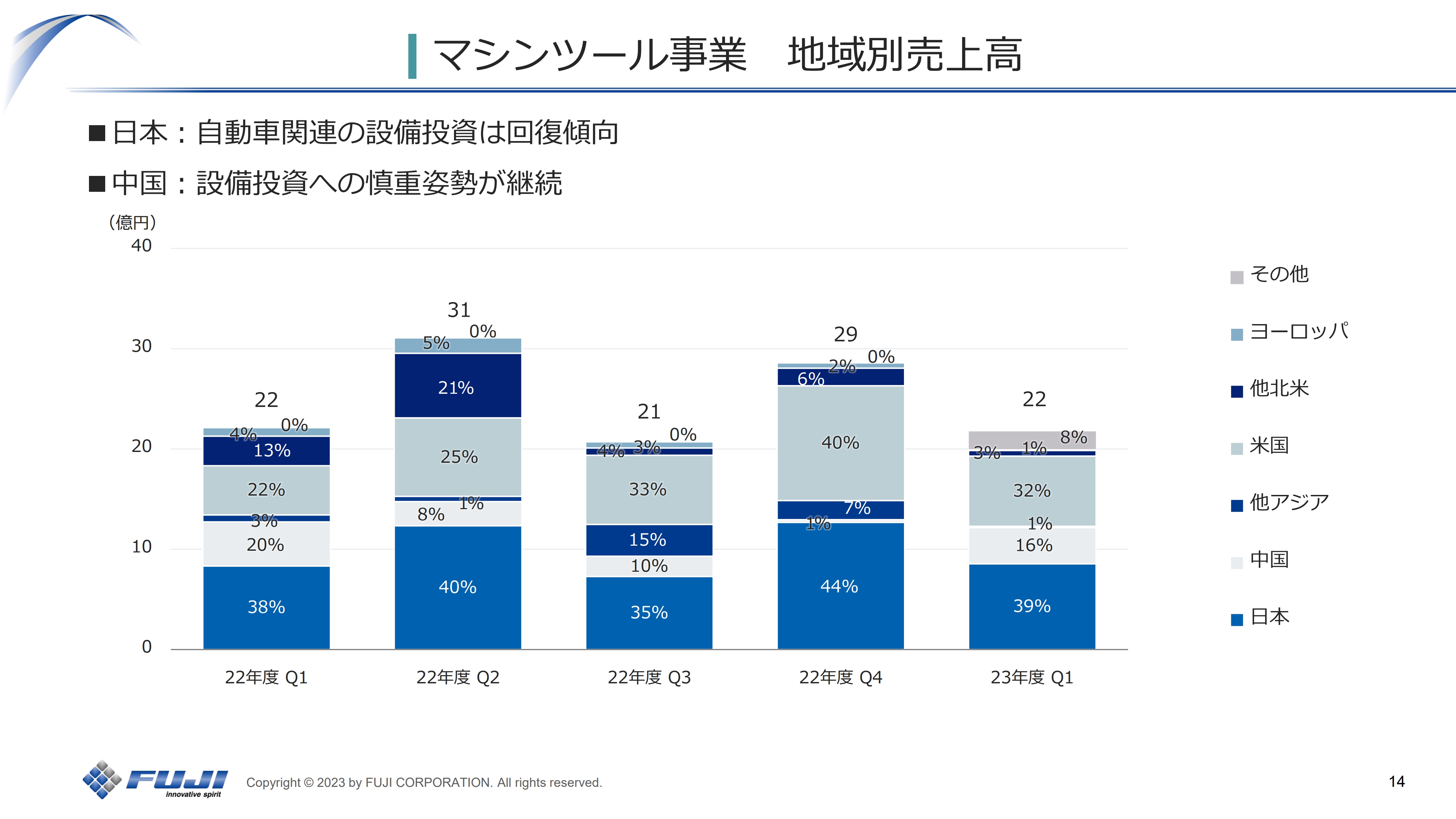

マシンツール事業 地域別売上高

マシンツール事業の地域別の売上高です。スライドのグラフで示しているとおり、四半期ごとに地域で増減しています。

そもそもこの事業は金額の規模が小さく、わずかな売上金額の期ズレで、ご覧のようにグラフに凸凹が生じてしまうため、その点をご留意ください。ただし、日本国内の市況は少しずつ回復傾向にあります。

また、米国では売上が減っているように見えますが、ビジネスとしては比較的堅調です。先ほどもお伝えしたように、第1四半期に検収が上がらず、売上計上が第2四半期にずれてくるものもあります。

中国に関しては、この第1四半期で中国に子会社がある、日系メーカー向けの売上が増えているものの、全体的な市況としてはややスローだと感じています。

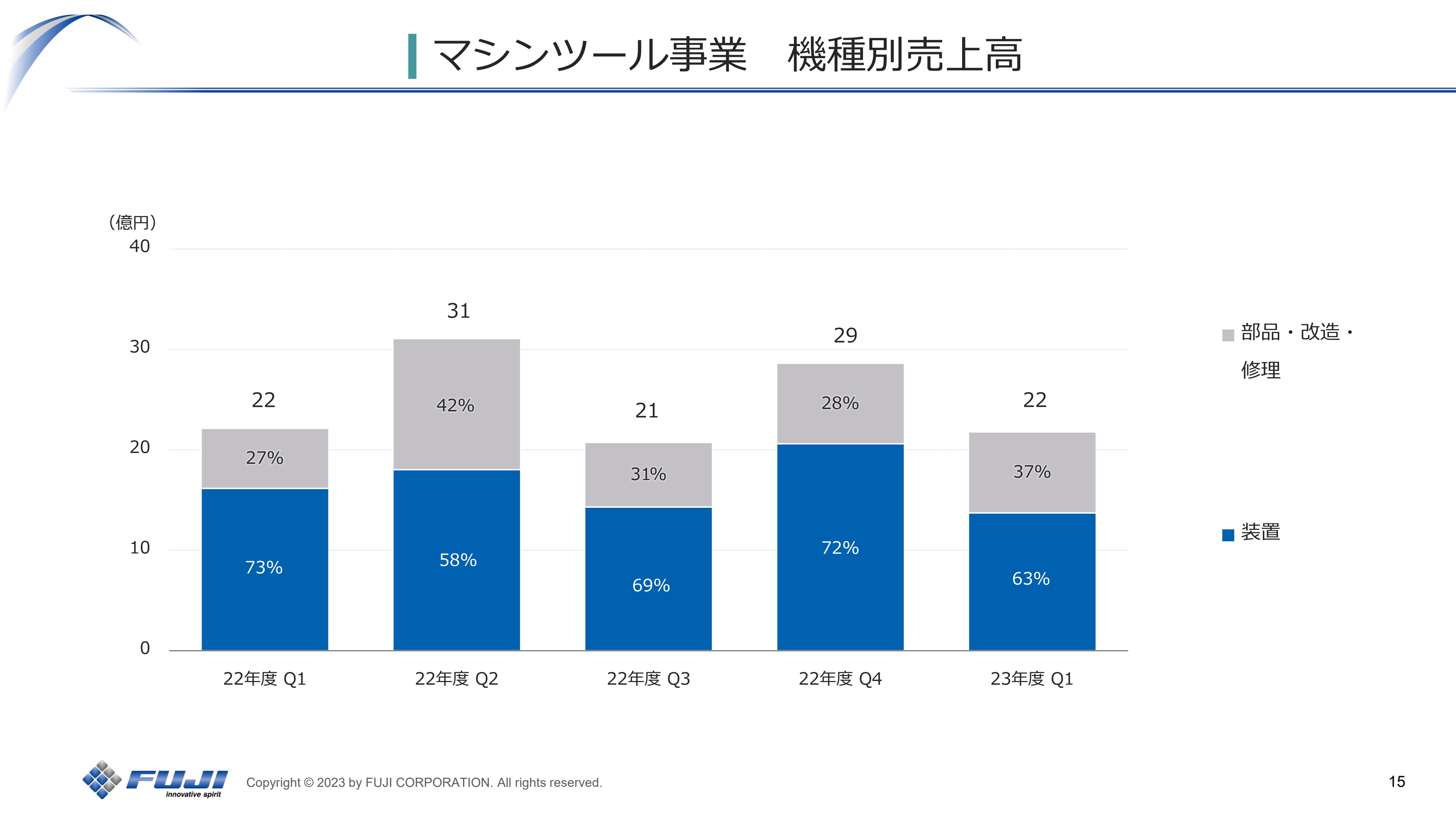

マシンツール事業 機種別売上高

マシンツール事業の機種別の売上高です。本機とそれ以外の売上構成比を示していますが、ご覧のとおり、売上高の3割から4割を部品・改造・修理が占めています。

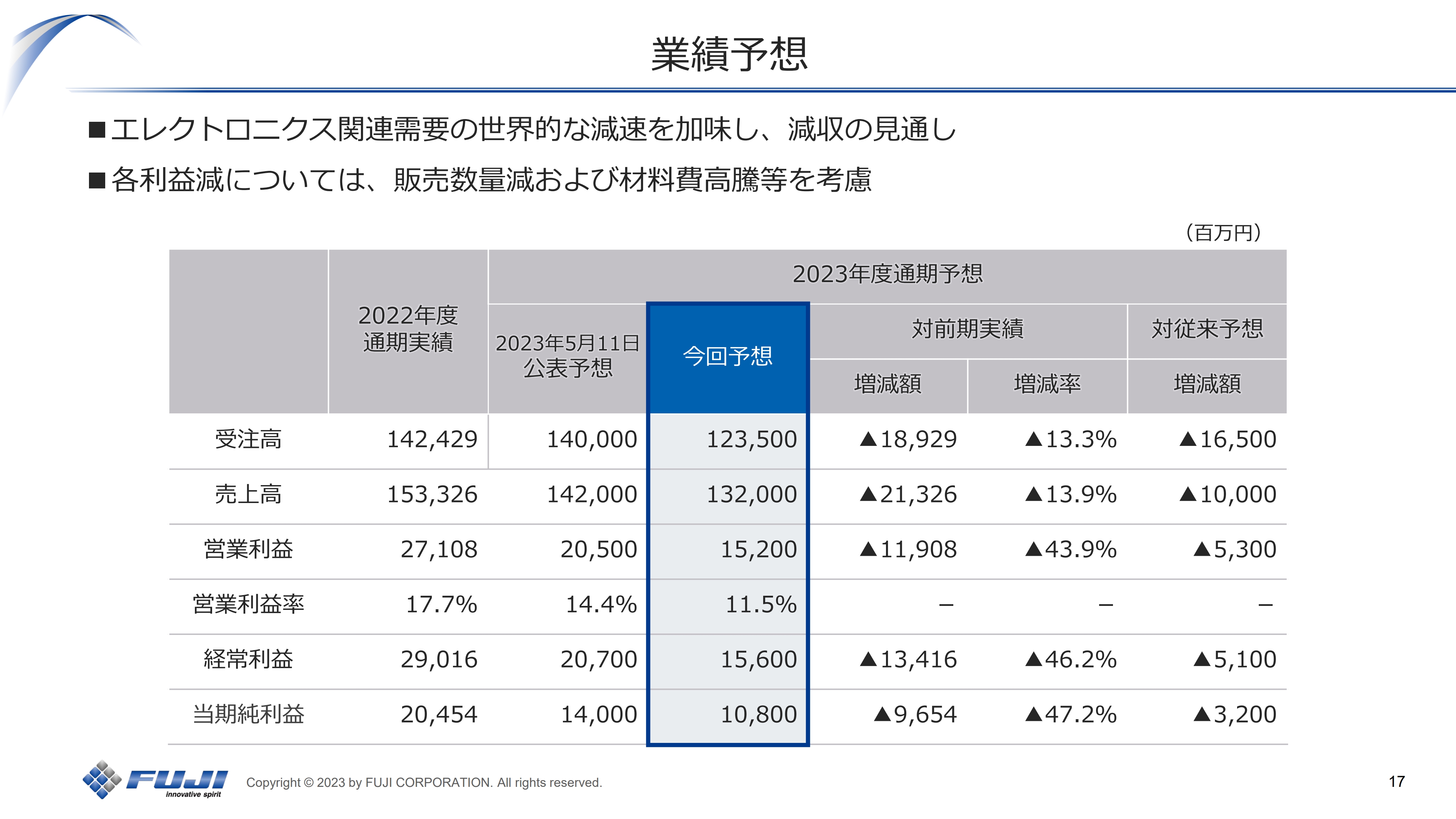

業績予想

2023年度、通期の業績予想についてです。世界的なエレクトロニクス関連需要の減速に伴い、お客さまは生産計画の後ろ倒し等もあり、設備計画に対しては慎重になられています。

このようなことが、主力のロボットソリューション事業におけるマウンターやダイボンダの需要にも影響していることを鑑み、今回5月に公表した見通しを一段下げました。

スライドの表に記載のとおり、受注高は1,235億円と予想しています。これは前年実績より189億円の減少で、5月の公表値からは165億円の減少となります。また、売上高も1,320億円とし、これは前年実績より213億円の減少、5月の公表値からは100億円の減少となっています。

各利益についても、売上の減少や部材費の高騰等を考慮し、営業利益を152億円、経常利益を156億円、当期純利益を108億円と見通しを下げました。なお、これら各利益の前年実績および5月の公表値からの増減は、スライドに記載のとおりとなっています。

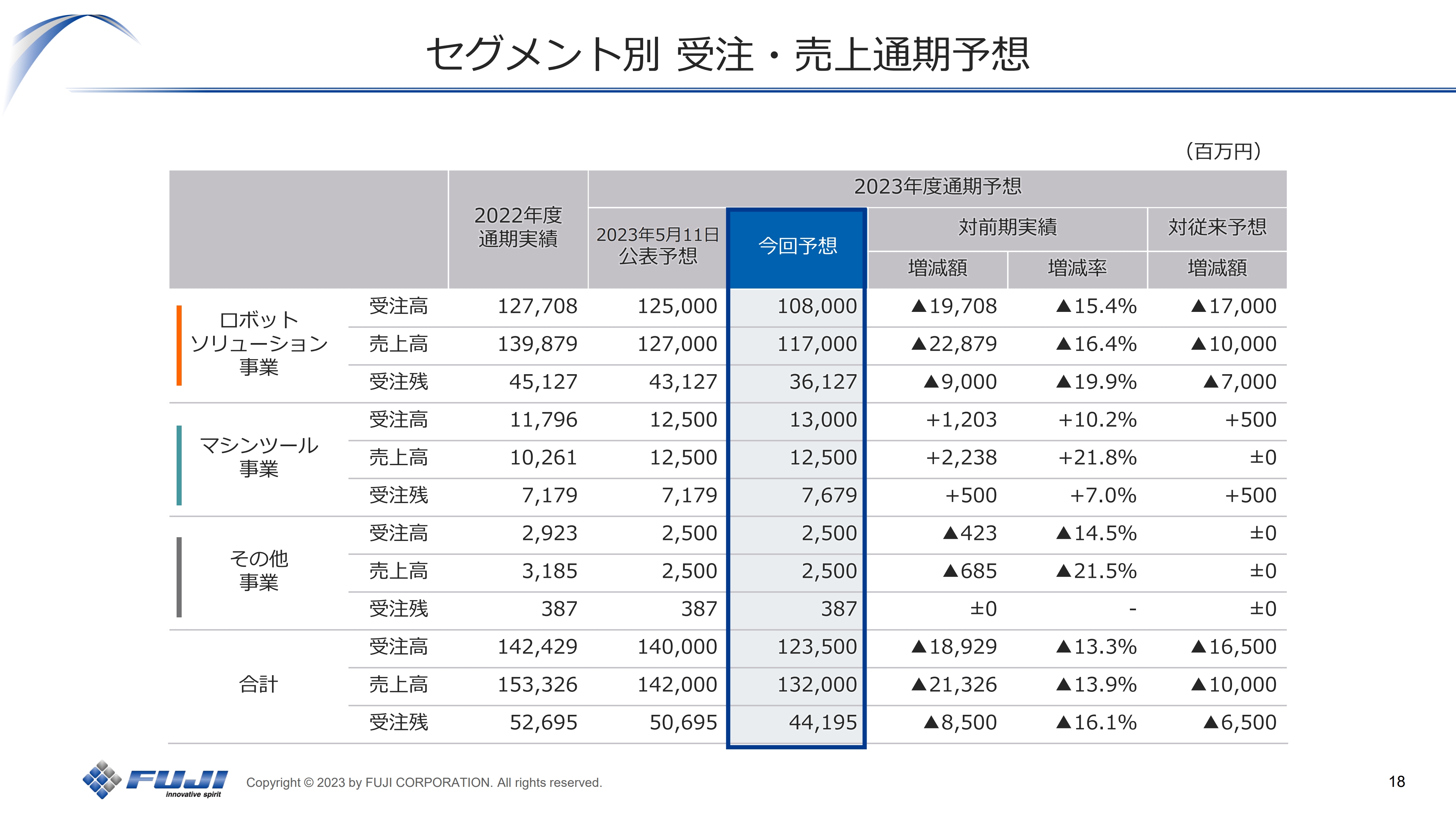

セグメント別 受注・売上通期予想

通期予想のセグメント別の受注・売上の通期予想と、受注残についてお話しします。

ロボットソリューション事業においては、先ほどもお伝えしたように、半導体需要の減速等を反映し、受注高を1,080億円としました。前年比で197億円減、前回公表値から170億円の減少となります。売上高は1,170億円で、前年比228億円の減少、前回公表値から100億円の減少となります。

2段目のマシンツール事業は、足元で受注ならびに有力な引き合いが増えているため、受注高は5億円上乗せの130億円とし、前年比12億円の増加としました。売上高は、5月公表値と変わらず125億円で、前年比22億円の増加となります。

その他事業では、私どものグループ会社が手掛ける、特定のお客さま向けの専用機の販売を主としています。こちらについても、まだ設備投資計画が回復していないため、5月の公表値からの変更はありません。

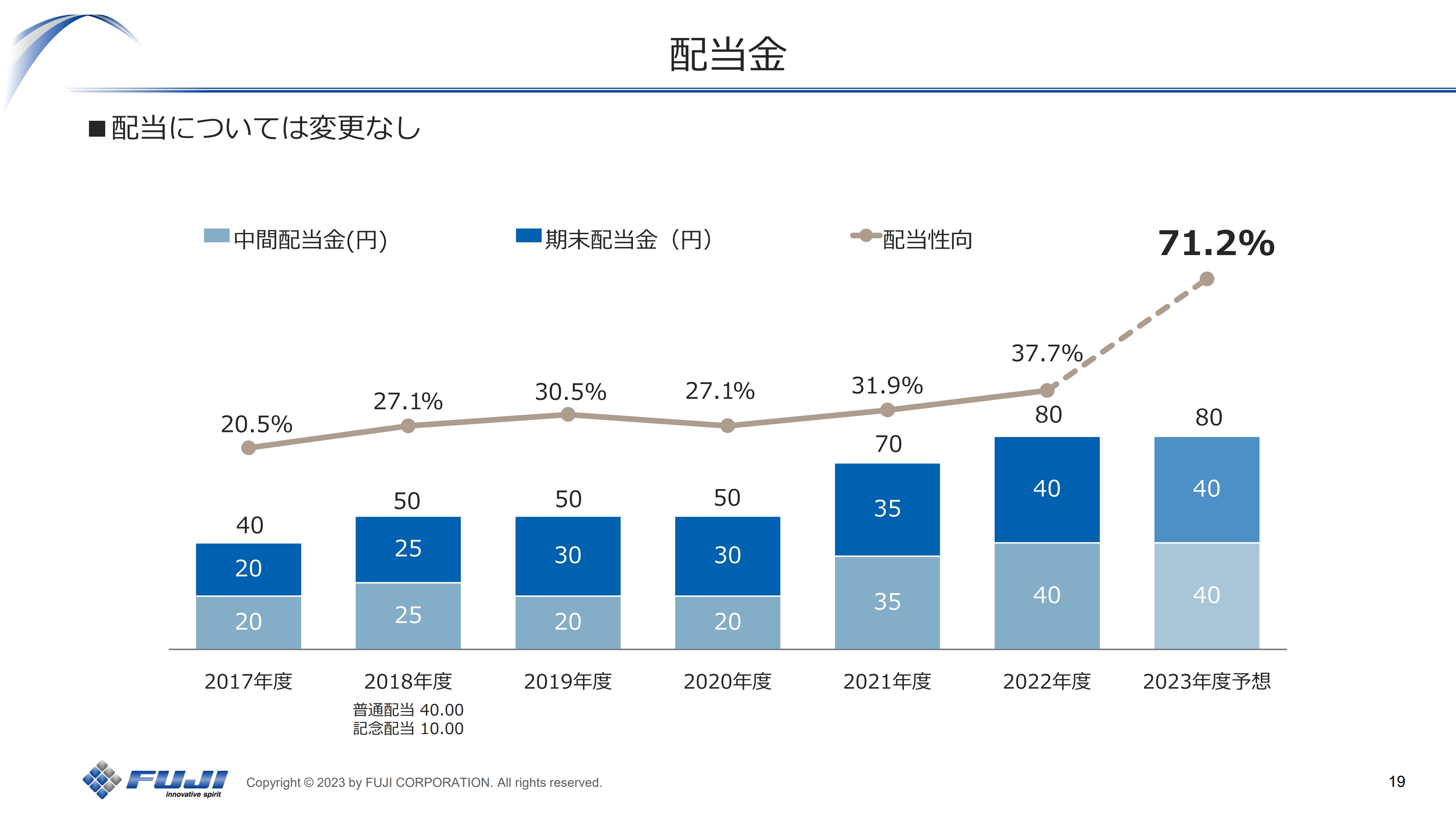

配当金

今回通期の業績見通しを引き下げているものの、配当金については、5月に公表した通期80円の予定を維持する方針です。

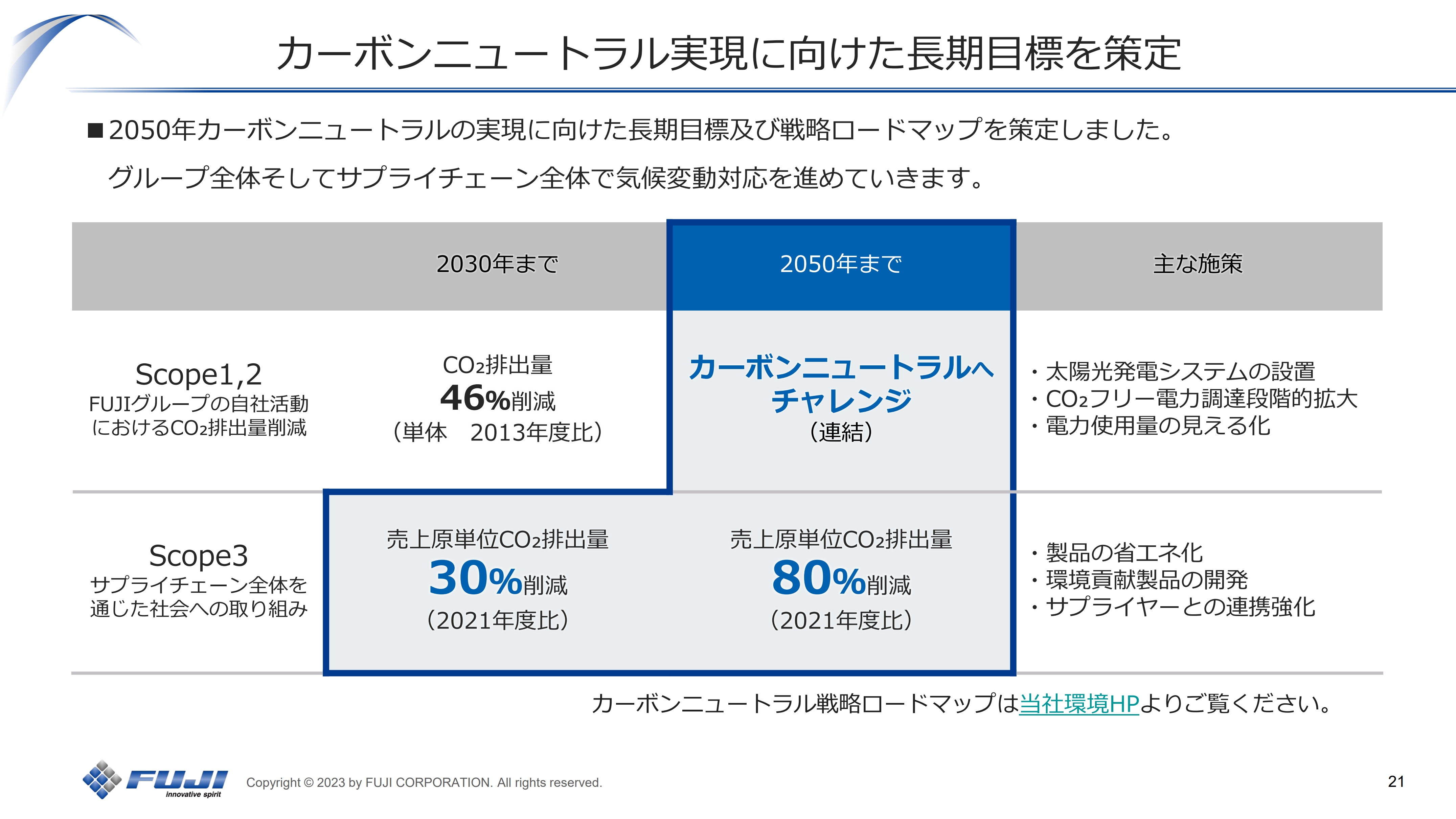

カーボンニュートラル実現に向けた長期目標を策定

当社のカーボンニュートラルに対する取り組みをアップデートします。以前より、当社は2030年度のCO2排出量を、2013年度比で46パーセント削減することを中期目標として定めていました。

この度、当社におけるサスティナビリティ推進委員会にて、カーボンニュートラル実現に向けた当社グループの長期目標と戦略ロードマップを策定しました。スライドに記載のとおり、Scope1およびScope2では、2050年でのカーボンニュートラル達成を目指します。また、Scope3においては、売上原単位でのCO2排出量を、2021年度比80パーセントの削減を目標に定めました。

これらの詳細は当社ホームページでもすでに開示済みですが、この場をお借りし、このようにグループ全体、サプライチェーン全体で気候変動への対応を進めていることをお伝えします。

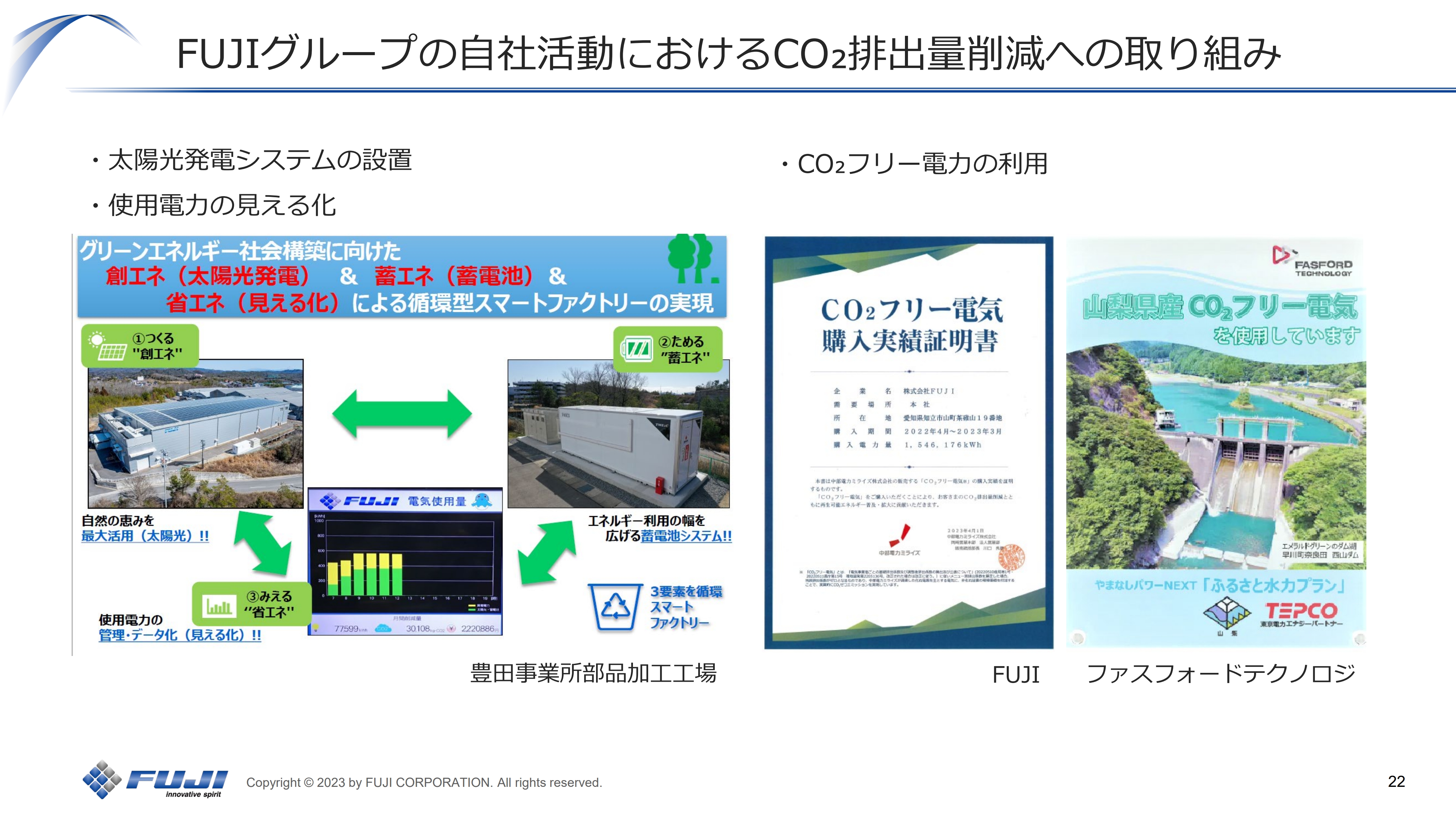

FUJIグループの自社活動におけるCO2排出量削減への取り組み

当社グループにおける、CO2排出量削減に向けた具体的な取り組みをご報告します。当社の豊田事業所の部品加工工場、そしてグループ会社であるエデックリンセイシステム社、ファスフォードテクノロジ社において、一部の社屋に太陽光発電システムを設置しました。

発電容量は、3社合計で929キロワットとなり、年間約485トンのCO2排出量の削減につながっています。また、使用電力量を見える化することで、従業員の環境配慮への意識も高めています。

CO2フリー電力の利用については、すでに2021年度より購入を開始し、現在は段階的に購入割合を増やしています。特にファスフォードテクノロジ社においては、山梨県企業局の県営水力発電所のみで発電された「ふるさと水力プラン」の利用により、電力使用に伴うCO2排出量はすでにゼロとなっています。

その他にも、環境を配慮した空調設備への更新等も、順次進めています。

サプライチェーン全体でのCO2排出量削減に向けた取り組み

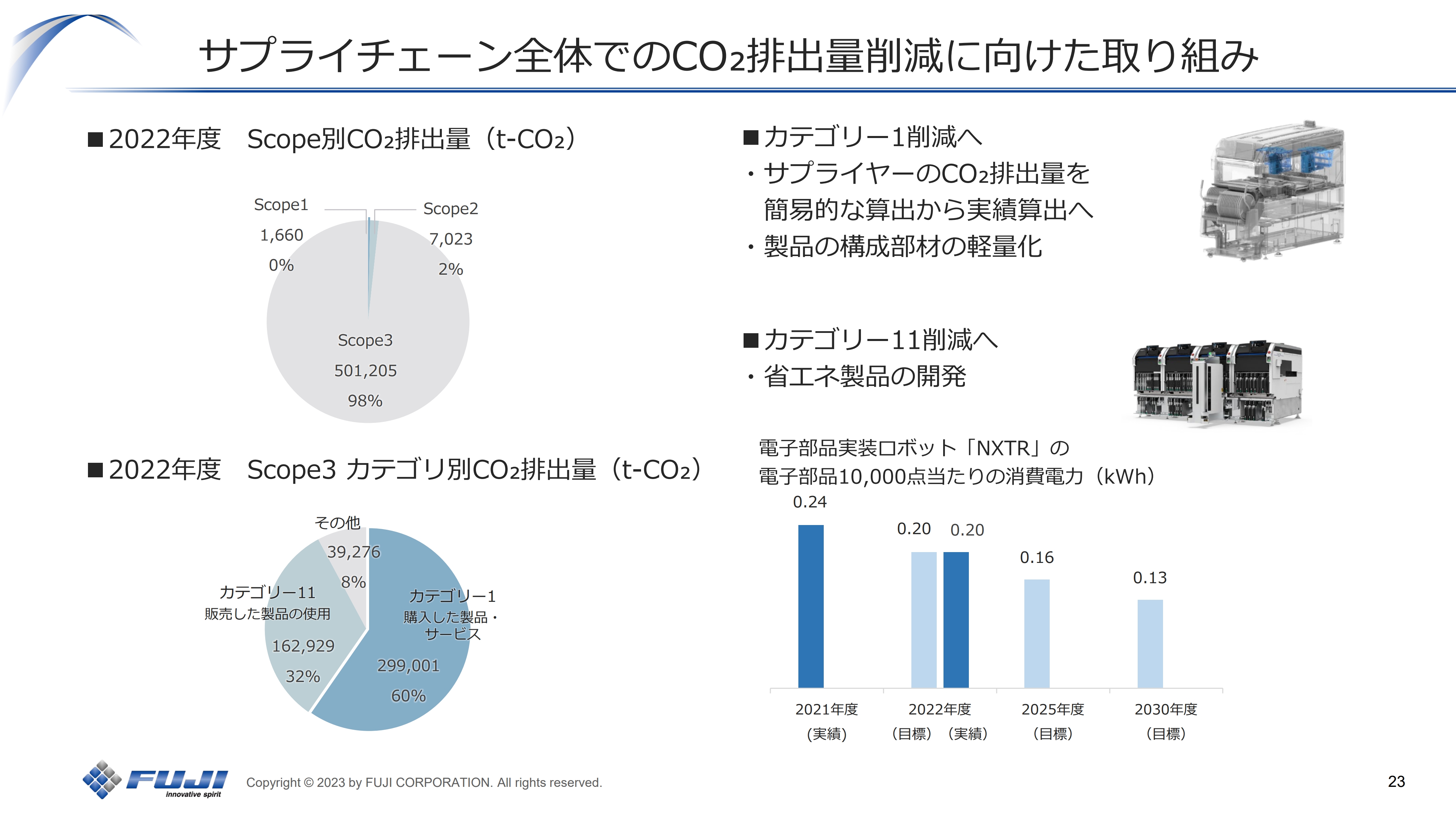

サプライチェーン全体における、CO2排出量削減に向けた取り組みをお話しします。スライド左上の円グラフで示しているように、当社が関係するバリューチェーンにおけるCO2排出のうち、Scope3が全体の98パーセントを占めています。そのため、こちらを減らすことが持続可能な社会に向けた重要課題であると位置づけています。

このScope3の内訳は、カテゴリー1の「購入した製品・サービス」が60パーセント、カテゴリー11の「販売した製品の使用」が32パーセントを占めており、これら2つのカテゴリーを減らすことを最優先事項としています。サプライヤーとの連携を今まで以上に強化し、さらには当社製品の省エネ対応を積極的に進めていきます。

私からの説明は以上となります。