2023年7月21日に開催された、株式会社Enjin2023年5月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社Enjin 代表取締役社長 本田幸大 氏

ビジネスハイライト

本田幸大氏: Enjinの本田でございます。本日は、お忙しい中お集まりいただきまして、ありがとうございます。

まずはビジネスハイライトです。売上高は前年の30億6,500万円から4億1,600万円増の34億8,100万円、営業利益は前年の12億200万円から1億100万円増の13億300万円と、増収増益となりました。

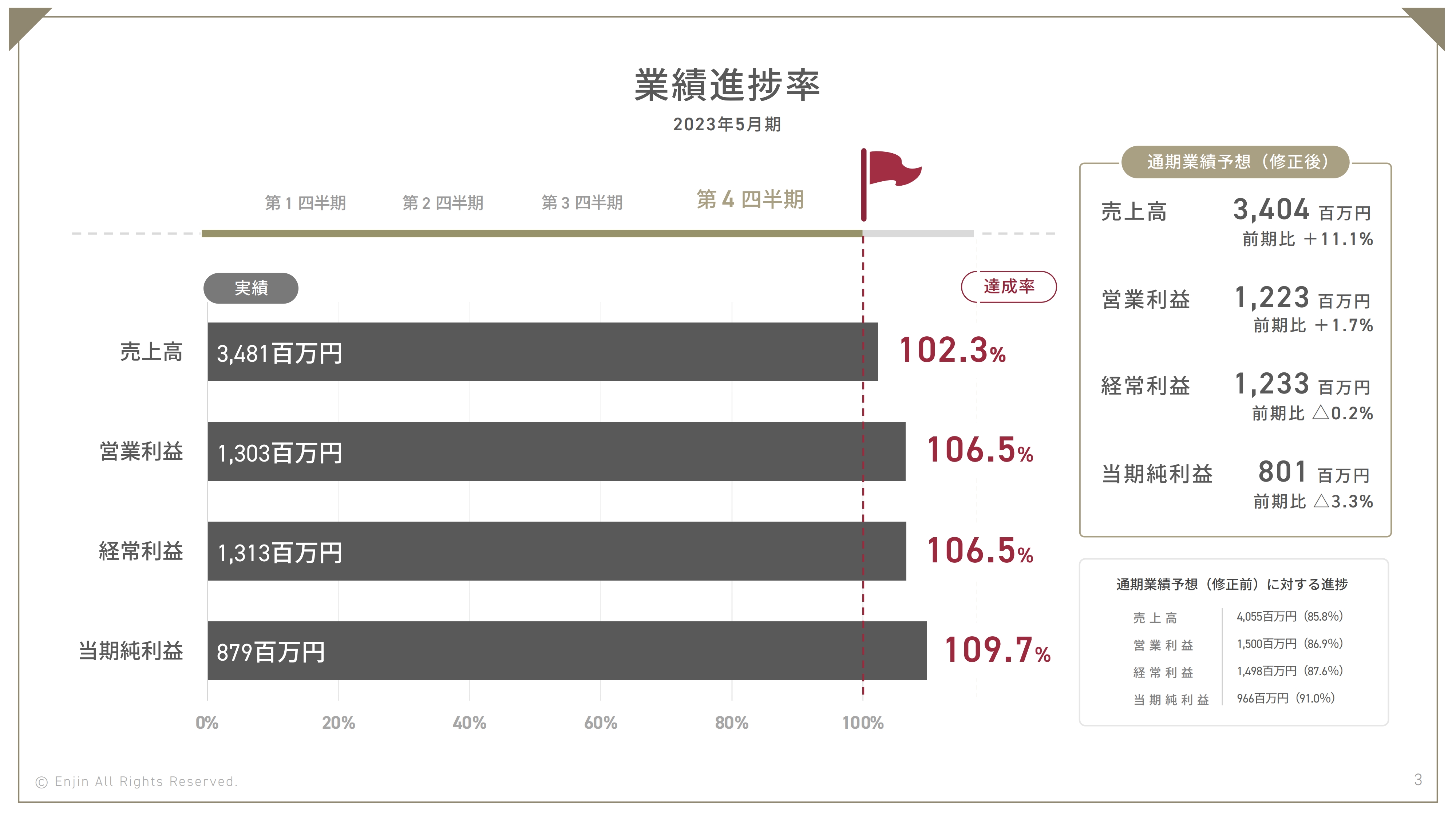

業績進捗率

業績進捗率です。通期業績予想を下方修正しましたが、すべての項目で修正後の数値に対して100パーセント以上の進捗率を確保できています。

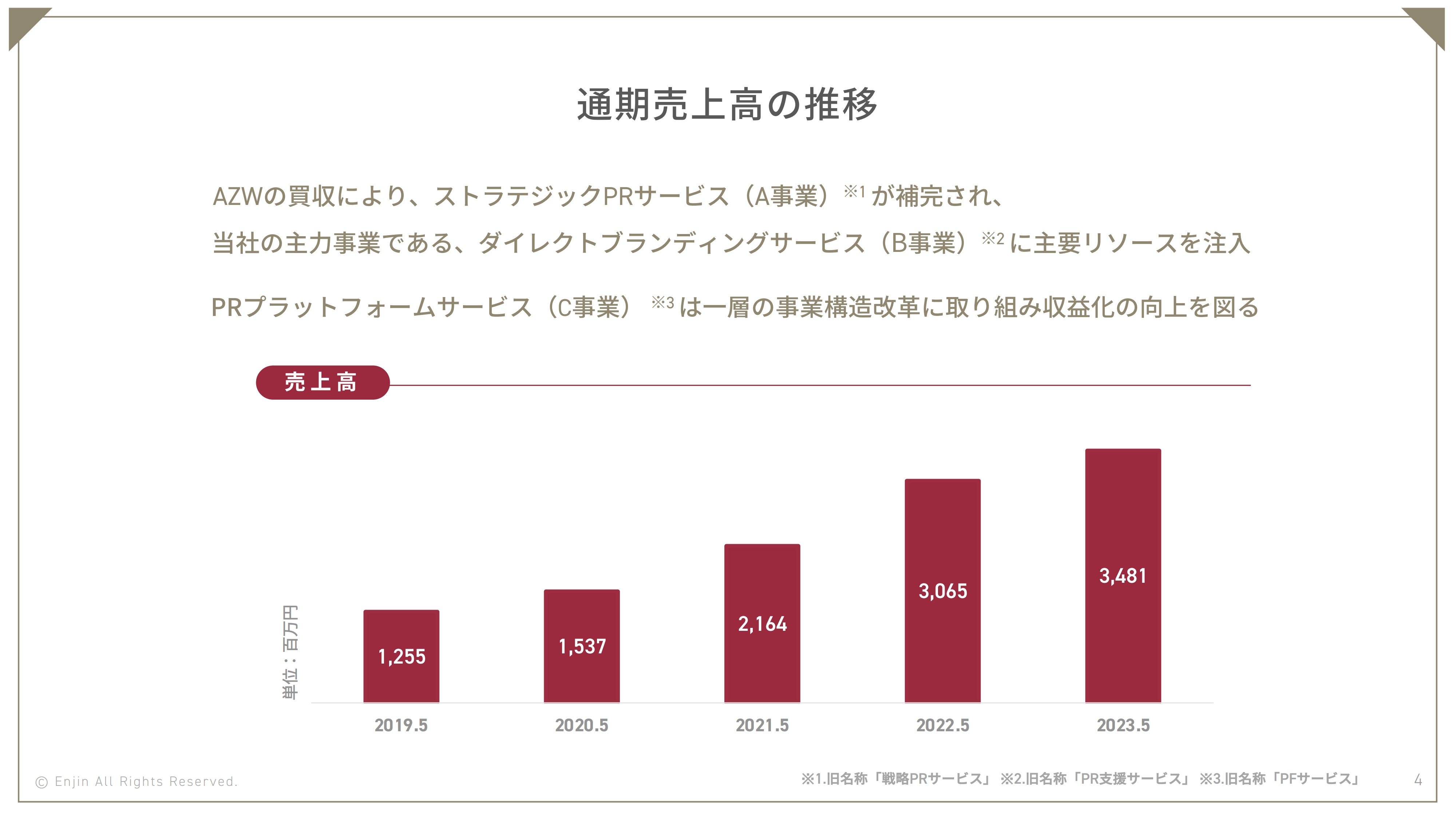

通期売上高の推移

通期売上高の推移です。アズ・ワールドコムジャパンの買収により、当社がA事業と呼んでいるストラテジックPRサービスが補完され、祖業で主力事業であるB事業のダイレクトブランディングサービスに主要リソースを注入しています。

また、「メディチョク」関連のPRプラットフォームサービスであるC事業は、一層の事業構造改革に取り組み、収益化の向上を図っています。

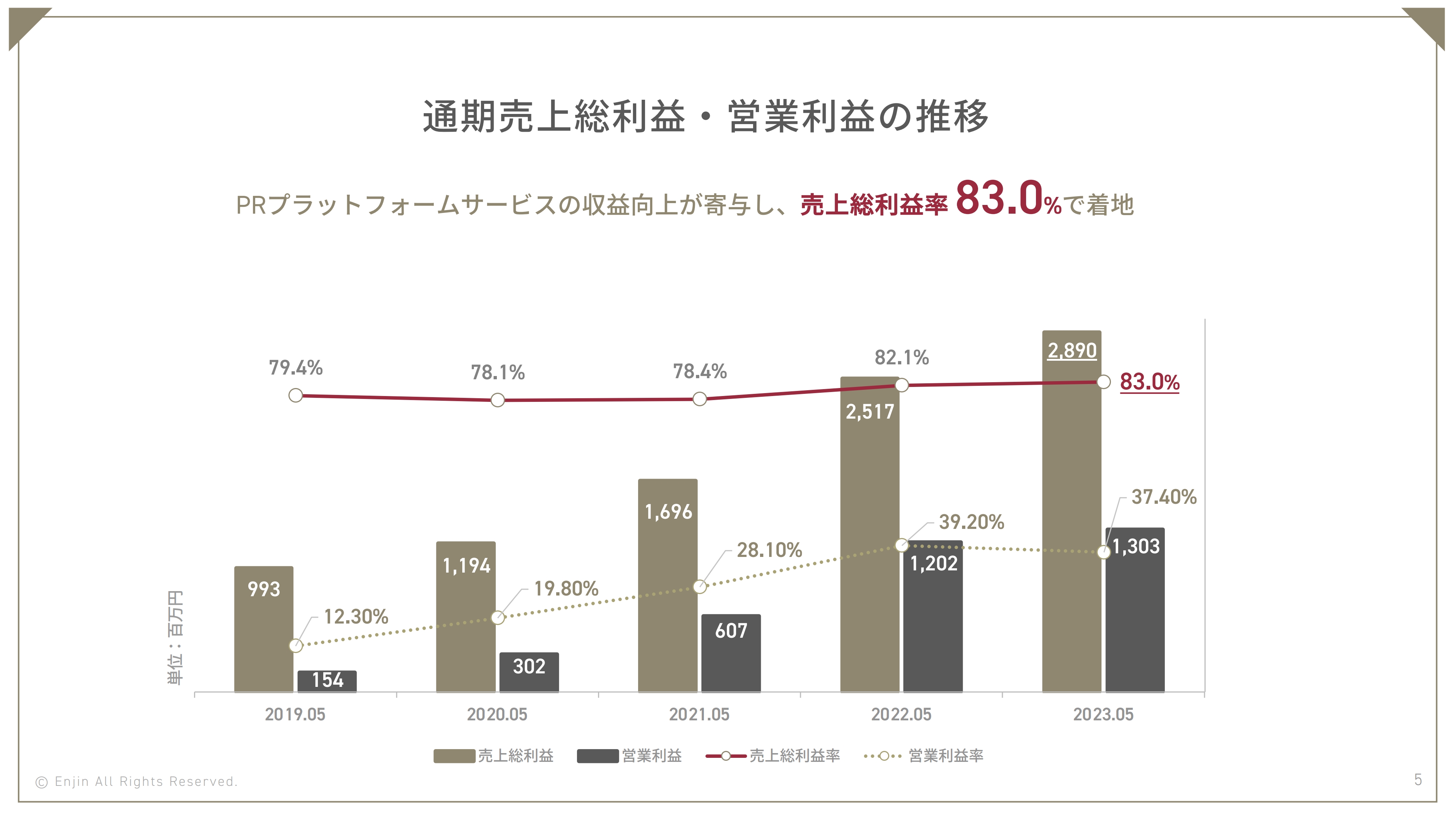

通期売上総利益・営業利益の推移

売上総利益率は徐々に改善しており、今期は83パーセントで着地しました。

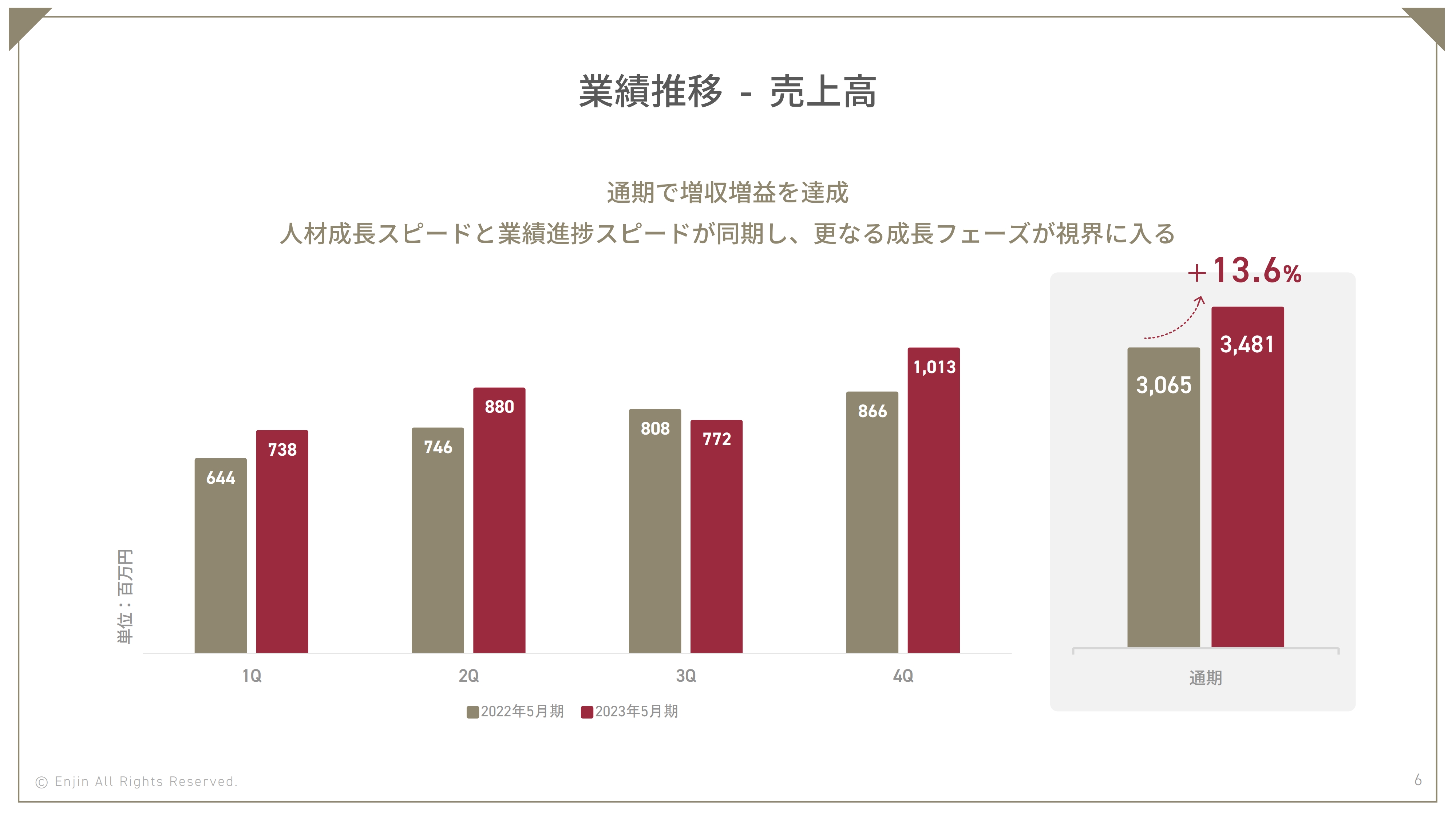

業績推移 - 売上高

売上高の推移です。通期で増収増益を達成しています。人材成長スピードと業績進捗スピードが同期し、さらなる成長フェーズが視界に入ってきています。

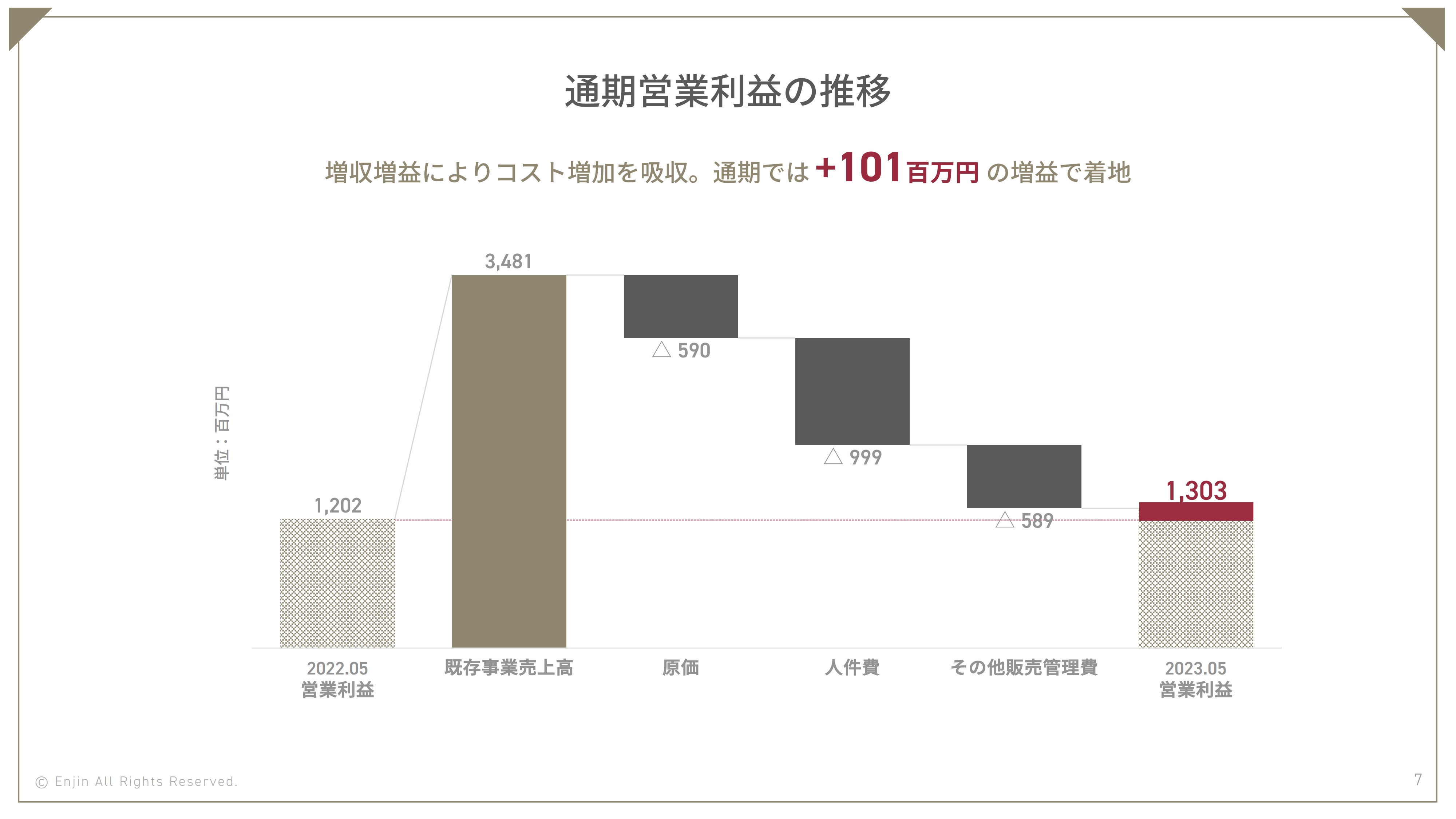

通期営業利益の推移

営業利益は13億300万円と、順調に伸びています。

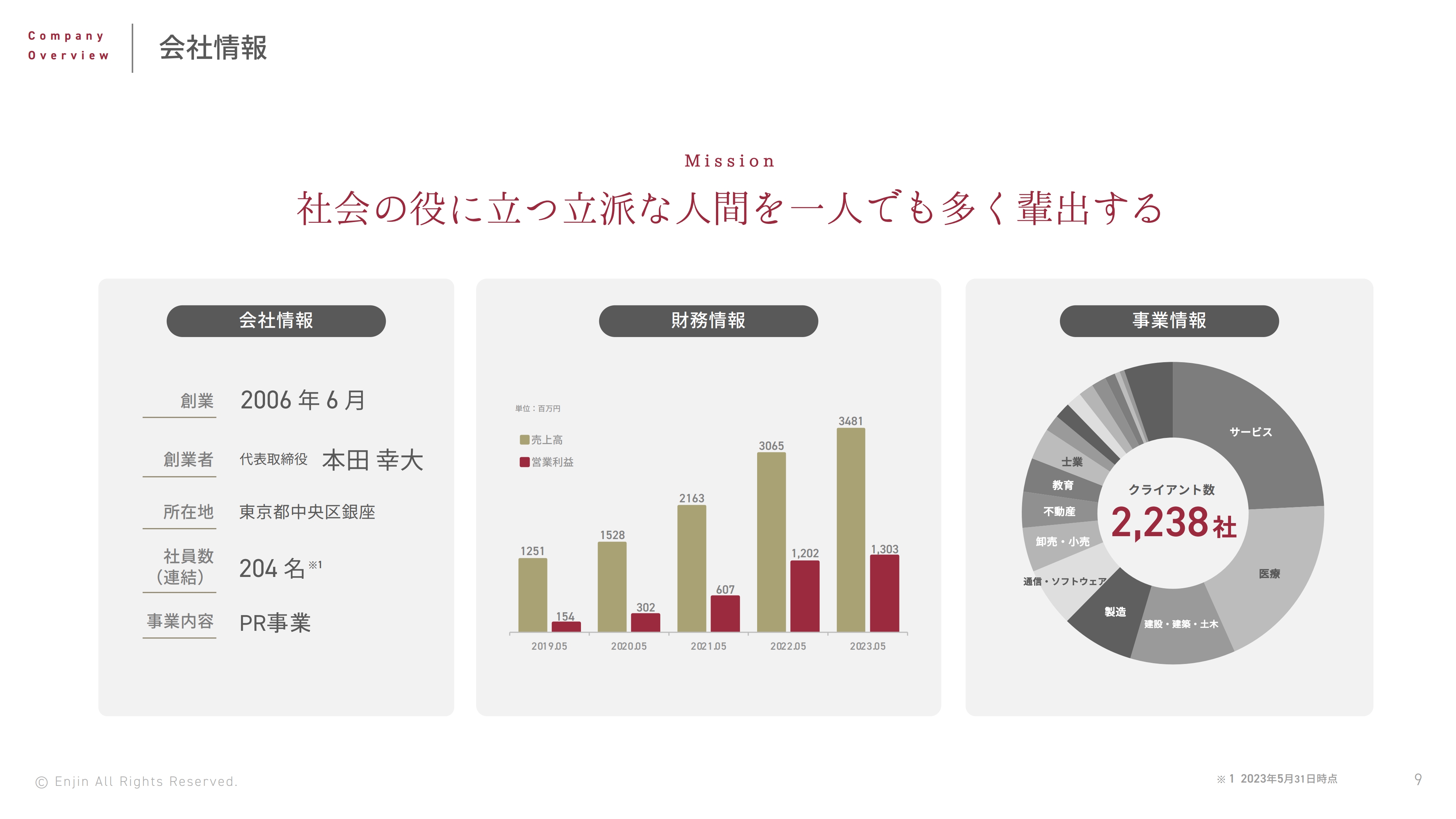

会社情報

当社のミッションは「社会の役に⽴つ⽴派な⼈間を⼀⼈でも多く輩出する」です。スライドには会社概要を載せていますのでご覧ください。

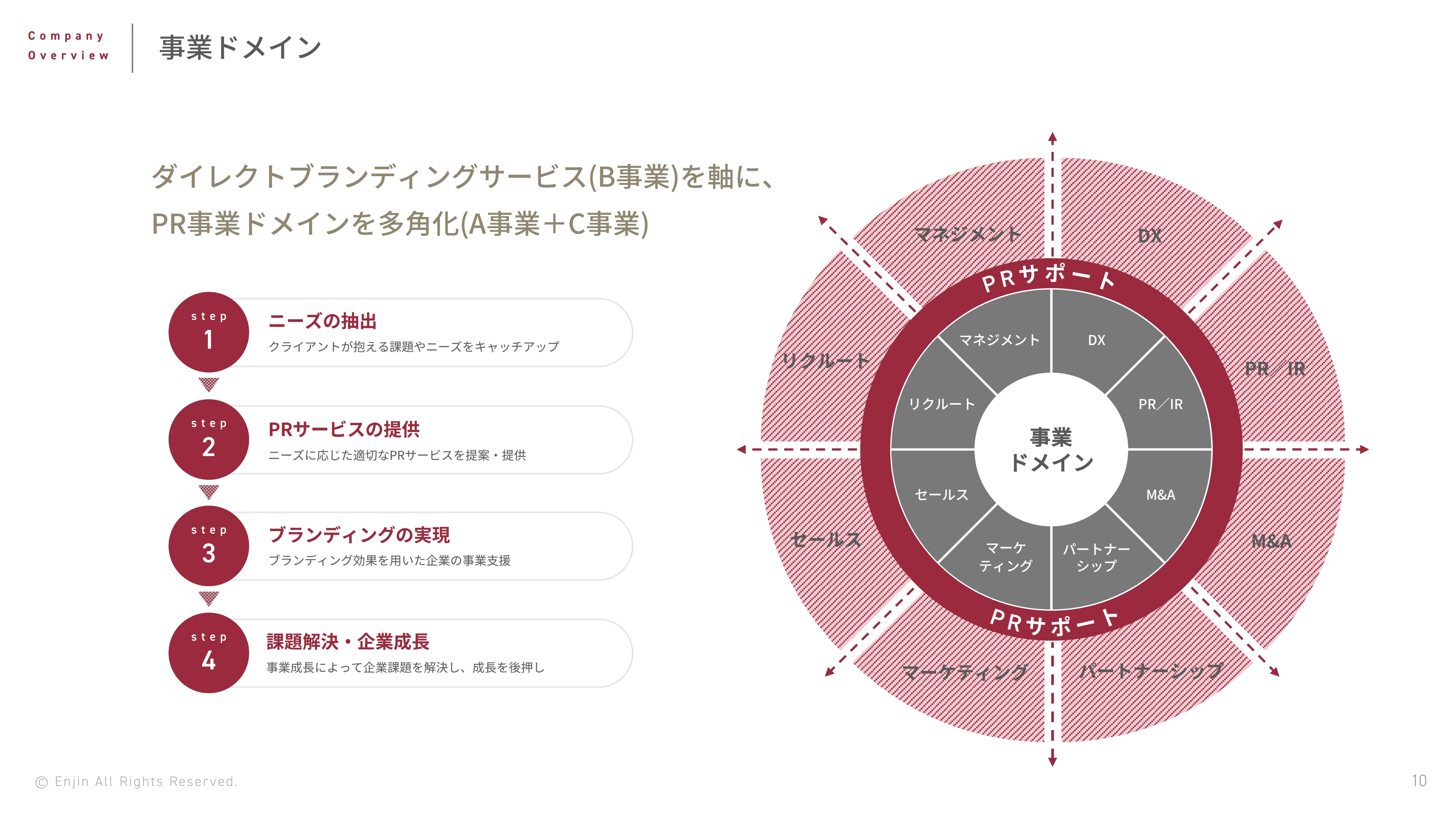

事業ドメイン

事業ドメインについてです。祖業であるダイレクトブランディングサービスのB事業を軸に、PR事業ドメインの多⾓化としてA事業とC事業を補完しました。そのため、守備範囲が非常に広く、広範囲にわたってPRサービスを提供できる体制が構築できています。

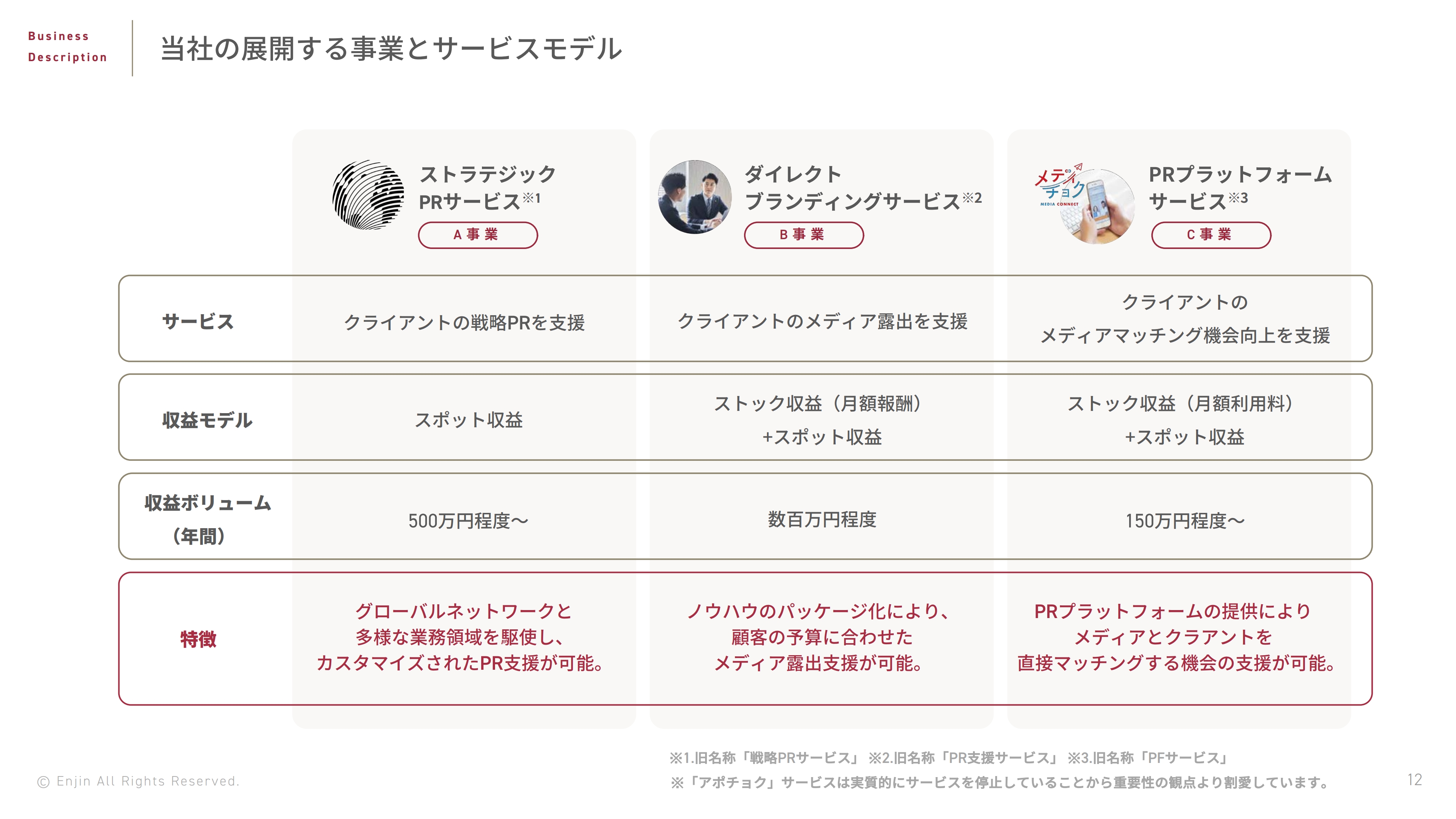

当社の展開する事業とサービスモデル

各事業についてご説明します。スライド左側がA事業です。グローバルネットワークと多様な業務領域を駆使し、カスタマイズされたPR支援が可能です。収益ボリュームは年間500万円程度から多くて2,000万円、3,000万円です。比較的費用がかかりますが、その代わりにゼロスクラッチでクライアントのPRを考えるのがA事業です。

スライド中央のB事業は、祖業のダイレクトブランディングサービスです。B事業は安価で、一番安くて年間100万円程度、基本的には年間200万円から300万円程度の収益ボリュームになります。

ノウハウのパッケージ化により、顧客の予算に合わせたメディア露出支援が可能です。現在、約40メディアと良いリレーションを図っており、当社が推薦するとメディアに取り上げてもらいやすい体制を構築しています。

クライアントのメディア露出を支援させていただき、露出が確定した段階で、成功報酬として費用をいただきます。1つのメディアで契約する場合もあれば、2つのメディアで契約する場合もあり、年間200万円から300万円程度いただくモデルです。基本的には月額報酬のストック収益で、1年契約となります。

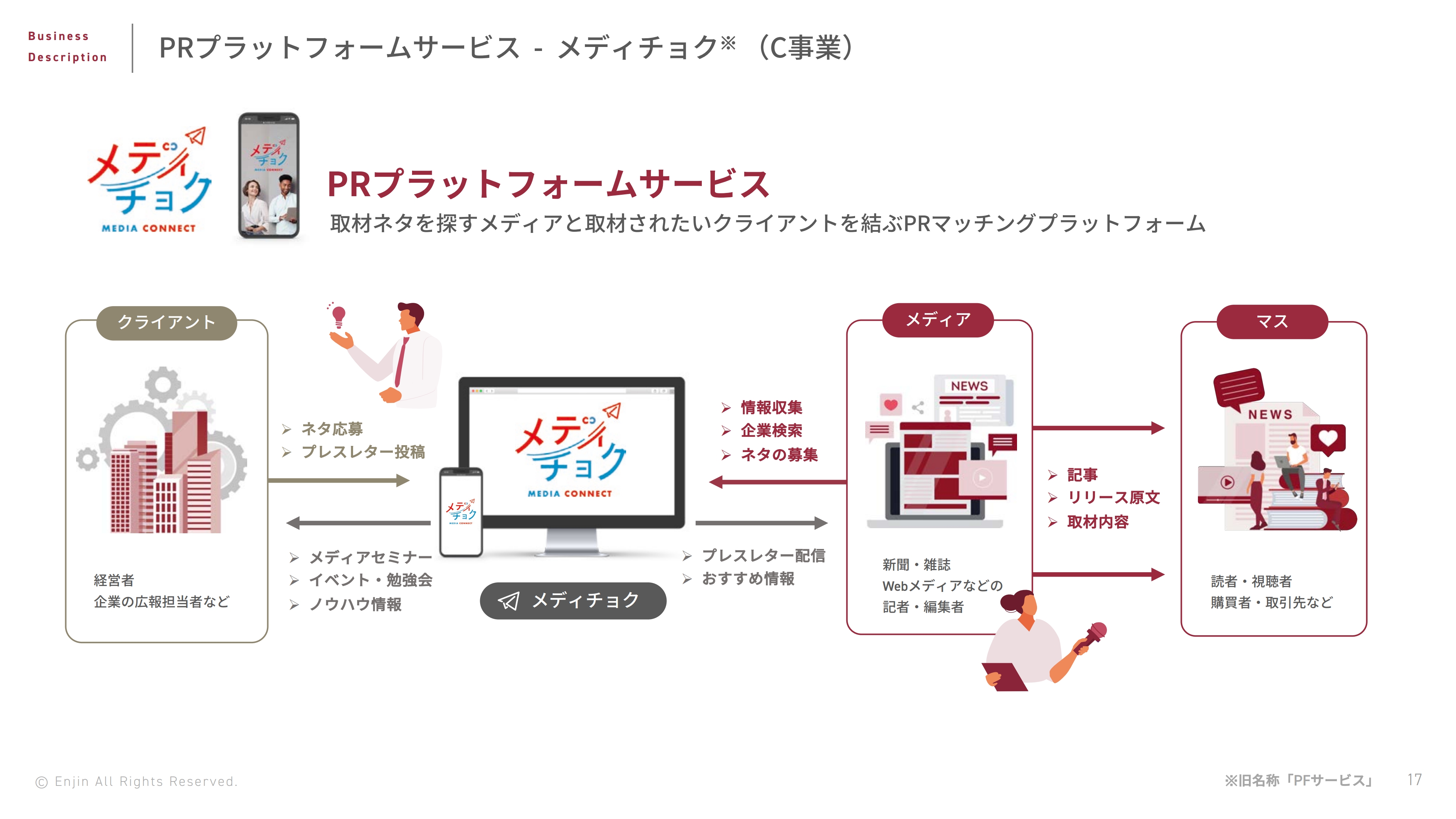

スライド右側のC事業は、PRプラットフォームサービスです。広報・PR業界では初となるマッチングプラットフォーム「メディチョク」を運営しており、順調に活動しています。収益ボリュームは年間150万円程度となります。

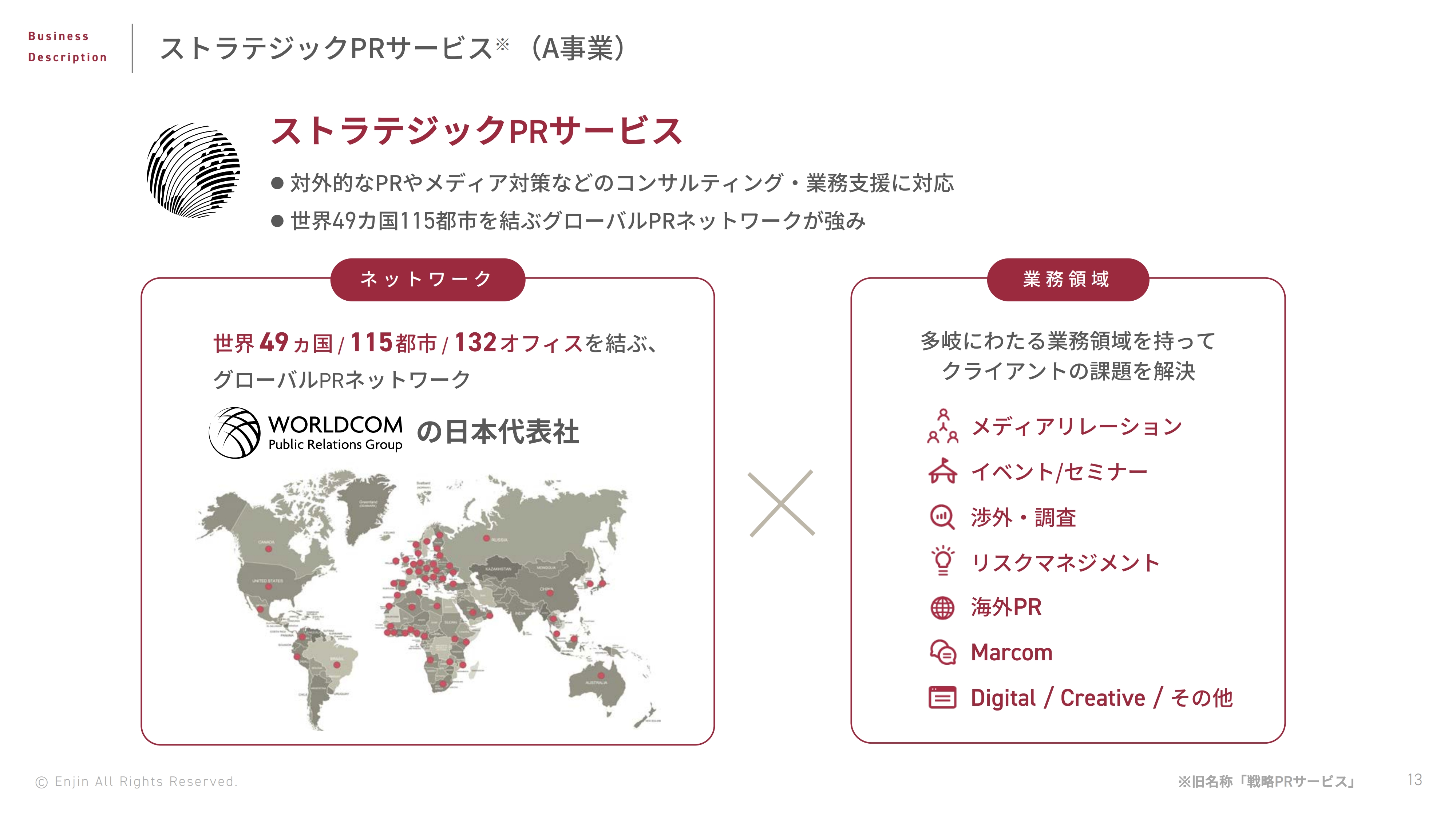

ストラテジックPRサービス (A事業)

A事業のストラテジックPRサービスについてです。ワールドコムの日本代表社ということで、政府系機関、国連、大規模なグローバル企業などのPRを一緒に提供できます。飛行機で言いますと、全日本空輸が加入しているスターアライアンスのようなかたちです。多種多様なPRパッケージを提供できています。

ストラテジックPRサービス (A事業)

サービス事例として、スライド左側が海外PR、中央がイベント、右側がリスクマネジメントです。最近、日本国内においてはリスクマネジメントの分野の引き合いが非常に強く、政府系機関、大手企業等からも数多くの引き合いをいただいています。

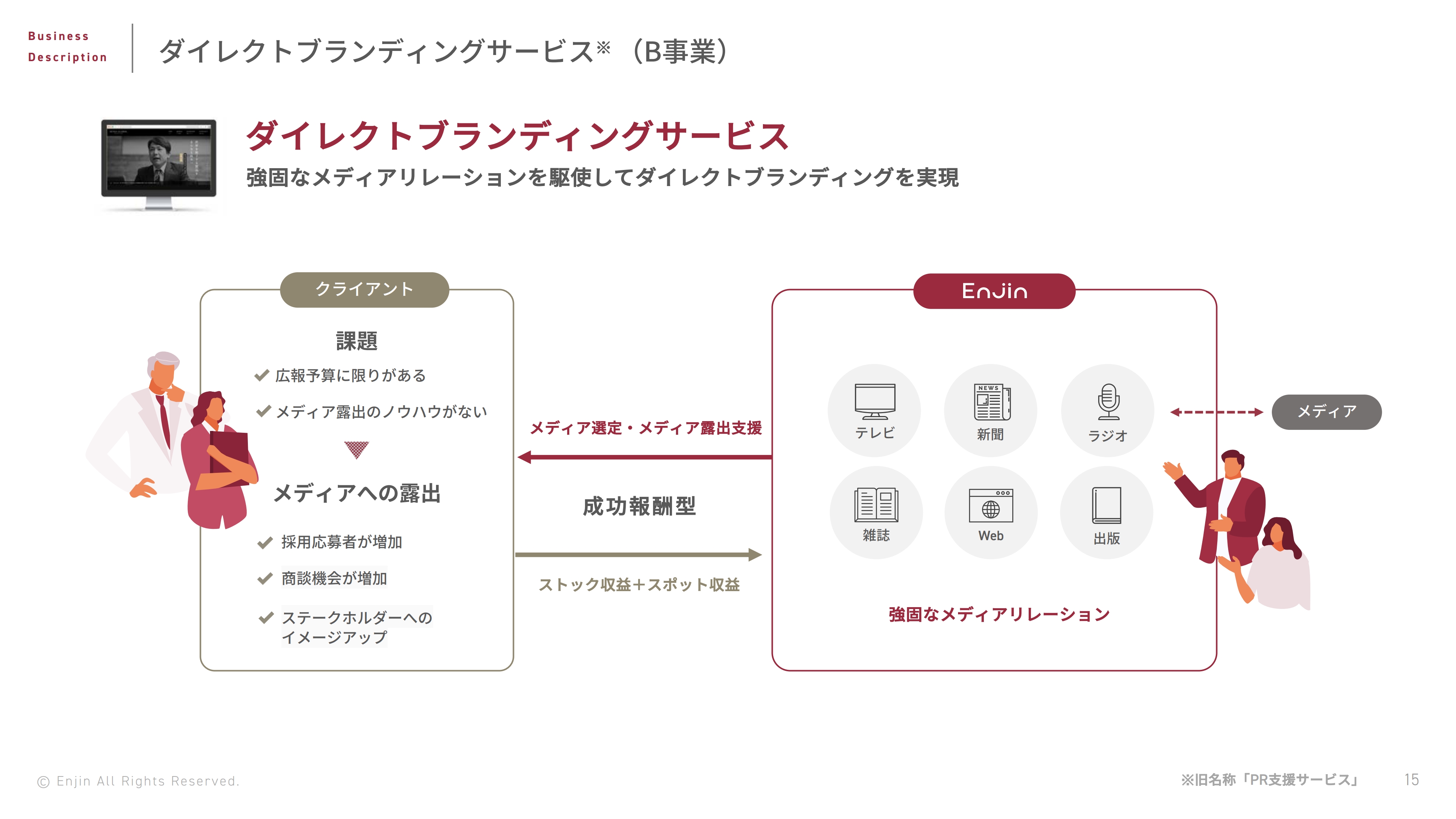

ダイレクトブランディングサービス (B事業)

祖業であるB事業のダイレクトブランディングサービスについてです。冒頭でお伝えしたとおり、約40メディアを絶えずスクラップアンドビルドしつつ、各メディアとリレーションを図っています。

当社がメディアを選定し、露出⽀援を行うことで、クライアントは非常にスムーズに、かつ安価でブランド力の高いメディアに露出することができます。その成功報酬をいただくことが業界における新しい試みということで、祖業として18年以上、順調に業績を伸ばしています。

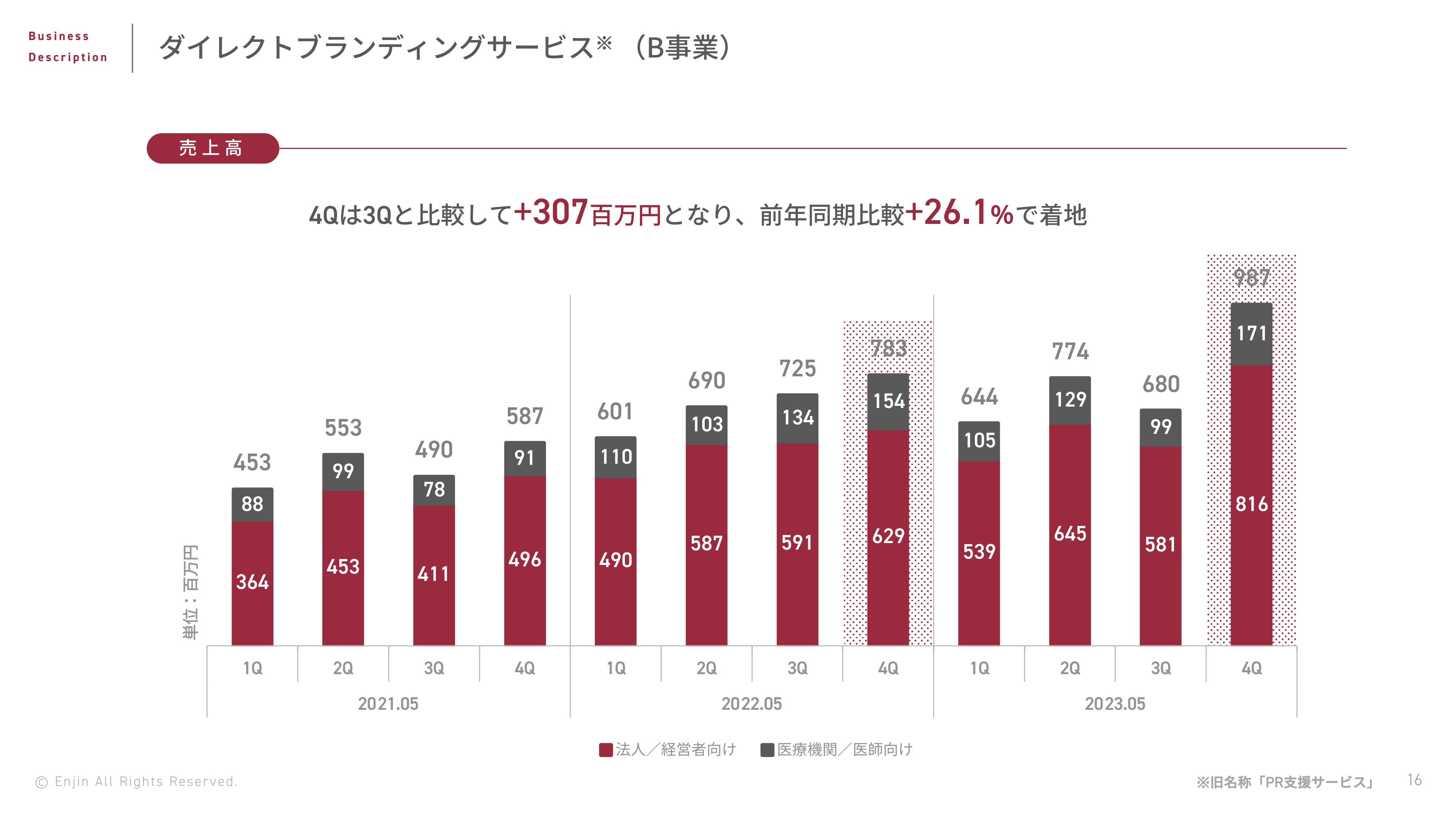

ダイレクトブランディングサービス (B事業)

B事業の売上高の推移です。第4四半期は第3四半期と比較して3億700万円増、前年同期比26.1パーセント増となりました。後ほどご説明しますが、第4四半期はスポット収益が高く、売上高は9億8,700万円で着地しています。

PRプラットフォームサービス - メディチョク (C事業)

C事業のPRプラットフォームサービスについてです。記者・番組ディレクター・クライアントをつなぐ業界初のマッチングプラットフォーム「メディチョク」を運営しています。

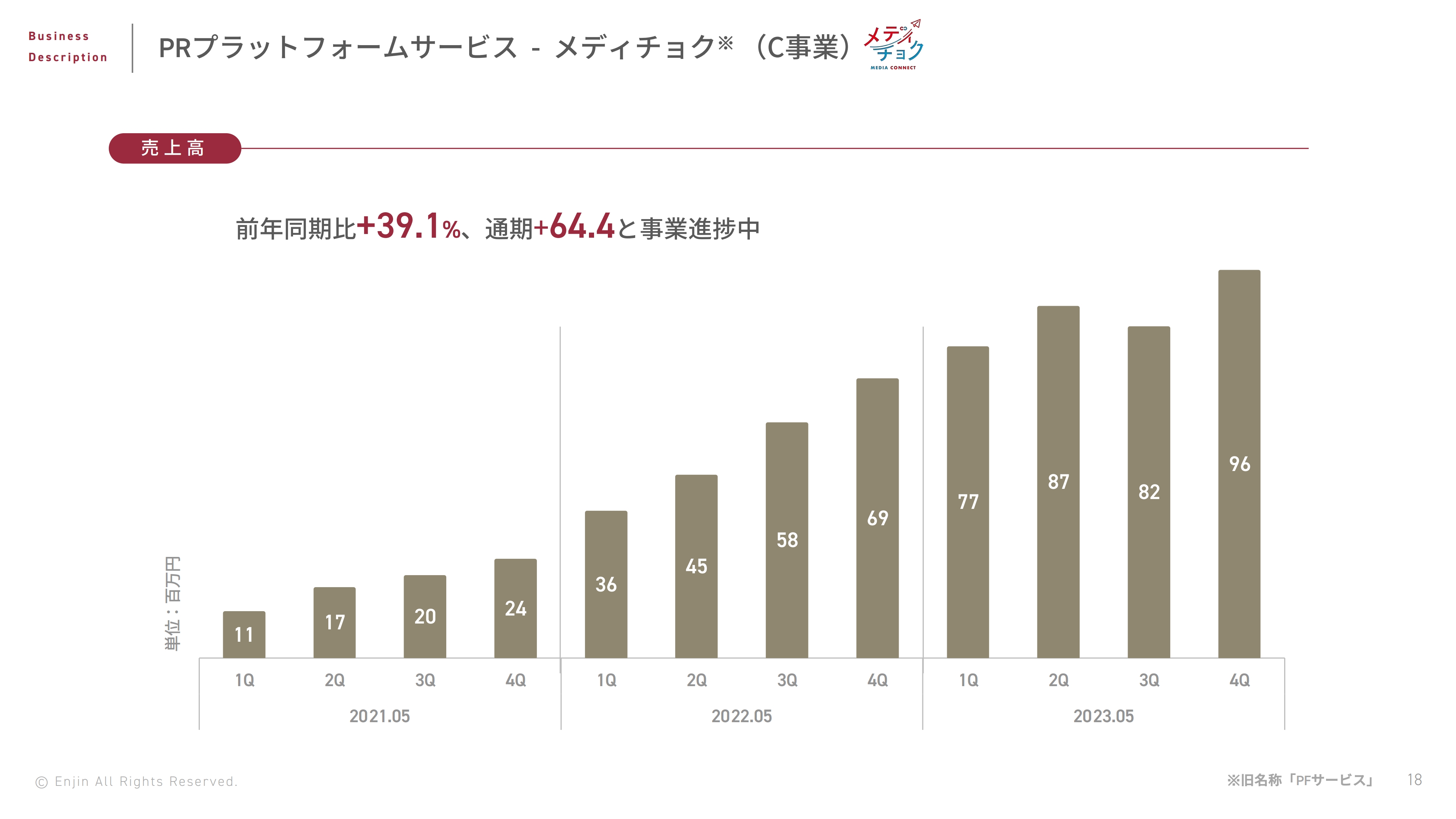

PRプラットフォームサービス - メディチョク (C事業)

C事業の売上高の推移です。前年同期比39.1パーセント増、通期で前年比64.4パーセント増と事業進捗中です。

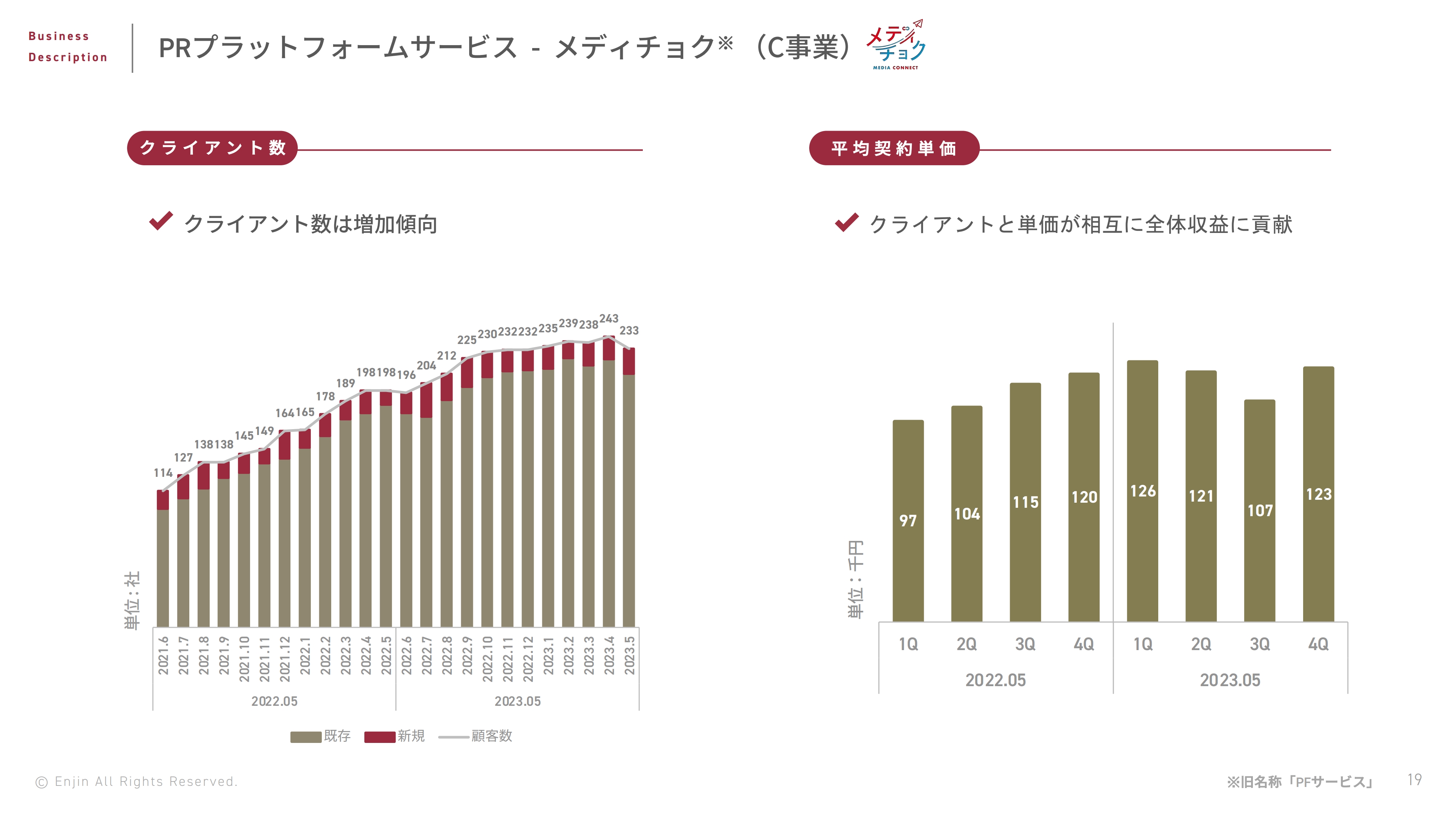

PRプラットフォームサービス - メディチョク (C事業)

クライアント数は増加傾向です。単価も徐々に上がりつつ、契約も順調に獲得できていますので、クライアント数と単価が相互に全体収益に貢献できています。

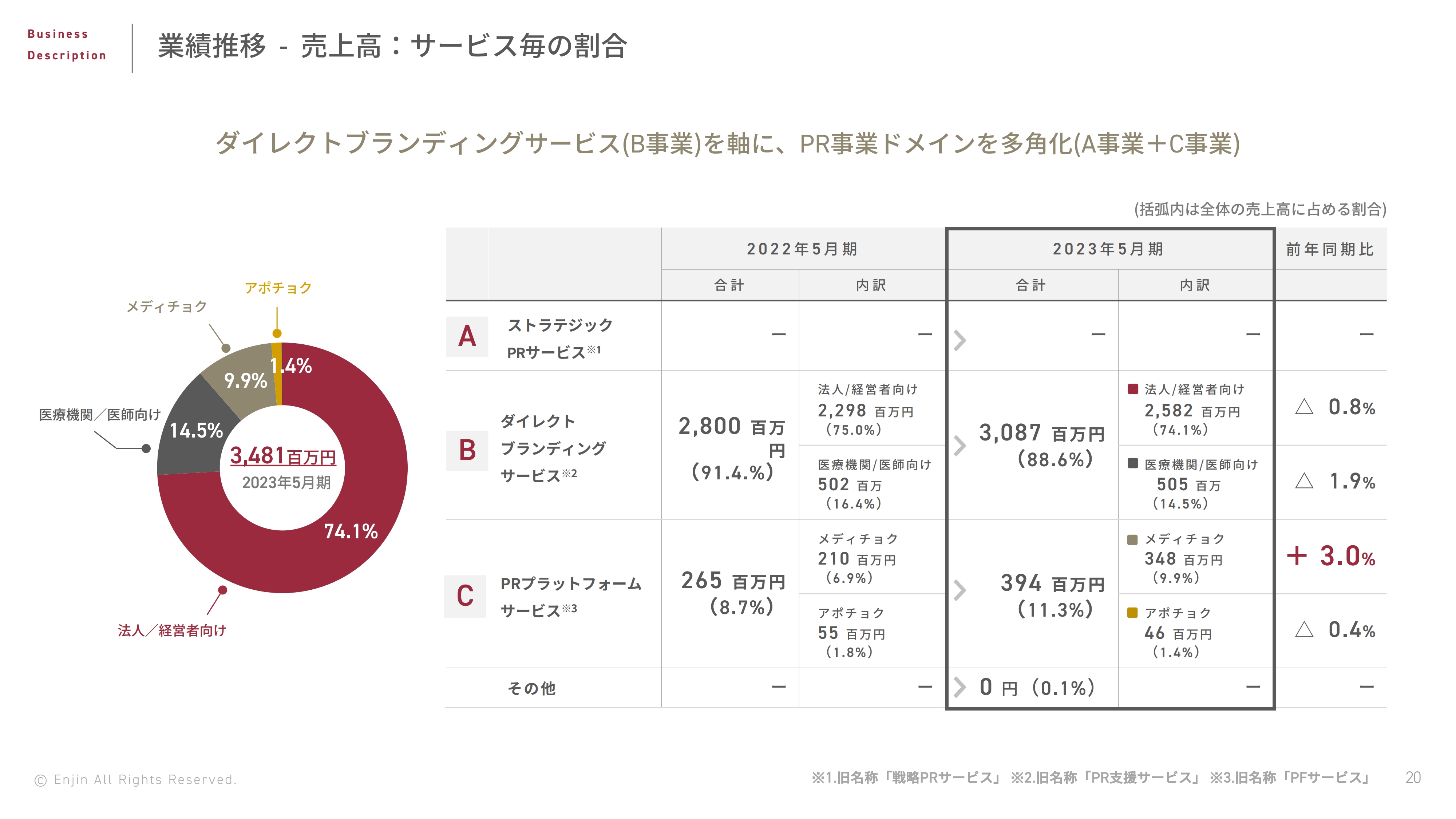

業績推移 - 売上高:サービス毎の割合

サービスの内訳です。A事業に関しては、先日買収したばかりですので空白になっています。B事業とC事業は順調に伸びています。

中期経営計画の前提

中期経営計画の前提についてです。祖業のB事業の構造改革を優先します。短期的な減収減益を甘受し、今年と来年の2年間を成長の踊り場とします。

具体的には、1年契約の月額報酬のストック収益を中心としたビジネスモデルを、今まで以上に着実に構築していきたいと考えています。それにより、長期的に安定成長が可能な売上基盤を確立します。

中期経営計画の考え方としては、トップラインはスポット収益に注力すれば多く獲得できますが、ボラティリティが激しく、契約は1回のみです。次の契約につながりにくいビジネスですので、あまり好ましくないと私は考えています。

3年後、5年後の継続率やLTVを考え、収益の最大化を図るという意味においては、目先の契約を獲得するのではなく、ストック収益の比率を高めることに特化していきたいと考えています。

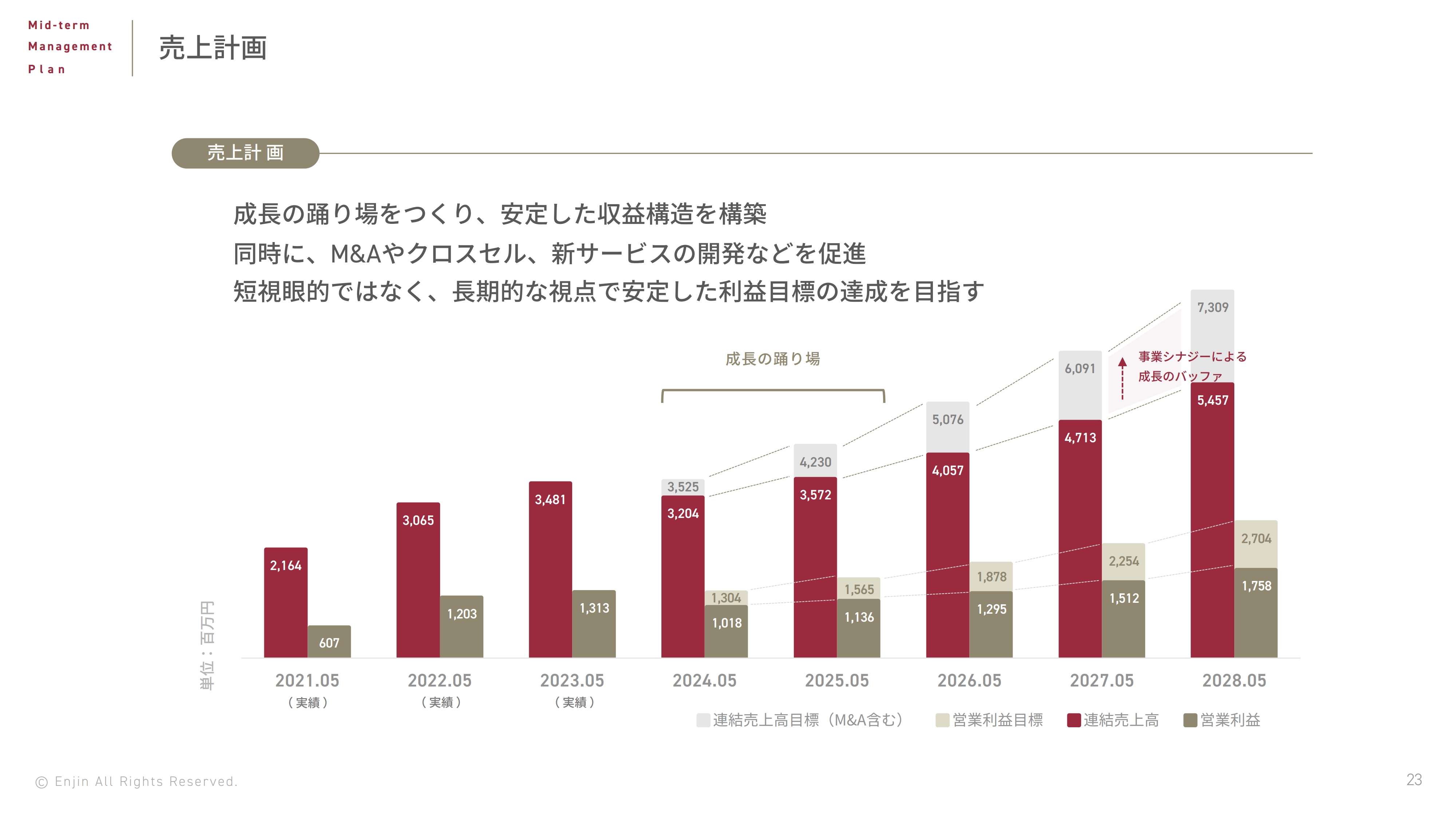

売上計画

そのためには、今年、来年を成長の踊り場とせざるを得ないのが現状です。例えば、200万円のストック契約をいただいた場合、1年後の継続率は概ね6割です。3年後、4年後は8割が継続しています。18年間のデータからはこのように出ており、今後も変わらないだろうと考えています。

スポット収益では300万円、場合によっては400万円、500万円の収益が見込めます。ただし、仕入原価などのコストもかかっており、1回のみの売上で終わってしまうため、営業人員の精神衛生上、よくありません。

また、目先の売上を追いすぎるところから脱却していきたいと考えているため、申し訳ありませんが、今年と来年は成長の踊り場を作らせていただきます。その代わり、3年後以降はトップライン・利益ともにしっかり伸ばしていけると考えていますので、ご安心いただければと思います。

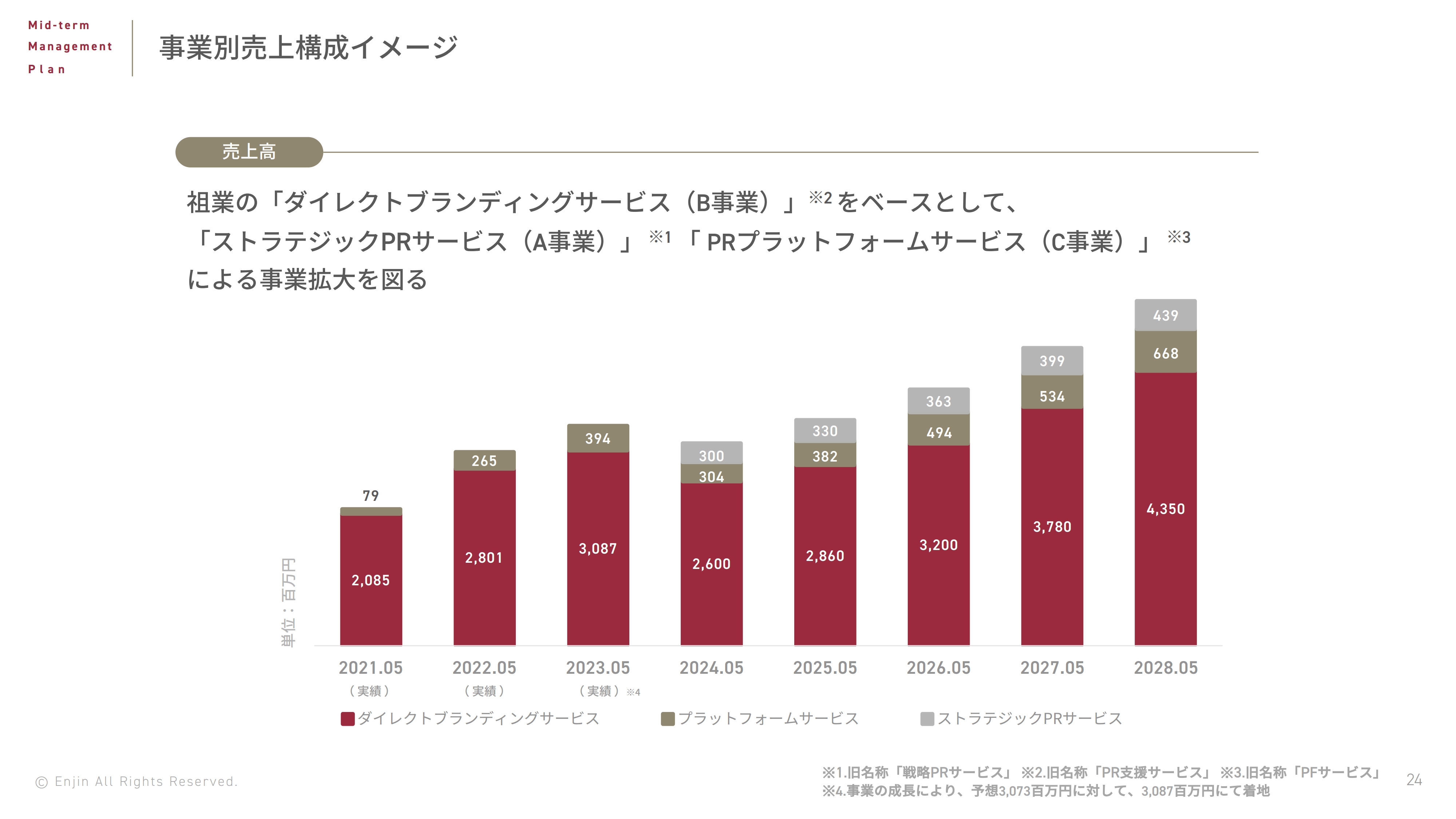

事業別売上構成イメージ

事業別売上構成のイメージです。祖業のB事業をベースに、アズ・ワールドコムジャパンのA事業、「メディチョク」のC事業による事業拡大を今後も図っていきたいと考えています。

2024年5月期 通期業績予想(連結)

通期業績予想です。スライドをご覧のとおり、今期は減収減益を計画しています。これは悲観的な意味合いではなく、今年、来年で踊り場を作らせていただき、3年後以降にしっかり伸ばしていくための積極的なアプローチですので、ご理解いただけますと幸いです。

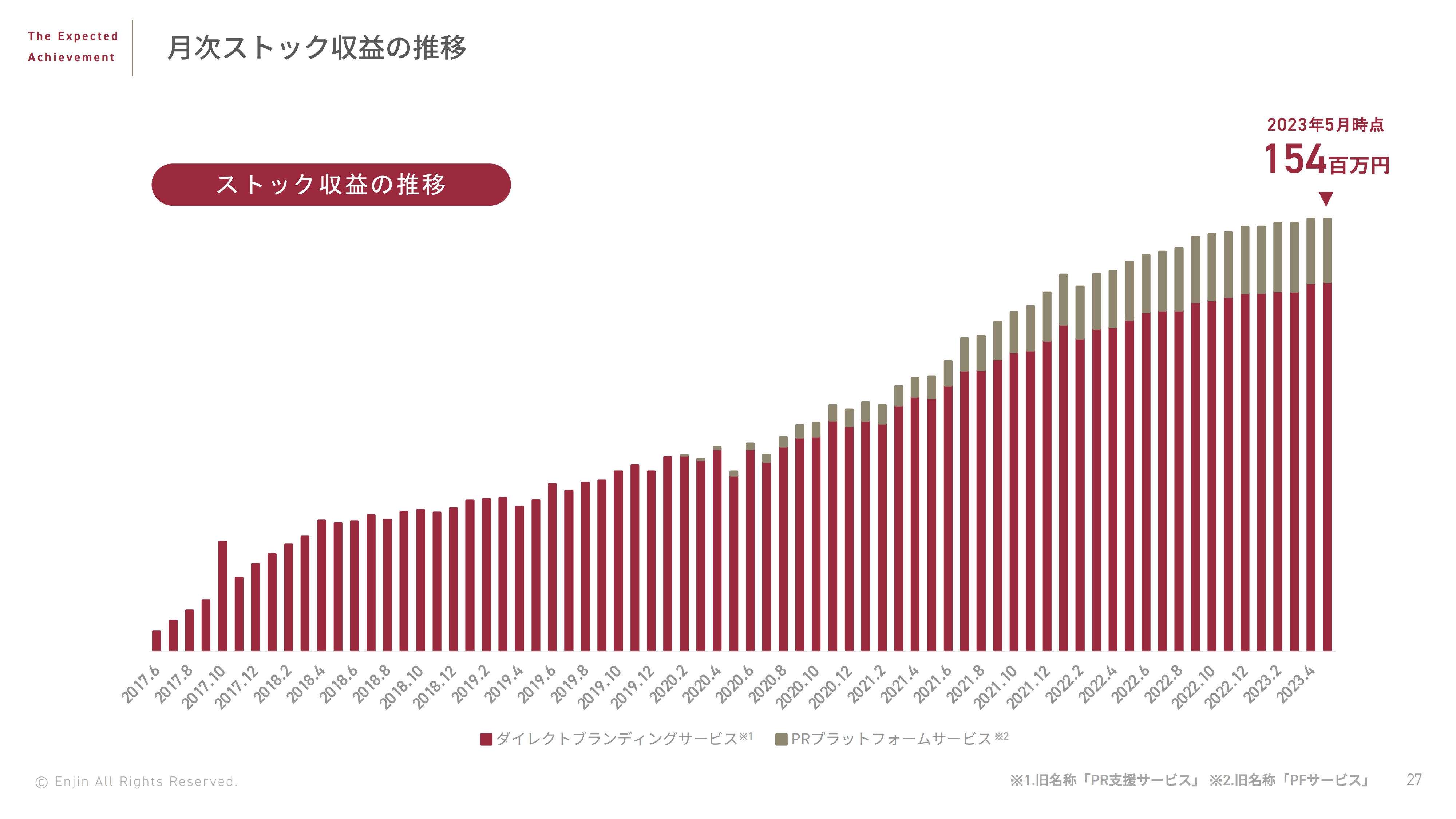

月次ストック収益の推移

中期経営計画の達成見通しについてご説明します。まず、月次ストック収益の推移です。2023年5月時点で1億5,400万円と順調に伸びています。

ストック収益はさらに伸ばすことができたと考えています。これまでは目先の収益を追いかけるためにスポット収益に注力してきましたが、これからはスポット収益を抑え、ストック収益を伸ばしていく方向に舵を切っていきたいと考えています。

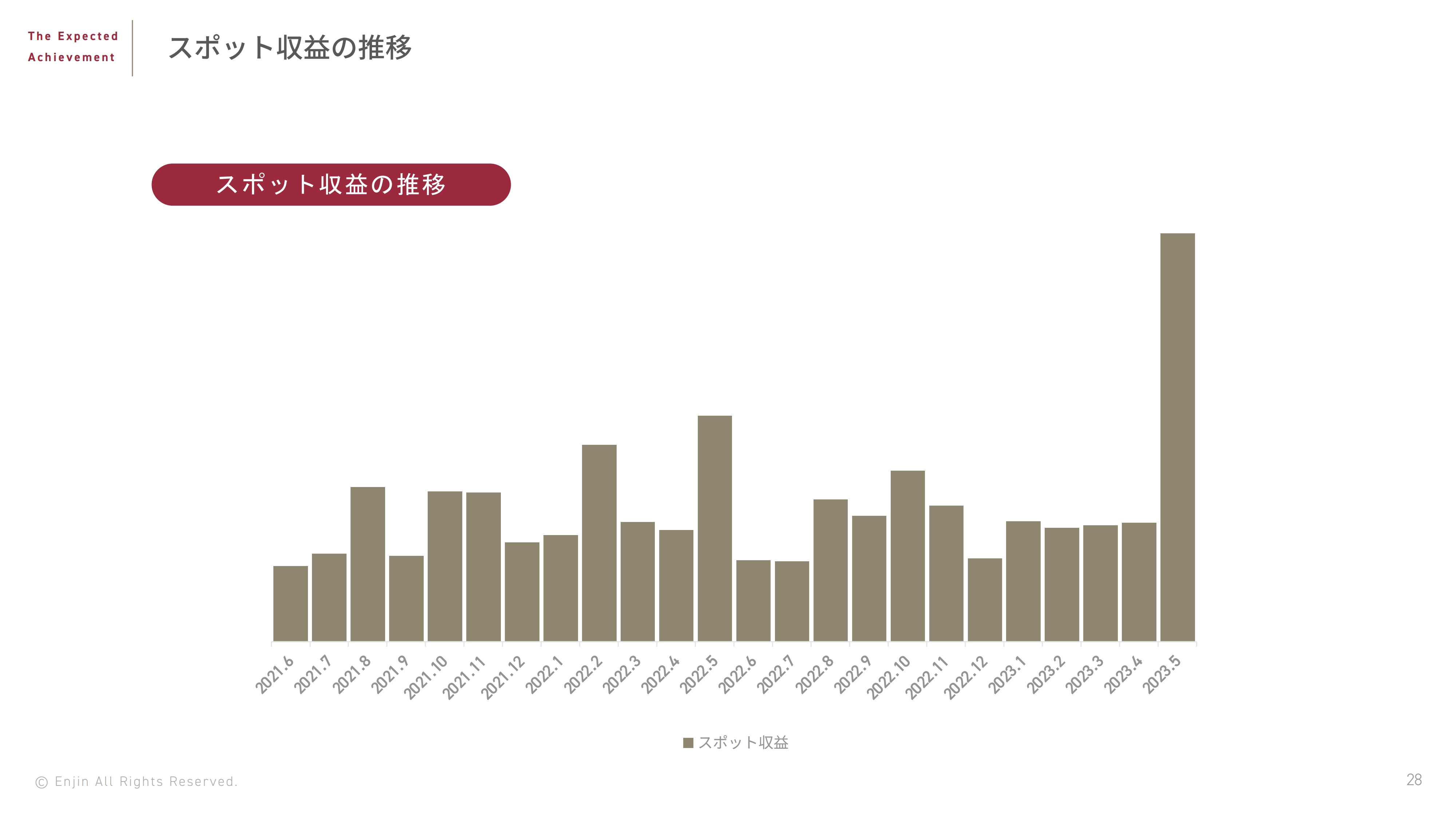

スポット収益の推移

スポット収益の推移です。スライドの棒グラフをご覧のとおり、ボラティリティが激しい状況です。2023年5月については、「期末に無理やり詰め込んだのではないか」とよくご質問をいただきますが、まったく違います。

内訳としては、メディアとの合同イベントがニューヨークで開催されたり、サンフランシスコでカンファレンスを行ったり、雑誌・会社VP・映像制作などが多くありました。半年以上前に受注した案件の納品が5月に重なり、結果的に期末に集中してしまったことが要因です。

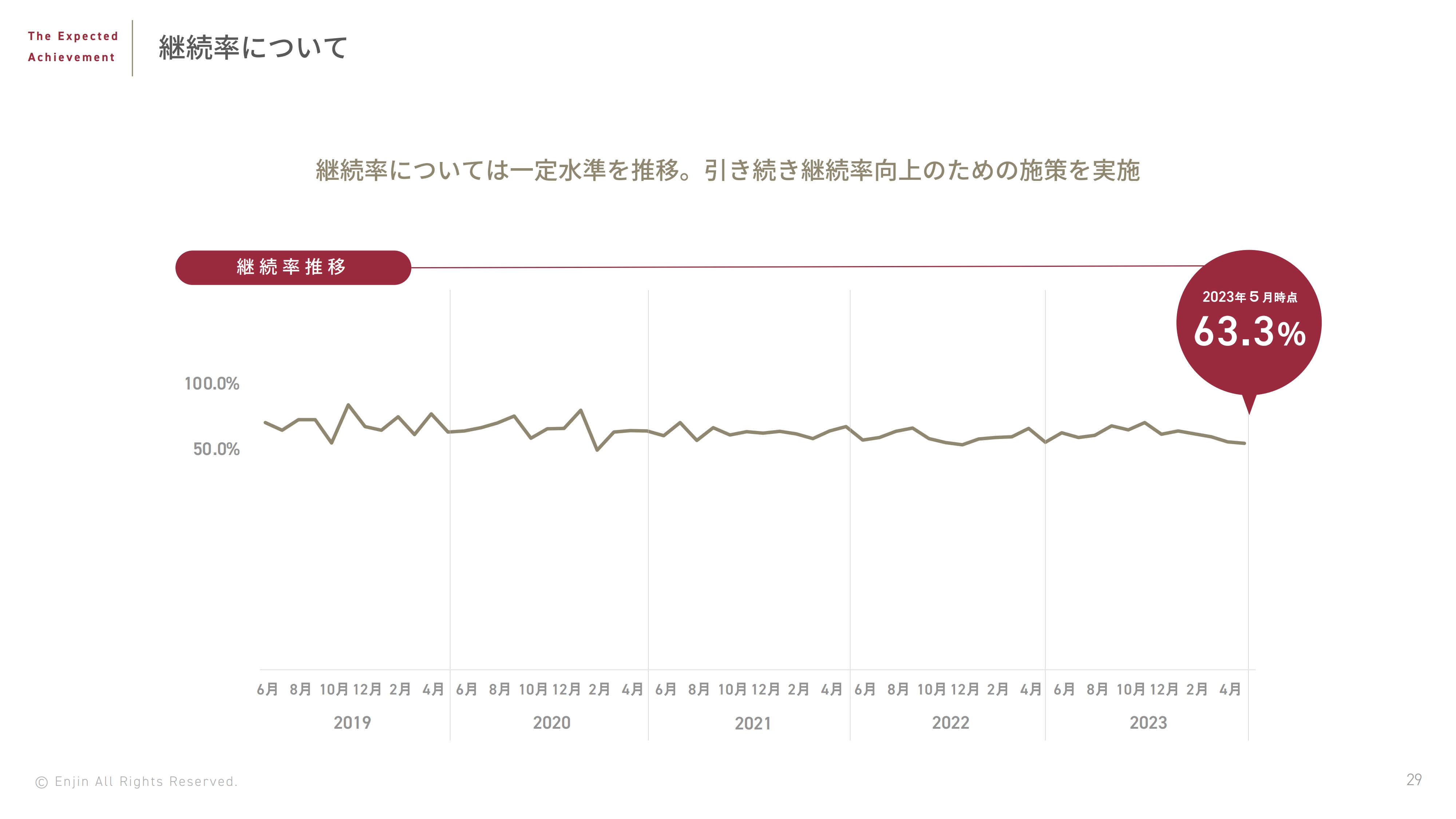

継続率について

継続率は63.3パーセントとなっています。「これから伸びるのか」とよくご質問をいただきますが、基本的には伸びないとお考えください。

18年間続けてきましたが、伸びない理由は主に2点です。1点目は、中小・中堅企業や医療機関の顧客が多いため、初めてPRされる企業が多く、期待値コントロールが難しいことが挙げられます。

2点目は、事業のボラティリティが激しいことです。「昨年の売上の調子はよくても、今年は悪い」「今年の売上は悪いが、来年はよい」など、中小・中堅企業や医療機関の状況は18年間変わっていないため、今後も変わらないだろうと考えています。

ただし、1年後の継続率は6割で、3年目、4年目は8割ですので、当社としては6割、8割、8割、8割と見積もっています。そのため、冒頭でお伝えしたとおり、継続率を勘案すると、スポット売上を伸ばすよりもストック売上を伸ばしたほうが収益が最大化すると考えています。

今年、来年に関してはスポット案件を売らないため、どうしても目先のトップラインが下がる傾向があります。ただし、3年後、5年後に関しては、ストック案件に注力した結果が出てくると考えていただければと思います。

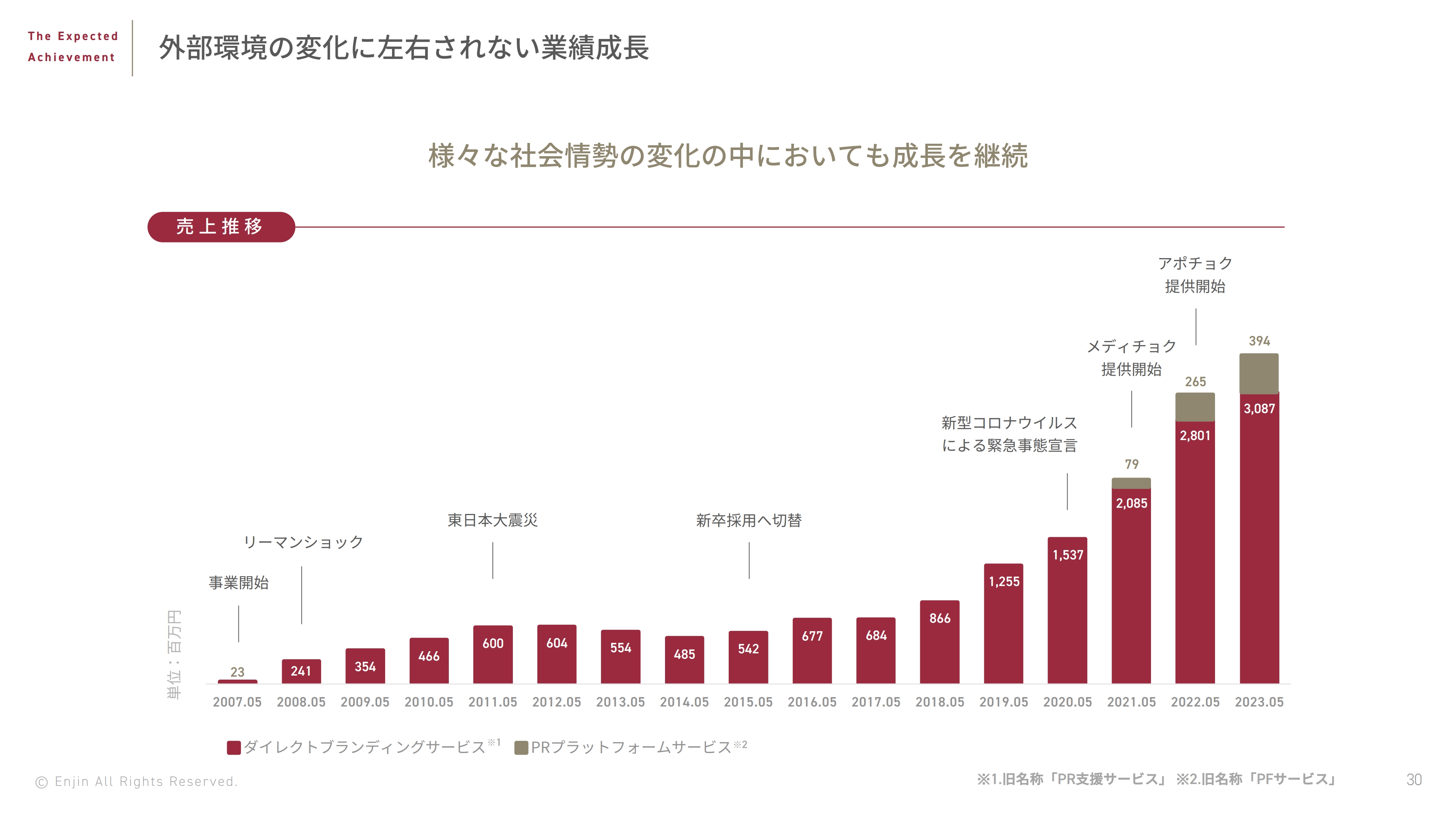

外部環境の変化に左右されない業績成⻑

当社は全国に2,000社以上のクライアントがいますので、東日本大震災、コロナ禍にあっても影響を受けず、おそらく首都直下地震が来ても業績は安定していると考えています。

一例として、いまだによく覚えていますが、東日本大震災の時は東京に事務所がありました。東京での営業活動は一切停止して、名古屋や大阪、福岡などに営業をシフトし、日本全国で大変な時期でしたが、トップラインを維持することができました。

コロナ禍もまったく同じです。現場を見る限り、ダイレクトブランディングサービスであるB事業のTAMは今後も拡大すると考えています。

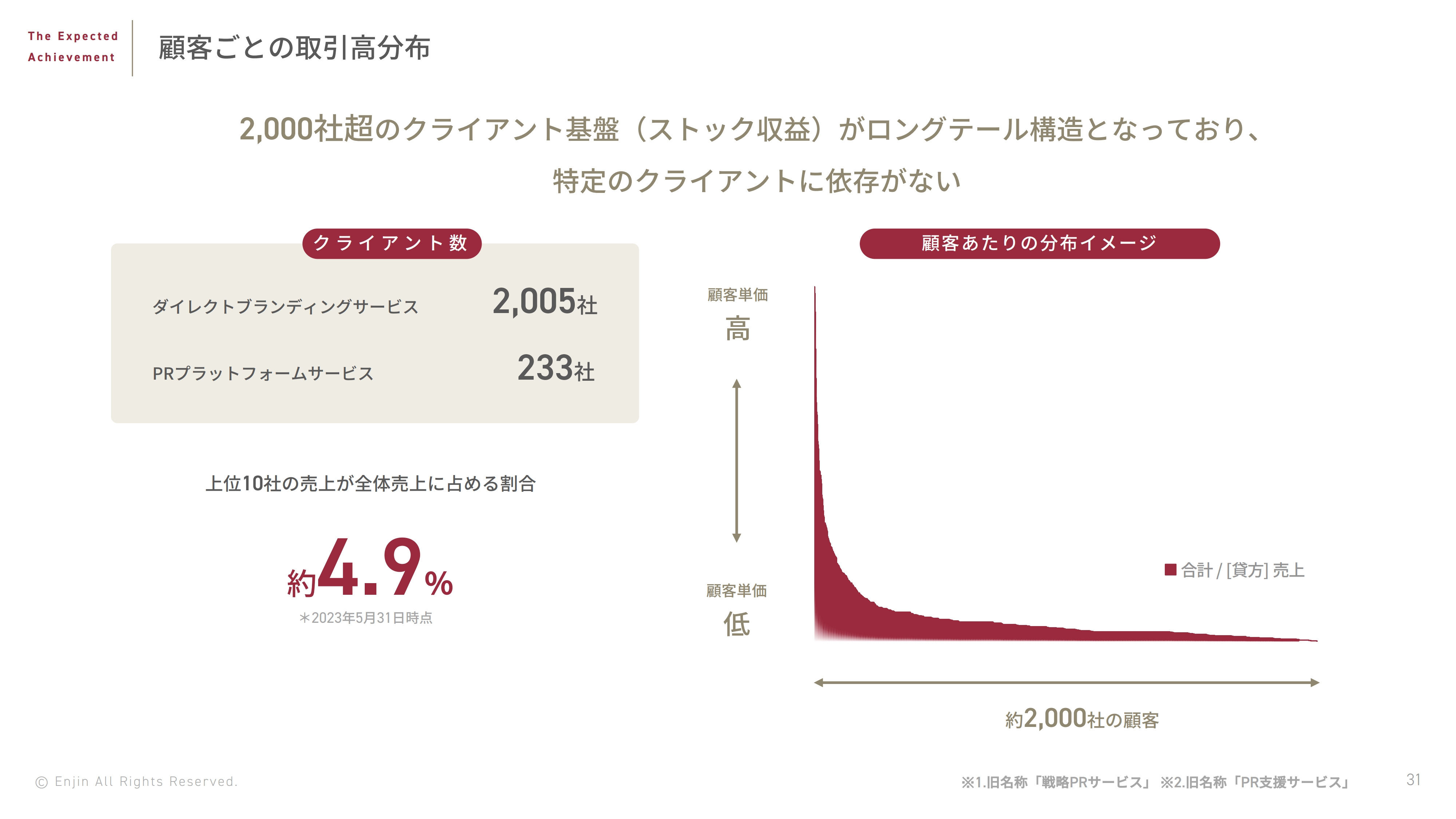

顧客ごとの取引⾼分布

当社は2,000社以上のクライアントを抱えているため、ボラティリティが少なく、ロングテール構造となっており、上位10社の売上が全体売上に占める割合は約4.9パーセントです。したがって、特定のクライアントに依存することなく運営できています。

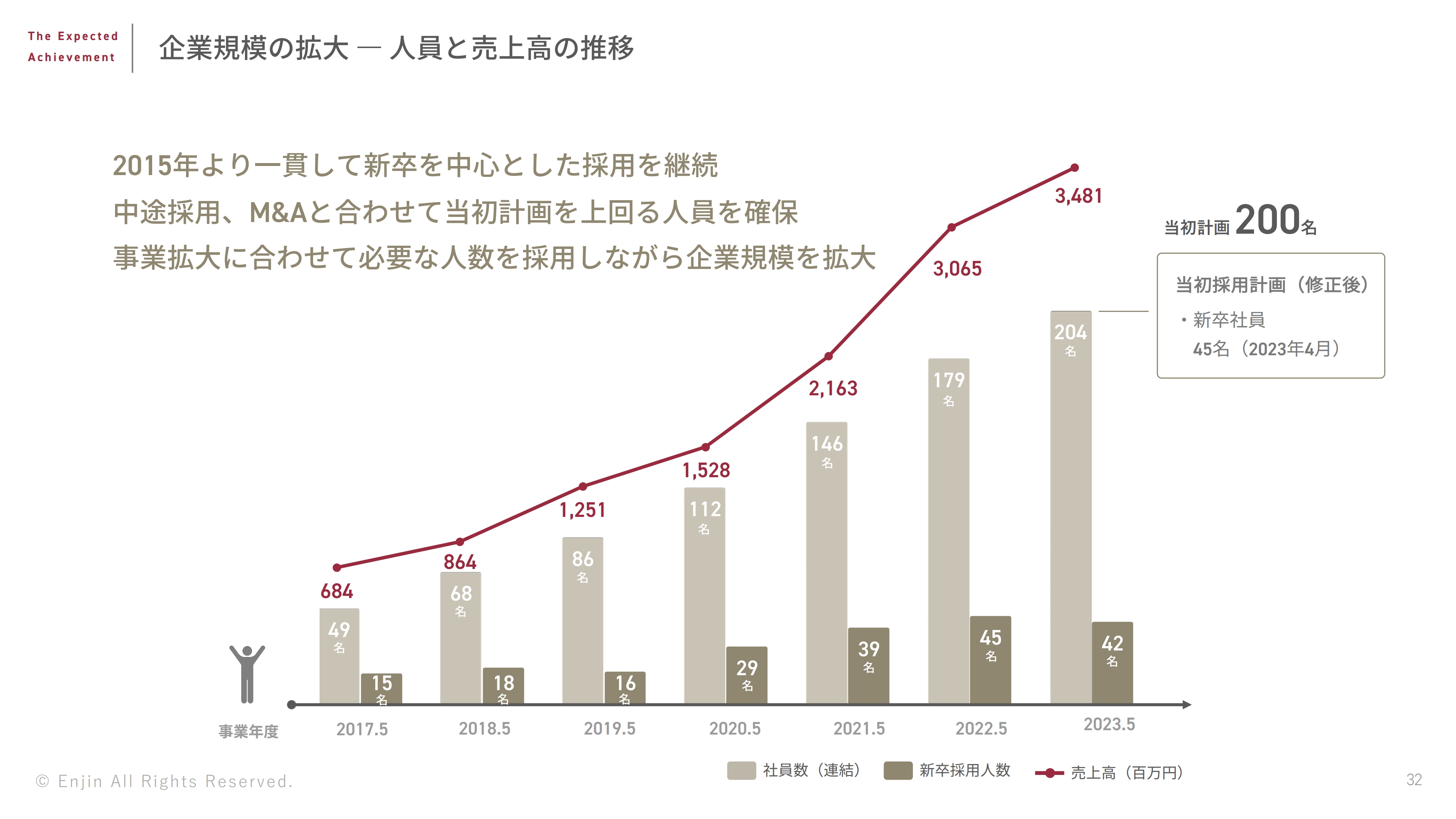

企業規模の拡⼤ ― ⼈員と売上⾼の推移

人材採用については、今年も35名程度の新卒採用を計画しています。今後、M&Aも考えているため、戦力になる人材をしっかりと確保していきたいと思います。

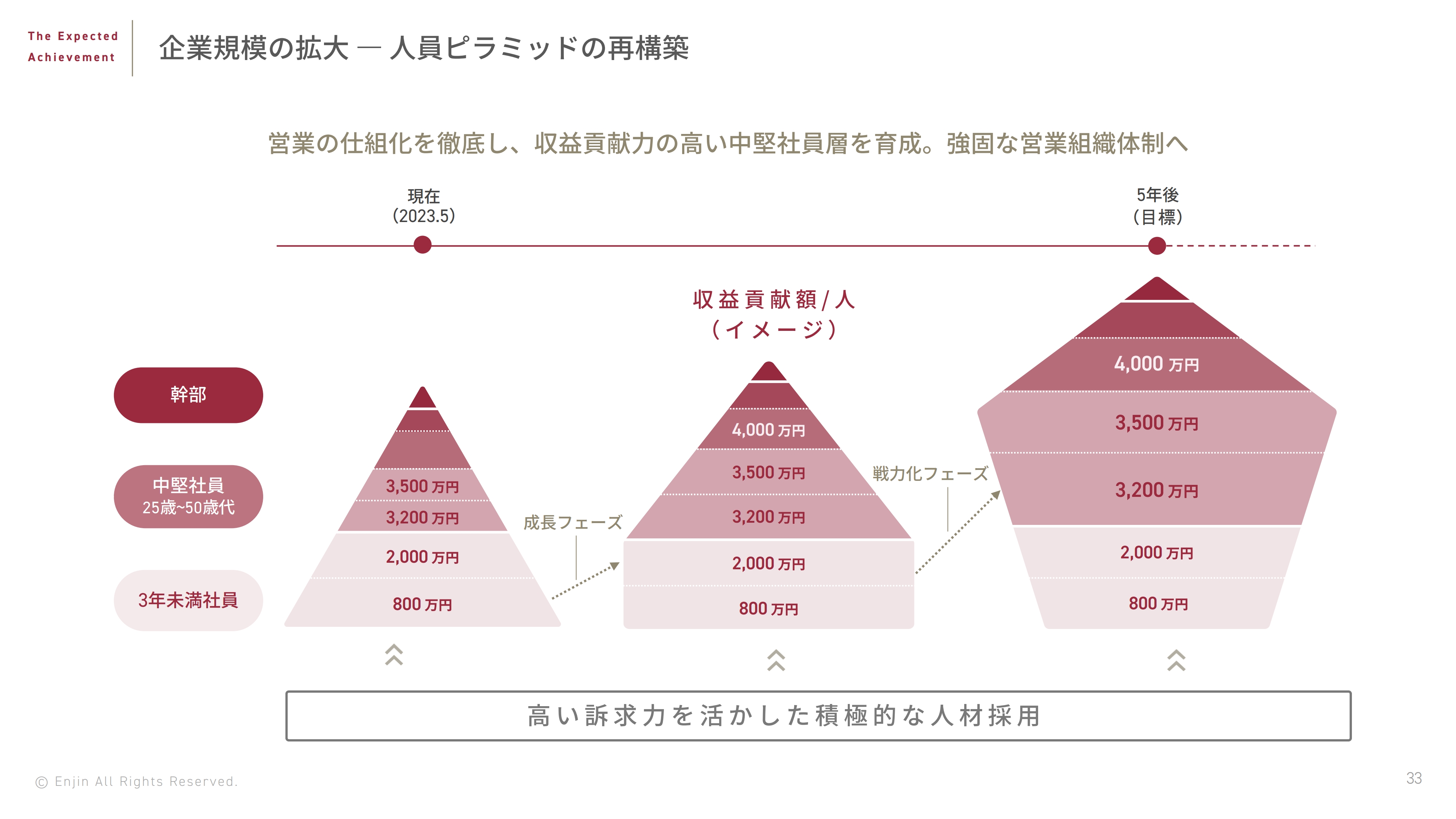

企業規模の拡⼤ ― ⼈員ピラミッドの再構築

新入社員については、最初から活躍できるとは限りませんので、しっかりとした教育を行い、5年後には戦力化フェーズに持っていきたいと考えています。

中堅社員の収益貢献額は3,200万円から3,500万円、売上総利益率は80パーセント程度です。5年後を目処に若い社員を教育し、戦力化していきたいと考えています。

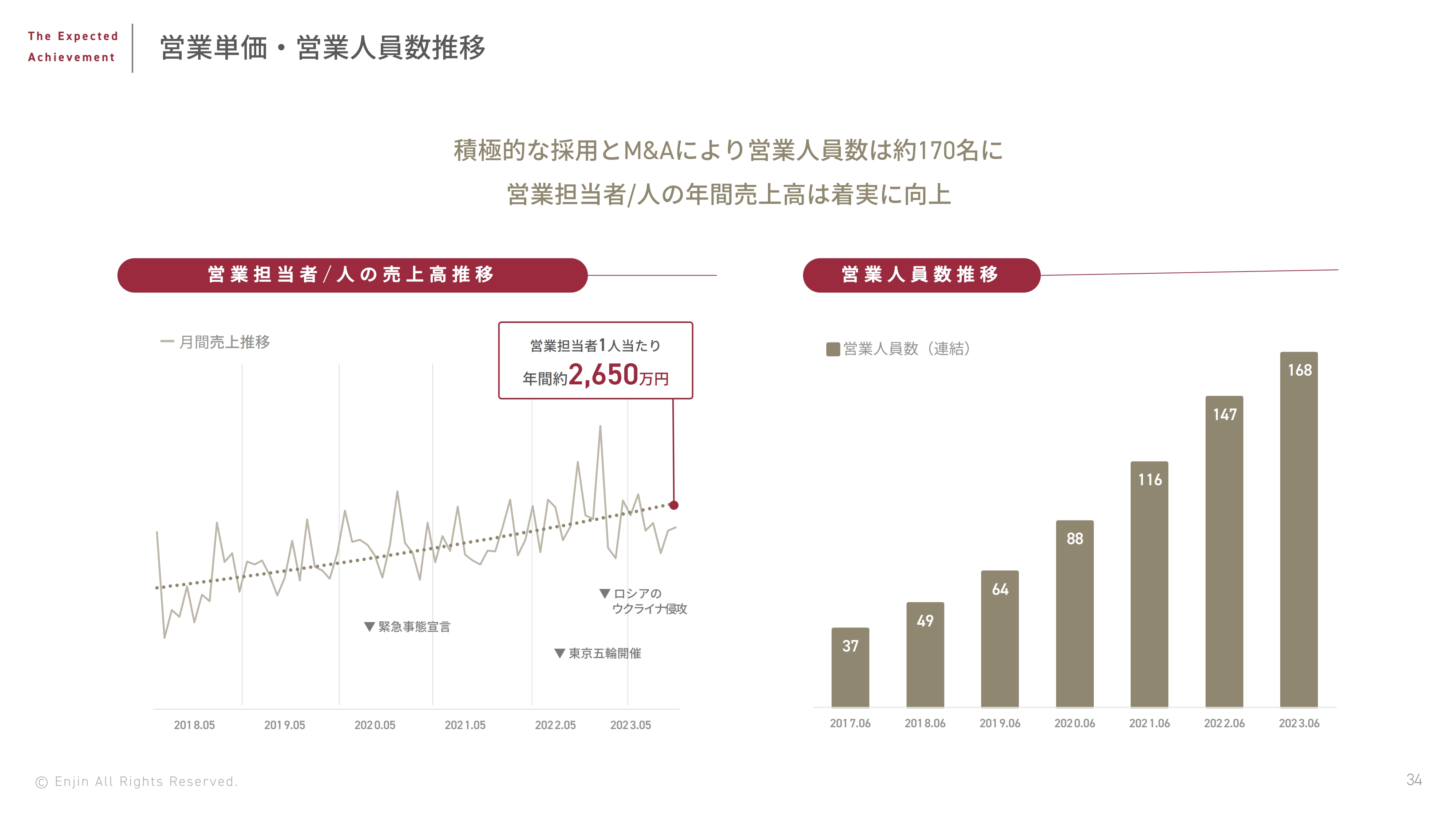

営業単価・営業⼈員数推移

営業担当者1人あたりの売上高も年々増加しています。今後はより教育に重点を置いて取り組んでいきます。現在、営業担当者1人あたりの年間売上高は2,650万円ですが、こちらをより高めていきたいと考えています。

スライド右側は営業人員数の推移で、現在は168名となっています。こちらも新卒採用およびM&Aを含め、人材を確保していきたいと考えています。

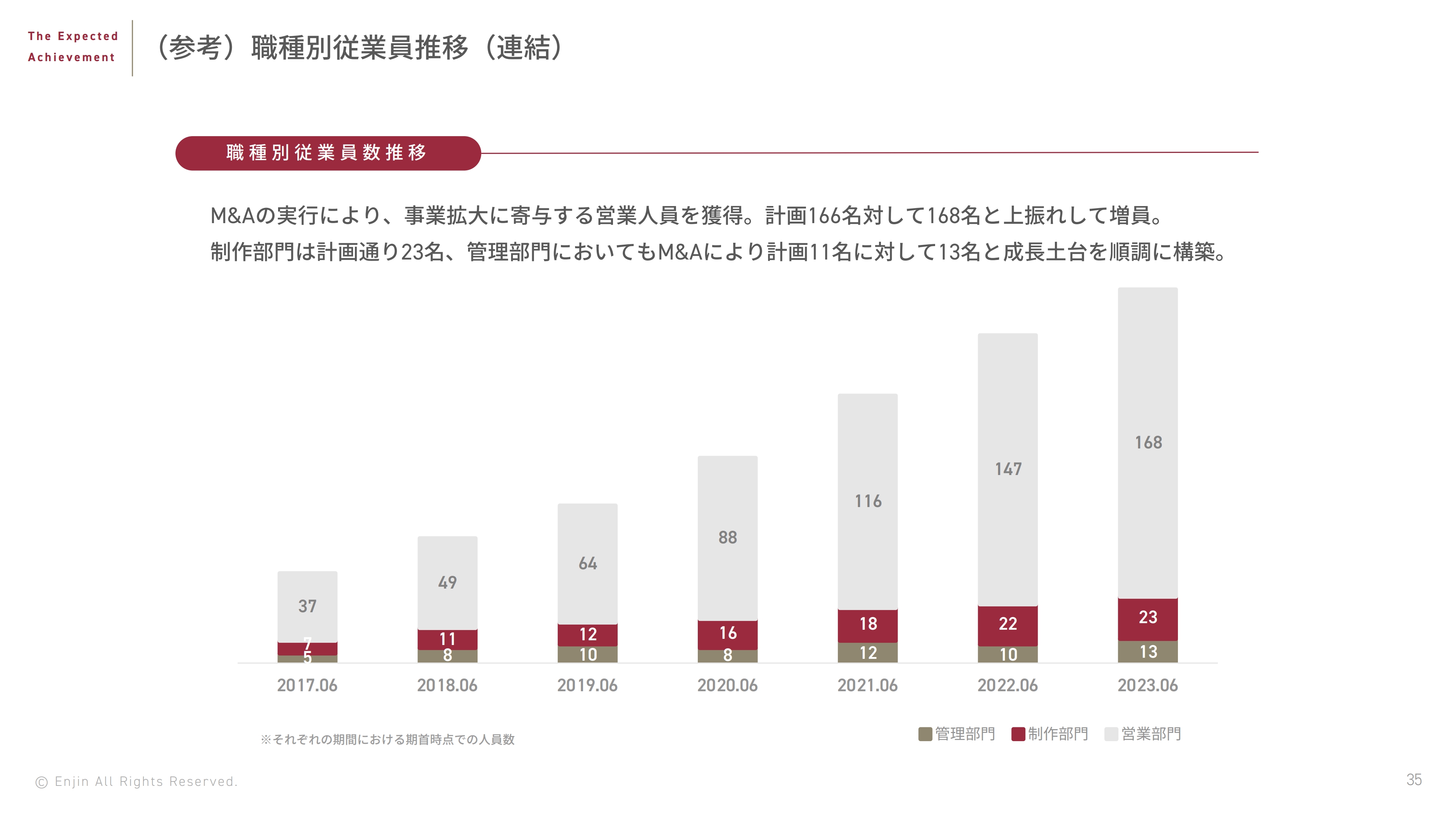

(参考)職種別従業員推移(連結)

職種別従業員推移(参考)です。管理部門は非常に少数ですが、運営およびオペレーションが順調なため、戦力化できる営業人員をいかに確保するかが成長の鍵になると考えています。

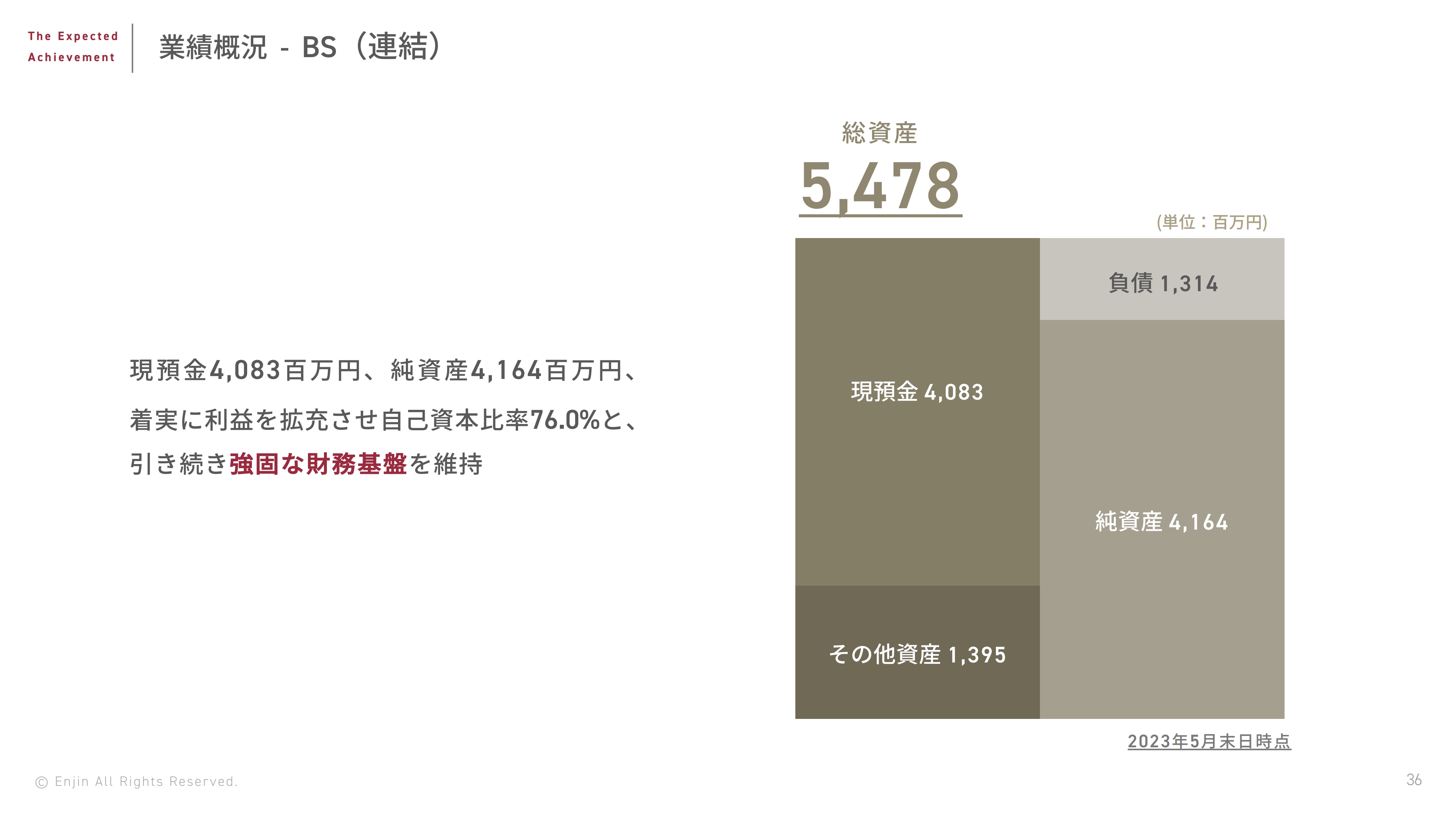

業績概況 - BS(連結)

BSです。現預金は40億8,300万円と、非常に強固な財務基盤を確立しています。

株主還元

1株あたり配当金は22.80円、配当金総額は1億6,538万5,112円となっています。上期と下期を合わせてご覧のようなかたちとなります。

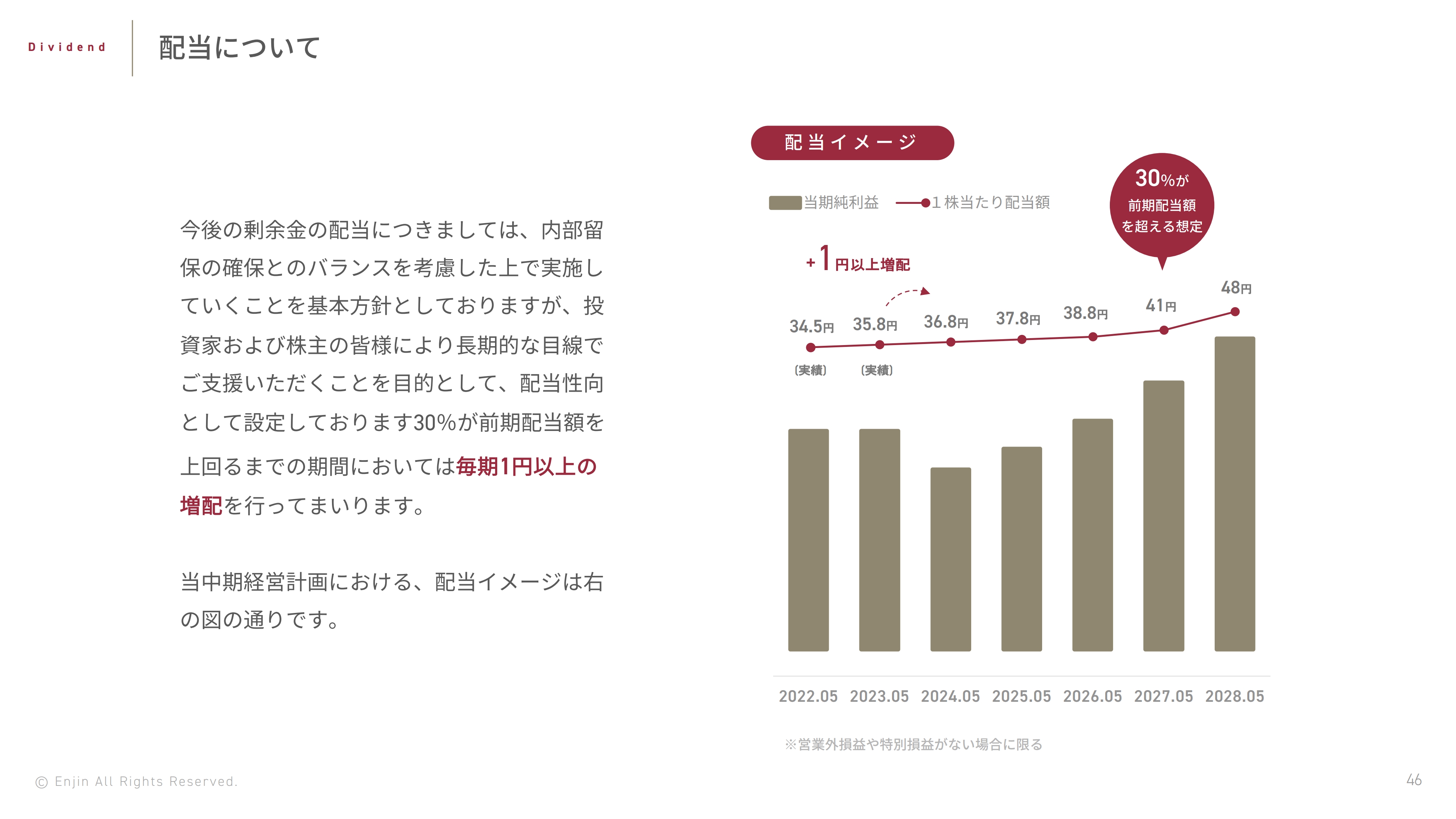

配当について

今後も、毎期1円以上の増配を行っていきたいと考えています。配当性向は30パーセントで設定しています。