2023年7月25日に発表された、株式会社リアルゲイト2023年9月期第3四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社リアルゲイト 代表取締役 岩本裕 氏

Our Vision

岩本裕氏:こんにちは。株式会社リアルゲイト代表取締役の岩本裕です。本日は2023年9月期第3四半期決算説明を行います。

まず、経営理念についてです。「古いものに価値を、不動産にクリエイティブを、働き方に自由を」と掲げています。古い建物を安心・安全に直して、自由なオフィス空間を作っていく、そのような仕事をしています。

目次

本日は、上場後最初の決算説明となるため、簡単にビジネスモデルからご説明します。その後、2023年9月期第3四半期の業績と主要KPIをご説明します。目次の最後はappendixとなっています。

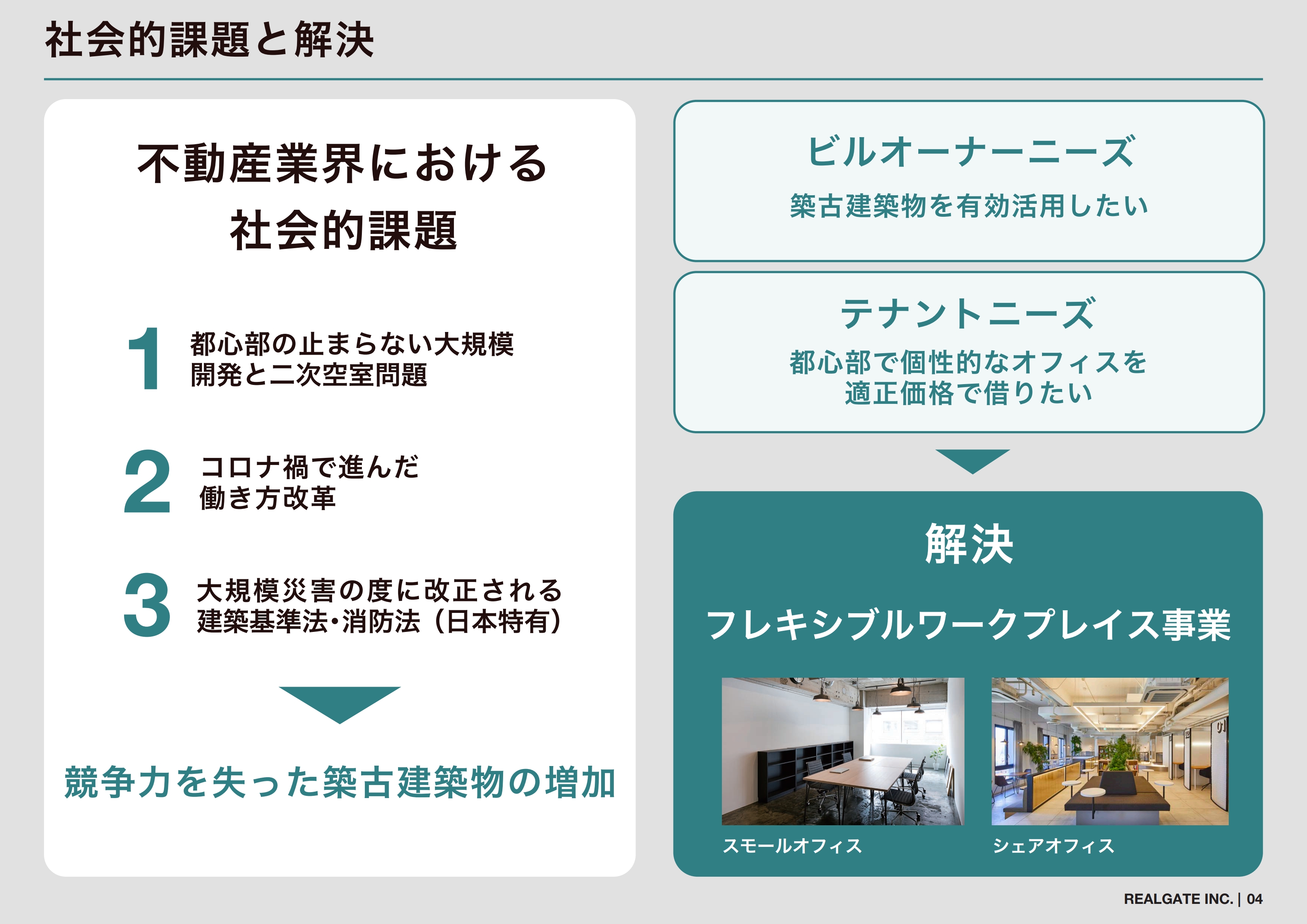

社会的課題と解決

ビジネスモデルについてです。私どもは、不動産業界における社会的課題を解決する会社となっています。

社会的課題としては、都心部では止まらない大規模開発と、それによる二次空室の問題があります。また、コロナ禍で進んでいる働き方改革により空室が進んでいるという問題、大規模災害や犯罪が発生すると、消防法や建築基準法が変わるという日本特有の事情もあります。

このように、競争力を失ってしまう築古の建築物が増加傾向にあるという問題があります。ビルオーナーには、そのような建築物を有効活用したいというニーズがあります。

一方で、スタートアップ企業などを中心に、個性的で、ヴィンテージなオフィスを作りたい、あるいは適正価格で安全に借りたいというテナントニーズがあります。

私どもは、先ほどご説明したような築古の建築物をスモールオフィスやシェアオフィスといったフレキシブルワークプレイスに変更することで、ビルオーナーと入居テナントのニーズをマッチして解決する会社となります。

フレキシブルワークプレイス事業(FWP 事業)

フレキシブルワークプレイス事業では、先ほどご説明したように、築古の建物を安心・安全にフレキシブルなワークプレイスに変更していきます。

オフィスビルのみを取り扱っていると思われがちなのですが、オフィスビルだけでなく、さまざまな築古の建築物を変更するというのが特徴です。スライドの右上は恵比寿ガーデンプレイス内ですが、飲食店や物販店舗などのスペース、あるいはホテルや共同住宅をオフィスなどに変更します。

収益構造

収益構造についてご説明します。まず、中心となるのはストック型収入です。ストック型収入の1つ目は、マスターリース契約で、10年から15年の契約で借りている建物を転借して得られるテナントからの賃料です。

2つ目は、プロパティマネジメント契約における手数料です。これは、ビルオーナーより物件の運営を受託して、賃料収入の中から手数料を得ます。3つ目は、再生物件保有によるテナントからの賃料です。

この3つがストック型収入となっており、中心の収入となります。

次に、フロー型収入もあります。マスターリース契約やプロパティマネジメント契約をする物件について、設計・施工を受託することがあり、その受託料がフロー型収入です。また、保有物件を売却した際の収入も、フロー型収入となります。

ただし、ストック型収入をフロー型収入に、フロー型収入をストック型収入にと、必ずストック型収入につなげており、フロー型収入のみを単独で得る事業はないということも特徴です。

23 年 9 月期 第 3 四半期 業績ハイライト

2023年9月期第3四半期の業績をご説明します。第3四半期業績ハイライトは、売上高が52億1,500万円、営業利益が4億9,100万円、当期純利益が2億6,600万円となっています。いずれも前年と比較して、大幅に増加している状況です。

トピックスとしては、物件高稼働に支えられ、ストック型収入が当初見込みよりも拡大しています。さらに、設計・施工のフロー型収入も、順調に受託が増え拡大しています。

また、今期の第4四半期に「PORTAL POINT HARAJUKU ANNEX」という物件を売却する予定でしたが、来期の売却となったため、来期の収益貢献となります。

一方で、ストック型収入と設計・施工によるフロー型収入が当初見込みに比べ大幅に好調だったことから、「PORTAL POINT HARAJUKU ANNEX」の売却が来期にずれ込んでも2023年9月期の通期予想は、当初見込みを確実に上回ると想定しています。

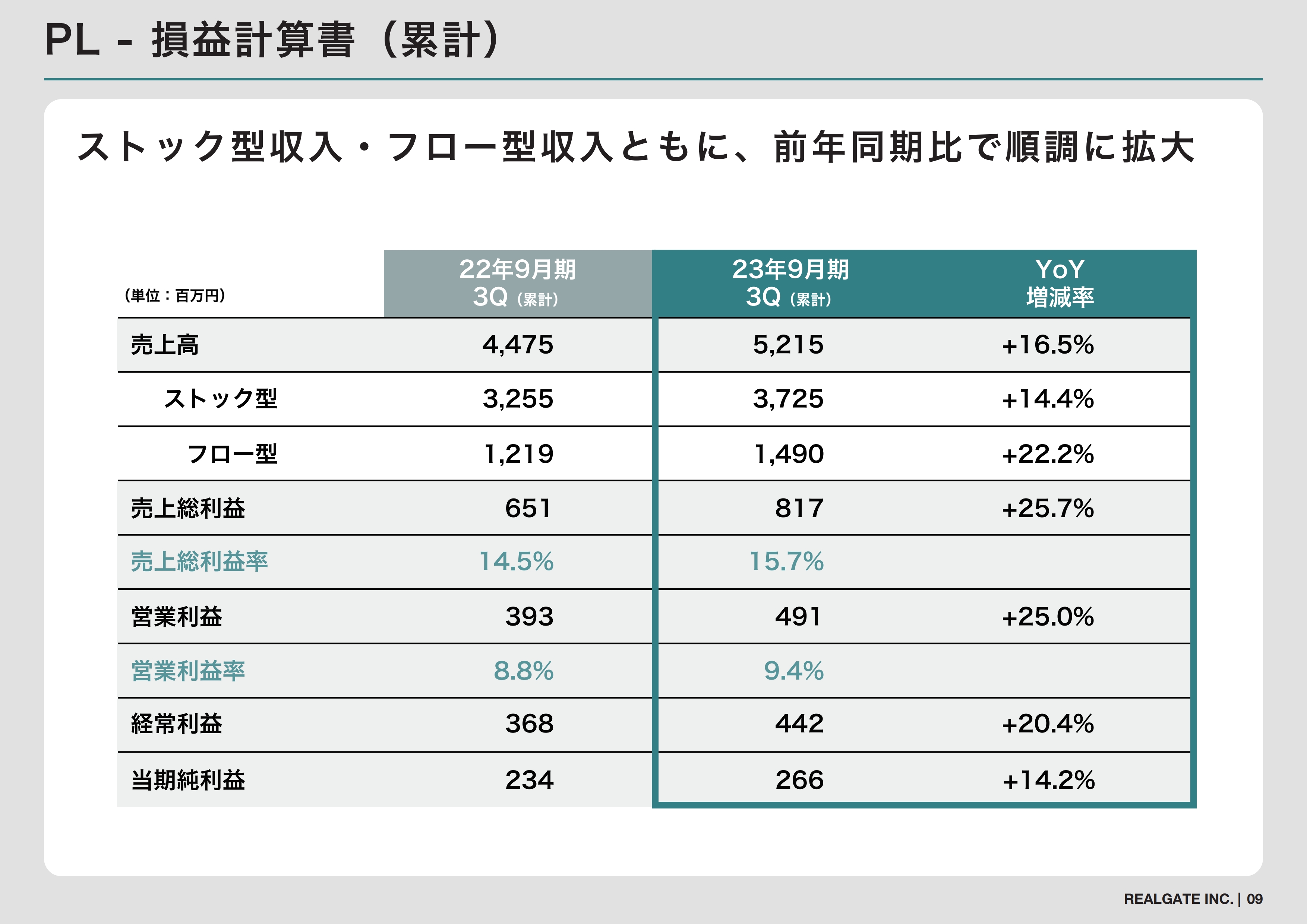

PL - 損益計算書(累計)

P/Lについてです。ストック型収入、フロー型収入、また、各段階利益はともに、前年同期と比べて順調に拡大しています。

売上高・営業利益(通期見込)

続いて、売上高・営業利益の通期見込みについてご説明します。売上高・営業利益ともに、計画に対して上振れで着地する見込みです。第3四半期の終了時点で、売上高は75パーセント、営業利益は96パーセントの進捗率となり、ほぼ予算達成となっています。

売上高については、第2四半期は物件の売却と大型物件の建築の竣工が続いたため、フロー型収入が増えています。第3四半期はフロー型収入が少なく、ストック型収入が積み上がったかたちになります。

第4四半期は、同じようにストック型収入が積み上がり、建築・設計の受注が順調に進んでいることから、フロー型収入も積み上がります。それによって、当初予算の69億円を確実に上回る予定となっています。

営業利益についても、第2四半期はフロー型収入の貢献によって大きく伸びています。第3四半期は主にストック型収入における利益が7,700万円上がっています。同様に、第4四半期も主にストック型収入がプラスになってくるため、通期予想の5億1,000万円を確実に上回る水準で推移しています。

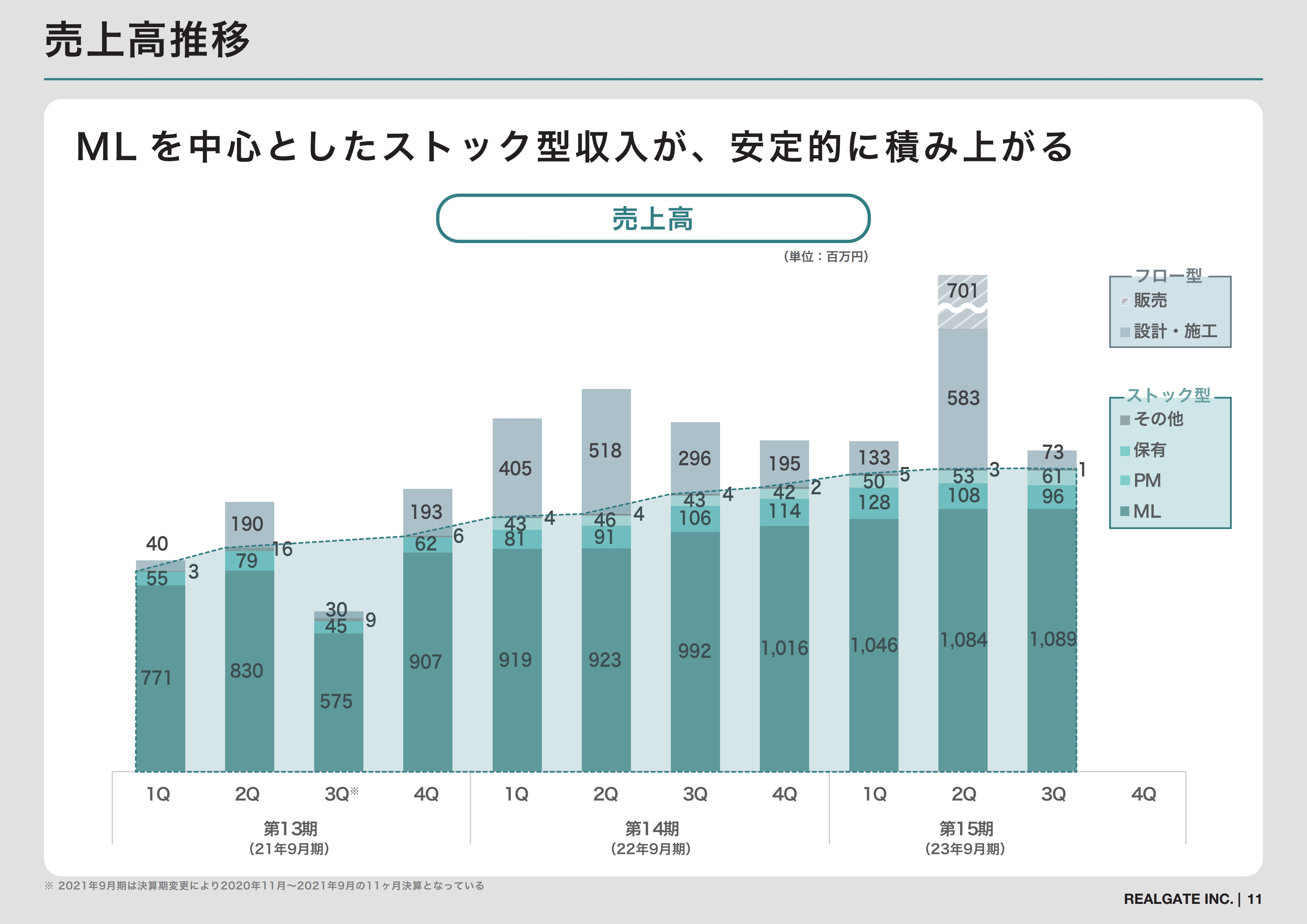

売上高推移

売上高推移です。スライドのグラフで着目いただきたいのは、四半期ごとに確実にストック型収入が積み上がっていることです。これは物件の開業を繰り返すことで積み上がることになります。フロー型収入は建築の設計・施工の出来上がる時期や販売時期によって偏りが見られます。

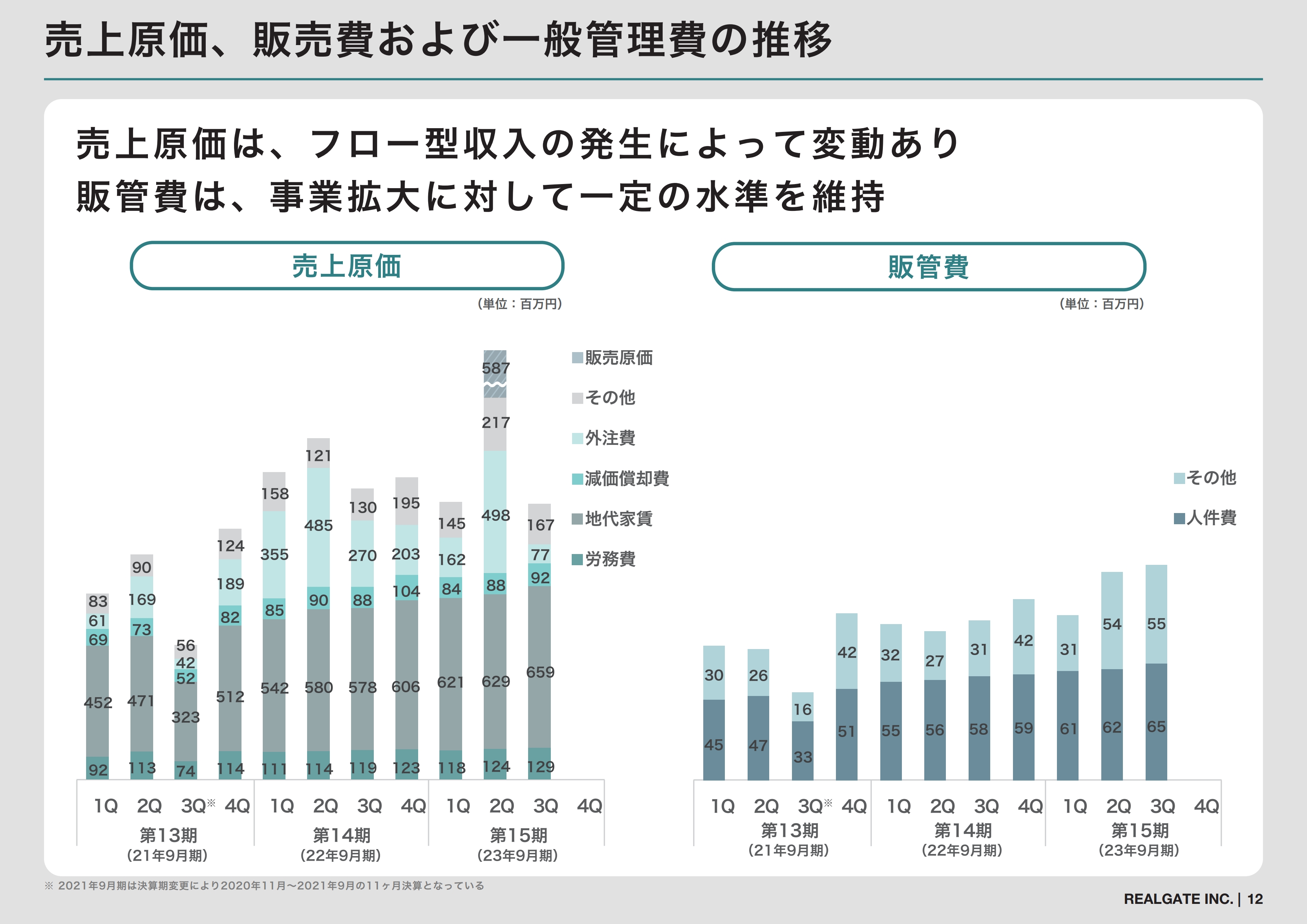

売上原価、販売費および一般管理費の推移

売上原価と販管費についてご説明します。売上原価は、事業に関わる労務費やマスターリースの地代家賃、減価償却費、外注費等になります。フロー型収入に関わる外注費等については、期ごとにブレてくることになります。

スライド右側のグラフにある販管費は、本社に関わる人件費や家賃になります。こちらは安定しており、一定の水準を保って上昇しています。

BS - 貸借対照表

B/Sです。IPOによる公募増資によって、11億円の資金調達を行いました。それにより、自己資本比率は約20パーセントまで改善しています。今後も20パーセント前後を保ちながら成長していくという戦略になります。

23年9月期 第3四半期 主要KPIハイライト

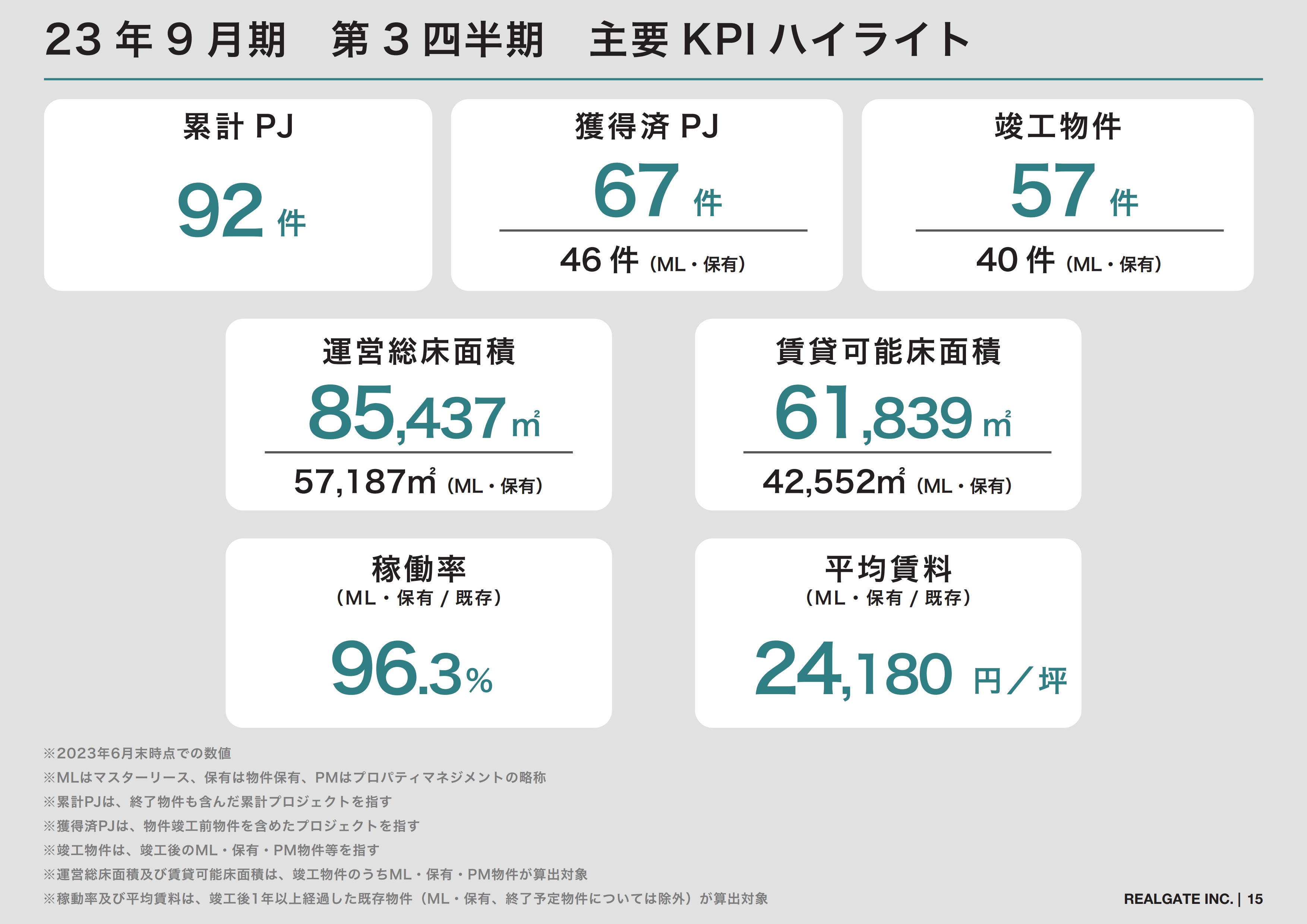

主要KPIについてご説明します。第3四半期の主要KPIハイライトとしては、まず、累計のプロジェクト数が92件です。獲得済みプロジェクトというのは建設・設計中の物件を含めたもので、こちらが67件です。そのうち、すでに竣工している物件が57件となります。これから10件が竣工予定ということになります。

運営総床面積は8万5,000平米、賃貸可能床面積が6万1,000平米です。稼働率は、収支に大きく影響するマスターリースと保有物件の稼働率を表した数字で、96.3パーセントです。平均賃料は、坪当たり2万4,000円となっています。

竣工物件

竣工物件の詳細です。7月にLOCULと神山町の物件が竣工予定で、この2件を含めて今期は合計5件のプロジェクトが完了する計画です。

それに加えて来期に4件、再来期以降にも4件の開業が決定していますので、7月に竣工予定の2件を含めて合計10件がこれから竣工することになります。

また、来期は非常に大型の物件が控えています。今期オープンした物件の合計が7,700平米のところ、来期はすでに1万平米近くまで伸びています。

このような確定案件の他に新規物件も加わる予定です。私たちが得意とするリノベーション案件については、最短で半年ほどで開業できます。今期と来期の頭に獲得した物件が来期売上に貢献することになりますので、来期も6件から8件程度の開業を目指し、確実に成長していきたいと思います。

稼働率・平均賃料

稼働率と平均賃料は、ともに高水準をキープしています。コロナ禍においても96パーセントから98パーセントほどの稼働率を保っていたことが特徴です。アフターコロナの状況となり、稼働率はさらに上昇する見込みです。引き続き98パーセント以上を保って来期に突入したいと考えています。

今後の展望

最後に、今後の展望です。「リアルゲイトの個性的な街づくり」を目指しています。例えば、北参道・千駄ヶ谷エリアにおいては、2017年以降の6年程度で9棟の物件を獲得し、運営総床面積は1.2万平米に上ります。

第1号の物件に着手した段階で「街づくり」を意識してはいませんでしたが、非常に小型の物件を仕入れ、それが成功したことで、2つ目の物件につながりました。このような例が続いた結果、周辺のオーナーから「リアルゲイトは高く貸せるのではないか」「リアルゲイトが良い物件を作っている」という評判をいただき、いろいろな依頼を受けるようになりました。

私たちが目指しているのは、個性的な建物が点在する街づくりです。大きい会社が大きいビルを建てて1つの街のように再開発する場合もありますが、私たちは建物自体の個性や、そこで暮らしている人の個性なども活かしながら街づくりをしていきたいと考えています。

以上をもちまして、リアルゲイトの決算説明を終了します。ありがとうございました。